Анализ рынка химической логистики в Саудовской Аравии

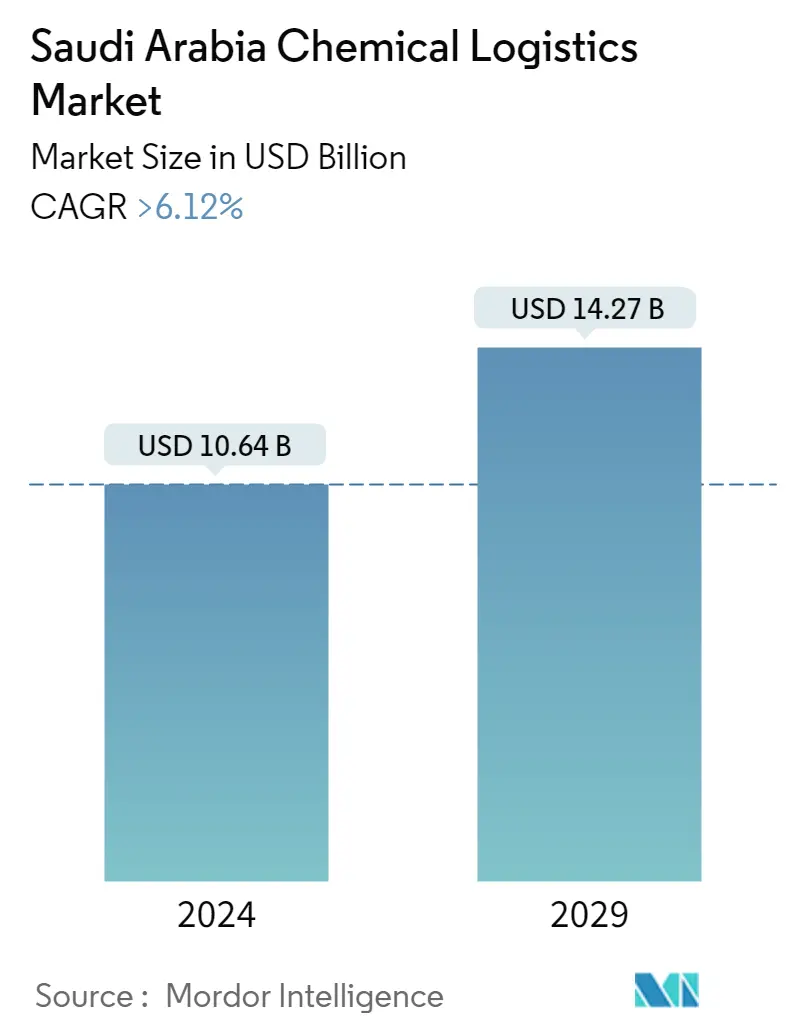

Объем рынка химической логистики в Саудовской Аравии оценивается в 10,64 млрд долларов США в 2024 году и, как ожидается, достигнет 14,27 млрд долларов США к 2029 году, увеличиваясь в среднем более чем на 6,12% в течение прогнозируемого периода (2024-2029 гг.).

Химические компании из Совета сотрудничества арабских государств Персидского залива (ССАГПЗ) должны быть более устойчивы к росту заимствований и цен на энергоносители, чем их более крупные европейские конкуренты. В свете текущих стрессов, связанных с ростом процентных ставок и более высокими затратами на энергоносители, химические компании стран Персидского залива, вероятно, будут более устойчивыми, чем международные аналоги, благодаря низким ценам на сырье, долгосрочной надежности поставок и прочной клиентской и акционерной базе (75-80% выручки химических компаний стран Персидского залива).

К 2022 году логистический бизнес Саудовской Аравии оценивается в 18 миллиардов долларов США, а его услуги расширяются на международном уровне. Значительная транспортная активность страны в значительной степени поддерживает экономику Саудовской Аравии. Кроме того, Королевство Саудовская Аравия (КСА) провело ряд экономических реформ в отрасли, ускорив продвижение к своей программе развития Видение 2030. Программа призывает укрепить экономику Саудовской Аравии, меньше полагаясь на нефть и уделяя больше внимания логистике, здравоохранению, образованию и инфраструктуре.

Грузовая сеть Саудовской Аравии огромна около 40 000 транспортных средств работают в восьми странах Ближнего Востока и Центральной Азии. Министерство контролирует сеть из 71,5 тыс. км дорог с твердым покрытием, из которых 5000 км являются автомагистралями, а 49 тыс. км – однополосными дорогами. Кроме того, имеется 144 000 км улучшенных грунтовых дорог. Для повышения безопасности дорожного движения министерство установило на 58 км дорог автоматические звуковые предупреждающие знаки, предупреждающие водителей, которые отклоняются от разметки, пользуются мобильными телефонами или едут в ненастную погоду.

Проектируемая железная дорога ССАГПЗ стоимостью 15,5 млрд. долларов США, которая соединит шесть стран сетью путей протяженностью 2172 км, будет обрабатывать до 29 млн. тонн из 61 млн. тонн, ежегодно перевозимых в пределах региона всеми видами транспорта (см. исследование). Также ожидается, что это поможет Королевству справиться с проблемами устойчивого развития, сократив выбросы CO на 70-80% по сравнению с грузовиками. Согласно исследованиям, проект может снизить затраты на контейнерные и навалочные перевозки до 30%, а также создать до 80 000 сотрудников. Это также может помочь расчистить судоходный путь через перегруженный Ормузский пролив.

В 2022 году Аль-Джассер, будучи министром транспорта и логистических услуг, подписал два меморандума о взаимопонимании с министром транспорта Франции Жаном-Батистом Джеббари о сотрудничестве в области железных дорог и других предстоящих инноваций в логистике.

По состоянию на февраль 2022 года основным пунктом входа для импорта является Исламский порт Джидды (JIP), на долю которого приходится 26,7% от общего объема. Благодаря своему расположению на Красном море, западное побережье Саудовской Аравии служит основным пунктом входа для контейнеров, в то время как порты восточного побережья служат ключевым пунктом погрузки для экспорта энергоносителей. В то время как JIP является самым загруженным коммерческим портом, два промышленных порта короля Фахда - один на Красном море и один на Персидском заливе - остаются самыми загруженными промышленными портами из-за их важности для нефтяного сектора.

Строительство, которое будет завершено в 2024 году компанией Dubai Port World (DP World), увеличит пропускную способность с 2,4 млн TEU до 3,6 млн TEU. В июне 2022 года DP World подписала 30-летнюю концессионную сделку с JIP на строительство логистического парка за 500 млн саудовских риалов (133,3 млн долларов США). Объект площадью 415 000 квадратных метров будет включать контейнерный склад вместимостью около 250 000 TEU и 100 000 квадратных метров складских помещений.

Тенденции рынка химической логистики в Саудовской Аравии

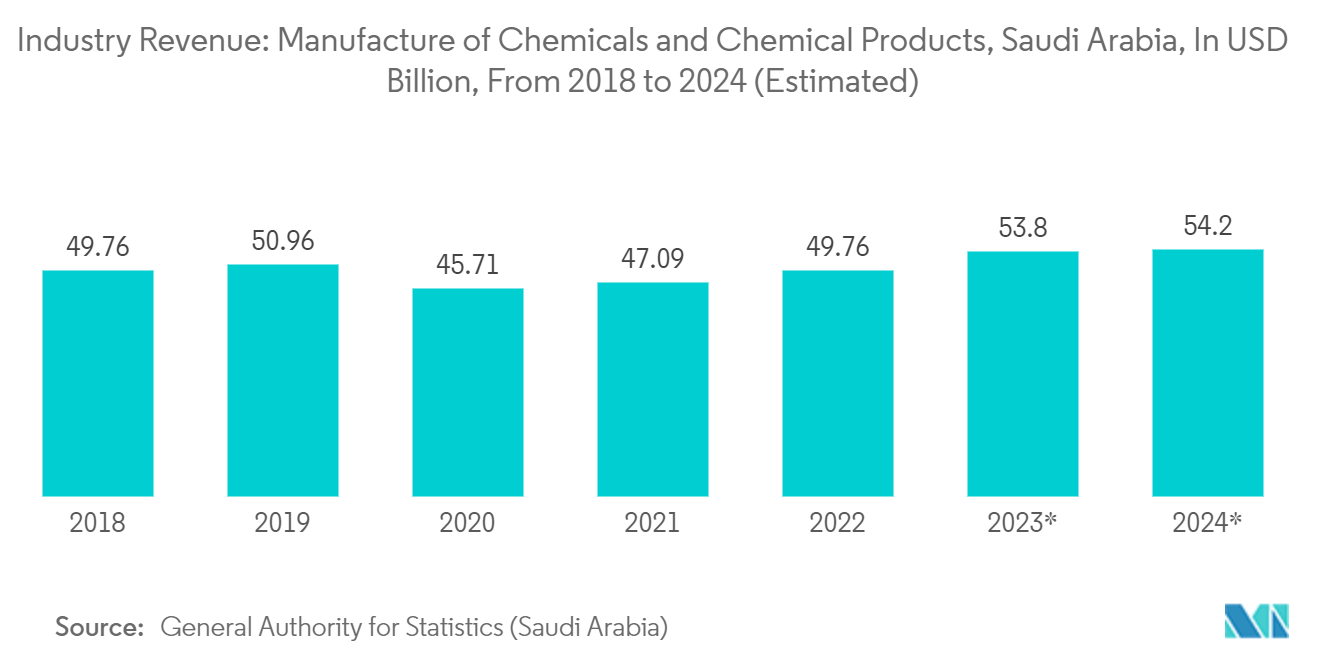

Ожидается, что рост химического производства будет способствовать росту рынка химической логистики

Крупные химические компании региона в целом выигрывают от конкурентоспособно низких цен на сырье, которые оцениваются со значительным дисконтом к европейскому эталону TTF, который в середине августа 2022 года ненадолго превысил 70 долларов США за миллион британских тепловых единиц (млн БТЕ) по сравнению с 25 долларами США за млн БТЕ в начале июня 2022 года и 18 долларами США за млн БТЕ в конце 2021 года. Например, Саудовская Аравия сохранила цены на метан и этан на уровне 1,25 и 1,75 доллара США за млн БТЕ соответственно. В сочетании с сильной потребительской и акционерной базой прибыльность игроков GCC превосходит их европейских коллег.

Более высокие цены на сырьевые товары (особенно на природный газ) выгодны сырьевым игрокам в странах Персидского залива. Об этом свидетельствуют их сравнительно отличные результаты в 2021 году и довольно устойчивые результаты в первом полугодии 2022 года. В целом рынок ожидает, что публичные химические компании сохранят здоровую маржу нескорректированной EBITDA на уровне около 30% в 2022 году по сравнению с 34%-35% в 2021 году, несмотря на некоторое снижение маржи в этом году из-за того, что глобальный прирост мощностей опережает спрос в некоторых сегментах и высокий уровень запасов.

Кроме того, национальные нефтяные компании инвестируют в разработку газовых месторождений для увеличения добычи газа, что способствует обеспечению сырьем для производства электроэнергии и нефтехимии. В частности, Saudi Aramco объявила в марте 2022 года в рамках своей долгосрочной стратегии, что рассматривает возможность увеличения добычи газа на 50% к 2030 году и инвестирует в увеличение добычи газа для производства электроэнергии и нефтехимии за счет разработки газовых месторождений, не связанных с добычей нефти.

Растущий спрос со стороны различных отраслей конечных пользователей

Несмотря на глобальные финансовые трудности, влияющие на строительную отрасль, строительная отрасль Саудовской Аравии остается лидером на Ближнем Востоке. В Саудовской Аравии рост строительного производства прогнозируется на уровне около 3,5% в 2022 году. Строительная химия обычно используется для увеличения скорости работ в строительных проектах, которые находятся на стадии планирования или для придания прочности и устойчивости новым проектам. Сыпучие химикаты являются важнейшими компонентами для строительства сложных конструкций и полностью произвели революцию в строительном секторе.

Правительственные проекты, такие как парк короля Салмана, Неом-Сити, проект Красное море, Джабаль и другие инфраструктурные проекты, увеличивают спрос на продукты, изготовленные из нефтехимии или сыпучих химикатов, таких как клеи, плитка и другие, тем самым поддерживая рост рынка нерасфасованной химии Саудовской Аравии.

Масляная кислота, наряду с уксусной кислотой и пропионовой кислотой, является одной из трех наиболее распространенных короткоцепочечных жирных кислот (КЦЖК) в желудке. Около 90-95% КЦЖК в кишечнике, которые образуются, когда полезные для кишечника бактерии расщепляют пищевые волокна, состоят из этих насыщенных жирных кислот. Масляная кислота используется для придания маслянистых обертонов пищевым вкусам, а ее эфиры часто используются в качестве пищевых добавок для усиления фруктового аромата.

Масляная кислота широко известна своими противоопухолевыми свойствами, поскольку она стимулирует морфологическую и биохимическую дифференцировку в нескольких клетках, одновременно уменьшая опухолевые тенденции. По данным Arab News, ожидается, что фармацевтический бизнес в Королевстве будет экспортировать более 1,5 миллиона саудовских риалов в год и расти темпами 5% в год, при этом более 40 признанных фармацевтических предприятий в Саудовской Аравии обеспечивают 36% медицинских потребностей страны. В результате ожидается, что спрос на масляную кислоту в Саудовской Аравии вырастет, что будет стимулировать развитие рынка.

В декабре 2022 года Saudi Basic Chemical Industries (SABIC) объявила об открытии нового подразделения — завода Saudi Industrial Chemicals, расположенного в Джидде. Этот новый завод помогает SABIC в производстве диоктилтерефталата из этилгексанола.

Обзор химической логистической отрасли Саудовской Аравии

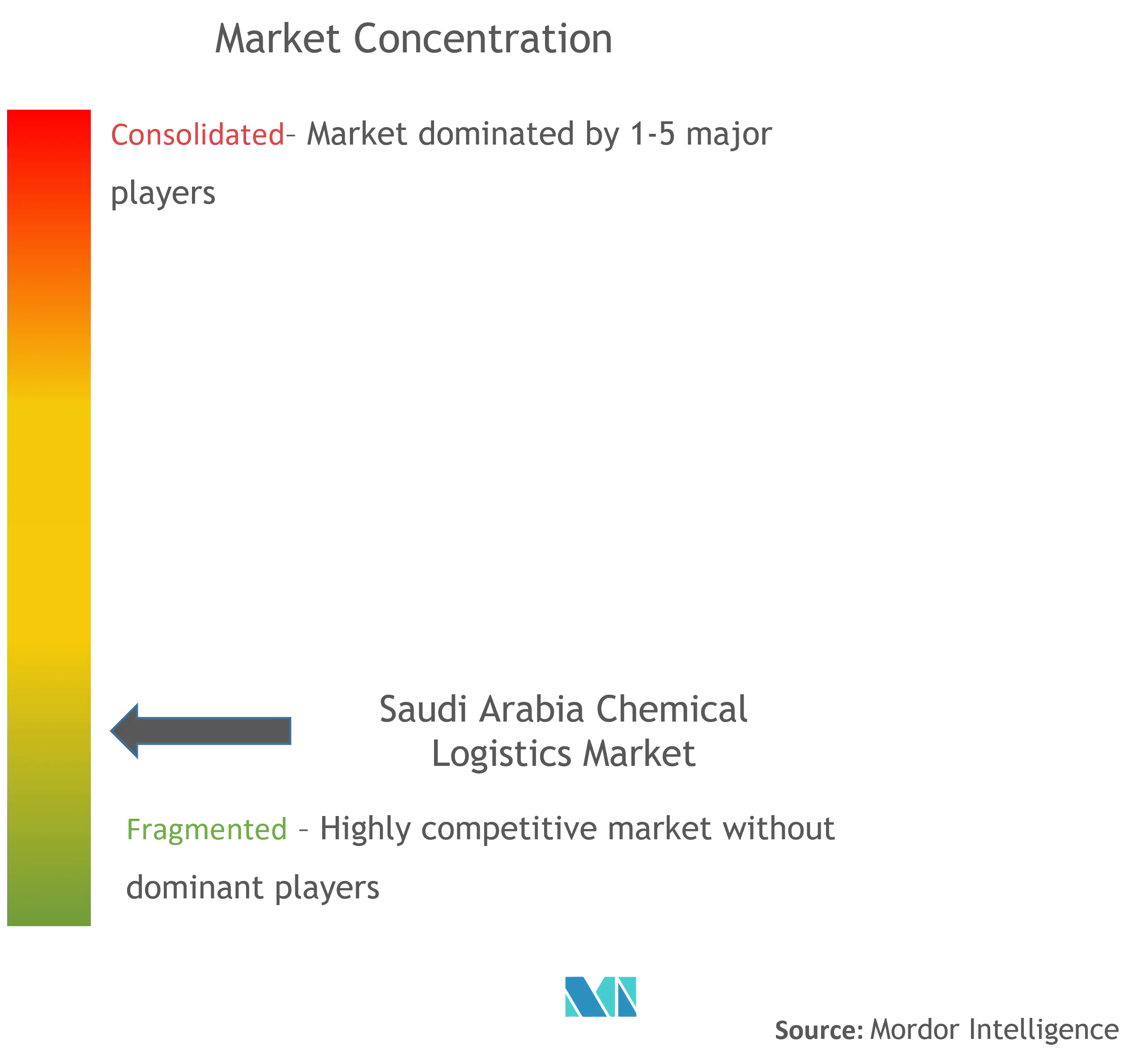

На рынке химической логистики Саудовской Аравии существует множество крупных и мелких игроков. Сектор сильно фрагментирован. В последние годы в этом секторе наблюдается множество инновационных и цифровых тенденций, таких как внедрение аналитики больших данных и технологий Интернета вещей для дальнейшего стимулирования роста химической логистической отрасли. С учетом того, что регион заинтересован в долгосрочных поставках сырья от национальных нефтяных компаний и конкурентоспособных цен на сырье в самом низком квартиле затрат, что обеспечивает поддержку маржи и смягчает волатильность на фоне более высоких производственных затрат во всем мире, региональные химические компании занимают более выгодные позиции. Некоторые из основных игроков AR Logistics, Agility Logistics, Al-Futtaim Logistics, C.H. Robinson и BDP International, Inc.

Лидеры рынка химической логистики в Саудовской Аравии

Bahri Chemicals

Saudi Transport & Investment Co. (Mubarrad)

Almajdouie Group

Arabian Chemical Terminals

DHL

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка химической логистики в Саудовской Аравии

Февраль 2023 г. A. P. Moller-Maersk, глобальный интегратор логистики, и Управление портов Саудовской Аравии Mawani заложили фундамент крупнейшего в Саудовской Аравии интегрированного логистического парка в исламском порту Джидды. Этот интегрированный логистический парк площадью более 225 000 кв. м после открытия предоставит клиентам Maersk обширную инфраструктуру для складирования и дистрибуции, холодильного хранения, электронной коммерции и будет служить центром для перевалки. нефтехимическая консолидация, авиаперевозки и сборные грузы.

Март 2023 г. Aramco, одна из ведущих мировых интегрированных энергетических и химических компаний, и международный поставщик услуг контрактной логистики DHL Supply Chain объявили о подписании акционерного соглашения о создании нового центра закупок и логистики в Саудовской Аравии для повышения эффективности и устойчивости цепочки поставок. Это будет первый в регионе подобный хаб, обслуживающий клиентов в промышленном, энергетическом, химическом и нефтехимическом секторах.

Сегментация химической логистической отрасли Саудовской Аравии

Логистика занимается планированием, закупками и реализацией различных видов деятельности в общей цепочке поставок. Химическая логистика относится к транспортировке, доставке и распределению химических веществ, которые также управляют тем, как ресурсы хранятся и доставляются конечным потребителям. Химическая логистика включает в себя транспортировку морским, автомобильным, железнодорожным или воздушным путями. Химическая промышленность обеспечивает продукцией большинство отраслей промышленности. Жидкие или твердые химические вещества используются для производства фармацевтических препаратов, продуктов питания и других предметов повседневного обихода.

Всесторонний фоновый анализ рынка химической логистики Саудовской Аравии, охватывающий текущие рыночные тенденции, ограничения, технологические обновления, а также подробную информацию о различных сегментах и конкурентной среде отрасли. Влияние COVID-19 также было учтено и учтено в ходе исследования.

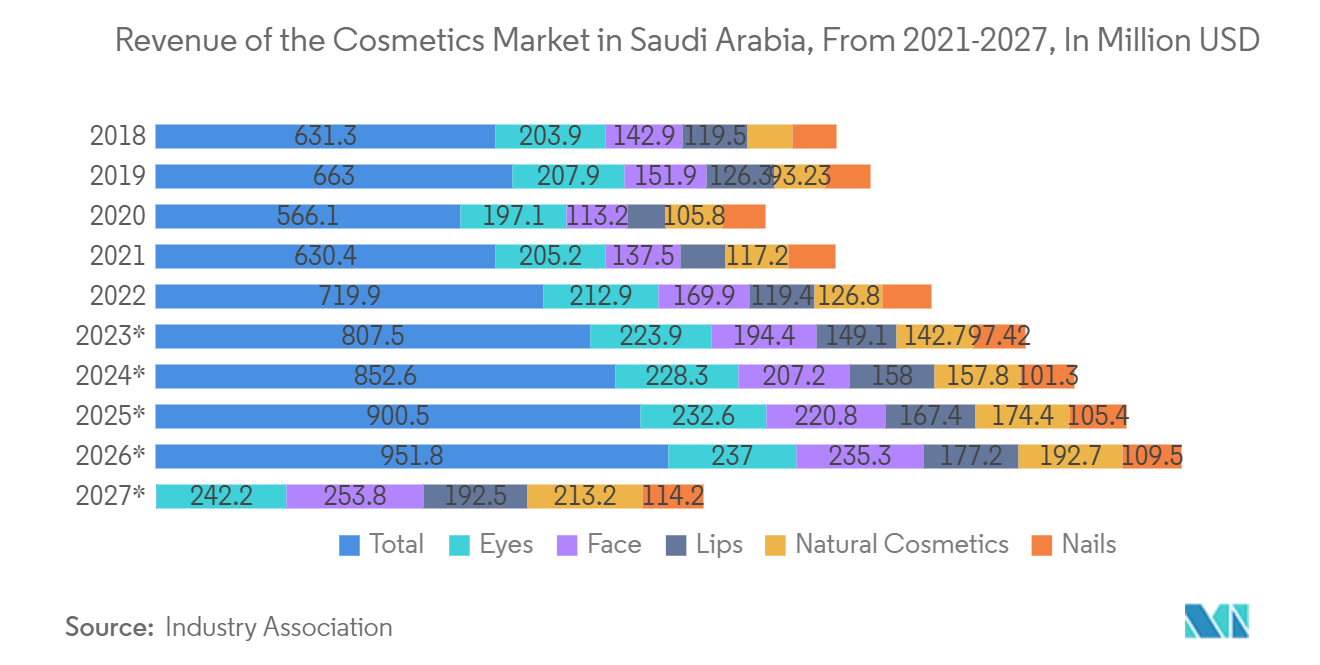

Рынок химической логистики Саудовской Аравии сегментирован по услугам (транспортировка, складирование, дистрибуция и управление запасами) и по конечным пользователям (фармацевтическая промышленность, косметическая промышленность, нефтегазовая промышленность, специальная химическая промышленность и другие конечные потребители).

В отчете представлен объем рынка и прогнозы по рынку химической логистики Саудовской Аравии в стоимостном выражении (долл. США) для всех вышеперечисленных сегментов.

| Транспорт |

| Складирование, распределение и управление запасами |

| Другие дополнительные услуги |

| Фармацевтическая индустрия |

| Косметическая промышленность |

| Нефтяная и газовая промышленность |

| Специальная химическая промышленность |

| Другие конечные пользователи |

| По услуге | Транспорт |

| Складирование, распределение и управление запасами | |

| Другие дополнительные услуги | |

| Конечным пользователем | Фармацевтическая индустрия |

| Косметическая промышленность | |

| Нефтяная и газовая промышленность | |

| Специальная химическая промышленность | |

| Другие конечные пользователи |

Часто задаваемые вопросы об исследованиях рынка химической логистики в Саудовской Аравии

Насколько велик рынок химической логистики в Саудовской Аравии?

Ожидается, что объем рынка химической логистики в Саудовской Аравии достигнет 10,64 млрд долларов США в 2024 году и будет расти со среднегодовым темпом роста более 6,12%, достигнув 14,27 млрд долларов США к 2029 году.

Каков текущий объем рынка химической логистики в Саудовской Аравии?

Ожидается, что в 2024 году объем рынка химической логистики в Саудовской Аравии достигнет 10,64 млрд долларов США.

Кто является ключевыми игроками на рынке химической логистики Саудовской Аравии?

Bahri Chemicals, Saudi Transport & Investment Co. (Mubarrad), Almajdouie Group, Arabian Chemical Terminals, DHL являются основными компаниями, работающими на рынке химической логистики Саудовской Аравии.

На какие годы охватывает рынок химической логистики Саудовской Аравии и каков был объем рынка в 2023 году?

В 2023 году объем рынка химической логистики в Саудовской Аравии оценивался в 10,03 млрд долларов США. Отчет охватывает исторический объем рынка химической логистики в Саудовской Аравии за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется объем рынка химической логистики в Саудовской Аравии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет о химической логистической отрасли Саудовской Аравии

Статистические данные о доле, размере и темпах роста рынка химической логистики в Саудовской Аравии в 2024 году, созданные Mordor Intelligence™ Industry Reports. Анализ Saudi Arabia Chemical Logistics включает в себя прогноз рынка на 2024-2029 годы и исторический обзор. Получить образец этого отраслевого анализа в виде бесплатного отчета для скачивания в формате PDF.