Анализ рынка параксилола

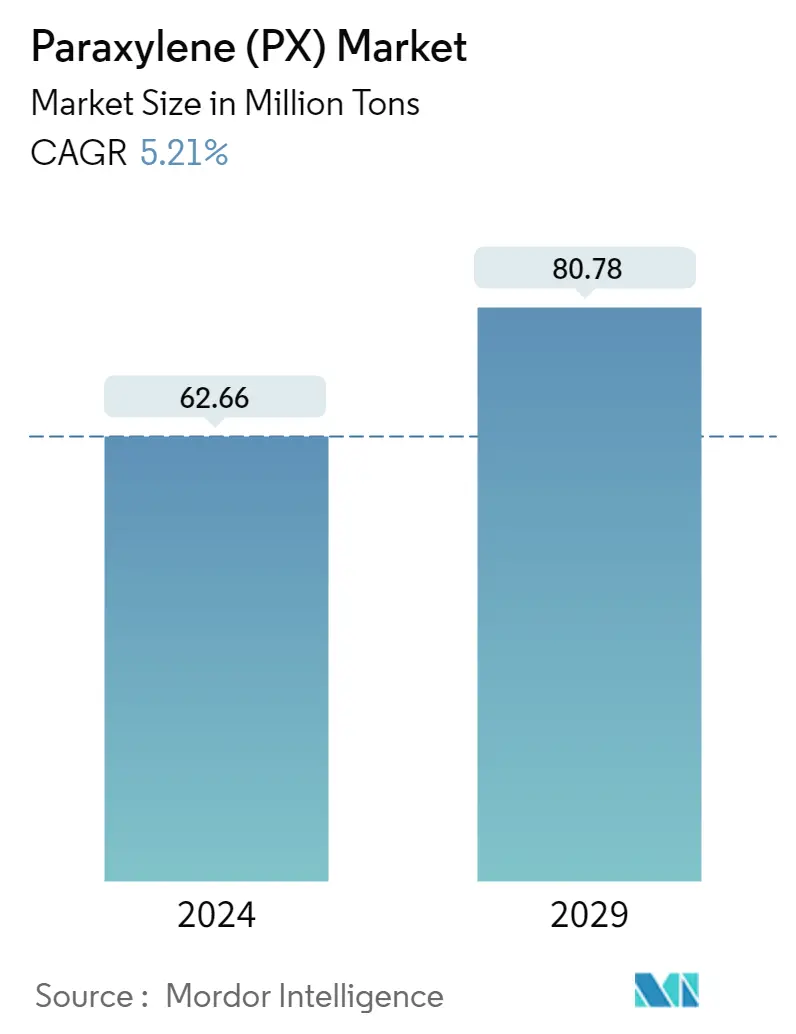

Размер рынка параксилола оценивается в 62,66 миллиона тонн в 2024 году и, как ожидается, достигнет 80,78 миллиона тонн к 2029 году, при этом среднегодовой темп роста составит 5,21% в течение прогнозируемого периода (2024-2029).

В 2020 году рынок подвергся умеренному воздействию COVID-19. Очищенная терефталевая кислота, продукт параксилола, использовалась для производства полиэфирных смол для покрытий в рецептурах автомобильных покрытий. Снижение автомобильной промышленности и временная остановка автомобильного производства негативно повлияли на рынок. Однако использование защитных щитков для лица, прозрачных масок, продуктов питания и упаковки для электронной коммерции увеличилось, что привело к увеличению спроса на производные параксилола. Он также включает очищенную терефталатную кислоту, диметилтерефталат и полиэтилентерефталат, что еще больше увеличивает спрос на параксилол.

- Ожидается, что в краткосрочной перспективе высокий спрос на полиэтилентерефталат (ПЭТ) со стороны пластмассовой промышленности в Азиатско-Тихоокеанском регионе будет способствовать росту рынка.

- Однако растущая осведомленность потребителей о продуктах, не содержащих пластик, а также уровень сбора и переработки ПЭТ в Европе сдерживают рост рынка.

- Инновации в использовании параксилола на биологической основе в биопластиковых ПЭТ-бутылках (Bio-PET) и других продуктах из биопластика, вероятно, создадут возможности для рынка в ближайшие годы.

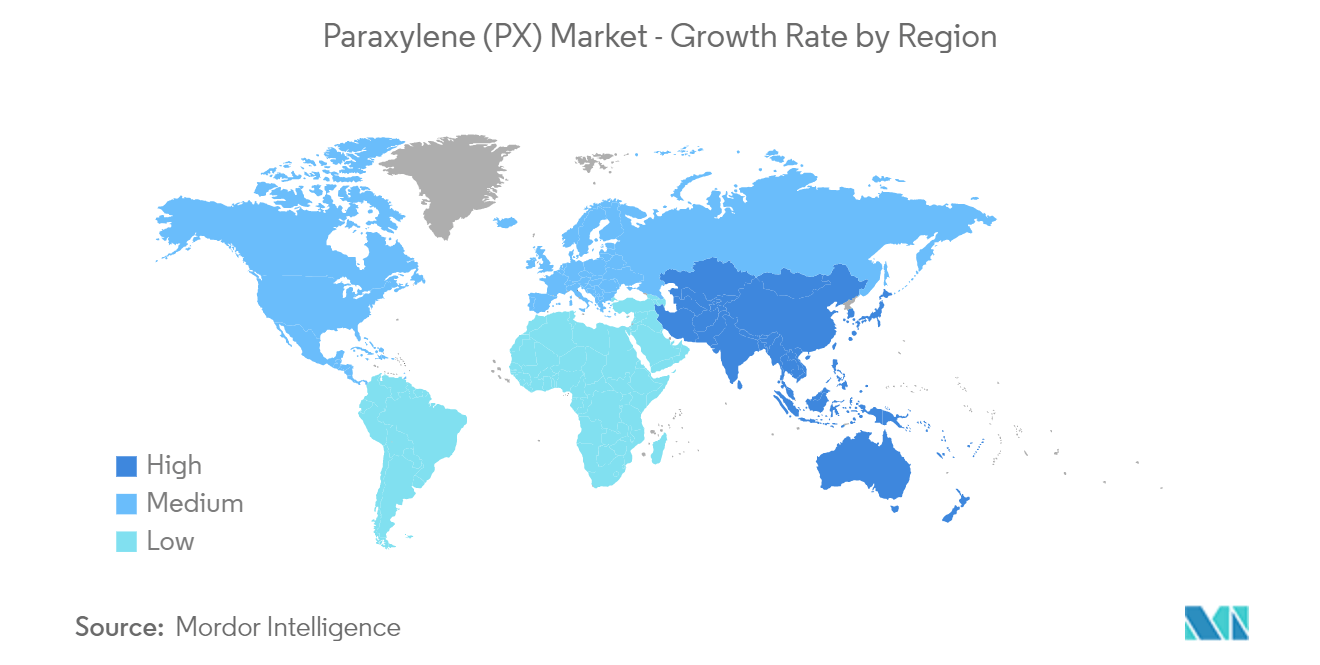

- Ожидается, что Азиатско-Тихоокеанский регион будет доминировать на рынке и зарегистрирует самый высокий среднегодовой темп роста в течение прогнозируемого периода.

Тенденции рынка параксилола

Растущий спрос со стороны пластмассовой промышленности

- Параксилол является строительным материалом для производства пластиков из полиэтилентерефталата (ПЭТ), полиэфирных тканей и других материалов.

- Очищенная терефталевая кислота (ПТА) представляет собой органическое соединение, получаемое путем реакции вторичного нефтепродукта параксилола (ПХ) и уксусной кислоты.

- PTA в основном используется для производства полиэфиров, таких как полиэфирные пленки, ПЭТ-бутылки и мебель. Он также используется в производстве высокоэффективных пластмасс, таких как полибутилентерефталат (ПБТ) и диметилтерефталат (ДМТ).

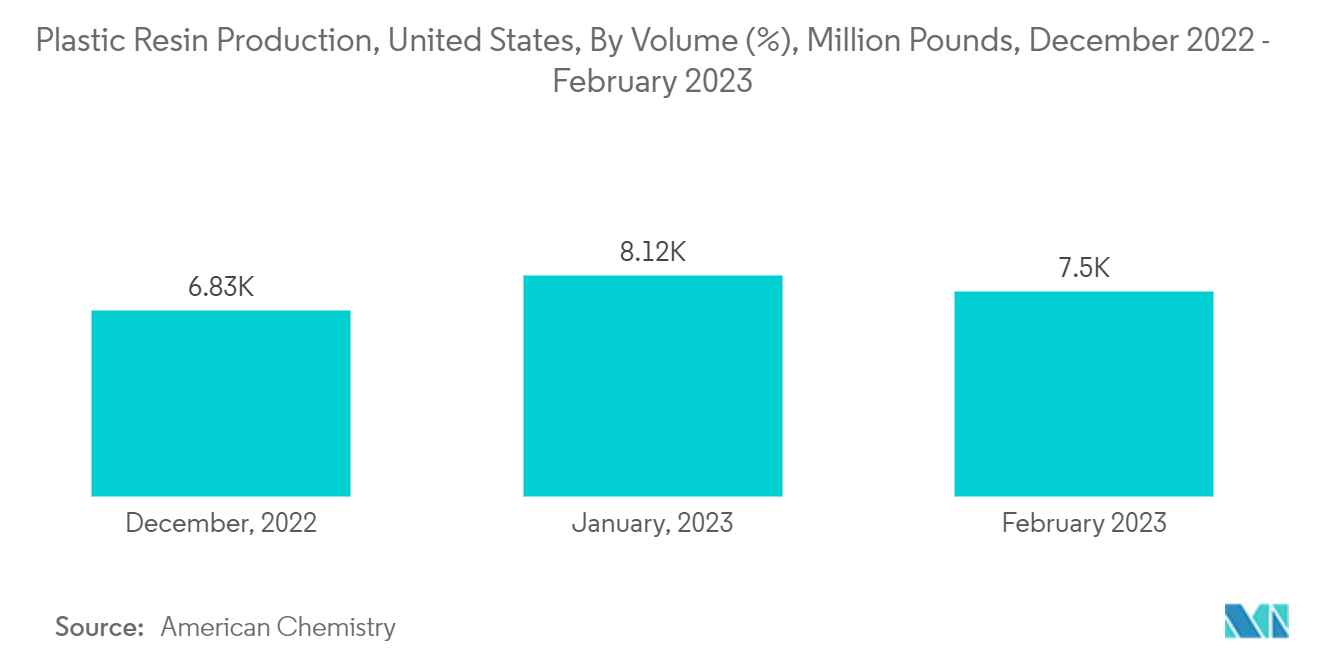

- Рост производства в автомобильной, пищевой, электронной и строительной отраслях увеличивает спрос на пластмассы, такие как ПЭТ и ПБТ. Таким образом, увеличивается спрос на высокоэффективные пластмассы, что, вероятно, увеличивает их производство.

- По данным Национального бюро статистики Китая, в первой половине 2022 года было произведено около 38,21 миллиона тонн пластиковых изделий. В 2021 году производство пластиковых изделий выросло примерно на 5,27% по сравнению с предыдущим годом.

- В мае 2021 года Indo Rama Synthetics (India) Limited (IRSL), дочерняя компания нефтехимического производителя Indorama Ventures Ltd, объявила о своих планах инвестировать до 6 миллиардов индийских рупий (~ 72,43 миллиона долларов США) в расширение мощностей по производству ПЭТ-смол. Он имеет дополнительную производительность в 700 тонн в день и программу модернизации оборудования на производственном предприятии в Нагпуре, Индия, с запуском производства в последнем квартале 2022 года.

- Из-за вышеупомянутых факторов рынок параксилола (ПХ), вероятно, будет расти в течение прогнозируемого периода.

Китай будет доминировать в Азиатско-Тихоокеанском регионе

- В Азиатско-Тихоокеанском регионе Китай стал одним из крупнейших производственных домов в мире. В настоящее время это также крупнейший производитель и потребитель параксилола.

- Китайская национальная нефтяная корпорация является одним из крупнейших производителей параксилола с годовым объемом производства 1 миллион тонн. Технология CNPC PTA эффективна при использовании параксилола в качестве сырья для производства ПЭТ экономически эффективным методом.

- Растущий спрос на ПЭТ в Китае ускоряет цепочку создания стоимости ПЭТ, быстро стимулируя рынок параксилола. В 2022 году на долю Китая приходилось около 38% мировых мощностей по производству ПЭТ. В связи с растущим спросом на ПЭТ со стороны упаковочной и текстильной промышленности, Китай с годами увеличил свои мощности.

- Китай является крупным производителем ПЭТ-смол, а PetroChina Group и Jiangsu Sangfangxiang входят в число крупнейших мировых производителей по объему с мощностями более 2 миллионов тонн. Таким образом, растущий спрос на ПЭТ со стороны конечных потребителей стимулирует спрос на параксилол.

- Текстильная промышленность Китая является одной из крупнейших отраслей промышленности, а страна является крупнейшим экспортером одежды в мире. По данным Национального бюро статистики Китая, производство текстиля в стране в 2022 году составило 38,20 млрд м. За первые два месяца 2023 года в стране было произведено 5 млрд м текстиля.

- Ожидается, что из-за роста электронной коммерции и повышения технологической подкованности растущего населения Китая спрос на пластиковые смолы также увеличится. Это увеличение спроса обусловлено, в частности, электронной коммерцией Китая, производством продуктов питания и потреблением напитков.

- Таким образом, рынок параксилола, вероятно, будет расти из-за растущего спроса со стороны конечных потребителей в течение прогнозируемого периода.

Обзор отрасли параксилола

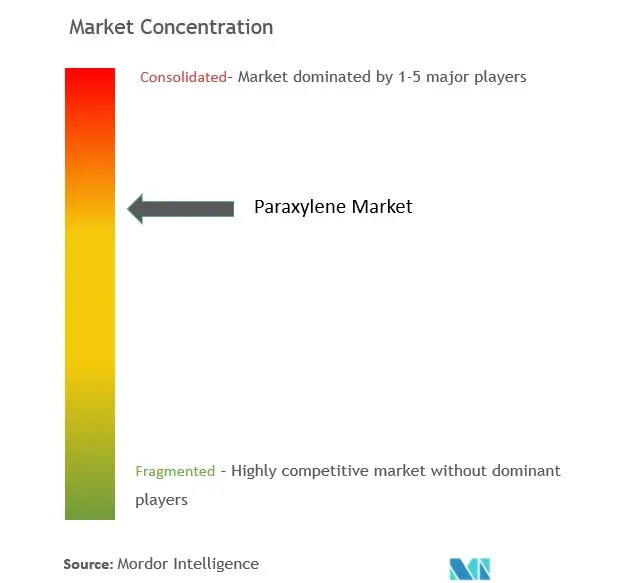

Рынок параксилола (ПХ) частично консолидирован. По доле рынка в настоящее время на рынке доминируют несколько крупных игроков. Некоторые из основных игроков рынка (не в каком-то определенном порядке) включают ENEOS Corporation, INEOS, Reliance Industries Limited, S-OIL Corporation и China National Petroleum Corporation.

Лидеры рынка параксилола

ENEOS Corporation

INEOS

Reliance Industries Limited

S-OIL CORPORATION

China National Petroleum Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка параксилола

- Март 2023 г.: Chiyoda Corporation, Университет Тоямы и HighChem объявили о первом успешном производстве и очистке п-ксилола от CO2.

- Февраль 2023 г.: Godrej Boyce в сотрудничестве с Tecnimont поставила оборудование для проекта интегрированной терефталевой кислоты (PX-PTA) Indian Oil Corporation Limited (IOCL) на нефтеперерабатывающем заводе Paradip в Одише.

- Январь 2022 г.: Shenghong Petrochemical в Китае начала коммерческое производство параксилола на недавно введенном в эксплуатацию заводе в Ляньюньгане.

Сегментация отрасли параксилола

Параксилол, также известный как 1,4-диметилбензол, представляет собой бесцветный и легковоспламеняющийся ароматический углеводород, получаемый в основном в результате каталитического риформинга или термического крекинга нафты. Из параксилола производят полиэтилентерефталат (ПЭТ), который в дальнейшем используется в качестве полиэфирного волокна, смолы и пленки. Рынок параксилола (ПХ) сегментирован по приложениям, отраслям конечных пользователей и географическому положению. Рынок сегментирован по сферам применения очищенная терефталатная кислота (ПТА), диметилтерефталат (ДМТ) и другие области применения. По отраслям конечных пользователей рынок сегментирован на отрасли производства пластмасс, текстиля и другие отрасли конечных пользователей. В отчете также рассматриваются размер рынка и прогнозы в 15 странах основных регионов. Размер рынка и прогнозы основаны на объеме каждого сегмента (в миллионах тонн).

| Очищенная терефталевая кислота (ПТА) |

| Диметилтерефталат (ДМТ) |

| Другие приложения |

| Пластмассы |

| Текстиль |

| Другие отрасли конечных пользователей |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Италия | |

| Франция | |

| Остальная Европа | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| Приложение | Очищенная терефталевая кислота (ПТА) | |

| Диметилтерефталат (ДМТ) | ||

| Другие приложения | ||

| Отрасль конечных пользователей | Пластмассы | |

| Текстиль | ||

| Другие отрасли конечных пользователей | ||

| География | Азиатско-Тихоокеанский регион | Китай |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Италия | ||

| Франция | ||

| Остальная Европа | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка параксилола

Насколько велик рынок параксилола (ПХ)?

Ожидается, что объем рынка параксилола (ПХ) достигнет 62,66 млн тонн в 2024 году, а среднегодовой темп роста составит 5,21% и достигнет 80,78 млн тонн к 2029 году.

Каков текущий размер рынка параксилола (ПХ)?

Ожидается, что в 2024 году объем рынка параксилола (ПХ) достигнет 62,66 миллиона тонн.

Кто являются ключевыми игроками на рынке Параксилол (ПХ)?

ENEOS Corporation, INEOS, Reliance Industries Limited, S-OIL CORPORATION, China National Petroleum Corporation – основные компании, работающие на рынке параксилола (ПХ).

Какой регион на рынке Параксилол (ПХ) является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Параксилол (ПХ)?

В 2024 году наибольшая доля рынка параксилола (ПХ) будет приходиться на Азиатско-Тихоокеанский регион.

Какие годы охватывает рынок параксилола (ПХ) и каков был размер рынка в 2023 году?

В 2023 году объем рынка параксилола (ПХ) оценивался в 59,56 млн тонн. В отчете рассматривается исторический размер рынка параксилола (PX) за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка параксилола (PX) на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет об отрасли параксилола

Статистические данные о доле, размере и темпах роста доходов на рынке параксилола в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ параксилола включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.