Размер и доля рынка зеленых дата-центров Северной Америки

Анализ рынка зеленых дата-центров Северной Америки от Mordor Intelligence

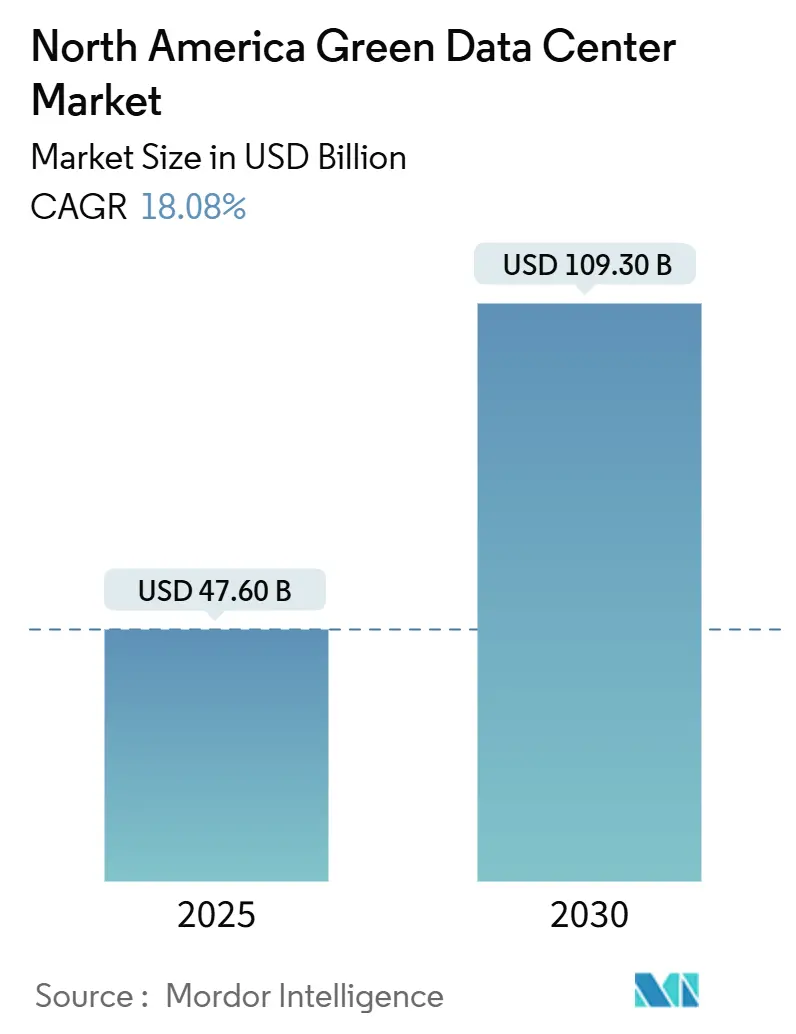

Размер рынка зеленых дата-центров Северной Америки достиг 47,6 млрд долларов США в 2025 году и находится на пути к достижению 109,3 млрд долларов США к 2030 году, расширяясь с CAGR 18,08%. Растущие рабочие нагрузки ИИ, которые потребляли 176 ТВт-ч электроэнергии в 2023 году, масштабные соглашения о покупке возобновляемой энергии (PPA) и агрессивные планы гиперскейл-инвестиций поддерживают этот прогресс energy.gov. Гиперскейл-облачные платформы продолжают строить мультигигаваттные кампусы, стимулируя спрос на высокоплотное жидкостное охлаждение и местную генерацию чистой энергии. Операторы колокации соревнуются в удовлетворении корпоративных мандатов нулевых выбросов, интегрируя метрики устойчивости в соглашения об уровне обслуживания, которые теперь влияют на большинство североамериканских запросов предложений. Задержки подключения к сети и нехватка квалифицированной рабочей силы остаются препятствиями, однако поддержка политики на исполнительном уровне в сочетании с технологическими прорывами в оптимизации воздушного потока с использованием ИИ поддерживают динамику рынка на протяжении десятилетия.

Ключевые выводы отчета

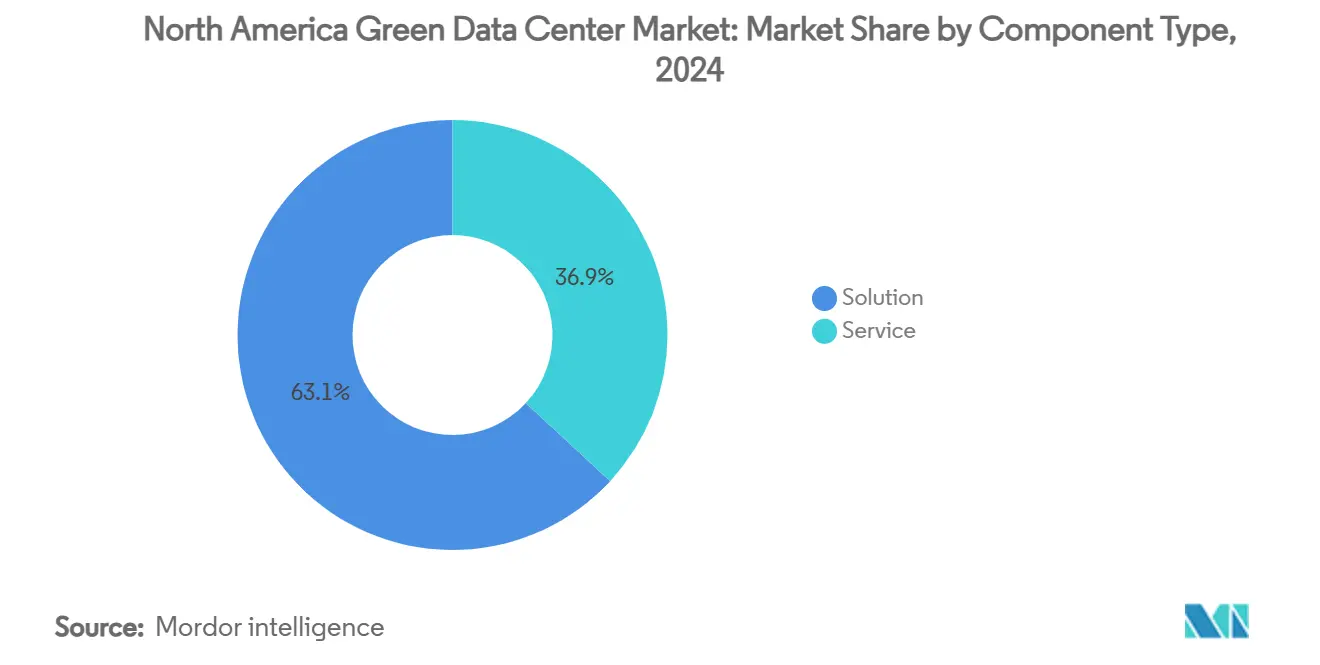

- По компонентам, решения лидировали с 63,1% доли рынка зеленых дата-центров Северной Америки в 2024 году, в то время как услуги прогнозируются к росту с CAGR 22,1% к 2030 году.

- По типу дата-центров, гиперскейлеры занимали 36,1% доли размера рынка зеленых дата-центров Северной Америки в 2024 году и продвигаются с CAGR 24,4% к 2030 году.

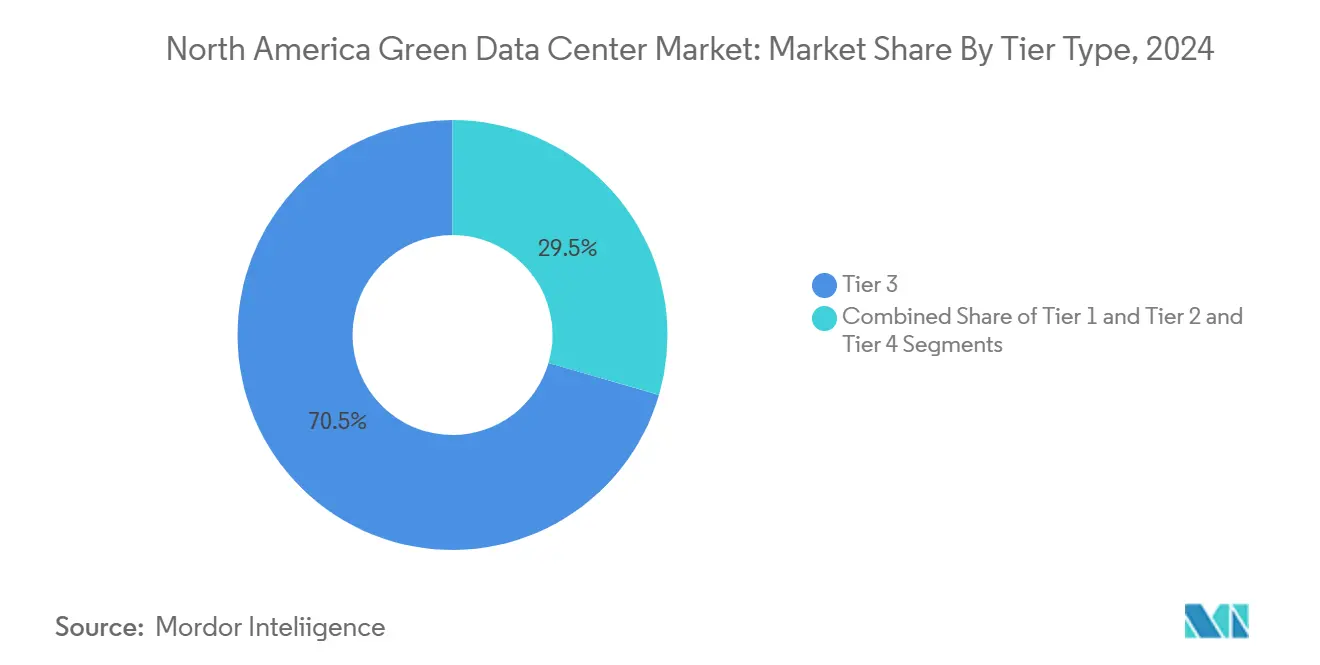

- По уровням, объекты Tier 3 держали 70,5% доли доходов в 2024 году; Tier 4 прогнозируется к росту с CAGR 23,78% до 2030 года.

- По отраслевым вертикалям, телеком и ИТ составляли 28,2% размера рынка зеленых дата-центров Северной Америки в 2024 году, тогда как правительственные рабочие нагрузки планируют расширяться с CAGR 25,2%.

- По географии, США сохранили 75% доли рынка зеленых дата-центров Северной Америки в 2024 году; Канада зарегистрирует самый быстрый рост с CAGR 24,2% к 2030 году.

Тренды и инсайты рынка зеленых дата-центров Северной Америки

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Растущее строительство гиперскейл-объектов по всей Северной Америке | +4.2% | США и Канада; перелив в Мексику | Среднесрочный (2-4 года) |

| Корпоративные мандаты нулевых выбросов, изменяющие RFP колокации | +3.8% | Глобально; наивысшая интенсивность в Северной Америке | Долгосрочный (≥ 4 лет) |

| Снижение цен на возобновляемые PPA на уровне коммунальных служб | +2.9% | Техас, Калифорния, Альберта | Краткосрочный (≤ 2 года) |

| Оптимизация воздушного потока с использованием ИИ, снижающая OpEx | +2.1% | Раннее принятие в Северной Америке | Среднесрочный (2-4 года) |

| Рост модульных жидкостных модернизаций охлаждения | +1.8% | Основные рынки в Северной Америке и APAC | Краткосрочный (≤ 2 года) |

| Пилотные проекты монетизации углеродных кредитов | +1.4% | Регулятивные рамки США и Канады | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Растущее строительство гиперскейл-объектов по всей Северной Америке

Операторы гиперскейла вкладывают капитал в кампусы гигаваттного масштаба, которые интегрируют местную солнечную энергию, пиковые газовые станции и распределение ядерной энергии. Apple выделила 500 млрд долларов США на готовые к ИИ объекты в Техасе, Калифорнии и Северной Каролине, повторяя план расширения Microsoft в Северной Америке на 80 млрд долларов США.[1]Tim Cook, "Apple Accelerates U.S. Investment Plan," apple.com Meta направляет 10 млрд долларов США в комплекс в Луизиане, поддерживаемый до 4 ГВт базовой ядерной мощности. Infrastructure Masons прогнозирует парки чистой энергии, способные размещать кластеры по 10 ГВт, позиционируя регион как глобальный эталон для устойчивого развития гиперскейла. Эта гонка вооружений поддерживает CAGR 24,4% для гиперскейл-мощностей в рамках рынка зеленых дата-центров Северной Америки.

Корпоративные мандаты нулевых выбросов, изменяющие RFP колокации

Предприятия теперь ставят соответствие возобновляемой энергии выше задержки или цены при выборе партнеров по колокации. Iron Mountain соответствует 100% нагрузки своих дата-центров возобновляемыми источниками с 2017 года и построила первый в Северной Америке сайт, сертифицированный BREEAM, устанавливая новые стандарты закупок.[2]Mark Kidd, "Iron Mountain Achieves 100% Renewable Energy Match," ironmountain.com Обязательство Microsoft по углеродной нейтральности к 2030 году и требование 100% покрытия возобновляемыми источниками к 2025 году каскадом проходят через цепочки поставок, побуждая поставщиков принимать связанные с устойчивостью кредиты и научно обоснованные цели. Поставщики, демонстрирующие проверяемые сокращения углерода, получают статус предпочтительных участников торгов, поднимая экологические показатели до решающего конкурентного рычага.

Снижение цен на возобновляемые PPA на уровне коммунальных служб

Рекордное строительство солнечных установок и снижающиеся затраты на батареи сузили премии PPA, делая долгосрочные контракты на чистую энергию самым дешевым вариантом в нескольких североамериканских сетях. Google недавно обеспечила 1 ГВт солнечной энергии в Южной Каролине по тарифу, который фиксирует цены ниже региональных оптовых средних, катализируя аналогичные сделки среди операторов второго уровня. Снижающиеся тарифы PPA в сочетании с федеральными налоговыми льготами позволяют владельцам дата-центров хеджировать затраты на энергию на срок до 20 лет, удовлетворяя при этом цели по выбросам Scope 2, укрепляя экономику проектирования зеленых объектов.

Оптимизация воздушного потока с использованием ИИ, снижающая OpEx

Системы управления глубокого обучения настраивают скорости вентиляторов, потоки охлажденной воды и уставки сотни раз в секунду. Алгоритмы DeepMind Google снизили электричество охлаждения на 30% в производственных средах без нарушения тепловых SLA. Meta, Siemens и другие операторы сообщают о аналогичной двузначной экономии, что приводит к значительному росту маржи, учитывая долю охлаждения в 30-40% от энергетического конверта объекта. По мере того как плотности превышают 100 кВт на стойку, программно-оркестрированный воздушный поток становится незаменимым, стимулируя широкое принятие по всему рынку зеленых дата-центров Северной Америки.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Премия первоначальных капвложений для устойчивых материалов | -2.1% | Дорогие метрополии по всей Северной Америке | Среднесрочный (2-4 года) |

| Региональная перегрузка сети и очередь подключения | -3.4% | Вирджиния, Техас, Калифорния | Краткосрочный (≤ 2 года) |

| Ограниченная доступность низкоуглеродного бетона и стали | -1.8% | Цепочки поставок Северной Америки и ЕС | Долгосрочный (≥ 4 лет) |

| Нехватка квалифицированной рабочей силы для высокоплотных развертываний | -2.3% | США и Канада | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Премия первоначальных капвложений для устойчивых материалов

Низкоуглеродный бетон, массовая древесина и сталь дуговых печей по-прежнему стоят с двузначными премиями. Пилотный проект Microsoft в Квинси сократил воплощенный углерод на 50%, но потребовал специальных смесей, доступных только от горстки поставщиков.[4]Brad Smith, "Microsoft Will Be Carbon Negative by 2030," microsoft.com Amazon раскрыла дополнительные капвложения для низкоуглеродной стали в 43 новых центрах, даже после учета скидок за объем. Хотя долгосрочные энергетические и брендовые выгоды компенсируют эти затраты, застройщики в дорогих метрополиях с трудом делают проекты выгодными без доходов от зеленых облигаций или налоговых стимулов.

Региональная перегрузка сети и очередь подключения

Очередь Северной Вирджинии на новую передающую мощность теперь превышает семь лет, побуждая операторов приоритизировать "скорость-к-мощности" над землей или налоговыми стимулами. Коммунальные службы в Техасе и Калифорнии аналогично селективны, останавливая многие предложенные кампусы, несмотря на подписанные контракты с клиентами. Google и PJM пилотируют инструменты управления очередью с использованием ИИ, однако проекты возобновляемого хранения гигаваттного масштаба по-прежнему превышают количество доступных подключений. Результирующая неопределенность увеличивает временные рамки и затраты на финансирование по всему рынку зеленых дата-центров Северной Америки.

Сегментный анализ

По компонентам: Ускорение услуг при доминировании решений

Решения продолжали доминировать на рынке зеленых дата-центров Северной Америки, удерживая 63,1% доходов в 2024 году, поскольку операторы инвестировали в эффективное питание, жидкостное охлаждение и управляющие платформы с поддержкой ИИ. Это доминирование обеспечивает экономию масштаба, но рост замедляется по мере того, как закупки смещаются к стандартизированному оборудованию с более низкой маржой. Услуги, напротив, прогнозируется расширить с CAGR 22,1%, поскольку дорожные карты нулевых выбросов требуют непрерывной оптимизации, учета углерода и аудитов соответствия. Управляемые предложения устойчивости теперь объединяют панели мониторинга энергии в реальном времени с консультационной поддержкой, которая выравнивает объекты с научно обоснованными целями.

Операторы, платящие премиальные тарифы за системную интеграцию, ожидают бесшовного перехода от воздушно-охлаждаемых залов к контурам прямого-к-чипу без простоев. Эти сложные модернизации полагаются на специализированные фирмы, которые могут проектировать флюидные сети, обрабатывать данные обнаружения утечек и минимизировать воплощенные выбросы. В результате доходы от услуг на киловатт растут, даже когда цены на оборудование сталкиваются с дефляционным давлением, поддерживая устойчивый долгосрочный микс в рамках рынка зеленых дата-центров Северной Америки.

По типу дата-центров: Доминирование гиперскейлеров стимулирует инновации

Гиперскейлеры захватили 36,1% размера рынка зеленых дата-центров Северной Америки в 2024 году благодаря интенсивности рабочих нагрузок ИИ и вертикально интегрированным закупкам чистой энергии. Их CAGR 24,4% к 2030 году опирается на массивные форвардные контракты на ветровые, солнечные, малые модульные ядерные и газопиковые активы, которые меньшие коллеги не могут сопоставить. Эти игроки все больше предварительно изготавливают электрические помещения и коллекторы жидкостного охлаждения, сокращая циклы строительства для соответствия окнам запуска продуктов ИИ.

Поставщики колокации переоснащают кампусы для выигрыша сделок по переливу гиперскейла. Новые постройки включают блоки по 100 МВт с безводным охлаждением, пунктами аренды, связанными с устойчивостью, и прямым оптоволокном к основным облачным подключениям. Периферийные и корпоративные сайты, хотя и меньше, фокусируются на критичных к задержке рабочих нагрузках, таких как телемедицина и игры. Их инвестиции в возобновляемые микросети иллюстрируют, как децентрализованные сайты могут все еще превышать корпоративные средние цели по углероду, расширяя адресуемый пул для рынка зеленых дата-центров Северной Америки.

По типу уровня: Рост Tier 4 отражает требования надежности ИИ

Tier 3 оставался основным, обеспечивая 70,5% доходов в 2024 году, балансируя избыточность и стоимость. Однако площади Tier 4 масштабируются с CAGR 23,78%, поскольку задания обучения ИИ работают месяцами без толерантности контрольных точек к сбоям. Объекты теперь развертывают избыточные контуры жидкостного охлаждения, двойные подводы 138 кВ и местное батарейное хранилище, которое поддерживает операции через сетевые события.

Инновации, такие как MegaMod CoolChip от Vertiv, обеспечивают устойчивость Tier 4 в модульных корпусах, которые сокращают риск графика и вдвое снижают использование воды. Операторы по-прежнему модернизируют залы Tier 3 для более высоких плотностей, но многие клиенты будут мигрировать современные кластеры ИИ в свежие постройки Tier 4, расширяя набор возможностей для рынка зеленых дата-центров Северной Америки.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По отраслевым вертикалям: Ускорение правительства сигнализирует о трансформации государственного сектора

Телеком и ИТ лидировали в расходах с долей 28,2% в 2024 году, однако правительственная вертикаль прогнозируется к росту с CAGR 25,2%, поскольку агентства цифровизируют услуги под строгими углеродными мандатами. Администрация общих услуг заключила десятилетний контракт на возобновляемое электричество, отдающий предпочтение кампусам на ядерной энергии, иллюстрируя спрос, обусловленный политикой.

Системы здравоохранения являются последователями следующей волны, используя федеральные программы, которые финансируют обновления эффективности в клинических данных окружениях. Финансовые институты направляют ESG-фреймворки в расширения, финансируемые зелеными облигациями. Производство использует периферийные кластеры для управления аналитикой Индустрии 4.0, перерабатывая тепло серверов для процессных нагрузок. Этот межсекторальный потяг укрепляет структурную траекторию роста рынка зеленых дата-центров Северной Америки.

Географический анализ

США удерживали 75% доли рынка зеленых дата-центров Северной Америки в 2024 году на основе самой глубокой в мире экосистемы гиперскейла, обильного венчурного финансирования и благоприятной федеральной политики. Многолетнее расширение Microsoft на 80 млрд долларов США, инфраструктурный план Apple на 500 млрд долларов США и инициатива Stargate на 500 млрд долларов США иллюстрируют капитальную интенсивность, поступающую в кампусы США. Северная Вирджиния остается глобальной вершиной подключения, несмотря на семилетние очереди, в то время как дерегулированный Техас привлекает постройки, связанные с солнечной энергией, которые оптимизируют низкую дневную энергию. Исполнительный указ президента Байдена, упрощающий разрешения на дата-центры на федеральной земле с предпосылкой чистой энергии, дополнительно поддерживает взлетную полосу для рынка зеленых дата-центров Северной Америки

Канада прогнозируется к росту с CAGR 24,2%, движимая гидро-богатыми провинциями и национальной стратегией ИИ, которая направляет 240 млн канадских долларов в цифровую инфраструктуру. Добавление мощности Hydro-Québec на 4,1 ТВт-ч, предназначенное для нагрузки дата-центров, подчеркивает способность страны предлагать низкоуглеродную базовую нагрузку в масштабе. Более прохладные окружающие температуры сокращают часы механического охлаждения, давая операторам естественное преимущество PUE над более теплыми коллегами из США. Обязательство Microsoft по углеродной нейтральности и новые региональные облака укрепляют доверие инвесторов, в то время как провинциальные программы стимулов помогают компенсировать более высокие затраты на строительство в удаленных местах.

Мексика, хотя и зарождающаяся, появляется как экономически эффективная альтернатива для критичных к задержке переливных рабочих нагрузок США. Национальные цели для 45% чистого электричества к 2030 году и обязательство AWS на 5 млрд долларов США катализируют формирование цепочки поставок. Мексиканская ассоциация дата-центров ожидает 9,2 млрд долларов США кумулятивных инвестиций к 2030 году, однако нехватка талантов и более медленные процессы подключения сдерживают ближайшую мощность. Даже так, обновления трансграничных оптоволокон и богатые солнцем пустыни поддерживают убедительное долгосрочное соответствие в рамках рынка зеленых дата-центров Северной Америки.

Конкурентный ландшафт

Конкуренция стратифицируется на три слоя. Производители оборудования, такие как Schneider Electric, Vertiv и Eaton, продают интеллектуальные распределительные устройства, коллекторы жидкостного охлаждения и программное обеспечение DCIM с поддержкой ИИ, которые снижают эффективность использования энергии объекта (PUE) на 5-15% за цикл обновления. MegaMod CoolChip от Vertiv сокращает время развертывания на 50% и поддерживает плотности стоек свыше 200 кВт, предлагая готовый путь к устойчивости Tier 4, используя при этом на 30% меньше воды, чем устаревшие системы.

Мажоры колокации Equinix, Digital Realty и Iron Mountain используют зеленые облигации и возобновляемые PPA для дифференциации. Equinix выпустила зеленые ноты на 1,15 млрд долларов США и сократила свой средний PUE ниже 1,40 в 2024 году, укрепляя ценность для клиентов, ориентированных на устойчивость. Digital Realty пилотирует системы резервного водородного питания на объекте, в то время как постоянное соответствие Iron Mountain на 100% возобновляемым источникам закрепляет её позицию с корпоративными RFP, которые требуют раскрытия углерода.

Платформы гиперскейл-облаков-Amazon, Microsoft, Google и Meta-переводят вертикальную интеграцию в лидерство по затратам и устойчивости. Каждая теперь ведет переговоры по возобновляемым проектам, превышающим 1 ГВт на транш, открывая тарифные структуры, недоступные меньшим коллегам. 43 низкоуглеродных материала Amazon исключили 22 000 тонн воплощенного CO₂, устанавливая прецеденты закупок.[3]Kara Hurst, "Building a Sustainable Amazon," about.amazon.com Тем временем, появляющиеся специалисты, такие как Applied Digital и MARA, используют заброшенный газ и модульное жидкостное охлаждение для вырезания ниш высокопроизводительных вычислений, сигнализируя о том, что белое пространство по-прежнему обильно в рамках рынка зеленых дата-центров Северной Америки.

Лидеры отрасли зеленых дата-центров Северной Америки

-

Equinix Inc.

-

Digital Realty Trust Inc.

-

Amazon Web Services

-

Microsoft Corp.

-

Schneider Electric SE

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Январь 2025: Apple объявила четырехлетний инфраструктурный план США на 500 млрд долларов США, сосредоточенный на производстве ИИ-серверов в Хьюстоне и кампусах на возобновляемой энергии в Техасе, Калифорнии и Северной Каролине.

- Январь 2025: Проект Stargate представил 500 млрд долларов США для 20 дата-центров США с местной генерацией природного газа и солнечной энергии.

- Январь 2025: Microsoft детализировала строительство США на 80 млрд долларов США, сосредоточенное на готовых к ИИ залах с продвинутым жидкостным охлаждением.

- Январь 2025: Macquarie Asset Management инвестировала 17 млрд долларов США в Applied Digital и Aligned Data Centers для роста более 5 ГВт по всей Америке.

- Январь 2025: Meta выделила 10 млрд долларов США на ИИ-кампус в Луизиане, поддерживаемый до 4 ГВт ядерного снабжения.

- Январь 2025: Engine No. 1 и Chevron сотрудничают для совместного размещения многогигаваттных станций природного газа с дата-центрами в трех регионах США, первые единицы онлайн к 2027 году.

Область охвата отчета по рынку зеленых дата-центров Северной Америки

Зеленый дата-центр, также известный как устойчивый дата-центр, это дата-центр, который использует энергосберегающие технологии. Это объект хранения, управления и распространения данных с механическими, осветительными, электрическими и компьютерными системами, построенными для максимальной энергоэффективности и низкого воздействия на окружающую среду.

Рынок зеленых дата-центров Северной Америки сегментирован по услугам (системная интеграция, услуги мониторинга и профессиональные услуги), по решениям (питание, серверы, программное обеспечение управления, сетевые технологии и охлаждение), по конечным пользователям (поставщики колокации, поставщики облачных услуг и предприятия), по конечным отраслям (здравоохранение, финансовые услуги, правительство, телеком и ИТ).

Размеры и прогнозы рынка предоставлены в стоимостном выражении в долларах США для всех сегментов.

| По услугам | Системная интеграция |

| Услуги мониторинга | |

| Профессиональные услуги | |

| Другие услуги | |

| По решениям | Питание |

| Охлаждение | |

| Серверы | |

| Сетевое оборудование | |

| Программное обеспечение управления | |

| Другие решения |

| Поставщики колокации |

| Гиперскейлеры/Поставщики облачных услуг |

| Предприятие и периферия |

| Tier 1 и 2 |

| Tier 3 |

| Tier 4 |

| Здравоохранение |

| Финансовые услуги |

| Правительство |

| Телеком и ИТ |

| Производство |

| Медиа и развлечения |

| Другие вертикали |

| США |

| Канада |

| Мексика |

| По компонентам | По услугам | Системная интеграция |

| Услуги мониторинга | ||

| Профессиональные услуги | ||

| Другие услуги | ||

| По решениям | Питание | |

| Охлаждение | ||

| Серверы | ||

| Сетевое оборудование | ||

| Программное обеспечение управления | ||

| Другие решения | ||

| По типу дата-центров | Поставщики колокации | |

| Гиперскейлеры/Поставщики облачных услуг | ||

| Предприятие и периферия | ||

| По типу уровня | Tier 1 и 2 | |

| Tier 3 | ||

| Tier 4 | ||

| По отраслевым вертикалям | Здравоохранение | |

| Финансовые услуги | ||

| Правительство | ||

| Телеком и ИТ | ||

| Производство | ||

| Медиа и развлечения | ||

| Другие вертикали | ||

| По странам | США | |

| Канада | ||

| Мексика | ||

Ключевые вопросы, освещенные в отчете

Каков текущий размер рынка зеленых дата-центров Северной Америки?

Размер рынка зеленых дата-центров Северной Америки достиг 47,6 млрд долларов США в 2025 году и, по прогнозам, будет быстро расти до 2030 года.

Какой сегмент компонентов растет быстрее всего?

Услуги, которые включают интеграцию, мониторинг и консалтинг по устойчивому развитию, ожидается, что будут расширяться с CAGR 22,1%, поскольку операторы стремятся к постоянному повышению эффективности, а не к разовым покупкам оборудования.

Почему объекты Tier 4 набирают популярность?

Рабочие нагрузки обучения ИИ требуют бесперебойного питания и охлаждения в течение месяцев подряд, что делает отказоустойчивую архитектуру Tier 4 необходимой, несмотря на более высокие капитальные затраты.

Насколько значительно влияние гиперскейлеров на рынке?

Гиперскейлеры уже составляют 36,1% от доходов рынка и растут с CAGR 24,4%, устанавливая технологические и экологические стандарты для всей экосистемы.

Какая география будет расти быстрее всего к 2030 году?

Канада лидирует с прогнозируемым CAGR 24,2% благодаря обильным гидроэлектрическим ресурсам, преимуществам прохладного климата и проактивным федеральным стимулам.

Каковы основные препятствия для строительства новых зеленых дата-центров?

Очереди на подключение к сети в ключевых штатах США и премия за первоначальную стоимость низкоуглеродных строительных материалов являются наиболее острыми проблемами для застройщиков сегодня.

Последнее обновление страницы: