Размер рынка кормовых пробиотиков в Северной Америке

| Период исследования | 2017 - 2029 | |

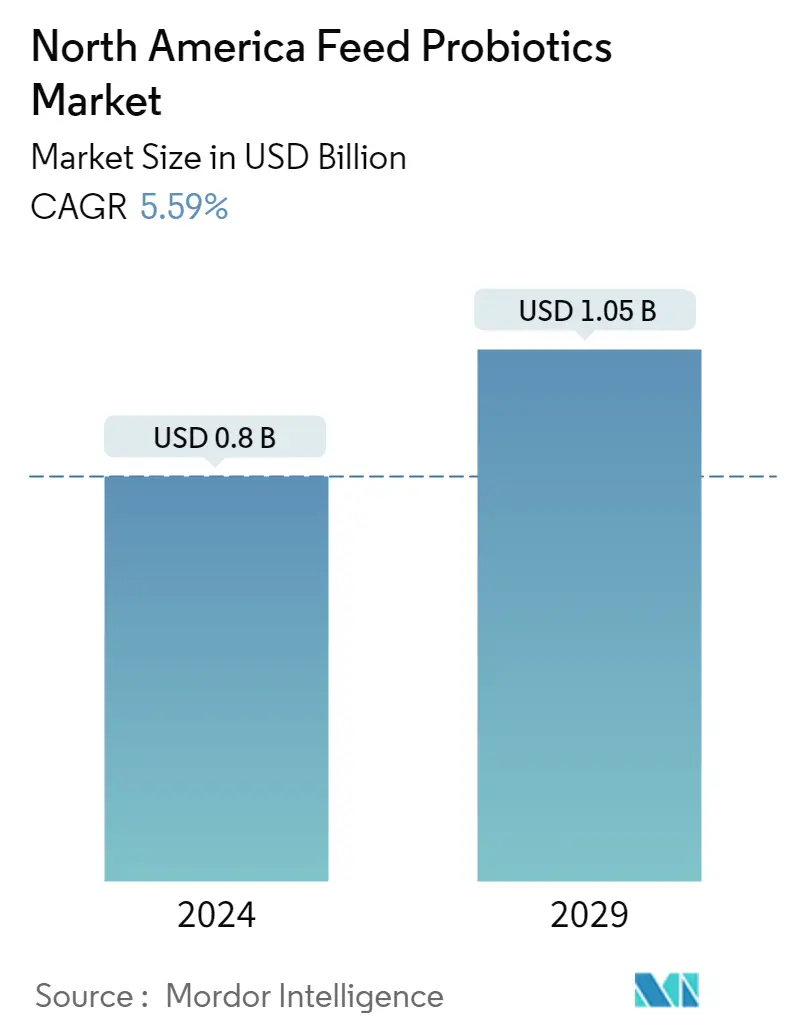

| Размер Рынка (2024) | 0.85 Миллиардов долларов США | |

| Размер Рынка (2029) | 1.11 Миллиардов долларов США | |

| Наибольшая доля по подкатегории добавки | лактобактерии | |

| CAGR (2024 - 2029) | 5.59 % | |

| Наибольшая доля по странам | Соединенные Штаты | |

| Концентрация Рынка | Середина | |

Ключевые игроки | ||

| ||

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка кормовых пробиотиков в Северной Америке

Размер рынка кормовых пробиотиков в Северной Америке оценивается в 0,8 миллиарда долларов США в 2024 году и, как ожидается, достигнет 1,05 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 5,59% в течение прогнозируемого периода (2024-2029 годы).

- Доказано, что пробиотики приносят многочисленные преимущества животным, включая усиление роста и продуктивности, защиту хозяина от патогенов, улучшение иммунной системы, укрепление костей и борьбу с паразитизмом. Эти преимущества привели к увеличению рыночной стоимости кормовых пробиотиков в регионе, которая выросла на 10,1% в период с 2019 по 2020 год.

- Бифидобактерии и лактобактерии были крупнейшими кормовыми пробиотическими субдобавками в Северной Америке в 2022 году, занимая наибольшую долю рынка. Эти пробиотические микроорганизмы могут модулировать баланс и активность желудочно-кишечной микробиоты.

- Соединенные Штаты являются крупнейшей страной на североамериканском рынке кормовых пробиотиков из-за большого поголовья животных и высокого производства кормов. В Соединенных Штатах бифидобактерии и лактобактерии являются крупнейшими типами кормовых пробиотиков, на их долю приходится более 66,4% рынка кормовых пробиотиков.

- Кормовые пробиотики преимущественно используются в птицеводстве и жвачных животных, их доля на рынке в 2022 году составит 48,1% и 25,8% соответственно. Пробиотики способствуют росту и общему здоровью птицы и все чаще включаются в рационы птицы в качестве альтернативы. к антибиотикам, поскольку использование антибиотиков в кормах для животных запрещено.

- Основными движущими факторами рынка кормовых пробиотиков в течение прогнозируемого периода в Северной Америке являются растущая осведомленность о преимуществах, связанных с потреблением пробиотических кормов, и запрет на использование антибиотиков. В целом ожидается, что рынок кормовых пробиотиков в Северной Америке будет устойчиво расти благодаря преимуществам пробиотиков для животных и переходу к альтернативным решениям, таким как пробиотики, вместо антибиотиков.

- Рынок кормовых пробиотиков в Северной Америке в последние годы пережил значительный рост. В 2022 году рынок оценивался в 722,4 млн долларов США, увеличившись более чем на 39% за 2017-2022 годы. Этот рост можно объяснить повышением осведомленности о важности пробиотиков в рационе животных в регионе.

- США занимают наибольшую долю рынка в Северной Америке, оцениваемую в 505,8 млн долларов США в 2022 году, за ними следуют Мексика и Канада с 102,6 млн долларов США и 77,3 млн долларов США соответственно. Высокое потребление в США обусловлено наличием большой популяции животных. В 2021 году в стране насчитывалось около 1,78 миллиарда животных, что составляло 59,7% от общей численности населения региона.

- На долю домашней птицы пришлось наибольшая доля потребления кормовых пробиотиков в Северной Америке (48,1%) в 2022 году из-за высокой численности птицы в регионе. Сегменты жвачных животных и свиней заняли 25,7% и 23,7% доли рынка соответственно. Ожидается, что сегмент жвачных будет расти самыми быстрыми темпами в течение прогнозируемого периода, среднегодовой темп роста составит 6,1%, благодаря увеличению экспортного спроса и внутреннего потребления.

- В 2022 году Северная Америка произвела около 280,7 млн тонн комбикормов, при этом на долю США пришлось 76,1% этой доли. Высокий уровень производства объясняется большим поголовьем животных в стране.

- Спрос на кормовые пробиотики в Северной Америке растет из-за растущего спроса на мясо и осведомленности о здоровом питании животных. Ожидается, что на рынке будет наблюдаться сильный рост среднегодовой темп роста составит 5,5% в течение прогнозируемого периода.

Тенденции рынка кормовых пробиотиков в Северной Америке

- Популяция жвачных животных увеличивается из-за высокого экспортного потенциала говядины для пищевой промышленности, а на долю США приходится 54,9% населения региона.

- Соединенные Штаты, доминирующие в поголовье свиней, и Канада, являющаяся третьим по величине экспортером живых свиней и свинины, помогут увеличить поголовье свиней для удовлетворения спроса на мясо, богатое белком.

- Северная Америка является вторым по величине производителем кормов для птицы в мире с растущей рентабельностью производства цыплят-бройлеров и ростом спроса на продукты птицеводства, такие как мясо и яйца.

- Высокий спрос на питательные корма для получения высоких удоев и увеличение производства мясного скота стимулируют спрос на комбикорма для жвачных животных.

- Ожидается, что Соединенные Штаты являются крупным производителем кормов для свиней, и производители комбикормов, инвестирующие в увеличение производства, будут стимулировать рост производства кормов для свиней.

Обзор отрасли кормовых пробиотиков в Северной Америке

Рынок кормовых пробиотиков Северной Америки умеренно консолидирован пять крупнейших компаний занимают 53,67%. Основными игроками на этом рынке являются Adisseo, DSM Nutritional Products AG, Evonik Industries AG, IFF (Danisco Animal Nutrition) и Kerry Group PLC (отсортировано в алфавитном порядке).

Лидеры рынка кормовых пробиотиков в Северной Америке

Adisseo

DSM Nutritional Products AG

Evonik Industries AG

IFF(Danisco Animal Nutrition)

Kerry Group PLC

Other important companies include Cargill Inc., CHR. Hansen A/S, Kemin Industries, Lallemand Inc., Marubeni Corporation (Orffa International Holding B.V.).

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка кормовых пробиотиков Северной Америки

- Октябрь 2022 г . Партнерство между Evonik и BASF предоставило Evonik определенные неисключительные лицензионные права на OpteinicsTM, цифровое решение, позволяющее улучшить понимание и снизить воздействие на окружающую среду промышленности по производству животного белка и кормов.

- Июль 2022 г . Кемин Индастриз представила пробиотические продукты Enterosure для контроля роста патогенных бактерий у домашней птицы и скота.

- Май 2022 г . Кемин Индастриз открыла новые офисы и распределительный центр в Мексике, чтобы обслуживать компанию Кемин Animal Nutrition, предоставляя услуги высочайшего качества и индивидуальные решения.

Отчет о рынке кормовых пробиотиков в Северной Америке – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 4.1 Поголовье животных

- 4.1.1 Птица

- 4.1.2 Жвачные животные

- 4.1.3 Свинья

- 4.2 Производство кормов

- 4.2.1 Аквакультура

- 4.2.2 Птица

- 4.2.3 Жвачные животные

- 4.2.4 Свинья

- 4.3 Нормативно-правовая база

- 4.3.1 Канада

- 4.3.2 Мексика

- 4.3.3 Соединенные Штаты

- 4.4 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

- 5.1 Субдобавка

- 5.1.1 Бифидобактерии

- 5.1.2 Энтерококк

- 5.1.3 лактобактерии

- 5.1.4 Педиококк

- 5.1.5 Стрептококк

- 5.1.6 Другие пробиотики

- 5.2 Животное

- 5.2.1 Аквакультура

- 5.2.1.1 От суб-животного

- 5.2.1.1.1 Рыба

- 5.2.1.1.2 Креветка

- 5.2.1.1.3 Другие виды аквакультуры

- 5.2.2 Птица

- 5.2.2.1 От суб-животного

- 5.2.2.1.1 Бройлер

- 5.2.2.1.2 Слой

- 5.2.2.1.3 Другие домашние птицы

- 5.2.3 Жвачные животные

- 5.2.3.1 От суб-животного

- 5.2.3.1.1 Мясной скот

- 5.2.3.1.2 Молочный скот

- 5.2.3.1.3 Другие жвачные животные

- 5.2.4 Свинья

- 5.2.5 Другие животные

- 5.3 Страна

- 5.3.1 Канада

- 5.3.2 Мексика

- 5.3.3 Соединенные Штаты

- 5.3.4 Остальная часть Северной Америки

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Компания Ландшафт

- 6.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 6.4.1 Аддиссео

- 6.4.2 Cargill Inc.

- 6.4.3 CHR. Hansen A/S

- 6.4.4 DSM Nutritional Products AG

- 6.4.5 Evonik Industries AG

- 6.4.6 IFF(Danisco Animal Nutrition)

- 6.4.7 Kemin Industries

- 6.4.8 Kerry Group PLC

- 6.4.9 Lallemand Inc.

- 6.4.10 Marubeni Corporation (Orffa International Holding B.V.)

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ КОРМОВЫХ ДОБАВОК

8. ПРИЛОЖЕНИЕ

- 8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Размер мирового рынка и DRO

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Сегментация индустрии кормовых пробиотиков в Северной Америке

Бифидобактерии, энтерококки, лактобактерии, педиококки, стрептококки покрываются субдобавкой в виде сегментов. Аквакультура, Домашняя птица, Жвачные животные и Свиньи представлены в виде сегментов Животные. Канада, Мексика и США представлены в виде сегментов по странам.

- Доказано, что пробиотики приносят многочисленные преимущества животным, включая усиление роста и продуктивности, защиту хозяина от патогенов, улучшение иммунной системы, укрепление костей и борьбу с паразитизмом. Эти преимущества привели к увеличению рыночной стоимости кормовых пробиотиков в регионе, которая выросла на 10,1% в период с 2019 по 2020 год.

- Бифидобактерии и лактобактерии были крупнейшими кормовыми пробиотическими субдобавками в Северной Америке в 2022 году, занимая наибольшую долю рынка. Эти пробиотические микроорганизмы могут модулировать баланс и активность желудочно-кишечной микробиоты.

- Соединенные Штаты являются крупнейшей страной на североамериканском рынке кормовых пробиотиков из-за большого поголовья животных и высокого производства кормов. В Соединенных Штатах бифидобактерии и лактобактерии являются крупнейшими типами кормовых пробиотиков, на их долю приходится более 66,4% рынка кормовых пробиотиков.

- Кормовые пробиотики преимущественно используются в птицеводстве и жвачных животных, их доля на рынке в 2022 году составит 48,1% и 25,8% соответственно. Пробиотики способствуют росту и общему здоровью птицы и все чаще включаются в рационы птицы в качестве альтернативы. к антибиотикам, поскольку использование антибиотиков в кормах для животных запрещено.

- Основными движущими факторами рынка кормовых пробиотиков в течение прогнозируемого периода в Северной Америке являются растущая осведомленность о преимуществах, связанных с потреблением пробиотических кормов, и запрет на использование антибиотиков. В целом ожидается, что рынок кормовых пробиотиков в Северной Америке будет устойчиво расти благодаря преимуществам пробиотиков для животных и переходу к альтернативным решениям, таким как пробиотики, вместо антибиотиков.

| Бифидобактерии |

| Энтерококк |

| лактобактерии |

| Педиококк |

| Стрептококк |

| Другие пробиотики |

| Аквакультура | От суб-животного | Рыба |

| Креветка | ||

| Другие виды аквакультуры | ||

| Птица | От суб-животного | Бройлер |

| Слой | ||

| Другие домашние птицы | ||

| Жвачные животные | От суб-животного | Мясной скот |

| Молочный скот | ||

| Другие жвачные животные | ||

| Свинья | ||

| Другие животные |

| Канада |

| Мексика |

| Соединенные Штаты |

| Остальная часть Северной Америки |

| Субдобавка | Бифидобактерии | ||

| Энтерококк | |||

| лактобактерии | |||

| Педиококк | |||

| Стрептококк | |||

| Другие пробиотики | |||

| Животное | Аквакультура | От суб-животного | Рыба |

| Креветка | |||

| Другие виды аквакультуры | |||

| Птица | От суб-животного | Бройлер | |

| Слой | |||

| Другие домашние птицы | |||

| Жвачные животные | От суб-животного | Мясной скот | |

| Молочный скот | |||

| Другие жвачные животные | |||

| Свинья | |||

| Другие животные | |||

| Страна | Канада | ||

| Мексика | |||

| Соединенные Штаты | |||

| Остальная часть Северной Америки | |||

Определение рынка

- ФУНКЦИИ - В рамках исследования кормовые добавки рассматриваются как коммерчески производимые продукты, которые используются для улучшения таких характеристик, как прирост веса, коэффициент конверсии корма и потребление корма при скармливании в соответствующих пропорциях.

- РЕСЕЛЛЕРЫ - Компании, занимающиеся перепродажей кормовых добавок без добавленной стоимости, были исключены из рынка, чтобы избежать двойного учета.

- КОНЕЧНЫЕ ПОТРЕБИТЕЛИ - Конечными потребителями на исследуемом рынке считаются производители комбикормов. В сферу охвата не входят фермеры, покупающие кормовые добавки для непосредственного использования в качестве добавок или премиксов.

- ВНУТРЕННЕЕ ПОТРЕБЛЕНИЕ КОМПАНИИ - В исследование вошли компании, занимающиеся производством комбикормов, а также производством кормовых добавок. Однако при оценке размеров рынка было исключено внутреннее потребление кормовых добавок такими компаниями.

Методология исследования

Mordor Intelligence следует четырехэтапной методологии во всех наших отчетах.

- Шаг 1: Определить ключевые переменные: Количественные ключевые переменные (отрасль и внешние) в отношении конкретного сегмента продукта и страны выбираются из группы соответствующих переменных и факторов на основе исследований на рабочем столе и обзора литературы; вместе с первичными экспертными входами. Эти переменные дополнительно подтверждаются с помощью регрессионного моделирования (при необходимости).

- Шаг 2: Создать рыночную модель: Для создания надежной методологии прогнозирования переменные и факторы, определенные на шаге 1, тестируются на основе доступных исторических рыночных цифр. Через итеративный процесс устанавливаются переменные, необходимые для прогнозирования рынка, и модель создается на основе этих переменных.

- Шаг 3: Проверить и завершить: На этом важном этапе все рыночные цифры, переменные и звонки аналитиков проверяются через обширную сеть экспертов первичного исследования из изучаемого рынка. Респонденты выбираются на всех уровнях и функциях для создания глобальной картины изучаемого рынка.

- Шаг 4: Результаты исследования: Синдицированные отчеты, индивидуальные консалтинговые задания, базы данных и платформы подписки.