Размер рынка химикатов для защиты растений в Северной Америке

| Период исследования | 2017 - 2029 | |

| Размер Рынка (2024) | 26.76 Миллиардов долларов США | |

| Размер Рынка (2029) | 33.36 Миллиардов долларов США | |

| Наибольшая доля по функции | Гербицид | |

| CAGR (2024 - 2029) | 4.81 % | |

| Наибольшая доля по странам | Соединенные Штаты | |

| Концентрация Рынка | Высокий | |

Ключевые игроки | ||

| ||

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка химикатов для защиты растений в Северной Америке

Объем рынка химикатов для защиты растений в Северной Америке оценивается в 24,51 миллиарда долларов США в 2024 году и, как ожидается, достигнет 31,00 миллиарда долларов США к 2029 году, при этом среднегодовой темп роста составит 4,81% в течение прогнозируемого периода (2024-2029 годы).

На рынке доминируют гербициды.

- Сельское хозяйство играет жизненно важную роль во всех странах Северной Америки, поскольку оно вносит значительный вклад в ВВП страны. Разнообразный климат и плодородные земли региона позволяют выращивать различные культуры, включая пшеницу, кукурузу, сою, рапс, а также различные фрукты и овощи. Однако заражение посевов различными болезнями и насекомыми становится растущей проблемой для фермеров. Внедрение различных методов борьбы с вредителями считается эффективным решением. Северная Америка занимала вторую по величине долю в 26,2% по стоимости на общем рынке химикатов для защиты растений в 2022 году.

- Повреждение посевов сорняками является наиболее распространенным явлением в регионе. Подмаренник, вьюнок полевой и хвощ — распространенные сорняки, которые считаются губительными для урожая. В связи с растущим спросом на кукурузу и пшеницу как внутри страны, так и за рубежом, борьба с сорняками стала насущной необходимостью. Это, в свою очередь, увеличило спрос на гербициды, которые в 2022 году заняли самую высокую долю – 52,5% в стоимостном выражении.

- Заражение вредителями масличных и декоративных культур представляет собой серьезную угрозу продуктивности сельского хозяйства в регионе. Распространенными видами насекомых являются фасолевый листоед, виноградный коласпис, цикадка и тля. Оптимальным решением является нанесение неоникотиноидных пестицидов непосредственно на семена, а также применение имидаклоприда или тиаметоксама. В 2022 году рынок инсектицидов занял второе место с долей 34,0% в стоимостном выражении.

- Возросшая озабоченность продовольственной безопасностью и различные события способствовали созданию эффективных методов выращивания, сводящих к минимуму воздействие вредителей на урожай. Это подтолкнуло рынок, на котором ожидается, что среднегодовой темп роста составит 4,8% в течение прогнозируемого периода (2023-2029 гг.).

Быстрое внедрение пестицидов на биологической основе

- В регионе по-прежнему широко распространены синтетические или химические пестициды. Однако в последние годы наблюдается растущее предпочтение биологическим пестицидам, в первую очередь из-за быстрого внедрения устойчивых методов ведения сельского хозяйства, таких как комплексные методы борьбы с вредителями (IPM) и органическое земледелие. Эмпирические наблюдения показали, что биопестициды действуют синергетически с другими сельскохозяйственными ресурсами в качестве важного компонента в рамках экологически чистых программ IPM. По данным журнала Международной организации по биологическому контролю, в 2020 году за последние несколько лет в Соединенных Штатах произошло множество разработок в области коммерциализации бионематицидов. Это будет стимулировать рост рынка в ближайшие годы.

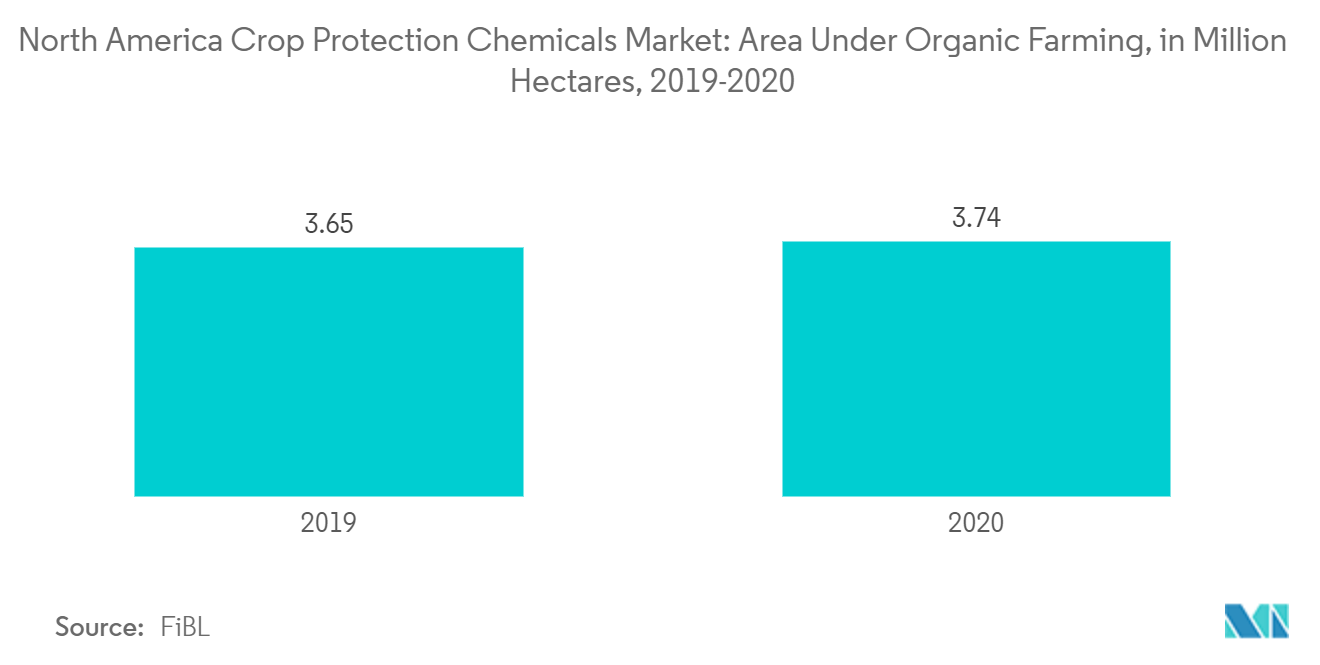

- Согласно статистике Научно-исследовательского института органического сельского хозяйства (FiBL), площадь под органическим земледелием в США составила 2,326 тыс. га. В Канаде было зафиксировано около 1 417 тысяч гектаров в 2020 году. Канадские потребители уделяют больше внимания покупке высококачественных и здоровых продуктов, особенно органически сертифицированных продуктов. Таким образом, растущая обеспокоенность потребителей по поводу безопасности пищевых продуктов стимулирует потребление органических продуктов, что приводит к более широкому использованию биопестицидов, чем химикатов.

- Растущая озабоченность по поводу личного здоровья побудила потребителей инвестировать в органические продукты и пробовать новые. Последствия для здоровья, связанные с органическими продуктами, стали более важными, чем когда-либо, поскольку люди ищут способы обрести общее самочувствие. Из-за растущего спроса на безопасность и качество пищевых продуктов биопестициды набирают популярность в устойчивом сельском хозяйстве. Сектор биопестицидов был обусловлен растущей осведомленностью об устойчивом производстве продуктов питания, опасениями фермеров по поводу чрезмерного использования химикатов и растущими расходами на химическую защиту растений. По данным Агентства по охране окружающей среды США (EPA), к концу 2019 года на микробные пестициды приходилось около 36% от общего количества биопестицидов, зарегистрированных в Соединенных Штатах. Большое количество микробных пестицидов, зарегистрированных в стране, свидетельствует об огромном спросе на эту продукцию.

Гербициды доминируют на рынке

- Гербициды — это химические агенты, которые убивают или подавляют рост нежелательных растений и инвазивных видов, таких как сорняки, в доме или на ферме. Химические гербициды имеют значительное преимущество перед механической борьбой с сорняками в отношении простоты применения, часто экономя трудозатраты. Глифосат, 2,4-D, атразин, глюфосинат-аммоний, паракват, пендиметалин, дикамба, флуроксипир и метолахлор являются широко используемыми синтетическими гербицидами. Тем не менее, глифосат является основным драйвером роста рынка. Глифосат, продаваемый под торговой маркой Roundup by Bayer, является наиболее широко используемым гербицидом. Это неселективный, системный гербицид широкого спектра действия, на долю которого приходится 60% мирового рынка неселективных гербицидов.

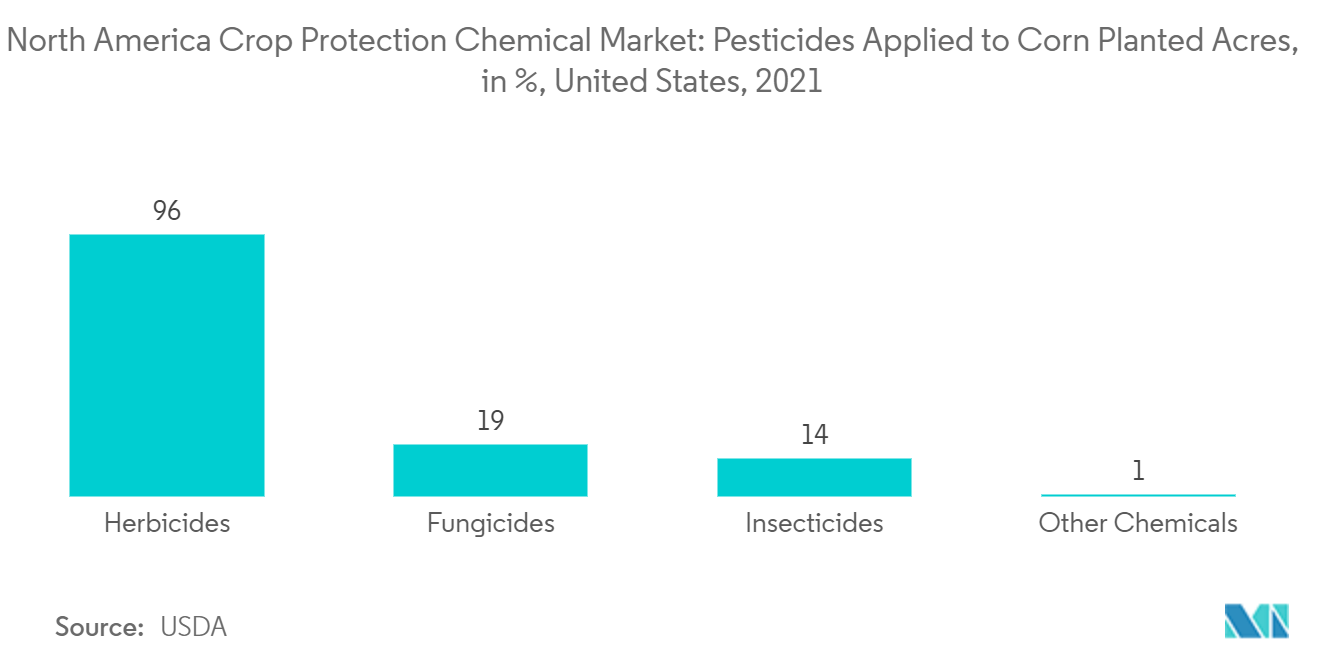

- По данным Министерства сельского хозяйства США (USDA), использование пестицидов на посевных площадях кукурузы увеличилось; при этом гербициды наиболее широко используются на 96% засеянных акров, за ними следуют фунгициды и инсектициды в стране. Следовательно, ожидается, что рынок будет испытывать существенный рост в прогнозируемый период. По данным ФАО, использование гербицидов в Соединенных Штатах больше - 255 825 тысяч метрических тонн в 2020 году, что является увеличением по сравнению с предыдущим годом в стране, за которыми следуют фунгициды и инсектициды, которые будут стимулировать рост рынка в стране в течение прогнозируемого периода. Тем не менее, многие гербициды, которые до сих пор широко используются в Соединенных Штатах, в количествах от десятков до сотен миллионов фунтов в год, были запрещены или постепенно прекращаются.

- Биогербициды, которые используют микробы в качестве биологических средств борьбы с сорняками, также набирают популярность в комплексных методах борьбы с вредителями, наряду с синтетическими гербицидами. Хотя этот сегмент составляет лишь небольшую часть отрасли, ожидается, что в ближайшие годы он значительно вырастет. Различные другие крупные компании запустили новые гербициды, особенно в Соединенных Штатах и Канаде, которые содержат определенные свойства для использования в конкретных культурах. Bayer CropScience и BASF являются одними из ведущих игроков в североамериканском регионе, которые занимаются пестицидами. Они активно запускают продукты и участвуют в слияниях и поглощениях для расширения своего бизнеса в этом сегменте. Таким образом, растущая потребность в повышении урожайности и качества сельскохозяйственных культур, контроле потерь урожая из-за сорняков, а также растущий спрос на органические продукты питания и строгие правительственные постановления в отношении химических гербицидов в стране являются основными факторами, влияющими на рынок биогербицидов.

Обзор отрасли химикатов для защиты растений в Северной Америке

Рынок химикатов для защиты растений Северной Америки достаточно консолидирован пять крупнейших компаний занимают 72,90%. Основными игроками на этом рынке являются BASF SE, Bayer AG, Corteva Agriscience, FMC Corporation и Syngenta Group (в алфавитном порядке).

Лидеры рынка химикатов для защиты растений в Северной Америке

BASF SE

Bayer AG

Corteva Agriscience

FMC Corporation

Syngenta Group

Other important companies include ADAMA Agricultural Solutions Ltd, American Vanguard Corporation, Nufarm Ltd, Sumitomo Chemical Co. Ltd, UPL Limited.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка химикатов для защиты растений Северной Америки

- Июль 2023 г . ADAMA представила новые продукты — Davai A Plus и Clearfield Herbicide Solutions Broad-Spectrum Solutions — для бобовых, толерантных к имидазолинону, таких как чечевица, горох и соя.

- Апрель 2023 г . Nufarm выпустила новый жидкий фунгицид Tourney EZ исключительно для газонных и декоративных культур в соответствии с требованиями клиентов, что еще больше усиливает роль компании в защите газонов и декоративных культур.

- Март 2023 г . AMVAC выпустила линейку гербицидов, включая Impact Core и Sinate, для борьбы с устойчивостью кукурузы к сорнякам.

Отчет о рынке химикатов для защиты растений в Северной Америке – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 4.1 Расход пестицидов на гектар

- 4.2 Анализ цен на активные ингредиенты

- 4.3 Нормативно-правовая база

- 4.3.1 Канада

- 4.3.2 Мексика

- 4.3.3 Соединенные Штаты

- 4.4 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

- 5.1 Функция

- 5.1.1 Фунгицид

- 5.1.2 Гербицид

- 5.1.3 Инсектицид

- 5.1.4 Моллюскоцид

- 5.1.5 Нематицид

- 5.2 Режим приложения

- 5.2.1 химигация

- 5.2.2 Листовая

- 5.2.3 Фумигация

- 5.2.4 Обработка семян

- 5.2.5 Обработка почвы

- 5.3 Тип культуры

- 5.3.1 Коммерческие культуры

- 5.3.2 Фрукты и овощи

- 5.3.3 Зерно и крупы

- 5.3.4 Зернобобовые и масличные культуры

- 5.3.5 Газон и декоративные

- 5.4 Страна

- 5.4.1 Канада

- 5.4.2 Мексика

- 5.4.3 Соединенные Штаты

- 5.4.4 Остальная часть Северной Америки

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Компания Ландшафт

- 6.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних разработок)

- 6.4.1 ADAMA Agricultural Solutions Ltd

- 6.4.2 American Vanguard Corporation

- 6.4.3 BASF SE

- 6.4.4 Bayer AG

- 6.4.5 Corteva Agriscience

- 6.4.6 FMC Corporation

- 6.4.7 Nufarm Ltd

- 6.4.8 Sumitomo Chemical Co. Ltd

- 6.4.9 Syngenta Group

- 6.4.10 UPL Limited

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ РУКОВОДИТЕЛЕЙ ХИМИКАТОВ ДЛЯ ЗАЩИТЫ РАСТЕНИЙ

8. ПРИЛОЖЕНИЕ

- 8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Динамика рынка (DRO)

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Сегментация промышленности химикатов для защиты растений в Северной Америке

Фунгицид, гербицид, инсектицид, моллюскоцид, нематицид подразделяются на сегменты по функциям. Химигация, внекорневая обработка, фумигация, обработка семян, обработка почвы рассматриваются как сегменты режима применения. Коммерческие культуры, фрукты и овощи, зерновые и крупы, зернобобовые и масличные культуры, газонные и декоративные культуры рассматриваются как сегменты по типам культур. Канада, Мексика и США представлены в виде сегментов по странам.

- Сельское хозяйство играет жизненно важную роль во всех странах Северной Америки, поскольку оно вносит значительный вклад в ВВП страны. Разнообразный климат и плодородные земли региона позволяют выращивать различные культуры, включая пшеницу, кукурузу, сою, рапс, а также различные фрукты и овощи. Однако заражение посевов различными болезнями и насекомыми становится растущей проблемой для фермеров. Внедрение различных методов борьбы с вредителями считается эффективным решением. Северная Америка занимала вторую по величине долю в 26,2% по стоимости на общем рынке химикатов для защиты растений в 2022 году.

- Повреждение посевов сорняками является наиболее распространенным явлением в регионе. Подмаренник, вьюнок полевой и хвощ — распространенные сорняки, которые считаются губительными для урожая. В связи с растущим спросом на кукурузу и пшеницу как внутри страны, так и за рубежом, борьба с сорняками стала насущной необходимостью. Это, в свою очередь, увеличило спрос на гербициды, которые в 2022 году заняли самую высокую долю – 52,5% в стоимостном выражении.

- Заражение вредителями масличных и декоративных культур представляет собой серьезную угрозу продуктивности сельского хозяйства в регионе. Распространенными видами насекомых являются фасолевый листоед, виноградный коласпис, цикадка и тля. Оптимальным решением является нанесение неоникотиноидных пестицидов непосредственно на семена, а также применение имидаклоприда или тиаметоксама. В 2022 году рынок инсектицидов занял второе место с долей 34,0% в стоимостном выражении.

- Возросшая озабоченность продовольственной безопасностью и различные события способствовали созданию эффективных методов выращивания, сводящих к минимуму воздействие вредителей на урожай. Это подтолкнуло рынок, на котором ожидается, что среднегодовой темп роста составит 4,8% в течение прогнозируемого периода (2023-2029 гг.).

| Фунгицид |

| Гербицид |

| Инсектицид |

| Моллюскоцид |

| Нематицид |

| химигация |

| Листовая |

| Фумигация |

| Обработка семян |

| Обработка почвы |

| Коммерческие культуры |

| Фрукты и овощи |

| Зерно и крупы |

| Зернобобовые и масличные культуры |

| Газон и декоративные |

| Канада |

| Мексика |

| Соединенные Штаты |

| Остальная часть Северной Америки |

| Функция | Фунгицид |

| Гербицид | |

| Инсектицид | |

| Моллюскоцид | |

| Нематицид | |

| Режим приложения | химигация |

| Листовая | |

| Фумигация | |

| Обработка семян | |

| Обработка почвы | |

| Тип культуры | Коммерческие культуры |

| Фрукты и овощи | |

| Зерно и крупы | |

| Зернобобовые и масличные культуры | |

| Газон и декоративные | |

| Страна | Канада |

| Мексика | |

| Соединенные Штаты | |

| Остальная часть Северной Америки |

Определение рынка

- Функция - Химические средства защиты растений применяются для контроля или предотвращения повреждения урожая вредителями, включая насекомых, грибы, сорняки, нематоды и моллюски, а также для защиты урожая.

- Режим приложения - Листовая обработка, обработка семян, обработка почвы, химигация и фумигация — это различные способы применения химикатов для защиты растений.

- Тип культуры - Это отражает потребление химикатов для защиты растений зерновыми, зернобобовыми, масличными, фруктами, овощами, газонными и декоративными культурами.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1. Определите ключевые переменные: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с доступными историческими рыночными показателями. Посредством итерационного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 2. Постройте рыночную модель: Оценки размера рынка на прогнозные годы даны в номинальном выражении. Инфляция не является частью ценообразования, и средняя цена продажи (ASP) остается постоянной на протяжении всего прогнозируемого периода.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и запросы аналитиков проверяются через обширную сеть первичных экспертов-исследователей изучаемого рынка. Респонденты отбираются по уровням и функциям для создания целостной картины изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки