Размер и доля рынка операторов виртуальных мобильных сетей (mvno)

Анализ рынка операторов виртуальных мобильных сетей (mvno) от Mordor интеллект

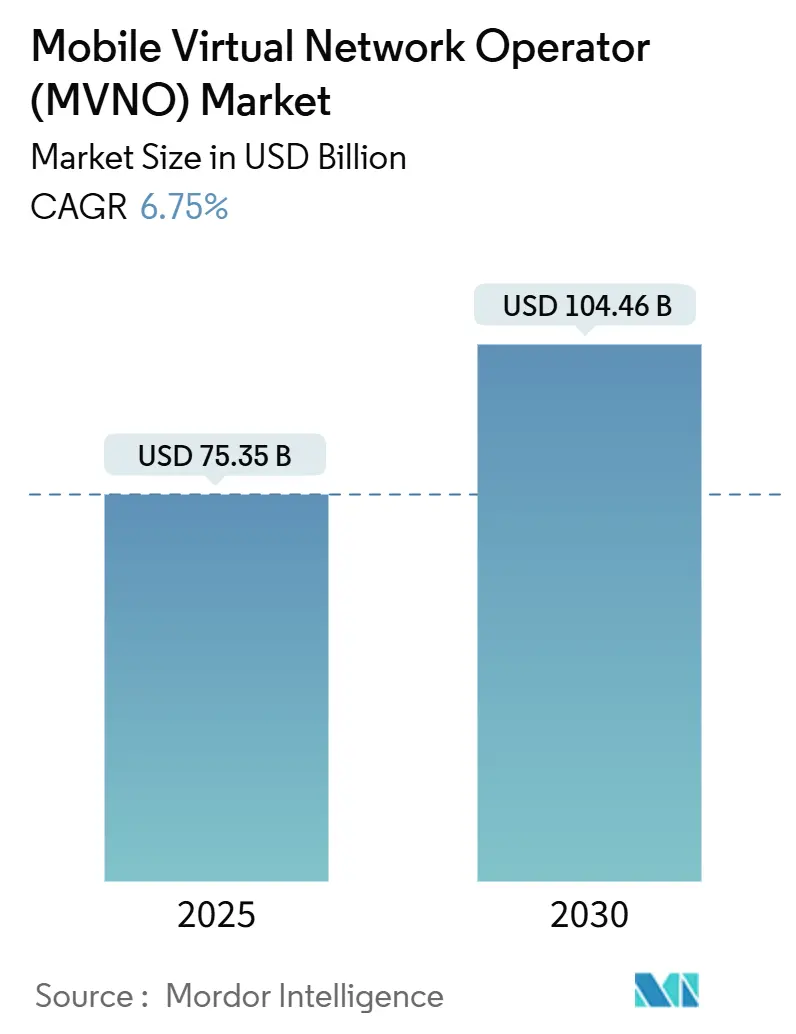

Размер рынка операторов виртуальных мобильных сетей достиг 75,35 млрд долларов США в 2025 году и движется к отметке 104,46 млрд долларов США к 2030 году, развиваясь со среднегодовым темпом роста 6,75%.[1]Verizon коммуникации, "Verizon Completes TracFone приобретение," verizon.com Рост отражает способность сегмента процветать в условиях ценового давления, стимулируемого конвергенцией финтех-телеком, реформами оптовых цен и переходом к активации на базе eSIM. Партнерства, такие как запуск mvno от Revolut в Великобритании и Германии и запуск услуг Nubank в Бразилии, иллюстрируют стирание границ между банковским делом и подключением. В то же время регуляторы на таких рынках, как Южная Корея, сокращают оптовые тарифы до 52%, изменяя конкурентную экономику. Облачная модель развертывания уже занимает 57% рынка операторов виртуальных мобильных сетей, а облачные платформы расширяются со среднегодовым темпом роста 10,6% благодаря снижению капитальных затрат и ускорению циклов запуска. Конкурентная дифференциация все больше зависит от нарезки сетей 5 г, спутниково-сотовых соединений и персонализации услуг на основе ИИ.

Ключевые выводы отчета

- По модели развертывания облачные решения занимали 57% доли рынка операторов виртуальных мобильных сетей в 2024 году, в то время как облачные предложения прогнозируются к расширению со среднегодовым темпом роста 10,6% до 2030 года.

- По операционному режиму полноценные mvno лидировали с 41% долей выручки в 2024 году, тогда как легкие/бренд mvno растут со среднегодовым темпом роста 13,2% к 2030 году.

- По типу абонентов потребительские линии составляли 62% размера рынка операторов виртуальных мобильных сетей в 2024 году, однако йот-специфичные подписки прогнозируются к росту со среднегодовым темпом роста 18,2% до 2030 года.

- По применению дисконтные услуги захватили 28,5% доли в 2024 году, в то время как сотовые M2M соединения продвигаются со среднегодовым темпом роста 15,7% к 2030 году.

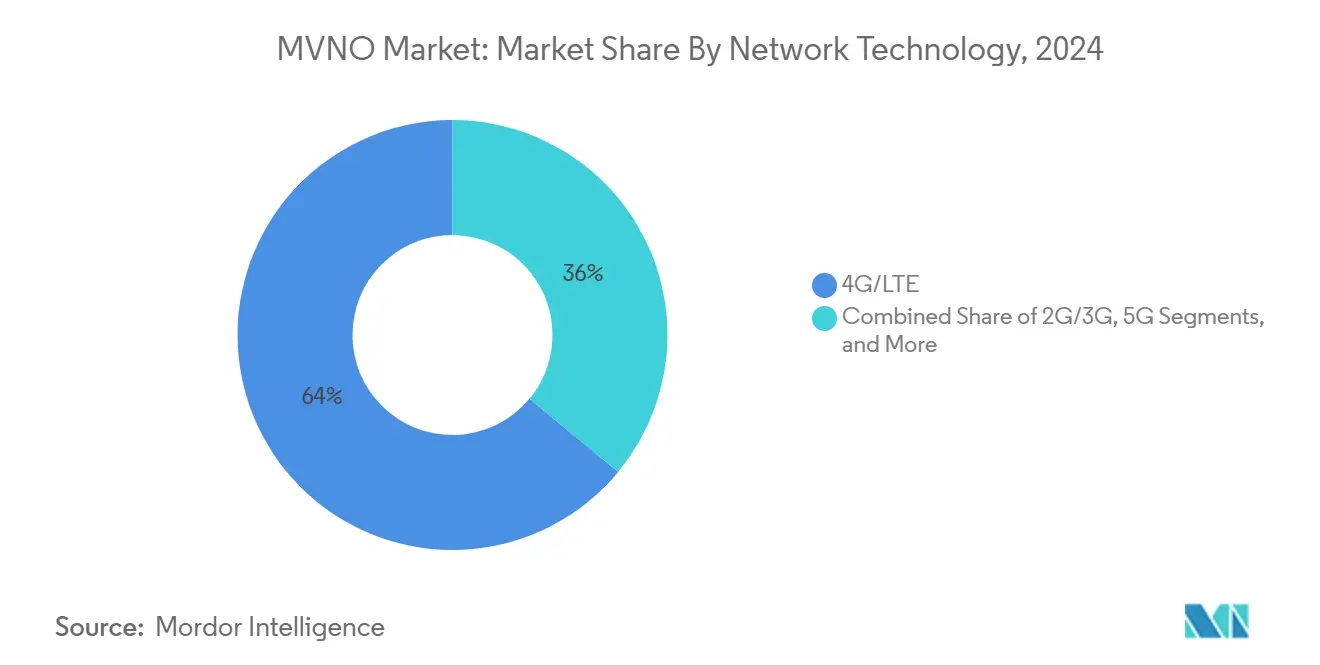

- По сетевой технологии 4G/лте контролировала 64% доли в 2024 году, тогда как 5 г подписки увеличиваются со среднегодовым темпом роста 28,5% до 2030 года.

- По каналу распространения традиционные розничные точки сохраняли 48% доли в 2024 году, но онлайн/только цифровые продажи расширяются со среднегодовым темпом роста 17,8% до 2030 года.

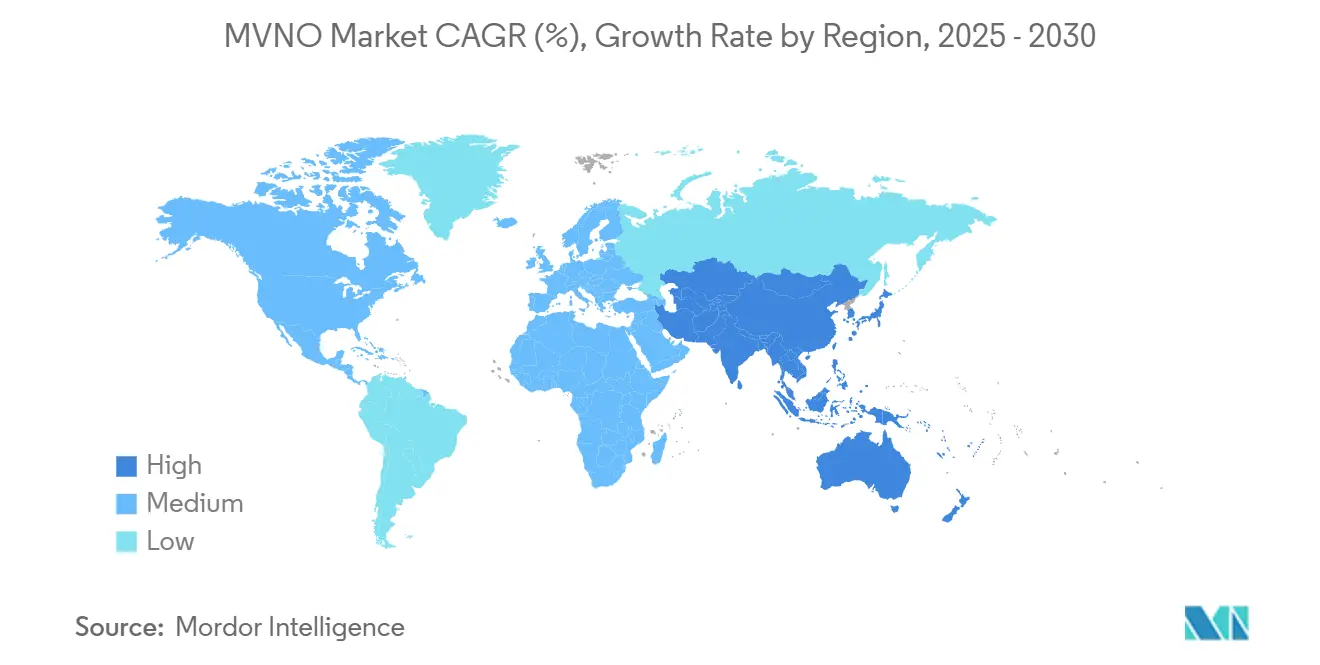

- По географии Северная Америка обеспечила 38,5% доли рынка операторов виртуальных мобильных сетей в 2024 году, в то время как Азиатско-Тихоокеанский регион является самым быстрорастущим регионом со среднегодовым темпом роста 10,1% в период 2025-2030 годов.

Глобальные тенденции и аналитика рынка операторов виртуальных мобильных сетей (mvno)

Анализ влияния драйверов

| Драйвер | (~) % влияния на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Растущая база мобильных абонентов и проникновение смартфонов | +1.2% | Глобально (наиболее сильно в Азиатско-Тихоокеанском регионе и Африке) | Средний срок (2-4 года) |

| Спрос на недорогие голосовые тарифы и тарифы передачи данных | +0.8% | Глобально (развивающиеся рынки) | Короткий срок (≤ 2 лет) |

| Расширение йот/M2M соединений | +1.5% | Глобально (лидируют Северная Америка и Европа) | Долгий срок (≥ 4 лет) |

| Регулятивное стимулирование открытого оптового доступа и eSIM | +0.9% | Европа, Северная Америка, отдельные рынки Азиатско-Тихоокеанского региона | Средний срок (2-4 года) |

| Конвергенция финтех-телеком | +0.7% | Европа, Латинская Америка, отдельные рынки Азиатско-Тихоокеанского региона | Средний срок (2-4 года) |

| Партнерства спутник-сота | +0.4% | Глобально (сельские и удаленные районы) | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Растущая база мобильных абонентов и проникновение смартфонов

Мобильные подключения превысили 1,8 млрд в Азиатско-Тихоокеанском регионе к концу 2023 года, что равно 63% проникновению населения и вкладу в региональный ВВП в размере 880 млрд долларов США.[2]GSMA, "то Мобильный Economy азия тихоокеанский 2024," gsma.com Этот всплеск открывает адресуемые ниши для операторов, которые адаптируют тарифы для молодежи или мигрантских групп в рамках рынка операторов виртуальных мобильных сетей. Globe Филиппины захватила сельский спрос с помощью фиксированного беспроводного доступа, в то время как бренд Telkomsel 'by.ты', ориентированный на приложения, привлекает цифровых аборигенов. Такие страны, как Бангладеш, Индия и Пакистан, все еще демонстрируют широкие разрывы в использовании, предлагая недорогим mvno путь к масштабированию. Высокое владение смартфонами способствует привычкам с интенсивным использованием данных, укрепляя тарифы на основе использования, характерные для предложений mvno. Эти факторы в совокупности повышают перспективы принятия до середины десятилетия.

Спрос на недорогие голосовые тарифы и тарифы передачи данных

Постоянная инфляция обостряет чувствительность потребителей к ценности, привлекая отток к бюджетным провайдерам внутри рынка операторов виртуальных мобильных сетей. В Великобритании действующие MNO впервые потеряли контрактные линии в конце 2024 года, в то время как mvno добавили 1,7 миллиона абонентов. MobileX продает пакеты, адаптированные с помощью ИИ, от 3,48 долларов США в месяц и удерживает отток ниже 0,5%, что является иллюстрацией того, как ценообразование на основе данных поддерживает лояльность. Онлайн-распространение сокращает розничные накладные расходы, обеспечивая более глубокие скидки, а поддержка на базе приложений дополнительно снижает стоимость обслуживания. Хотя консолидация операторами-хостами угрожает независимым игрокам, гибкие mvno компенсируют недостатки масштаба за счет брендовых партнерств и реферальных программ на основе сообществ, продлевая окно для получения прибыли.

Расширение IoT/M2M соединений

Цифровые повестки предприятий ускоряются по мере того, как компании ищут повсеместные, маломощные связи для логистики, энергетики и сельского хозяйства. Альянсы Transatel со Stellar, Skylo и Sateliot обеспечивают 100% глобальное покрытие за счет смешивания наземных и неземных сетей, превращая географические пробелы в пулы доходов. OQ технология интегрирует спутниковый 5 г узкополосный йот для расширения охвата за пределы наземных башен. Отраслевые исследования прогнозируют адресуемую стоимость услуг нарезки сети в размере 300 млрд долларов США к 2025 году, что является существенным попутным ветром для рынка операторов виртуальных мобильных сетей. Автономные ядра 5 г позволяют mvno создавать специализированные виртуальные полосы для телеметрии или критически важных задач, функция, недоступная в устаревших реселлерских моделях. По мере того как предприятия передают управление подключением на аутсорсинг, mvno могут предоставлять курируемые SLA с премиальным ARPU.

Регулятивное стимулирование открытого оптового доступа и входа с поддержкой eSIM

Политика, направленная на снижение структурных барьеров, повышает скорость входа новых участников внутри рынка операторов виртуальных мобильных сетей. Рамочная программа FCC по дополнительному покрытию из космоса дает зеленый свет сотрудничеству спутник-наземные системы для прямых услуг к устройству.[3]Federal коммуникации Commission, "Supplemental Coverage from космос," fcc.gov Канадский телекоммуникационный регулятор введет пулинг тысячных блоков к октябрю 2025 года для облегчения дефицита номеров. Принятие eSIM, прогнозируемое к скачку с 1 миллиарда смартфонов в 2025 году до 6,9 миллиардов к 2030 году, устраняет логистику физических SIM и резко снижает затраты на подключение. Bundesnetzagentur Германии предлагает мандаты 99% сельского покрытия, которые косвенно выгодны mvno через улучшенные оптовые условия.[4]Bundesnetzagentur, "Consultation на Extension из частота Usage Rights," bundesnetzagentur.де Гармонизированные лимиты завершения голосовых вызовов ЕС в размере 0,2 евро за минуту дополнительно упрощают соблюдение трансграничного ценообразования.

Анализ влияния ограничений

| Ограничение | (~) % влияния на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Сжатие маржи от интенсивной ценовой конкуренции | -1.1% | Глобально (зрелые рынки) | Короткий срок (≤ 2 лет) |

| Зависимость от хост-MNO по качеству сети и оптовым тарифам | -0.8% | Глобально (варьируется по регулированию) | Средний срок (2-4 года) |

| Контроль устройство-OEM над владением eSIM в обход модели mvno | -0.6% | Глобально (лидируют Северная Америка и Европа) | Средний срок (2-4 года) |

| Совместное использование частного спектра позволяет предприятиям самостоятельно обеспечивать услуги | -0.4% | Северная Америка, Европа, отдельные рынки Азиатско-Тихоокеанского региона | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Сжатие маржи от интенсивной ценовой конкуренции

Снижение барьеров для переключения и обилие суббрендов толкают тарифы к себестоимости, сжимая EBITDA по всему рынку операторов виртуальных мобильных сетей. Lycamobile боролась с убытками в размере 25,1 миллиона фунтов стерлингов в 2022 году, несмотря на 1,7 миллиона линий в Великобритании, обремененная спором по НДС на 51 миллион фунтов стерлингов и длительными перебоями в обслуживании 5 г. Хост-MNO усиливают ценовые войны через собственные дисконтные бренды, подрывая независимых игроков. Основатель MobileX Питер Аддертон отмечает, что приобретения MNO TracFone и Mint Мобильный оставляют меньше оптовых партнеров, ужесточая переговорные рычаги. Завершенное слияние VodafoneThree в 2025 году добавляет дополнительное масштабное давление в Великобритании, заставляя мелких mvno либо специализироваться, либо принимать предложения о выкупе.

Зависимость от хост-MNO по качеству сети и оптовым тарифам

Автономия mvno остается ограниченной пунктами оптовых контрактов, регулирующими QoS, роуминг и обновления спектра. Спор T-Мобильный с партнером платформы Roccstar беспроводной, который утверждает о потерях в размере 3,8 миллиона долларов США из-за неправильного обращения с отключениями, показывает, как технический сбой на уровне оператора каскадно влияет на ущерб бренду для mvno. Регуляторы Великобритании потребовали уступок в слиянии VodafoneThree для защиты доступа mvno, но последовательность правоприменения варьируется по юрисдикциям. Инциденты деградации услуг, такие как месячное нарушение 5 г у Lycamobile, связанное с параметрами APN, подчеркивают операционную хрупкость. Хотя политики, такие как предварительно регулируемые сокращения оптовых тарифов в Южной Корее, улучшают маржу, непоследовательные глобальные рамки поддерживают риск зависимости.

Сегментный анализ

По модели развертывания: облачная архитектура стимулирует инновации

Облачные развертывания составляли 57% рынка операторов виртуальных мобильных сетей в 2024 году, отражая быструю миграцию к масштабируемой инфраструктуре, которая снижает капитальные затраты. Облачные платформы демонстрируют среднегодовой темп роста 10,6% до 2030 года, поскольку операторы ищут эластичные мощности во время пиков трафика и автоматизированное управление патчами. Сдвиг обеспечивает более быстрые развертывания функций и способствует инструментам удержания на основе ИИ, которые удерживают отток клиентов ниже 1%. Совместное предложение CompaxDigital с T-Мобильный приносит передовые стеки BSS/OSS для средних mvno, сокращая время запуска с месяцев до недель. Стартапы, такие как Gigs, привлекли 73 миллиона долларов США для продвижения 'mvno-в-коробке', подчеркивая аппетит венчурного капитала к легким участникам.

Облачная гибкость дополнительно поддерживает нарезку сетей 5 г, поскольку виртуализированные ядра выделяют пропускную способность по требованию. Эта гибкость снабжает mvno возможностью нацеливаться на микросегменты, такие как геймеры или провайдеры телемедицины, без перекупки мощности у хост-MNO. Наоборот, локальные установки остаются релевантными для клиентов обороны или банковского дела, требующих суверенного размещения данных. Гибридная стратегия - облачная плоскость управления в паре с пользовательскими функциями плоскости на краевых сайтах - дает полным mvno детальную безопасность, при этом все еще собирая выгоды автоматизации. По мере того как задержка публичного облака падает ниже 10 миллисекунд во многих мегаполисах, экономическое обоснование для полных внешних ядер будет продолжать укрепляться.

По операционному режиму: полные MVNO лидируют, несмотря на рост легкой модели

Полные mvno обеспечили 41% доли выручки в 2024 году, получая выгоду от прямого владения SIM, контроля HLR/HSS и полных данных жизненного цикла клиентов. Они захватывают более высокий ARPU, объединяя дополнительные услуги, такие как контент или облачное хранилище. Легкие или брендовые mvno, однако, расширяются со среднегодовым темпом роста 13,2% благодаря более быстрому выходу на рынок и минимальным первоначальным капиталовложениям. Ритейлеры и приложения-фирмы тяготеют к этой более легкой модели, чтобы добавить подключение к существующим экосистемам без глубокой экспертизы в телекоммуникациях.

Конструкции сервис-операторов предлагают компромисс, позволяя владение биллингом и политикой при аренде ядра. Реселлерские соглашения все еще привлекают крупных торговцев, таких как Walmart, которые используют магазинный трафик для продажи предоплаченных пакетов. 1&1 Германии продемонстрировала путь восходящей мобильности, эволюционируя от полного mvno к четвертому MNO страны после обеспечения спектра 5 г. Такая эволюция обеспечивает план для амбициозных операторов, когда база абонентов пересекает критическую массу. Тем не менее легкие модели, вероятно, будут распространяться быстрее, придавая энергию рынку операторов виртуальных мобильных сетей за счет снижения барьеров входа брендов.

По типу абонентов: корпоративные и IoT сегменты стимулируют рост

Потребители сохранили 62% рынка операторов виртуальных мобильных сетей в 2024 году, но йот-ориентированные линии поднимаются со среднегодовым темпом роста 18,2% к 2030 году. Предприятия привлекаются гарантированными пакетами SLA и унифицированным биллингом по географиям. йот модули часто остаются активными в течение десятилетия, обеспечивая аннуитетные денежные потоки. Развертывания частных 5 г в производстве и здравоохранении толкают спрос на специализированные срезы, которыми mvno могут управлять удаленно, повышая липкость и стабильность ARPU.

Телематика флота и развертывания умных счетчиков продвигают объемы SIM, при этом некоторые энергетические утилиты заказывают мультисетевые eSIM для смягчения отключений одного оператора. Коридор Азиатско-Тихоокеанского региона выделяется: GSMA интеллект прогнозирует, что частный 5 г будет представлять более 20% доходов корпоративных сетей в регионе к 2025 году. Сочетая подключение с аналитическими панелями, mvno поднимаются по стеку стоимости, смягчая маржу против потребительских ценовых войн. Эта двухколейная стратегия - потребительский объем плюс корпоративная доходность - будет центральной для долгосрочных доходов.

По применению: M2M и дисконтные сегменты показывают расходящиеся тенденции

Дисконтные предложения все еще контролируют 28,5% рынка операторов виртуальных мобильных сетей в 2024 году, свидетельство постоянного осознания затрат среди предоплаченных пользователей. Тем не менее сотовые M2M приложения продвигаются со среднегодовым темпом роста 15,7%, поскольку отрасли внедряют подключение глубоко в операции. Бизнес-ориентированные пакеты обращаются к МСП, нуждающимся в надежных, но доступных планах, тогда как пользователи с интенсивным использованием медиа тяготеют к безлимитным уровням, предназначенным для стриминга.

Ритейл-брендовые предложения, такие как Tesco Мобильный, используют продуктовый фут-траффик для кросс-продажи голоса и данных, расширяя партнерство с O2 еще на десятилетие для обслуживания 5,5 миллионов линий. Роуминг-ориентированные услуги капитализируют на eSIM для доставки мгновенных страновых профилей без посещения киосков. Мигрант-ориентированные планы остаются устойчивыми благодаря специализированным международным голосовым тарифам. С получением тяги белой этикетки оптовой торговли mvno все больше предоставляют бэкенд-стеки, которые позволяют третьим сторонам входить без телекоммуникационного ноу-хау, стимулируя дополнительные лицензионные доходы.

По сетевой технологии: принятие 5G ускоряется

4G/лте все еще поддерживает 64% услуг в 2024 году, но 5 г подписки внутри рынка операторов виртуальных мобильных сетей растут со среднегодовым темпом роста 28,5%, поскольку хост-MNO расширяют автономное покрытие. Операторы, такие как BT в Великобритании, сообщают об улучшениях задержки, которые улучшают облачный гейминг по нарезанным сетям ispreview.co.Великобритания. Общенациональное автономное ядро 5 г Reliance Jio уже поддерживает множественные типы срезов для FWA, гейминга и корпоративных VPN. Спутниковые/NTN опции дополняют наземный охват, особенно там, где правительства выделяют спектр для дополнительных связей.

Закат 3G ускоряет миграцию VoLTE; развертывание ви-фи звонков Lycamobile смягчает провалы покрытия во время перехода. Сервис-ориентированная архитектура 5 г позволяет mvno получать сетевые KPI через открытые API, обеспечивая зарядку в реальном времени и обеспечение опыта. В сочетании с аналитикой ИИ эта возможность прокладывает путь для гарантий QoE на уровне пользователя, рычага дифференциации за пределами сырого объема данных.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По каналу распространения: цифровая трансформация ускоряется

Физические магазины захватили 48% добавлений абонентов в 2024 году, получая выгоду от финансирования устройств и практической поддержки. Тем не менее онлайн-только подключение поднимается со среднегодовым темпом роста 17,8%, поскольку eSIM устраняет необходимость забирать пластик. Клиенты MobileX активируют услугу менее чем за пять минут через QR-код, являя собой пример путешествий без трения. Лайфстайл-бренд Ethika сотрудничал с оператором, чтобы размещать QR-коды на одежде, награждая клиентов комиссией, изобретательная интерпретация партнерского распространения.

Лаунжи суббрендов операторов продолжают обслуживать высокодоходные уровни, которые ценят личную помощь. Третьи стороны оптовики расширяют охват, особенно в сельских карманах, где магазины удобства продают ваучеры пополнения. Ориентированные на приложения порталы самообслуживания снижают сервисные звонки, а встроенные чатботы обрабатывают замены SIM и обновления планов, снижая операционные расходы. По мере того как цифровая грамотность поднимается глобально, онлайн, вероятно, превзойдет кирпичи и раствор до конца десятилетия, укрепляя тактики апселла на основе данных.

Географический анализ

Северная Америка лидировала на рынке операторов виртуальных мобильных сетей с долей 38,5% в 2024 году, поддерживаемая уровнями ARPU в четыре раза выше глобального среднего и регулятивным климатом, который способствует оптовой конкуренции. Операторы используют большие постоплатные базы для апселла суббрендов в ценностном сегменте без каннибализации премиальных линий. Приобретение TracFone компанией Verizon добавило 20 миллионов предоплаченных пользователей, подтверждая стратегический вес сегмента.

Азиатско-Тихоокеанский регион продвигается со среднегодовым темпом роста 10,1% и готов обогнать Европу по валовым добавлениям к 2027 году, движимый доступностью смартфонов и либерализованными спектральными аукционами в Индии, Индонезии и Китае. Правительственные мандаты на открытый доступ плюс быстрые развертывания 5 г делают регион плодотворной почвой для финтех-поддерживаемых mvno, нацеленных на небанкованные популяции. Облачные участники также находят обильные таланты разработчиков, снижая операционные затраты на SIM.

Европа поддерживает стабильный рост абонентов, поскольку регуляторы гармонизируют тарифы завершения и роуминговые сборы, благо для трансграничных mvno. Сущность VodafoneThree в Великобритании планирует инвестиции в размере 11 млрд фунтов стерлингов за восемь лет, но должна соблюдать обязательства поддерживать как минимум трех независимых mvno, сохраняя конкурентную интенсивность. Возникающие кластеры на Ближнем Востоке и в Африке набирают тягу, поскольку операторы развертывают сетевые API для локальных финтех-партнеров, в то время как тренд конвергенции Латинской Америки ускоряется после расширения Nubank. В совокупности эта динамика позиционирует географию как критическую линзу для корректировок выхода на рынок внутри рынка операторов виртуальных мобильных сетей.

Конкурентная среда

Рынок операторов виртуальных мобильных сетей умеренно фрагментирован, хотя консолидация ускорилась в 2024-2025 годах, поскольку MNO поглощали масштабных игроков, а частный капитал преследовал стратегии скупки. Ожидающаяся покупка Lebara компанией Waterland Частный капитал, оцененная выше 14 млрд евро, иллюстрирует веру финансовых спонсоров в видимость денежных потоков. Сделка Verizon с TracFone на 3,125 млрд долларов США позволила оператору нацелиться на ценочувствительные сегменты без разбавления флагманского брендинга. Слияния в Индонезии (XL Axiata-Smartfren) и Великобритании (VodafoneThree) демонстрируют усилия операторов по объединению спектра и капитальных затрат для общенационального 5 г.

Технологическое преимущество является решающим рычагом. Лидеры рынка развертывают ИИ для прогнозирования оттока, при этом MobileX сообщает об оттоке ниже 0,5% благодаря ценовым подталкиваниям на основе использования. Принятие eSIM освобождает операторов от логистических затрат, помогая масштабированию для цифровых участников. Нарезка сетей 5 г предоставляет нишевым mvno возможность обеспечивать отраслевые срезы, открывая премиальные корпоративные доходы. Поставщики 'mvno-как-услуга', такие как Gigs, снижают барьеры входа для нетелекоммуникационных брендов, впрыскивая новые логотипы претендентов в рынок операторов виртуальных мобильных сетей.

Конкурентная интенсивность варьируется по регионам. Европа насчитывает более 140 активных mvno, тогда как Африка принимает менее 20, указывая на взлетную полосу для проникновения. Тем не менее рычаги хост-MNO над оптовым ценообразованием поддерживают власть покупателя. Успешные операторы дифференцируются через брендовую привязанность - Tesco Мобильный объединяет баллы лояльности с эфирным временем - или через вертикальную специализацию, как это делает Transatel в глобальном йот. В течение следующих пяти лет динамика масштаба и регулятивные мандаты, вероятно, продиктуют двойную структуру крупных полнообъемных mvno и длинного хвоста микробрендов, управляемых API.

Лидеры отрасли операторов виртуальных мобильных сетей (mvno)

-

Lebara группа BV

-

TracFone беспроводной Inc.

-

FRiENDi Мобильный

-

Boost Мобильный LLC

-

Virgin Мобильный США Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Июнь 2025: Vodafone и Three Великобритания завершили свое слияние на 16 млрд фунтов стерлингов, образовав VodafoneThree с 27 миллионами клиентов и обязательствами по модернизации сети на 11 млрд фунтов стерлингов.

- Июнь 2025: 1&1 запустилась как четвертый MNO Германии после перехода от статуса mvno и активации первой крупномасштабной сети Open RAN в Европе

- Март 2025: VEON заключила соглашение о бизнес-объединении с Cohen Circle для листинга Kyivstar на Nasdaq при оценке в 2,21 млрд долларов США

- Март 2025: Lycamobile обозначила планы удвоить свою дилерскую сеть в США и расширить локализованные промо-акции, обслуживая 542 000 клиентов

Область отчета о глобальном рынке операторов виртуальных мобильных сетей (mvno)

Операторы виртуальных мобильных сетей (mvno) - это поставщики беспроводных услуг, которые, вместо владения инфраструктурой беспроводных сетей, покупают сетевую мощность у установленных MNO для предоставления услуг своим клиентам.

Рынок операторов виртуальных мобильных сетей (mvno) сегментирован по развертыванию (облачное и локальное), операционным режимам (реселлер, сервис-оператор, полный mvno и другие операционные режимы), абонентам (корпоративные и потребительские), применениям (дисконт, сотовый M2M, бизнес, медиа и развлечения, мигрант, ритейл, роуминг и телеком) и географии (Северная Америка [Соединенные Штаты и Канада], Европа [Германия, Соединенное Королевство, Франция, Италия, Испания и остальная Европа], Азиатско-Тихоокеанский регион [Китай, Индия, Япония, Южная Корея и остальной Азиатско-Тихоокеанский регион], Латинская Америка [Бразилия, Аргентина, Колумбия, Мексика и остальная Латинская Америка], а также Ближний Восток и Африка [Объединенные Арабские Эмираты, Саудовская Аравия, Южная Африка и остальной Ближний Восток и Африка]).

Размеры рынка и прогнозы представлены в терминах стоимости (USD) для всех вышеуказанных сегментов.

| Облачная |

| Локальная |

| Реселлер |

| Сервис-оператор |

| Полный MVNO |

| Легкий / Брендовый MVNO |

| Потребительский |

| Корпоративный |

| IoT-специфичный |

| Дисконт |

| Бизнес |

| Сотовый M2M |

| Медиа и развлечения |

| Ритейл |

| Роуминг |

| Мигрант |

| Телекоммуникационная оптовая торговля |

| 2G/3G |

| 4G/LTE |

| 5G |

| Спутниковый/NTN |

| Онлайн/только цифровой |

| Традиционные розничные магазины |

| Магазины суббрендов операторов |

| Третьи стороны/оптовая торговля |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Южная Америка | Бразилия |

| Аргентина | |

| Колумбия | |

| Остальная Южная Америка | |

| Европа | Германия |

| Соединенное Королевство | |

| Франция | |

| Италия | |

| Испания | |

| Россия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| АСЕАН | |

| Остальной Азиатско-Тихоокеанский регион | |

| Ближний Восток | Саудовская Аравия |

| Объединенные Арабские Эмираты | |

| Турция | |

| Остальной Ближний Восток | |

| Африка | Южная Африка |

| Нигерия | |

| Остальная Африка |

| По модели развертывания | Облачная | |

| Локальная | ||

| По операционному режиму | Реселлер | |

| Сервис-оператор | ||

| Полный MVNO | ||

| Легкий / Брендовый MVNO | ||

| По типу абонентов | Потребительский | |

| Корпоративный | ||

| IoT-специфичный | ||

| По применению | Дисконт | |

| Бизнес | ||

| Сотовый M2M | ||

| Медиа и развлечения | ||

| Ритейл | ||

| Роуминг | ||

| Мигрант | ||

| Телекоммуникационная оптовая торговля | ||

| По сетевой технологии | 2G/3G | |

| 4G/LTE | ||

| 5G | ||

| Спутниковый/NTN | ||

| По каналу распространения | Онлайн/только цифровой | |

| Традиционные розничные магазины | ||

| Магазины суббрендов операторов | ||

| Третьи стороны/оптовая торговля | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Колумбия | ||

| Остальная Южная Америка | ||

| Европа | Германия | |

| Соединенное Королевство | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| АСЕАН | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Ближний Восток | Саудовская Аравия | |

| Объединенные Арабские Эмираты | ||

| Турция | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Нигерия | ||

| Остальная Африка | ||

Ключевые вопросы, на которые отвечает отчет

Какова прогнозируемая стоимость рынка операторов виртуальных мобильных сетей к 2030 году?

Прогнозируется, что рынок достигнет 104,46 млрд долларов США к 2030 году, отражая среднегодовой темп роста 6,75%.

Какой регион ожидается самым быстрорастущим до 2030 года?

Азиатско-Тихоокеанский регион является самым быстрорастущим регионом, демонстрируя среднегодовой темп роста 10,1% благодаря регулятивной либерализации и расширению смартфонов.

Насколько значительны облачные развертывания на рынке операторов виртуальных мобильных сетей?

Облачные модели уже составляют 57% развертываний и растут со среднегодовым темпом роста 10,6%, поскольку операторы ищут гибкие платформы с низкими капитальными затратами.

Какой сегмент абонентов расширяется наиболее быстро?

йот-специфичные линии растут со среднегодовым темпом роста 18,2%, стимулируемые корпоративной цифровизацией и глобальными опциями спутниково-наземного покрытия.

Как консолидация влияет на конкуренцию mvno?

Крупные приобретения операторов и скупки частного капитала увеличивают масштабное давление на независимых игроков, однако регулятивные гарантии и микробренды, управляемые API, сохраняют разнообразную среду.

Почему технология eSIM важна для mvno?

ESIM устраняет необходимость в физическом распространении SIM, снижая затраты на подключение и обеспечивая мгновенную активацию, что поддерживает только онлайн-каналы продаж, растущие со среднегодовым темпом роста 17,8%.

Последнее обновление страницы:

-Market-ML.webp)