Анализ рынка услуг проводного каротажа на Ближнем Востоке

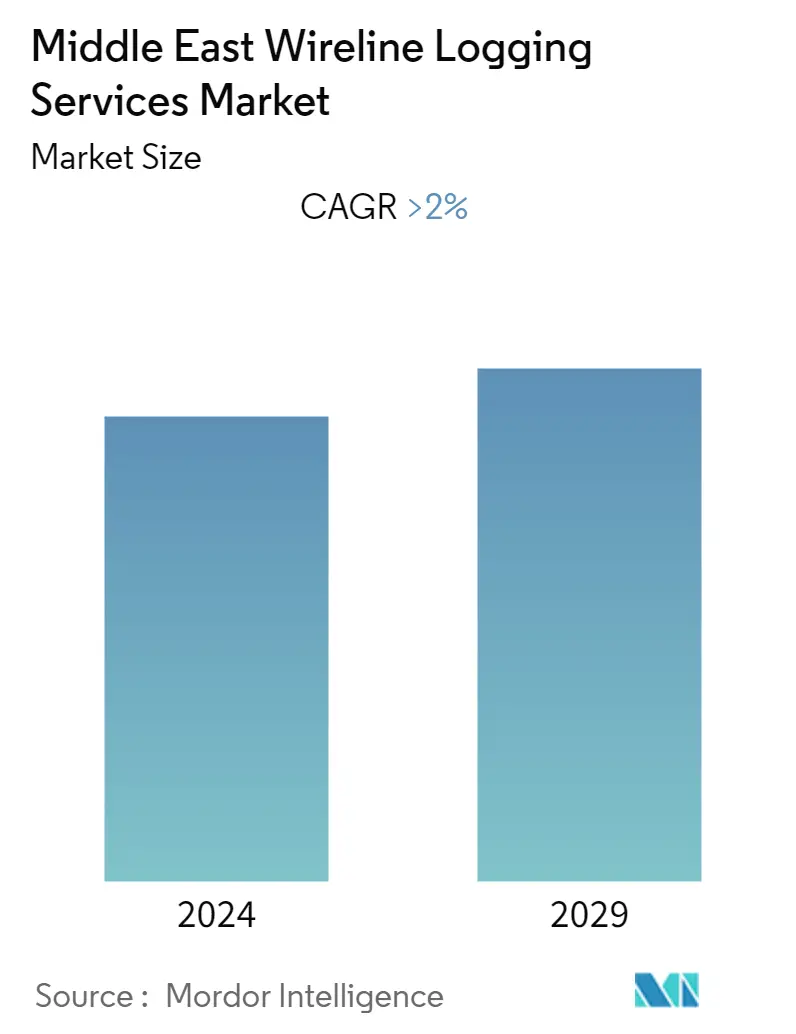

Прогнозируется, что среднегодовой темп роста рынка услуг проводного каротажа на Ближнем Востоке составит более 2% в течение прогнозируемого периода.

COVID-19 негативно повлиял на рынок в 2020 году. В настоящее время рынок достиг допандемического уровня.

- Ожидается, что в среднесрочной перспективе такие факторы, как увеличение открытий и увеличение инвестиций в шельфовый сектор, будут стимулировать рынок услуг проводного каротажа.

- С другой стороны, нестабильный характер цен на нефть в последние годы привел к снижению геологоразведочной деятельности, что привело к замедлению развития ближневосточного рынка услуг проводного каротажа.

- Тем не менее, ожидается, что растущая геологоразведочная деятельность в регионе с целью компенсации старения зрелых месторождений нефти и газа откроет значительные возможности для рынка услуг каротажа в регионе.

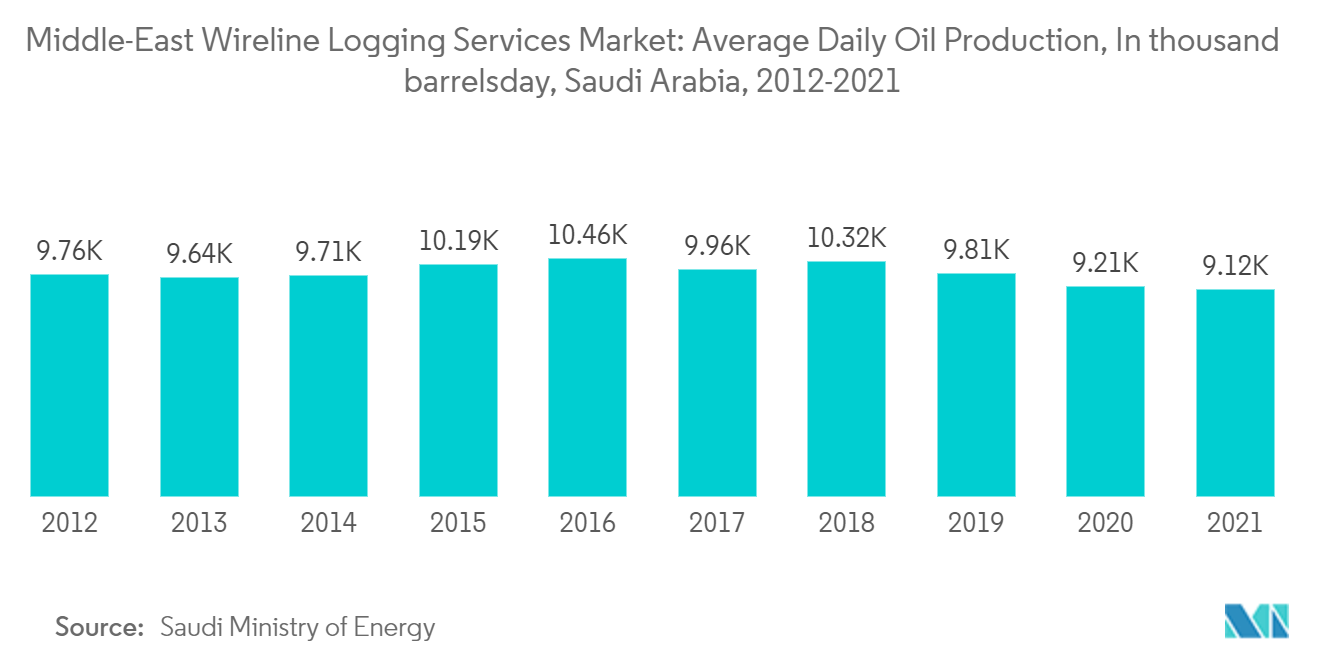

- Ожидается, что из-за возросшей геологоразведочной деятельности в стране Саудовская Аравия будет доминировать на рынке, чтобы компенсировать истощение месторождений в других местах. Ожидается, что активность по бурению нефти и газа в Саудовской Аравии будет расти из-за политики правительства по увеличению добычи нефти и газа в стране.

Тенденции рынка услуг проводной каротажа на Ближнем Востоке

Береговой сегмент будет доминировать на рынке

- Рынок услуг проводного каротажа на Ближнем Востоке в последние годы замедлился из-за нестабильных цен на нефть. Однако, поскольку цены на нефть, как ожидается, станут стабильными в ближайшие годы, ожидается, что рынок продемонстрирует рост в течение прогнозируемого периода.

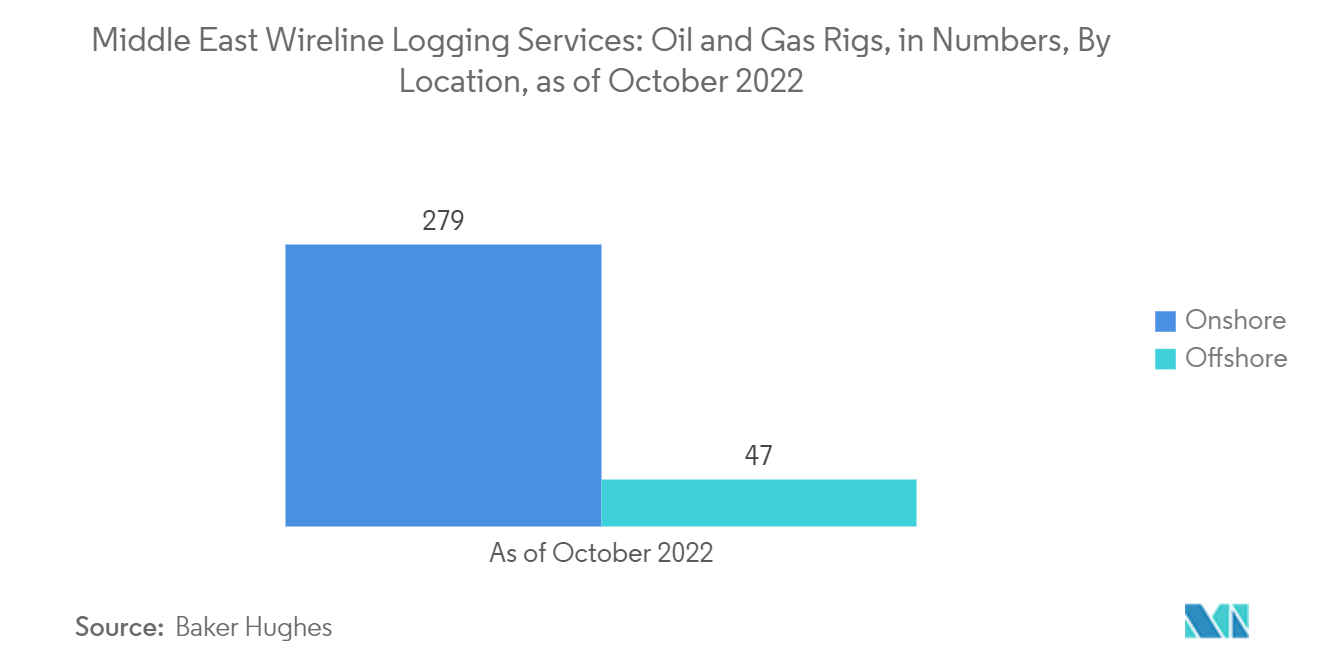

- Добыча нефти на суше составляет около 70% мировой добычи нефти. Ожидается, что рост геологоразведочных работ на суше во всем мире в прогнозируемый период будет способствовать росту рынка услуг проводного каротажа.

- Кроме того, в этом регионе расположены крупнейшие в мире нефтяные месторождения на суше, в том числе нефтяное месторождение Гавар в Саудовской Аравии, доказанные запасы которого превышают 75 миллиардов баррелей нефти.

- По состоянию на октябрь 2022 года на Ближнем Востоке насчитывалось 279 береговых буровых установок, а еще 47 буровых установок располагались на море.

- Объединенные Арабские Эмираты (ОАЭ) являются четвертым по величине производителем сырой нефти в регионе MENA. Согласно статистике ОПЕК, в 2021 году страна добыла в среднем 2718 тысяч баррелей нефти в день. В течение 2021 года, согласно Ежегодному статистическому бюллетеню ОПЕК за 2022 год, страна добыла 54,49 миллиарда кубических метров (миллиардов кубометров) природного газа.

- Как и у соседей по Персидскому заливу, экономика страны сильно зависит от экспорта энергоносителей как основного источника иностранных доходов. По данным Ежегодного статистического бюллетеня ОПЕК за 2022 год, по состоянию на 2021 год запасы природного газа составляли 8,2 триллиона кубических метров, а доказанные запасы нефти — 111 миллиардов баррелей.

- Около 90% всех запасов находится в Абу-Даби, за ним следуют Дубай, Шарджа и Рас-эль-Хайма. Умм Шаиф, Бу Хаса, Верхний Закум, Нижний Закум и Хабшун — крупнейшие нефтяные месторождения в Абу-Даби, а в Дубае расположены месторождения Фатех, Рашид и Фалех. Шарджа, Рас-эль-Хайма и Ум-эль-Кувейн в основном располагают газовыми месторождениями. Большая часть площадей, как на суше, так и на море, относительно хорошо изучена, а недавнее бурение привело к нескольким важным открытиям.

- С ноября 2021 года ADNOC получила контракты на оборудование и услуги, связанные с бурением, на сумму более 16 миллиардов долларов США, включая эти контракты и другие соглашения на устьевые устройства скважин, оборудование для заканчивания скважин, подвески хвостовиков, услуги по цементированию, каротаж на кабеле, наклонно-направленное бурение и каротаж во время бурения..

- В августе 2022 года ADNOC предложила пять рамочных соглашений крупным нефтесервисным компаниям, в том числе Al Ghaith Oilfield Supplies and Services Company, Al Mansoori Directional Drilling Services (Al Mansoori), Schlumberger Middle East SA (Schlumberger), Haliburton Worldwide Limited Abu Dhabi (Haliburton). ) и Weatherford Bin Hamoodah Company LLC (Weatherford). Эти рамочные соглашения предназначены для оказания услуг по наклонно-направленному бурению и каротажу во время бурения (LWD) как для наземных, так и для морских активов и будут действовать в течение пяти лет с возможностью продления контрактов еще на два года.

- Кувейт является одним из крупнейших производителей нефти и газа в регионе Ближнего Востока, где в 2021 году было добыто около 2,71 миллиона баррелей сырой нефти в день и 12,88 миллиарда стандартных кубических метров (млрд кубометров) природного газа. Страна обладает доказанными запасами сырой нефти. около 101,5 млрд баррелей и 1784 млрд кубометров природного газа в 2021 году.

- В октябре 2022 года Precision Drilling заключила четыре контракта в Кувейте, каждый сроком на пять лет с возможностью продления на один год. В результате заключения контракта к середине 2023 года у компании будет пять действующих буровых установок, в результате чего общее количество буровых установок увеличится с трех до пяти.

- Поскольку цены на сырую нефть, как ожидается, восстановятся, ожидается, что инвестиции в разведку значительно вырастут и введут в эксплуатацию несколько проектов, тем самым стимулируя рынок.

Саудовская Аравия будет доминировать на рынке

- Ожидается, что благодаря увеличению объемов бурения и заканчивания скважин Саудовская Аравия сохранит свое доминирование в прогнозируемый период.

- Саудовская Аравия является крупнейшим производителем сырой нефти на Ближнем Востоке и мировым лидером в области технологий добычи и добычи нефти. По данным Министерства энергетики Саудовской Аравии, в 2021 году страна добыла 9124,72 тыс. баррелей сырой нефти в сутки, что сделало ее третьим по величине производителем сырой нефти. В 2021 году в стране было 120,46 млрд кубометров газа, что сделало ее восьмым по величине производителем в мире.

- Страна является крупнейшим производителем сырой нефти на Ближнем Востоке и имеет вторые по величине доказанные запасы сырой нефти в мире. В секторе разведки и добычи страны доминирует государственная компания по производству углеводородов Saudi Aramco, крупнейший в мире экспортер сырой нефти.

- Сектор разведки и добычи нефти в стране сосредоточен на разработке крупных залежей известняка на суше и на море, таких как крупнейшее в мире традиционное нефтяное месторождение на суше (Гавар) и крупнейшее в мире традиционное морское месторождение (Сафания). Эти колоссальные месторождения разрабатываются уже давно и до сих пор имеют значительные извлекаемые запасы. Саудовская Аравия также начала разработку сланцевого месторождения Джафура, крупнейшего нетрадиционного сланцевого месторождения страны, в котором, по оценкам, содержится около 200 триллионов кубических футов сланцевого газа, что еще больше увеличило спрос на услуги проводного каротажа в регионе.

- Бурение и освоение новых скважин — это значительные инвестиции; Саудовская Аравия имеет одну из самых низких затрат на бурение в мире. По данным Saudi Aramco, средняя стоимость добычи нефти в разведке составила 3 доллара США за баррель, добытый в 2021 и 2020 годах.

- Саудовская Аравия обладает одними из крупнейших запасов углеводородов в мире. Несмотря на попытки правительства увеличить инвестиции в устойчивые решения и возобновляемые источники энергии, углеводородная промышленность составляет основу экономики. Правительство стремится максимизировать свою прибыль в течение следующего десятилетия в условиях высоких цен. Saudi Aramco объявила о планах увеличить свои капитальные затраты (CAPEX) до 40-50 миллиардов долларов США в 2022 году, что почти на 50% больше, чем в 2021 году, при этом дальнейший рост ожидается до 2025 года.

- Компания планирует увеличить свои мощности по добыче сырой нефти до 13 миллионов баррелей в день к 2027 году и намерена увеличить добычу газа почти на 50% к 2030 году. Ожидается, что это привлечет значительные инвестиции и потребует серьезных инноваций в этом секторе, что, как ожидается, будет стимулировать рынок разведки и добычи в стране и спрос на OCTG в стране в течение прогнозируемого периода.

Обзор отрасли услуг проводной каротажа на Ближнем Востоке

Ближневосточный рынок услуг проводного каротажа частично консолидирован. Некоторые из основных игроков на рынке (в произвольном порядке) включают, среди прочего, Schlumberger Limited, Halliburton Company, Baker Hughes Company и Weatherford International plc.

Лидеры рынка услуг проводного каротажа на Ближнем Востоке

Schlumberger Limited

Halliburton Company

Baker Hughes Company

Weatherford International plc

Expro Group

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка услуг проводной каротажа на Ближнем Востоке

- В январе 2023 года компания National Energy Services Reunited Corp, поставщик комплексных энергетических услуг на Ближнем Востоке и в Северной Африке, объявила о заключении долгосрочного контракта на платформу проводных услуг в Саудовской Аравии, который значительно расширяет объем предоставляемых услуг. за девятилетний период. Кроме того, в рамках расширенного объема контракта NESR предложит расширенные услуги по обсадным скважинам и перфорации.

- В феврале 2022 года Национальная нефтяная компания Абу-Даби (ADNOC) объявила о заключении рамочного соглашения на сумму 1,94 миллиарда долларов США для поддержки роста бурения. Помимо увеличения мощности добычи сырой нефти до 5 миллионов баррелей в день (млн баррелей в сутки) к 2030 году и обеспечения газовой самообеспеченности Объединенных Арабских Эмиратов (ОАЭ), эти награды укрепили недавние рекордные инвестиции ADNOC в буровое оборудование и услуги. ПАО ADNOC Drilling Company (ADNOC Drilling), Schlumberger Middle East SA (Schlumberger), Haliburton Worldwide Limited Abu Dhabi (Halliburton), Weatherford Bin Hamoodah Company LLC (Weatherford) получили рамочные соглашения на услуги каротажа на кабеле и перфорации. Соглашения были заключены по результатам конкурсных торгов.

Сегментация отрасли услуг проводной каротажа на Ближнем Востоке

Целью каротажа на кабеле является постоянное измерение свойств пласта с помощью электрических приборов, чтобы можно было принимать решения относительно буровых и производственных операций. При каротаже на кабеле в скважину опускают специальные инструменты или оборудование, которые используются для определения характеристик скважинного пласта.

Рынок услуг проводного каротажа на Ближнем Востоке сегментирован по типу, типу скважин, размещению и географическому положению. По типу рынок сегментирован на электрические линии и гладкие линии. По типу скважин рынок подразделяется на открытые и обсаженные. По способу развертывания рынок сегментирован на оншорный и оффшорный. В отчете также рассматриваются размер рынка и прогнозы рынка услуг проводного каротажа в основных странах региона. Размер рынка и прогнозы для каждого сегмента были сделаны относительно выручки (млрд долларов США).

| Электрическая линия |

| Ловкая линия |

| Открытое отверстие |

| Обсаженное отверстие |

| Береговой |

| Оффшор |

| Саудовская Аравия |

| Объединенные Арабские Эмираты |

| Остальной Ближний Восток |

| Тип | Электрическая линия |

| Ловкая линия | |

| Тип отверстия | Открытое отверстие |

| Обсаженное отверстие | |

| Место развертывания | Береговой |

| Оффшор | |

| География | Саудовская Аравия |

| Объединенные Арабские Эмираты | |

| Остальной Ближний Восток |

Часто задаваемые вопросы по исследованию рынка услуг проводной каротажа на Ближнем Востоке

Каков текущий размер рынка услуг проводной каротажа на Ближнем Востоке?

Прогнозируется, что на ближневосточном рынке услуг проводного каротажа среднегодовой темп роста составит более 2% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке услуг проводного каротажа на Ближнем Востоке?

Schlumberger Limited, Halliburton Company, Baker Hughes Company, Weatherford International plc, Expro Group — основные компании, работающие на рынке услуг проводного каротажа Ближнего Востока.

Какие годы охватывает рынок услуг проводной каротажа на Ближнем Востоке?

В отчете рассматривается исторический размер рынка услуг проводной каротажа на Ближнем Востоке за годы 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка услуг проводной каротажа на Ближнем Востоке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли услуг проводной лесозаготовки на Ближнем Востоке

Статистические данные о доле, размере и темпах роста доходов на рынке услуг проводной каротажа на Ближнем Востоке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ услуг проводного каротажа на Ближнем Востоке включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.