Анализ рынка предметов роскоши на Ближнем Востоке и в Африке

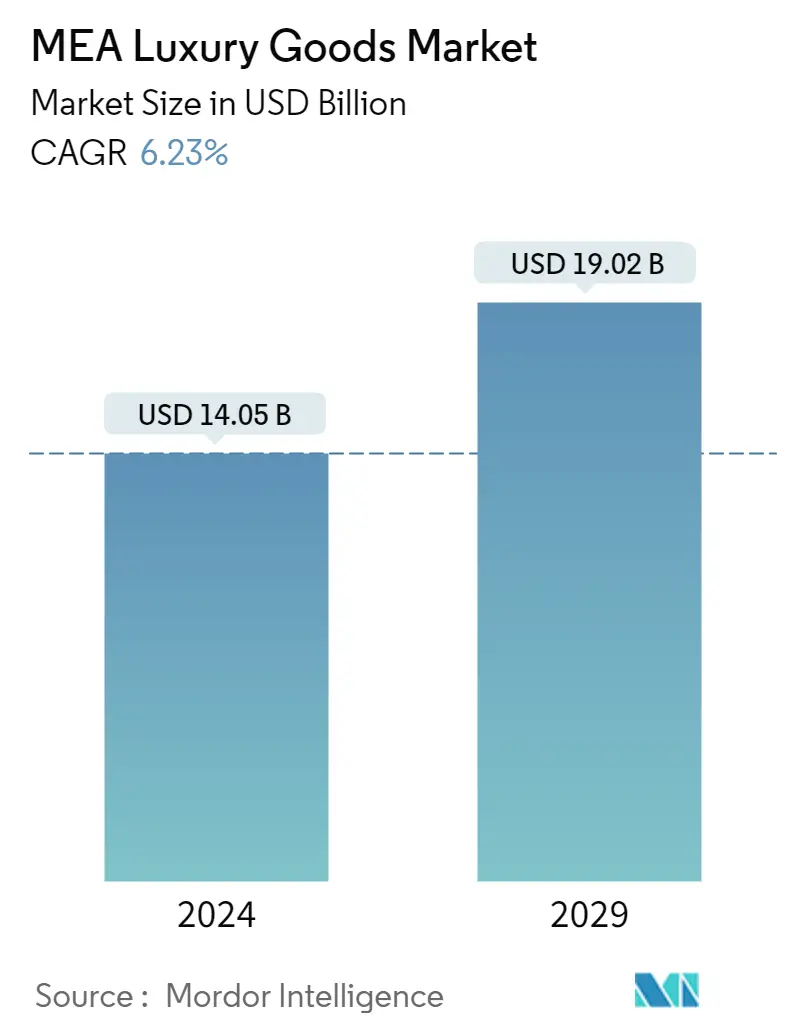

Объем рынка предметов роскоши на Ближнем Востоке и в Африке оценивается в 14,05 млрд долларов США в 2024 году и, как ожидается, достигнет 19,02 млрд долларов США к 2029 году, а среднегодовой темп роста составит 6,23% в течение прогнозируемого периода (2024-2029 гг.).

На Ближнем Востоке и в Африке, особенно в странах Персидского залива, более половины потребителей утверждают, что увеличили свои расходы на предметы роскоши. За последние несколько лет индустрия предметов роскоши на Ближнем Востоке пережила период расширения, поскольку крупные компании выросли за счет расширения сети распространения своих брендов и открытия новых магазинов в регионе. Потребители в таких странах, как Саудовская Аравия, предпочитают товары класса люкс традиционным из-за их высокой покупательной способности и устойчивого спроса на эти товары, отражающего их социальный статус. В марте 2022 года компания Gucci, входящая в Kering Group, впервые представила в Объединенных Арабских Эмиратах свои блестящие изделия высокого ювелирного искусства, в том числе ожерелья, кольца и браслеты, превратив по этому случаю виллу на острове Пальма Джумейра в сад.

Ожидается, что в долгосрочной перспективе рынок предметов роскоши на Ближнем Востоке и в Африке будет расти из-за увеличения располагаемого дохода, роста численности миллениалов, увеличения туризма и проникновения игроков мирового рынка в регион. Игроки мирового рынка, такие как Gucci, LMVH, PVH и Rolex, выводят на рынок свою продукцию, что привлекает внимание потребителей. Например, в июле 2021 года Versace открыла свой новый бутик в Galleria Al Maryah Island в Абу-Даби, расширив исключительное портфолио этого места и укрепив позиции торгового центра как ведущего роскошного и торгового центра в столице. Веб-сайты электронной коммерции также растут в регионе, что, как ожидается, будет стимулировать рынок в среднесрочной перспективе.

Тенденции рынка предметов роскоши Ближнего Востока и Африки

Ожидается, что рост туризма будет стимулировать рынок

- Многие страны Ближнего Востока и Африки завоевали популярность во всем мире как туристические места. Например, Дубай с его роскошной архитектурой, потрясающими горизонтами и огромными торговыми комплексами стал одним из самых узнаваемых мест в мире. Дубай — потенциальное и привлекательное место для короткого отпуска, поскольку он предлагает множество кухонь, магазинов и спортивных мероприятий.

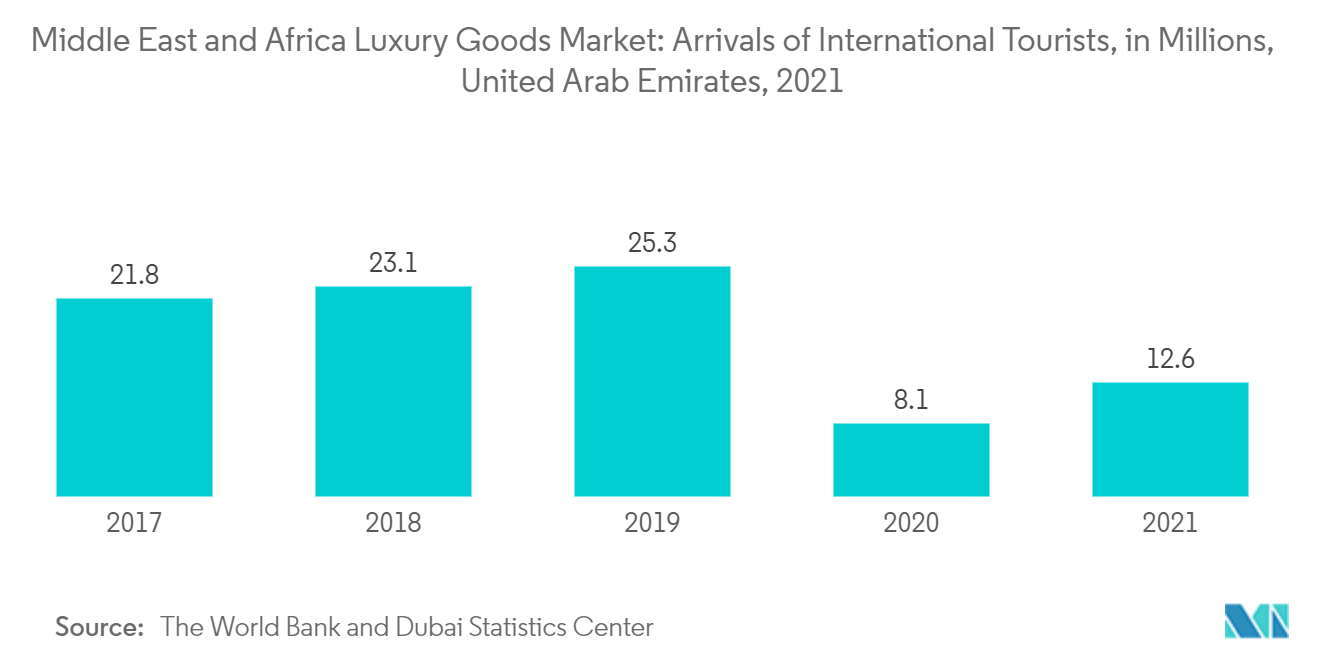

- По данным Всемирного банка и Статистического центра Дубая, в 2021 году в Объединенные Арабские Эмираты прибыло около 12 миллионов иностранных гостей. Следовательно, регион привлекает значительное количество туристов, что стимулирует изучаемый рынок.

- Кроме того, из-за роста спроса на предметы роскоши и различных возможностей, доступных на рынке, на рынок вышло множество игроков, а существующие игроки использовали стратегии для усиления своего присутствия на рынке. Например, в Дубае была открыта роскошная капсула времени Bayt Damas, объединившая престижные бренды, такие как Sabyasachi Jewellery, Graff и Mikimoto. Это всеобъемлющее мероприятие класса люкс, открывшее свои двери в мае 2021 года, собрало коллекцию изысканных ювелирных украшений, модной одежды и предметов искусства, а также продвигало региональные люксовые бренды в рамках одного направления.

- Кроме того, туристы часто сталкиваются с вещами, которыми славится Ближний Восток, например, парфюмерией и изделиями из кожи. Например, у бренда предметов роскоши Gucci в Объединенных Арабских Эмиратах портфолио продукции включает более 29 вариантов парфюмерии. Таким образом, ожидается, что рост туризма во всем регионе и надежная инфраструктура рынка предметов роскоши будут стимулировать рынок предметов роскоши на Ближнем Востоке и в Африке в течение следующих нескольких лет.

Объединенные Арабские Эмираты доминируют на рынке

- Объединенные Арабские Эмираты имеют огромный спрос на предметы роскоши из-за высокого располагаемого дохода, роста туризма и молодого населения. Туризм в Объединенных Арабских Эмиратах постоянно растет благодаря туристическим местам в регионе. Иностранные гости часто посещают этот регион из-за его кулинарной культуры, ювелирных изделий и многого другого.

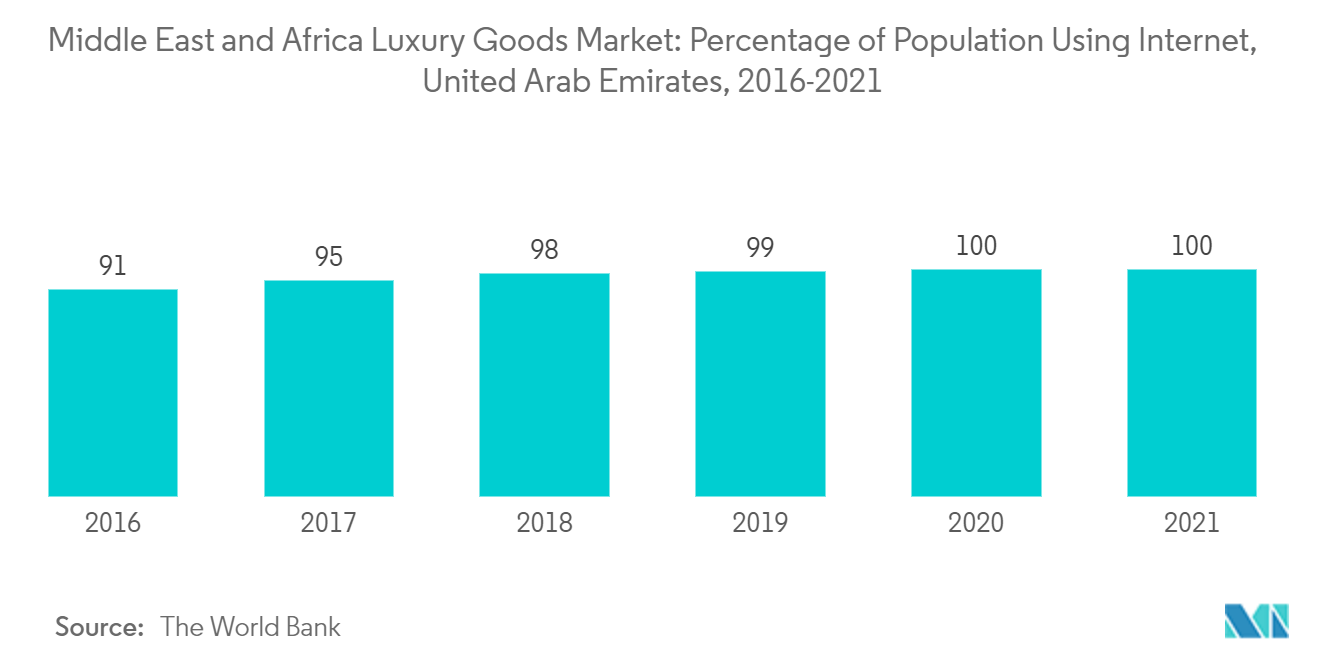

- Использование Интернета в регионе также сыграло ключевую роль в стимулировании продаж предметов роскоши по всей стране. По всему региону население подвергается воздействию множества влиятельных лиц и рекламных кампаний, продвигающих широкий спектр предметов роскоши, включая сумки, ювелирные изделия и обувь, через различные платформы социальных сетей. Таким образом, проникновение Интернета в регионе также сыграло ключевую роль в расширении изучаемого рынка.

- По данным Всемирного банка, процент населения, использующего Интернет в Объединенных Арабских Эмиратах, составил 100%. Проникновение веб-сайтов электронной коммерции в стране позволяет потребителям иметь множество вариантов предметов роскоши, что также стимулирует рынок.

- В апреле 2022 года фирма люксовой моды Business of Preloved Fashion (BOPF) вышла на рынок Объединенных Арабских Эмиратов, представив онлайн-рынок, объединяющий покупателей и продавцов. Кроме того, в регионе наблюдается растущее признание каналов онлайн-продаж по разным причинам, таким как удобство совершения покупок, возможности онлайн-платформ, позволяющие экономить время, а также возможность доставки до дома. Следовательно, транснациональные и премиальные бренды часто предпочитают запускать свою продукцию в регионе через онлайн-платформы, что, как ожидается, будет способствовать росту рынка в ближайшем будущем.

Обзор индустрии предметов роскоши на Ближнем Востоке и в Африке

Рынок предметов роскоши Ближнего Востока и Африки представляет собой конкурентный рынок, на котором присутствуют различные крупные игроки, такие как Rolex SA, LVMH Moët Hennessy Louis Vuitton, Kering SA, Compagnie Financière Richemont SA и Chanel SA. Ключевые игроки рынка предметов роскоши приступают к слияниям и поглощениям, а также заключают партнерские отношения/соглашения в качестве одной из своих ключевых стратегий для достижения консолидации и оптимизации своих предложений.

Основные игроки сосредоточены на представлении новых продуктов на рынке, чтобы удовлетворить интересы потребителей в соответствии с текущими тенденциями моды среди таких товаров, как обувь, аксессуары и сумки для багажа. Поскольку кожаные изделия играют важную роль на рынке предметов роскоши, ведущие компании занимаются предоставлением качественных кожаных изделий для потребителей, вдохновленных модой.

Лидеры рынка предметов роскоши Ближнего Востока и Африки

Rolex SA

LVMH Moët Hennessy Louis Vuitton

Kering S.A.

Compagnie Financière Richemont S.A.

Chanel S.A

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка предметов роскоши Ближнего Востока и Африки

- Ноябрь 2022 г. Santos de Cartier запустил новую серию ювелирных коллекций, состоящую из колец, браслетов и ожерелий. Коллекция состоит из золотой цепочки двух цветов, на которой закреплены одинарный или двойной ряд кофейных зерен, украшенных бриллиантами разного размера.

- Май 2022 г. PRADA Tropico расширила свое присутствие, открыв эксклюзивный временный бутик в Дубае. В магазине, расположенном в торговом центре Mall of Emirates, представлены красочные роскошные аксессуары от сумок в стиле рафии до смелых и ярких головных уборов и небольших аксессуаров. Во всплывающем магазине используется множество комбинаций цветных полос и ярких световых эффектов, чтобы создать гипнотическое впечатление от розничной торговли.

- Май 2021 г. Новый бутик Rolex открылся в Galleria Al Maryah Island в Абу-Даби, столице Объединенных Арабских Эмиратов. В бутике есть бар для часов и различные зоны отдыха, где могут разместиться клиенты, а также VIP-зал, в котором с гордостью представлена обширная коллекция.

Сегментация индустрии предметов роскоши на Ближнем Востоке и в Африке

Предметы роскоши — это высококачественные товары премиум-класса, которые не являются необходимыми для жизни, но придают ценность внешнему виду потребителей.

Рынок предметов роскоши на Ближнем Востоке и в Африке сегментирован по типам продуктов, каналам сбыта и странам. По типу продукции он сегментирован на одежду, обувь, сумки, ювелирные изделия, часы и другие аксессуары. Производители, работающие в этом сегменте, используют различные дистрибьюторские сети для увеличения своей потребительской базы, включая монобрендовые магазины, мультибрендовые магазины, интернет-магазины и другие каналы сбыта. Рынок тщательно изучен для разных стран региона, таких как Объединенные Арабские Эмираты, Саудовская Аравия, Катар, Южная Африка, а также остальные страны Ближнего Востока и Африки.

Для каждого сегмента размер рынка и прогнозы были сделаны на основе стоимости (в долларах США).

| Одежда и одежда |

| Обувь |

| Сумки |

| Ювелирные изделия |

| Часы |

| Другие аксессуары |

| Монобрендовые магазины |

| Мультибрендовые магазины |

| Розничные интернет-магазины |

| Другие каналы сбыта |

| Саудовская Аравия |

| Объединенные Арабские Эмираты |

| Катар |

| Южная Африка |

| Остальная часть Ближнего Востока и Африки |

| Тип продукта | Одежда и одежда |

| Обувь | |

| Сумки | |

| Ювелирные изделия | |

| Часы | |

| Другие аксессуары | |

| Канал распределения | Монобрендовые магазины |

| Мультибрендовые магазины | |

| Розничные интернет-магазины | |

| Другие каналы сбыта | |

| География | Саудовская Аравия |

| Объединенные Арабские Эмираты | |

| Катар | |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

Часто задаваемые вопросы по исследованию рынка предметов роскоши на Ближнем Востоке и в Африке

Насколько велик рынок предметов роскоши на Ближнем Востоке и в Африке?

Ожидается, что объем рынка предметов роскоши на Ближнем Востоке и в Африке достигнет 14,05 млрд долларов США в 2024 году, а среднегодовой темп роста составит 6,23% и достигнет 19,02 млрд долларов США к 2029 году.

Каков текущий размер рынка предметов роскоши на Ближнем Востоке и в Африке?

Ожидается, что в 2024 году объем рынка предметов роскоши на Ближнем Востоке и в Африке достигнет 14,05 млрд долларов США.

Кто являются ключевыми игроками на рынке предметов роскоши на Ближнем Востоке и в Африке?

Rolex SA, LVMH Moët Hennessy Louis Vuitton, Kering S.A., Compagnie Financière Richemont S.A., Chanel S.A — основные компании, работающие на рынке предметов роскоши на Ближнем Востоке и в Африке.

Какие годы охватывает рынок предметов роскоши на Ближнем Востоке и в Африке, и каков был размер рынка в 2023 году?

В 2023 году объем рынка предметов роскоши на Ближнем Востоке и в Африке оценивался в 13,23 миллиарда долларов США. В отчете рассматривается исторический размер рынка предметов роскоши на Ближнем Востоке и в Африке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка предметов роскоши на Ближнем Востоке и в Африке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об индустрии предметов роскоши на Ближнем Востоке и в Африке

Статистические данные о доле, размере и темпах роста доходов на рынке предметов роскоши на Ближнем Востоке и в Африке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ предметов роскоши на Ближнем Востоке и в Африке включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.

.webp)