Анализ рынка халяльных продуктов питания и напитков на Ближнем Востоке и в Африке

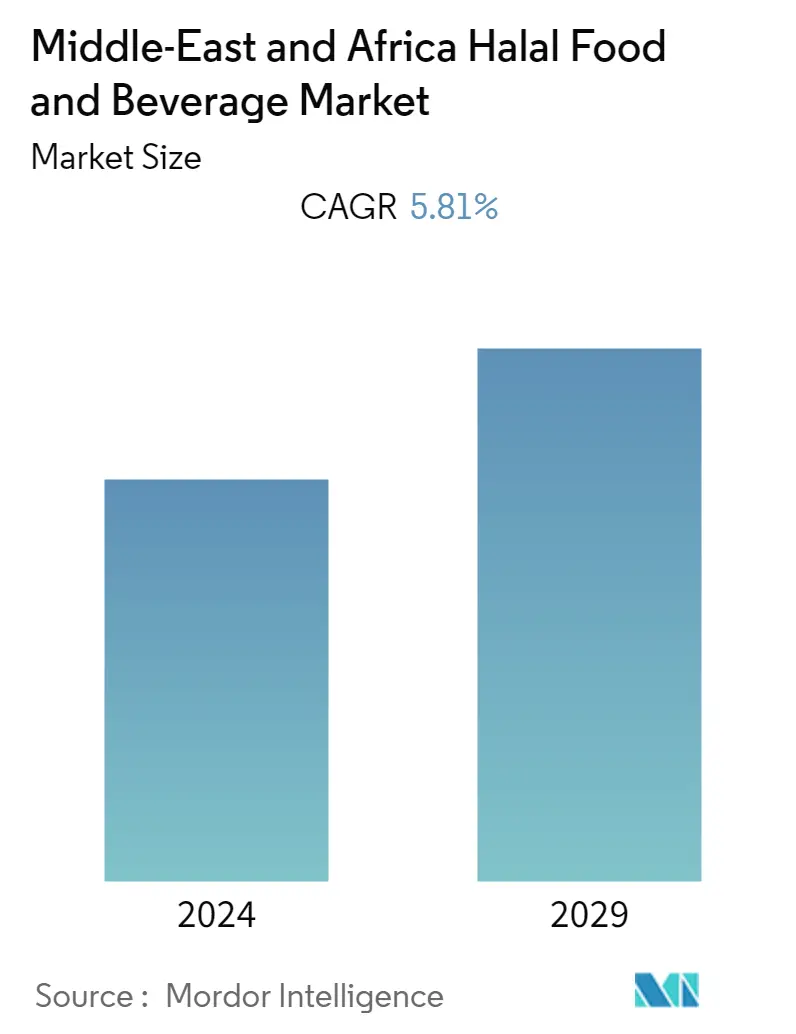

Прогнозируется, что среднегодовой темп роста рынка халяльной еды и напитков на Ближнем Востоке и в Африке составит 5,81% в течение прогнозируемого периода (2021-2026 гг.).

Беспрецедентная вспышка пандемии COVID-19 не только стала трагической проблемой здравоохранения во всем мире, но и серьезно повлияла на мировую экономику из-за ограничений, установленных правительством. Однако, несмотря на огромное влияние на отрасли во всем мире, проблемы, стоящие перед халяльной пищевой промышленностью в регионе Ближнего Востока и Африки, не были достаточно значительными из-за постоянно растущего спроса на халяльные продукты питания и напитки, в основном в таких странах, как Саудовская Аравия, Объединенные Арабские Эмираты, Кувейт, Египет и Бахрейн, среди других. Кроме того, Рамадан стал периодом разгара пандемии, которая ускорила продажи халяльной продукции в регионе. Кроме того, потребители переключились на домашнюю кухню и онлайн-покупки предметов первой необходимости. По данным World Halal Authority, саудовский супермаркет BinDaWood Holding сообщил, что его продажи в электронной коммерции выросли на 200%. Из-за сбоев в производстве, производстве и логистических операциях у ключевых экспортеров был трудный год в финансовом отношении, но рост электронной коммерции увеличил спрос на инициативы в области продовольственной безопасности и более четкую маркировку более здоровых продуктов питания, включая халяльные продукты в регионе.

В среднесрочной перспективе растущая осведомленность о халяльной пище и ее позиционирование как гигиенической и здоровой пищи как среди мусульманских, так и среди немусульманских общин привели к увеличению потребления и принятия халяльной пищи, что, как ожидается, будет стимулировать спрос в течение прогнозируемого периода. Кроме того, обеспечение целостности всей цепочки поставок Халяль стало серьезной проблемой для потребителей-мусульман, поскольку растет число мошеннических сертификаций Халяль и физического загрязнения пищевых продуктов. Следовательно, целостность цепочки поставок должна быть защищена начиная с момента убоя животных, включая транспортировку, хранение и заканчивая обращением с халяльной продукцией.

Тенденции рынка халяльных продуктов питания и напитков на Ближнем Востоке и в Африке

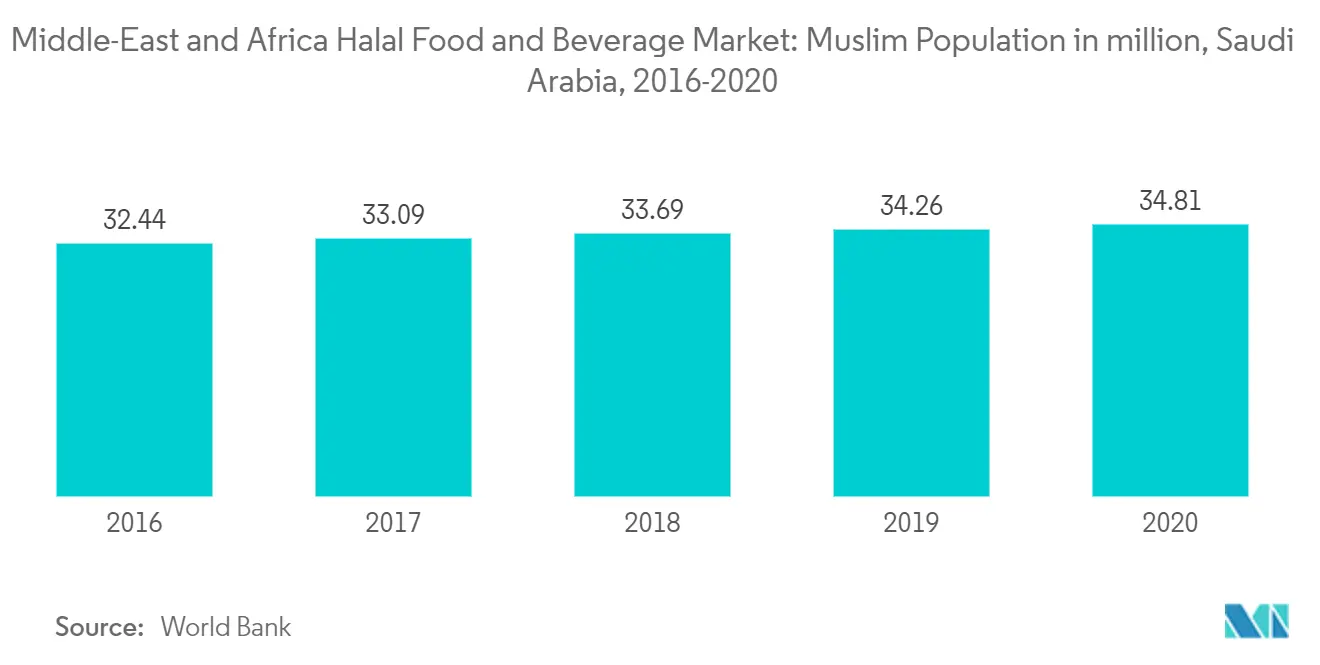

Рост мусульманского населения на Ближнем Востоке

Возросший спрос на халяль-сертифицированную продукцию в последние несколько лет объясняется ростом численности мусульман и ростом располагаемого дохода, необходимого для использования этих продуктов и услуг. Ожидается, что те же факторы будут способствовать дальнейшему росту рынка в течение последних нескольких лет. ближайшие годы. Наконец, среди мусульман растет понимание необходимости и необходимости потреблять только халяльную пищу. Халяльная продукция получает все более широкое признание, поскольку соответствует требованиям шариата, а также аспектам гигиены, санитарии и безопасности. Ислам сейчас является самой быстрорастущей религией в мире. Таким образом, растущее мусульманское население и экономическое развитие в странах с большой численностью мусульманского населения делают халяльную еду и напитки выгодным сегментом для инвестиций для удовлетворения спроса.

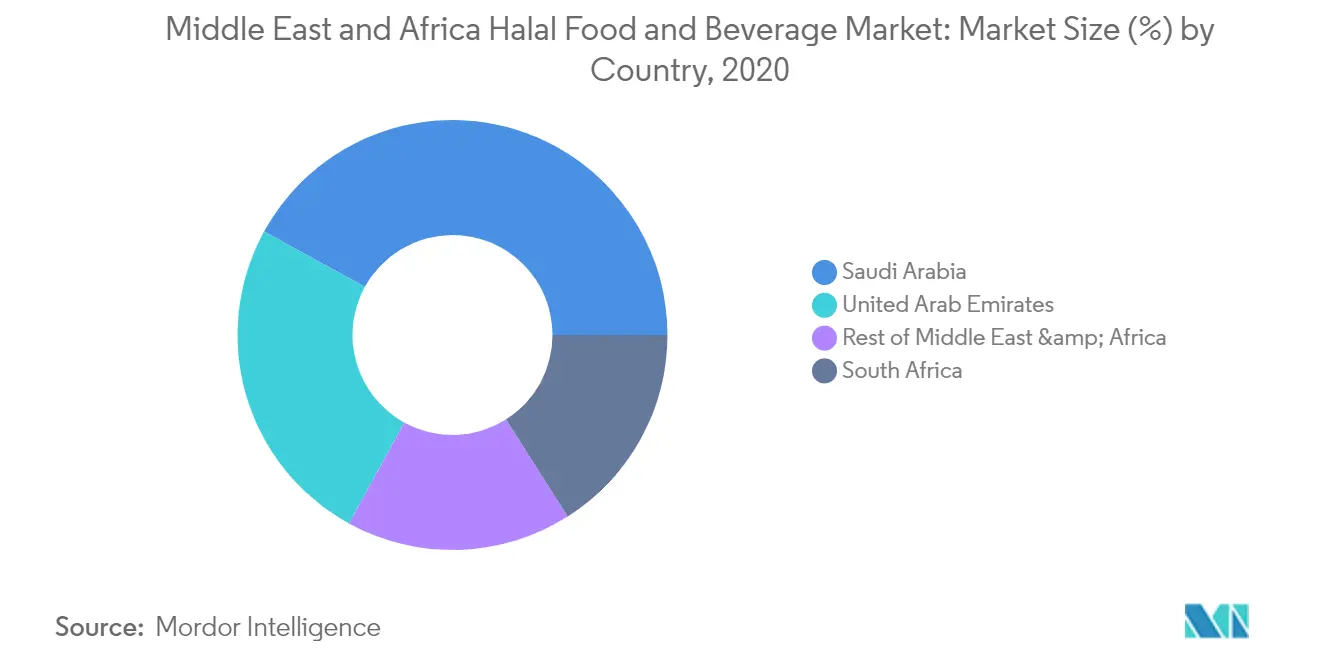

Саудовская Аравия занимает основную долю на рынке

В течение прогнозируемого периода Саудовская Аравия, вероятно, станет самой быстрорастущей страной и займет наибольшую долю рынка халяльных продуктов питания и напитков в регионе. Страна также является крупнейшим производителем продуктов питания и напитков в регионе Персидского залива. Однако быстро растущее население превысило запасы продовольствия и вынудило страну зависеть от импорта, что подпитывает спрос на халяльные продукты питания. Правительство Саудовской Аравии вводит новую политику поддержки производства большего количества халяльной еды. Ожидается, что эта политика сделает страну самодостаточной в производстве продуктов питания и напитков и предоставит отечественным производителям больше возможностей для разнообразия в животноводстве, например, в производстве птицы, верблюдов, овец и молочных продуктов.

Обзор халяльной индустрии продуктов питания и напитков на Ближнем Востоке и в Африке

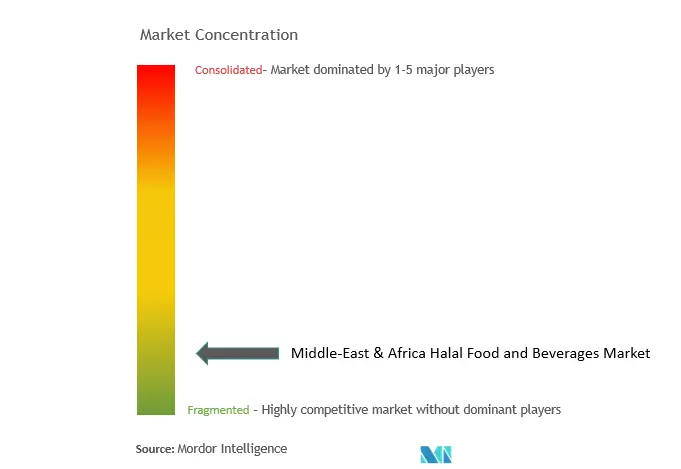

Рынок халяльной еды и напитков на Ближнем Востоке и в Африке фрагментирован и имеет высокую конкуренцию из-за присутствия нескольких региональных и транснациональных игроков, конкурирующих за долю рынка. Ключевыми игроками на рынке являются, среди прочего, Al ислами Foods, Podravka Gulf FZE, Al Rawdah, JBS SA и BRF SA. Кроме того, компании уделяют особое внимание оптимизации своих производственных процессов и инновациям в продукции в соответствии с этическими нормами. Кроме того, компании используют передовые технологии по множеству причин, включая обнаружение запрещенных ингредиентов, таких как сычужный фермент, при производстве сыра. Кроме того, благодаря развитию технологий компании теперь имеют возможность использовать грибковый сычужный фермент в качестве заменителя в халяль-сертифицированных продуктах.

Лидеры рынка халяльных продуктов питания и напитков на Ближнем Востоке и в Африке

Al Islami Foods

Podravka Gulf FZE

JBS S.A.

BRF SA

Al Rawdah Foods

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка халяльных продуктов питания и напитков на Ближнем Востоке и в Африке

В августе 2021 года базирующаяся в Эр-Рияде компания Tanmiah Food Company объявила о своих планах по расширению на региональном и глобальном уровнях. Компания, которая также является ведущим производителем мяса птицы в Саудовской Аравии, привлекла 402 миллиона саудовских риялов (107 миллионов долларов США) посредством первичного публичного размещения акций в августе 2021 года и стремится расширить операции, связанные с халяльными продуктами питания, на региональном и международном рынках, таких как Соединенные Штаты. , Европы, Азии и Латинской Америки для обслуживания мусульманского населения.

В январе 2021 года базирующийся в Объединенных Арабских Эмиратах производитель халяльных продуктов Al ислами Foods, одна из ведущих компаний по производству замороженных продуктов в регионе Совета сотрудничества стран Персидского залива, выпустила свой первый сертифицированный халяль продукт растительного происхождения — 100% веганский бургер, приготовленный из комбинации содержит органический белок подсолнечника, растительный белок из фасоли и гороха, а также экстракты лука, болгарского перца, чеснока, корня сельдерея, морковного и свекольного сока. По заявлению компании, новые котлеты для гамбургеров созданы специально для мясоедов с точки зрения вкуса и текстуры.

В октябре 2018 года компания Seara из JBS SA стала первой бразильской компанией, которая представила на рынке Ближнего Востока линию куриного мяса, 100% не содержащую антибиотиков, отвечающую требованиям халяль и исламским правилам. В новую линию 100% натуральной курицы вошли цельные грудки, голени, полоски грудки и филе бедер.

Сегментация халяльной индустрии продуктов питания и напитков на Ближнем Востоке и в Африке

Халяль — арабское слово, означающее разрешенный. Рынок халяльной еды и напитков на Ближнем Востоке и в Африке сегментирован по типам продуктов, которые включают халяльные продукты питания, халяльные напитки и халяльные добавки. Секция халяльной еды далее делится на мясо, мясные полуфабрикаты и другие продукты. В зависимости от канала сбыта рынок сегментирован на гипермаркеты/супермаркеты, специализированные магазины, магазины повседневного спроса, интернет-магазины и другие каналы сбыта. Исследование также включает анализ таких регионов, как Саудовская Аравия, Объединенные Арабские Эмираты, Южная Африка, а также остальной Ближний Восток и Африка. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе стоимости (в миллионах долларов США).

| Халяльная еда | Халяльное мясо |

| Обработанное мясо | |

| Другие продукты | |

| Халяльный напиток | |

| Халяльные добавки |

| Гипермаркеты/Супермаркеты |

| Специализированные магазины |

| Магазины |

| Розничные интернет-магазины |

| Другие каналы сбыта |

| Саудовская Аравия |

| Объединенные Арабские Эмираты |

| Южная Африка |

| Остальная часть Ближнего Востока и Африки |

| По типу | Халяльная еда | Халяльное мясо |

| Обработанное мясо | ||

| Другие продукты | ||

| Халяльный напиток | ||

| Халяльные добавки | ||

| По каналу распространения | Гипермаркеты/Супермаркеты | |

| Специализированные магазины | ||

| Магазины | ||

| Розничные интернет-магазины | ||

| Другие каналы сбыта | ||

| По географии | Саудовская Аравия | |

| Объединенные Арабские Эмираты | ||

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки |

Часто задаваемые вопросы по исследованию рынка халяльных продуктов питания и напитков на Ближнем Востоке и в Африке

Каков текущий размер рынка халяльной еды и напитков на Ближнем Востоке и в Африке?

Прогнозируется, что среднегодовой темп роста рынка халяльных продуктов питания и напитков на Ближнем Востоке и в Африке составит 5,81% в течение прогнозируемого периода (2024-2029 гг.).

Кто является ключевыми игроками на рынке халяльной еды и напитков на Ближнем Востоке и в Африке?

Al Islami Foods, Podravka Gulf FZE, JBS S.A., BRF SA, Al Rawdah Foods — крупнейшие компании, работающие на рынке халяльных продуктов питания и напитков на Ближнем Востоке и в Африке.

В какие годы охватывает рынок халяльных продуктов питания и напитков на Ближнем Востоке и в Африке?

В отчете рассматривается исторический размер рынка халяльных продуктов питания и напитков на Ближнем Востоке и в Африке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка халяльных продуктов питания и напитков на Ближнем Востоке и в Африке на следующие годы 2024 год. , 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет о халяльной индустрии продуктов питания и напитков MEA

Статистические данные о доле, размере и темпах роста доходов на рынке халяльной еды и напитков на Ближнем Востоке и в Африке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ MEA Halal Food Beverage включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.