Анализ рынка упаковки алкогольных напитков на Ближнем Востоке и в Африке

Ожидается, что среднегодовой темп роста рынка упаковки алкогольных напитков на Ближнем Востоке и в Африке составит 3,8% в течение прогнозируемого периода (2022-2027 гг.). Растущая способность потребителей тратить деньги на развлекательные мероприятия и растущее общественное признание алкогольных напитков привели к устойчивому увеличению спроса на алкогольные напитки в регионе, что влияет на рынок упаковки. Упаковка сыграла важную роль, поскольку она придает отличительный вид широкому ассортименту предложений производителей алкогольных напитков. Например, Huhtamaki представила карманные пакеты для шотов и термоформованные упаковки, которые представляют собой новые инновационные концепции, обеспечивающие потребителю возьми и иди и удобную упаковку для алкогольных напитков.

- По данным Службы зарубежного сельского хозяйства Министерства сельского хозяйства США, прогнозируется, что производство винного винограда в Южной Африке незначительно увеличится на 1% до 1,25 миллиона метрических тонн в 2020 году. Ирригационные сооружения улучшаются благодаря благоприятным погодным условиям и повышению урожайности, а некоторые регионы также восстановились после 2016-2016 годов. Засушливые условия 2018 года. По прогнозам, в 2020 году производство вина достигнет 947 миллионов литров. Хотя винодельческая промышленность Южной Африки демонстрирует признаки восстановления, она также сталкивается с угрозами со стороны импорта дешевых поставщиков вина и растущих запасов.

- Пандемия COVID-19 оказала неоднозначное влияние на рынок алкогольных напитков в регионе. Например, в Южной Африке во время карантина транспортировка и продажа алкогольных напитков были полностью запрещены внутри страны, а это означает, что розничные продажи не могли просто перейти во внеторговую деятельность в период закрытия внутренней торговли. Однако в Объединенных Арабских Эмиратах из-за постоянного наличия продукции и устойчивости цепочки поставок на рынке наблюдался рост покупок во внеторговых точках для домашнего потребления. Продажи безалкогольного пива, единственной категории алкогольных напитков в Саудовской Аравии, снизились в течение 2020 года, поскольку пандемия COVID-19 привела к закрытию по решению правительства всех торговых заведений.

- Безалкогольные альтернативы пиву, вину и спиртным напиткам представляют собой премиальную альтернативу для потребителей на рынках Ближнего Востока, где алкоголь запрещен. Подобные инновации могут подойти и рынку, где потребление алкоголя ограничено. Саудовская Аравия была одним из крупнейших рынков потребления безалкогольного пива в мире. За период с 2015 по 2019 год объем потребления безалкогольного пива в стране увеличился почти вдвое. Ожидается, что в будущем он будет расти и дальше.

- В Объединенных Арабских Эмиратах (ОАЭ) росту потребления алкоголя в основном способствуют туризм и многочисленное иностранное население. Эмиратцы составляют 10% населения, а иностранцы составляют 90%. По данным Всемирной организации здравоохранения, спиртные напитки были самым популярным алкоголем в Объединенных Арабских Эмиратах с долей 82%, за ними следовали пиво (10%) и вино (8%).

- Кроме того, Объединенные Арабские Эмираты приняли новые законы и отменили наказания за употребление, продажу и хранение алкоголя для лиц в возрасте 21 года и старше. Ослабление ограничений на алкоголь является частью пересмотра исламских законов о личности. Смягчение личных правил направлено на укрепление принципов толерантности ОАЭ. Этот шаг отражает изменение репутации страны как центра международного туризма и бизнеса. Эти изменения приведут к увеличению потребления алкогольных напитков в регионе.

Тенденции рынка упаковки алкогольных напитков на Ближнем Востоке и в Африке

Ожидается, что объем упаковки из металлических банок значительно вырастет

- В Турции спрос на металлические банки для напитков увеличился в сегменте пива. Доля металлических банок в отечественном лагере быстро растет, составляя чуть менее половины от общего объема. Разница в цене на пиво в стеклянных бутылках и в металлических банках для напитков стимулирует продажи банок.

- Вино в банке — это новая тенденция, проникающая на рынок упаковки вина в Южной Африке виноделы представляют консервированные версии своих популярных предложений. Например, местный производитель вина Perdeberg Wines выпустил банку объемом 250 мл для своей линейки Soft Smooth Red, упаковка которой отличается ярким дизайном с зебровым принтом.

- В Объединенных Арабских Эмиратах многие бренды все чаще предлагают свою продукцию в металлических банках для напитков. Все импортные бренды используют этот тип упаковки, при этом пиво в формате 330 мл в упаковке по 24 штуки обходится дешевле, чем эквивалентная упаковка в стеклянных бутылках. Бренды предлагают упаковки меньшего размера для тестирования новых спиртных напитков.

- Ожидается, что в сегменте безалкогольного пива будет наблюдаться рост предпочтения металлических банок. Бренд безалкогольного пива Barbican продвигает эту тенденцию, переходя от стеклянной упаковки к металлическим банкам с освежающим дизайном со вкусом граната, яблока и клубники.

Ожидается, что рынок Южной Африки значительно вырастет

- В последнее десятилетие, пока любители пива в стране отдавали предпочтение светлым элям и лагерам, распространение местного пива на основе сорго оставалось ограниченным сельскими районами. Кроме того, домашнее и коммерческое пиво из сорго часто продается в антисанитарной и небезопасной упаковке, не защищенной от несанкционированного доступа. Однако несколько новых микропивоварен в Южной Африке недавно начали использовать пиво на основе сорго в своих современных рецептах. Они также представили для этого пива бумажную упаковку конические коробки, представляющую собой запечатанные картонные коробки. Таким образом, этот вид упаковки обеспечивает доверие ритейлеров и потребителей к качеству пива внутри запечатанной коробки.

- Тенденция устойчивого развития набирает обороты среди потребителей и крупных игроков рынка алкогольных напитков. Недавно южноафриканская пивоварня выпустила новую вторичную упаковку Cold Lock для своей линейки Castle Lite, которая, как утверждается, позволяет дольше сохранять пиво холодным без использования льда после охлаждения.

- По данным #BizTrends2020, в стране набирает обороты тренд на премиальный ром. Шампанское и коньяк будут по-прежнему популярны, поскольку численность чернокожего среднего класса в Южной Африке увеличивается. Рост популярности игристых вин продолжается, поскольку у потребителей появляется вкус к винам премиум-класса и импортным винам. В условиях серьезного экономического давления, с которым сталкиваются потребители, готовое к употреблению (RTD) и импортное пиво может продолжать стимулировать рост категории, поскольку потребители используют репутацию международных брендов и доступные цены, чтобы отличаться от своих конкурентов.

- Во время Covid-19 снижение покупательной способности потребителей и сокращение располагаемых доходов привели к появлению более экономичной упаковки. Например, объем 1-литровой бутылки Carling Black Label продемонстрировал сильный рост, хотя и с низкого базового уровня.

Обзор отрасли упаковки алкогольных напитков на Ближнем Востоке и в Африке

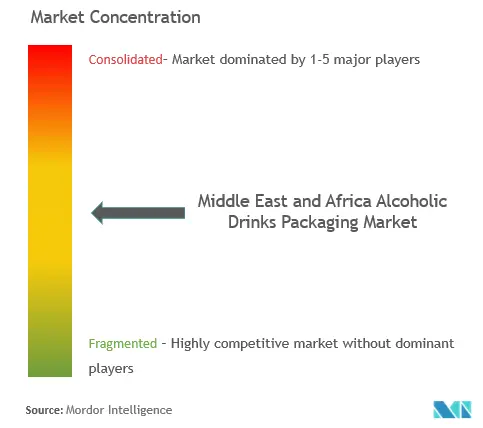

Наличие нескольких игроков, предоставляющих упаковочные решения для алкогольных напитков, усилило конкуренцию на рынке. Таким образом, рынок упаковки алкогольных напитков на Ближнем Востоке и в Африке умеренно фрагментирован, и многие компании разрабатывают стратегии расширения. Некоторые из последних событий:.

- Июнь 2021 г. — Can-Pack сотрудничает с SSHS Group Венгрия, чтобы придать банке бренда Regenera нежный, современный и премиальный вид, используя нежные цвета с матовым покрытием. Regenera — это функциональный напиток с фруктовым вкусом, изготовленный из экстрактов трав и предназначенный для борьбы с побочными эффектами похмелья.

Лидеры рынка упаковки алкогольных напитков на Ближнем Востоке и в Африке

Huhtamäki Oyj

Ball Corporation

Crown Holdings Inc.

Middle East Glass Manufacturing Co SAE

Can-Pack SA

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка упаковки алкогольных напитков на Ближнем Востоке и в Африке

- Август 2021 г. — Huhtamäki Oyj приобрела Elif Holding AŞ, крупного поставщика экологически чистой и гибкой упаковки для мировых владельцев брендов FMCG с операциями в Турции и Египте. В соответствии со стратегией роста Huhtamaki до 2030 года, это приобретение увеличивает масштаб стратегических географических регионов и поддерживает прогресс Huhtamaki в достижении ее высоких амбиций в области устойчивого развития. Это приобретение также расширяет технологические возможности и ассортимент продукции Huhtamaki, позволяя ей еще лучше обслуживать своих клиентов.

- Август 2021 г. — Ball Corporation лидирует в области инноваций в области упаковки, стремясь добиться устойчивости за счет снижения зависимости от пластика и стекла. Компания прилагает все усилия, чтобы сделать алюминий более безопасной альтернативой пластику и решить растущую проблему одноразового пластика в таких отраслях, как производство напитков, самолетов, предметов домашнего обихода, продуктов питания и других.

Сегментация индустрии упаковки алкогольных напитков на Ближнем Востоке и в Африке

Упаковка алкогольных напитков играет важную роль в продвижении бренда, повышая его узнаваемость. В настоящее время производители алкогольных напитков стремятся обеспечить высочайшие стандарты упаковки для своей продукции, чтобы побудить потребителей покупать именно их бренд, а не другой. В отчете представлено краткое описание упаковочной продукции, используемой для упаковки алкогольных напитков на Ближнем Востоке и в Африке. В исследовании рассматривались различные упаковочные продукты бутылки, металлические банки, картонные коробки и пакеты, в которых используются различные упаковочные материалы, такие как пластик, бумага, металл и стекло.

| Стекло |

| Металл |

| Пластик |

| Бумага |

| Вино |

| духи |

| Пиво |

| Другие виды Алкогольных Напитков |

| Стеклянные бутылки |

| Металлические банки |

| Пластиковые бутылки |

| Другие типы продуктов |

| Объединенные Арабские Эмираты |

| Южная Африка |

| Египет |

| Турция |

| Остальная часть Ближнего Востока и Африки |

| По основному материалу | Стекло |

| Металл | |

| Пластик | |

| Бумага | |

| По алкогольной продукции | Вино |

| духи | |

| Пиво | |

| Другие виды Алкогольных Напитков | |

| По типу продукта | Стеклянные бутылки |

| Металлические банки | |

| Пластиковые бутылки | |

| Другие типы продуктов | |

| По стране | Объединенные Арабские Эмираты |

| Южная Африка | |

| Египет | |

| Турция | |

| Остальная часть Ближнего Востока и Африки |

Часто задаваемые вопросы по исследованию рынка упаковки алкогольных напитков на Ближнем Востоке и в Африке

Каков текущий размер рынка упаковки алкогольных напитков на Ближнем Востоке и в Африке?

Прогнозируется, что среднегодовой темп роста рынка упаковки алкогольных напитков на Ближнем Востоке и в Африке составит 3,80% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке упаковки алкогольных напитков на Ближнем Востоке и в Африке?

Huhtamäki Oyj, Ball Corporation, Crown Holdings Inc., Middle East Glass Manufacturing Co SAE, Can-Pack SA — основные компании, работающие на рынке упаковки алкогольных напитков на Ближнем Востоке и в Африке.

Какие годы охватывает рынок упаковки алкогольных напитков на Ближнем Востоке и в Африке?

В отчете рассматривается исторический размер рынка упаковки алкогольных напитков на Ближнем Востоке и в Африке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка упаковки алкогольных напитков на Ближнем Востоке и в Африке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет об индустрии упаковки алкогольных напитков на Ближнем Востоке и в Африке

Статистические данные о доле, размере и темпах роста доходов на рынке упаковки для алкогольных напитков на Ближнем Востоке и в Африке в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ упаковки алкогольных напитков на MEA включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.