Анализ рынка трубопроводных услуг Мексики

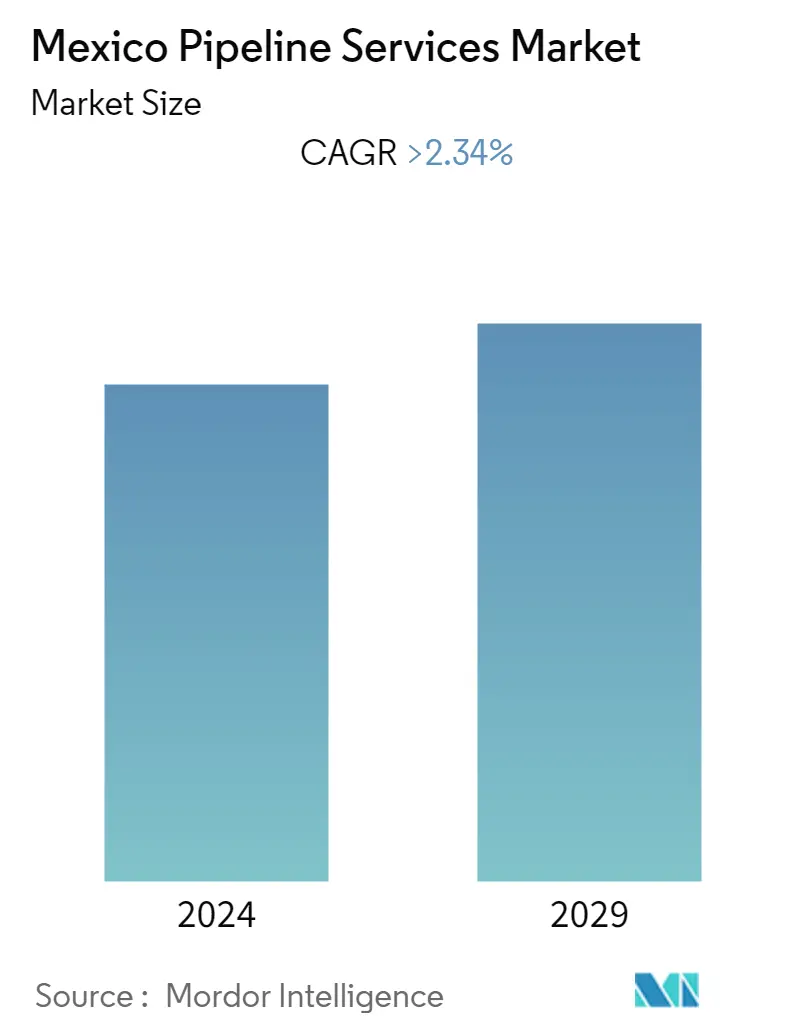

Ожидается, что на рынке трубопроводных услуг Мексики среднегодовой темп роста составит более 2,34% в течение прогнозируемого периода.

В 2020 году рынок подвергся негативному влиянию COVID-19. В настоящее время рынок достиг допандемического уровня.

- Ожидается, что в среднесрочной перспективе такие факторы, как увеличение импорта природного газа из США по трансграничным трубопроводам, старение инфраструктуры трубопроводов среднего уровня и планы по улучшению доступности природного газа по всей стране, повысят спрос на мексиканский рынок трубопроводных услуг. в течение прогнозируемого периода.

- С другой стороны, рост хищений сырой нефти из национальных нефте- и газопроводов, разочаровывающие результаты частных нефтегазовых компаний, а Pemex является самой крупной нефтяной компанией в мире (долг более 100 миллиардов долларов США). Это, в свою очередь, тормозило рост рынка трубопроводных услуг в стране.

- Тем не менее, ожидается, что открытие рынка разведки и добычи нефти и газа предоставит возможности для продажи технологий и услуг частным компаниям или для создания совместных предприятий и партнерств между компаниями США и Pemex.

Тенденции рынка трубопроводных услуг Мексики

Предпусконаладочные и пуско-наладочные услуги для доминирования на рынке

- Услуги по пуско-наладке и вводу в эксплуатацию будут занимать значительную долю рынка в 2021 году и, как ожидается, продолжат свое доминирование в ближайшие годы.

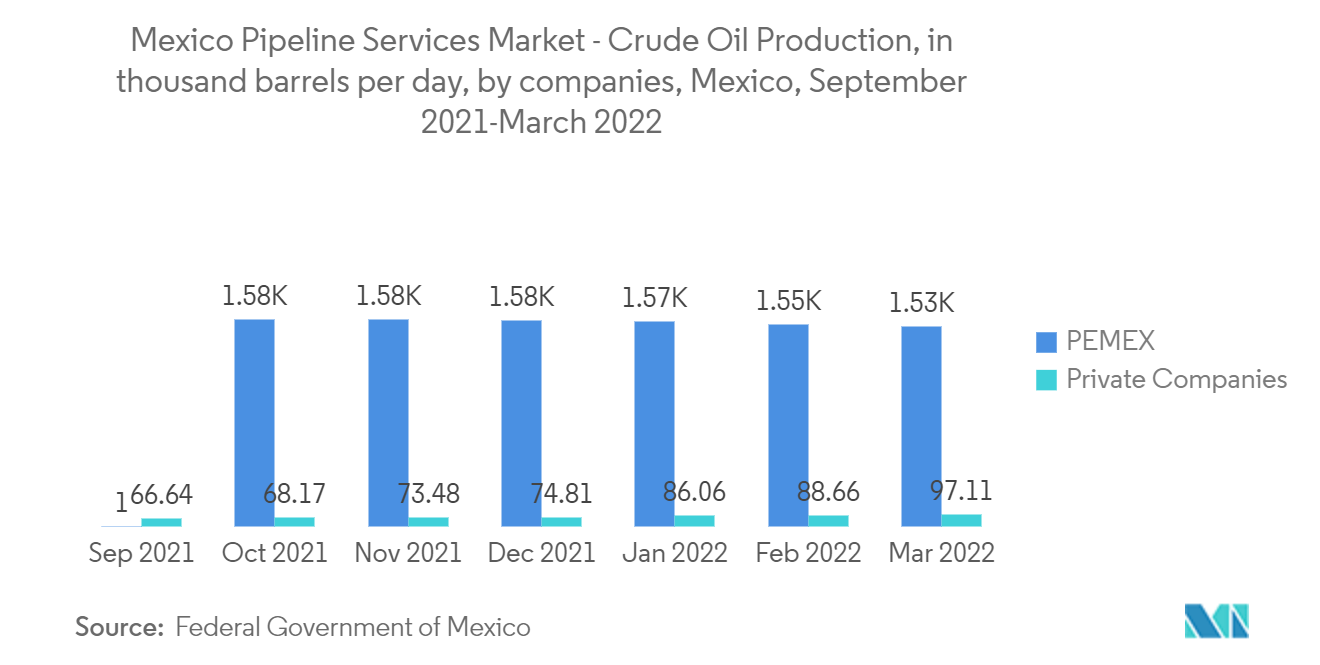

- Растущая добыча сырой нефти внутри страны, в свою очередь, станет кульминацией роста поставок сырой нефти внутри страны и облегчит пусконаладочные работы и пуско-наладочные работы трубопроводов. В марте 2022 года страна добыла 1625,44 столовых ложки сырой нефти через PEMEX и частные компании. Кроме того, несколько ключевых трубопроводов в Мексике были введены в эксплуатацию ранее в 2020–2021 годах, что укрепило доверие игроков, участвующих в пуско-наладочных работах и вводе в эксплуатацию трубопроводов.

- Низкоуглеродистая сталь является наиболее широко используемым материалом для нефте- и газопроводов по всей стране благодаря своим свойствам, таким как прочность, пластичность, свариваемость, способность выдерживать изменения температуры и экономичность по сравнению с нержавеющей сталью. Но он подвержен коррозии в присутствии воздуха, почвы и воды, что является существенным недостатком.

- Системы антикоррозионного ремонта предназначены для укрепления трубопровода, пораженного коррозией, и удержания транспортируемой жидкости в случае выхода из строя. Системы ремонта коррозии включают в себя приварные муфты по всему периметру, сварные заплаты, композитную арматуру и замену секций труб.

- Более того, в августе 2022 года компания Touchstone Exploration Inc. объявила, что местным домовладельцам было разослано уведомление о том, что газовый объект и трубопровод Кохо начнут пуско-наладочные работы.

- Таким образом, ожидается, что услуги по пусконаладочным работам и пусконаладочным работам повысят спрос на рынке пусконаладочных и пусконаладочных услуг в стране в течение прогнозируемого периода.

Увеличение трубопроводного импорта природного газа из США

- Инфраструктура трубопроводов природного газа является экономически эффективным и безопасным методом транспортировки газа путем присоединения источников газа к рынкам-потребителям газа.

- В отличие от роста на 11,6% за год, завершившийся в мае 2022 года, цены на импорт в США выросли на 10,7% по итогам года. Цены на импортируемый природный газ подскочили на 165,5% в период с июня 2021 года по июнь 2022 года.

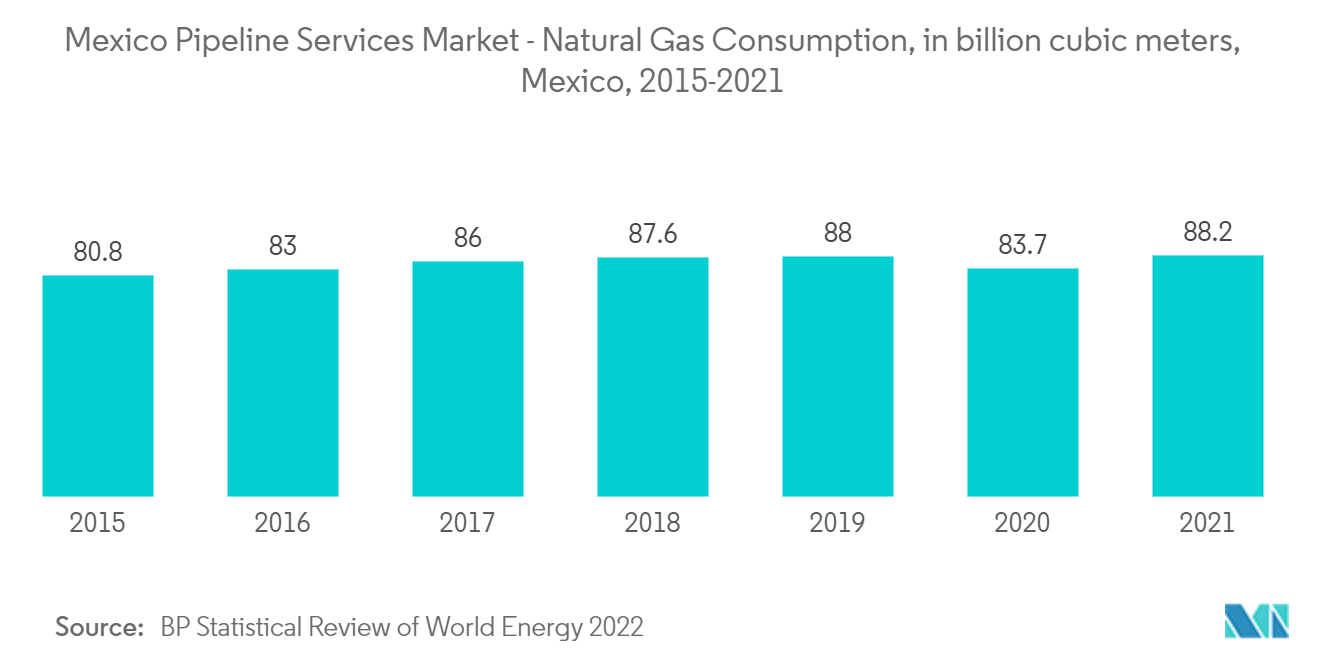

- Потребление природного газа в Мексике в 2021 году выросло на 5,7%. В 2021 году добыча природного газа составила 88,2 млрд кубометров по сравнению с 2020 годом, который составил 83,7 млрд кубометров.

- По данным Объединенного управления энергетической информации, экспорт природного газа по трубопроводам из Западного Техаса в Мексику в мае 2022 года составил в среднем 1,6 миллиарда кубических футов в день (млрд кубических футов в сутки). Большая часть экспорта по трубопроводам приходится на Западный Техас. Кроме того, доля поставок природного газа в Мексику, покрываемая трубопроводным импортом из США, выросла с 61% в 2019 году до 72% в 2021 году.

- Более того, в Мексике электроэнергетический сектор и (в несколько меньшей степени) промышленный сектор в последние годы лидируют по росту потребления природного газа. Большая часть этого роста потребления природного газа была компенсирована ростом трубопроводного импорта из США.

- Кроме того, согласно сообщению Altaley Mining Corporation, в мае 2022 года на золотом руднике Тауэуэто в Дуранго, Мексика, начались подготовительные работы по добыче полезных ископаемых и пуско-наладочные работы.

- Таким образом, ожидается, что растущий импорт природного газа по трубопроводам из США будет стимулировать работу компании Mexico Pipeline Services в течение прогнозируемого периода.

Обзор отрасли трубопроводных услуг Мексики

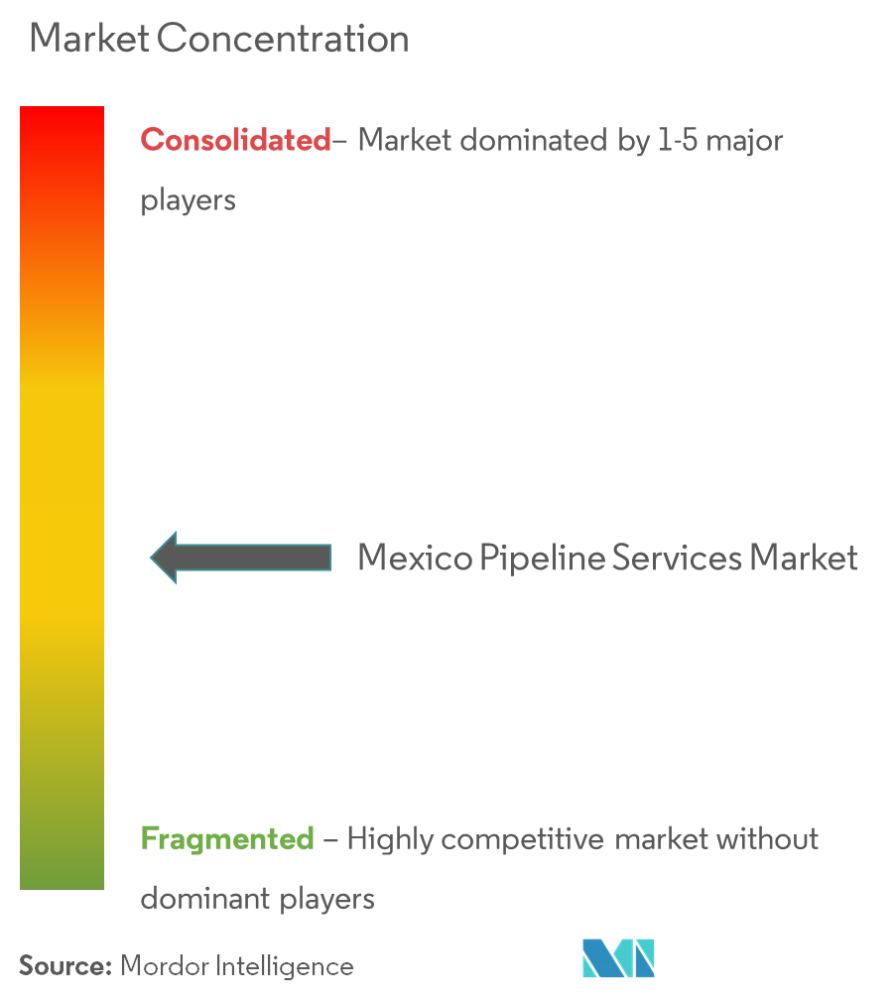

Мексиканский рынок трубопроводных услуг частично фрагментирован. В число крупнейших компаний входят (не в определенном порядке) MasTec Inc., SGS SA, OCA Global, Intertek Group PLC и Fluor Corporation.

Лидеры рынка трубопроводных услуг Мексики

MasTec Inc.

SGS SA

OCA Global

Intertek Group PLC

Fluor Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка трубопроводных услуг Мексики

- Ноябрь 2022 г. Мексиканская государственная энергетическая компания CFE подписала соглашение с французской энергетической компанией Engie SA о разработке условий и требований для расширения газопровода Маякан на полуострове Юкатан.

- Август 2022 г. TC Energy и Федеральная комиссия по электроэнергетике (CFE) подписали соглашение о прокладке трубопровода Southeast Gateway стоимостью 4,5 млрд долларов США, который представляет собой морской газопровод длиной 715 км для обслуживания юго-восточного региона Мексики. Обе компании решили двигаться дальше и построить проект трубопровода, производительность которого составит 1,3 миллиарда кубических футов в день.

Сегментация отрасли трубопроводных услуг Мексики

Трубопроводные услуги включают в себя проектирование и строительство насосных и компрессорных станций, хранение прорывов трубопроводов, моделирование трубопроводов, проектирование трубопроводов, системы сбора, катодную защиту и обнаружение утечек.

Рынок трубопроводных услуг Мексики сегментирован по типам услуг на услуги по пуско-наладке и вводу в эксплуатацию, услуги по техническому обслуживанию, услуги по инспекции и услуги по выводу из эксплуатации. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе выручки (млн долларов США).

Часто задаваемые вопросы по исследованию рынка трубопроводных услуг Мексики

Каков текущий размер рынка трубопроводных услуг в Мексике?

Прогнозируется, что на рынке трубопроводных услуг Мексики среднегодовой темп роста составит более 2,34% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Трубопроводные услуги в Мексике?

MasTec Inc., SGS SA, OCA Global, Intertek Group PLC, Fluor Corporation — основные компании, работающие на рынке трубопроводных услуг Мексики.

Какие годы охватывает рынок трубопроводных услуг Мексики?

В отчете рассматривается исторический размер рынка трубопроводных услуг Мексики за годы 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка трубопроводных услуг Мексики на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли трубопроводных услуг Мексики

Статистические данные о доле, размере и темпах роста доходов на рынке трубопроводных услуг Мексики в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ Mexico Pipeline Services включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.