Обзор рынка

Объем рынка домашней мебели в Мексике оценивается в 3,36 миллиарда долларов США в 2024 году и, как ожидается, достигнет 4,53 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 6,13% в течение прогнозируемого периода (2024-2029 годы).

По данным Мексиканской ассоциации поставщиков деревообрабатывающей и мебельной промышленности (AMPIMM), активность мексиканской экономики в этом секторе является одной из самых динамичных в обрабатывающей промышленности страны, ее рост в среднем составляет 10% в год. Ключевые факторы, способствующие росту рынка домашней мебели, включают повышение уровня располагаемого дохода, быструю урбанизацию, технологические инновации, изменение потребительских предпочтений и устойчивый мексиканский рынок жилья.

Быстрое распространение COVID-19 по всему миру привело к серьезным проблемам для большинства поставщиков промышленной продукции, в том числе домашней мебели в Мексике, в виде сбоев в цепочках поставок. Мебельные компании Мексики, большие и малые, отечественные и глобальные, испытали трудности, поскольку пандемия COVID-19 нарушила цепочки поставок. Многие специалисты планируют серьезные изменения в своих стратегиях цепочки поставок, включая расширение базы поставок и увеличение уровня запасов. Например, в 2021 году IKEA открыла свой первый физический магазин в Мексике. После открытия своего первого магазина в Мексике фирма планирует дальнейшее расширение в стране с инвестициями в размере около 100 миллионов долларов США.

Мебельная промышленность Мексики чрезвычайно разнообразна и динамична от мелких производителей традиционной деревянной мебели до мегакорпораций по всему миру, производящих современный дизайн. Мебельная промышленность Мексики включает 675 компаний и более 52 000 сотрудников. Компании варьируются от международных брендов, таких как La-Z-Boy, до таких компаний, как Quetzal, ориентированных на внутренний рынок.

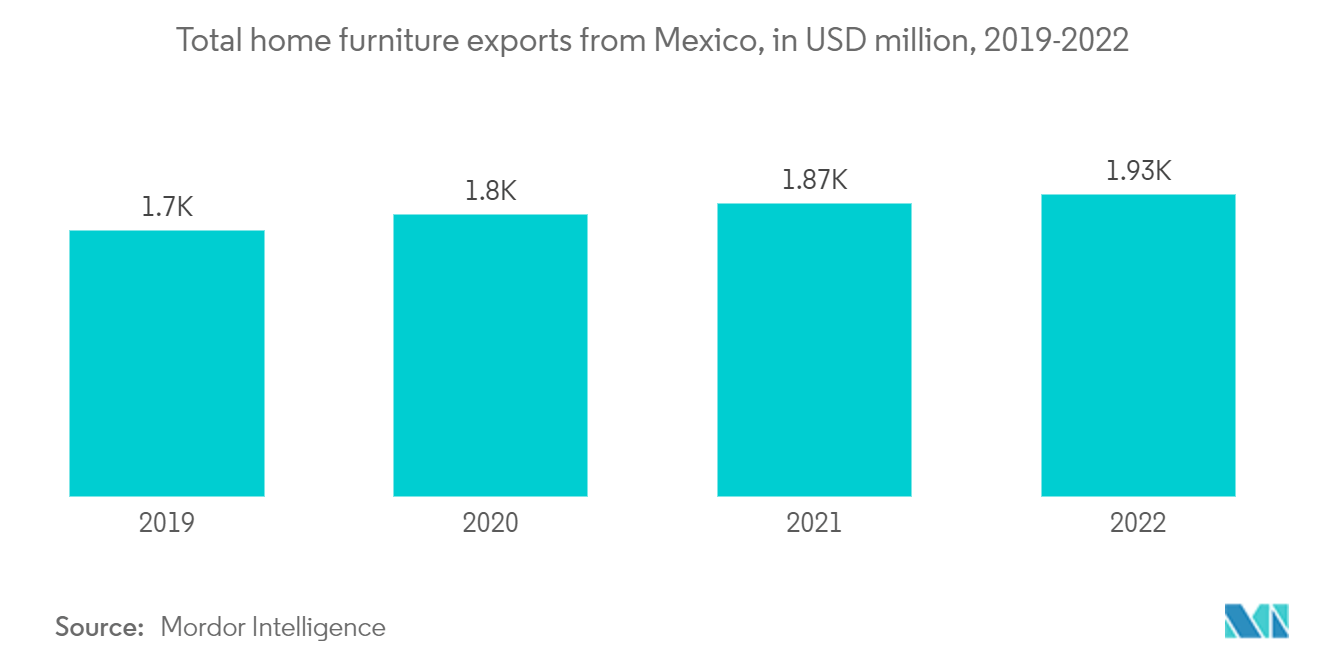

Мексика является четвертым по величине экспортером после Китая, Вьетнама и Канады. Это четвертый по величине экспортер вращающихся сидений с регулируемой высотой и восьмой по величине экспортер деревянных стульев и сидений. Ниаршоринг становится все более важной стратегией для компаний, стремящихся снизить стоимость доставки или воспользоваться преимуществами торговых соглашений, доступными между компаниями в их целевом регионе продаж.

Ключевые тенденции рынка

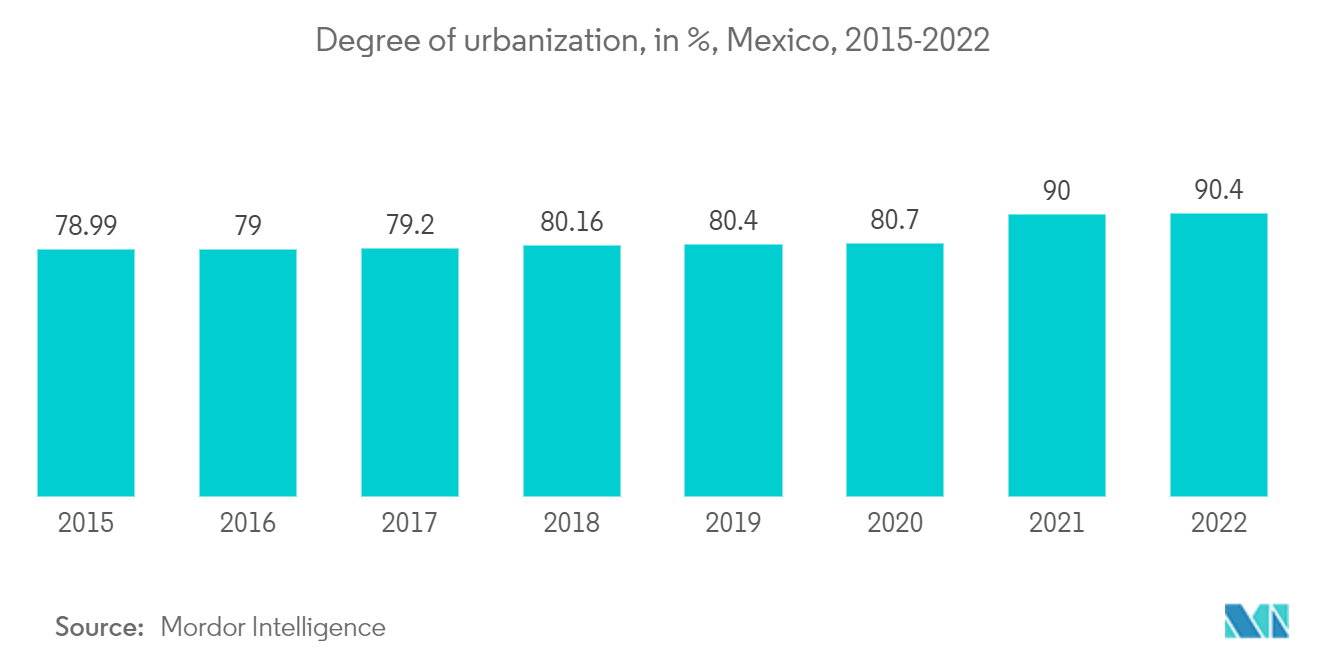

Растущая урбанизация стимулирует рынок домашней мебели в Мексике

Рост городского населения Мексики увеличивает спрос на домашнюю мебель. Ожидается, что урбанизация населения приведет к увеличению продаж умной мебели, в том числе роскошной домашней мебели. Урбанизация играет важную роль в стимулировании спроса на различные продукты, поскольку все больше людей переезжают в городские районы, что приводит к изменению их образа жизни и уровня жизни. Это, в свою очередь, существенно стимулирует спрос на домашнюю мебель.

Нынешний спрос на базовую мебель обусловлен одним ключевым сегментом населения – быстро урбанизирующейся молодежью. Точно так же прогнозируемый будущий спрос на элегантную и роскошную мебель обусловлен тем же фактором. Растущее городское население и его готовность платить больше за продукцию премиум-класса могут существенно повлиять на рост рынка в ближайшие пять лет.

Новая программа финансирования мексиканских производителей мебели стимулирует рынок

Мебельная промышленность является одной из основных отраслей промышленности Мексики, спрос на домашнюю и офисную мебель на внутреннем рынке растет. Другие страны, где спрос неуклонно растет, включают Канаду, Великобританию, Испанию и таких соседей, как Гватемала.

Стенн запустил специальную программу быстрого финансирования Сделано в Мексике! для мексиканских производителей и экспортеров мебели, чтобы стимулировать рост и помочь мексиканскому бизнесу преодолеть постковидный кризис. Программа, поддерживаемая пулом известных инвесторов с резервом в 500 миллионов долларов США, направлена на то, чтобы помочь компаниям разморозить оборотный капитал и избежать отсрочки платежей по неоплаченным счетам.

Стенн стремится закрыть дефицит финансирования и предоставить оборотный капитал там, где он больше всего необходим. Используя возможности цифровизации, автоматизации и технологии блокчейн, он может помочь МСП по всей Мексике, обходя устаревшие банки и получая прибыль от снижения затрат, снижения скорости транзакций, надежности, безопасности и гибкости.

Конкурентная среда

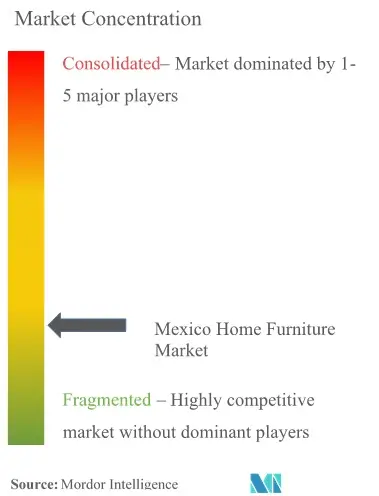

Отчет охватывает основных международных игроков, работающих на мексиканском рынке домашней мебели. Что касается доли рынка, то в настоящее время на нем доминируют некоторые крупные игроки. Однако благодаря технологическому прогрессу и инновациям продуктов компании среднего и малого размера увеличивают свое присутствие на рынке, заключая новые контракты и осваивая новые рынки.

Мексиканская мебельная промышленность по-прежнему руководствуется семейными традициями, хотя за прошедшие годы она значительно изменилась. Заводы в основном небольшие по размеру или даже микро. Средние компании начинают открываться на мировой рынок, а крупные компании быстро внедряют технологические инновации. Компании Maquiladora восстанавливаются с 2011 года. Производство мексиканской мебели в основном происходит в восьми штатах Халиско, Мехико, Коауила, Нуэво-Леон, штате Мехико, Чиуауа, Баха и Пуэбла. Остальное импортируется из США, Канады и Китая.

Основные игроки

Vila Furniture

Crate and Barrel Holdings

American Home Furniture and Mattress

Tema Furniture

SOLutions Mexico

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние улучшения

- Апрель 2022 г. Kuka Home инвестировала 200 миллионов долларов США в производственный кампус в Мексике. Производитель мягкой мебели Kuka Home запустил первую очередь запланированного производственно-офисного кампуса площадью 2,3 миллиона кв. футов. Компания начинает расширение своих производственных мощностей в Северной Америке. Недавно компания приобрела 90 акров земли в Мексике для строительства четырех предприятий по производству обивки и матрасов.

- Март 2022 г. Whom Home запускает программу обивочных тканей и каркасов Сделано в Мексике. Модель Whom Home прямо от фабрики до розничного продавца позволяет индивидуально настраивать ткань на каркасах мягкой мебели, готовую к отправке через 4–6 недель.

Объем отчета

Под домашней мебелью подразумеваются все движимые предметы или устройства для обустройства жилища, включая, помимо прочего, стулья, столы, диваны и матрасы. Рынок домашней мебели Мексики сегментирован по материалу (дерево, металл, пластик и другие материалы), типу (кухонная мебель, мебель для гостиной и столовой, мебель для спальни и другая мебель), каналу сбыта (супермаркеты и гипермаркеты, специализированные магазины). магазины, интернет-магазины и другие каналы сбыта). В отчете представлены размеры рынка и прогнозы рынка домашней мебели в Мексике по доходам (в долларах США) для всех вышеуказанных сегментов.

| Древесина |

| Металл |

| Пластик |

| Другие материалы |

| Кухонная мебель |

| Мебель для гостиной и столовой |

| Мебель для спальни |

| Другая мебель |

| Супермаркеты и гипермаркеты |

| Специализированные магазины |

| В сети |

| Другие каналы сбыта |

| По материалу | Древесина |

| Металл | |

| Пластик | |

| Другие материалы | |

| По типу | Кухонная мебель |

| Мебель для гостиной и столовой | |

| Мебель для спальни | |

| Другая мебель | |

| По каналу распространения | Супермаркеты и гипермаркеты |

| Специализированные магазины | |

| В сети | |

| Другие каналы сбыта |

Часто задаваемые вопросы по исследованию рынка домашней мебели в Мексике

Насколько велик рынок домашней мебели в Мексике?

Ожидается, что объем рынка домашней мебели в Мексике достигнет 3,36 млрд долларов США в 2024 году, а среднегодовой темп роста составит 6,13% и достигнет 4,53 млрд долларов США к 2029 году.

Каков текущий размер рынка домашней мебели в Мексике?

Ожидается, что в 2024 году объем рынка домашней мебели Мексики достигнет 3,36 миллиарда долларов США.

Кто являются ключевыми игроками на рынке домашней мебели в Мексике?

Vila Furniture, Crate and Barrel Holdings, American Home Furniture and Mattress, Tema Furniture, SOLutions Mexico — крупнейшие компании, работающие на рынке домашней мебели Мексики.

Какие годы охватывает рынок домашней мебели в Мексике и каков был размер рынка в 2023 году?

В 2023 году объем рынка домашней мебели Мексики оценивался в 3,17 миллиарда долларов США. В отчете рассматривается исторический размер рынка домашней мебели Мексики за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка домашней мебели Мексики на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет о промышленности домашней мебели Мексики

Статистические данные о доле, размере и темпах роста доходов на рынке мебели для дома в Мексике в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ мебели для дома в Мексике включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.