Размер и доля рынка мужских средств для ухода

Анализ рынка мужских средств для ухода от Mordor Intelligence

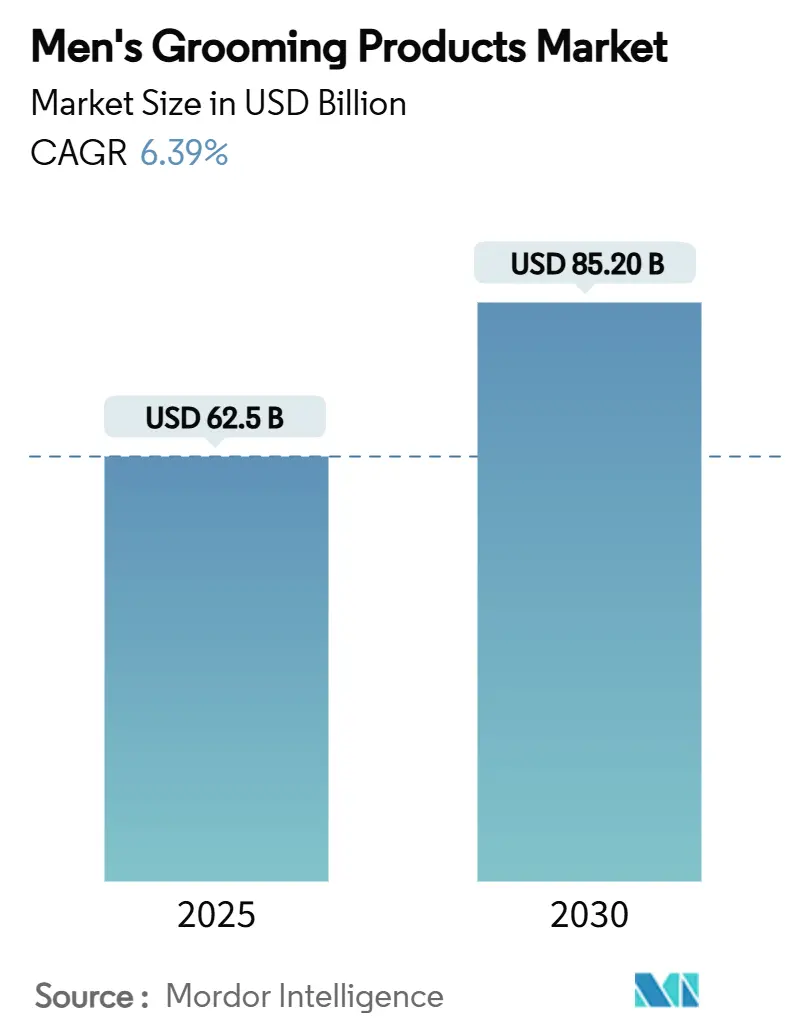

Размер рынка мужских средств для ухода составляет 62,50 млрд долл. США в 2025 году и прогнозируется к достижению 85,20 млрд долл. США к 2030 году, показывая среднегодовой темп роста 6,39% на протяжении периода. Растущие располагаемые доходы, влияние социальных медиа и изменение культурных представлений о мужественности побуждают мужчин принимать многогранные процедуры самоухода, которые теперь отражают давно установившиеся женские привычки красоты. Премиумизация, прозрачность ингредиентов, спрос на экологически чистые продукты и быстрые инновации устройств расширяют широту категории, в то время как проблемы устойчивости меняют дизайн упаковки и выбор сырья. Это способствует росту количества органических продуктов. Например, согласно данным Bundesanstalt für Landwirtschaft und Ernährung, по состоянию на декабрь 2024 года в Германии в общей сложности 109 567 продуктов имели органические этикетки[1]Источник: Bundesanstalt für Landwirtschaft und Ernährung, "Ежеквартальный отчет по развитию рекламы продуктов для органического знака, 4-й квартал 2024", www.oekolandbau.de. Конкурентная динамика усиливается, поскольку глобальные конгломераты приобретают гибкие цифровые бренды для обеспечения ниш роста. Между тем, омниканальные стратегии розничной торговли расширяют доступ потребителей и способствуют персонализации на основе данных, укрепляя долгосрочный сценарий расширения рынка мужских средств для ухода.

Ключевые выводы отчета

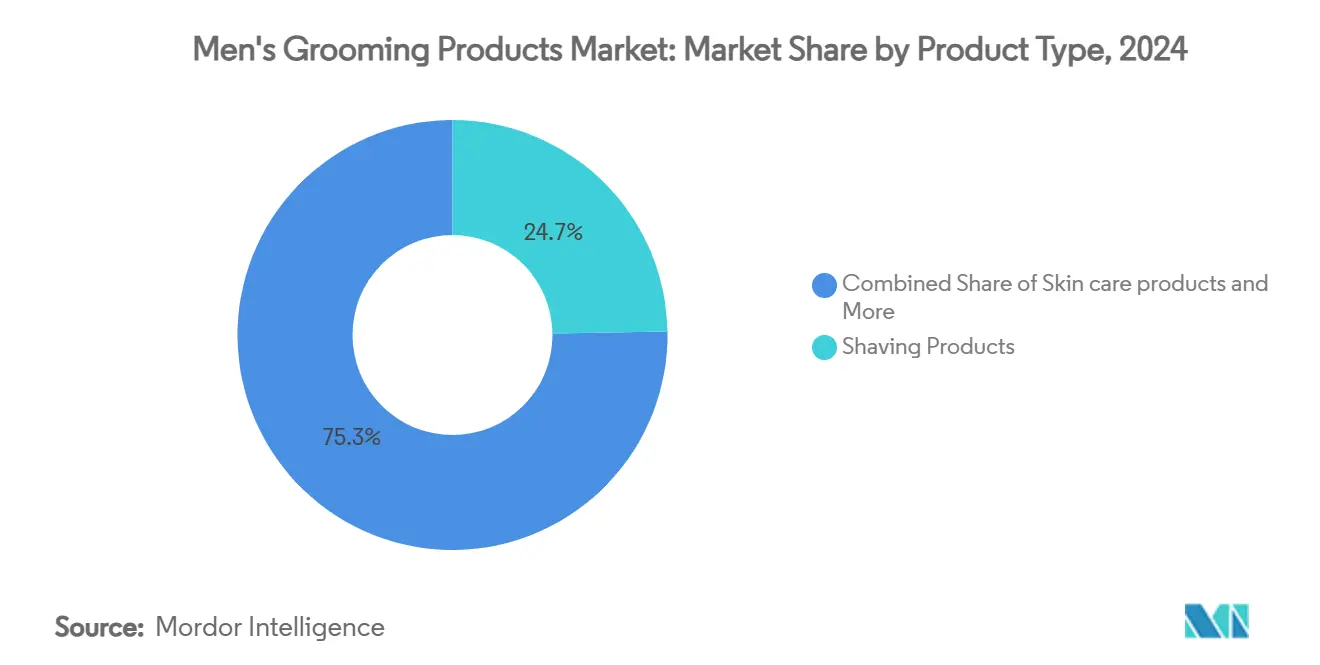

По типу продукта средства для бритья занимали 24,77% доли рынка мужских средств для ухода в 2024 году, тогда как прогнозируется, что средства по уходу за кожей продемонстрируют самый быстрый среднегодовой темп роста 8,23% до 2030 года.

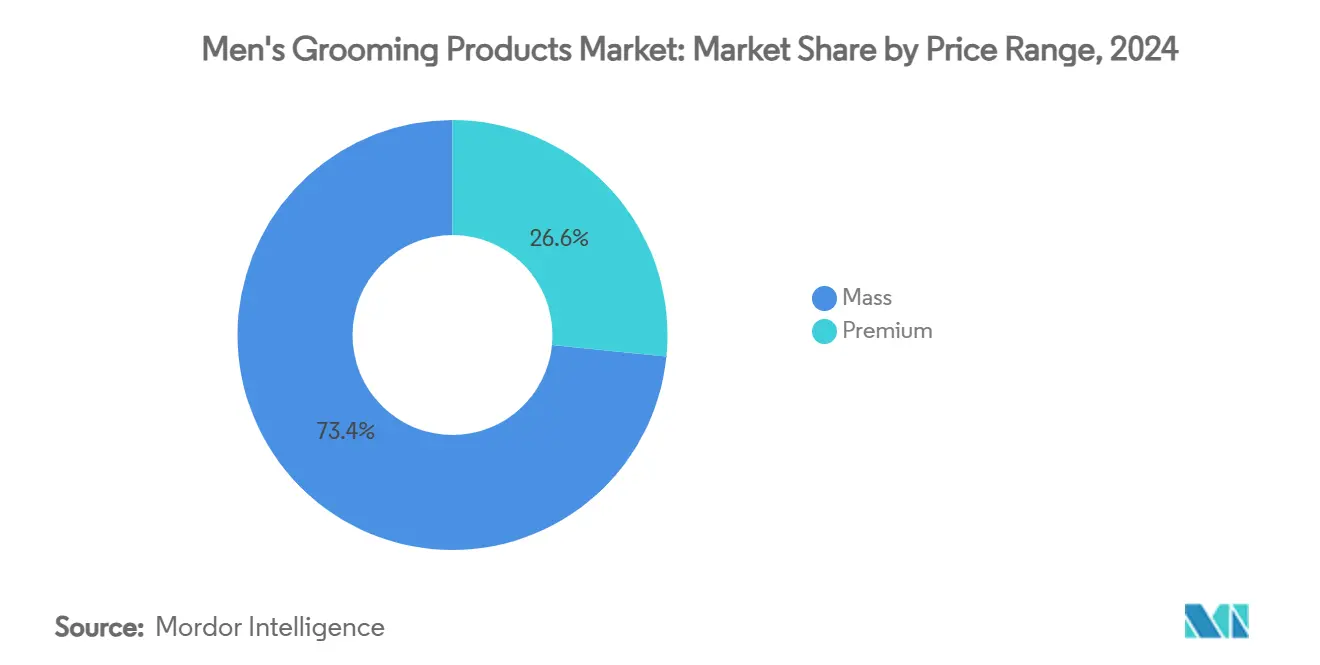

По ценовому диапазону массовый сегмент контролировал 73,40% выручки в 2024 году, но премиальные линии находятся на пути роста со среднегодовым темпом роста 7,63% до 2030 года.

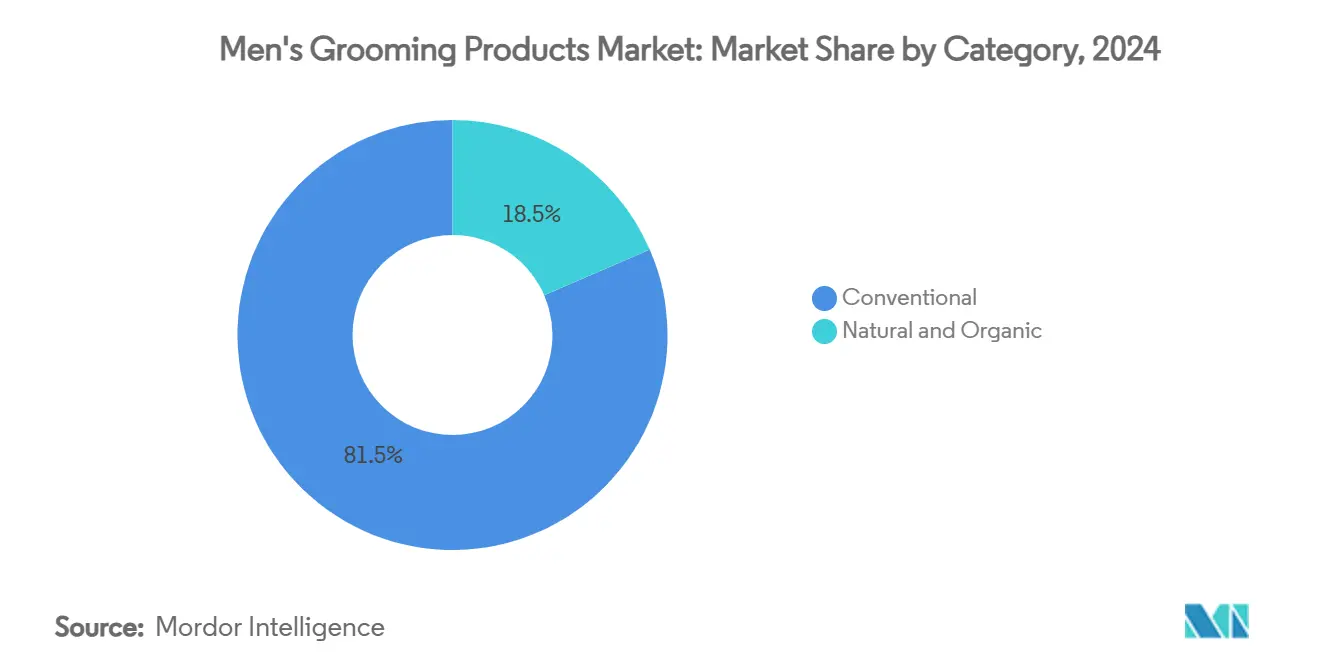

По категории обычные составы представляли 81,50% размера рынка мужских средств для ухода в 2024 году, в то время как органические предложения готовы расширяться со среднегодовым темпом роста 8,62% в течение прогнозируемого периода.

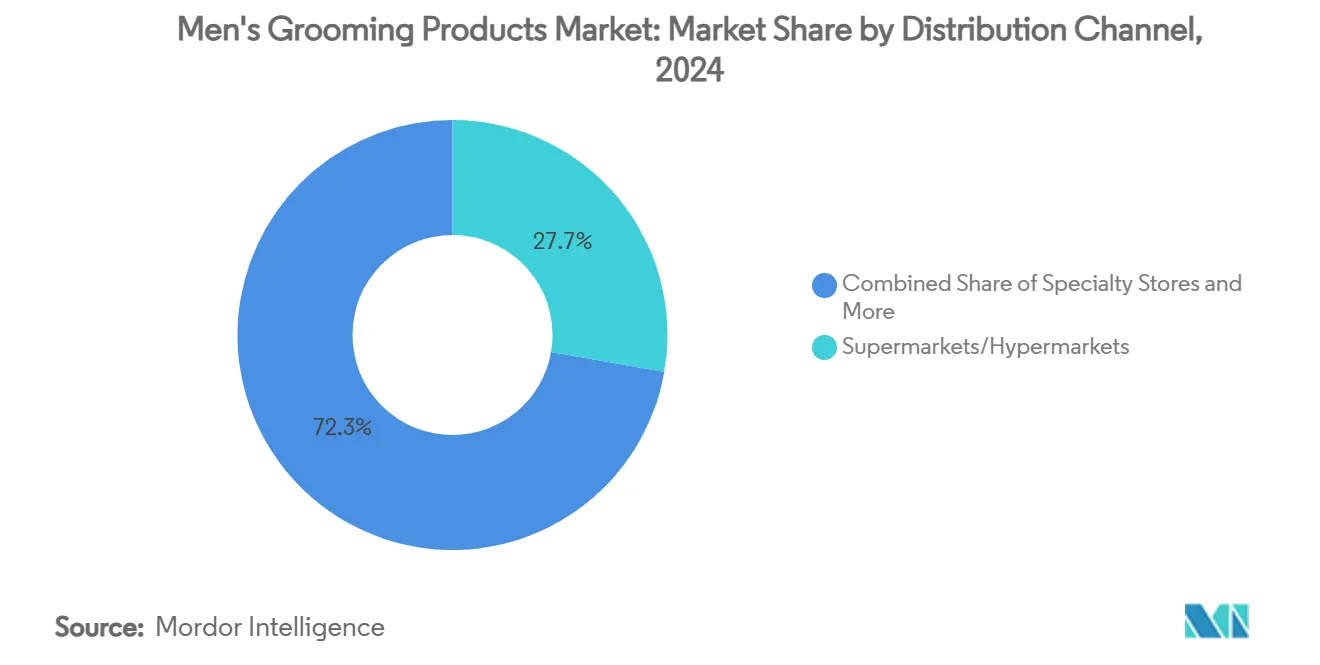

По каналу дистрибуции супермаркеты и гипермаркеты сохранили долю 27,73% в 2024 году; специализированные магазины, однако, продвигаются со среднегодовым темпом роста 6,94%.

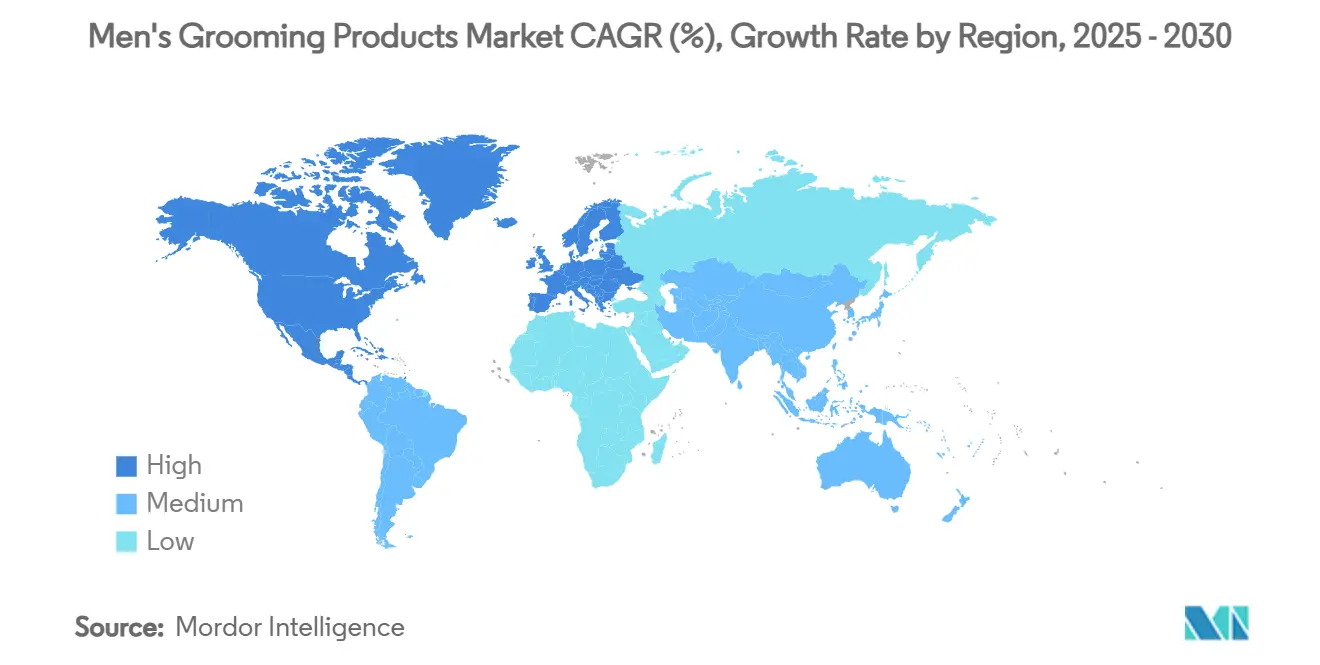

По географии Европа лидировала с 27,87% выручки в 2024 году, тогда как ожидается, что регион Ближний Восток и Африка покажет самый сильный среднегодовой темп роста 8,48% до 2030 года.

Тенденции и аналитика глобального рынка мужских средств для ухода

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогнозируемый CAGR | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Расширение мужского ухода за кожей и специализированных процедур | +1.2% | Глобально, с сильной динамикой в Северной Америке и Европе | Средний срок (2-4 года) |

| Растущий рынок ухода за бородой и стайлинга | +0.8% | Северная Америка и Европа основные, расширение в Азиатско-Тихоокеанский регион | Короткий срок (≤ 2 лет) |

| Технологические инновации в инструментах для ухода | +1.0% | Глобально, возглавляемый развитыми рынками | Долгий срок (≥ 4 лет) |

| Рост натуральных и органических продуктов | +0.9% | Северная Америка и ЕС лидируют, Азиатско-Тихоокеанский регион следует | Средний срок (2-4 года) |

| Персонализация и кастомизация | +0.7% | Премиальные рынки глобально | Долгий срок (≥ 4 лет) |

| Тренд премиумизации | +0.6% | Глобально, сильнее всего в городских центрах | Средний срок (2-4 года) |

| Источник: Mordor Intelligence | |||

Расширение мужского ухода за кожей и специализированных процедур

Принятие мужского ухода за кожей ускоряется за пределами традиционных применений послебритвенных средств, со специализированными составами, направленными на конкретные проблемы, такие как акне, старение и чувствительность. Согласно опросу Hot Pepper Beauty Academy в августе 2023 года, средства для умывания лица стали главным косметическим выбором мужчин-потребителей в Японии. Опрос показал, что 49% японских мужчин приобрели по крайней мере один продукт для умывания лица за прошлый год[2]Источник: Hot Pepper Beauty Academy, "Перепись красоты вторая половина 2023 года", www.hba.beauty.hotpepper.jp. В соответствии с этим, запуск коллекции Dove Men+Care's Advanced Care Face + Body Cleansing в январе 2025 года нацелен на сегменты восстановления сухости, успокоения чувствительности и очищения от акне, отражая 80% интерес мужчин-потребителей к передовым решениям по уходу за кожей. Аналогично, расширение Lab Series от Estée Lauder в Amazon Premium Beauty демонстрирует институциональную уверенность в изощренности мужского ухода за кожей, подчеркивая научно обоснованные составы для образованных потребителей. Запуск KIZEN от Suntory Wellness на американском рынке достиг 90% уровня удовлетворенности в предстартовом тестировании, при этом 92% были специально удовлетворены увлажняющими свойствами, указывая, что точность состава способствует принятию. Это расширение создает новые потоки доходов, одновременно повышая средние цены продаж в продуктовых портфолио. Более того, косметические правила FDA в рамках Закона о модернизации регулирования косметики 2022 года обеспечивают стандарты безопасности, которые укрепляют доверие потребителей к специализированным составам, способствуя росту рынка.

Растущий рынок ухода за бородой и стайлинга

Уход за бородой эволюционирует от базового обслуживания к сложным системам стайлинга, со специализированными инструментами и составами, создающими отдельные рыночные сегменты. Например, запуск Highland's "The Wash" направлен на решение проблем истончения волос среди потребителей до 35 лет. Дополнительно, в 2023 году Cosmetica Italia сообщила, что мыло и гели для бритья лидировали в потреблении продуктов мужского ухода в Италии, захватив заметную долю 58,4%[3]Источник: Cosmetica Italia, "Годовой-Отчет-2024", www.cosmeticaitalia.it. Патентные разработки включают составы для предотвращения и лечения выпадения волос, включающие натуральные экстракты, такие как шикимовая кислота и урсоловая кислота, расширяя терапевтические применения. Более того, инструменты для стайлинга бороды интегрируют точную инженерию с эргономичным дизайном, создавая премиальные ценовые точки, которые оправдывают инвестиции в специализированные производственные возможности. Стандарты NSF/ANSI 305 для органических средств личной гигиены обеспечивают премиальное позиционирование натуральных составов для ухода за бородой, дополнительно поддерживая рост рынка.

Технологические инновации в инструментах для ухода

Умные устройства для ухода интегрируют датчики, искусственный интеллект и подключение для обеспечения персонализированного опыта, который традиционные инструменты не могут обеспечить. Например, Philips i9000 Prestige Ultra включает технологию SenseIQ Pro на основе ИИ для коучинга в реальном времени, пять умных режимов бритья и систему 360° Precision Flexing System. Патентная активность раскрывает интерактивное устройство для ухода за волосами, использующее искусственный интеллект для анализа техник и предоставления обучающих наложений, повышая точность через предиктивную аналитику. Аналогично, бритвы Gillette с датчиками включают датчики ускорения, угловой скорости и смещения для предоставления пользователю обратной связи о давлении, количестве движений и ориентации рукоятки, демонстрируя потенциал интеграции IoT. Эти инновации обеспечивают премиальное ценообразование, одновременно генерируя повторяющиеся доходы через подписки на приложения и аналитические сервисы данных. Более того, патентная защита создает конкурентные барьеры, при этом L'Oréal подала более 370 международных заявок в 2023 году, включая инновации умных устройств для ухода.

Рост натуральных и органических продуктов

Натуральные и органические составы набирают популярность, поскольку потребители отдают приоритет прозрачности ингредиентов и экологической устойчивости, создавая премиальные рыночные сегменты с более высокой маржинальностью. В соответствии с этим игроки, такие как Every Man Jack, обновили формулы в 2023 году для повышения безопасности и устойчивости, подчеркивая натурально полученные и растительные компоненты, избегая парабены и фталаты. Аналогично, оценка Dr. Squatch в 1,5 млрд долл. США в июне 2025 года демонстрирует потенциал рынка натурального ухода, при этом приобретение Unilever нацелено на международное расширение натуральных составов мыла и дезодорантов. Более того, правила Национальной органической программы USDA обеспечивают сертифицированную органическую маркировку косметических продуктов, содержащих сельскохозяйственные ингредиенты, создавая возможности дифференциации для премиального позиционирования, в то время как стандарты сертификации Bioagricert запрещают ГМО и определяют разрешенные вещества, поддерживая обоснование премиальных цен через проверенные органические заявления.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогнозируемый CAGR | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Интенсивная рыночная конкуренция | -0.8% | Глобально, особенно на зрелых рынках | Короткий срок (≤ 2 лет) |

| Экологические проблемы, связанные с упаковкой | -0.6% | Европа и Северная Америка лидируют, расширение глобально | Средний срок (2-4 года) |

| Колебания стоимости сырья | -0.7% | Глобально, с региональными вариациями цепочки поставок | Короткий срок (≤ 2 лет) |

| Аллергические реакции и чувствительность кожи | -0.4% | Глобально, с регуляторным фокусом на развитых рынках | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Интенсивная рыночная конкуренция

Насыщение рынка в развитых регионах усиливает конкурентное давление, сжимая маржу и требуя увеличенных маркетинговых инвестиций для поддержания доли. Перезапуск Suave с 34 новыми продуктами по цене менее 6 долл. США в июне 2025 года демонстрирует стратегии ценностного позиционирования, подчеркивая конкурентное ценообразование против премиальных брендов, таких как Olaplex, через маркетинг 'культуры дубликатов'. Сегмент ухода Procter & Gamble испытал чистые продажи в размере 1,68 млрд долл. США, несмотря на увеличение объемов на 4% по состоянию на июнь 2025 года, указывая на ценовое давление от конкурентной динамики. Более того, расширение частных торговых марок угрожает брендированным производителям, при этом ритейлеры разрабатывают сложные составы, которые соответствуют брендированной производительности по более низким ценовым точкам. Цифровые бренды, такие как Harry's и Dollar Shave Club, нарушили традиционные модели дистрибуции, заставляя установившихся игроков инвестировать значительно в возможности прямых продаж потребителям и подписочные сервисы. Таким образом, интенсивность конкуренции ускоряет консолидацию, как демонстрируют крупные приобретения, такие как покупка Dr. Squatch компанией Unilever, создавая барьеры для меньших независимых брендов, ищущих доступ к рынку.

Экологические проблемы, связанные с упаковкой

Давление устойчивости способствует требованиям инноваций упаковки, которые увеличивают затраты, в то время как потребители требуют экологической ответственности без премиального ценообразования. Программа переработки бритв Edgewell Personal Care обращается к 2 миллиардам бритв, которые ежегодно выбрасываются, требуя инвестиций в инфраструктуру и координации логистики. В соответствии с этим игроки, такие как Dove Men+Care, обязуются к 100% перерабатываемой упаковке к 2025 году, с роликовыми дезодорантами, содержащими 60% переработанного пластика, и бутылками для геля для душа, изготовленными из 100% переработанных материалов. Firsthand Supply использует потребительскую смолу из переработанных молочных кувшинов, успешно переработав более 300 000 контейнеров, сохраняя целостность продукта и визуальную привлекательность. Leaf Shave достигла сертификации Climate Neutral с выбросами 881 tCO2e в 2023 году, реализовав 25% сокращение выбросов от упаковочных материалов и переходы к более экологичным офисным принадлежностям. Регуляторные рамки, такие как директивы ЕС по отходам упаковки, создают расходы на соответствие, которые непропорционально влияют на меньших производителей, не имеющих экономии масштаба для инвестиций в устойчивую упаковку, ограничивая рост рынка.

Сегментный анализ

По типу продукта: ускорение средств по уходу за кожей бросает вызов доминированию средств для бритья

Средства для бритья поддерживали долю рынка 24,77% в 2024 году, отражая установившиеся потребительские привычки и модели повторных покупок, в то время как средства по уходу за кожей достигли среднегодового темпа роста 8,23% до 2030 года, указывая на фундаментальные сдвиги в приоритетах мужского ухода. Традиционные категории бритья, включая средства для до бритья, после бритья и бритвы и лезвия, выигрывают от технологических инноваций, таких как Panasonic Series 900s, с 70 000 режущих действий в минуту и технологией Responsive Beard Sensor+. Продукты по уходу за волосами испытывают стабильный рост через специализированные составы, решающие проблемы истончения, с Highland's "The Wash", нацеленным на потребителей до 35 лет, которые инвестируют в профилактический уход. Другие типы продуктов, включая ароматы и уход за телом, расширяются через партнерства со знаменитостями, проиллюстрированные запуском Aramis Intuition с Дуэйном Уэйдом в качестве глобального посла в мае 2025 года.

Ускорение средств по уходу за кожей исходит от сложного потребительского образования и целевых составов, решающих конкретные проблемы, такие как акне, старение и чувствительность. Запуск коллекции Dove Men+Care's Advanced Care Face + Body в марте 2023 года демонстрирует изощренность рынка, при этом 80% мужчин выражают интерес к передовым решениям по уходу за кожей. Аналогично, расширение Lab Series в Amazon Premium Beauty в августе 2024 года подчеркивает научно обоснованные составы для образованных потребителей, ищущих клиническую эффективность. Патентные разработки включают составы для лечения контактного дерматита, вызванного урушиолом, с использованием лизина, решая проблемы раздражения кожи, которые способствуют принятию средств по уходу за кожей. Более того, косметические правила FDA в рамках MoCRA обеспечивают стандарты безопасности, которые укрепляют доверие потребителей к специализированным составам для ухода за кожей, поддерживая премиальное ценовое позиционирование в категории.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По ценовому диапазону: рост премиального сегмента превосходит расширение массового рынка

Массовые продукты контролируют 73,40% доли рынка в 2024 году, демонстрируя широкую доступность потребителей и установившиеся дистрибутивные сети, в то время как премиальные сегменты достигают среднегодового темпа роста 7,63% до 2030 года, отражая готовность потребителей инвестировать в превосходные составы и опыт. Премиальное позиционирование выигрывает от технологических инноваций, таких как Philips i9000 Prestige Ultra, с коучингом на основе ИИ и точной инженерией. Стратегии массового рынка фокусируются на ценностном позиционировании, проиллюстрированном перезапуском Suave с 34 продуктами по цене менее 6 долл. США в марте 2025 года, нацеливаясь на потребителей, ищущих премиальную производительность по доступным ценовым точкам.

Ускорение премиального роста исходит от потребительской изощренности и готовности инвестировать в персонализированный опыт, который обеспечивает превосходные результаты. Например, оценка Dr. Squatch в 1,5 млрд долл. США в июне 2025 года демонстрирует эффективность премиального натурального позиционирования, при этом приобретение Unilever нацелено на международное расширение составов с высокой маржой. Аналогично, признание Scotch Porter как самого быстрорастущего американского бренда мужского ухода отражает успех премиального позиционирования, достигая более 70% роста, подчеркивая воздействие на сообщество и целостные подходы к благополучию. Более того, патентная защита обеспечивает премиальное ценообразование через технологическую дифференциацию, при этом L'Oréal подала более 370 международных заявок в 2023 году, включая инновации умных устройств для ухода. Устойчивость массового рынка исходит от доступности дистрибуции и моделей повторных покупок, хотя давление маржи от расширения частных торговых марок требует непрерывных инноваций для поддержания конкурентного позиционирования.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По категории: всплеск органических продуктов бросает вызов доминированию обычных

В 2024 году обычные продукты контролируют долю рынка 81,50% благодаря их установившимся составам и экономически эффективному производству. Между тем, органический сегмент находится на траектории роста, демонстрируя среднегодовой темп роста 8,62% до 2030 года. Этот всплеск подпитывается растущими требованиями к прозрачности ингредиентов и повышенным осознанием устойчивости. Регуляторные рамки, такие как сертификация Национальной органической программы USDA, поддерживают органический рост. Они позволяют премиальное позиционирование путем проверки стандартов сельскохозяйственных ингредиентов. Дополнительно, стандарты NSF/ANSI 305 играют ключевую роль, устанавливая требования к маркировке для продуктов с минимумом 70% органического содержания. Эта сторонняя проверка способствует доверию среди потребителей. Обычные составы имеют конкурентное преимущество благодаря их доказанной эффективности, оптимизации затрат и экономии масштаба в производстве. Эти преимущества позволяют им конкурентоспособно ценить продукты в массовых рыночных сегментах.

Стандарты сертификации Bioagricert дополнительно улучшают это позиционирование. Запрещая ГМО и определяя допустимые вещества, они придают достоверность органическим заявлениям, привлекая экологически сознательных потребителей. Патентный ландшафт также эволюционирует, с разработками, подчеркивающими натуральные составы для лечения выпадения волос. Эти инновации, основанные на ботанических экстрактах, расширяют терапевтические применения, соблюдая ограничения органических составов. Обычные продукты тоже не стоят на месте. Они принимают гибридные подходы, смешивая натуральные ингредиенты с синтетическими. Эта стратегия оптимизирует производительность и создает 'мостиковые продукты', которые удовлетворяют широкий спектр потребительских предпочтений без полной переработки их состава.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По каналу дистрибуции: специализированные магазины превосходят традиционную розничную торговлю

В 2024 году супермаркеты и гипермаркеты захватывают долю рынка 27,73% благодаря их широкой доступности потребителям и хорошо установленным цепочкам поставок. Между тем, специализированные магазины находятся на пути к достижению среднегодового темпа роста 6,94% до 2030 года, подчеркивая растущее потребительское предпочтение кураторских покупательских опытов и экспертного руководства. Специализированные ритейлеры, выигрывающие от персонализированных консультаций и премиального позиционирования брендов, демонстрируют потенциал цифровых платформ с недавним запуском Lab Series на Amazon Premium Beauty. Сектор онлайн-розничной торговли переживает всплеск, особенно через стратегии прямых продаж потребителям. Подтверждением этой тенденции служит сообщение Philips, что почти 50% его глобальных продаж Personal Health теперь происходит онлайн. Магазины у дома продолжают процветать, движимые импульсивными покупками и предложениями продуктов дорожного размера.

Цифровые бренды, иллюстрируемые House of Atlas, выбирают прямые запуски к потребителям. Эта стратегия не только обходит традиционные розничные маржи, но также предлагает ценовую гибкость и усиленный контроль над отношениями с клиентами. Bath & Body Works адаптируется к рыночным тенденциям, входя в мужской уход. Введя уход за лицом и бородой, уход за волосами и продукты для бритья, они стратегически используют свою установившуюся клиентскую базу. Ulta Beauty, признавая потенциал рынка, расширяет свою категорию мужского ухода. С надежной программой лояльности, насчитывающей более 43 миллионов членов, Ulta имеет значительное преимущество в данных о клиентах. Рост специализированных магазинов можно отнести к их упору на экспертные консультации, кураторский выбор продуктов и партнерства с премиальными брендами. Эти элементы коллективно создают покупательский опыт, который оправдывает более высокие ценовые точки, отличая их от альтернатив массовой розничной торговли.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

Географический анализ

Европа сохранила 27,87% глобальной выручки в 2024 году, поддерживаемая наследственными домами люкса, гармонизированными косметическими директивами ЕС и стабильной базой затрат. Западная Европа предпочитает премиальные ароматы и передовые средства против старения, тогда как Восточная Европа предлагает конкурентоспособные по затратам производственные площадки и растущий спрос среднего класса. Нормы устойчивости стран Северной Европы часто мигрируют на юг, ускоряя принятие перерабатываемой упаковки по всему континенту.

Ближний Восток и Африка находятся на пути к среднегодовому темпу роста 8,48%, самому сильному региональному показателю. Логистика свободных зон Дубая и модернизация розничной торговли в рамках Vision 2030 Саудовской Аравии открывают место на полках для международных брендов ухода. Городское молодое население, воздействие социальных медиа и растущие туристические потоки дополнительно повышают потребление. Южная Африка действует как региональный дистрибутивный узел, в то время как масштаб Нигерии обещает будущий рост, когда стабилизируется покупательная способность.

Северная Америка остается лидером для устройств, управляемых технологиями, и быстро масштабируемых DTC брендов. Увлажнитель KIZEN от Suntory достиг 90% удовлетворенности в американских испытаниях, указывая на открытость к импортированным научно-ведомым SKU. Канада отражает тенденции США с уклоном к чистым этикеткам, а инфраструктура мaquiladora Мексики поддерживает ближний шоринг сборки бритв. Азиатско-Тихоокеанский регион демонстрирует дихотомию: Япония и Южная Корея задают инновационный темп, тогда как Индия и Китай лежат в основе объемного роста, коллективно добавляя миллионы пользователей средств по уходу за кожей впервые на рынок мужских средств для ухода каждый год.

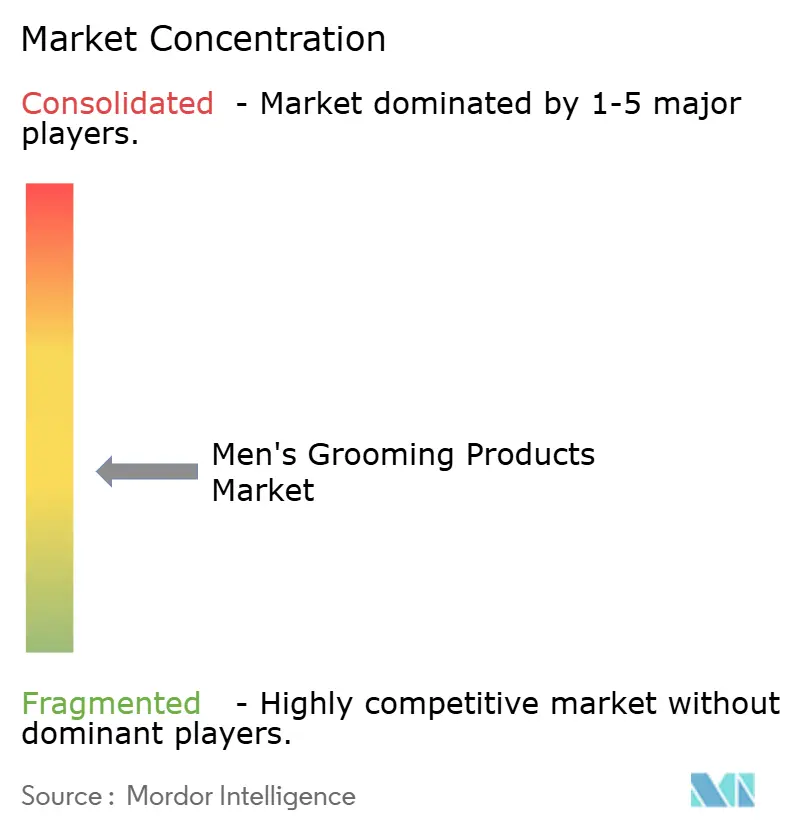

Конкурентная среда

Рынок демонстрирует умеренную фрагментацию: хотя топовые транснациональные корпорации занимают значительные позиции, многочисленные независимые конкуренты захватывают нишевые возможности. В 2025 году Unilever приобрел Dr Squatch за 1,5 млрд долл. США, подчеркивая предпочтение действующих игроков использовать вирусность натурального мыла, а не начинать заново. Более 370 патентных заявок L'Oréal, охватывающих инновации от умных бритв до углеродно-нейтральной упаковки, демонстрируют глубину НИОКР, которую сложно конкурировать меньшим брендам. Philips вырезает нишу с прошивкой на основе ИИ и подписочными лезвиями, создавая экосистемные блокировки, напоминающие модели электрических зубных щеток.

Scotch Porter демонстрирует, что культурно резонансное повествование и инвестиции в сообщество (такие как пожертвования 240 000 долл. США в 2023 году) могут стимулировать 70% годовой рост без опоры на массовые медиа. House of Atlas, основанный создателями Athena Club, использует стратегии прямых продаж потребителям, чтобы избежать розничных слотинговых сборов и получить прямую обратную связь от потребителей. С регуляторными обновлениями в рамках MoCRA затраты на вход выросли, благоприятствуя игрокам с установленной инфраструктурой надлежащих производственных практик (GMP) и знаниями соответствия.

Поскольку конгломераты стремятся к смежным категориям, таким как терапевтические средства против выпадения волос и диагностика на основе ИИ, активность M&A готова к эскалации. Привлекательность частного капитала остается сильной, привлеченная денежно-генерирующей природой расходных материалов. В конце концов, успех будет определяться способностью сочетать уникальную интеллектуальную собственность с широкой доступностью и приверженностью устойчивому снабжению. Эти темы будут формировать, кто претендует на большую долю рынка мужских средств для ухода в грядущем десятилетии.

Лидеры индустрии мужских средств для ухода

-

Beiersdorf AG

-

Procter & Gamble Co.

-

L'Oréal SA

-

Unilever PLC

-

LVMH Moet Hennessy Louis Vuitton SA

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Январь 2025: Joico запустил коллекцию жизненной силы кожи головы с подходом, вдохновленным уходом за кожей, к здоровью кожи головы и волос. Она включала шампунь с крапивой и маслом шиповника для увлажнения и защиты барьера кожи головы, отшелушивающий пенящийся скраб для очищения от накоплений и восстанавливающую эссенцию для успокоения сухой, зудящей кожи головы. Утверждалось, что эти продукты поддерживают оптимальное здоровье кожи головы.

- Сентябрь 2024: Maneuver запустил свою линию мужского люксового ухода, созданную для предложения премиального опыта ухода, сочетающего роскошь с практичностью. Она включала средства для умывания лица, увлажнители и продукты до и после бритья, которые обслуживают как бородатых, так и гладко выбритых мужчин. Продукты фокусировались на увлажнении и успокоении кожи, обеспечивая при этом гладкое бритье.

- Август 2024: MENZ запустил комплексную линейку основ ухода для мужчин, таких как лак для волос, пена для бритья, шампунь, средство для умывания лица и дезодорант-спрей для тела. Линейка характеризовалась изысканными, свежими ароматами и составами, балансирующими эффективность с нежностью. Утверждалось, что эти продукты предназначены для мужчин, ищущих универсальное решение для ухода, которое бесшовно вписывается в занятый образ жизни.

- Март 2024: Ustraa запустил угольное средство для умывания лица и масло для роста бороды, подчеркивая натуральные ингредиенты, используя глубокие очищающие свойства угля для удаления примесей и избытка масла без лишения кожи влаги. Утверждалось, что масло для роста бороды обогащено ботаническими экстрактами, предназначенными для питания волосяных фолликулов и способствования здоровому, более густому росту бороды. Вместе эти продукты стремились улучшить ясность кожи и жизненность бороды, используя растительные составы.

Глобальный охват отчета по рынку мужских средств для ухода

Мужские средства для ухода включают широкий спектр средств личной гигиены, специально разработанных для мужчин для поддержания гигиены и улучшения внешнего вида.

Охват исследования сегментирован по типу продукта, каналу дистрибуции и географии. Рынок сегментирован по типу продукта на уход за волосами, уход за кожей, средства для бритья и другие. Сегмент средств по уходу за кожей дополнительно сегментирован на средства для умывания лица, увлажнители, маски для лица и другие средства по уходу за кожей. Сегмент средств по уходу за волосами дополнительно сегментирован на шампуни и кондиционеры, средства для укладки, краски для волос и другие средства по уходу за волосами. Сегмент средств для бритья дополнительно классифицируется на средства до бритья, после бритья, бритвы и лезвия. Рынок сегментирован по каналу дистрибуции на специализированные магазины, супермаркеты/гипермаркеты, магазины у дома, интернет-магазины и другие каналы дистрибуции. На основе географии рынок был сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Южную Америку, Ближний Восток и Африку. Размеры рынка и прогнозы были сделаны для каждого сегмента на основе стоимости (долл. США).

| Средства по уходу за кожей | Средство для умывания лица | |

| Увлажнители | ||

| Маска для лица | ||

| Другие средства по уходу за кожей | ||

| Средства по уходу за волосами | Шампунь и кондиционеры | |

| Средства для укладки | ||

| Краски для волос | ||

| Другие средства по уходу за волосами | ||

| Средства для бритья | До бритья | Крем для бритья |

| Масло для до бритья | ||

| Мыло для бритья | ||

| Другие средства до бритья | ||

| После бритья | Лосьон после бритья | |

| Бальзамы | ||

| Другие средства после бритья | ||

| Бритвы и лезвия | ||

| Другие типы продуктов | ||

| Массовый |

| Премиальный |

| Обычные |

| Натуральные и органические |

| Супермаркеты/Гипермаркеты |

| Магазины у дома |

| Специализированные магазины |

| Интернет-магазины |

| Другие каналы розничной торговли |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная Северная Америка | |

| Южная Америка | Бразилия |

| Аргентина | |

| Колумбия | |

| Чили | |

| Остальная Южная Америка | |

| Европа | Соединенное Королевство |

| Германия | |

| Франция | |

| Италия | |

| Испания | |

| Россия | |

| Швеция | |

| Бельгия | |

| Польша | |

| Нидерланды | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Таиланд | |

| Сингапур | |

| Индонезия | |

| Южная Корея | |

| Австралия | |

| Новая Зеландия | |

| Остальная Азия-Тихий океан | |

| Ближний Восток и Африка | Объединенные Арабские Эмираты |

| Южная Африка | |

| Саудовская Аравия | |

| Нигерия | |

| Египет | |

| Марокко | |

| Турция | |

| Остальной Ближний Восток и Африка |

| По типу продукта | Средства по уходу за кожей | Средство для умывания лица | |

| Увлажнители | |||

| Маска для лица | |||

| Другие средства по уходу за кожей | |||

| Средства по уходу за волосами | Шампунь и кондиционеры | ||

| Средства для укладки | |||

| Краски для волос | |||

| Другие средства по уходу за волосами | |||

| Средства для бритья | До бритья | Крем для бритья | |

| Масло для до бритья | |||

| Мыло для бритья | |||

| Другие средства до бритья | |||

| После бритья | Лосьон после бритья | ||

| Бальзамы | |||

| Другие средства после бритья | |||

| Бритвы и лезвия | |||

| Другие типы продуктов | |||

| По ценовому диапазону | Массовый | ||

| Премиальный | |||

| По категории | Обычные | ||

| Натуральные и органические | |||

| По каналу дистрибуции | Супермаркеты/Гипермаркеты | ||

| Магазины у дома | |||

| Специализированные магазины | |||

| Интернет-магазины | |||

| Другие каналы розничной торговли | |||

| По географии | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Остальная Северная Америка | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Колумбия | |||

| Чили | |||

| Остальная Южная Америка | |||

| Европа | Соединенное Королевство | ||

| Германия | |||

| Франция | |||

| Италия | |||

| Испания | |||

| Россия | |||

| Швеция | |||

| Бельгия | |||

| Польша | |||

| Нидерланды | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Япония | |||

| Индия | |||

| Таиланд | |||

| Сингапур | |||

| Индонезия | |||

| Южная Корея | |||

| Австралия | |||

| Новая Зеландия | |||

| Остальная Азия-Тихий океан | |||

| Ближний Восток и Африка | Объединенные Арабские Эмираты | ||

| Южная Африка | |||

| Саудовская Аравия | |||

| Нигерия | |||

| Египет | |||

| Марокко | |||

| Турция | |||

| Остальной Ближний Восток и Африка | |||

Ключевые вопросы, отвеченные в отчете

Насколько велик рынок мужских средств для ухода в 2025 году?

Размер рынка мужских средств для ухода составляет 62,50 млрд долл. США в 2025 году и готов достичь 85,20 млрд долл. США к 2030 году.

Какая продуктовая категория растет быстрее всего?

Прогнозируется, что средства по уходу за кожей будут расширяться со среднегодовым темпом роста 8,23%, что делает их самой быстрорастущей категорией в мужском уходе.

Какой регион покажет самый высокий темп роста?

Прогнозируется, что регион Ближний Восток и Африка зафиксирует среднегодовой темп роста 8,48%, опережая все другие географические регионы.

Почему премиальные продукты набирают долю?

Передовые технологии, роскошные ингредиенты и lifestyle-повествование поддерживают среднегодовой темп роста 7,63% для премиальных линий по сравнению с массовым сегментом.

Какую роль играет устойчивость?

Перерабатываемая упаковка и сертифицированные органические составы способствуют среднегодовому темпу роста 8,62% для органического сегмента, одновременно изменяя приоритеты цепочки поставок.

Какие корпоративные стратегии выделяются в 2025 году?

Приобретения, такие как сделка Unilever с Dr Squatch и конвейер AI-устройств Philips, иллюстрируют, как действующие игроки обеспечивают инновации и премиальное ценообразование.

Последнее обновление страницы:

.webp)