Размер и доля рынка страхования жизни и общих видов страхования Испании

Анализ рынка страхования жизни и общих видов страхования Испании от Mordor Intelligence

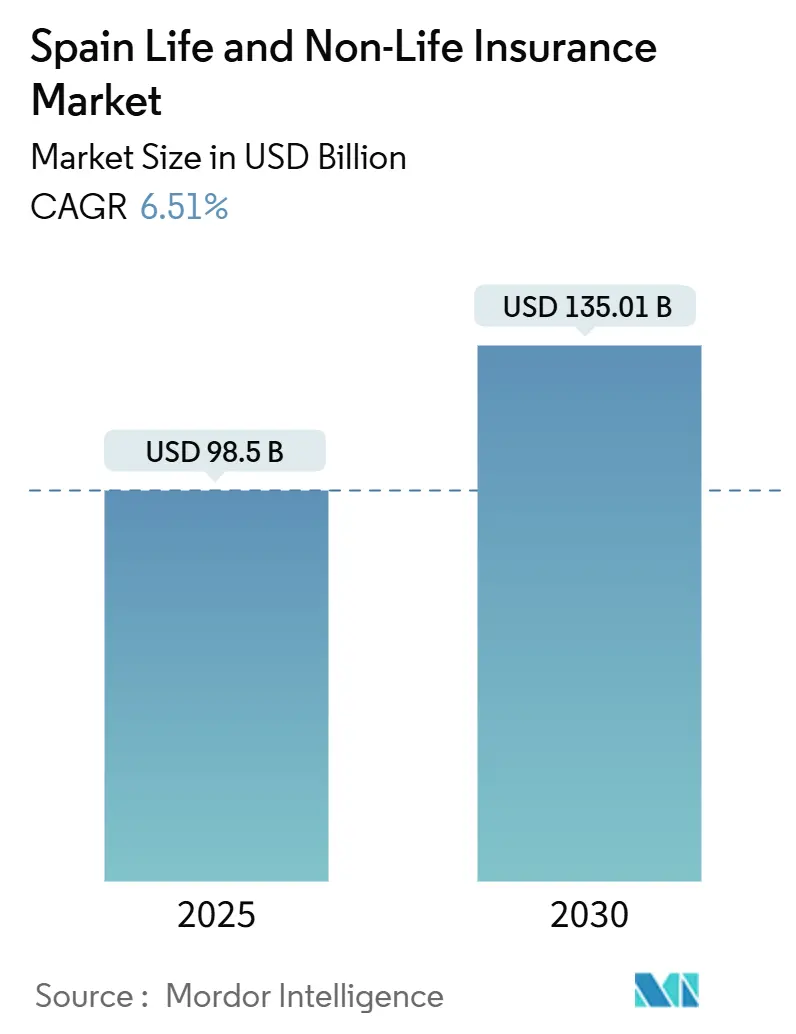

Рынок страхования жизни и общих видов страхования Испании оценивается в 98,50 млрд долларов США в 2025 году и прогнозируется достичь 135,01 млрд долларов США к 2030 году при среднегодовом темпе роста 6,51%. Устойчивый рост премий свидетельствует о более глубокой проникновенности страхования, росте располагаемых доходов и постоянной миграции от сберегательных продуктов к решениям защиты и выхода на пенсию. Обязательные покрытия в автостраховании, быстрое принятие частных медицинских полисов и всплеск спроса на страхование имущества от катастроф поддерживают динамику общих видов страхования, в то время как пенсионные реформы и тенденции долголетия направляют свежий капитал в сторону аннуитетов. Цифровизация перестраивает экономику распространения, при этом банковское страхование расширяет охват, а мобильные платформы улучшают прозрачность цен. Масштабные преимущества, надежные механизмы ценообразования рисков и доступ к детализированным данным клиентов становятся решающими конкурентными рычагами на рынке страхования жизни и общих видов страхования Испании.

Ключевые выводы отчета

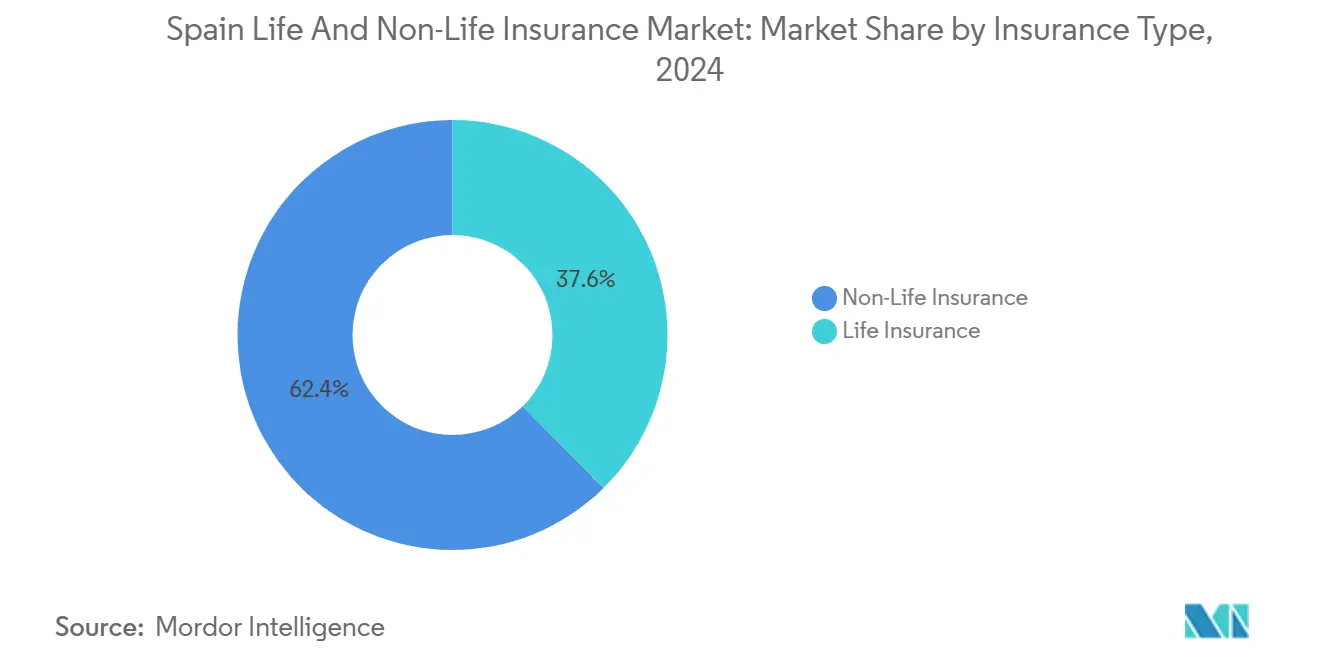

- По типу страхования общие виды страхования занимали 62,1% доли рынка страхования жизни и общих видов страхования Испании в 2024 году, в то время как пенсионные и аннуитетные линии прогнозируются к росту со среднегодовым темпом 5,82% до 2030 года.

- По каналу распространения банковское страхование контролировало 44,3% рынка страхования жизни и общих видов страхования Испании в 2024 году, тогда как онлайн и мобильные продажи прогнозируются показать среднегодовой темп роста 12,24% к 2030 году.

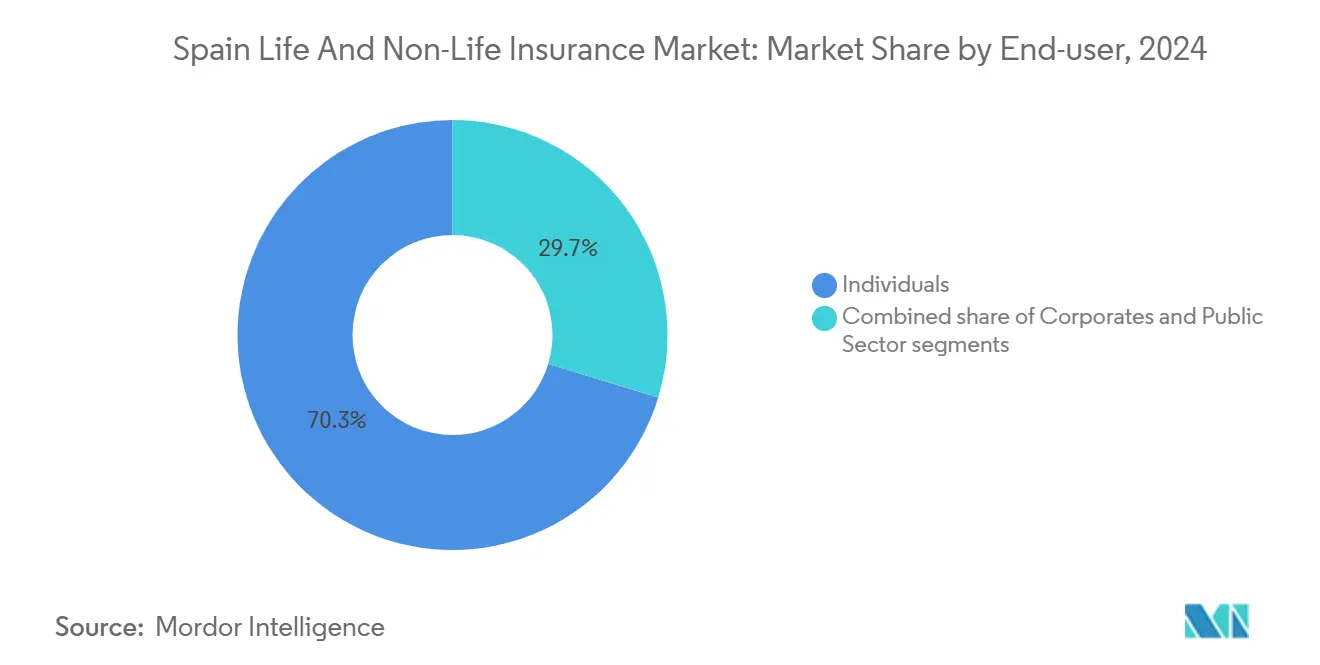

- По конечному пользователю физические лица составляли 70,2% размера рынка страхования жизни и общих видов страхования Испании в 2024 году; МСП представляют наиболее быстрорастущий сегмент, расширяющийся со среднегодовым темпом роста 7,32% в 2025-2030 годах.

- По географии Мадрид лидировал с долей 22,3% от размера рынка страхования жизни и общих видов страхования Испании в 2024 году, в то время как Валенсийское сообщество готово показать самый быстрый региональный среднегодовой темп роста 6,51% в 2025-2030 годах.

Тенденции и аналитика рынка страхования жизни и общих видов страхования Испании

Анализ воздействия драйверов

| Драйвер | (~) % Влияние на среднегодовой темп роста прогноза | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Старение населения, стимулирующее спрос на пенсионные и аннуитетные продукты в Испании | +1.8% | Национальный; наибольший эффект в Мадриде, Каталонии, Стране Басков | Долгосрочно (≥ 4 лет) |

| Рост цифрового банковского страхования партнерств, ускоряющих продажи полисов | +1.2% | По всей стране, с ранней тракцией в крупных городских центрах | Среднесрочно (2-4 года) |

| Обязательные правила автострахования, повышающие премии по общим видам страхования | +0.7% | Национальный | Краткосрочно (≤ 2 лет) |

| Рост связанных с климатом катастроф, увеличивающих спрос на покрытие имущества и урожая | +1.1% | Валенсия, Андалусия, Каталония; распространение по всей стране | Среднесрочно (2-4 года) |

| Интеграция медицинского страхования с частными медицинскими сетями, расширяющая проникновение | +0.9% | Мадрид, Каталония, Балеарские острова | Среднесрочно (2-4 года) |

| Реформы EU Solvency II, позволяющие оптимизацию капитала для испанских страховщиков | +0.5% | Национальный | Среднесрочно (2-4 года) |

| Источник: Mordor Intelligence | |||

Старение населения, стимулирующее спрос на пенсионные и аннуитетные продукты в Испании

Каждый пятый испанец уже старше 65 лет, и эта доля превысит 26% к 2035 году[1]OECD, "OECD Capital Market Review of Spain 2024," oecd.org. Демографический сдвиг заставляет страховщиков жизни приоритизировать пенсионные продукты, при этом пенсионные и аннуитетные премии расширяются со среднегодовым темпом роста 5,86% между 2025 и 2030 годами. Линейка "Generation+" CaixaBank объединяет аннуитеты, защиту пожилых людей и ипотечные кредиты с освобождением собственного капитала в единое консультационное предложение, ориентируясь на когорту, которая контролирует почти 40% богатства домохозяйств. Пересмотренные таблицы смертности (PER2020) повышают точность ценообразования и подчеркивают потребности в хеджировании риска долголетия. Страховщики, способные сопоставлять долгосрочные обязательства с более доходными активами, готовы получить долю на рынке страхования жизни и общих видов страхования Испании.

Рост цифрового банковского страхования партнерств, ускоряющих продажи полисов

В 2024 году банки составляли 14,2% внутренней прибыли от страхования, подчеркивая интегральную роль банковского страхования в повседневном банковском деле. Этот канал командует 44,1% от общих выписанных премий и теперь улучшает свои мобильные приложения функциями, такими как робо-консультирование, кросс-селлинг на основе данных и мгновенная выдача полисов. SegurCaixa Adeslas демонстрирует силу масштаба, беспрепятственно интегрируя 21 миллион розничных клиентов CaixaBank со своевременными предложениями медицинского, домашнего и автомобильного страхования. С сокращенными затратами на привлечение и улучшенными коэффициентами конверсии банковское страхование становится более продуктивным, стимулируя рост в секторах страхования жизни и общих видов страхования Испании.

Обязательные правила автострахования, повышающие премии по общим видам страхования

Испанское законодательство обязывает каждое зарегистрированное транспортное средство иметь покрытие ответственности, и улучшенные инструменты контроля, такие как базы данных дорожной полиции в режиме реального времени, сокращают пул незастрахованных. Автомобильные премии составляют более четверти доходов от общих видов страхования. Несмотря на комбинированный коэффициент выше 100% в 2024 году, ценообразование на основе телематики и более жесткий контроль мошенничества помогают перевозчикам корректировать тарифы. Регистрации новых автомобилей восстановились в начале 2024 года, поддерживая объем, и нормативная определенность должна сохранить автомобили краеугольным камнем рынка страхования жизни и общих видов страхования Испании.

Рост связанных с климатом катастроф, увеличивающих спрос на покрытие имущества и урожая

Наводнения, лесные пожары и засухи увеличивают застрахованные убытки и обостряют восприятие рисков. Consorcio de Compensación de Seguros (CCS) выплатил 11,04 млрд долларов США за чрезвычайные события с 1987 года, смягчая волатильность частного сектора[2]Fitch Ratings, "Spain's CCS aids re/insurance stability amid climate risks," fitchratings.com. После наводнения в Валенсии в 2024 году комбинированные коэффициенты мультириск имущества остались ниже 95%, доказывая устойчивость модели. Премии в зонах, подверженных наводнениям, растут на низкие однозначные цифры, а спрос на сельскохозяйственные покрытия растет по мере того, как урожайность становится более неустойчивой. Климатический риск, таким образом, добавляет структурный попутный ветер рынку страхования жизни и общих видов страхования Испании.

Анализ воздействия ограничений

| Ограничение | (~) % Влияние на среднегодовой темп роста прогноза | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Устойчиво низкая процентная среда, сжимающая маржи страхования жизни | -0.8% | Национальный | Краткосрочно (≤ 2 лет) |

| Высокие комбинированные коэффициенты в автомобильной линии, ограничивающие прибыльность для страховщиков общих видов страхования | -0.6% | Национальный | Среднесрочно (2-4 года) |

| Усиливающаяся конкуrence от иншуртехов, размывающая долю традиционных агентов | -0.4% | Городские центры, особенно Мадрид и Барселона | Среднесрочно (2-4 года) |

| Более строгие требования отчетности IFRS 17, повышающие затраты на соответствие | -0.5% | Национальный | Краткосрочно (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Устойчиво низкая процентная среда, сжимающая маржи страхования жизни

Блоки сбережений с гарантированной доходностью все еще остаются во многих жизненных балансах, а сверхнизкие доходности сжимают спред-доходы. Хотя Европейский центральный банк начал ужесточение в 2024 году, ставки реинвестирования отстают от минимальных кредитных ставок по устаревшим полисам. Игроки страхования жизни поворачиваются к юнит-линкед контрактам, которые передают инвестиционный риск, но переходные затраты давят на краткосрочную прибыльность по всему рынку страхования жизни и общих видов страхования Испании.

Высокие комбинированные коэффициенты в автомобильной линии, ограничивающие прибыльность для страховщиков общих видов страхования

Инфляция цепочки поставок, более дорогие запчасти и более крупные награды за телесные повреждения подтолкнули комбинированный коэффициент автомобилей 2024 года мимо 100%. Перевозчики подают заявки на более резкие повышения ставок и развертывают сортировку претензий на основе ИИ, однако тяжесть убытков остается липкой. До тех пор, пока андеррайтинг не выйдет на безубыточность, распределение капитала в быстрорастущие линии, такие как здоровье и пакеты МСП, может разбавить вклад Motor в рост на рынке страхования жизни и общих видов страхования Испании.

Сегментный анализ

По типу страхования: общие виды страхования доминируют, в то время как пенсионные продукты растут

Общие виды страхования генерировали 62,1% от общих выписанных премий в 2024 году, позиция, усиленная обязательным автомобильным покрытием, связанным с климатом спросом на имущество и 30% уровнем проникновения медицинского страхования в нескольких городских провинциях. Рынок страхования жизни и общих видов страхования Испании продолжает полагаться на автомобили для объема, однако линии имущества и урожая растут устойчиво после наводнений в Валенсии в октябре 2024 года. Продукты страхования жизни захватили оставшиеся 38% премиального дохода, при этом пенсионные и аннуитетные контракты растут на 5,8% в год до 2030 года, поскольку домохозяйства ищут предсказуемые денежные потоки после выхода на пенсию. Пересмотренные таблицы смертности PER2020 поднимают капитал для риска долголетия, но дают точность ценообразования, которая поддерживает новую выдачу аннуитетов.

Рост жизненных сбережений сместился в сторону юнит-линкед схем, которые изолируют страховщиков от тяги инвестиционных гарантий, удовлетворяя аппетит клиентов к экспозиции акций. Между тем, полисы на всю жизнь остаются нишевым инструментом передачи богатства для состоятельных лиц в Мадриде и Каталонии. Размер рынка страхования жизни и общих видов страхования Испании, привязанный к общим видам страхования, все еще затмевает страхование жизни, однако маржинальный вклад от пенсионных контрактов растет, помогает платежеспособное перестрахование. Перевозчики, которые могут балансировать капиталоемкие традиционные резервы с продуктами с низкими активами на основе комиссий, должны расширить ROE спреды. Автоматизация претензий и поведенческое ценообразование в автомобильных и домашних линиях дополнительно улучшают коэффициенты расходов, давая диверсифицированным группам структурное преимущество.

По каналу распространения: банковское страхование лидирует, в то время как цифровые технологии разрушают

Банковское страхование выписало 44,3% премий в 2024 году, используя 30 000+ испанских банковских отделений и ореол доверия действующих кредиторов. Рынок страхования жизни и общих видов страхования Испании зависит от этих альянсов для достижения массовых сберегателей, особенно для пенсионных планов, продаваемых вместе с текущими счетами. Встроенные связи интерфейса прикладного программирования (API) теперь позволяют банковским мобильным приложениям выдавать мгновенные котировки, кросс-селлить госпитальные денежные полисы и подталкивать к продлению, что сокращает коэффициенты истечения ниже 3%.

Тем не менее, онлайн и мобильные прямые платформы масштабируются со среднегодовым темпом роста 12,24% до 2030 года, самым быстрым из любых каналов, поскольку сайты сравнения и цифровые агрегаторы поощряют шоппинг с приоритетом цены. Агенты и брокеры сохраняют консультативное преимущество в сложных покрытиях ответственности и морских для экспортеров, хотя давление комиссий растет. Поскольку омниканальное поведение укореняется, страховщики с беспрепятственными переходами от веб-сайта к отделению к колл-центру сообщают о более высоких показателях Net Promoter Score и более низком оттоке. Микс доли рынка страхования жизни и общих видов страхования Испании, таким образом, мигрирует в цифровую форму, но банковское страхование, вероятно, останется основным в продуктах страхования жизни из-за приверженности банковским депозитам и андеррайтинга больших данных.

По конечному пользователю: физические лица доминируют, в то время как МСП ускоряются

Индивидуальные домохозяйства составляли 70,2% премиального объема в 2024 году, поддерживаемые обязательными автомобильными полисами и привлекательностью частного здравоохранения по мере удлинения списков ожидания в государственных больницах. Рынок страхования жизни и общих видов страхования Испании получает выгоду от обширных кампаний повышения осведомленности потребителей и налоговых стимулов для пенсионных продуктов. Внутри розничной базы состоятельные клиенты требуют универсальные жизненные обертки для передачи богатства, в то время как миллениалы склоняются к основанному на использовании автомобильному и микропродолжительному туристическому покрытию, приобретаемому через смартфоны.

МСП, составляющие более 99% испанских фирм, теперь являются наиболее быстрорастущим сегментом со среднегодовым темпом роста 7,32%, поскольку страховщики развертывают связанные мультилинейные пакеты, которые покрывают имущество, ответственность и льготы для сотрудников. MyBox Vida Negocios VidaCaixa предлагает самозанятым профессионалам гибкое покрытие и налоговые вычеты, в то время как MAPFRE преследует кросс-селлинг через отделения Bankinter. Цифровые андеррайтинговые порталы сокращают время выполнения заказа с дней до минут, ключевая привлекательность для владельцев малого бизнеса с ограниченными ресурсами. Крупные корпорации продолжают самостраховаться с высокими удержаниями, но по-прежнему источник катастрофической передачи риска и медицинских планов для экспатриантов от коммерческих подразделений крупных страховщиков.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По кросс-сегментации: канал распространения изменяет динамику типа страхования

Предпочтения распространения сильно различаются по продуктам. Банковское страхование захватывает почти две трети индивидуальных пенсионных продаж, поскольку банковские консультанты упаковывают пенсионные фонды и аннуитеты с ипотеками. Наоборот, прямые к потребителю цифровые порталы выигрывают в стандартизированных автомобильных и гаджетных покрытиях, где мгновенное выполнение и прозрачное ценообразование превосходят личное взаимодействие. Эта модель показывает, как индустрия страхования жизни и общих видов страхования Испании выравнивает продукты с высоким советом с человеческими каналами, направляя коммодитизированные риски к алгоритмам.

Встроенное страхование, сайт бронирования рейсов, продающий защиту путешествий, или кредитор, связывающий премию защиты платежа в кредит, расширяет охват без дополнительных затрат на распространение. Тем не менее, сложность продукта может ускориться, если покрытия не соответствуют каналу, подвергая перевозчиков репутационным потерям. Анализ сравнительных преимуществ подтверждает экономическую эффективность банковского страхования, но намекает на компромиссы качества обслуживания, подталкивая некоторых действующих лиц к совместному брендингу с иншуртехами для поднятия показателей опыта. Стратегическая оркестровка каналов, таким образом, определит будущих победителей на рынке страхования жизни и общих видов страхования Испании.

Географический анализ

Мадрид внес 22,3% премиального дохода в 2024 году на основе плотного корпоративного присутствия, самого высокого ВВП на душу населения в стране и 40,46% уровня проникновения частного медицинского страхования[3]UNESPA, "Nota de prensa - Seguro de Salud," unespa.es. Запас прямых иностранных инвестиций в 379,82 млрд евро (395,60 млрд долларов США) увеличивает потребности в передаче рисков, катализируя сложные схемы льгот для сотрудников и контракты страхования жизни с высокой суммой страхования. Каталония занимает второе место; технологический кластер Барселоны и производственная база благоприятствуют кибер-, морским и цепочкам поставок политикам, которые требуют индивидуального андеррайтинга. Проникновение остается высоким, 34,16% жителей имеют частное медицинское покрытие, и страховщики развивают партнерства иншуртех для удовлетворения городского цифрового спроса.

Андалусия с большим населением и растущим туристическим сектором отстает по проникновению, но предлагает значительный потенциал роста по мере роста располагаемых доходов. Линии здравоохранения и имущества доминируют в новом поступлении премий, в то время как сельскохозяйственные микропокрытия получают от обширного сельскохозяйственного присутствия региона. Страна Басков характеризуется кооперативной страховой экосистемой и доходом выше среднего, поддерживающим мультириск коммерческие пакеты для промышленных экспортеров.

Валенсийское сообщество рассматривается как наиболее быстрорастущая территория с прогнозируемым среднегодовым темпом роста 6,51% к 2030 году, стимулируемая спросом на реконструкцию после наводнений 2024 года и динамичной базой МСП в керамике и агропищевой промышленности. Схема CCS, поддерживаемая государством, обеспечила быстрое возмещение претензий, повысив доверие потребителей и готовность продлевать покрытие. Наконец, Балеарские и Канарские острова демонстрируют высокое поглощение туристического и медицинского страхования, привязанное к туристическим экономикам, в то время как сельские внутренние провинции остаются недостаточно проникнутыми, но открываются через мобильные платформы продаж, углубляя присутствие рынка страхования жизни и общих видов страхования Испании.

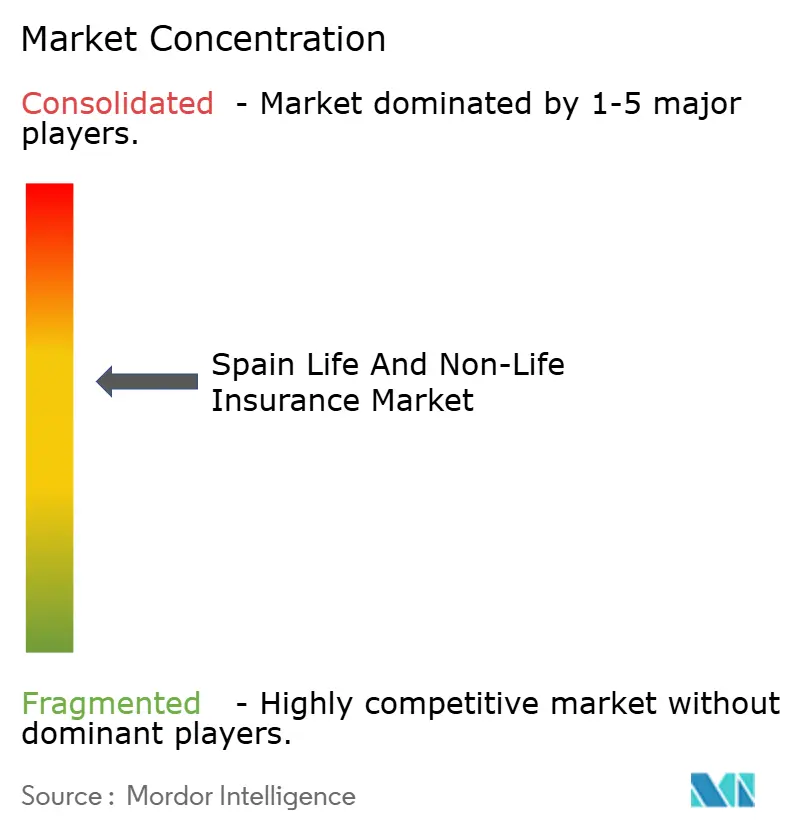

Конкурентный ландшафт

Топ-пять игроков, VidaCaixa, Mapfre, Mutua Madrileña, Zurich и AXA, командуют львиной долей выписанных премий, отражая умеренно концентрированный рынок страхования жизни и общих видов страхования Испании. VidaCaixa превосходит в линиях страхования жизни и пенсий через сеть отделений CaixaBank, достигая масштаба, который поддерживает короткую окупаемость цифровых инвестиций. Mapfre сочетает 3000+ розничных офисов с одним из самых загружаемых страховых приложений страны и планирует добавить еще 300 торговых точек к 2028 году.

Медицинское страхование более тесно удерживается: SegurCaixa Adeslas, Sanitas, Asisa, DKV и Mapfre составляют большинственную долю, используя вертикальную интеграцию с частными больничными сетями. В катастрофе имущества упор CCS выравнивает игровое поле, но перевозчики с сложными возможностями катастрофной модели могут более точно ценить гранулярные риски и сохранять комбинированные коэффициенты ниже 100%.

Цифровые мятежники, такие как Prima Seguros и Simple, фокусируются на автомобильных или МСП нишах, используя прямую обработку и дизайн клиентского опыта для размывания доли действующих лиц. Международные специалисты, например, Munich Re Specialty, будут андеррайтить с 2025 года и могут подтолкнуть ставки ниже в факультативных перестраховочных слоях. M&A продолжается: BMS купил Rasher для расширения кредитов и поручительств, в то время как MEDVIDA Partners поглотил устаревшие книги VidaCaixa для создания масштаба и погони за потоками аннуитетов. Игроки, которые освоили как контроль затрат на приобретение, так и дизайн продуктов с низким капиталом, кажется, лучше всего позиционированы для сохранения маржи.

Лидеры индустрии страхования жизни и общих видов страхования Испании

-

Mapfre S.A.

-

VidaCaixa (Группа CaixaBank)

-

Mutua Madrileña

-

AXA Seguros S.A.

-

Allianz Seguros

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Март 2025: MAPFRE привержена открытию 300 дополнительных офисов в течение трех лет и улучшению прибыльности автострахования, нацеливаясь на рост страхования жизни МСП.

- Март 2025: Inocsa приобрела Grupo Catalana Occidente за 1,94 млрд фунтов стерлингов, что знаменует одно из крупнейших недавних испанских страховых поглощений.

- Ноябрь 2024: CCS выплатил претензии после сильных наводнений в Валенсии и Малаге, опираясь на резервы в 10 млрд евро (10,41 млрд долларов США) и демонстрируя системную устойчивость.

- Май 2024: MEDVIDA Partners приобрела портфель страхования жизни VidaCaixa для достижения масштаба в управлении закрытыми книгами.

- Май 2024: AM Best сместил перспективы общих видов страхования Испании с негативного на стабильный по мере улучшения адекватности ставок.

Объем отчета о рынке страхования жизни и общих видов страхования Испании

Страхование жизни обеспечивает единовременную выплату страховой суммы при наступлении срока погашения или в случае смерти страхователя. Полисы общих видов страхования предлагают финансовую защиту лицу от проблем со здоровьем или потерь из-за ущерба активу. Этот отчет направлен на предоставление детального анализа рынка страхования жизни и общих видов страхования Испании. Он фокусируется на динамике рынка, появляющихся тенденциях в сегментах и региональных рынках, а также на аналитике различных типов продуктов и приложений. Также он анализирует ключевых игроков и конкурентный ландшафт на рынке страхования жизни и общих видов страхования в Испании.

Рынок страхования жизни и общих видов страхования Испании сегментирован по типу страхования и каналу распространения. По типу страхования рынок подсегментирован на страхование жизни и общие виды страхования, а по каналам распространения рынок подсегментирован на прямые агентства, банки и другие. Отчет предлагает размеры рынка и прогнозы в стоимостном выражении (долл. США) для всех вышеперечисленных сегментов.

| Страхование жизни | Срочное страхование жизни |

| Эндаумент | |

| Страхование на всю жизнь/универсальное | |

| Пенсии и аннуитеты | |

| Общие виды страхования | Автомобильное |

| Имущество и несчастные случаи | |

| Здоровье | |

| Ответственность | |

| Кредит и поручительство | |

| Морское, авиационное и транспортное |

| Агенты и брокеры |

| Банковское страхование |

| Прямые продажи |

| Онлайн и мобильные |

| Аффинити и партнерства |

| Физические лица | Массовый рынок |

| Состоятельные физические лица | |

| Корпорации | МСП |

| Крупные предприятия | |

| Государственный сектор |

| Мадрид |

| Каталония |

| Андалусия |

| Валенсийское сообщество |

| Страна Басков |

| Остальная Испания |

| По типу страхования (валовая выписанная премия, млрд долл. США) | Страхование жизни | Срочное страхование жизни |

| Эндаумент | ||

| Страхование на всю жизнь/универсальное | ||

| Пенсии и аннуитеты | ||

| Общие виды страхования | Автомобильное | |

| Имущество и несчастные случаи | ||

| Здоровье | ||

| Ответственность | ||

| Кредит и поручительство | ||

| Морское, авиационное и транспортное | ||

| По каналу распространения | Агенты и брокеры | |

| Банковское страхование | ||

| Прямые продажи | ||

| Онлайн и мобильные | ||

| Аффинити и партнерства | ||

| По конечному пользователю | Физические лица | Массовый рынок |

| Состоятельные физические лица | ||

| Корпорации | МСП | |

| Крупные предприятия | ||

| Государственный сектор | ||

| По регионам (Испания) | Мадрид | |

| Каталония | ||

| Андалусия | ||

| Валенсийское сообщество | ||

| Страна Басков | ||

| Остальная Испания | ||

Ключевые вопросы, рассмотренные в отчете

Какова текущая стоимость рынка страхования жизни и общих видов страхования Испании и как быстро он растет?

Премии составляют 98,50 млрд долларов США в 2025 году и прогнозируются к расширению до 135,01 млрд долларов США к 2030 году при среднегодовом темпе роста 6,51%.

Какие продуктовые линии показывают самый быстрый рост?

Пенсионные и аннуитетные премии растут со среднегодовым темпом роста 5,82% (2025-2030), самым быстрым темпом среди всех категорий страхования жизни.

Насколько важно банковское страхование по сравнению с цифровыми каналами?

Банковское страхование контролирует 44,3% от общих выписанных премий, в то время как онлайн и мобильные продажи являются наиболее быстрорастущим каналом с прогнозируемым среднегодовым темпом роста 12,24% до 2030 года.

Какие регионы занимают наибольшие и наиболее быстрорастущие доли премиального дохода?

Мадрид лидирует с долей 22,3% от общих премий в 2024 году; Валенсийское сообщество ожидается записать самый высокий региональный рост со среднегодовым темпом роста 6,51% к 2030 году.

Какие нормативные изменения формируют динамику рынка?

Продолжающиеся обновления Solvency II и внедрение IFRS 17 улучшают оптимизацию капитала, но повышают затраты на соответствие, благоприятствуя более крупным перевозчикам с более сильными системами управления рисками.

Почему автомобильные страховщики сталкиваются с давлением прибыльности?

Инфляция в затратах на ремонт и более высокие претензии по телесным повреждениям подтолкнули комбинированный коэффициент автомобилей 2024 года выше 100%, побуждая к повышению ставок и более широкому использованию ценообразования на основе телематики для восстановления маржи.

Последнее обновление страницы: