Размер и доля японского рынка ухода за волосами

Анализ японского рынка ухода за волосами от Mordor Intelligence

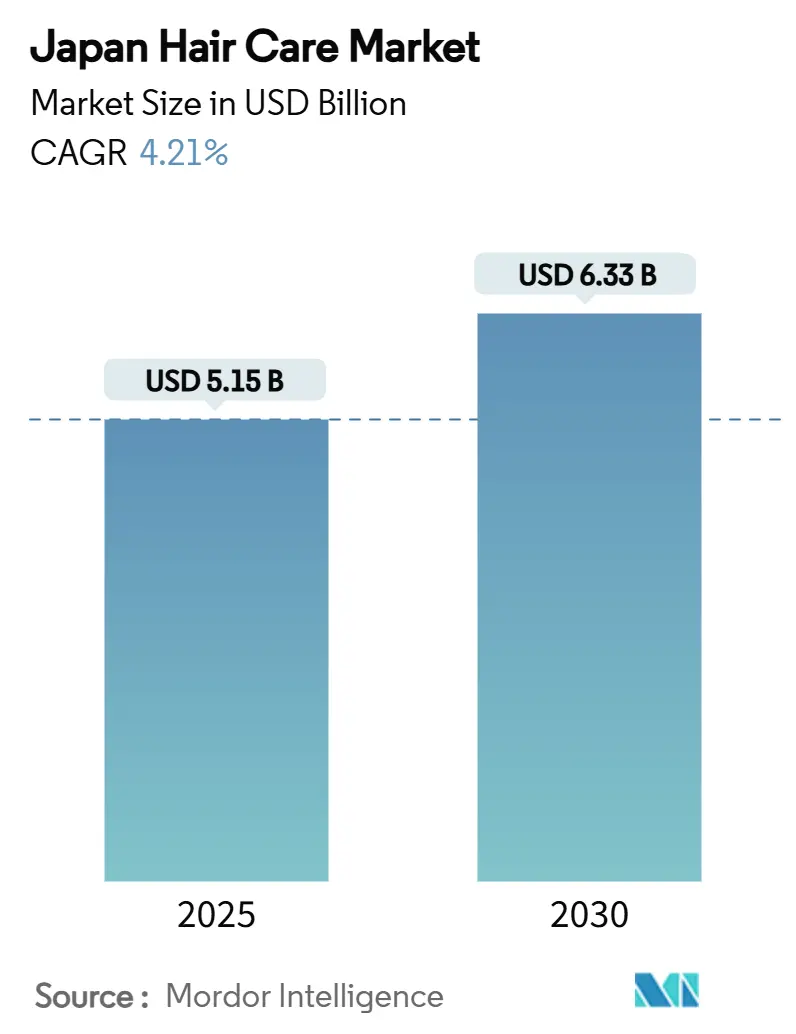

Размер японского рынка ухода за волосами оценивается в 5,15 млрд долларов США в 2025 году и, как ожидается, достигнет 6,33 млрд долларов США к 2030 году, регистрируя среднегодовой темп роста 4,21% в течение прогнозного периода. Устойчивое расширение обусловлено супер-стареющим населением, которое ищет целевые средства для здоровья кожи головы и против истончения волос, премиализацией, которая вознаграждает технологически продвинутые составы, и регулятивной базой, которая направляет бренды к более безопасным ингредиентам растительного происхождения. Спрос разделяется между массовыми и премиальными линейками; массовые линейки по-прежнему доминируют на полках магазинов, однако премиальные продукты растут быстрее, поскольку пожилые потребители используют располагаемый доход на специализированные решения. Цифровая торговля преобразует японский рынок ухода за волосами, поскольку традиционные компании улучшают платформы прямых продаж потребителям, в то время как специализированные магазины сохраняют влияние через личные консультации. Инновации остаются активными: шампуни с ламеллярной технологией, создатели стилей без химических перманентов и персонализация на основе ИИ - все это позволяет компаниям оправдывать более высокие цены и сокращать циклы разработки продуктов.

Ключевые выводы отчета

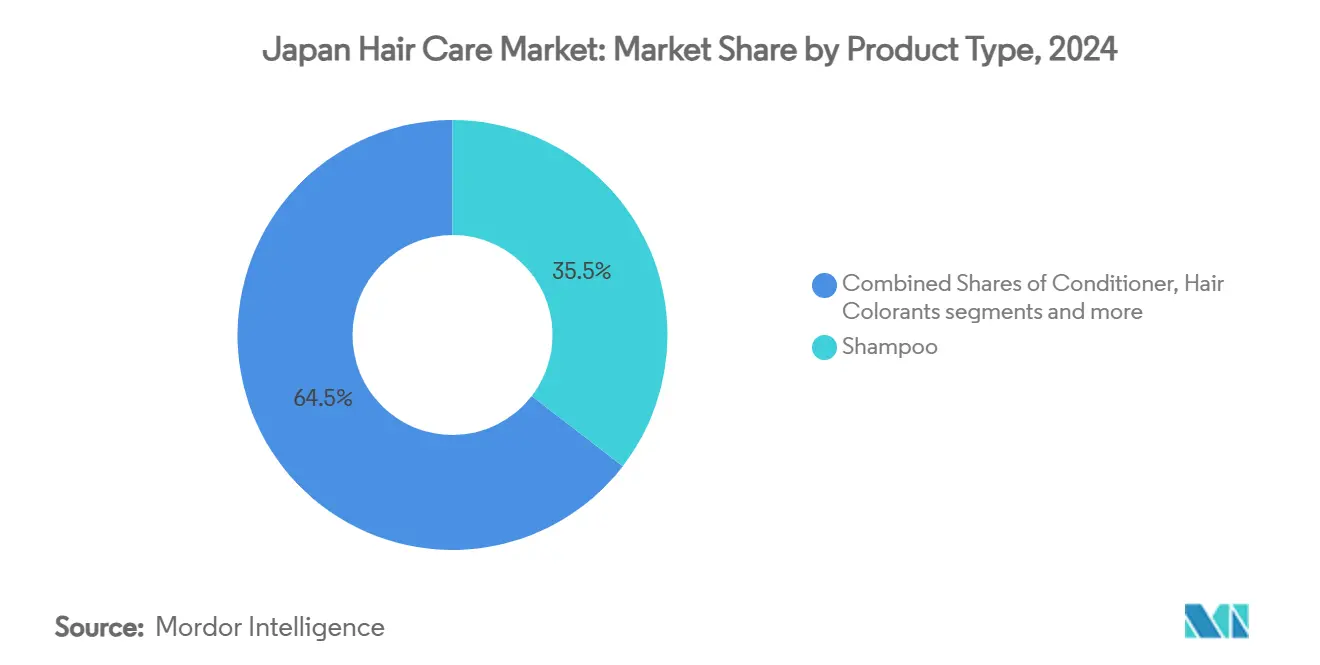

- По типу продукта шампунь лидировал с 35,46% доли японского рынка ухода за волосами в 2024 году, а средства для укладки зафиксировали наивысший прогнозируемый рост на уровне 4,72% среднегодового темпа роста с 2025 по 2030 год.

- По категории массовые продукты занимали 75,54% доли японского рынка ухода за волосами в 2024 году, в то время как премиальные продукты продвигались со среднегодовым темпом роста 5,53% до 2030 года.

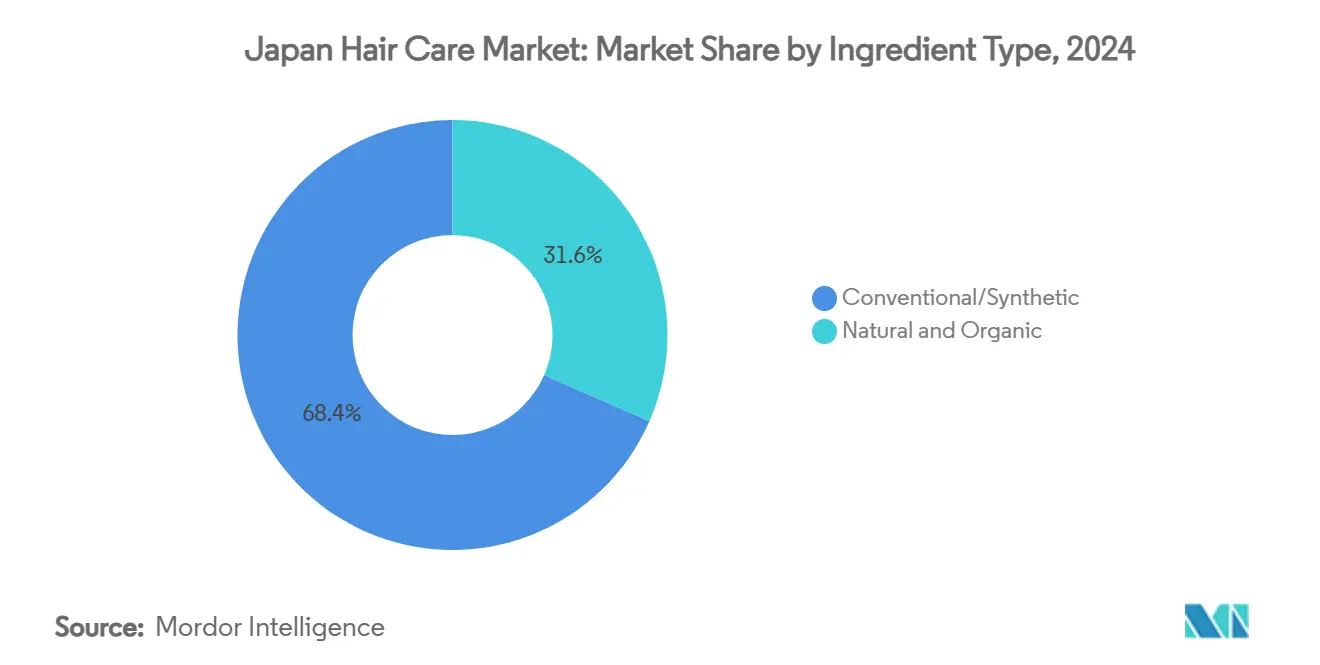

- По типу ингредиентов обычные составы составляли 68,44% размера японского рынка ухода за волосами в 2024 году, тогда как натуральные и органические линейки расширялись быстрее всего со среднегодовым темпом роста 6,13% в 2025-2030 годах.

- По каналу сбыта специализированные магазины захватили 49,43% размера японского рынка ухода за волосами в 2024 году, однако онлайн-ритейл является самым быстрорастущим каналом, поднимаясь со среднегодовым темпом роста 7,28% до 2030 года.

Тенденции и инсайты японского рынка ухода за волосами

Анализ воздействия драйверов

| Драйвер | (~) % Воздействие на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Спрос стареющего населения на средства против истончения волос и для здоровья кожи головы | +1.2% | Национальный, с концентрацией в столичных районах Токио, Осаки | Долгосрочный (≥ 4 лет) |

| Переход к натуральным и органическим продуктам | +0.8% | Национальный, с премиальными сегментами в городских центрах | Среднесрочный (2-4 года) |

| Технологические инновации в составах продуктов | +0.7% | Национальный, возглавляемый центрами исследований и разработок Токио | Среднесрочный (2-4 года) |

| Спрос на многофункциональные продукты и контроль повреждений | +0.6% | Национальный, особенно во влажных регионах | Краткосрочный (≤ 2 лет) |

| Культура мужского груминга быстро расширяется | +0.5% | Городские центры, расширяющиеся на пригородные районы | Среднесрочный (2-4 года) |

| Тенденция премиализации с предложением продуктов высокого класса | +0.4% | Токио, Осака, Нагоя премиальные торговые районы | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Спрос стареющего населения на средства против истончения волос и для здоровья кожи головы

Стареющее население Японии трансформирует рынок, создавая растущую потребность в специализированных средствах ухода за волосами. Согласно статье Всемирной организации здравоохранения, опубликованной в октябре 2024 года, 30% населения уже старше 60 лет [1]Источник: Всемирная организация здравоохранения, "Старение и здоровье," who.int. Исследования показывают, что истончение волос является значительной проблемой для людей в возрасте 30-40 лет, причем 65% женщин в этих возрастных группах выражают эту обеспокоенность. Компании активизируются с адаптированными инновациями для удовлетворения этих потребностей. Например, бренд LADULLA от Nakano Seiyaku сосредотачивается на женщинах в возрасте 50-70 лет, которые испытывают снижение объема волос, используя технологию Bond-Fix Complex для укрепления структуры волос. Этот демографический сдвиг стимулирует последовательный рост рынка, поддерживаемый увеличивающимся числом пожилых потребителей со стабильными располагаемыми доходами. Фокус больше не только на базовом уходе за волосами, но на общем здоровье кожи головы. Такие компании, как Kracie, лидируют, разрабатывая передовые ингредиенты, такие как Glyceryl Glutamido Glycine Na, для улучшения внутренней плотности поперечных связей волос и борьбы с воздействием старения на волосы.

Переход к натуральным и органическим продуктам

Потребители в Японии все больше тяготеют к натуральным и органическим средствам ухода за волосами, что отражает их растущую озабоченность безопасностью химических ингредиентов и возобновленную оценку традиционных японских практик красоты. Такие ингредиенты, как масло камелии или цубаки, набирают популярность благодаря своей способности глубоко увлажнять, уменьшать пушистость и усиливать блеск. Поддерживая этот сдвиг, Министерство здравоохранения, труда и благосостояния Японии (MHLW) запретило синтетические ингредиенты, такие как гидрохинон и формальдегид, побуждая производителей внедрять инновации с альтернативами растительного происхождения и натуральными консервантами. Компании отвечают, предлагая премиальные продукты, которые соответствуют этим предпочтениям. Например, серия Biorica Botanical от Doshisha включает безсиликоновые масла для волос и шампуни, обогащенные ботаническими экстрактами, ориентированные на сознательных потребителей, которые ищут эффективные, натуральные решения.

Технологические инновации в составах продуктов

Японская индустрия ухода за волосами использует передовые технологии для создания уникальных продуктов, которые не только обеспечивают премиальные цены, но и стимулируют расширение рынка. Ярким примером является бренд "THE ANSWER" корпорации Kao, который, используя собственную технологию ламеллярной платформы, повысил удержание влаги и блеск, что привело к продажам, превышающим 1 миллион единиц всего за 7 месяцев. Благодаря усилиям по цифровой трансформации, Kao увеличила скорость разработки продуктов в шесть раз, позволяя быстрые инновации, которые соответствуют меняющимся потребительским предпочтениям. Mandom демонстрирует техническое мастерство индустрии своим Gatsby Metarubber Bubble Perm Style Creator, смесью воска и пены, которая имитирует прически в стиле химической завивки без химикатов, достижение, высоко оцененное Обществом химиков-косметологов Японии. Кроме того, стремление к ИИ и персонализированным технологиям очевидно в сотрудничестве, таком как между Rakuten и L'Oréal Japan, которые используют данные от обширной экосистемы Rakuten с более чем 100 миллионами участников для предоставления индивидуальных решений красоты.

Спрос на многофункциональные продукты и контроль повреждений

Влажный климат Японии и быстрый темп жизни стимулируют растущий спрос на многофункциональные средства ухода за волосами. Исследования показывают, что более 60% японских женщин борются с проблемами волос во время сезона дождей, в частности с пушистостью и плоскостью, благодаря влажности. Это породило спрос на специализированные составы, адаптированные для противодействия этим экологическим вызовам. В ответ компании внедряют инновационные решения. Например, бренд MEGAMIS корпорации Lion представил новый трехэтапный режим ухода за волосами [2]Источник: Lion Corporation, "Пресс-релиз запуска MEGAMIS," lion.co.jp. Эта процедура включает сыворотку для волос, наносимую между мытьем шампунем и обработкой, обеспечивая глубокое проникновение ингредиентов сыворотки красоты в структуру волос. Кроме того, бренды принимают многофункциональную стратегию, создавая продукты, которые обеспечивают защиту от тепла и УФ-излучения, сохраняя при этом влагу. Этот целостный подход отвечает требованиям взыскательного японского потребителя, который ценит как эффективность, так и результативность в своем режиме красоты.

Анализ воздействия ограничений

| Ограничение | (~) % Воздействие на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Озабоченность здоровьем по поводу химических ингредиентов | -0.6% | Национальный, с повышенной осведомленностью в городских районах | Среднесрочный (2-4 года) |

| Принятие традиционных домашних решений по уходу за волосами | -0.4% | Сельские районы, традиционные домохозяйства | Долгосрочный (≥ 4 лет) |

| Высокие регулятивные стандарты и ограничения на ингредиенты | -0.3% | Национальный, затрагивающий всех производителей | Долгосрочный (≥ 4 лет) |

| Сложная система распределения с доминированием традиционной розничной торговли | -0.2% | Национальный, с региональными вариациями | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Озабоченность здоровьем по поводу химических ингредиентов

В Японии растущая осведомленность потребителей о безопасности химических ингредиентов создает вызовы для традиционных средств ухода за волосами. Это особенно очевидно, поскольку Министерство здравоохранения, труда и благосостояния Японии (MHLW) применяет более строгие стандарты по сравнению со многими глобальными рынками [3]Источник: Министерство здравоохранения, труда и благосостояния, "Стандарты для косметики 2024," mhlw.go.jp. MHLW запретило определенные ингредиенты, такие как гидрохинон, хлорфенезин и несколько красителей каменноугольной смолы, из-за озабоченности токсичностью и потенциальными рисками рака. В результате производители находятся под давлением переформулирования своих продуктов и поиска более безопасных альтернатив. Хотя эти регулирования приоритизируют безопасность потребителей, они также повышают расходы на разработку и задерживают запуск новых продуктов. Компании должны навигировать сложные процессы одобрения и проводить обширные тесты безопасности, что добавляет к нагрузке. В то же время японские потребители становятся более избирательными, тщательно изучая списки ингредиентов и отдавая предпочтение продуктам с натуральными, узнаваемыми компонентами. Чтобы соответствовать этим ожиданиям, компании инвестируют в консерванты растительного происхождения и другие натуральные альтернативы. Однако эти ингредиенты часто приходят с более высокими затратами и требуют новых подходов к составлению, влияя на маржу прибыли и стратегии ценообразования.

Сложная система распределения с доминированием традиционной розничной торговли

Система распределения Японии доминируется специализированными магазинами, создавая барьеры для новых участников рынка и ограничивая гибкость ценообразования. Традиционная розничная структура включает множественных посредников и устоявшиеся отношения, которые затрудняют вход на рынок, особенно для меньших компаний с ограниченными ресурсами. Хотя электронная торговля продолжает быстро расти, переход от традиционных каналов остается медленным, поскольку многие потребители предпочитают консультации в магазине и тестирование продуктов. Международные бренды сталкиваются с дополнительными вызовами при входе на японский рынок, поскольку они должны навигировать устоявшиеся дистрибьюторские сети и строить отношения с специализированными ритейлерами, которые обычно отдают предпочтение отечественным поставщикам. Преобладание традиционной розничной торговли также влияет на скорость принятия новых продуктов, поскольку специализированные магазины часто принимают консервативный подход к выбору продуктов и требуют тщательного обучения о новых технологиях или ингредиентах перед выделением места на полках.

Сегментационный анализ

По типу продукта: Доминирование шампуня на фоне инноваций в укладке

Японские потребители в значительной степени полагаются на продукты-шампуни, которые составляют 35,46% рынка ухода за волосами в 2024 году. Эта значительная рыночная доля отражает, насколько глубоко укоренен шампунь в ежедневных процедурах ухода за волосами по всей Японии. Сегмент укладки волос испытывает заметный импульс, с прогнозируемым темпом роста 4,72% среднегодового темпа роста до 2030 года. Этот рост особенно очевиден в таких продуктах, как Gatsby Metarubber Bubble Perm Style Creator от Mandom, который предлагает потребителям альтернативы укладки без химикатов.

Японский рынок ухода за волосами демонстрирует отчетливые потребительские предпочтения в различных сегментах. Продажи кондиционера остаются устойчивыми, поскольку потребители адаптируются к вызовам, создаваемым влажным климатом Японии. Сегмент красителей для волос устойчиво расширяется, в основном благодаря двум ключевым потребительским группам: пожилым потребителям, ищущим решения для покрытия седины, и молодым покупателям, изучающим разнообразные цветовые тенденции. Эта рыночная структура подчеркивает, как японские потребители балансируют традиционные потребности ухода за волосами с современными инновациями, создавая возможности для компаний, которые эффективно затрагивают оба аспекта.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По категории: Основа массового рынка с премиальным ускорением

Японские потребители продолжают отдавать предпочтение массовым средствам ухода за волосами, которые составляют 75,54% рыночной доли в 2024 году. Это предпочтение проистекает из практической потребности в надежных, повседневных решениях ухода за волосами по доступным ценам. Однако премиальный сегмент испытывает заметный рост в 5,53% среднегодового темпа роста до 2030 года, стимулируемый стареющим населением, которое имеет как средства, так и желание инвестировать в продвинутые решения ухода за волосами.

Эволюция рынка видна через стратегические запуски продуктов и позиционирование. Бренд LADULLA от Nakano Seiyaku успешно связался с женщинами в возрасте 50-70 лет, предлагая специализированную технологию Bond-Fix Complex по премиальным ценам. Аналогично, устоявшиеся игроки, такие как Shiseido, адаптируются к рыночным требованиям через свою линейку Tsubaki, которая охватывает как премиальные, так и стандартные предложения. Этот двойной рыночный подход отражает экономический ландшафт Японии, где городские потребители все больше тяготеют к премиальным продуктам, в то время как сельские рынки сохраняют свое предпочтение решениям массового рынка.

По типу ингредиентов: Натуральный переход ускоряется

Обычные/синтетические ингредиенты доминируют на рынке ухода за волосами с долей 68,44% в 2024 году. Эти традиционные составы остаются предпочтительным выбором среди потребителей из-за их проверенной эффективности и конкурентоспособного ценообразования в решении фундаментальных требований ухода за волосами.

Сегмент натуральных и органических ингредиентов испытывает значительный импульс, с прогнозируемым темпом роста 6,13% среднегодового темпа роста до 2030 года. Этот рост происходит от возрастающего потребительского фокуса на безопасность химикатов и включение традиционных японских ингредиентов, таких как масло камелии и экстракт юдзу. Продуктовые инновации, такие как серия масла юдзу от Utena, демонстрируют эту рыночную эволюцию, в то время как производители разрабатывают гибридные составы, которые комбинируют натуральные ингредиенты с синтетическими активными соединениями для обеспечения усиленной безопасности и производительности по премиальным ценам.

По каналу сбыта: Специализированные магазины лидируют в цифровой трансформации

Японские потребители продолжают в значительной степени полагаться на специализированные магазины для своих потребностей ухода за волосами, причем эти ритейлеры командуют 49,43% рынка сбыта в 2024 году. Эти магазины построили свой успех на предложении тщательно отобранных продуктовых линеек и предоставлении экспертного руководства клиентам, ищущим персонализированные решения ухода за волосами. Доверие и отношения, построенные между персоналом специализированных магазинов и клиентами, остаются ключевым фактором в поддержании этой доминирующей рыночной позиции.

Цифровая трансформация розничного ландшафта Японии стимулирует существенный рост в каналах онлайн-продаж, которые продвигаются со среднегодовым темпом роста 7,28% до 2030 года. Этот сдвиг отражает меняющиеся потребительские предпочтения, причем многие японские покупатели теперь обращаются к социальным медиа и цифровым платформам для исследования продуктов и покупок. Компании по уходу за волосами признали эту тенденцию и активно укрепляют свое цифровое присутствие через взаимодействие в социальных медиа и контент на YouTube. В ответ на эту эволюцию специализированные ритейлеры разрабатывают комплексные омниканальные стратегии, эффективно преодолевая разрыв между традиционным опытом в магазине и цифровым удобством для защиты и расширения своей рыночной доли.

Географический анализ

Японский рынок ухода за волосами демонстрирует отчетливые модели потребительского поведения, причем национальные бренды поддерживают сильную опору, в то время как региональные предпочтения формируют принятие продуктов. Столичный район Токио, дом для значительной потребительской базы с высокими доходами, продолжает стимулировать принятие премиальных продуктов. Аналогично, столичные районы Осаки и Нагои демонстрируют устойчивые модели потребления, где устоявшиеся бренды, такие как Kao и Shiseido, доминируют на рынке. Хотя сельские потребители традиционно отдают предпочтение продуктам массового рынка, это различие постепенно исчезает, поскольку доступность электронной торговли улучшается, а стареющее население создает единообразный спрос на специализированные продукты.

Региональные климатические условия значительно влияют на потребительские решения о покупке по всей Японии. В прибрежных регионах, где уровни влажности высоки, потребители активно ищут продукты против пушистости и устойчивые к влажности продукты для удовлетворения своих специфических потребностей ухода за волосами. Наоборот, внутренние регионы показывают более сильное предпочтение увлажняющим составам из-за более сухих экологических условий. Регион Кансай выделяется своей потребительской склонностью к традиционным японским ингредиентам, таким как масло камелии и рисовая вода, которые такие компании, как Shiseido, успешно включили в свои предложения бренда Tsubaki.

Городские рынки, с Токио во главе, остаются основной площадкой для тестирования инноваций премиальных продуктов. Этот стратегический подход иллюстрируется успешным запуском бренда "THE ANSWER" от Kao, который первоначально нацеливался на столичных потребителей перед реализацией стратегии общенационального расширения.

Конкурентный ландшафт

Японский рынок ухода за волосами концентрирован и демонстрирует замечательный баланс в распределении доходов по всей стране, поддерживаемый комплексным медиапокрытием, глубоко укоренившимися стандартами красоты и сложными логистическими сетями. Хотя Токио сохраняет свою позицию лидера расходов с ранним принятием премиальных продуктов, крупные городские центры, такие как Осака и Нагоя, демонстрируют сопоставимое потребительское поведение с немного более низкими транзакционными значениями. Традиционный городско-сельский разрыв в предпочтениях брендов продолжает уменьшаться, поскольку платформы электронной торговли демократизируют доступ к продуктам, а стареющее население стимулирует единообразный спрос на специализированные решения, такие как продукты против истончения волос.

Местные погодные условия значительно формируют потребительские решения о покупке по всей разнообразной географии Японии. Потребители во влажных прибрежных регионах активно инвестируют в продукты против пушистости и контроля влажности, в то время как те, кто находится в более сухих внутренних районах, показывают сильное предпочтение обработкам для удержания влаги. Отчетливая склонность региона Кансай к составам с маслом камелии побудила Shiseido подчеркнуть линейки шампуней Tsubaki в их региональной маркетинговой стратегии. Основные ритейлеры активно управляют своим ассортиментом товаров по префектурам, особенно увеличивая запасы продуктов для нейтрализации хлора в районах, где минеральное содержание воды создает специфические вызовы ухода за волосами.

Концентрация специализированных магазинов красоты непосредственно влияет на региональное поведение расходов. Центральные районы Токио выигрывают от обширной сети профессиональных консультантов по красоте, которые предоставляют персонализированное руководство по премиальным продуктам, облегчая более быстрое принятие инновационных составов, таких как очищающие средства с ламеллярной платформой. В отличие от этого, сельские потребители все больше зависят от цифровых ресурсов, включая онлайн-учебники и виртуальные консультационные услуги, интегрированные в розничные платформы, для принятия обоснованных решений о покупке.

Лидеры японской индустрии ухода за волосами

-

L'Oréal S.A.

-

Shiseido Co., Ltd.

-

Mandom Corporation

-

Unilever PLC

-

Procter & Gamble Company

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние разработки отрасли

- Июнь 2025: AROMATICA представила скраб для кожи головы с цитрусовым ароматом эксклюзивно в Японии через магазины Cosme Kitchen и Biople. Продукт содержит богатую минералами соль из Андских гор и повышенное содержание ментола для обеспечения охлаждающего эффекта летом.

- Май 2025: Orbis вошла на рынок ухода за волосами с запуском

Essence in Hair Milk Professional Use,

премиальной линейки, нацеленной на рынки парикмахерских салонов. - Май 2025: Debby Co., Ltd. запустила серию по уходу за цветом волос "smilla" с составами пре-антивозрастного ухода с ингредиентом гематин для восстановления повреждений и укрепления.

- Апрель 2025: Lion Corporation запустила бренд ухода за волосами MEGAMIS эксклюзивно в магазинах Welcia Group, представив инновационную трехэтапную процедуру, включающую применение сыворотки для волос между шампунем и обработкой.

Область исследования отчета о японском рынке ухода за волосами

Средства ухода за волосами эффективно лечат раздражение кожи головы, выпадение волос, перхоть, пушистость и секущиеся кончики. Эти продукты обеспечивают решения для укладки, очищения и кондиционирования для поддержания волос.

Японский рынок ухода за волосами сегментирован на тип продукта, категорию, тип ингредиентов и канал сбыта. По типу продукта изучаемый рынок сегментирован на шампунь, кондиционер, красители для волос, средства для укладки волос и прочие. По категории рынок сегментирован на премиальные продукты и массовые продукты. В рамках типа ингредиентов рынок сегментирован на натуральные и органические и обычные/синтетические. По каналу сбыта рынок сегментирован на специализированные магазины, супермаркеты/гипермаркеты, интернет-магазины розничной торговли и другие каналы. Определение размера рынка было сделано в денежном выражении в долларах США для всех вышеупомянутых сегментов.

| Шампунь |

| Кондиционер |

| Красители для волос |

| Средства для укладки волос |

| Другие типы продуктов |

| Премиальные продукты |

| Массовые продукты |

| Натуральные и органические |

| Обычные/Синтетические |

| Специализированные магазины |

| Супермаркеты/Гипермаркеты |

| Интернет-магазины розничной торговли |

| Другие каналы |

| По типу продукта | Шампунь |

| Кондиционер | |

| Красители для волос | |

| Средства для укладки волос | |

| Другие типы продуктов | |

| По категории | Премиальные продукты |

| Массовые продукты | |

| По типу ингредиентов | Натуральные и органические |

| Обычные/Синтетические | |

| По каналу сбыта | Специализированные магазины |

| Супермаркеты/Гипермаркеты | |

| Интернет-магазины розничной торговли | |

| Другие каналы |

Ключевые вопросы, отвеченные в отчете

Каков текущий размер японского рынка ухода за волосами и с какой скоростью он растет?

Японский рынок ухода за волосами оценивается в 5,15 млрд долларов США в 2025 году и расширяется со среднегодовым темпом роста 4,21% до 2030 года.

Какой тип продукта занимает наибольшую долю?

Шампунь контролирует 35,46% продаж 2024 года и остается основой домашних процедур.

Где происходит самый быстрый рост в рамках сбыта?

Онлайн-ритейл растет со среднегодовым темпом роста 7,28%, поскольку потребители принимают виртуальных консультантов и доставку в тот же день.

Почему натуральные ингредиенты набирают популярность?

Запреты MHLW на отдельные синтетические вещества подталкивают бренды к принятию камелии, юдзу и других ботанических веществ, стимулируя среднегодовой темп роста 6,13% в натуральном сегменте.

Как демография старения влияет на инновации продуктов?

Бренды сосредотачиваются на линейках против истончения волос и здоровья кожи головы, которые используют технологии фиксации связей и пептидные комплексы для удовлетворения озабоченности пожилых потребителей.

Последнее обновление страницы: