Размер и доля рынка косметики и товаров личной гигиены Италии

Анализ рынка косметики и товаров личной гигиены Италии от Mordor Intelligence

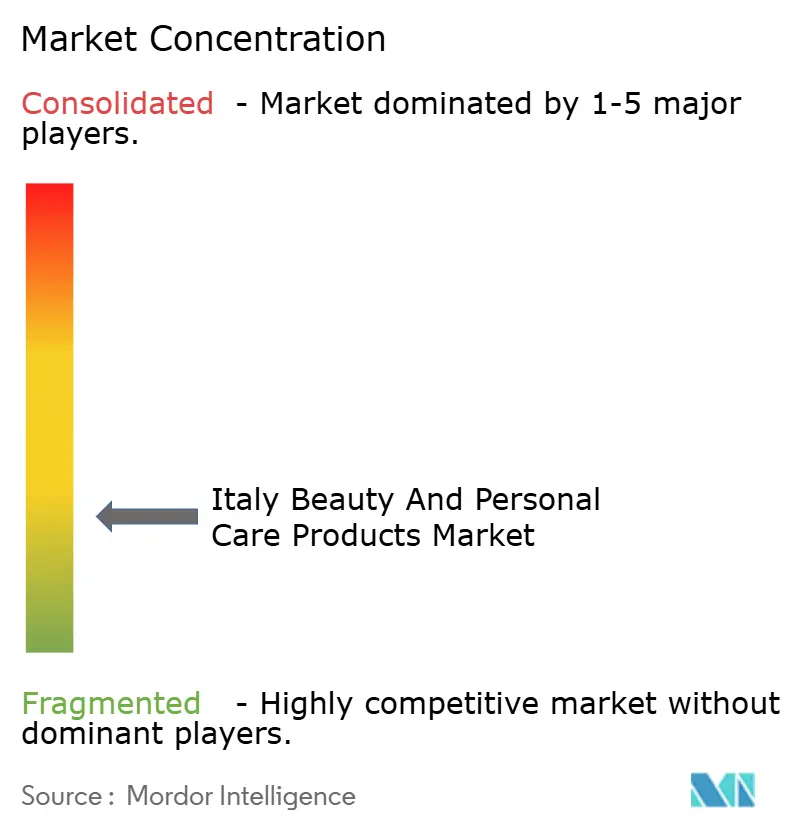

Размер рынка косметики и товаров личной гигиены Италии оценивается в 13,31 млрд долларов США в 2025 году, и прогнозируется, что он достигнет 16,83 млрд долларов США к 2030 году, регистрируя среднегодовой темп роста 4,80% в течение прогнозного периода. Размер рынка сегодня подчеркивает его зрелость, однако перспективы роста раскрывают экосистему, все еще способную вознаграждать продуктовые и канальные инновации. Премиализация остается основным драйвером стоимости. Товары личной гигиены превосходят цветную косметику, сосредотачиваясь на высокомаржинальных нишах, таких как уход за кожей головы, дружественный к микробиому, защитные средства для лица от синего света и нутрикосметические гибриды. Сильное ремесленное наследие Италии поддерживает стабильный внутренний спрос и процветающий экспортный рынок. Фрагментация со стороны предложения значительно влияет на конкурентную динамику. Глобальные корпорации привносят масштаб, существенные маркетинговые инвестиции и передовые возможности НИОКР, в то время как традиционные итальянские бренды обеспечивают культурную аутентичность и экспертизу в нишевых ингредиентах. Этот двойной подход поддерживает рост категории: крупные компании управляют затратами на соответствие требованиям и волатильностью сырья, в то время как бутик-бренды поддерживают интерес потребителей свежими и увлекательными нарративами.

Ключевые выводы отчета

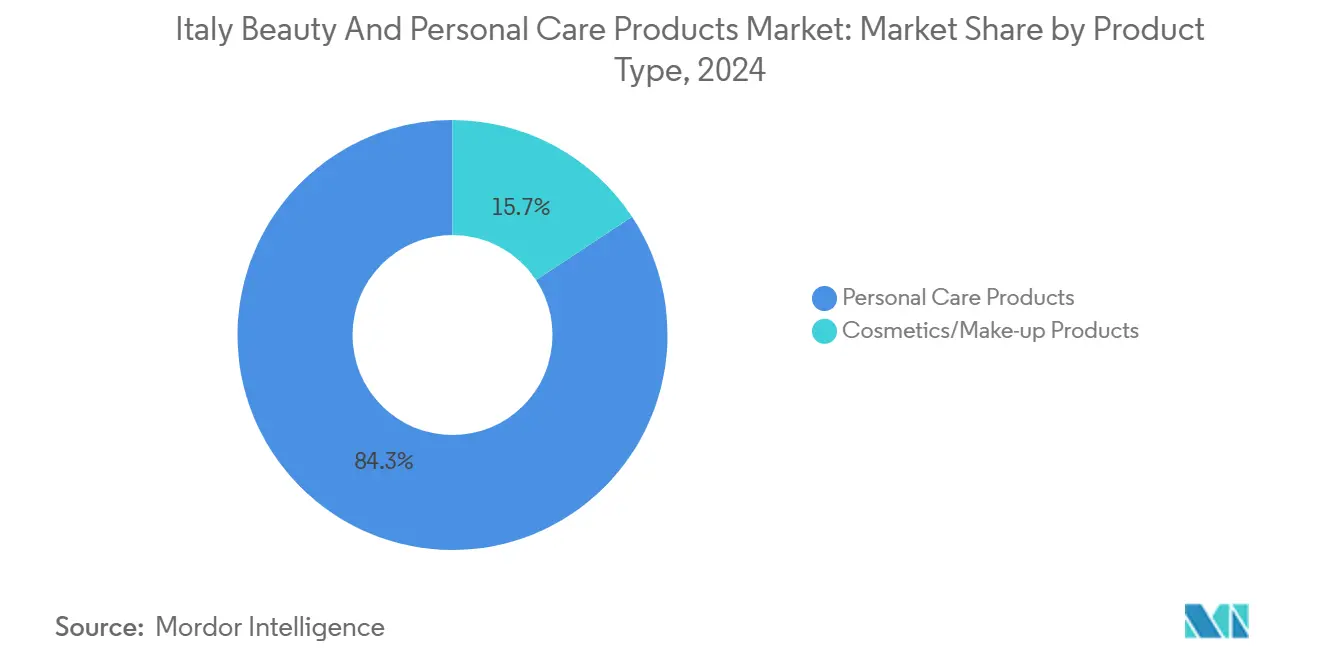

- По типу продукта товары личной гигиены доминировали с 84,27% доли рынка косметики и товаров личной гигиены Италии в 2024 году; в то время как косметика/продукты макияжа развиваются со среднегодовым темпом роста 5,64% до 2030 года.

- По категории массовый сегмент захватил 58,55% выручки в 2024 году, в то время как премиальный сегмент готов расширить свое присутствие со среднегодовым темпом роста 5,75% до 2030 года.

- По типу ингредиентов обычные/синтетические составы занимали 67,75% размера рынка косметики и товаров личной гигиены Италии в 2024 году, и прогнозируется ускорение натурального типа со среднегодовым темпом роста 3,88% до 2030 года.

- По каналу распределения специализированные розничные торговцы красотой удерживали 28,44% доли размера рынка косметики и товаров личной гигиены Италии в 2024 году, однако онлайн-розница демонстрирует самый быстрый импульс со среднегодовым темпом роста 6,50% в период 2025-2030 годов.

Тенденции и инсайты рынка косметики и товаров личной гигиены Италии

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Влияние итальянской моды и культуры роскоши на премиальный уход за кожей | +0.8% | Северные городские центры | Долгосрочное (≥ 4 лет) |

| Обеспокоенность, связанная с выпадением волос и продуктами для ухода за кожей головы | +0.5% | Национальное | Среднесрочное (2-4 года) |

| Осведомленность о веганских и не тестируемых на животных стандартах красоты | +0.6% | Национальное | Долгосрочное (≥ 4 лет) |

| Потребительский фокус на антивозрастных товарах личной гигиены | +0.7% | Национальное | Краткосрочное (≤ 2 лет) |

| Технологические достижения и инновации | +0.6% | Национальное | Среднесрочное (2-4 года) |

| Растущее влияние социальных медиа и воздействие цифровых технологий на рынок | +0.4% | Национальное | Среднесрочное (2-4 года) |

| Источник: Mordor Intelligence | |||

Влияние итальянской моды и культуры роскоши на премиальный уход за кожей

Знаменитое модное наследие Италии продолжает играть ключевую роль в стимулировании роста ее рынка премиального ухода за кожей. Люксовые косметические бренды стратегически используют репутацию Италии в области исключительного мастерства и качества для обоснования премиальных ценовых стратегий. Этот сегмент успешно объединяет итальянские ремесленные традиции с передовыми инновациями, особенно в разработке продвинутых антивозрастных формул. Подчеркивая глобальную известность итальянских косметических брендов, L Catterton приобрела итальянский бренд макияжа KIKO за 1,5 млрд долларов США в апреле 2024 года. Это приобретение подчеркивает стратегическую важность итальянских брендов в глобальной люксовой экосистеме. Дополнительно рост сегмента дополнительно поддерживается растущими располагаемыми доходами и увеличением потребительских расходов на продукты по уходу за кожей в Италии. Например, согласно Организации экономического сотрудничества и развития, валовой скорректированный располагаемый доход на душу населения домохозяйств в Италии достиг 45 925,9 долларов США в 2024 году, отражая растущую покупательную способность итальянских потребителей[1]Источник: Организация экономического сотрудничества и развития, "NAAG Глава 5: Домохозяйства", oecd.org.

Обеспокоенность, связанная с выпадением волос и продуктами для ухода за кожей головы

Итальянский рынок ухода за волосами переживает значительную трансформацию, при этом здоровье кожи головы становится отдельной и быстро растущей категорией. Фокус сместился от традиционных решений против выпадения волос к поддержанию микробиома кожи головы и защите от факторов окружающей среды. Эта смена подтверждается тем, что подразделение профессиональных продуктов L'Oréal достигло роста в 2024 году, при этом уход за волосами был определен как одна из самых быстрорастущих категорий. Успех подразделения профессиональных продуктов объясняется инновационными разработками продуктов, которые решают критические потребительские проблемы, такие как чувствительность кожи головы и плотность волос. Итальянские потребители все чаще рассматривают уход за кожей головы как продолжение ухода за кожей, требуя высококачественных ингредиентов и передовых стандартов лечения, аналогичных тем, которые встречаются в продуктах по уходу за кожей. В ответ на этот спрос бренды разрабатывают специализированные продукты, которые сочетают передовую дерматологическую науку с богатыми ботаническими традициями Италии. Этот стратегический подход привел к созданию премиальной подкатегории в сегменте ухода за волосами, характеризующейся более высокими размерами прибыли и укрепленной потребительской лояльностью через внедрение персонализированных режимов ухода.

Осведомленность о веганских и не тестируемых на животных стандартах красоты

Итальянский рынок красоты переживает значительный сдвиг, поскольку этическое потребление набирает обороты, а веганские и не тестируемые на животных продукты становятся мейнстримом. Прогнозируется, что натуральный и органический сегмент, движимый своим этическим фокусом, будет расти со среднегодовым темпом роста 3,88% в течение 2025-2030 годов, опережая рост обычных составов. Развивающиеся бренды, такие как Conero Beauty и Milanesi, подчеркивают устойчивость и местное получение сырья, используя местные ингредиенты, такие как морской фенхель и шафран, для создания отличительных, этически ориентированных продуктовых портфолио. Правительственная поддержка через финансирование и сетевые инициативы способствует инновациям в секторе, позволяя местным брендам получить конкурентное преимущество, аутентично интегрируя эти ценности в свои предложения. В Италии осведомленность и этические стандарты, касающиеся веганской и не тестируемой на животных красоты, вышли за пределы нишевой привлекательности и стали мейнстримом. Регулятивные запреты, цифрово подкованные потребители, культура влиятелей, широко распространенные сертификации и эко-ориентированные инновации коллективно трансформируют потребительское поведение и отраслевые цепочки поставок на этом рынке.

Потребительский фокус на антивозрастных товарах личной гигиены

В Италии рынок антивозрастных продуктов переживает переход от традиционных решений, противодействующих старению, к более комплексному фокусу на "предупреждение старения" и холистическом здоровье кожи. Это изменение соответствует эволюционирующим потребительским предпочтениям. Более молодые демографические группы входят на рынок раньше, при этом многие молодые потребители уже изучают антивозрастные продукты. Согласно Cosmetica Italia, продажи антивозрастных и антиморщинных кремов из аптек составили 280,9 млн евро[2]Источник: Cosmetica Italia, "Косметические цифры март 2024", www.cosmeticaitalia.it . Итальянские потребители все чаще принимают интегрированный подход к старению, сочетая уход за кожей с практиками оздоровления, такими как питание и добавки. Продукты, подчеркивающие "здоровое старение", набирают популярность над обычными "антивозрастными" решениями. Эта тенденция дополнительно поддерживается демографической динамикой, поскольку Итальянский национальный институт статистики сообщил, что 24,3% населения в 2024 году было в возрасте 65 лет и старше[3]Источник: Итальянский национальный институт статистики, "Демография в цифрах" istat.it. Дополнительно социальные медиаплатформы и влиятели играют значительную роль в повышении осведомленности и стимулировании принятия антивозрастных продуктов. Обучающие материалы, отзывы и обзоры способствуют доверию и вовлеченности, особенно среди потребителей среднего и старшего возраста, которые становятся более активными онлайн.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Строгое регулирование ЕС ограничивает рост | -0.9% | Национальное | Среднесрочное (2-4 года) |

| Нарушения цепочки поставок, затрагивающие бутик и местные бренды | -0.7% | Национальное | Краткосрочное (≤ 2 лет) |

| Потребительский скептицизм по отношению к преувеличенным заявлениям | -0.6% | Национальное | Краткосрочное (≤ 2 лет) |

| Насыщение рынка и интенсивная конкуренция | -0.4% | Национальное | Среднесрочное (2-4 года) |

| Источник: Mordor Intelligence | |||

Строгое регулирование ЕС ограничивает рост

Регулятивная структура Италии для косметики становится все более сложной, представляя значительные вызовы для игроков отрасли. В настоящее время регулирование обеспечивает соблюдение строгих требований, включая обязательные оценки безопасности, подготовку комплексных файлов информации о продукте и уведомления через Портал уведомлений о косметических продуктах (CPNP). Эти обязательства создают операционные трудности, особенно для небольших производителей, и могут препятствовать инновациям в секторе. Ожидаемые обновления регулирования, вероятно, введут более строгие ограничения на ингредиенты и усиленные требования к устойчивости. Эти изменения, вероятно, увеличат производственные затраты и снизят гибкость формулирования. Компании, которые проактивно адаптируют свои стратегии разработки продуктов для соответствия этим эволюционирующим регулированиям, будут лучше позиционированы для достижения конкурентного преимущества на итальянском косметическом рынке.

Нарушения цепочки поставок, затрагивающие бутик и местные бренды

Итальянские бутик-бренды красоты сталкиваются со значительными вызовами цепочки поставок, создавая неравномерную конкурентную среду, которая дает преимущества крупным многонациональным компаниям с диверсифицированными стратегиями получения сырья. Глобальные игроки, такие как L'Oréal, достигли роста 4,3% в сопоставимых продажах в первом квартале 2025 года по всей Европе, несмотря на продолжающиеся нарушения цепочки поставок. Напротив, более мелкие итальянские производители более уязвимы к колебаниям затрат на сырье и логистическим проблемам. Это неравенство меняет конкурентный ландшафт, поскольку бутик-бренды с ограниченной переговорной силой борются за защиту своих маржей, сохраняя при этом ремесленное качество, которое определяет итальянские косметические продукты. Для решения этих вызовов бренды принимают стратегические меры, такие как вертикальная интеграция производственных процессов, местное получение ингредиентов и внедрение гибких производственных практик. Компании, которые эффективно управляют этими сложностями цепочки поставок, вероятно, укрепят свои рыночные позиции, в то время как те, кто не может адаптироваться, могут стать целями для приобретения более крупными фирмами, стремящимися капитализировать на аутентичном итальянском брендовом капитале.

Сегментный анализ

По типу продукта: Специализация поддерживает лидерство товаров личной гигиены

Сегмент товаров личной гигиены доминировал на рынке косметики и товаров личной гигиены Италии в 2024 году, удерживая существенную долю рынка 84,27%. Это доминирование обусловлено широким потребительским спросом на продукты по уходу за кожей, волосами и полостью рта, которые решают конкретные проблемы, такие как антивозрастной уход, уход за кожей головы и общее благополучие. Итальянские потребители демонстрируют сильное предпочтение премиальным и специализированным составам, часто тяготея к продуктам с натуральными и органическими ингредиентами. Инновации в этом сегменте включают разработку сенсорных текстур и многофункциональных продуктов, что усиливает потребительское вовлечение и способствует повторным покупкам. Растущий располагаемый доход и повышение осведомленности о процедурах личного ухода дополнительно укрепили товары личной гигиены как самую большую продуктовую категорию.

Косметика и продукты макияжа представляют самый быстрорастущий сегмент в рамках рынка косметики и товаров личной гигиены Италии, развиваясь со здоровым среднегодовым темпом роста 5,64% до 2030 года. Этот рост подпитывается эволюционирующими потребительскими предпочтениями к разнообразным цветовым палитрам, инновационным составам и многофункциональным продуктам, которые сочетают красоту с преимуществами ухода за кожей. Влияния социальных медиа, влиятелей красоты и модных тенденций постоянно стимулируют экспериментирование и спрос на новые косметические предложения. Более того, более молодые демографические группы демонстрируют растущий интерес к продуктам макияжа, которые предлагают персонализацию и натуральные ингредиенты, соответствующие более широким тенденциям оздоровления. Цифровые розничные каналы и инструменты дополненной реальности для виртуальных примерок значительно улучшают опыт покупок, тем самым катализируя рост.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По категории: Премиум опережает массовый сегмент через богатый историями опыт

Сегмент массовых продуктов представляет 58,55% доли рынка в 2024 году, а премиальный сегмент имеет самый быстрый растущий среднегодовой темп роста 5,75% с 2025-2030 годов. Люксовые бренды интегрируют парфюмерное искусство с эстетикой ухода за кожей, создавая коллекционные баночки и лимитированные ароматы, которые также функционируют как декор. Розничные торговцы возвышают потребительский опыт с бархатными станциями для тестирования и барами для наслоения ароматов. В ответ массовые производители вводят "премиум-массовые" под-лейблы, включающие высококлассную стеклянную упаковку и высокопроизводительные активные вещества, при этом поддерживая доступные ценовые точки аптек.

Тенденция премиализации особенно сильна в уходе за кожей и ароматах, поскольку итальянские потребители все больше приоритизируют высококачественные составы. Позиция L'Oréal Luxe как глобального лидера на рынке люксовой красоты подчеркивает этот сдвиг к премиальным предложениям. Рост премиального сегмента обусловлен потребительским спросом на продукты, которые сочетают превосходную производительность с экспериентальной ценностью. Это создает значительные возможности для брендов, которые могут эффективно артикулировать свое ценностное предложение через стратегическое повествование и сенсорно-ориентированный маркетинг.

По типу ингредиентов: Натуральные составы ускоряют миграцию чистых этикеток

В 2024 году обычные и синтетические товарные единицы составили 67,75% общих продаж, в то время как прогнозируется расширение категорий натуральных/органических продуктов со среднегодовым темпом роста 3,88% в течение прогнозного периода с 2025 по 2030 год. Итальянский рынок косметики и товаров личной гигиены переживает значительный рост спроса на варианты с чистыми этикетками. Эта тенденция роста прежде всего обусловлена потребительским доверием к местно полученным сельскохозяйственным продуктам и привлекательностью средиземноморских ботанических веществ. Компании все больше выделяют инновационные предложения, такие как отшелушивающие средства из переработанных косточек оливок, сыворотки, настоянные на ресвератроле винограда, и масла, полученные из ликопина томатных семян. Эти продукты часто продаются наряду с агротуристическими нарративами, которые сильно резонируют с экологически сознательными потребителями, ищущими устойчивые и аутентичные решения.

Схемы сертификации, включая COSMOS, ICEA и VeganOK, служат надежными индикаторами для торопящихся потребителей, навигирующих переполненные розничные среды. Стартапы используют технологии, включая QR-коды, которые обеспечивают прямой доступ к видеоконтенту, демонстрирующему происхождение сырья, тем самым усиливая прозрачность и строя потребительское доверие. С другой стороны, установившиеся конгломераты принимают стратегии снижения рисков, запуская бутик-стиль под-линии в рамках своих более широких продуктовых портфолио. В совокупности эти инициативы укрепляют стандарты чистых этикеток, эффективно устанавливая их как критическое требование для входа на рынок в итальянской индустрии косметики и товаров личной гигиены.

По каналу распределения: Специализированные магазины удерживают позиции, пока электронная коммерция набирает обороты

В 2024 году специализированные розничные торговцы составили 28,44% оборота, укрепляя доверие покупателей через консультационные услуги, стены для открытия ароматов и мастер-классы по макияжу. Однако онлайн-розница быстро расширяется, достигая среднегодового темпа роста 6,50% (2025-2030), поскольку итальянские домохозяйства все больше принимают услуги клик-энд-коллект и курьерские службы в тот же день. Превосходство в омниканальных операциях имеет существенное значение: инвентарь, очки лояльности и возвраты должны беспрепятственно интегрироваться между физическими и цифровыми платформами, чтобы избежать потери клиентов.

Naïma и EsserBella иллюстрируют различные, но дополняющие бизнес-модели. Naïma фокусируется на погружающих сенсорных опытах, таких как дополненные зеркала и обширные парфюмерные библиотеки, в то время как EsserBella капитализирует на трафике продуктовых магазинов, чтобы сделать премиальные продукты более доступными. Оба бренда используют смартфонные приложения, которые предоставляют функции, такие как планирование встреч, викторины анализа кожи и консультации в живом чате. Этот интегрированный подход усиливает лояльность клиентов и сохраняет размер корзины, даже когда специализированные платформы электронной коммерции конкурируют за долю рынка в секторе косметики и товаров личной гигиены Италии.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

Географический анализ

Рынок косметики и товаров личной гигиены Италии демонстрирует заметную географическую концентрацию, особенно в Северной Италии, где Милан выделяется как доминирующий центр. Известный как модная и коммерческая столица, космополитическая культура Милана, состоятельное население и следящие за тенденциями потребители делают его эпицентром косметики и товаров личной гигиены. Город принимает флагманские магазины крупных глобальных косметических брендов и является центром инноваций, салонов красоты, спа и велнес-центров, обслуживающих высокий спрос на услуги ухода. Пересечение Милана с модной индустрией дополнительно подпитывает спрос на премиальные и люксовые косметические продукты. Дополнительно город регулярно принимает косметические выставки и отраслевые мероприятия, укрепляя свою позицию как глобального лидера в секторе.

Рим появляется как самый быстрорастущий город в рамках итальянского рынка косметики и товаров личной гигиены, движимый быстрой урбанизацией, динамичным населением и сильными туристическими потоками, которые повышают спрос по всем сегментам. Сочетание традиционных и современных жизненных предпочтений этой столицы привело к увеличению потребления как ежедневных предметов личной гигиены, так и люксовой косметики. Инвестиции в розничную инфраструктуру и цифровые платформы улучшили доступность продуктов, в то время как более молодые демографические группы и влияние социальных медиа усиливают рост рынка. Более того, процветающая туристическая индустрия Рима поддерживает стабильный спрос на салоны красоты и велнес-услуги, делая его ключевым центром роста на итальянском рынке.

За пределами Милана и Рима общий итальянский рынок выигрывает от своей растущей потребительской базы с увеличивающимися располагаемыми доходами и повышающейся осведомленностью о процедурах личного ухода. Регионы с более высокой покупательной способностью демонстрируют большее проникновение рынка и доступность премиальных продуктов. Потребители по всей Италии становятся более заинтересованными в натуральных, органических и технологически продвинутых продуктах, с широко распространенной тенденцией к устойчивости и персонализированным косметическим решениям. Эволюционирующие каналы распределения, включая розничную торговлю в обычных магазинах, специализированные магазины, аптеки и быстро расширяющийся сектор электронной коммерции, обеспечивают широкую доступность. Региональное разнообразие и концентрированное благосостояние в отдельных городах создают динамичный и многогранный рыночный ландшафт в итальянской индустрии косметики и товаров личной гигиены.

Конкурентный ландшафт

Рынок косметики и товаров личной гигиены Италии фрагментирован, характеризуется присутствием глобальных корпораций, установившихся отечественных брендов и появляющихся бутик-игроков. Видные компании, работающие на рынке, включают Unilever PLC, Estée Lauder Companies Inc, Beiersdorf AG, L'Oreal S.A. и Kenvue Inc. Рыночные тенденции подчеркивают растущий фокус на премиализации, устойчивости и цифровой трансформации.

Приобретение KIKO Milano компанией L Catterton за 1,5 млрд долларов США в апреле 2024 года подчеркивает стратегическую важность итальянских косметических брендов с сильными рыночными позициями. Возможности роста существуют на пересечении красоты и велнеса, особенно в нутрикосметике и персонализированных составах. Итальянские стартапы, подчеркивающие натуральные ингредиенты и устойчивые практики, нарушают рынок, поддерживаемые правительственными инициативами и сетевыми платформами. Принятие передовых технологий, таких как ИИ, ускоряется, позволяя брендам предоставлять персонализированные рекомендации и улучшать клиентский опыт, отражая сдвиг индустрии к управляемым данными и клиентоцентричным бизнес-моделям.

Три стратегические инициативы имеют ключевое значение, такие как сочетание премиального повествования с научно подтвержденной эффективностью, обеспечение прозрачных цепочек поставок через блокчейн или QR-отслеживаемость, и предоставление омниканального клиентского опыта, который интегрирует физическое взаимодействие с цифровым удобством. Компании, которые превосходят в этих областях, усиливают лояльность клиентов и ценовую власть, укрепляя свою конкурентную позицию на рынке косметики и товаров личной гигиены Италии.

Лидеры отрасли косметики и товаров личной гигиены Италии

-

Beiersdorf AG

-

L'Oreal S.A.

-

Unilever PLC

-

The Estée Lauder Companies Inc.

-

Kenvue Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Май 2025: Goop Beauty Гвинет Пэлтроу официально вошла на итальянский рынок через эксклюзивное годовое партнерство с местным нишевым розничным торговцем The Beautyaholic's Shop. Это партнерство знаменует вход Goop на итальянский рынок. The Beautyaholic's Shop, известный курированием брендов чистой красоты, будет эксклюзивным розничным торговцем продуктов Goop Beauty в Италии.

- Февраль 2025: EspressOh, итальянский бренд макияжа, известный своей модной привлекательностью, расширился на рынок ухода за кожей. Компания представила свои первые продукты в этом сегменте: глубокоувлажняющий крем и крем для глаз, нацеленные на свою лояльную цифровую потребительскую базу и более широкую аудиторию.

- Февраль 2025: Amazon запустил магазин косметических товаров и товаров для здоровья в сердце Милана, Италия, продолжая свое исследование физической розничной торговли. Расположенный в центре Милана, магазин демонстрирует разнообразный ассортимент косметических товаров и товаров личной гигиены.

- Апрель 2024: L Catterton приобрела итальянский доступный бренд макияжа KIKO за 1,5 млрд долларов США, стратегический ход, который поможет расширить присутствие KIKO на рынках США и Индии, позиционируя его стать первым глобальным итальянским косметическим брендом.

Область отчета о рынке косметики и товаров личной гигиены Италии

Косметика и товары личной гигиены включают уход за кожей, уход за волосами, товары для ванны и душа, уход за полостью рта, цветную косметику и ароматы. Эти продукты позволяют потребителям поддерживать личную гигиену и улучшать свой физический вид.

Отчет о рынке косметики и товаров личной гигиены Италии сегментирован по типу продукта, категории, типу ингредиентов и каналу распределения. На основе типов продуктов рынок сегментирован на товары личной гигиены и косметику / продукты макияжа. Сегмент товаров личной гигиены далее сегментирован на уход за волосами, уход за кожей, ванну и душ, уход за полостью рта, мужские товары для ухода, дезодоранты и антиперспиранты, а также духи и ароматы. Сегмент косметики/продуктов макияжа далее сегментирован на косметику для лица, косметику для глаз и продукты макияжа для губ и ногтей. На основе категории рынок сегментирован на премиальные продукты и массовые продукты. На основе типа ингредиентов рынок сегментирован на натуральные и органические и обычные. На основе каналов распределения рынок сегментирован на супермаркеты/гипермаркеты, специализированные магазины, интернет-магазины розничной торговли и другие каналы распределения. Размер рынка был выполнен в стоимостных терминах в долларах США для всех вышеупомянутых сегментов.

| Товары личной гигиены | Уход за волосами | Шампунь |

| Кондиционер | ||

| Краска для волос | ||

| Средства для укладки волос | ||

| Прочие | ||

| Уход за кожей | Средства для ухода за лицом | |

| Средства для ухода за телом | ||

| Средства для ухода за губами и ногтями | ||

| Ванна и душ | Гели для душа | |

| Мыло | ||

| Прочие | ||

| Уход за полостью рта | Зубная щетка | |

| Зубная паста | ||

| Ополаскиватели для рта | ||

| Прочие | ||

| Мужские товары для ухода | ||

| Дезодоранты и антиперспиранты | ||

| Духи и ароматы | ||

| Косметика/Продукты макияжа | Косметика для лица | |

| Косметика для глаз | ||

| Продукты макияжа для губ и ногтей | ||

| Премиальные продукты |

| Массовые продукты |

| Натуральные и органические |

| Обычные/синтетические |

| Специализированные магазины |

| Супермаркеты/гипермаркеты |

| Интернет-магазины розничной торговли |

| Прочие каналы |

| По типу продукта | Товары личной гигиены | Уход за волосами | Шампунь |

| Кондиционер | |||

| Краска для волос | |||

| Средства для укладки волос | |||

| Прочие | |||

| Уход за кожей | Средства для ухода за лицом | ||

| Средства для ухода за телом | |||

| Средства для ухода за губами и ногтями | |||

| Ванна и душ | Гели для душа | ||

| Мыло | |||

| Прочие | |||

| Уход за полостью рта | Зубная щетка | ||

| Зубная паста | |||

| Ополаскиватели для рта | |||

| Прочие | |||

| Мужские товары для ухода | |||

| Дезодоранты и антиперспиранты | |||

| Духи и ароматы | |||

| Косметика/Продукты макияжа | Косметика для лица | ||

| Косметика для глаз | |||

| Продукты макияжа для губ и ногтей | |||

| По категории | Премиальные продукты | ||

| Массовые продукты | |||

| По типу ингредиентов | Натуральные и органические | ||

| Обычные/синтетические | |||

| По каналу распределения | Специализированные магазины | ||

| Супермаркеты/гипермаркеты | |||

| Интернет-магазины розничной торговли | |||

| Прочие каналы | |||

Ключевые вопросы, отвеченные в отчете

Какова прогнозируемая стоимость рынка косметики и товаров личной гигиены Италии к 2030 году?

Ожидается, что он достигнет 16,83 млрд долларов США, отражая среднегодовой темп роста 4,80%.

Какой сегмент расширяется быстрее всего в отрасли?

Интернет-магазины розничной торговли лидируют, растя со среднегодовым темпом роста 6,50% до 2030 года, за ними следует сегмент натуральных/органических со среднегодовым темпом роста 3,88% с 2025-2030 годов

Какие регулятивные изменения на горизонте?

ЕС пересматривает Регулирование о косметике 1223/2009, вероятно, добавляя более строгие требования к ингредиентам и устойчивости к 2026 году.

Почему уход за кожей головы привлекает инвестиции?

Потребители относятся к коже головы с той же строгостью, что и к коже лица, стимулируя спрос на дружественные к микробиому уплотняющие сыворотки и повышая стоимость салонной розничной торговли.

Последнее обновление страницы: