Анализ рынка логистики холодовой цепи Италии

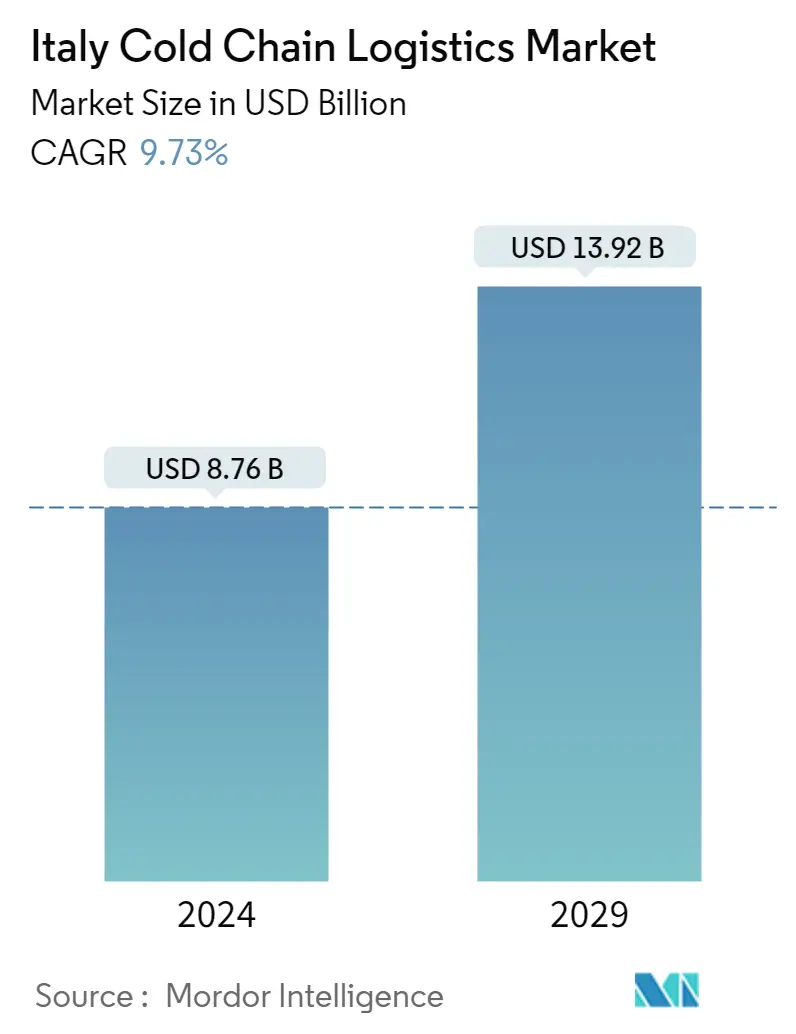

Объем рынка логистики холодовой цепи Италии оценивается в 8,76 млрд долларов США в 2024 году и, как ожидается, достигнет 13,92 млрд долларов США к 2029 году, а среднегодовой темп роста составит 9,73% в течение прогнозируемого периода (2024-2029 гг.).

- Влияние COVID-19 было широко заметно на всех видах транспорта по всему миру, зависящих от логистики. Хотя некоторые отрасли испытывали трудности из-за пандемии, некоторые из них процветали, например здравоохранение и фармацевтика, электронная коммерция и производство товаров первой необходимости, которые, как ожидалось, окажут положительное влияние на логистическую отрасль во время вспышки COVID-19 во всем мире. Однако на итальянском рынке логистики холодовой цепи в 2020 году наблюдался спад выручки и роста из-за негативного прогноза спроса и предложения из-за ограничений COVID-19 для конечных пользователей, включая производителей и поставщиков продуктов питания и напитков. товары для здоровья и питания, хлебобулочные изделия, товары для цветов и многое другое. Общая производственная деятельность в этих отраслях снизилась из-за ограниченности трудовых ресурсов и неадекватных мер по охране здоровья. Ожидаемые низкие показатели бизнеса напрямую повлияли на общий объем продаж системы и услуг логистики холодовой цепи в европейских странах.

- Итальянский рынок грузовых перевозок и логистики холодовой цепи занимает высокие позиции в мире. Италия имеет второй по величине европейский рынок внутренних железнодорожных комбинированных перевозок после Германии. Ежегодно в Италии осуществляется около 1,6 миллиона двадцатифутовых эквивалентных единиц (TEU) и 12,3 миллиона метрических тонн комбинированных перевозок посредством железнодорожного и автомобильного транспорта. COVID-19 оказал положительное влияние на логистику холодовой цепи Италии. Во время карантина высокий спрос на замороженные продукты питания и фармацевтическую продукцию способствовал росту рынка логистики холодовой цепи.

- После нескольких лет стагнации в отрасли логистики холодовой цепи наблюдается тенденция к развороту из-за положительного восстановления экспорта страны и новых признаков роста. Страна имеет высокоразвитую и эффективную транспортно-логистическую сеть, особенно в северных и центральных регионах, а также обширный внутренний и международный рынок благодаря своему стратегическому положению в Центральной Европе. Рынок холодовой цепи имеет огромный потенциал в течение прогнозируемого периода.

- Основные отрасли промышленности Италии включают текстильную и швейную промышленность, продукты питания и напитки, металлы и изделия из них, химическую промышленность, судостроение, фармацевтику и медицинское оборудование. Растущий спрос на организованную розничную торговлю и растущая осведомленность потребителей о необходимости сокращения пищевых отходов привели к росту спроса на логистику холодовой цепи. С развитием новых технологий использование холодовых цепей в секторе продуктов питания и напитков может помочь предотвратить ухудшение качества продуктов питания.

Тенденции рынка логистики холодовой цепи Италии

Увеличение использования молочных продуктов в стране стимулирует рынок

Производство молока в Европейском Союзе оценивается примерно в 155 миллионов тонн в год. Германия, Франция, Польша, Нидерланды, Италия и Ирландия являются основными странами-производителями. Вместе они обеспечивают почти 70% производства молока в ЕС. Италия – один из ведущих игроков мировой молочной промышленности; Национальное шоу сочетает в себе качество, объемы и традиции. Самые передовые технологии переработки молока сделали его любимым напитком (свежим, UHT, LSL), совместимым со специальными диетами и доступным для покупателей, страдающих непереносимостью.

Молочный сектор является первым итальянским пищевым подразделением с оборотом 14,2 миллиарда евро. 75% молока производится в северных регионах Италии Ломбардия, Эмилия-Романья, Венето и Пьемонте. В Италии производят 11 млн тонн молока, а 13 млн тонн молока перерабатывают в миллион тонн сыров (более 440 000 тонн — сыры DOP), почти три миллиона тонн пастеризованного питьевого молока (1 300 000 тн) и ультрапастеризованного молока. (1 600 000 тн) и 190 000 тн йогуртов и кисломолочных продуктов.

Производство молока в Италии в 2021 году выросло до 13 млн тонн (+3% по сравнению с 2020 годом). Благодаря достигнутой отраслью самодостаточности импорт из-за границы снизился (импорт цельного молока снизился на 30%). В отчете итальянской ассоциации фермеров и селекционеров Alleanza Cooperative Agroalimentari ожидается, что производство коровьего молока в Италии увеличится на +10/+15% в ближайшие пять лет со среднегодовым темпом изменения +2/+3%. Предполагается, что производство молочных продуктов в Италии достигнет 21,5 млрд евро в 2026 году с 20,39 млрд евро (1 евро = 1,06 доллара США) в 2021 году, при этом среднегодовой рост составит 0,8%. С 2013 года предложение Италии выросло на 2,6% по сравнению с прошлым годом. По прогнозам, потребление молочных продуктов достигнет 11 043 000 000 килограммов к 2026 году с 11 000 000 000 килограммов в 2020 году при среднегодовом росте на 0,1%.

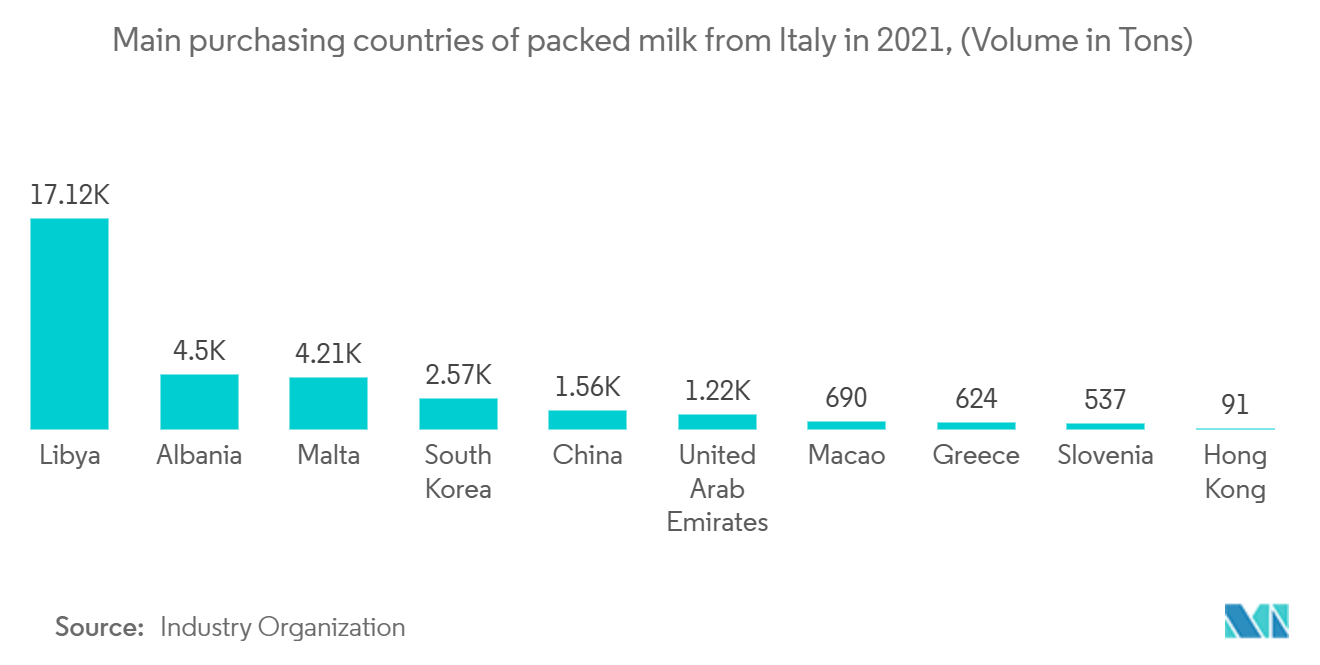

По состоянию на конец 2021 года Ливия из Италии импортировала более 17 тысяч тонн упакованного молока. Албания и Мальта заняли второе и третье место среди крупнейших стран-импортеров с примерно 4,5 и 4,2 тысячами тонн упакованного молока соответственно. Все вышеперечисленные факторы увеличивают рынок логистики холодовой цепи в Италии.

Увеличение инвестиций в сектор логистики стимулирует рынок

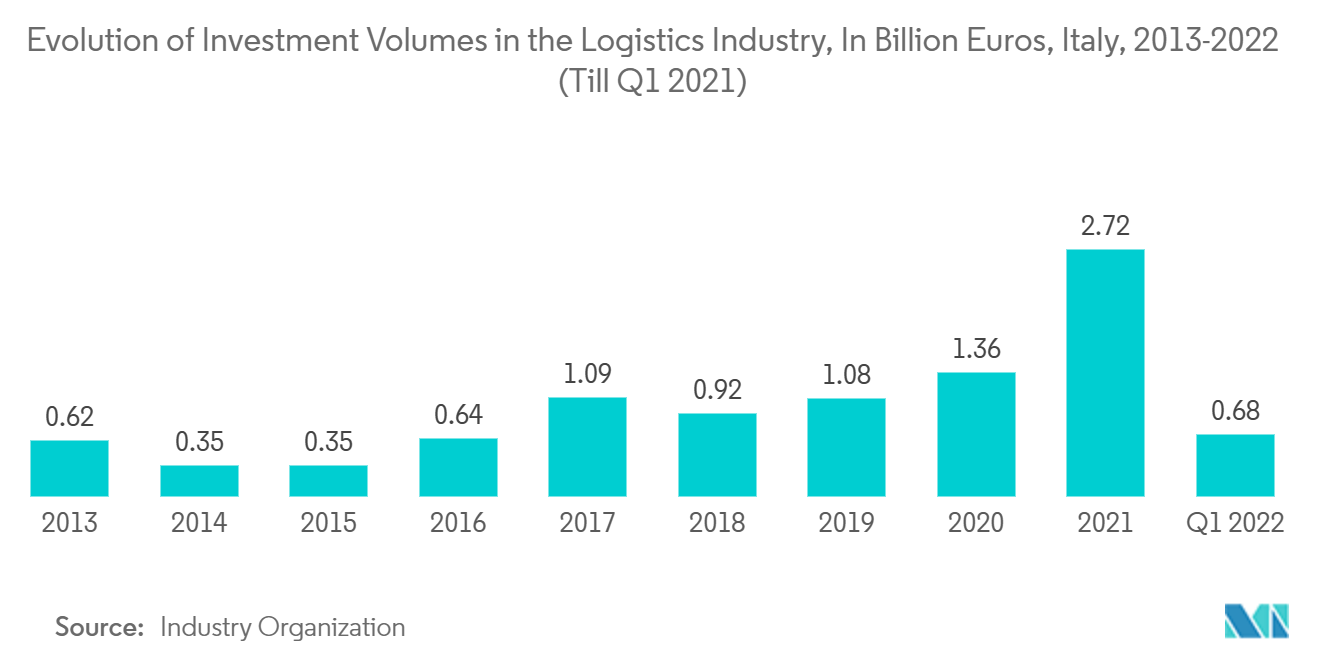

Сектор логистики подтверждает положительную динамику в 2022 году, став одним из развивающихся секторов, привлекающих аппетит инвесторов. Что касается объемов рынков капитала, логистика достигла нового рекордного уровня, достигнув в первом-третьем квартале 2022 года самого высокого за всю историю количества инвестиций, составившего почти 2,7 млрд евро (+53% г/г). Кроме того, на рынке было заключено несколько сделок с землями и девелоперскими проектами инвесторы с давним присутствием и крупные европейские и мировые компании, занимающиеся недвижимостью, рассматривают Италию как новое европейское логистическое направление с высоким потенциалом. Если говорить о нескольких сделках, то на рынке зафиксирована 51 операция, характеризующаяся примечательным средним размером сделки (53 млн евро). На рынке доминировали сделки с отдельными активами, хотя самой крупной сделкой стало приобретение инвесторами Prologis панъевропейской платформы городской логистики Crossbay примерно за 1,6 млрд евро, при этом доля Италии была очень большой. Растущее значение международных инвесторов облегчило условия ликвидности рынка, снижая доходность на протяжении многих лет. Тем не менее, со второго квартала 2022 года доходность начала снижаться, отражая более широкую макроэкономическую неопределенность и рост стоимости финансирования.

Обзор отрасли логистики холодовой цепи Италии

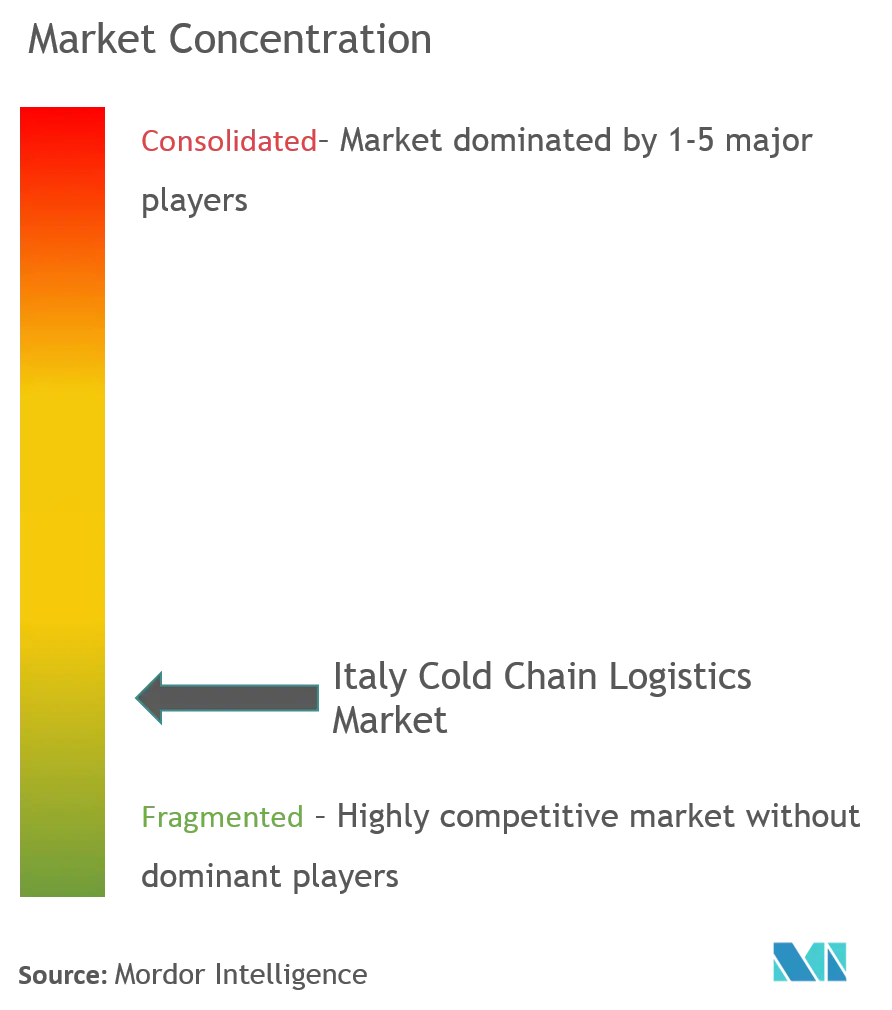

Итальянский рынок логистики холодовой цепи фрагментирован, на изученном рынке присутствуют несколько отечественных и международных компаний. На рынке происходит сотрудничество и появление новых компаний, которые укрепляют свою позицию. Спрос на объекты холодовой цепи привел к появлению множества мелких игроков с низкой степенью специализации, что привело к таким проблемам, как высокие эксплуатационные расходы, а также несбалансированное и недостаточное развитие. Некоторые существующие крупные игроки на рынке включают Safim Logistics, Frigocaserta SRL, Eurofrigo Vernate SRL, Frigoscandia SPA и DRS Depositi Regionali Surgelati SRL.

Лидеры рынка логистики холодовой цепи Италии

Safim Logistics

Frigocaserta SRL

Eurofrigo Vernate SRL

Frigoscandia SPA

DRS Depositi Regionali Surgelati SRL

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка логистики холодовой цепи Италии

- Май 2022 г. Bomi Group через бренд Picking Farma объявляет о предстоящем открытии нового логистического центра недалеко от Мадрида, предназначенного для сектора здравоохранения. Склад, работа которого уже началась, потребует инвестиций в размере 15 миллионов евро и создания 150 рабочих мест. Новая логистическая платформа присоединится к семи уже существующим в Испании, в том числе одной под Мадридом, четырем в Каталонии и двум на Канарских островах. Этот новый логистический центр будет иметь площадь 25 000 м² и вместимость 60 000 паллетомест, что сделает его одним из важнейших справочных складов для фармацевтического сектора в Европе.

- Апрель 2022 г. Bomi Group, многонациональный лидер в области интегрированной логистики в секторе здравоохранения, объявила о приобретении своим французским филиалом Tendron Pharma, подразделения Tendron Transports — независимой компании, основанной в 1963 году и занимающейся транспортировкой фармацевтической продукции. Tendron Pharma имеет парк из 25 собственных транспортных средств, состоящих из фургонов и грузовиков, все с контролируемой температурой +15+25°C, которые перевозят лекарства и устройства с фармацевтического завода дистрибьюторам в регионе Иль-де-Франс, в том числе аптеки, больницы и поликлиники.

Сегментация отрасли логистики холодовой цепи Италии

Рынок логистики холодовой цепи предполагает транспортировку чувствительных к температуре продуктов по цепочке поставок с использованием методов термической и холодильной упаковки, а также логистическое планирование для защиты целостности этих поставок. Виды транспорта авторефрижераторы, железнодорожные вагоны, рефрижераторные грузы и авиагрузы. Кроме того, в отчете представлена важная информация об итальянском рынке логистики холодовой цепи. Он включает в себя технологические разработки, тенденции и правительственные постановления в этом секторе. Кроме того, он фокусируется на динамике рынка. Кроме того, конкурентная среда итальянского рынка логистики холодовой цепи представлена через профили активных и важных игроков.

Рынок логистики холодовой цепи в Италии сегментирован по услугам (хранение, транспортировка и услуги с добавленной стоимостью), типу температуры (окружающая, охлажденная и замороженная) и применению (садоводство (свежие фрукты и овощи), молочным продуктам (молоко, лед). -сливки, сливочное масло и т. д.), мясо и рыба, обработанные пищевые продукты, фармацевтика, науки о жизни, химикаты и другие применения). В отчете представлены размер рынка и прогнозные значения (млрд долларов США) для всех вышеуказанных сегментов.

| Хранилище |

| Транспорт |

| Дополнительные услуги (шоковая заморозка, маркировка, управление запасами и т. д.) |

| Окружающий |

| Охлажденный |

| Замороженный |

| Садоводство (свежие фрукты и овощи) |

| Молочные продукты (молоко, мороженое, сливочное масло и т. д.) |

| Мясо и рыба |

| Обработанные пищевые продукты |

| Фармацевтика, науки о жизни и химия |

| Другие приложения |

| По услугам | Хранилище |

| Транспорт | |

| Дополнительные услуги (шоковая заморозка, маркировка, управление запасами и т. д.) | |

| По типу температуры | Окружающий |

| Охлажденный | |

| Замороженный | |

| По применению | Садоводство (свежие фрукты и овощи) |

| Молочные продукты (молоко, мороженое, сливочное масло и т. д.) | |

| Мясо и рыба | |

| Обработанные пищевые продукты | |

| Фармацевтика, науки о жизни и химия | |

| Другие приложения |

Часто задаваемые вопросы по исследованию рынка логистики холодовой цепи Италии

Насколько велик рынок логистики холодовой цепи в Италии?

Ожидается, что объем рынка логистики холодовой цепи Италии достигнет 8,76 млрд долларов США в 2024 году, а среднегодовой темп роста составит 9,73% и достигнет 13,92 млрд долларов США к 2029 году.

Каков текущий размер рынка логистики холодовой цепи в Италии?

Ожидается, что в 2024 году объем рынка логистики холодовой цепи Италии достигнет 8,76 млрд долларов США.

Кто являются ключевыми игроками на рынке логистики холодовой цепи в Италии?

Safim Logistics, Frigocaserta SRL, Eurofrigo Vernate SRL, Frigoscandia SPA, DRS Depositi Regionali Surgelati SRL — основные компании, работающие на итальянском рынке логистики холодовой цепи.

В какие годы охватывается рынок логистики холодовой цепи Италии и каков был размер рынка в 2023 году?

В 2023 году объем рынка логистики холодовой цепи Италии оценивался в 7,98 миллиарда долларов США. В отчете рассматривается исторический размер рынка логистики холодовой цепи Италии за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка логистики холодовой цепи Италии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Последнее обновление страницы:

Отчет об отрасли логистики холодовой цепи Италии

Статистические данные о доле, размере и темпах роста доходов на рынке логистики холодовой цепи Италии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ логистики холодовой цепи Италии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.