Объем рынка автомобильных моторных масел Индии

|

|

Период исследования | 2015 - 2026 |

|

|

Объем Рынка (2024) | 1.12 Миллиард литров |

|

|

Объем Рынка (2026) | 1.15 Миллиард литров |

|

|

Наибольшая доля по типу транспортного средства | Мотоциклы |

|

|

CAGR (2024 - 2026) | 5.48 % |

|

|

Самый быстрорастущий по типу транспортного средства | Мотоциклы |

|

|

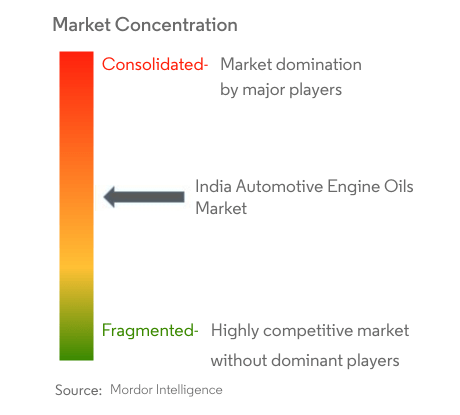

Концентрация Рынка | Высокий |

Ключевые игроки |

||

|

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка автомобильных моторных масел Индии

Объем рынка автомобильных моторных масел Индии оценивается в 1,42 миллиарда литров в 2024 году и, как ожидается, достигнет 1,58 миллиарда литров к 2026 году, при этом среднегодовой темп роста составит 5,48% в течение прогнозируемого периода (2024-2026 годы).

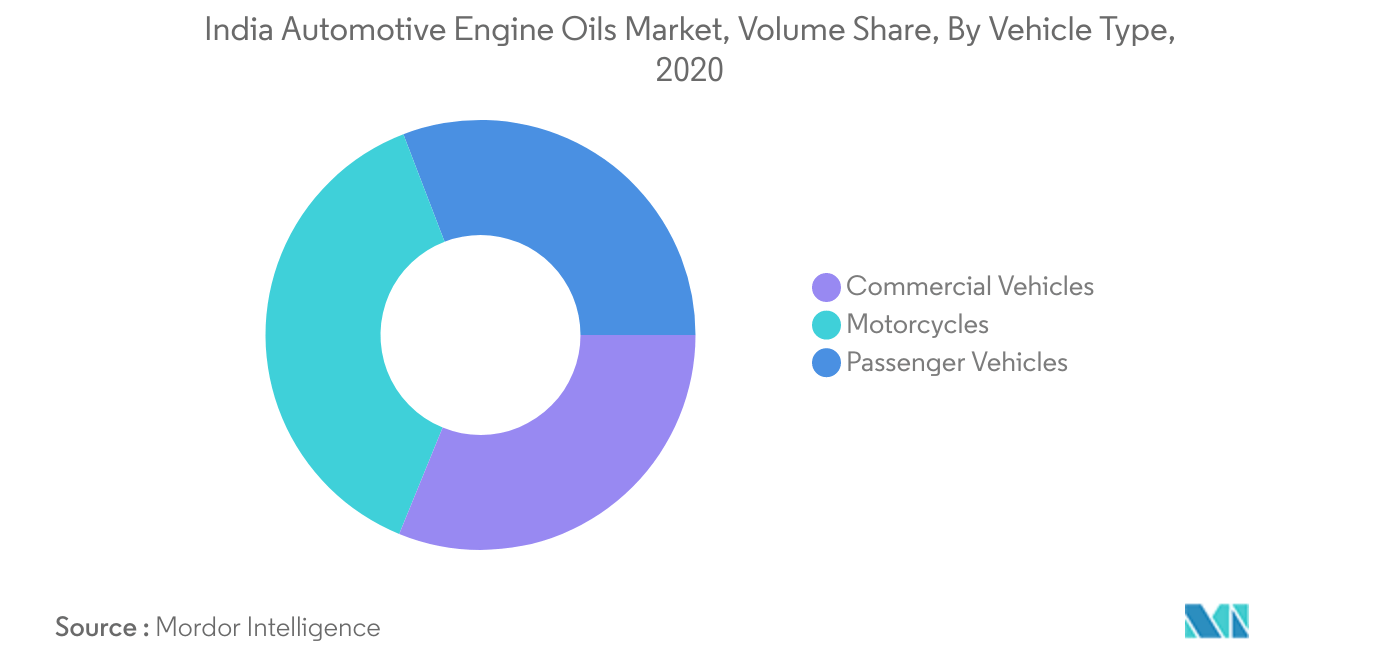

- Крупнейший сегмент по типу транспортных средств — мотоциклы. Увеличение частоты обслуживания, а также большое количество мотоциклов и уровень их использования в Индии являются основными причинами высокого потребления моторного масла в сегменте мотоциклов.

- Самый быстрый сегмент по типу транспортных средств — мотоциклы. Ожидаемый резкий рост производства мотоциклов и продаж в Индии в 2021 году, как ожидается, приведет к увеличению потребления моторного масла для мотоциклов в течение прогнозируемого периода.

Крупнейший сегмент по типу транспортных средств Мотоциклы

- В Индии на моторные масла приходилось около 81% потребления автомобильных смазочных материалов в 2020 году. В течение 2015–2019 годов среднегодовой темп потребления моторных масел в стране составил 7,89%. Рост продаж автомобилей и более широкое доминирование моторных масел на минеральной основе стали основными факторами, влияющими на потребление автомобильных моторных масел в стране.

- В 2020 году вспышка COVID-19 привела к резкому снижению коэффициента использования существующего автопарка в стране, что привело к падению потребления моторного масла на 16,2%. В сегменте мотоциклов зафиксировано наибольшее снижение потребления моторного масла примерно на 19% за год.

- Ожидается, что в 2021–2026 годах в сегменте мотоциклов будет зарегистрирован самый высокий среднегодовой темп потребления моторного масла (около 6,69%), за которым следуют сегменты легковых автомобилей (6,5%) и коммерческих автомобилей (5,88%) соответственно.

Обзор отрасли автомобильных моторных масел Индии

Рынок автомобильных моторных масел Индии умеренно консолидирован пять крупнейших компаний занимают 55,88%. Основными игроками на этом рынке являются Bharat Petroleum Corporation Limited, BP PLC (Castrol), Gulf Oil International, Hindustan Petroleum Corporation Limited и Indian Oil Corporation Limited (отсортировано в алфавитном порядке).

Лидеры рынка автомобильных моторных масел Индии

Bharat Petroleum Corporation Limited

BP PLC (Castrol)

Gulf Oil International

Hindustan Petroleum Corporation Limited

Indian Oil Corporation Limited

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка автомобильных моторных масел Индии

- Январь 2022 г . с 1 апреля корпорация ExxonMobil была организована по трем бизнес-направлениям ExxonMobil Upstream Company, ExxonMobil Product Solutions и ExxonMobil Low Carbon Solutions.

- Декабрь 2021 г . ExxonMobil представила линейку синтетических моторных масел Mobil Super Pro для внедорожников в Индии.

- Октябрь 2021 г . Valvoline и Cummins продлили свое давнее соглашение о сотрудничестве в области маркетинга и технологий еще на пять лет. Компания Cummins будет рекламировать и продвигать моторное масло Valvoline Premium Blue для своих дизельных двигателей и генераторов большой мощности, а также будет распространять продукцию Valvoline через свои глобальные дистрибьюторские сети.

Отчет о рынке автомобильных моторных масел Индии – Содержание

1. Резюме и ключевые выводы

2. Введение

- 2.1 Допущения исследования и определение рынка

- 2.2 Объем исследования

- 2.3 Методология исследования

3. Ключевые тенденции отрасли

- 3.1 Тенденции автомобильной промышленности

- 3.2 Нормативно-правовая база

- 3.3 Анализ цепочки создания стоимости и каналов сбыта

4. Сегментация рынка

-

4.1 По типу автомобиля

- 4.1.1 Коммерческий транспорт

- 4.1.2 Мотоциклы

- 4.1.3 Легковой транспорт

- 4.2 По классу продукта

5. Конкурентная среда

- 5.1 Ключевые стратегические шаги

- 5.2 Анализ доли рынка

-

5.3 Профили компании

- 5.3.1 Bharat Petroleum Corporation Limited

- 5.3.2 BP PLC (Castrol)

- 5.3.3 ExxonMobil Corporation

- 5.3.4 Gulf Oil International

- 5.3.5 Hindustan Petroleum Corporation Limited

- 5.3.6 Indian Oil Corporation Limited

- 5.3.7 Motul

- 5.3.8 PETRONAS Lubricants International

- 5.3.9 Royal Dutch Shell Plc

- 5.3.10 Valvoline Inc.

6. Приложение

- 6.1 Приложение-1 Ссылки

- 6.2 Приложение-2 Список таблиц и рисунков

7. Ключевые стратегические вопросы для руководителей компаний, занимающихся смазочными материалами

Сегментация отрасли автомобильных моторных масел Индии

| Коммерческий транспорт |

| Мотоциклы |

| Легковой транспорт |

| По типу автомобиля | Коммерческий транспорт |

| Мотоциклы | |

| Легковой транспорт |

Определение рынка

- Типы транспортных средств - Легковые транспортные средства, коммерческие транспортные средства и мотоциклы рассматриваются как рынок автомобильных моторных масел.

- Типы продуктов - Для целей данного исследования во внимание принимаются моторные масла.

- Сервис пополнения - Сервисное обслуживание учитывается при учете расхода моторного масла для каждого типа исследуемого автомобиля.

- Заводская заливка - В рамках исследования рассматриваются первые заправки смазочных материалов для вновь выпускаемых автомобилей.

Методология исследования

Mordor Intelligence следует четырехэтапной методологии во всех наших отчетах.

- Шаг 1: Определить ключевые переменные: Количественные ключевые переменные (отрасль и внешние) в отношении конкретного сегмента продукта и страны выбираются из группы соответствующих переменных и факторов на основе исследований на рабочем столе и обзора литературы; вместе с первичными экспертными входами. Эти переменные дополнительно подтверждаются с помощью регрессионного моделирования (при необходимости).

- Шаг 2: Создать рыночную модель: Для создания надежной методологии прогнозирования переменные и факторы, определенные на шаге 1, тестируются на основе доступных исторических рыночных цифр. Через итеративный процесс устанавливаются переменные, необходимые для прогнозирования рынка, и модель создается на основе этих переменных.

- Шаг 3: Проверить и завершить: На этом важном этапе все рыночные цифры, переменные и звонки аналитиков проверяются через обширную сеть экспертов первичного исследования из изучаемого рынка. Респонденты выбираются на всех уровнях и функциях для создания глобальной картины изучаемого рынка.

- Шаг 4: Результаты исследования: Синдицированные отчеты, индивидуальные консалтинговые задания, базы данных и платформы подписки.