Размер и доля рынка упругих напольных покрытий

Анализ рынка упругих напольных покрытий от Mordor Intelligence

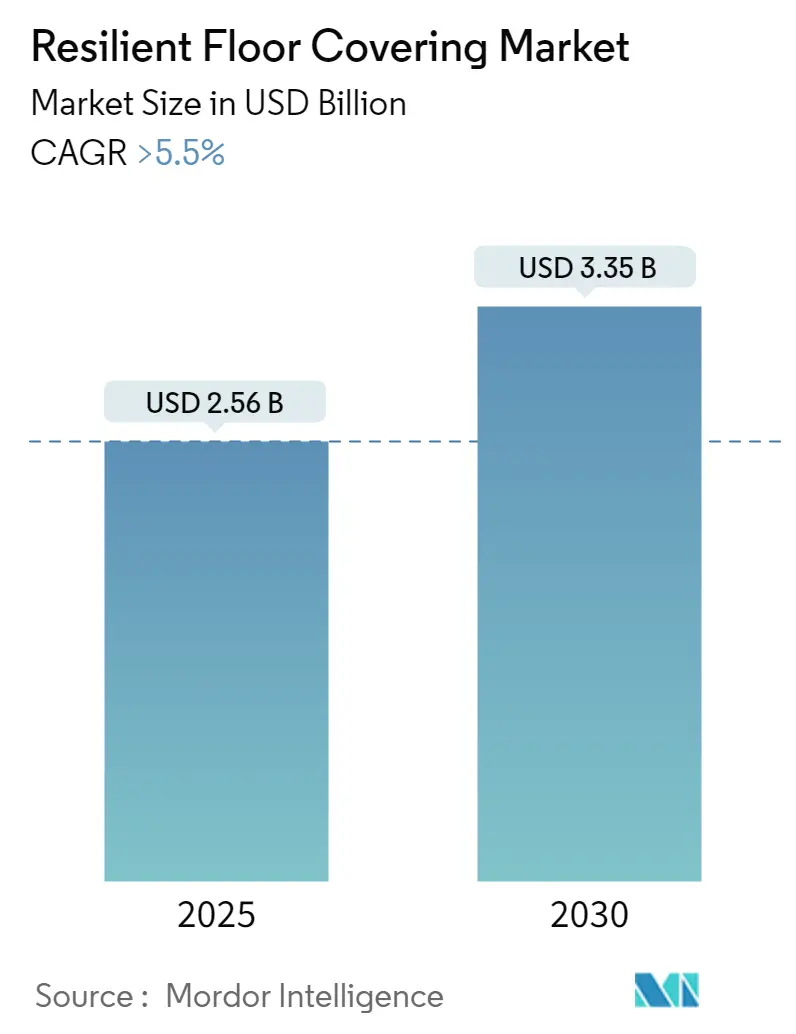

Рынок упругих напольных покрытий оценивается в 2,56 млрд долларов США в 2025 году и, согласно прогнозам, достигнет 3,35 млрд долларов США к 2030 году, что отражает среднегодовой темп роста 5,5%. Устойчивый спрос обусловлен модернизацией роскошной виниловой плитки (LVT) в домах, расширяющимся портфелем строительства медицинских учреждений в Азиатско-Тихоокеанском регионе и постоянными инновациями продукции, которые поддерживают конкурентоспособность упругих напольных покрытий по отношению к керамике, ламинату и натуральному дереву. Цифровая печать, тиснение в регистре и жесткая сердцевинная конструкция расширили дизайнерские возможности и улучшили ударопрочность, в то время как варианты без ПВХ укрепляют экологические качества без ущерба для эксплуатационных характеристик. Агентство по охране окружающей среды США выпустило проект оценки рисков для пластификатора ДИНФ, указав на потенциальные риски для здоровья человека при определенных условиях использования[1]Источник: Агентство по охране окружающей среды, "Проект оценки рисков для диизононилфталата (ДИНФ)," epa.gov. Сдвиги в цепочке поставок в сторону производства вблизи берегов в Северной Америке и Европе снижают воздействие тарифов и сроки поставок, облегчая управление локализованными запасами. Строительные нормы, обусловленные климатом, которые подчеркивают водостойкость и легкость санитарной обработки, дополнительно укрепляют принятие, позиционируя рынок упругих напольных покрытий как надежный растущий сегмент в более широком секторе отделочных материалов.

Ключевые выводы отчета

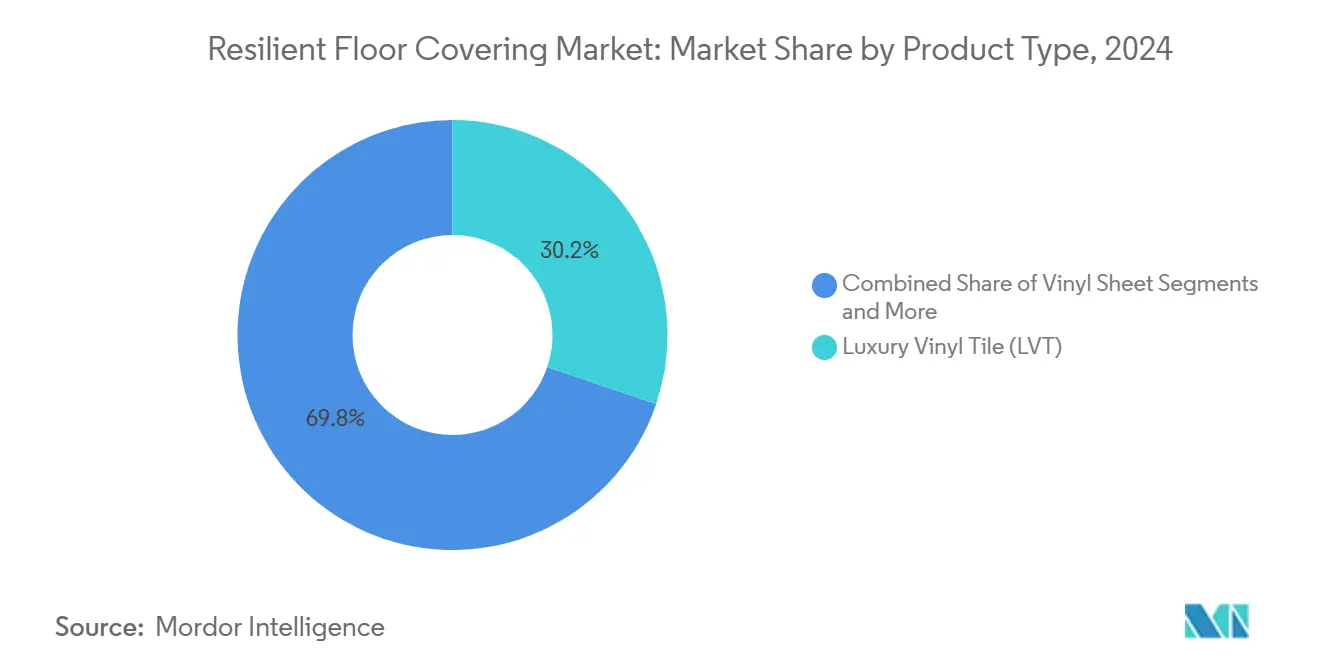

• По типу продукции роскошная виниловая плитка составила 30,23% выручки в 2024 году; прогнозируется, что камне-пластиковый композит будет расширяться со среднегодовым темпом роста 8,33% до 2030 года на рынке упругих напольных покрытий.

• По типу укладки клеевые решения занимали 46,89% доли рынка упругих напольных покрытий в 2024 году, в то время как системы защелкивания зафиксировали наивысший прогнозируемый среднегодовой темп роста 7,79% до 2030 года.

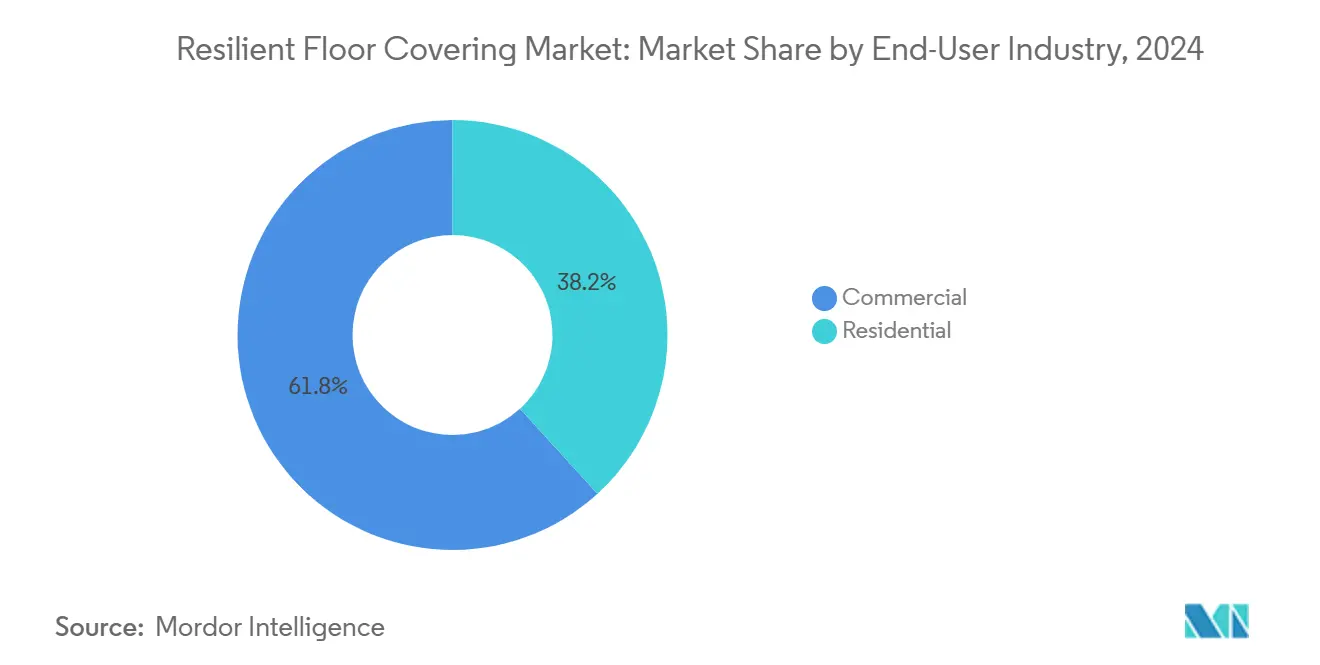

• По конечному пользователю жилой сегмент составил 38,21% размера рынка упругих напольных покрытий в 2024 году и развивается со среднегодовым темпом роста 8,21% до 2030 года.

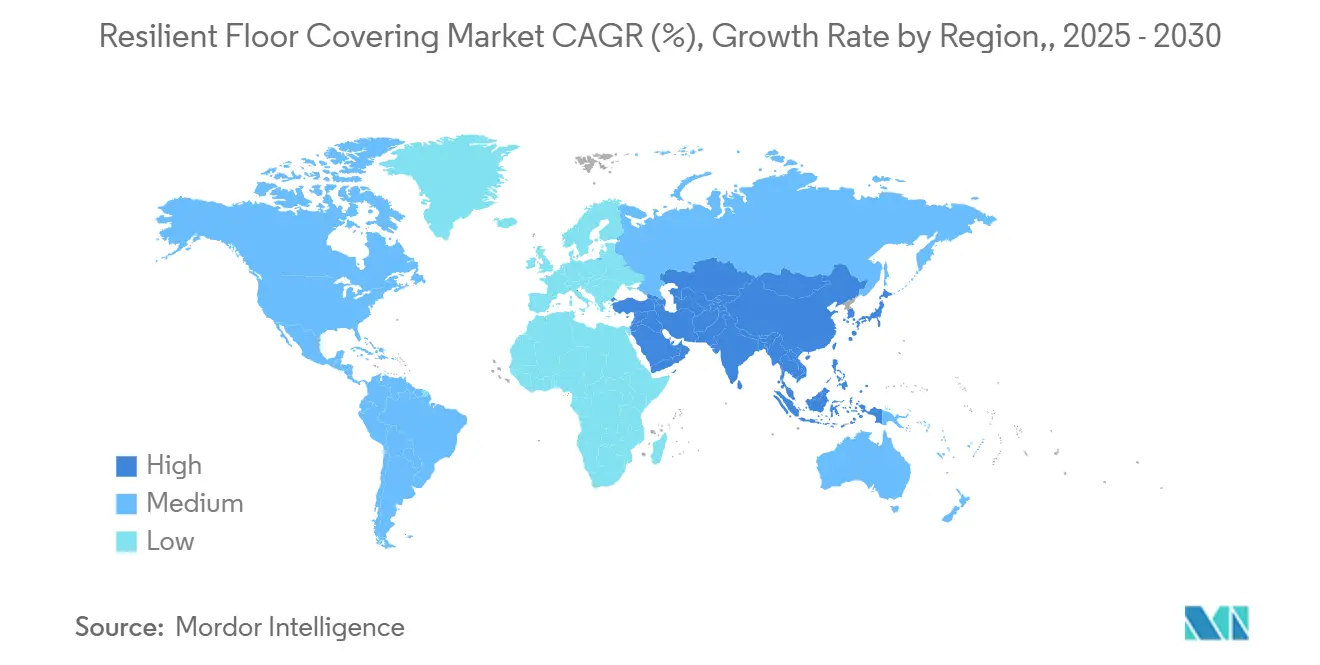

• По географии Европа контролировала 31,99% мировой выручки в 2024 году; Азиатско-Тихоокеанский регион готов расти быстрее всего со среднегодовым темпом роста 9,19% до 2030 года.

• Mohawk Industries, Tarkett, Shaw Industries, Armstrong Flooring и Mannington Mills занимают значительную долю рынка в 2024 году, оставляя место для специалистов среднего уровня.

Тенденции и аналитика мирового рынка упругих напольных покрытий

Анализ воздействия драйверов

| Драйвер | (~) % воздействия на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Быстрое принятие LVT в жилых реконструкциях | + 0.7% | Северная Америка, Европа, Австралия | Краткосрочный период (≤ 2 лет) |

| Развитие здравоохранения в Азиатско-Тихоокеанском регионе, требующее гигиеничных, противоскользящих полов | + 0.6% | Азиатско-Тихоокеанский регион, особенно Китай, Индия, Азиатско-Тихоокеанский регион | Среднесрочный период (2-4 года) |

| Спрос на водонепроницаемые SPC/WPC для климатически устойчивого жилья | + 0.5% | Глобально, с концентрацией в прибрежных и подверженных наводнениям регионах | Среднесрочный период (2-4 года) |

| Цифровая печать и отделка EIR, повышающие эстетику | + 0.4% | Глобально, с ранним принятием в Северной Америке и Европе | Краткосрочный период (≤ 2 лет) |

| Регулирование низких ЛОС, стимулирующее экологически маркированные упругие материалы | + 0.3% | Европа, Северная Америка, развитые страны Азиатско-Тихоокеанского региона | Среднесрочный период (2-4 года) |

| Циркулярный линолеум и возврат ПВХ, повышающие зеленые сертификации | + 0.2% | Европа, Северная Америка | Долгосрочный период (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Быстрое принятие LVT в жилых реконструкциях

Ремонт жилья остается основным двигателем спроса на LVT. Домовладельцы выбирают этот продукт за реалистичные визуальные эффекты, доступность и устойчивость к влаге, что упрощает планировки открытого типа, соединяющие кухни, столовые и семейные комнаты. Цифровая печать создает четкую графику дерева и камня, которая соперничает с натуральными материалами по более низким ценам, в то время как профили защелкивания сокращают время установки, исключая клеи. Даже когда начало жилищного строительства застопорилось в 2024 году, LVT выросла в доле, вытеснив ковровые покрытия и ламинат, демонстрируя устойчивость в периоды спадов. Драйвер поддерживает значительный подъем рынка упругих напольных покрытий по крайней мере до 2027 года, особенно в проектах замены в США, Германии, Франции и Австралии.

Развитие здравоохранения в Азиатско-Тихоокеанском регионе, требующее гигиеничных, противоскользящих полов

Больницы и клиники, строящиеся в Китае, Индии, Индонезии и Вьетнаме, требуют бесшовных, непористых листов, которые противостоят микробному росту и обеспечивают строгий контроль инфекций. Поставщики теперь сочетают интегрированную детализацию коув-райз, термосварные швы и встроенные противомикробные слои для соответствия развивающимся стандартам здравоохранения. Азиатские правительства субсидируют специализированные напольные покрытия для отделений интенсивной терапии, создавая стабильные объемы тендеров. При более чем 2000 добавлениях койко-мест в государственном секторе, запланированных до 2028 года только в Индии, строительство здравоохранения вносит постоянный импульс в рынок упругих напольных покрытий.

Спрос на водонепроницаемые SPC/WPC для климатически устойчивого жилья

Плиты из камне-пластикового композита и древесно-пластикового композита сохраняют размерную стабильность в подверженных наводнениям подвалах, прибрежной арендной недвижимости для отдыха и многоквартирных объектах, подверженных ураганам. Страховые руководящие принципы, выпущенные в 2024 году для Флориды и прибрежных провинций Филиппин, теперь одобряют продукты с жесткой сердцевиной как стратегию смягчения, влияя на выбор строителей. Домовладельцы ценят, что полы SPC можно вытереть насухо и быстро заселить после проникновения воды, минимизируя расходы по претензиям. Эти факторы повышают уровень принятия SPC и расширяют пользовательскую базу за пределы жилого сектора, включая лобби гостиниц и небольшие продуктовые сети.

Цифровая печать и отделка EIR, повышающие эстетику

Достижения в области струйных головок и синхронизированного тиснения позволяют производителям выравнивать визуальные эффекты текстуры древесины с тактильными гребнями, производя полы, которые проходят случайную проверку как настоящая древесина или сланец. Кастомизация небольших партий позволяет бутик-отелям указывать эксклюзивные цветовые решения без больших минимальных заказов, открывая новые премиальные ниши для рынка упругих напольных покрытий. Декоративные возможности стимулируют архитектурный интерес, что приводит к более частым спецификациям для флагманских магазинов и корпоративных зон удобств, где фирменный дизайн является важным.

Анализ воздействия ограничений

| Ограничение | (~) % воздействия на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Волатильность цен на сырье ПВХ, сжимающая маржи | -0.6% | Глобально, с повышенным воздействием в регионах, зависящих от импорта | Среднесрочный период (2-4 года) |

| Антидемпинговые тарифы на азиатские LVT | -0.5% | Северная Америка, Европа | Краткосрочный период (≤ 2 лет) |

| Экологическое scrutiny хлорированных пластиков | -0.3% | Европа, Северная Америка | Долгосрочный период (≥ 4 лет) |

| Нехватка квалифицированных установщиков, повышающая уровень отказов | -0.2% | Глобально, особенно остро в Северной Америке и Европе | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Волатильность цен на сырье ПВХ, сжимающая маржи

Затраты на поливинилхлорид колеблются в зависимости от нефтяных и энергетических рынков, нарушая прайс-листы и сжимая маржи, особенно для производителей, не имеющих обратной интеграции. Скачки в 2024 году принудили к быстрому перекотированию крупных коммерческих заявок, напрягая отношения с дистрибьюторами. Европейский толчок к биоатрибутированному винилу и программы переработки Северной Америки создают частичные буферы, однако непредсказуемые затраты на сырье продолжают тормозить рентабельность по всему рынку упругих напольных покрытий.

Антидемпинговые тарифы на азиатские LVT

Торговые средства защиты, введенные США и Европейским союзом, повысили импортные пошлины на определенные китайские диапазоны LVT, что вызвало быстрые изменения в поиске поставщиков. В то время как отечественные заводы в Джорджии, Теннесси и Польше наращивают мощности, краткосрочные пробелы в поставках приводят к более высоким ценам поставки. Временные рамки проектов растягиваются, поскольку дистрибьюторы адаптируются к новым срокам поставок, умеряя краткосрочный потенциал роста рынка упругих напольных покрытий до стабилизации регионального производства.

Сегментный анализ

По типу продукции: SPC нарушает традиционное доминирование винила

Роскошная виниловая плитка занимает 30,23% общего спроса и остается самым универсальным предложением на рынке упругих напольных покрытий. Графика высокого разрешения, низкое обслуживание и конкурентоспособные цены лежат в основе ее продолжающегося лидерства. Камне-пластиковый композит расширяется быстрее, развиваясь со среднегодовым темпом роста 8,33% благодаря жестким сердцевинам, которые минимизируют telegraphing на неровных подложках и выдерживают более тяжелые удары. Древесно-пластиковый композит остается актуальным в верхнем сегменте жилого сектора благодаря более мягкому ощущению под ногами и превосходной акустике, хотя ценовые премии подавляют объем. Обычные виниловые листы сохраняются в операционных и образовательных коридорах, где сварные швы улучшают гигиену. Виниловая композитная плитка продолжает снижаться, поскольку институциональные покупатели переходят на поверхности без воска. Нишевые альтернативы - линолеум, резина и пробка - в совокупности составляют около 15% оборота, движимые рейтингами устойчивости и специализированными акустическими потребностями.

Известняково-армированный позвоночник SPC дает установщикам размерно стабильную доску, которая переносит температурные колебания, поддерживая проекты на рынках солнечного пояса и высотных зданиях со стеклянными стенами. Производители управляют гибридными производственными линиями, способными чередовать LVT и SPC в одну смену, поддерживая сбалансированные запасы и отзывчивые циклы заказов. Массовые ритейлеры рекламируют легкую очистку, устойчивость к вмятинам и низкую стоимость в течение жизненного цикла, расширяя видимость жесткой сердцевины и ускоряя ее завоевание доли в иерархии размера рынка упругих напольных покрытий.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По типу укладки: системы защелкивания бросают вызов традиционным клеям

Клеевые методы контролируют 46,89% объема 2024 года, поскольку постоянная адгезия остается критичной в больницах, супермаркетах и школах, где катящееся оборудование и высокая проходимость создают сдвиговые нагрузки, с которыми плавающие полы с трудом справляются. Они также облегчают сварные швы, которые образуют монолитные покрытия, облегчая протоколы санитарии. Однако планки защелкивания растут со среднегодовым темпом роста 7,79%, поскольку подрядчики ищут более короткие программы строительства и сниженные трудозатраты. Замковые края зацепляются с легким постукиванием, позволяя установщикам покрывать до 100 м² в день, сокращая простой для занятых домохозяйств и ускоряя коммерческие ремонты. Форматы свободной укладки, включающие более тяжелые плитки, закрепленные трением и периметральной лентой, обслуживают дата-центры и офисы, где доступ к кабелям под полом является обязательным. Разнообразие вариантов установки поддерживает параллельные траектории роста и повышает общую адаптивность рынка упругих напольных покрытий.

По отрасли конечного пользователя: жилой сектор лидирует в траектории роста

Жилые проекты произвели 38,21% выручки в 2024 году и готовы расти со среднегодовым темпом роста 8,21%. Водонепроницаемые характеристики, упрощенная очистка и расширяющаяся библиотека стилей находят отклик у домовладельцев, модернизирующих кухни, прихожие и нижние развлекательные пространства. Ремонт и реконструкция в зрелых американских пригородах, немецких многоквартирных блоках и стареющих японских кондоминиумах продолжает отдавать приоритет быстро устанавливаемым доскам, которые минимизируют нарушения для жильцов. Коммерческая категория остается широкой. Медицинские учреждения принимают однородные упругие листы, которые переносят агрессивные чистящие средства. Образование устанавливает амортизированные LVT для снижения окружающего шума и сокращения бюджетов на обслуживание. Розничные бренды указывают цифрово печатные доски для унификации прототипов магазинов в регионах, в то время как корпоративные офисы включают био-основанные дизайны, которые укрепляют отчетность по устойчивости. Промышленные сегменты остаются нишевыми, но стабильными; антистатический винил служит сборке электроники, а химически стойкие листы обеспечивают фармацевтические лаборатории. Флаги гостеприимства сочетают SPC под дерево в гостевых комнатах с плиткой под камень в лобби для создания целостной, но прочной обстановки на рынке упругих напольных покрытий.

По каналу дистрибуции: специализированные ритейлеры защищаются от цифрового разрушения

Независимые выставочные залы напольных покрытий продолжают доминировать, поскольку личные консультации помогают клиентам ориентироваться в рейтингах износостойкого слоя, звукопоглощающих подложках и цветовой координации. Установщики часто партнерствуют с этими магазинами, замыкая цикл нехватки рабочей силы. Сети домашних центров используют охват больших коробок и паллетизированные запасы для обслуживания покупателей начального уровня, ищущих выходные DIY обновления. Платформы электронной коммерции отображают визуализаторы дополненной реальности комнат и отправляют небольшие пакеты образцов в течение 48 часов, обеспечивая беспроблемный выбор онлайн. Гибридные ритейлеры, такие как Floor and Decor, сочетают цифровой просмотр с дизайнерскими киосками в магазине для омниканального опыта. Горстка производителей теперь управляет флагманскими галереями, где архитекторы могут оценить новые технологии перед спецификацией. Эта смесь каналов стабилизирует спрос в экономических циклах и диверсифицированных типах покупателей, делая рынок упругих напольных покрытий менее волатильным, чем многие другие категории строительных продуктов.

Географический анализ

Европа вносит 31,99% мировой выручки, поддерживаемой строгими регулированиями внутреннего воздуха, субсидиями на модернизацию и директивами циркулярной экономики, которые стимулируют переработку замкнутого цикла. Германия и Франция закрепляют спрос модернизацией социального жилья, в то время как скандинавские муниципалитеты выбирают био-основанный линолеум для школ. Программа ReStart® компании Tarkett захватывает обрезки с участков и материал в конце жизненного цикла, демонстрируя региональный план восстановления материала. Расходы на реконструкцию остаются бодрыми, поскольку гранты на энергоэффективность вознаграждают жильцов, которые герметизируют строительные оболочки и добавляют поверхности с низким ЛОС, благоприятствуя быстрой установке упругих напольных покрытий на существующие подложки.

Азиатско-Тихоокеанский регион представляет самый быстрый рост со среднегодовым темпом роста 9,19%, подкрепленный жилыми башнями мегаполисов, расширениями больниц и растущим располагаемым доходом. Один только Китай поглощает миллионы квадратных метров упругих листов для государственных больниц и крупноформатных торговых центров. Городские жилищные миссии Индии требуют экономически эффективных, водонепроницаемых решений, которые выдерживают влажность муссонов. Япония и Южная Корея запрашивают премиальные акустические слои для дополнения легкой стальной конструкции. По всему АСЕАН инфраструктурные трубопроводы в Индонезии, Таиланде и Вьетнаме поднимают потребление, поскольку строители поворачиваются от керамической плитки к более легко обрабатываемым доскам защелкивания, укрепляя масштабную траекторию рынка упругих напольных покрытий.

Северная Америка генерирует примерно четверть мировых продаж, и тарифные действия вызвали быстрое возвращение производства на берег. Новые линии в Джорджии и Онтарио поддерживают местных дистрибьюторов, сокращая время доставки и защищая поставки. Канадские провинции указывают продукты с низким ЛОС для провинциальных учреждений, в то время как Мексика наращивает мощности для обслуживания отечественного жилья и экспортных возможностей в рамках свободных торговых рамок. Регион видит постоянное обновление, подпитываемое стареющим жилищным фондом, с досками SPC, часто выбираемыми для решения исторических проблем влаги в подвалах и пристройках первого этажа. Диверсификация спроса по односемейным, многосемейным и легким коммерческим сегментам повышает структурную стабильность размера рынка упругих напольных покрытий в Северной Америке.

Конкурентная среда

Пять крупнейших производителей объединяются для 1/3й мировых продаж, указывая на умеренно концентрированное, но инновационно-ориентированное поле. Mohawk Industries использует вертикальную интеграцию, превращая пост-потребительский винил и переработанные полимеры в PureTech, линию без ПВХ, которая отвечает целям низкоуглеродного строительства[2]Источник: Mohawk Industries, "Обзор запуска PureTech," mohawkindustries.com. . Глобальная сеть возврата Tarkett подчеркивает ее лидерство в циркулярной экономике, обеспечивая более быстрые циклы инвентаря сырья и более низкие выбросы Scope 3[3]Источник: Tarkett Group, "Программа возврата и переработки ReStart®," tarkett.com.. Shaw Industries, расширяя мощности жесткой сердцевины в Джорджии, стремится заменить импортные объемы отечественным производством, в то время как Armstrong Flooring фокусируется на технических листах для отделений интенсивной терапии. Mannington Mills позиционирует высокографичные доски SPC через бутиковых дистрибьюторов, укрепляя свою дизайн-ориентированную идентичность.

Ниже топ-уровня Responsive Industries масштабирует производство в Индии для обслуживания коридоров роста Азиатско-Тихоокеанского региона, а Gerflor совершенствует здравоохранение-ориентированную интеграцию стены к полу для зон, критичных к инфекциям. Появляющиеся нишевые участники концентрируются на климатически специфичных или составах без ПВХ, завоевывая претензии в категориях белого пространства. Конкурентная интенсивность склоняется к дифференциации продуктов и метрикам устойчивости, а не к ценовым войнам, что сохраняет маржи и облегчает стабильные реинвестиции в рынок упругих напольных покрытий.

Возможности белого пространства вращаются вокруг возобновляемых полимерных химий, удобных для установщика профилей защелкивания и готовых к датчикам напольных покрытий, которые питают дашборды производительности зданий. Регулятивный дрейф к альтернативам ПВХ ускоряет трубопроводы НИОКР, что означает, что компании, которые рано коммерциализируют соответствующие формулы, могут захватить будущие списки тендеров. Непрерывные обновления цифровой печати толкают границу между аутентичными и реплицированными визуальными эффектами, повышая потребительские оценки и защищая ценовые точки. Эта динамика, в сочетании с индексом концентрации среднего уровня, способствует активной конкуренции, но оставляет место для гибких челленджеров захватывать специализированные сегменты спроса.

Лидеры отрасли упругих напольных покрытий

-

Mohawk Industries Inc.

-

Tarkett S.A.

-

Shaw Industries Group Inc.

-

Armstrong Flooring LLC

-

Mannington Mills Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Апрель 2025: Mohawk Industries запустила PureTech, упругую доску без ПВХ, состоящую из 80% переработанного содержания, нацеленную на проекты, ищущие агрессивные кредиты по экологическим, социальным и управленческим вопросам.

- Февраль 2025: AHF Products повторно представила Armstrong Flooring MedinPure, однородный лист без ПВХ, включающий технологию Diamond 10 для долговечности больниц.

- Ноябрь 2024: Shaw Industries инвестировала 90 млн долларов США в Рингголд, Джорджия, чтобы более чем удвоить производство SPC и LVT к 2026 году.

Область применения отчета о мировом рынке упругих напольных покрытий

Упругое напольное покрытие - это всё с нетекстильной, недеревянной и некаменной износостойкой поверхностью. Данный отчет предоставляет подробный обзор рынка гибких напольных покрытий, включая оценку родительского рынка, новые тенденции в сегментах и региональных рынках, значительные изменения в динамике рынка, а также понимание структуры рынка. Анализируя данные, собранные от отраслевых аналитиков и участников рынка в основных точках цепочки создания стоимости, этот отчет также включает качественные и количественные оценки. Рынок упругих напольных покрытий сегментирован по продуктам, который включает виниловые упругие напольные покрытия, линолеумные упругие напольные покрытия, стекловолоконные упругие напольные покрытия, пробковые упругие напольные покрытия и резиновые упругие напольные покрытия; по конечному пользователю, который предусматривает жилую замену, коммерческую и строительную; по каналу дистрибуции, который включает подрядчиков, специализированные магазины, домашние центры и другие, и по географии, которая включает Северную Америку, Южную Америку, Европу, Азиатско-Тихоокеанский регион, Ближний Восток и Африку. Отчет предлагает размер рынка и прогнозы для рынка упругих напольных покрытий в терминах выручки (USD) для всех вышеуказанных сегментов.

| Роскошная виниловая плитка (LVT) | Сухая задняя часть (клеевая) |

| Плавающая защелка | |

| Свободная укладка | |

| Виниловый лист | |

| Виниловая композитная плитка (VCT) | |

| Камне-пластиковый композит (SPC) / жесткая сердцевина | |

| Древесно-пластиковый композит (WPC) | |

| Линолеум | |

| Резина | |

| Пробка |

| Клеевая |

| Плавающая / защелкивающаяся |

| Свободная укладка |

| Жилой | |

| Коммерческий | Медицинские учреждения |

| Образовательные здания | |

| Розничная торговля и супермаркеты | |

| Гостеприимство и досуг | |

| Корпоративные офисы | |

| Промышленность и производство |

| Офлайн | Специализированные магазины |

| Домашние центры и DIY сети | |

| Онлайн |

| Северная Америка | Канада |

| США | |

| Мексика | |

| Южная Америка | Бразилия |

| Перу | |

| Чили | |

| Аргентина | |

| Остальная Южная Америка | |

| Азиатско-Тихоокеанский регион | Индия |

| Китай | |

| Япония | |

| Австралия | |

| Южная Корея | |

| Юго-Восточная Азия (Сингапур, Малайзия, Таиланд, Индонезия, Вьетнам, Филиппины) | |

| Остальной Азиатско-Тихоокеанский регион | |

| Европа | Великобритания |

| Германия | |

| Франция | |

| Испания | |

| Италия | |

| BENELUX (Бельгия, Нидерланды, Люксембург) | |

| NORDICS (Дания, Финляндия, Исландия, Норвегия, Швеция) | |

| Остальная Европа | |

| Ближний Восток и Африка | Объединенные Арабские Эмираты |

| Саудовская Аравия | |

| Южная Африка | |

| Нигерия | |

| Остальной Ближний Восток и Африка |

| По типу продукции | Роскошная виниловая плитка (LVT) | Сухая задняя часть (клеевая) |

| Плавающая защелка | ||

| Свободная укладка | ||

| Виниловый лист | ||

| Виниловая композитная плитка (VCT) | ||

| Камне-пластиковый композит (SPC) / жесткая сердцевина | ||

| Древесно-пластиковый композит (WPC) | ||

| Линолеум | ||

| Резина | ||

| Пробка | ||

| По типу укладки | Клеевая | |

| Плавающая / защелкивающаяся | ||

| Свободная укладка | ||

| По отрасли конечного пользователя | Жилой | |

| Коммерческий | Медицинские учреждения | |

| Образовательные здания | ||

| Розничная торговля и супермаркеты | ||

| Гостеприимство и досуг | ||

| Корпоративные офисы | ||

| Промышленность и производство | ||

| По каналу дистрибуции | Офлайн | Специализированные магазины |

| Домашние центры и DIY сети | ||

| Онлайн | ||

| География | Северная Америка | Канада |

| США | ||

| Мексика | ||

| Южная Америка | Бразилия | |

| Перу | ||

| Чили | ||

| Аргентина | ||

| Остальная Южная Америка | ||

| Азиатско-Тихоокеанский регион | Индия | |

| Китай | ||

| Япония | ||

| Австралия | ||

| Южная Корея | ||

| Юго-Восточная Азия (Сингапур, Малайзия, Таиланд, Индонезия, Вьетнам, Филиппины) | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Европа | Великобритания | |

| Германия | ||

| Франция | ||

| Испания | ||

| Италия | ||

| BENELUX (Бельгия, Нидерланды, Люксембург) | ||

| NORDICS (Дания, Финляндия, Исландия, Норвегия, Швеция) | ||

| Остальная Европа | ||

| Ближний Восток и Африка | Объединенные Арабские Эмираты | |

| Саудовская Аравия | ||

| Южная Африка | ||

| Нигерия | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка упругих напольных покрытий?

Рынок упругих напольных покрытий стоит 2,56 млрд долларов США в 2025 году и, по прогнозам, достигнет 3,35 млрд долларов США к 2030 году.

Какой сегмент лидирует на рынке упругих напольных покрытий?

Роскошная виниловая плитка остается топ-продуктом, занимая 30,23% выручки 2024 года.

Какая категория продуктов растет быстрее всего?

Прогнозируется, что камне-пластиковый композит будет расти со среднегодовым темпом роста 8,33% до 2030 года из-за его жесткой, водонепроницаемой сердцевины.

Почему Азиатско-Тихоокеанский регион является самым быстрорастущим регионом?

Быстрая урбанизация, строительство здравоохранения и растущий потребительский доход толкают спрос в Азиатско-Тихоокеанском регионе к среднегодовому темпу роста 9,19%.

Насколько велика жилая возможность?

Жилые применения уже составляют 38,21% мировой выручки и расширяются со среднегодовым темпом роста 8,21% на устойчивой активности реконструкции.

Какой метод установки отбирает долю у клеевого?

Плавающие доски защелкивания набирают импульс со среднегодовым темпом роста 7,79% благодаря более быстрой сборке без клея, которая подходит как для DIY, так и для профессиональных бригад.

Последнее обновление страницы: