Анализ рынка каротажных услуг в открытом стволе

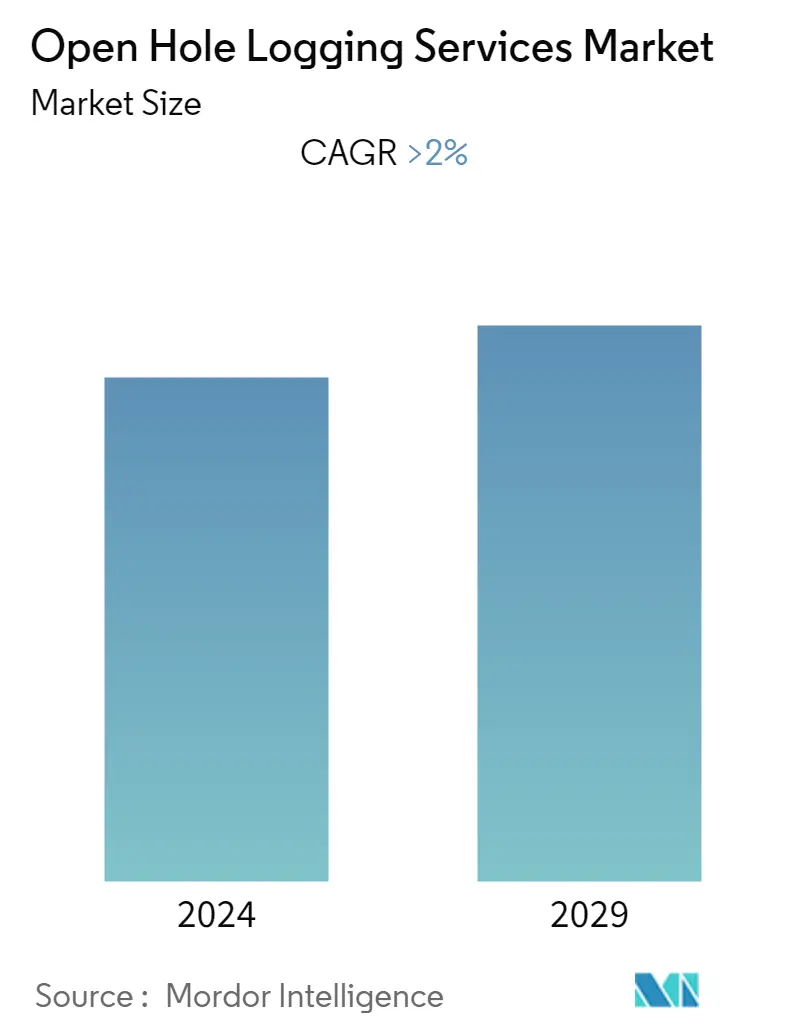

Ожидается, что глобальный рынок каротажных услуг в открытых скважинах будет расти в среднем на 2% в течение периода 2020-2025 годов. Растущая деятельность по бурению и заканчиванию скважин во всем мире стимулировала спрос на услуги каротажа в открытом стволе в течение исследуемого периода. Однако волатильность цен на нефть в последнее время из-за разницы между спросом и предложением, геополитики и ряда других факторов сдерживает рост спроса на услуги каротажа в открытых скважинах.

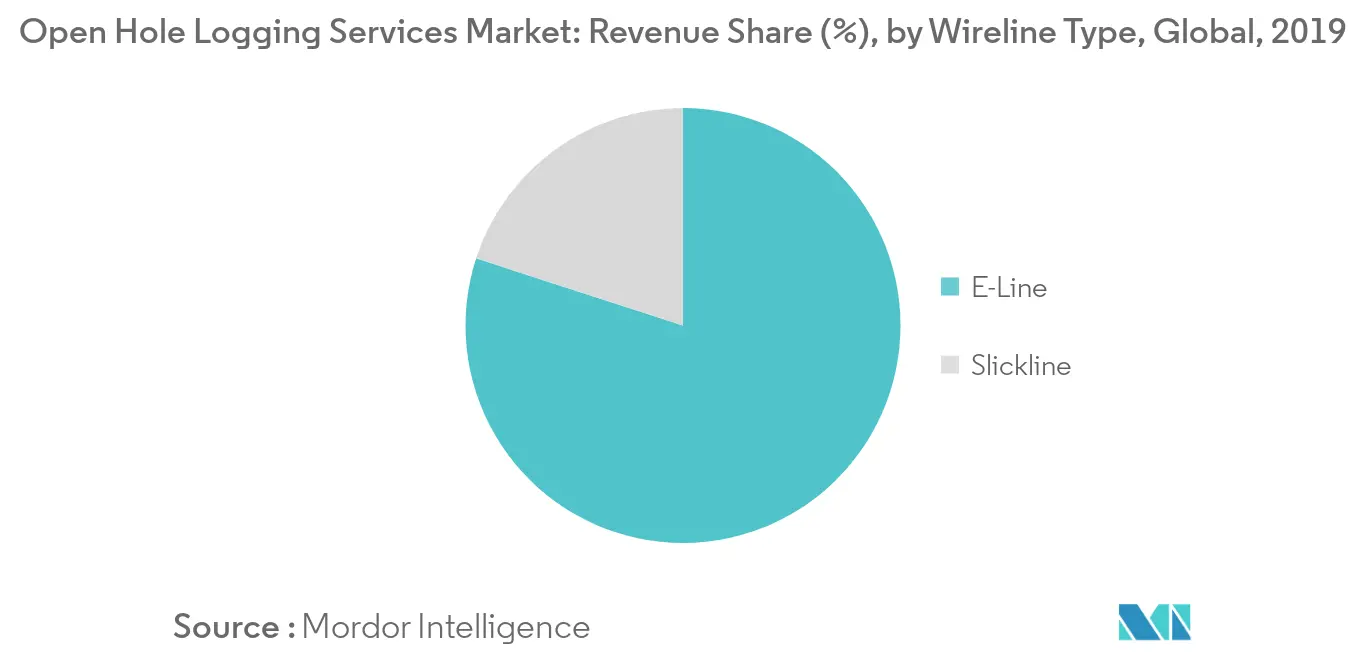

- Ожидается, что в 2018 году услуги каротажа открытых стволов E-line займут максимальную долю на рынке благодаря более высокой точности и надежности.

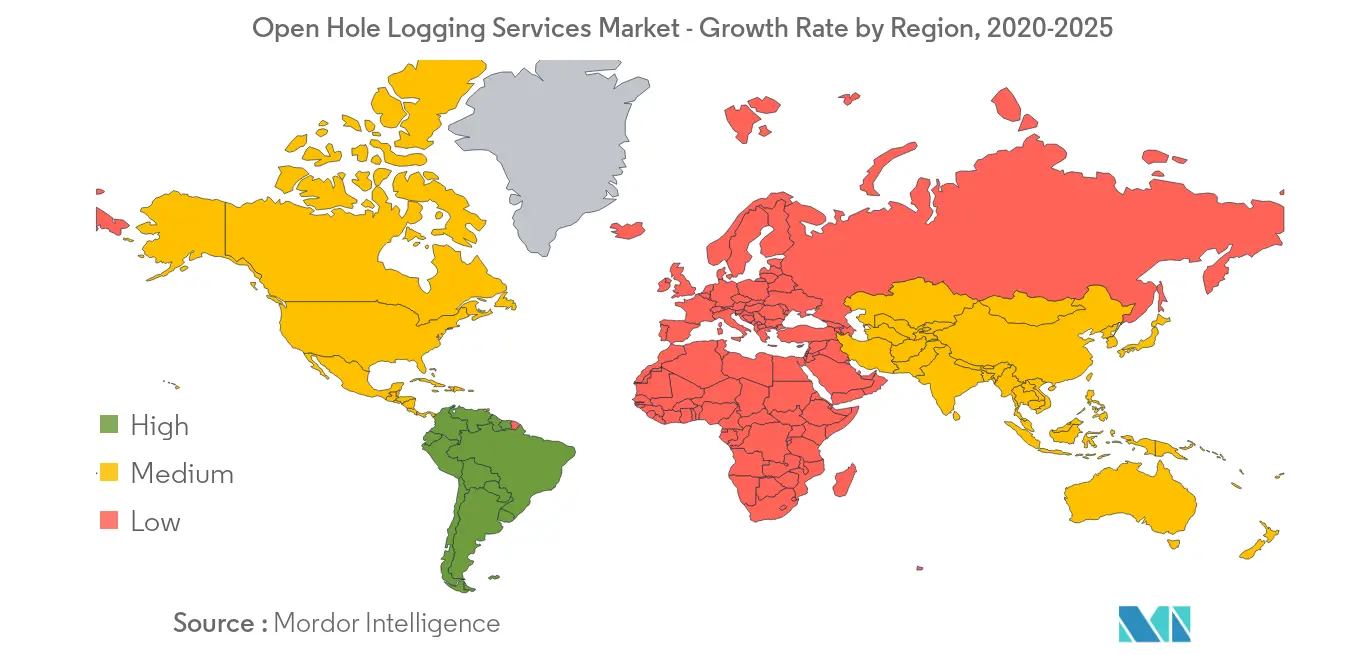

- По оценкам, в 2018 году Северная Америка будет иметь максимальную долю рынка каротажных услуг в открытом стволе. Кроме того, ожидается, что темпы роста региона Южной Америки будут самыми высокими в течение прогнозируемого периода, в первую очередь из-за быстрого роста добычи нефти и газа. деятельности в регионе в течение прогнозируемого периода.

- Увеличение открытия месторождений нефти и газа в сочетании с либерализацией отрасли во всем мире привело к созданию новых возможностей для инвестиций для игроков. Новыми развивающимися рынками являются несколько развивающихся стран Ближнего Востока и Африки, Азиатско-Тихоокеанского региона и Южной Америки..

Тенденции рынка каротажных услуг в открытом стволе

E-Line будет доминировать на рынке

- В 2018 году доля рынка услуг электронного каротажа в необсаженных скважинах во всем мире была высокой.

- Электрическая линия (E-line) — это кабель, который используется для спуска инструментов и передачи данных на поверхность и к развернутым инструментам. Электронная линия может выполнять работу по тросу, а также может помочь оценить (регистрировать) пласт, когда данные должны быть отправлены на поверхность.

- E-линии состоят из одиночных или многонитевых нитей. E-Line — это метод развертывания с большей добавленной стоимостью, поскольку он охватывает оба требования, т. е. он может вмешиваться на механическом уровне и собирать данные о состоянии скважины.

- Рынок услуг проводной связи E-Line растет из-за увеличения количества старых скважин (обычных) по всему миру, которые требуют вмешательства и мониторинга. Кроме того, ряд скважинных инструментов, которые раньше применялись с помощью гибких труб, теперь могут быть развернуты с помощью E-Line, что является более экономичным.

- Благодаря вышеперечисленным свойствам спрос на услуги электронного каротажа в открытом стволе растет в течение прогнозируемого периода.

Северная Америка будет доминировать на рынке

- Ожидается, что Северная Америка будет доминировать на рынке каротажных услуг в открытых скважинах и будет расти значительными темпами в течение прогнозируемого периода.

- Соединенные Штаты (США) по состоянию на 2019 год являются крупнейшим производителем нефти и газа. В США имеется более 900 000 действующих нефтяных и газовых скважин, а с 2010 года пробурено более 130 000.

- В 2018 году в США было зарегистрировано три крупных открытия нефти, в том числе два в Мексиканском заливе, в Баллиморе (545 МБ) на глубине 2000 м под водой и в Аппоматтоксе (140 МБ) на глубине 2300 м.

- Согласно отчету правительства Канады, опубликованному в 2018 году, ожидается, что к 2020 году добыча нефти в Канаде достигнет 4,5 млн баррелей в сутки, а добыча, как ожидается, увеличится за счет морской скважины, расположенной в Западном бассейне Орфан, на шельфе Ньюфаундленда и Лабрадора, где, по оценкам, содержится 25,5 баррелей нефти и 20,6 триллиона кубических футов газа.

- Годовая добыча нефти в Мексике с годами падает, поскольку гигантское месторождение Кантрелл на мелководье Мексиканского залива высыхает. Однако правительство Мексики пытается увеличить частные инвестиции в контролируемые им районы Мексиканского залива.

- Таким образом, ожидается, что увеличение объемов бурения и заканчивания скважин на нефть и газ в регионе увеличит спрос на услуги каротажа открытой скважины в течение прогнозируемого периода в регионе Северной Америки.

Обзор отрасли каротажных услуг в открытом стволе

Мировой рынок каротажных услуг в открытых скважинах частично консолидирован. Ключевыми игроками на этом рынке являются Schlumberger Limited, Halliburton Company, China Oilfield Services, Weatherford Plc. и компания Бейкер Хьюз.

Лидеры рынка каротажных услуг в открытом стволе

Schlumberger Limited

Halliburton Company

China Oilfield Services Limited

Weatherford International Plc.

Baker Hughes Company

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Сегментация отрасли каротажных услуг в открытых скважинах

Отчет о рынке каротажных услуг в открытых скважинах включает в себя:.

| электронная линия |

| Сликлайн |

| Северная Америка |

| Европа |

| Азиатско-Тихоокеанский регион |

| Южная Америка |

| Ближний Восток и Африка |

| Тип проводной линии | электронная линия |

| Сликлайн | |

| География | Северная Америка |

| Европа | |

| Азиатско-Тихоокеанский регион | |

| Южная Америка | |

| Ближний Восток и Африка |

Часто задаваемые вопросы по исследованию рынка услуг каротажа открытых скважин

Каков текущий размер рынка каротажных услуг в открытых скважинах?

Прогнозируется, что на рынке услуг каротажа открытых скважин среднегодовой темп роста составит более 2% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке услуг каротажа открытых скважин?

Schlumberger Limited, Halliburton Company, China Oilfield Services Limited, Weatherford International Plc., Baker Hughes Company — основные компании, работающие на рынке услуг каротажа открытых скважин.

Какой регион на рынке услуг каротажа открытых скважин является наиболее быстрорастущим?

По оценкам, в Южной Америке темпы роста экономики будут самыми высокими в течение прогнозируемого периода (2024–2029 гг.).

Какой регион занимает наибольшую долю на рынке каротажных услуг в открытых скважинах?

В 2024 году на долю Северной Америки будет приходиться наибольшая доля рынка услуг по каротажным исследованиям открытых скважин.

Какие годы охватывает рынок каротажных услуг в открытых скважинах?

В отчете рассматривается исторический размер рынка услуг каротажа открытых скважин за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка услуг каротажа открытых скважин на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли каротажных услуг в открытых скважинах

Статистические данные о доле, размере и темпах роста доходов на рынке услуг каротажа в открытых скважинах в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ услуг каротажа в открытых скважинах включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.