Анализ рынка нефтегазовых компрессоров

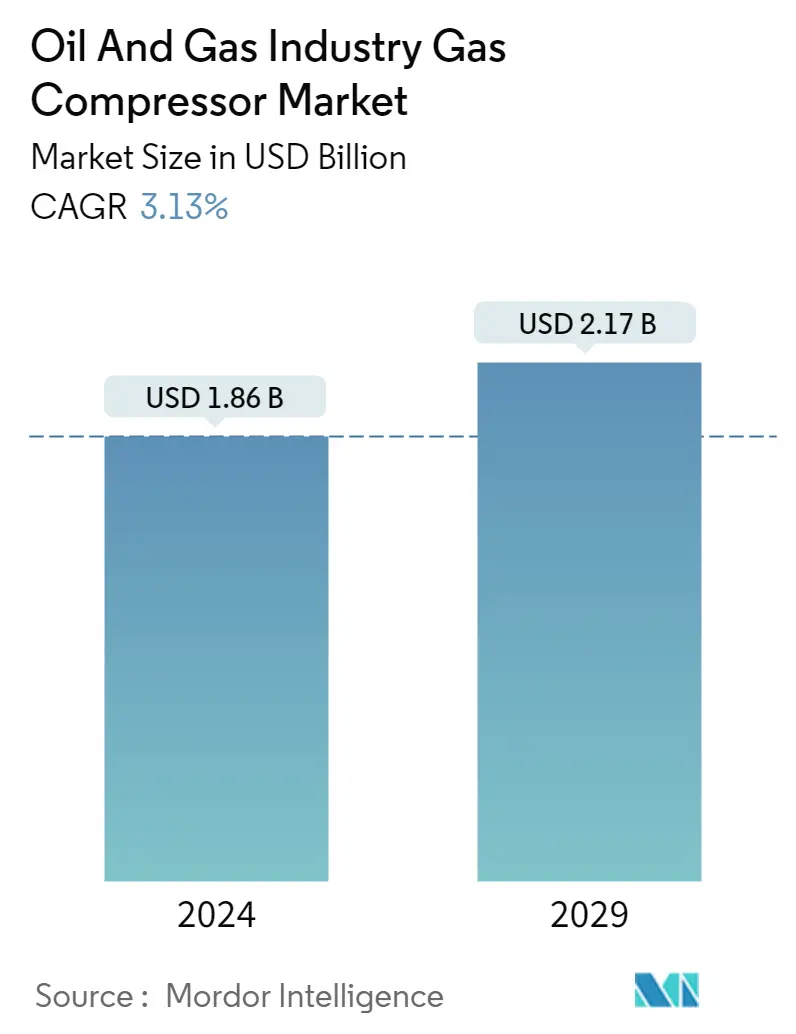

Объем рынка газовых компрессоров для нефтегазовой промышленности оценивается в 1,86 миллиарда долларов США в 2024 году и, как ожидается, достигнет 2,17 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 3,13% в течение прогнозируемого периода (2024-2029 годы).

- В долгосрочной перспективе рынок во многом определяется ростом потребления природного газа для различных применений, что привело к увеличению количества проектов по добыче и транспортировке газа и разумным ценам на природный газ в текущем сценарии, что оказывает положительное влияние на сектор добычи и добычи газа..

- С другой стороны, растущее проникновение возобновляемых источников энергии в энергетический сектор создает жесткую конкуренцию потреблению природного газа и, таким образом, препятствует росту использования газовых компрессоров во многих приложениях.

- Тем не менее, увеличение доказанных запасов природного газа, особенно морских газовых месторождений на недавней картине, открывает огромные возможности для рынка газовых компрессоров. Примером тому же является недавнее открытие нефтяного и газового месторождения российской группы Лукойл у берегов Мексики. Новые будущие добывающие месторождения приведут к более широкому использованию газовых компрессоров на сборных линиях.

Тенденции рынка нефтегазовых компрессоров

Ожидается, что сектор среднего бизнеса будет доминировать на рынке

- Газовые компрессоры, используемые в переработке нефти и газа, размещаются либо в сети газотранспортных трубопроводов, либо на хранилищах сжатого газа. Газ, текущий по трубопроводам, страдает от потерь давления, которые увеличиваются с увеличением скорости потока и длины трубы. Поэтому каждые 50–100 миль необходима компрессорная станция для повторного сжатия газа и компенсации потерь давления.

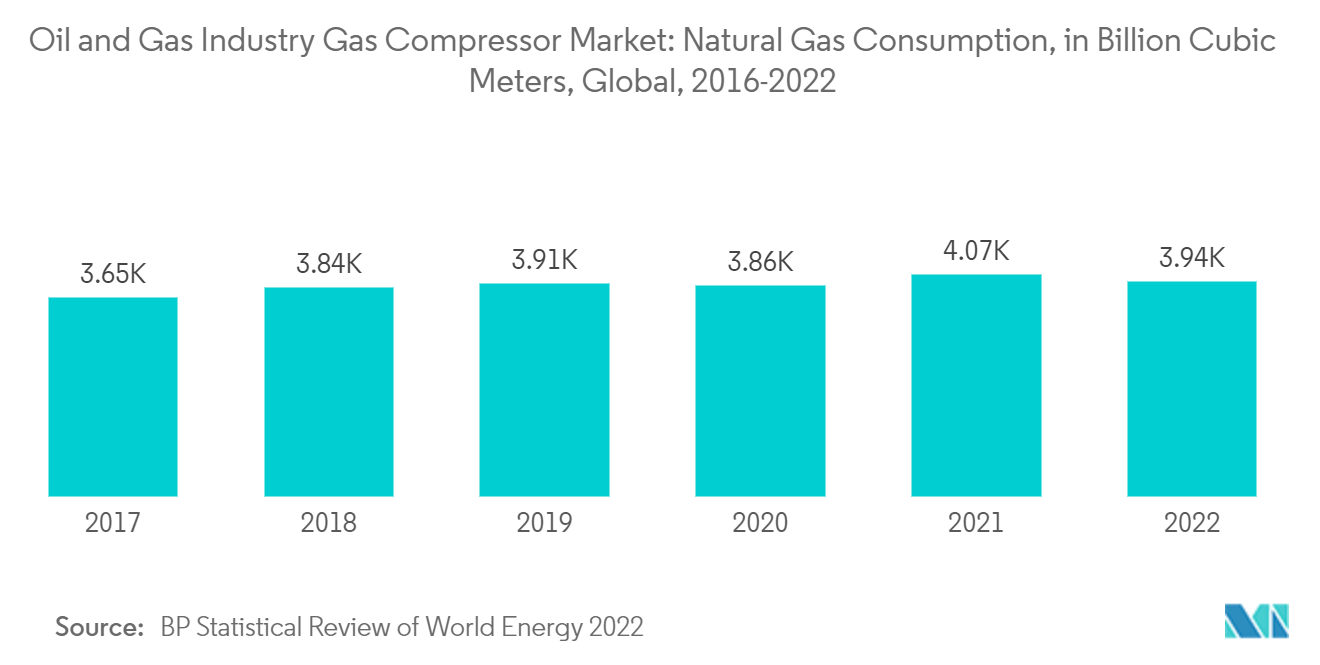

- Потребление природного газа постоянно демонстрировало тенденцию роста в течение последних 10 лет, составив около 3941,3 миллиарда кубических метров потребления в 2022 году. Ожидается, что в ближайшие годы спрос будет расти из-за стремления правительства к более чистым методам производства энергии во многих странах. В ближайшие годы список реализованных проектов многих компаний среднего бизнеса пополнится рядом трубопроводных проектов и проектов СПГ.

- Например, проект Adelphia Gateway получил одобрение на строительство второй фазы проекта от Федеральной комиссии по регулированию энергетики (FERC) США. Проект включает в себя преобразование существующего 84-мильного нефтепровода в газопровод для распределения в регионе Филадельфии. Ожидается, что девелопер – ООО Адельфия Гейтвей – сможет поставить первый газ из трубопровода уже к концу 2023 года.

- Кроме того, в феврале 2023 года Корпорация нефти и природного газа, государственный углеводородный гигант Индии, инициировала дорогостоящий проект по замене трубопровода, важнейший проект для добычи компании на ключевых месторождениях западного побережья. Проект стоимостью 446 миллионов долларов США обеспечит стабильные поставки нефти и газа из скважин ONGC на площади 40 000 квадратных километров вдоль западного побережья. Поскольку компрессоры играют решающую роль в нефтегазовой отрасли, повышая давление природного газа и обеспечивая транспортировку природного газа с места добычи, проекты такого рода, в свою очередь, будут способствовать использованию компрессоров во всей отрасли.

- Подобные события неизбежно окажут положительное влияние на рынок газовых компрессоров нефтегазовой отрасли в течение прогнозируемого периода.

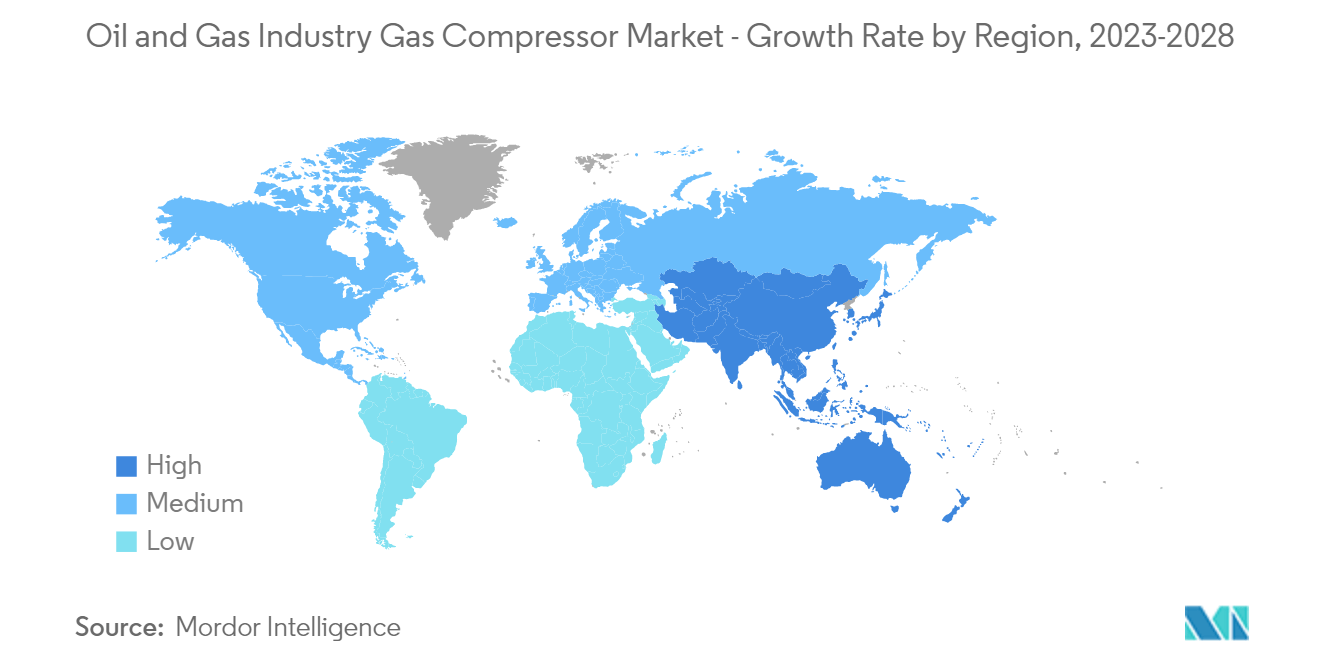

Ожидается, что Азиатско-Тихоокеанский регион будет доминировать в росте рынка

- На Азиатско-Тихоокеанский регион может приходиться половина прироста спроса на газ в ближайшем будущем из-за увеличения потребления в транспортном и промышленном секторах. Для удовлетворения спроса на природный газ для электроэнергетики и других применений в регионе наблюдается расширение сети трубопроводов, главным образом в таких странах, как Индия и Китай.

- Импорт СПГ и трубопроводного газа в Китай достиг рекордного уровня в 2022 году, при этом за последнее десятилетие импорт СПГ увеличился более чем на 16,6%, тогда как ежемесячный импорт газопроводного газа приблизился к пиковому уровню в 4 миллиона метрических тонн. Рост импорта приведет к расширению вспомогательной трубопроводной инфраструктуры в стране. Более того, к 2023 году Индия, как ожидается, введет в эксплуатацию 34 384 км новых трубопроводов.

- В марте 2023 года Aramco и партнеры по совместному предприятию Panjin Xincheng Industrial Group и NORINCO Group объявили о планах начать строительство крупного интегрированного нефтеперерабатывающего и нефтехимического комплекса на северо-востоке Китая. Комплекс будет состоять из нефтеперерабатывающего завода производительностью 300 000 баррелей в день и нефтехимического завода с годовой производственной мощностью 1,65 миллиона тонн этилена и 2 миллионов метрических тонн пара-ксилола. Ожидается, что строительство начнется во втором квартале 2023 года после того, как проект получит административное одобрение. Ожидается, что он будет полностью введен в эксплуатацию к 2026 году.

- Также быстрорастущая сеть АГНКС привела к развитию рынка газокомпрессорных систем в Азиатско-Тихоокеанском регионе. Например, в апреле 2023 года правительство Индии объявило, что поставлена цель создать около 17 700 АГНКС по всей стране к 2030 году.

- Ожидается, что благодаря таким событиям рынок газовых компрессоров будет процветать в наибольшей степени в Азиатско-Тихоокеанском регионе в течение исследуемого периода.

Обзор отрасли нефтегазовых компрессоров

Рынок газовых компрессоров нефтегазовой отрасли является полуконсолидированным. Некоторые из крупных компаний (в произвольном порядке) включают Atlas Copco AB, Ariel Corporation, Bauer Compressor Inc., Clean Energy Fuels Corp. и Ingersoll Rand PLC и другие.

Atlas Copco AB приняла множество стратегий, таких как сосредоточение внимания на исследованиях и разработках, расширение охвата рынка, повышение операционной эффективности, разработка новых устойчивых продуктов и решений, предлагающих более высокую ценность и повышенную энергоэффективность. Например, в феврале 2023 года компания выпустила интеллектуальные промышленные воздушные компрессоры следующего поколения GA и GA+ с фиксированной скоростью. Такие технологические инновации позволят компании лучше реагировать на меняющиеся потребности промышленных клиентов с помощью диверсифицированного портфеля продукции. Этот новый тип компрессоров также можно использовать для экологически чистых источников энергии, таких как переработка природного газа и производство водорода..

Лидеры рынка нефтегазовых компрессоров

Ariel Corporation

BAUER Compressors Inc.

Ingersoll Rand PLC

Clean Energy Fuels Corp.

Atlas Copco AB

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка нефтегазовых компрессоров

- Апрель 2023 г. Компания Baker Hughes, специализирующаяся на нефтесервисных услугах, заключила контракт на поставку партнеру QatarEnergy двух главных холодильных компрессоров (MRC) для проекта North Field South (NFS) в Катаре. Qatargas выполнит проект расширения. Каждая линия MRC будет состоять из трех газовых турбин Frame 9E DLN Ultra Low NOx и шести центробежных компрессоров на двух линиях СПГ, что в общей сложности поставит шесть газовых турбин для привода 12 компрессоров.

- Январь 2022 г. Специалист по технологиям промышленных газов компания Burckhardt Compression (Burckhardt) заключила контракт на поставку газовых компрессоров с компаниями TECNIMONT SpA и Tecnimont Private Ltd. на поставку решений по сжатию для будущего завода IOCL по производству полипропилена в Бихаре, Индия. Ожидается, что компания предоставит услуги EPC и пусконаладочные работы для систем сжатия.

Сегментация нефтегазовой компрессорной отрасли

Вещество (обычно газ) сжимают за счет уменьшения его объема и повышения давления в компрессоре. Компрессоры можно использовать в различных приложениях, требующих повышения давления внутри контейнера для хранения газа, например, при сжатии газов на нефтеперерабатывающих и химических заводах.

Отчет о рынке газовых компрессоров для нефтегазовой промышленности сегментирован по типу, применению и географическому положению (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Южная Америка, Ближний Восток и Африка). По типу рынок сегментирован на возвратно-поступательные и винтовые. По приложениям рынок сегментирован на апстрим, даунстрим и мидстрим. В отчете также рассматриваются размер рынка и прогнозы рынка газовых компрессоров нефтегазовой отрасли в основных странах региона. Для каждого сегмента размер рынка и прогнозы были сделаны на основе выручки (доллары США).

| возвратно-поступательное движение |

| Винт |

| вверх по течению |

| Ниже по течению |

| Мидстрим |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Франция | |

| Испания | |

| Великобритания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Малайзия | |

| Индонезия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Южная Америка | Бразилия |

| Аргентина | |

| Колумбия | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Объединенные Арабские Эмираты | |

| Нигерия | |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| Тип | возвратно-поступательное движение | |

| Винт | ||

| Приложение | вверх по течению | |

| Ниже по течению | ||

| Мидстрим | ||

| География | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Франция | ||

| Испания | ||

| Великобритания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Малайзия | ||

| Индонезия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Колумбия | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Объединенные Арабские Эмираты | ||

| Нигерия | ||

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка нефтегазовых компрессоров

Насколько велик рынок газовых компрессоров для нефтегазовой промышленности?

Ожидается, что объем рынка газовых компрессоров для нефтегазовой промышленности достигнет 1,86 млрд долларов США в 2024 году и вырастет в среднем на 3,13% и достигнет 2,17 млрд долларов США к 2029 году.

Каков текущий размер рынка газовых компрессоров для нефтегазовой промышленности?

Ожидается, что в 2024 году объем рынка газовых компрессоров для нефтегазовой промышленности достигнет 1,86 миллиарда долларов США.

Кто являются ключевыми поставщиками на рынке Газовый компрессор для нефтегазовой промышленности?

Ariel Corporation, BAUER Compressors Inc., Ingersoll Rand PLC, Clean Energy Fuels Corp., Atlas Copco AB — основные компании, работающие на рынке газовых компрессоров для нефтегазовой промышленности.

Какой регион на рынке Газовый компрессор нефтегазовой промышленности является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет наибольшую долю на рынке Газовый компрессор нефтегазовой промышленности?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка газовых компрессоров для нефтегазовой промышленности.

В какие годы охватывает рынок Газовые компрессоры для нефтегазовой промышленности и каков был размер рынка в 2023 году?

В 2023 году объем рынка газовых компрессоров для нефтегазовой промышленности оценивался в 1,8 миллиарда долларов США. В отчете рассматривается исторический размер рынка газовых компрессоров нефтегазовой промышленности за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка газовых компрессоров нефтегазовой промышленности на годы 2024, 2025, 2026, 2027 годы. , 2028 и 2029 годы.

Последнее обновление страницы:

Отчет о нефтегазовой компрессорной отрасли

Статистические данные о доле, размере и темпах роста доходов на рынке нефтегазовых компрессоров в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ нефтегазовых компрессоров включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.