Размер рынка и доля рынка решений управления автопарком

Анализ рынка решений управления автопарком от Mordor Intelligence

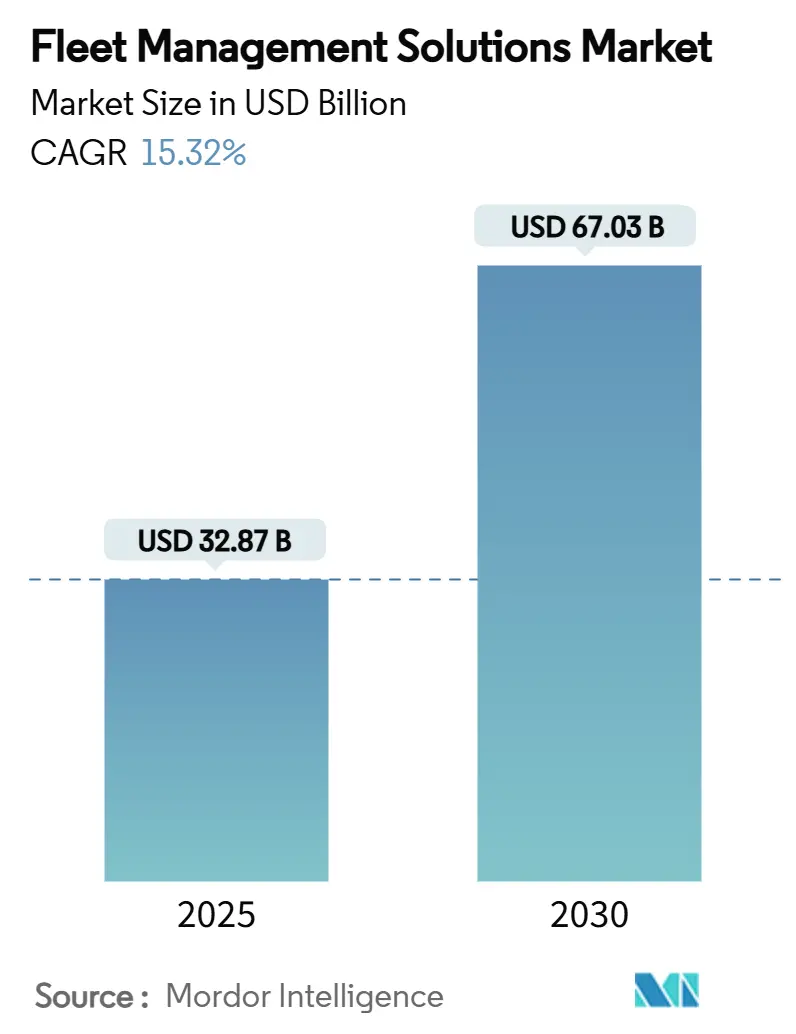

Рынок решений управления автопарком принес 32,87 млрд долларов США в 2025 году и, по прогнозам, достигнет 67,03 млрд долларов США к 2030 году, растущий устойчивым темпом 15,32% среднегодового роста. Эти показатели отражают ужесточение требований по CO₂ и электронному ведению журналов, распространение встроенной телематики от производителей оборудования и появление 5G, который поддерживает задержку менее 10 миллисекунд для координации в реальном времени. Маржа улучшается, когда автопарки оптимизируют маршруты, расход топлива и профилактическое обслуживание, поэтому инвестиции в подключенные платформы стали приоритетом на уровне совета директоров. Поставщики, которые объединяют граничный ИИ с безопасными облачными сервисами, увеличивают разрыв, поскольку они позволяют прогнозную аналитику без ущерба для суверенитета данных. Рынок решений управления автопарком также выигрывает от партнерств со страховыми компаниями на основе использования, которые переводят более безопасное вождение в снижение премий, создавая самоусиливающийся цикл внедрения. Нехватка полупроводников и развивающиеся правила конфиденциальности сдерживают перспективы роста, но в первую очередь ставят в невыгодное положение новичков, которым не хватает диверсифицированных цепочек поставок и экспертизы в области соответствия требованиям.

Ключевые выводы отчета

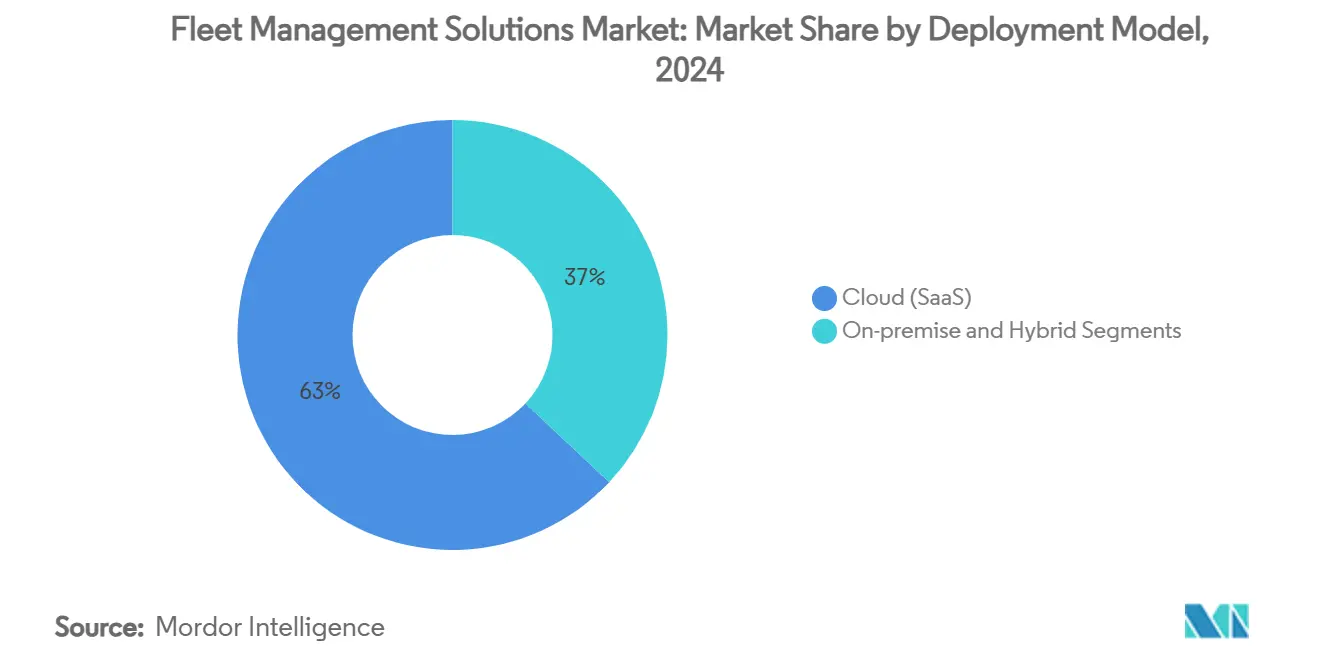

- По модели развертывания облачное программное обеспечение как услуга лидировало с 63% долей выручки в 2024 году, в то время как гибридные решения, по прогнозам, будут расти со среднегодовым темпом роста 20,4% до 2030 года.

- По типу решения отслеживание транспортных средств и активов захватило 27,5% доли рынка решений управления автопарком в 2024 году; аналитика и отчетность готовы расширяться со среднегодовым темпом роста 18,1% до 2030 года.

- По типу транспортных средств легкие коммерческие транспортные средства держали 46,2% размера рынка решений управления автопарком в 2024 году; внедорожное оборудование готово к росту среднегодового темпа 17,3% до 2030 года.

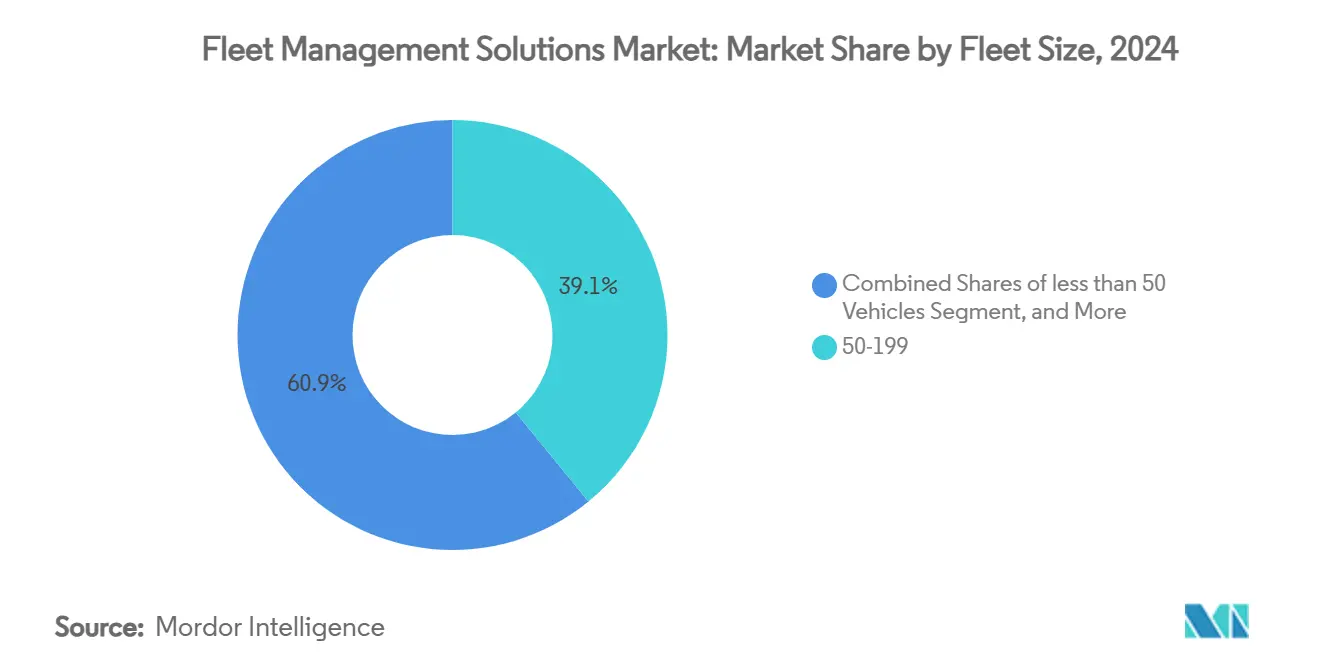

- По размеру автопарка операции среднего размера с 50-199 единицами составили 39,1% доли в 2024 году, в то время как корпоративные автопарки свыше 1000 транспортных средств, по прогнозам, будут расти на 15,5% ежегодно.

- По отрасли конечного пользователя транспорт и логистика представляли 42% спроса в 2024 году; строительство и горнодобывающая промышленность являются самыми быстрорастущими со среднегодовым темпом роста 16% до 2030 года.

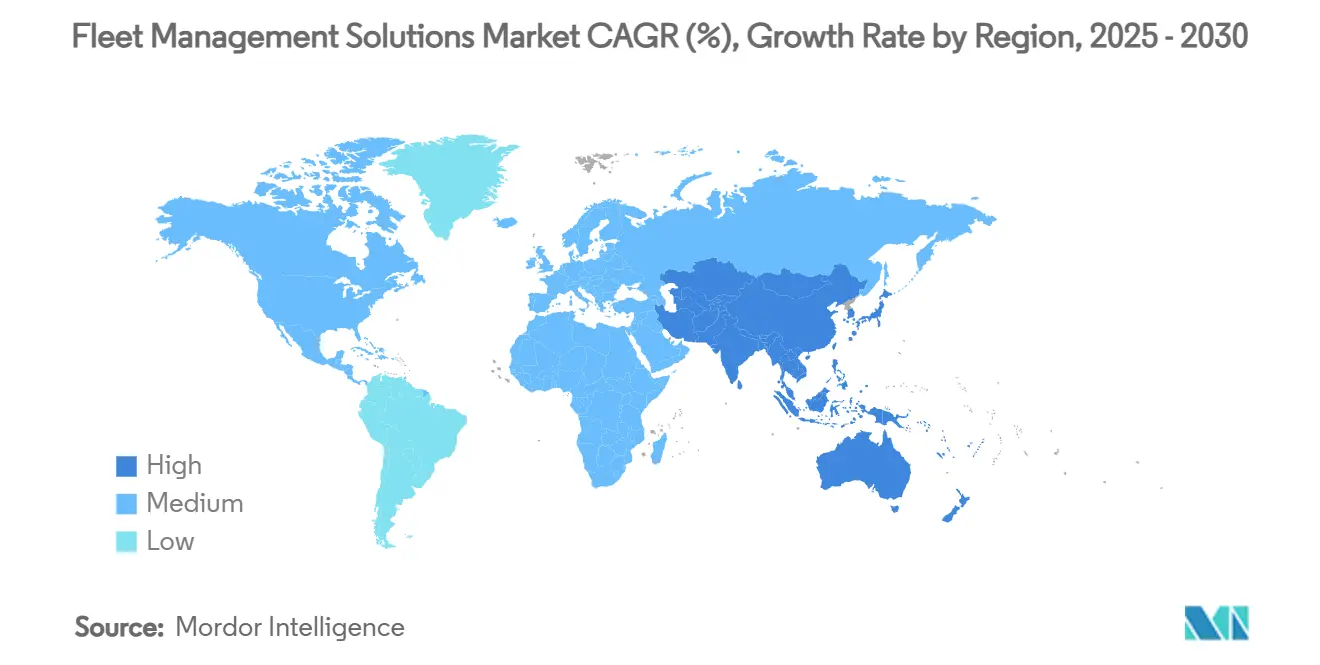

- По географии Северная Америка доминировала с долей 36% в 2024 году, но Азиатско-Тихоокеанский регион является лидером роста со среднегодовым темпом роста 15,4% до 2030 года

Тенденции и аналитика глобального рынка решений управления автопарком

Анализ влияния драйверов

| Драйвер | (~) % влияния на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Быстрый рост встроенной телематики от производителей оборудования | +3.2% | Глобально, фокус на Северной Америке и Европе | Средний срок (2-4 года) |

| Развертывание 5G и NB-IoT, снижающее задержку | +2.8% | Ядро АТЭС, распространение на Северную Америку и Европу | Краткий срок (≤ 2 лет) |

| Партнерства со страховыми компаниями на основе использования | +2.1% | Северная Америка и ЕС, расширение в АТЭС | Средний срок (2-4 года) |

| Более строгие требования по CO₂ / ELD | +2.9% | Сначала ЕС, затем Северная Америка, селективное принятие в АТЭС | Долгий срок (≥ 4 лет) |

| Граничный ИИ, обеспечивающий прогнозное обслуживание | +1.8% | Глобально, с ранним внедрением на развитых рынках | Долгий срок (≥ 4 лет) |

| Коммерческие автопарки дронов, создающие смежность | +1.1% | Северная Америка и ЕС, появление в АТЭС | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Быстрый рост встроенной телематики от производителей оборудования

Более трех четвертей новых легких транспортных средств поставлялись с нативной связью в 2023 году, предоставляя операторам прямой доступ к диагностике двигателя, здоровью батареи и обновлениям программного обеспечения по воздуху. Смешивание нескольких потоков данных от производителей оборудования, однако, требует мощных механизмов нормализации и открытых API. Поставщики, которые уже интегрируются с более чем 150 марками, увеличивают долю кошелька, поскольку они избавляют клиентов от затрат на послепродажное оборудование, открывая при этом более богатые модели прогнозного обслуживания.[1]Geotab Media Center, "Global OEM Integration Expansion," geotab.com

Развертывание 5G и NB-IoT, снижающее задержку

Соединения с задержкой менее 10 миллисекунд позволяют диспетчерам обновлять маршруты в плотных городских коридорах до материализации заторов, сокращая расход топлива на 15-20%. Модули граничных вычислений на транспортном средстве теперь запускают ИИ-видение, которое локально отмечает события резкого торможения или отклонения от полосы, отправляя только исключения в облако, что снижает расходы на пропускную способность и ускоряет обучение водителей. Коммунальные автопарки иллюстрируют преимущество: умные счетчики, использующие 5G, передают данные о неисправностях в реальном времени, ускоряя восстановление после отключений.[2]Honeywell Smart Energy, "Verizon 5G Partnership Announcement," honeywell.com

Партнерства со страховыми компаниями на основе использования

Страховые компании встраивают IoT-модули в пакеты полисов, конвертируя прирост безопасности в льготные премии и ускоряя окупаемость технологических обновлений. Страховщики также используют анонимизированные телематические данные для уточнения актуарных моделей, улучшая отбор рисков и вознаграждая автопарки, которые поддерживают программы обучения. Модель выравнивает игровое поле для малых операторов, которым не хватало капитала для традиционных инструментов контроля потерь.

Более строгие требования по CO₂ / ELD

Европейский союз теперь нацелен на сокращение CO₂ тяжелых грузовиков на 90% к 2040 году, в то время как североамериканские регуляторы расширяют электронное ведение журналов на старые грузовики. Связанные с налогами доплаты за топливо в Германии и дистанционные платежи, связанные с классами выбросов, делают соблюдение требований и оптимизацию топлива неразделимыми.

Анализ влияния ограничений

| Ограничение | (~) % влияния на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Риск кибер-вымогательства для подключенных автопарков | −1.9% | Глобально, выше на развитых рынках | Краткий срок (≤ 2 лет) |

| Фрагментированные регулятивные правила обмена данными | −1.4% | Сложность ЕС, Северная Америка и АТЭС следуют | Средний срок (2-4 года) |

| Негативная реакция на конфиденциальность водителей | -0.8% | Прежде всего ЕС и Северная Америка, появление в АТЭС | Средний срок (2-4 года) |

| Узкие места поставок силовой электроники из карбида кремния | -1.2% | Глобально, с острым влиянием на производство в АТЭС | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Риск кибер-вымогательства для подключенных автопарков

Атаки против транспортных сетей учетверились между 2017 и 2022 годами, раскрывая местоположения активов в реальном времени и обездвиживая транспортные средства до выплаты выкупа. Перевозчики среднего размера часто используют устаревшее программное обеспечение для обслуживания, которое не имеет многофакторной аутентификации, расширяя поверхность угроз. Отраслевые ассоциации теперь рекомендуют архитектуры нулевого доверия и обнаружение конечных точек на каждом телематическом шлюзе.

Фрагментированные регулятивные правила обмена данными

GDPR в Европе расходится с североамериканскими рамками раскрытия информации, и несколько членов АСЕАН требуют локального хранения данных. Поставщики должны поэтому поддерживать региональные озера данных, дорогостоящее предложение, которое может ограничить продвинутую аналитику, поскольку трансграничные наборы данных остаются изолированными. Федеральная транспортная администрация разрабатывает стандарты совместимости, однако принятие неравномерно, задерживая бесшовную мультимодальную оптимизацию.

Сегментный анализ

По модели развертывания: Гибридные решения устраняют инфраструктурные пробелы

Гибридные архитектуры растут со среднегодовым темпом роста 20,4%, поскольку они сохраняют чувствительные операционные данные на месте, используя эластичную облачную аналитику в периоды пиковой нагрузки. Размер рынка решений управления автопарком для облачных развертываний достиг доли 63% в 2024 году, но покупатели, ориентированные на соблюдение требований, такие как оборонные агентства, все еще требуют локальные серверы. Поставщики объединяют граничные шлюзы, которые синхронизируют только исключительные события, сокращая расходы на роуминг и поддерживая операции в географических регионах с низкой пропускной способностью. Кейс-стади в правительственных программах электрических транспортных средств подтверждают, что гибридные стеки снижают задержку для экстренного реагирования, соблюдая при этом уставы резидентности данных.

Импульс внедрения проистекает из уроков, извлеченных в чисто облачных развертываниях, где потеря связи приводила к пробелам в журналах ELD. Поставщики теперь предварительно загружают критические наборы правил на граничные устройства, позволяя водителям оставаться в соответствии даже если покрытие падает до 2G. После восстановления связи кэшированные записи синхронизируются автоматически. Этот паттерн переопределяет архитектуры: облако остается мозгом аналитики, граница становится охранником соответствия, а локальные устройства обеспечивают суверенитет.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По типу решения: Аналитика управляет операционной разведкой

Отслеживание транспортных средств остается якорем выручки с долей 27,5%, но спрос смещается к аналитике и отчетности, которые растут на 18,1% в год. Панели мониторинга теперь ранжируют водителей по оценке безопасности и прогнозируют срок службы тормозных колодок, используя машинное обучение. Рынок решений управления автопарком генерирует более высокие маржи от дополнительных модулей, таких как автоматизированное обучение, сверка налогов на топливо и мониторинг грузов на основе ИИ. Поставщики, которые упаковывают эти аналитические данные с открытыми API, конвертируют продажи одного продукта в многолетние платформенные контракты.

Специализация усиливается. Некоторые поставщики фокусируются на избежании низких мостов для городских грузоперевозок, другие на мониторинге тормозных характеристик для европейских операторов. Эта вертикальная глубина вытесняет универсальные платформы "точки на карте". Ранние адаптеры сообщают о сокращении инцидентов безопасности на 35% после развертывания подключенного обучения водителей, которое переводит телематические данные в микро-обучающие видео.[3]Samsara, "Connected Training Case Study," samsara.com

По типу транспортных средств: Ускоряется цифровизация внедорожного оборудования

Легкие коммерческие транспортные средства держат наибольшую установленную базу, поскольку посылочные, коммунальные и муниципальные автопарки доминируют на городских дорогах. Однако самый высокий потенциал роста находится в строительной и горнодобывающей технике, где цифровое проникновение составляет менее 25%. Внедорожная телематика обеспечивает окупаемость за счет сокращения часов простоя и прогнозирования гидравлических сбоев, объясняя перспективы среднегодового темпа роста 17,3%. Когда панели мониторинга производителей оборудования обнаруживают аномалии, удаленные инженеры могут отключить двигатели для предотвращения кражи или запустить мобильное обслуживание до поломки.

Для тяжелых грузовиков расширение ELD поддерживает спрос на оборудование на плаву, однако дополнительная выручка все больше поступает от соответствия температуры рефрижераторов по воздуху и датчиков дверей прицепов, которые обеспечивают целостность груза. Менеджеры автопарков заменяют буферы обмена цифровыми инспекциями, которые загружают видео, сокращая затраты на придорожный ремонт и споры по гарантии. Траектория сектора показывает, что присоединение оборудования прокладывает путь, но аналитика поддерживает создание ценности.

По размеру автопарка: Корпоративное внедрение управляет технологической интеграцией

Операторы с 50-199 активами формируют ядро внедрения, поскольку сложность соответствует оптимальным точкам ROI. Корпоративные автопарки свыше 1000 транспортных средств следующие в очереди, растущие на 15,5% в год, поскольку транснациональные корпорации стандартизируют глобальные политики безопасности и захватывают углеродные данные для ESG-отчетности. Напротив, малые предприятия колеблются до тех пор, пока ценообразование подписки не совпадет с денежным потоком. Модели оплаты по мере использования и связанные стимулы страхования постепенно устраняют эту преграду.

Крупные перевозчики все больше требуют широты платформы над точечными решениями. Один поставщик добавил 2500 корпоративных аккаунтов, каждый из которых тратит более 100 000 долларов США ежегодно на телематику, сигнализируя аппетит к интегрированным пакетам авторизации обслуживания, диспетчеризации и соответствия. Покупатели среднего рынка подражают этим планам по мере их географического расширения, предполагая каскадный эффект на проникновение программного обеспечения.

По отрасли конечного пользователя: Строительство и горнодобывающая промышленность лидируют в цифровой трансформации

Грузовой транспорт по-прежнему доминирует по объемам на уровне 42%, но сектора добычи ресурсов сокращают разрыв, поскольку соблюдение требований безопасности и использование оборудования напрямую влияют на прибыльность. Телематика, которая сокращает недозагрузку и предотвращает превышение скорости на дорогах вывоза, улучшает время цикла и сжигание топлива. Операторы сообщают о сокращении незапланированных простоев на 30% и экономии полумиллиона долларов в год после интеграции приложений инспекции с потоками диагностики производителей оборудования.

Энергетические коммунальные предприятия внедряют платформы автопарков для координации бригад по отключениям и регистрации углеродной интенсивности служебных поездок. Общественные агентства переходят на электрические патрульные автомобили, управляемые через единое стекло, регистрируя потребление энергии и здоровье батареи в реальном времени. Широта случаев использования указывает на то, что рынок решений управления автопарком развивается от логистического инструмента в межотраслевую операционную основу.

Географический анализ

Северная Америка удерживает 36% доли рынка решений управления автопарком, подкрепленную принудительными электронными журналами и зрелыми сотовыми сетями. Перевозчики сталкиваются с более жесткими штрафами за нарушения часов службы, поэтому телематика неотъемлема. Страховщики вознаграждают записи безопасного вождения, захваченные через видео ИИ, а трансграничные операции между США, Канадой и Мексикой повышают спрос на единые панели соответствия. Регион также видит более высокое воздействие вымогательского ПО, мотивируя инвестиции в модули безопасности конечных точек.

Азиатско-Тихоокеанский регион демонстрирует самый высокий рост со среднегодовым темпом роста 15,4%. Пилотные проекты умных городов Китая встраивают телематические потоки в центры командования трафиком, обеспечивая сигналы зеленой волны, которые благоприятствуют электрическим доставочным фургонам. В Индии бумеры электронной коммерции развертывают оптимизаторы маршрутов для укрощения заторов и сокращения окон доставки. Австралия и Новая Зеландия теперь требуют электронных рабочих дневников для тяжелых транспортных средств, поднимая общее количество установленных единиц до ожидаемых 2,7 миллиона к 2028 году. Фрагментированное телекоммуникационное покрытие в частях Юго-Восточной Азии продвигает гибридные граничные облачные модели, которые буферизируют данные, когда 4G недоступен.

Европа регистрирует устойчивый спрос за целями CO₂ ЕС на 2040 год. Дистанционные платежи, привязанные к классам выбросов, заставляют автопарки измерять и сообщать интенсивность топлива в реальном времени, помещая аналитику в центр диспетчеризации. GDPR повышает архитектуры конфиденциальности по дизайну, вознаграждая поставщиков, которые шифруют в покое и в пути. Британская логистическая фирма сократила 50 000 тонн CO₂, используя ИИ для смешивания данных телематических поездок с коэффициентами загрузки, подчеркивая, как мандаты устойчивости пересекаются с прибыльностью. Вызовы внедрения сохраняются в Восточной Европе, где сотовые тарифы остаются высокими, но появляются модели общих услуг.

Конкурентный ландшафт

Сектор остается умеренно фрагментированным, но консолидация ускоряется, поскольку поставщики ищут масштаб для обучения ИИ, глобальной поддержки и поиска оборудования. Недавние примеры включают покупку на 200 млн долларов США, которая добавила 2,6 миллиона подписчиков на одну платформу, подняв объединенную выручку выше 400 млн долларов США. Другой покупатель свернул глобальное телематическое подразделение в свою открытую ОС, получив интеграции производителей оборудования и прямой маршрут к перевозчикам первого уровня.

Дифференциация смещается от точности GPS к глубине науки о данных. Патенты, поданные в 2024-2025 годах, сосредоточены на оптимизации траектории, слиянии датчиков для мониторинга водителей и алгоритмах прогнозного износа тормозов. Qualcomm обеспечил IP на слиянии камеры-радара, которое повышает чувствительность обнаружения отвлечения на 25%.[4]Qualcomm Technologies, "Sensor Fusion Patent Application," qualcomm.com Чипы граничного ИИ теперь обеспечивают 30 TOPS при бюджетах менее 5 ватт, обеспечивая вывод в транспортном средстве без облачного обхода. Поставщики с партнерствами чипов пользуются преимуществами по затратам среди нехватки карбида кремния.

Вертикальная специализация - еще одно поле битвы. Один поставщик доминирует в автопарках управления отходами с последовательностью маршрутов, привязанной к датчикам подъема мусорных баков, в то время как другой лидирует в общественной безопасности через автоматизированное распознавание номерных знаков. Липкость клиентов растет, когда поставщики объединяют доменную экспертизу, шаблоны соответствия и поддержку местного языка. Императив надежной кибербезопасности и совместимости с несколькими производителями оборудования благоприятствует действующим игрокам с долгими сроками и диверсифицированными базами поставщиков.

Лидеры отрасли решений управления автопарком

-

Cisco Systems Inc.

-

AT&T Inc.

-

Ctrack (Inseego Corp.)

-

Geotab Inc.

-

Samsara Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Март 2025: Fleetio привлекла 450 млн долларов США в серии D и купила Auto Integrate для создания сквозной сети авторизации обслуживания, охватывающей 110 000 ремонтных мастерских по всей Северной Америке.

- Март 2025: Bobcat Company выпустила удаленное отключение/включение двигателя через Machine IQ, обеспечивая двустороннее управление для безопасности и обслуживания.

- Февраль 2025: Platform Science завершила приобретение телематических подразделений Trimble для транспорта, интегрировав их в свою экосистему Virtual Vehicle.

- Январь 2025: Geotab расширила поддержку смешанных автопарков до 157 производителей оборудования, охватывающих почти 15 000 моделей через улучшенные соглашения о доступе к данным.

Глобальный объем отчета о рынке решений управления автопарком

Область исследования фокусируется на глобальном анализе рынка решений управления автопарком. Исследование также отслеживает ключевые рыночные параметры, лежащие в основе факторы роста и основных поставщиков, работающих в отрасли, что поддерживает рыночные оценки и темпы роста в прогнозный период. Область отчета охватывает размер рынка и прогноз для сегментации по развертыванию, по решению, по отрасли конечного пользователя и по географии. Исследование также анализирует влияние, которое COVID-19 оказал на экосистему. Рынок решений управления автопарком сегментирован по модели развертывания (локальная, по требованию, гибридная), по решению (управление активами, управление информацией, управление водителями, управление безопасностью и соответствием, управление рисками, управление операциями), по конечному пользователю (транспорт, энергетика, строительство, производство) и по географии (Северная Америка (США, Канада), Европа (Великобритания, Германия, Франция и остальная Европа), Азиатско-Тихоокеанский регион (Китай, Япония, Индия и остальная часть Азиатско-Тихоокеанского региона), Латинская Америка (Бразилия, Аргентина и остальная часть Латинской Америки) и Ближний Восток и Африка (ОАЭ, Саудовская Аравия, Южная Африка и остальная часть Ближнего Востока и Африки)).

Размеры рынка и прогнозы предоставляются в терминах стоимости (долл. США) для всех вышеуказанных сегментов.

| Локальная |

| Облачная (SaaS) |

| Гибридная |

| Отслеживание активов / транспортных средств |

| Управление водителями и безопасность |

| Операции и диспетчеризация |

| Оптимизация топлива и маршрутов |

| Соответствие и риски |

| Аналитика и отчетность |

| Легкие коммерческие транспортные средства (менее 3,5 т) |

| Тяжелые грузовики (свыше 3,5 т) |

| Автобусы и автобусы дальнего следования |

| Прицепы / полуприцепы |

| Внедорожное и строительное оборудование |

| менее 50 транспортных средств |

| 50-199 транспортных средств |

| 200-999 транспортных средств |

| равное или более 1000 транспортных средств |

| Транспорт и логистика |

| Энергетика и коммунальные услуги |

| Строительство и горнодобывающая промышленность |

| Производство и розничное распределение |

| Правительство и общественная безопасность |

| Другие (аренда, управление отходами.) |

| Северная Америка | США | |

| Канада | ||

| Мексика | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Испания | ||

| Италия | ||

| Россия | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| АСЕАН | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия |

| ОАЭ | ||

| Турция | ||

| Африка | Южная Африка | |

| Нигерия | ||

| Египет | ||

| По модели развертывания | Локальная | ||

| Облачная (SaaS) | |||

| Гибридная | |||

| По типу решения | Отслеживание активов / транспортных средств | ||

| Управление водителями и безопасность | |||

| Операции и диспетчеризация | |||

| Оптимизация топлива и маршрутов | |||

| Соответствие и риски | |||

| Аналитика и отчетность | |||

| По типу транспортных средств | Легкие коммерческие транспортные средства (менее 3,5 т) | ||

| Тяжелые грузовики (свыше 3,5 т) | |||

| Автобусы и автобусы дальнего следования | |||

| Прицепы / полуприцепы | |||

| Внедорожное и строительное оборудование | |||

| По размеру автопарка | менее 50 транспортных средств | ||

| 50-199 транспортных средств | |||

| 200-999 транспортных средств | |||

| равное или более 1000 транспортных средств | |||

| По отрасли конечного пользователя | Транспорт и логистика | ||

| Энергетика и коммунальные услуги | |||

| Строительство и горнодобывающая промышленность | |||

| Производство и розничное распределение | |||

| Правительство и общественная безопасность | |||

| Другие (аренда, управление отходами.) | |||

| По географии | Северная Америка | США | |

| Канада | |||

| Мексика | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Европа | Германия | ||

| Великобритания | |||

| Франция | |||

| Испания | |||

| Италия | |||

| Россия | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Индия | |||

| Япония | |||

| Южная Корея | |||

| АСЕАН | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия | |

| ОАЭ | |||

| Турция | |||

| Африка | Южная Африка | ||

| Нигерия | |||

| Египет | |||

Ключевые вопросы, на которые отвечает отчет

Каков текущий размер рынка решений управления автопарком?

Рынок решений управления автопарком принес 32,87 млрд долларов США в 2025 году и идет к достижению 67,03 млрд долларов США к 2030 году.

Какая модель развертывания растет быстрее всего?

Гибридные архитектуры растут со среднегодовым темпом роста 20,4%, поскольку они балансируют суверенитет данных с масштабируемой облачной аналитикой.

Как 5G повлияет на управление автопарком?

5G обеспечивает задержку менее 10 миллисекунд, поддерживая обновления маршрутов в реальном времени, граничный ИИ в транспортном средстве и экономию топлива до 20% для городских доставочных автопарков.

Какой регион предлагает наивысший потенциал роста?

Азиатско-Тихоокеанский регион показывает сильнейшие перспективы со среднегодовым темпом роста 15,4%, движимые проектами умных городов, расширением электронной коммерции и регулятивными толчками для подключенных транспортных средств.

Каковы основные проблемы кибербезопасности для подключенных автопарков?

Вымогательское ПО и кража данных растут, особенно среди операторов, использующих устаревшее программное обеспечение; отраслевые органы теперь рекомендуют архитектуры нулевого доверия и мониторинг конечных точек на каждом телематическом шлюзе.

Как модели страхования на основе использования влияют на внедрение?

Страховщики привязывают премии к поведению вождения, захваченному через телематику, поэтому более безопасные автопарки пользуются более низкими ставками, ускоряя технологические инвестиции даже среди малых перевозчиков.

Последнее обновление страницы: