Анализ рынка бытовой техники Германии

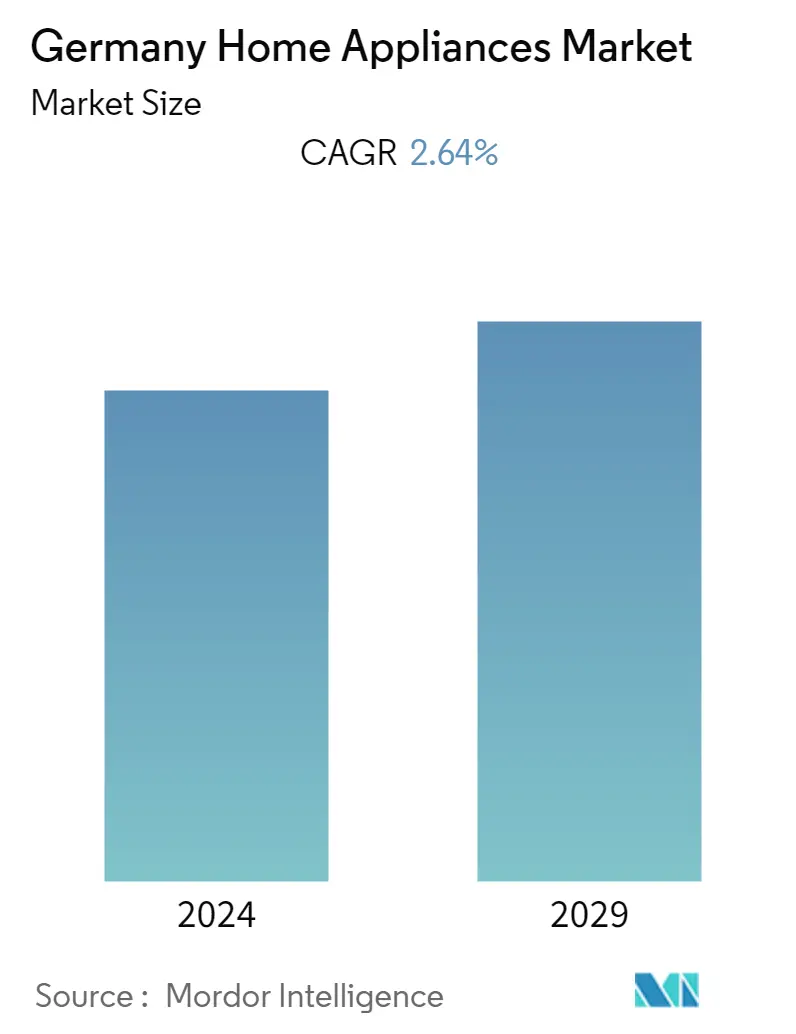

Рынок бытовой техники Германии в текущем году принес доход в размере 13 миллиардов долларов США, а среднегодовой темп роста в прогнозируемом периоде должен составить 2,64%. Немецкий рынок бытовой техники является зрелым и динамичным. Промышленность бытовой техники подразделяется на две основные части – бытовую технику и кухонную технику. Бытовая техника, также известная как бытовая техника, включает холодильники, стиральные машины, пылесосы и другие. Другой сегмент включает водонагреватели, очистители, утюги и многое другое. Кухонная техника включает микроволновые печи, плиты и духовки, вытяжки, посудомоечные машины и другие приборы, такие как блендеры, миксеры, тостеры и многое другое. Мелкая бытовая техника, такая как блендеры, тостеры, миксеры и многое другое, также поддерживает рост всей отрасли бытовой техники в Германии, но медленными темпами.

В большинстве европейских стран продукция, производимая местными поставщиками, пользуется сравнительно большим предпочтением, чем продукция других производителей, что ясно указывает на их предпочтение стимулировать собственный внутренний рынок. Местные производители никогда не смогут получить хорошую долю рынка, если их продукция не будет качественной и по доступным ценам. Короче говоря, это можно объяснить тем, что немцы предпочитают использовать продукты, которые обладают такими характеристиками, как гибкость, многофункциональность/многофункциональность, удобство в использовании, экологичность, меньшее энергопотребление и низкая/разумная стоимость. Электронная коммерция также имеет больший размах в Германии, но только тогда, когда они гарантируют, что личные/банковские данные немца защищены и не подлежат открытости ни на одной из цифровых или любых других платформ.

Когда кризис Covid-19 поразил Германию, здоровье и гигиена стали горячими темами, что заставило потребителей накапливать запасы продуктов. С увеличением времени, проведенного дома, также выросли продажи различных товаров, связанных с домом, таких как средства для мытья посуды, с прогнозируемым ростом стоимости в пределах 7-9%, поскольку потребители готовят больше еды дома в результате закрытия различных магазинов. потребительских предприятий общественного питания в течение почти двух месяцев и более осторожное отношение к питанию вне дома, даже когда точки вновь открылись.

В основном сегменте продукции в Германии ожидается стабильный рост. Такие факторы, как изменение образа жизни, увеличение покупательной способности и миграция сельских жителей в города, ответственны за рост рынка. Спрос на бытовую технику зависит от реконструкции и ремонта домов, доходов потребителей и замены техники в связи с поломкой. Ожидается, что в течение прогнозируемого периода основной рынок бытовой бытовой техники будет быстро расти.

Тенденции рынка бытовой техники в Германии

Рост затрат на электроэнергию и рост технологических достижений стимулируют спрос на энергоэффективную бытовую технику.

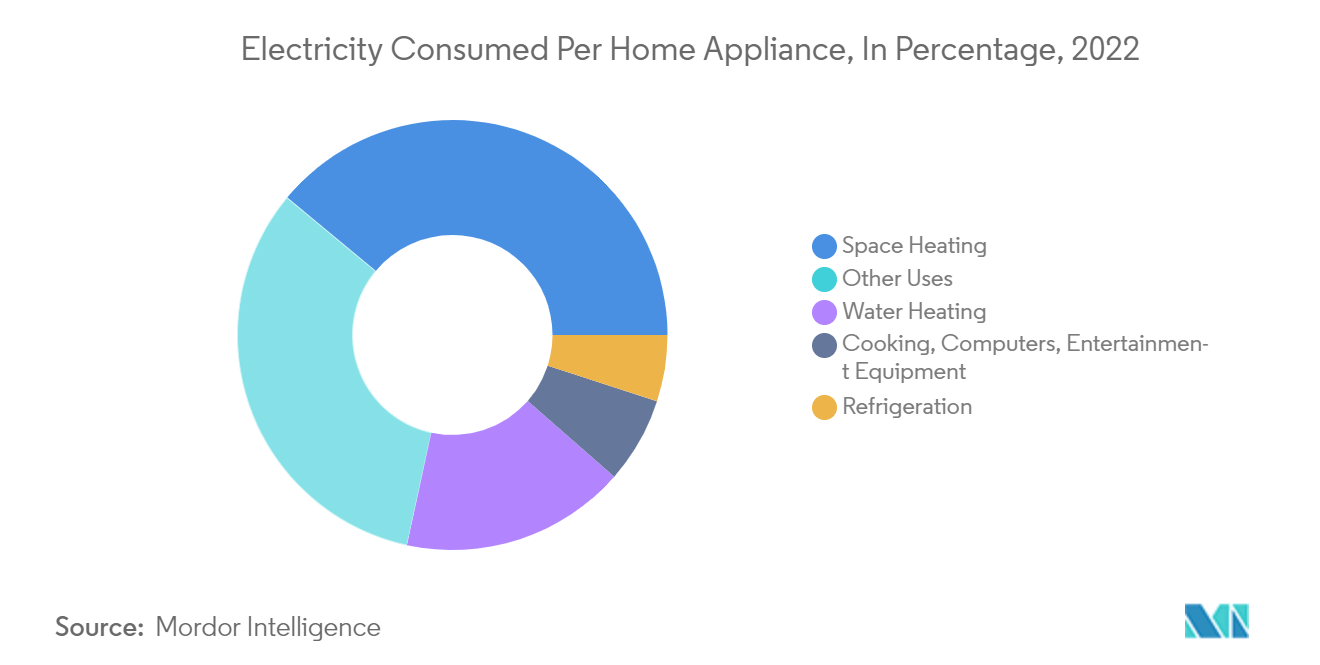

Домашние потребители крайне обеспокоены ростом счетов за электроэнергию. Огромное количество электроэнергии потребляется таким оборудованием, как кондиционеры, холодильники, водонагреватели, осветительные приборы, а также домашние развлекательные системы. В результате этих более высоких расходов дома переходят на меры по энергосбережению. Отличным вариантом в такой ситуации стала умная бытовая техника, умеющая общаться друг с другом. В результате домохозяйства внедряют умные домашние гаджеты для сокращения расходов на электроэнергию. Развитие технологий беспроводной связи позволит осуществлять дистанционное управление бытовым оборудованием.

Растущая популярность умной бытовой техники стимулирует рост рынка

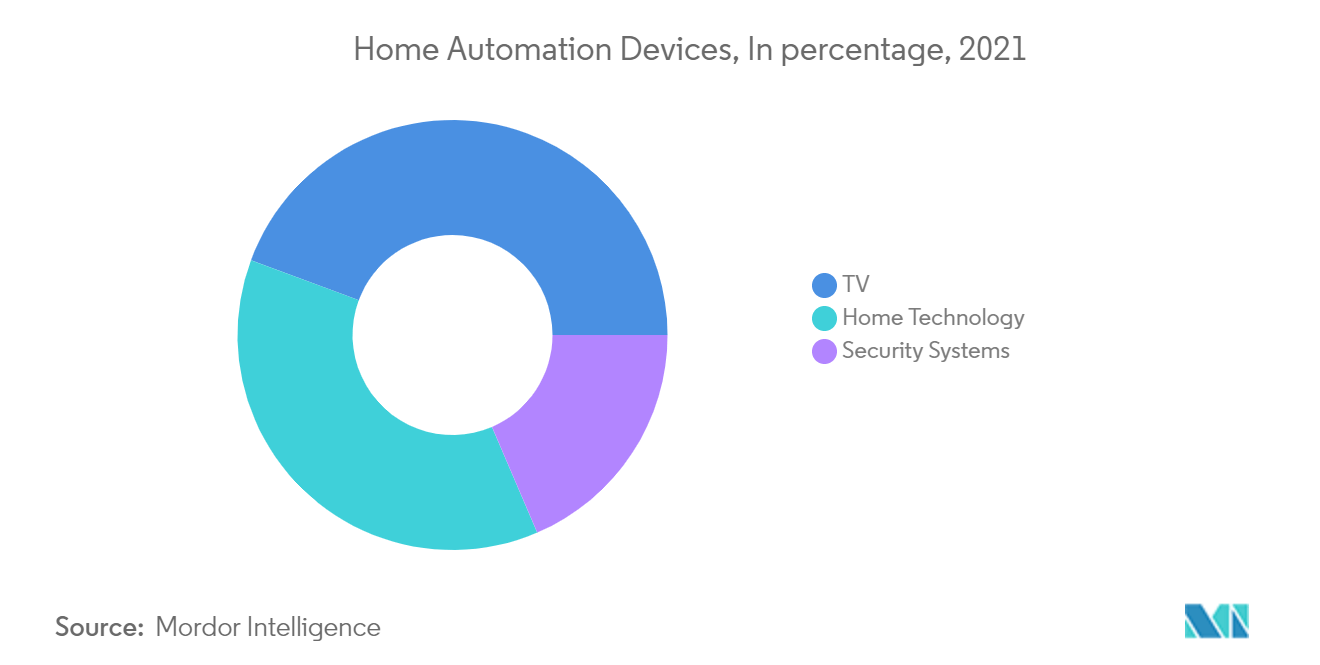

Растущая популярность умной бытовой техники является основной тенденцией на рынке. Умная бытовая техника — это устройства, которые подключаются к другим устройствам через Интернет и другие технологии, такие как Bluetooth, связь ближнего радиуса действия (NFC) и Wi-Fi. Возросшую популярность интеллектуальных приборов можно объяснить возросшим спросом на умные дома, ростом проникновения Интернета и смартфонов, а также инициативами по повышению энергоэффективности. Развитие технологии Интернета вещей (IoT) также способствует развитию интеллектуальных устройств. Умные устройства, как правило, более энергоэффективны, чем их традиционные аналоги.

Согласно опросу, проведенному немецкой промышленной группой Bitkom, в 2021 году у 41% всех немцев было установлено хотя бы одно устройство для умного дома.

Обзор отрасли бытовой техники Германии

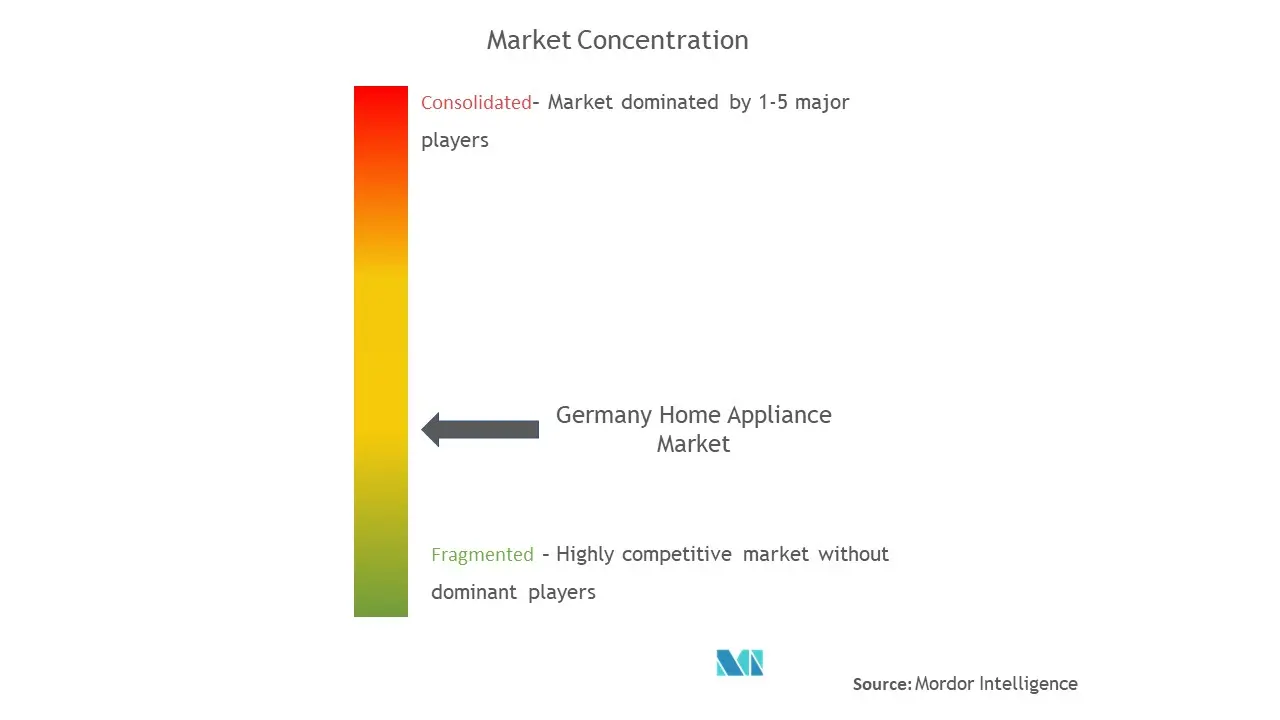

В отчете представлены основные международные игроки, работающие на немецком рынке бытовой техники. Инновации в продукте стимулируют рост большинства ведущих игроков. Рынок бытовой техники в Германии фрагментирован, на нем присутствуют различные местные и глобальные игроки. Местные производители могут получить хорошую долю рынка, если продукция будет высокого качества и по доступным ценам. В стране меньше возможностей для въезда новичков. Однако, предоставляя более качественную технику, новые игроки могут выйти на рынок. В нее входят крупные игроки Panasonic Corporation, LG Electronics, Electrolux AB, Samsung Electronics и Whirlpool Corporation.

Лидеры рынка бытовой техники Германии

Panasonic Corporation

LG Electronics

Electrolux AB

Samsung Electronics

Whirlpool Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка бытовой техники Германии

Апрель 2022 г. Samsung заключила партнерское соглашение с ABB Group, лидером в области решений в области электропитания и автоматизации. Это партнерство было направлено на ускорение интеграции SmartThings в большее количество зданий и домов. Кроме того, это партнерство позволит пользователям снизить затраты и оказать более положительное воздействие на окружающую среду.

Март 2022 г. LG заключила партнерство с Amwell, ведущей компанией в области телемедицины. Благодаря этому партнерству LG стремилась интегрировать свой широкий портфель инноваций в обширный опыт цифрового здравоохранения Amwell, чтобы разработать сервисные решения на базе устройств, чтобы расширить доступ своих клиентов к медицинской помощи.

Сегментация отрасли бытовой техники в Германии

В отчете представлен полный справочный анализ отрасли Бытовая техника в Германии, который включает оценку отраслевых ассоциаций, экономики в целом, тенденций развивающихся рынков по сегментам, значительных изменений в динамике рынка, а также обзор рынка. Рынок сегментирован на крупную бытовую технику (холодильники, морозильники, посудомоечные машины, стиральные машины, плиты и духовки), мелкую бытовую технику (пылесосы, мелкую кухонную технику, машинки для стрижки волос, утюги, тостеры, грили и жаровни, а также фены). Канал сбыта (супермаркеты и гипермаркеты, специализированные магазины, электронная коммерция и другие). В отчете представлен размер рынка и прогнозы рынка бытовой техники Германии в стоимостном выражении (в миллионах долларов США) для всех вышеуказанных сегментов.

| Холодильники |

| Морозильники |

| Посудомоечные машины |

| Стиральные машины |

| Плиты и духовки |

| Пылесосы |

| Мелкая кухонная техника |

| Машинки для стрижки волос |

| Утюги |

| Тостеры |

| Грили и ростеры |

| Фены для волос |

| Другие |

| Супермаркеты и гипермаркеты |

| Специализированные магазины |

| Электронная коммерция |

| Другие |

| Крупная бытовая техника | Холодильники |

| Морозильники | |

| Посудомоечные машины | |

| Стиральные машины | |

| Плиты и духовки | |

| Мелкая бытовая техника | Пылесосы |

| Мелкая кухонная техника | |

| Машинки для стрижки волос | |

| Утюги | |

| Тостеры | |

| Грили и ростеры | |

| Фены для волос | |

| Другие | |

| Канал распределения | Супермаркеты и гипермаркеты |

| Специализированные магазины | |

| Электронная коммерция | |

| Другие |

Часто задаваемые вопросы по исследованию рынка бытовой техники в Германии

Каков текущий размер рынка бытовой техники в Германии?

Прогнозируется, что среднегодовой темп роста рынка бытовой техники Германии составит 2,64% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми поставщиками на рынке Бытовая техника в Германии?

Panasonic Corporation, LG Electronics, Electrolux AB, Samsung Electronics, Whirlpool Corporation — крупнейшие компании, работающие на рынке бытовой техники Германии.

Какие годы охватывает рынок бытовой техники Германии?

В отчете рассматривается исторический размер рынка бытовой техники Германии за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка бытовой техники Германии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет по промышленности бытовой техники Германии

Статистические данные о доле, размере и темпах роста доходов на рынке бытовой техники в Германии в 2023 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ бытовой техники в Германии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.

.webp)