Анализ рынка сельскохозяйственных тракторов Германии

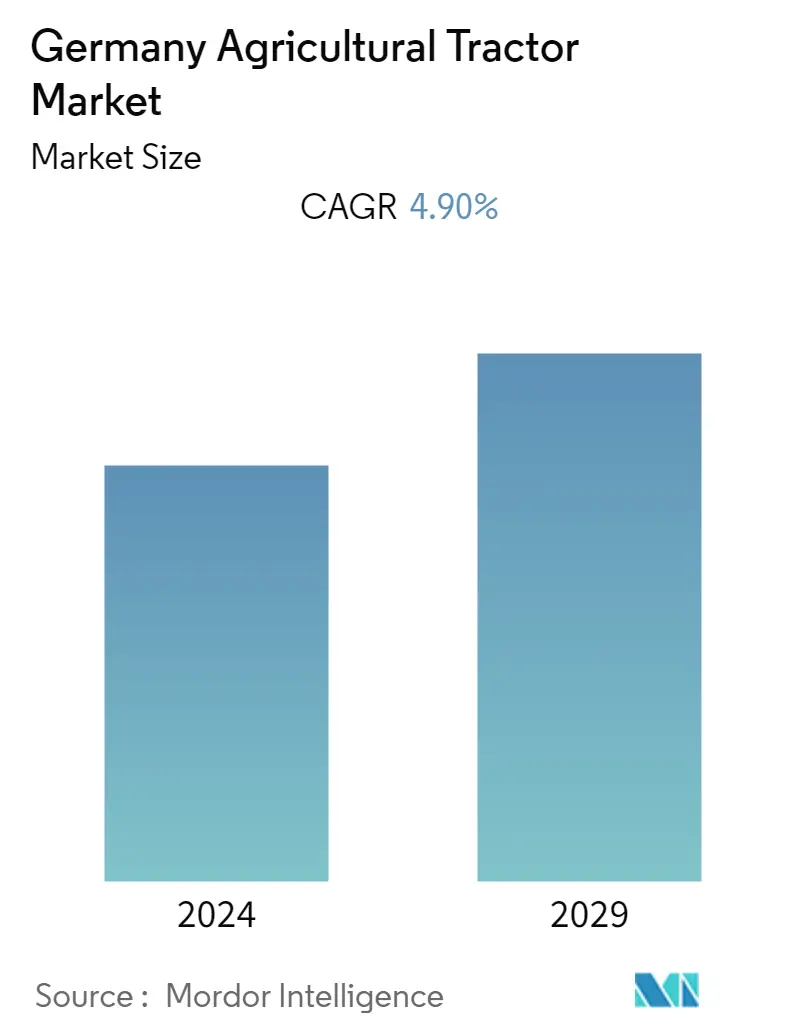

Прогнозируется, что среднегодовой темп роста рынка сельскохозяйственной тракторной техники Германии в течение прогнозируемого периода составит 4,9%.

- Сегмент полноприводных автомобилей занимал более 85% общего рынка тракторов. Сегмент 50–100 л.с. занимает наибольшую долю рынка, и ожидается, что среднегодовой темп роста составит 5,04% (по объему) в течение прогнозируемого периода.

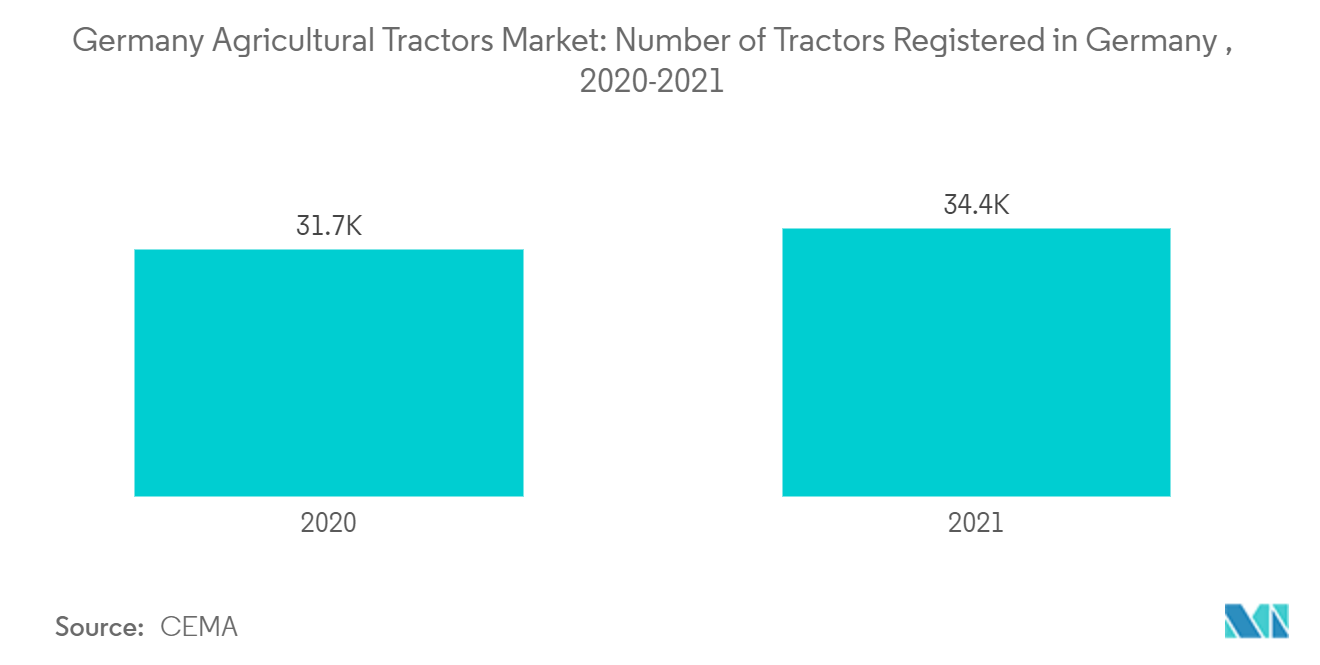

- По данным Европейской ассоциации сельскохозяйственной техники (EAMA), в 2019 году количество предварительных регистраций тракторов увеличилось на 5% по сравнению с предыдущим годом. Продажи тракторов продемонстрировали положительную динамику. Кроме того, по данным Ассоциации машиностроительной промышленности (VDMA), в 2019 году фермеры и другие операторы по индивидуальному заказу купили еще около 570 сельскохозяйственных тракторов, что привело к увеличению продаж на 2,6% по сравнению с 2018 годом. Сектор компактных автомобилей мощностью менее 50 лошадиных сил внес больший вклад в рост продаж. рост рынка тракторов в 2019 году, продано 730 единиц. Это приводит к росту рынка.

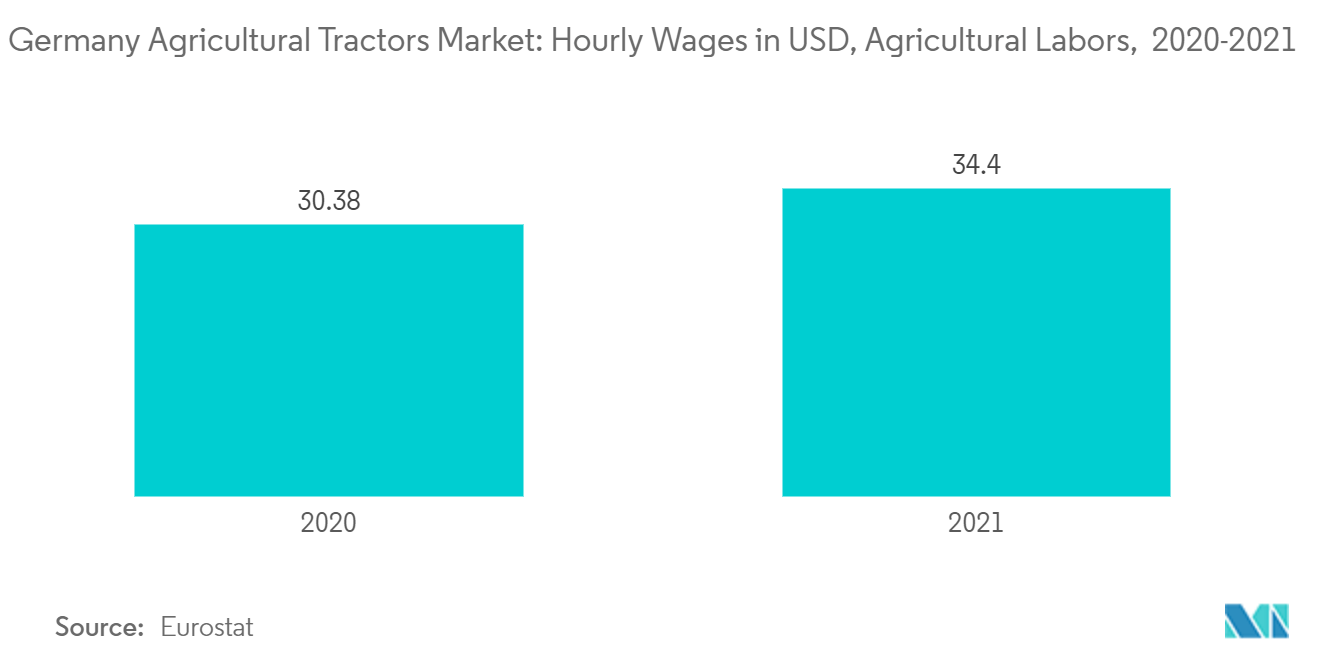

- Крупнейшими рынками тракторов в Европейском Союзе являются Германия и Франция. Страна производит более 27% сельскохозяйственных машин и комплектующих к оборудованию, производимых в Европе. Таким образом, Германия стала одним из лидеров по производству сельскохозяйственной техники в Европе, что свидетельствует о ее доминировании на рынке сельскохозяйственных тракторов. Благодаря доступности передовых технологий в сочетании с сокращением доступности сельскохозяйственной рабочей силы фермеры переходят на использование тракторов в сельском хозяйстве, поскольку они экономят время и ресурсы, снижают затраты и повышают производительность.

- Участники рынка также запускают веб-приложения, чтобы лучше взаимодействовать с потребителями и увеличить свое проникновение на рынок. В 2019 году компания Deutz-Fahr запустила в Германии приложения mySAME и myDEUTZ-FAHR для предоставления информации о новых продуктах и прямого взаимодействия с производителями. Ожидается, что в течение прогнозируемого периода рынок будет расти из-за доминирования страны в сфере сельскохозяйственных технологий и растущих продаж тракторов.

Тенденции рынка сельскохозяйственных тракторов в Германии

Увеличение стоимости сельскохозяйственной рабочей силы

- Германия является крупнейшим рынком тракторов в Европе. На два крупнейших рынка сельскохозяйственных тракторов в Европе – Германию и Францию – приходится почти четыре сельскохозяйственных трактора из 10, зарегистрированных в Европе. В 2021 году на сельскохозяйственные тракторы приходилось 93% общего рынка тракторов Германии.

- Тракторы, доля которых составляет около 80%, являются крупнейшим сегментом сельскохозяйственной техники в Германии с точки зрения доходов. Кроме того, по объему продаж Германия является крупнейшим экспортером тракторов в Европе. Количество тракторов, производимых в Германии, составляет более двух третей от общего количества тракторов, производимых в Европе.

- Экономика Германии добилась превосходного роста в 2021 году. Ожидается, что темпы роста сохранятся и в 2023 году, чему будут способствовать рост уровня занятости и позиция денежно-кредитной политики, которая продолжит поддерживать внутренний спрос. Следовательно, в 2022 году ожидается здоровый прирост реального ВВП на 4,5%.

- Схемы и инициативы правительства Германии по облегчению кредитования и совершенствованию операций, связанных с сельским хозяйством, являются основными движущими силами, способствующими росту общей цепочки создания стоимости в сельскохозяйственном секторе Германии.

- В 2021 году Германия потратила 1,4 миллиарда долларов США из своей официальной помощи развитию (ОПР) на сельское хозяйство, что сделало ее главным донором сельского хозяйства Организации экономического сотрудничества и развития (ОЭСР) и Комитета содействия развитию (DAC) в реальном выражении.

- Сельское хозяйство было одним из стратегических приоритетов бывшего министра развития Германии Герда Мюллера, который в 2014 году запустил специальную инициативу ОДИН МИР – Нет голоду, которая, скорее всего, будет реализована. вперед в этот законодательный период (2021-2025 гг.) под руководством нового министра развития Свеньи Шульце.

Германия – крупнейший рынок Европы

- Германия является крупнейшим рынком сельскохозяйственных тракторов в Европе. Страна производит более 27% сельскохозяйственных машин и комплектующих к оборудованию, производимых в Европе. Фермеры все чаще применяют механизацию сельского хозяйства в качестве замены ручного труда более экономичными, легкодоступными и более эффективными средствами сельскохозяйственных операций.

- В результате они переходят на автономные тракторы, чтобы сэкономить время и ресурсы, что, в свою очередь, повышает производительность ферм и урожайность сельскохозяйственных культур с акра. Таким образом, Германия превратилась в одного из лидеров по производству сельскохозяйственной техники в Европе, что означает ее доминирование на рынке сельскохозяйственных тракторов.

- Что касается продаж, упор делается на производство тракторов с долей около 40%, с дальнейшим акцентом на сегмент мощности выше 120 л.с. Благодаря быстро развивающемуся внутреннему рынку доля экспорта в последние несколько лет стабильно держится на уровне 70-75%.

- Благодаря спросу со стороны фермеров в стране увеличились инвестиции в автономные тракторы. Например, в 2020 году немецкая компания Amathaon Capital инвестировала в стартап по производству автономных тракторов AgXeed для разработки и коммерциализации автономной сельскохозяйственной техники в стране.

Обзор отрасли сельскохозяйственных тракторов Германии

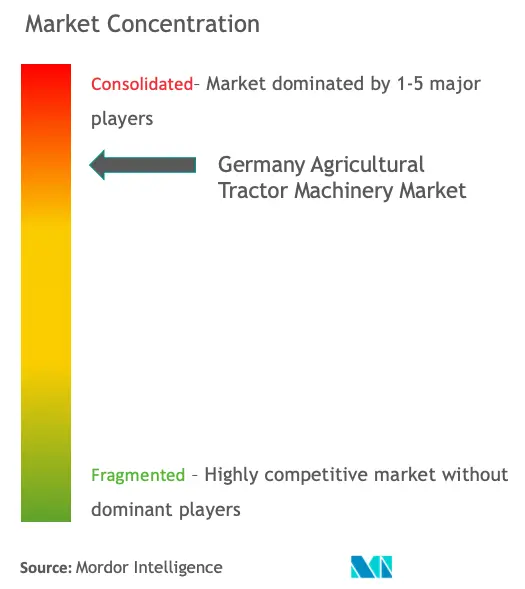

Рынок сельскохозяйственной тракторной техники Германии представляет собой консолидированный рынок, на котором основные игроки будут занимать значительную долю рынка в 2022 году. Основными игроками в стране являются Deere Company, CNH Industrial, Agco Corporation, Kubota GmbH и Claas KGaA mbH. Компании конкурируют за большую долю рынка, применяя различные бизнес-стратегии, такие как запуск продуктов, расширение, слияния и поглощения, а также инвестиции в НИОКР.

Лидеры рынка сельскохозяйственных тракторов Германии

Deere & Company

AGCO Corporation (Fendt)

CLAAS KGaA mbH

CNH Industrial

KUBOTA (Germany) GmbH

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка сельскохозяйственных тракторов Германии

- Декабрь 2022 г. Концепция трактора Straddle от New Holland Agriculture, глобального бренда CNH Industrial, получила золотую медаль за Отличный дизайн продукта на церемонии вручения наград German Design Awards 2023. Совет по дизайну Германии (GDC) вручает эту престижную награду продуктам, которые демонстрируют выдающиеся инновации и гармоничное сочетание формы и функциональности. New Holland сотрудничала со всемирно известной дизайнерской фирмой Pininfarina для создания концепции трактора Straddle. Трактор предназначен для устранения сложных ограничений, связанных с узкими виноградниками, известными производством высококачественных и дорогостоящих вин из винограда, выращенного рядами шириной менее 1,5 метров, часто на крутых склонах.

- Март 2022 г. Согласно данным органа регистрации дорожных транспортных средств страны, проанализированным Verband Deutscher Maschinen- und Anlagenbau (VDMA), торговой организацией немецкой машиностроительной промышленности, фермеры страны и таможенные операторы закупили пару менее 24 800 единиц тракторов.

Сегментация сельскохозяйственной тракторной промышленности Германии

Сельскохозяйственный трактор — это транспортное средство, специально предназначенное для обеспечения высокого тягового усилия на малых скоростях для буксировки прицепа или техники.

Рынок сельскохозяйственных тракторов Германии сегментирован по мощности (ниже 50 л.с., 51-100 л.с., 101-150 л.с. и выше 150 л.с.).

В отчете представлены оценка рынка и прогнозы в стоимости (в миллионах долларов США) для вышеупомянутых сегментов.

| Менее 50 л.с. |

| 51-100 л.с. |

| 101-150 л.с. |

| Выше 150 л.с. |

| Лошадиные силы | Менее 50 л.с. |

| 51-100 л.с. | |

| 101-150 л.с. | |

| Выше 150 л.с. |

Часто задаваемые вопросы по исследованию рынка сельскохозяйственных тракторов в Германии

Каков текущий размер рынка сельскохозяйственных тракторов в Германии?

Прогнозируется, что среднегодовой темп роста рынка сельскохозяйственных тракторов Германии составит 4,90% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке сельскохозяйственных тракторов в Германии?

Deere & Company, AGCO Corporation (Fendt), CLAAS KGaA mbH, CNH Industrial, KUBOTA (Germany) GmbH — крупнейшие компании, работающие на рынке сельскохозяйственных тракторов Германии.

Какие годы охватывает рынок сельскохозяйственных тракторов Германии?

В отчете рассматривается исторический размер рынка сельскохозяйственных тракторов Германии за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка сельскохозяйственных тракторов Германии на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет о промышленности сельскохозяйственных тракторов в Германии

Статистические данные о доле, размере и темпах роста доходов на рынке сельскохозяйственных тракторов Германии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ сельскохозяйственных тракторов Германии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.