Анализ рынка ферросилиция

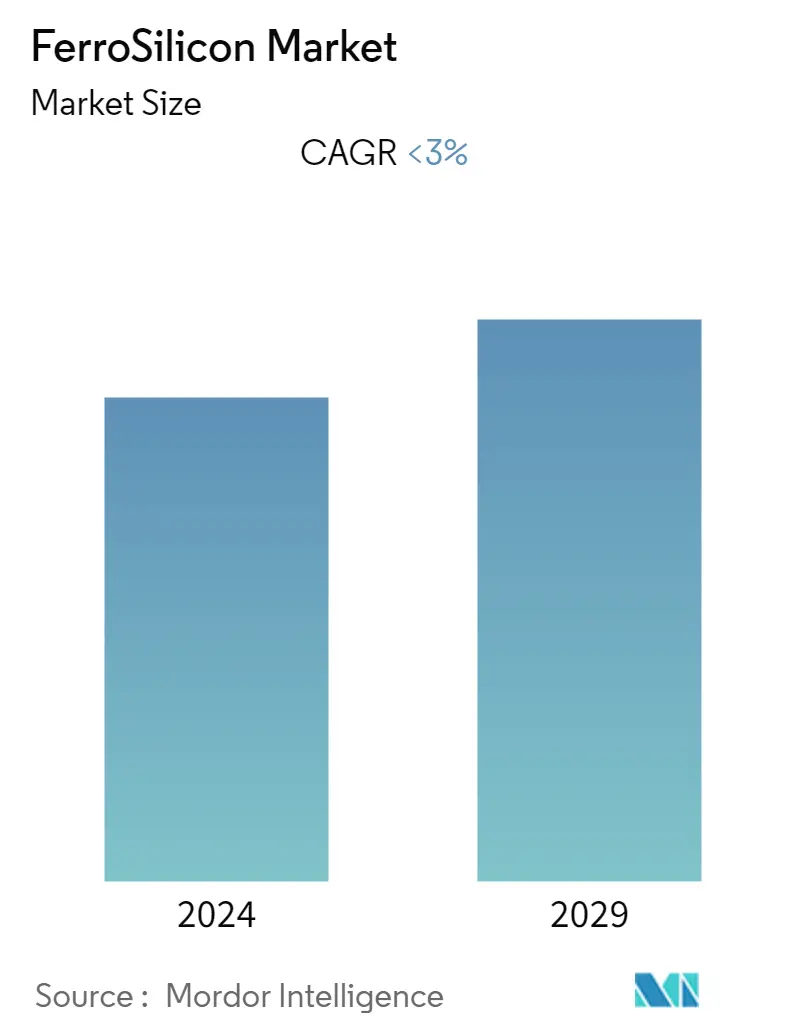

Ожидается, что в течение прогнозируемого периода рынок ферросилиция будет расти в среднем на 3% в глобальном масштабе.

COVID-19 умеренно повлиял на мировой рынок ферросилиция из-за нехватки сырья. Однако рост полупроводникового сектора по всему миру ускорил потребление ферросилиция.

- Растущее применение коррозионной стойкости и растущий спрос со стороны сталелитейной промышленности стимулируют рост рынка.

- Ожидается, что замена другим фактором-заменителем будет препятствовать росту рынка.

- Ожидается, что растущий спрос со стороны строительной и автомобильной промышленности откроет новые возможности для роста промышленности в течение прогнозируемого периода.

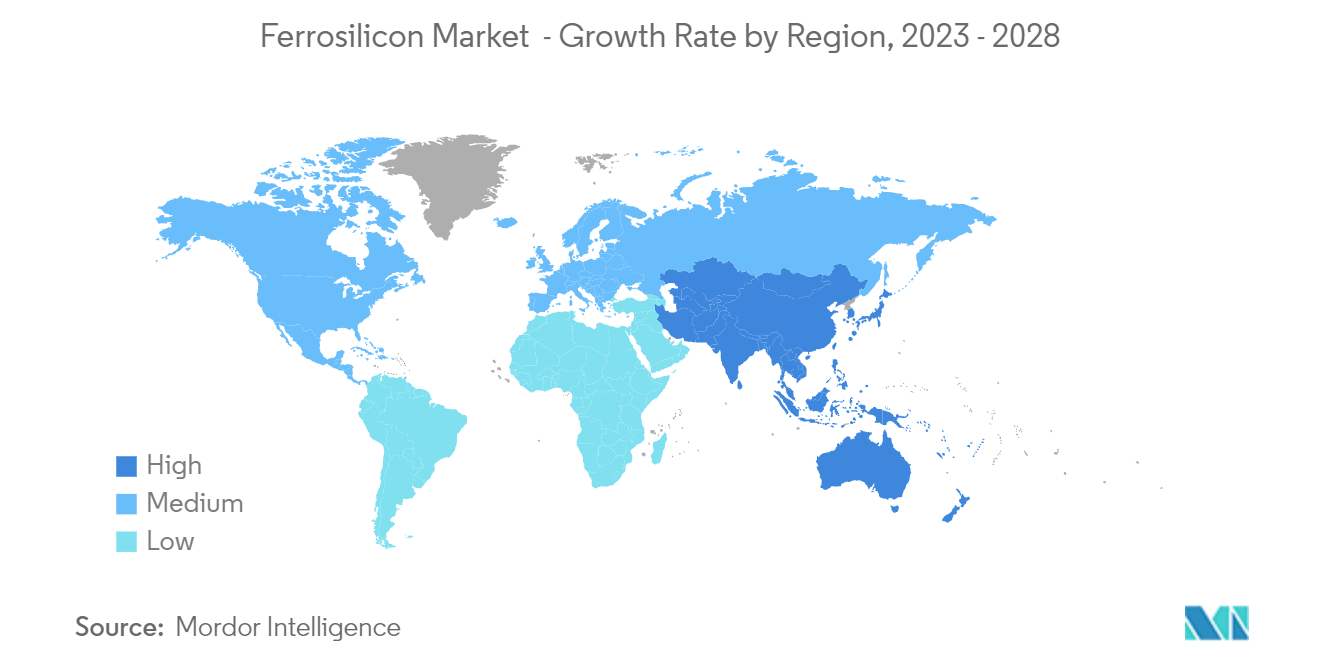

- Азиатско-Тихоокеанский регион доминировал на мировом рынке благодаря растущему применению ферросилиция в Китае и Индии, главным образом в металлургии и полупроводниковой промышленности.

Тенденции рынка ферросилиция

Растущий спрос со стороны металлургической промышленности

- Ферросилиций — это сплав, используемый для производства стали и литья. Ферросилиций находит применение в металлургии, полупроводниках, солнечной энергетике и химической промышленности.

- Ферросилиций имеет прочные связи со сталелитейной промышленностью. Благодаря своим свойствам ферросилиций используется в качестве раскислителя стали и модификатора в литейной промышленности.

- Свойства ферросилиция включают стойкость к коррозии и истиранию, высокий удельный вес, высокую прочность, высокий магнетизм, твердость и устойчивость к высоким температурам. Более 80% ферросилиция расходуется на производство чугуна и стали.

- Коррозия может снизить прочность, ухудшить свойства поверхности и устойчивость к жидкостям. В целом, это снижает механические и химические свойства некоторых материалов.

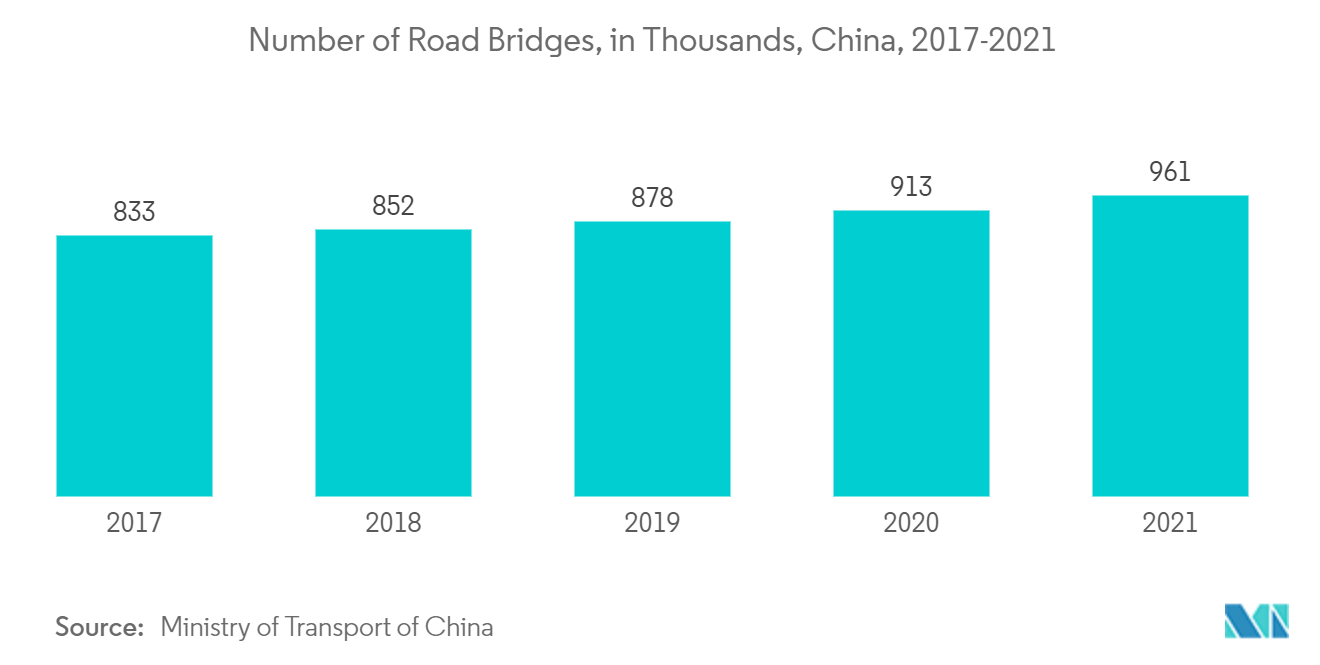

- Растет спрос на коррозионную стойкость со стороны строительной и автомобильной промышленности. Мосты, конструкционные материалы и кузова автомобилей должны прослужить долго, не подвергаясь коррозии. Поэтому многие компании предпочитают ферросилиций в строительстве и автомобилестроении из-за лучшего качества.

- В 2021 году в Китае было построено 961 100 автомобильных мостов, что на 48 300 больше, чем в предыдущем году. За последние 12 лет количество автодорожных мостов в Китае выросло примерно на 46%.

- Легирование ферросилиция другими металлами делает это соединение полезным в производстве полупроводников. Полупроводники пользуются огромным спросом со стороны электронной промышленности. Быстрая индустриализация и растущий спрос на электронику привели к увеличению использования ферросилиция в различных приложениях.

- В 2021 году продажи полупроводниковых единиц достигли исторического уровня в 1,15 триллиона единиц в результате увеличения коэффициента использования производственных мощностей, намного превышающего обычный уровень полной загрузки в 80 процентов. Кроме того, для удовлетворения долгосрочного спроса на чипы мировая полупроводниковая промышленность в 2022 году осуществила значительные капиталовложения, инвестировав более 166 миллиардов долларов США.

- По данным Ассоциации полупроводниковой промышленности (SIA), общий объем продаж полупроводниковой отрасли в 2022 году составил 573,5 млрд долларов США. Крупнейшим рынком полупроводников остается Китай в 2022 году объем продаж составил 180,3 млрд долларов США.

- Более того, государственная политика и стимулы в различных странах также обеспечивают преимущества для улучшения глобальной экосистемы исследований полупроводников и рабочей силы. В мае 2021 года Южная Корея обнародовала стратегию K-Semiconductor Belt, направленную на создание крупнейшей в мире цепочки поставок полупроводников к 2030 году. Кроме того, в сентябре 2022 года федеральное правительство Мексики начало разрабатывать новый пакет стимулов для привлечения инвестиций в полупроводниковую отрасль, в частности сосредоточено на сборке, тестировании и упаковке.

- Таким образом, растущий спрос на ферросилиций для металлургических целей, вероятно, будет расти в ближайшие годы.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Ожидается, что Азиатско-Тихоокеанский регион будет доминировать на мировом рынке благодаря высокоразвитому строительству и постоянным региональным инвестициям для развития автомобильного и строительного секторов на протяжении многих лет.

- Спрос со стороны строительной отрасли растет. Согласно исследованию Института инженеров-строителей (ICE), ожидается, что к 2030 году мировая строительная отрасль достигнет 8 триллионов долларов США, в первую очередь за счет Китая, Индии и США.

- Легирование стали ферросиликом включает в себя различные свойства, которые повышают спрос на нее в автомобильном секторе, такие как толщина и качество.

- Китай включает в себя крупнейшую базу по производству автомобилей среди всех других регионов, что отвечает за спрос на ферросилиций в Азиатско-Тихоокеанском регионе. По данным Китайской ассоциации автопроизводителей (CAAM), китайские автопроизводители в 2022 году произвели 27,02 млн единиц, что на 3,4% больше, чем в прошлом году, а продажи выросли на 2,1% до 26,86 млн единиц.

- Производство и продажи электромобилей (EV) в Китае быстро росли в 2022 году, побив предыдущие рекорды в последний месяц года. Продажи электромобилей в 2022 году выросли на 93,4%, до 6,89 млн единиц, что на 7,1 млн единиц больше, или на 96,9% больше, чем годом ранее.

- Азиатско-Тихоокеанский регион является крупнейшим производителем электронных компонентов. В последние годы полупроводники, используемые почти во всех электронных устройствах, увеличили спрос на ферросилиций при производстве полупроводников.

- Таким образом, ожидается, что вышеуказанные факторы приведут к увеличению потребления ферросилиция в Азиатско-Тихоокеанском регионе.

Обзор ферросилиционной отрасли

Мировой рынок ферросилиция фрагментирован, и на нем конкурируют многие игроки. Некоторыми крупными компаниями являются China Minmetals Corporation, Eurasian Resources Group, Ferroglobe, OM Holdings Ltd и Мечел и другие (не в каком-то определенном порядке).

Лидеры рынка ферросилиция

China Minmetals Corporation

Eurasian Resources Group

Ferroglobe

Mechel

OM Holdings Ltd

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка ферросилиция

- Июль 2022 г. компания Ferroglobe PLC вступила в новый этап своего проекта по производству металлического кремниевого порошка для аккумуляторов и других передовых технологий, достигнув производства с высокой чистотой (до 99,995%) микрометровых и субмикронных размеров.

- Июнь 2022 г. Ferroglobe PLC объявила о подписании Меморандума о взаимопонимании (MOU) с REC Silicon. В соответствии с меморандумом о взаимопонимании Ferroglobe обязуется использовать свою платформу активов в Соединенных Штатах для поставок металлического кремния высокой чистоты компании REC Silicon с целью совместного создания низкоуглеродной и полностью отслеживаемой цепочки поставок солнечной энергии в США.

Сегментация ферросилиционной промышленности

Промышленный процесс производства ферросилиция (FeSi) включает восстановление песка или кремнезема в присутствии железа при чрезвычайно высоких температурах. Рынок ферросилиция сегментирован по приложениям и географии. В зависимости от применения рынок сегментирован на металлургию, полупроводники, фотоэлектрическую солнечную энергетику, химическую обработку и другие области применения. В отчете также рассматриваются размеры рынка и прогнозы рынка ферросилиция в 15 странах основных регионов. Размер рынка и прогнозы были сделаны для каждого сегмента на основе объема (килотоны).

| Металлургия |

| Полупроводники |

| Фотоэлектрическая солнечная энергия |

| Химическая обработка |

| Другие приложения |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Остальная Европа | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| Приложение | Металлургия | |

| Полупроводники | ||

| Фотоэлектрическая солнечная энергия | ||

| Химическая обработка | ||

| Другие приложения | ||

| География | Азиатско-Тихоокеанский регион | Китай |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Остальная Европа | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка ферросилиция

Каков текущий размер рынка ферросилиция?

Прогнозируется, что среднегодовой темп роста рынка ферросилиция в течение прогнозируемого периода (2024-2029 гг.) составит менее 3%.

Кто являются ключевыми игроками на рынке Ферросилиций?

China Minmetals Corporation, Eurasian Resources Group, Ferroglobe, Mechel, OM Holdings Ltd — основные компании, работающие на рынке ферросилиция.

Какой регион на рынке Ферросилиций является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет наибольшую долю на рынке Ферросилиций?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка ферросилиция.

Какие годы охватывает рынок ферросилиция?

В отчете рассматривается исторический размер рынка ферросилиция за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка ферросилиция на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет ферросилиционной промышленности

Статистические данные о доле, размере и темпах роста доходов на рынке ферросилиция в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ ферросилиция включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.