Размер и доля европейского рынка чая

Анализ европейского рынка чая от Mordor Intelligence

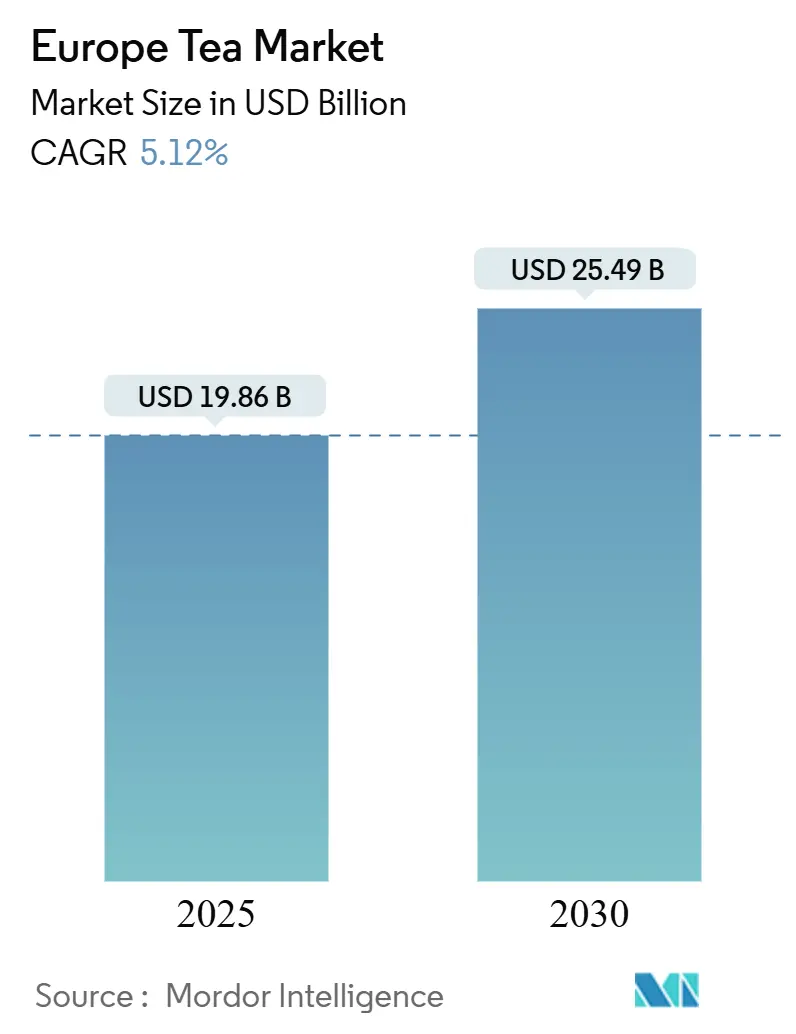

Размер европейского рынка чая достиг 19,86 млрд долларов США в 2025 году и, по прогнозам, расширится до 25,49 млрд долларов США к 2030 году, отражая среднегодовой темп роста 5,12%. Рынок все больше отдает приоритет стоимости над объемом, движимый такими тенденциями, как премиализация, сертификация устойчивого развития и ориентация на велнес. Потребители проявляют растущее предпочтение к высококачественным, этически произведенным и ориентированным на здоровье чайным продуктам, что изменяет модели покупательского поведения. Платформы электронной коммерции играют ключевую роль в повышении доступности нишевых чайных предложений, позволяя мелким брендам достичь более широкой аудитории. В то время как спрос в Германии коренится в богатых культурных традициях и давних привычках потребления чая, Великобритания демонстрирует наиболее быстрый рост, особенно с растущей популярностью специальных смесей, отвечающих эволюционирующим вкусам потребителей. Нарушения цепочки поставок, вызванные климатическими изменениями, и более строгие требования к остаткам подталкивают компании к моделям прямых закупок, что приносит пользу тем, у кого есть более сильный капитал и надежные сети поставок. Конкурентная среда умеренно интенсивна, что позволяет как устоявшимся игрокам, так и новичкам исследовать различные категории и внедрять инновации на европейском рынке чая.

Ключевые выводы отчета

- По форме листовой чай лидировал с 62,41% доли европейского рынка чая в 2024 году; прогнозируется, что чай CTC будет расти со среднегодовым темпом роста 7,31% до 2030 года.

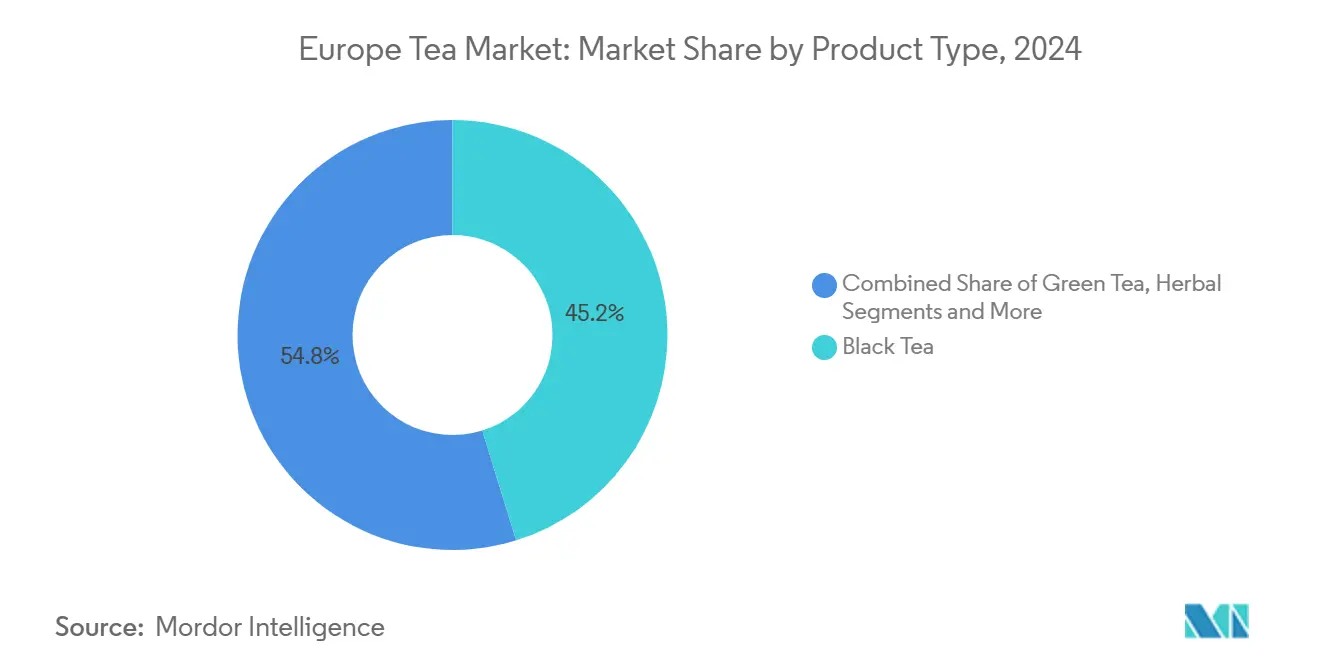

- По типу продукта черный чай занял 45,21% размера европейского рынка чая в 2024 году, в то время как травяной чай будет расти со среднегодовым темпом роста 8,71% до 2030 года.

- По категориям обычный чай доминировал с долей выручки 84,38% в 2024 году, поскольку органический чай ускоряется со среднегодовым темпом роста 9,12% в течение прогнозного периода.

- По типу упаковки коробочные форматы занимали 69,12% доли выручки в 2024 году; прогнозируется, что паучи будут расти со среднегодовым темпом роста 7,12% до 2030 года.

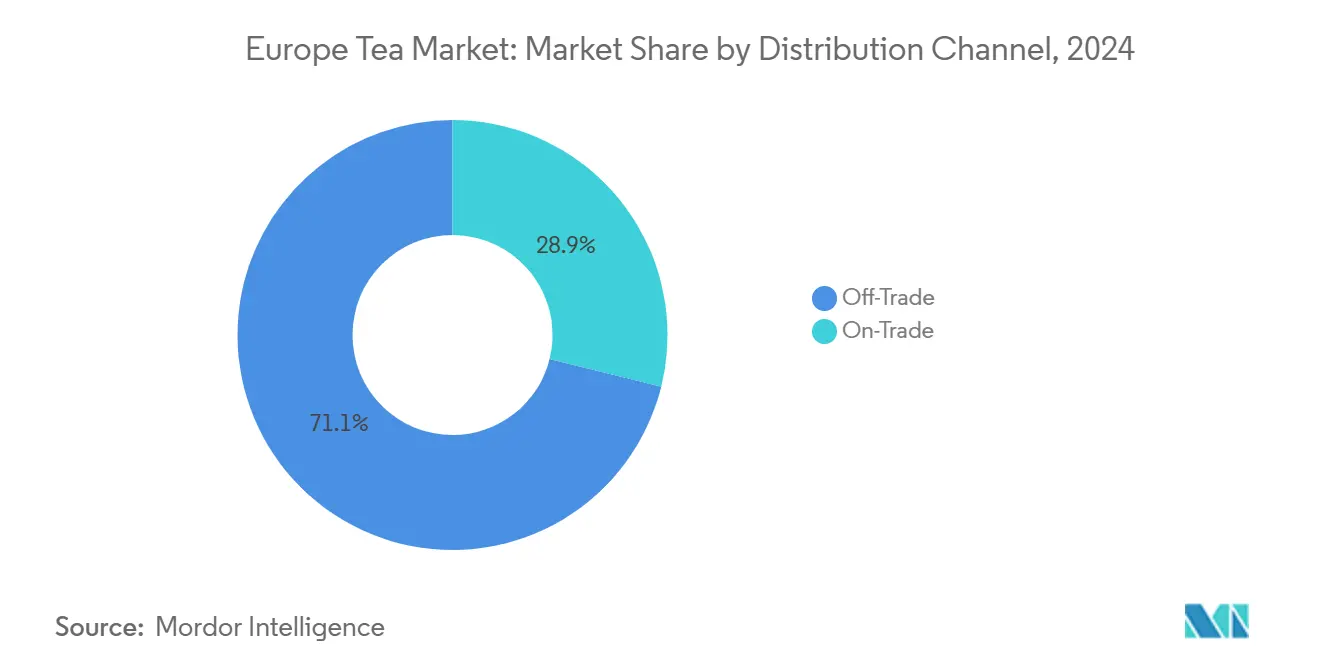

- По каналам распространения офф-трейд точки контролировали 71,13% продаж в 2024 году, тогда как он-трейд заведения расширяются со среднегодовым темпом роста 8,97% по мере восстановления индустрии гостеприимства.

- По географии Германия занимала 24,31% доли европейского рынка чая в 2024 году, в то время как прогнозируется рост Соединенного Королевства со среднегодовым темпом роста 6,46% до 2030 года.

Тенденции и аналитические данные европейского рынка чая

Анализ влияния драйверов

| Драйвер | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Премиализация и всплеск спроса на специальный чай | +1.8% | Германия, Великобритания, Франция, Нидерланды | Средний срок (2-4 года) |

| Растущий спрос на травяные и зеленые чаи | +1.2% | Германия, Великобритания, Швеция, Нидерланды | Долгий срок (≥ 4 года) |

| Культурное значение и привычки потребления чая | +0.8% | Великобритания, Германия, Россия, Польша | Долгий срок (≥ 4 года) |

| Распространение холодного заваривания и готового к употреблению чая | +0.9% | Германия, Франция, Нидерланды, Швеция | Короткий срок (≤ 2 года) |

| Устойчивость и цели углеродно-нейтральной сертификации | +0.7% | Германия, Нидерланды, Швеция, Франция | Средний срок (2-4 года) |

| Расширение электронной коммерции прямо к потребителю | +0.6% | Германия, Великобритания, Франция, Нидерланды | Короткий срок (≤ 2 года) |

| Источник: Mordor Intelligence | |||

Премиализация и всплеск спроса на специальный чай

Европейские потребители все больше готовы платить премию за специальные чайные впечатления, смещая ценностные предложения рынка от традиционных товарных взглядов. Эта тенденция особенно очевидна в Германии. В 2024 году любители чая в Германии, по данным Немецкой чайной ассоциации, потребляли в среднем 67,2 литра каждый. Эта общая сумма включала 27,1 литра традиционных черных и зеленых чаев и заметные 40,1 литра травяных и фруктовых настоев [1]Источник: Немецкая чайная ассоциация, "Отчет по чаю 2025", www.teeverband.de. Заботящиеся о здоровье потребители теперь тяготеют к сложным смесям и высококачественным чаям. Бренды, которые могут аутентифицировать свои истории происхождения, методы обработки и учетные данные устойчивости, выигрывают от этого сдвига, создавая возможности для расширения маржи. Европейские чаи одного поместья появляются как специальные продукты. Сравнительные анализы подчеркивают отличительные вкусовые профили между горячими и холодными методами заваривания, удовлетворяя взыскательные вкусы потребителей. Тенденция премиализации не ограничивается качеством продукта; она также охватывает инновации в упаковке, передовое оборудование для заваривания и концепции экспериенциального ритейла. Эти разработки позиционируют потребление чая как улучшение образа жизни, а не просто выбор напитка.

Растущий спрос на травяные и зеленые чаи

В Европе повышенное сознание здоровья подпитывает спрос на зеленые и травяные чаи. С ростом неинфекционных заболеваний, таких как диабет и сердечные заболевания, наблюдается выраженный сдвиг к более здоровым пищевым привычкам. В 2024 году Международная федерация диабета подчеркнула, что около 66 миллионов европейцев борются с диабетом [2]Источник: Международная федерация диабета, "Атлас диабета - Данные по регионам", https://diabetesatlas.org. Известные своими антиоксидантами и пользой для здоровья, зеленые и травяные чаи резко выросли в популярности. Эти чаи известны тем, что помогают в управлении весом, улучшают пищеварение и снижают риск хронических заболеваний, что делает их предпочтительным выбором среди заботящихся о здоровье потребителей. На глобальном уровне правительства и организации здравоохранения поддерживают эти чаи в своих инициативах по здравоохранению. Пример: Европейское агентство по безопасности пищевых продуктов подчеркивает сердечно-сосудистые преимущества полифенолов зеленого чая, выступая за их более широкое признание. Кроме того, растущая тенденция натуральных и органических продуктов дополнительно поддерживает принятие зеленых и травяных чаев. Учитывая эту динамику, рынок зеленого и травяного чая готов к росту в ближайшие годы.

Культурное значение и привычки потребления чая

По всей Европе глубоко укоренившиеся культурные традиции способствуют устойчивости потребления, которая сохраняется даже через экономические колебания. Чай, в частности, играет многогранную роль - служа не только как напиток, но и как центральный элемент в церемониях, социальных собраниях и ежедневных ритуалах. Это нюанс, с которым кофе в определенных демографических сегментах с трудом сравнивается. Британцы с чайной культурой, глубоко вплетенной в их историю, видели, как ее влияние распространилось через бывшие колониальные территории. Тем не менее, даже когда эти территории принимают чай, британский рынок демонстрирует уникальную характеристику: модели потребления чая остаются стойкими, в значительной степени независимыми от колебаний доходов. В отличие от этого, привлекательность кофе кажется более тесно связанной с уровнями доходов. Между тем, в Германии чайная культура не является монолитной. Восточно-фризские сообщества выделяются, хвастаясь уровнями потребления на душу населения, которые не только подчеркивают их страсть к чаю, но также укрепляют специализированный розничный ландшафт и открывают двери для позиционирования премиальных продуктов. В России чай - это не просто напиток; это социальный клей. Этот культурный акцент стимулирует оптовые покупки и отчетливое предпочтение листового чая, отодвигая в сторону более удобные чайные пакетики.

Устойчивость и цели углеродно-нейтральной сертификации

Европейский рынок чая движим усиливающимся акцентом на устойчивости и целях углеродно-нейтральной сертификации. Производители и поставщики чая активно принимают экологически чистые практики для достижения этих целей, такие как сокращение выбросов углерода во время производства, переход к возобновляемым источникам энергии и использование устойчивых сельскохозяйственных методов. Кроме того, компании используют передовые технологии, включая системы мониторинга углеродного следа и энергоэффективное оборудование, чтобы минимизировать свое воздействие на окружающую среду. Европейские правительства и регулирующие органы также играют ключевую роль, внедряя строгие политики и предлагая стимулы для поощрения устойчивых практик в чайной индустрии. Эти усилия соответствуют глобальным экологическим целям, одновременно отвечая на растущие потребительские предпочтения этически произведенных и экологически ответственных чайных продуктов. Поскольку потребители все больше отдают предпочтение брендам, приверженным устойчивости, участники рынка вынуждены внедрять инновации и улучшать свои предложения, чтобы оставаться конкурентоспособными. Этот сдвиг изменяет рыночный ландшафт в Европе, стимулируя инновации, укрепляя репутацию бренда и поддерживая долгосрочный устойчивый рост чайной индустрии.

Анализ влияния ограничений

| Ограничение | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Усиливающаяся конкуренция с кофе и готовыми к употреблению напитками | -1.1% | Германия, Франция, Нидерланды, Италия | Короткий срок (≤ 2 года) |

| Влияние климатических изменений на урожайность чая | -0.8% | По всему ЕС во всех странах | Средний срок (2-4 года) |

| Регулятивный контроль остатков пестицидов | -0.4% | По всему ЕС, особенно в Германии, Франции | Короткий срок (≤ 2 года) |

| Нехватка рабочей силы и затраты на соблюдение этических закупок | -0.3% | Влияние на цепочку поставок по всему ЕС во всех рынках | Средний срок (2-4 года) |

| Источник: Mordor Intelligence | |||

Усиливающаяся конкуренция с кофе и готовыми к употреблению напитками

В Европе доминирование кофе создает проблемы для роста чая, особенно среди молодых потребителей. Эти молодые демографические группы часто связывают кофе с продуктивностью, социальным статусом и сложным образом жизни - ассоциации, которые чайным брендам трудно последовательно отражать. В то время как кофе исторически доминировал в континентальной Европе, а чай держал власть в Британии, это разделение подвергается вызову. Подъем культуры специального кофе и бум кофеен третьей волны изменяют эти традиционные модели. Между тем, готовые к употреблению (RTD) напитки эволюционируют. Теперь они насыщены функциональными ингредиентами, упакованы для удобства и агрессивно продаются, позиционируя кофе и энергетические напитки как усилители производительности, а не просто освежающие средства. Кроме того, потребление кофе тесно связано с доходами, прокладывая путь для расширения премиального рынка. Чайные компании, однако, находят сложным выйти на этот роскошный рынок без изменения своего имиджа от повседневного потребления к роскоши и эксклюзивности. В попытке противостоять преимуществу кофе в удобстве, европейский рынок чайной посуды поворачивается к форматам 'на ходу'. Но этот сдвиг требует значительных инвестиций в цепочку поставок и упаковку, нагрузку, которую меньшие чайные компании часто с трудом выдерживают.

Влияние климатических изменений на урожайность чая

Урожайность чая сталкивается с проблемами от воздействия климатических изменений, что действует как значительное ограничение на европейском рынке чая. Изменения температуры, нерегулярные режимы осадков и экстремальные погодные явления непосредственно влияют на культивацию чая. Эти климатические вариации приводят к снижению производительности, изменению качества и увеличению уязвимости к вредителям и болезням. Например, продолжительные засухи или чрезмерные осадки могут нарушить цикл роста чайных растений, приводя к более низким урожаям и непоследовательному качеству. Кроме того, повышение температур может сдвинуть оптимальные зоны выращивания чая, заставляя производителей адаптироваться к новым экологическим условиям или переместить плантации, что может быть дорогостоящим и времязатратным. Такие нарушения не только увеличивают производственные затраты, но также создают неопределенности в цепочке поставок, влияя на доступность чая на рынке. Кроме того, усиленная распространенность вредителей и болезней из-за изменяющихся климатических условий обостряет проблемы, с которыми сталкиваются чайные фермеры, поскольку они должны инвестировать в дополнительные меры борьбы с вредителями, дополнительно повышая затраты. Эти факторы в совокупности препятствуют росту европейского рынка чая.

Сегментный анализ

По форме: Доминирование листового чая стимулирует премиальное позиционирование

Сегмент чайного листа генерировал 62,41% общего размера рынка чая в 2024 году, подчеркивая сильное потребительское предпочтение аутентичности и традиционного ритуала заваривания. Листовой чай ценится за свое превосходное качество, универсальность и премиальный опыт, который он предлагает, особенно потребителям, которые ценят ремесленные, рассыпчатые сорта. Этот сегмент привлекает в первую очередь тех, кто ищет подлинные вкусовые профили и увлекательные процессы заваривания, способствуя его доминированию на рынке. Кроме того, листовой чай имеет экологические преимущества, сокращая отходы упаковки по сравнению с предварительно упакованными чайными пакетиками, хорошо соответствуя растущему потребительскому спросу на устойчивость. Передовые инструменты и оборудование для заваривания также сделали листовой чай более доступным и удобным, расширяя его привлекательность.

И наоборот, сегмент чая CTC (Crush, Tear, Curl), хотя и меньший по рыночной доле, быстро растет со среднегодовым темпом роста 7,31%. Этот рост в значительной степени обусловлен операторами общественного питания и коммерческими покупателями, которые предпочитают чай CTC за его быстрое извлечение и насыщенный вкус, что подходит для высокооборотных сред, таких как кафе, рестораны и отели. Эффективное время заваривания чая CTC позволяет заведениям общественного питания обслуживать клиентов быстрее без ущерба для крепости, что делает его практичным выбором в оживленных условиях. Хотя он может не нести того же премиального настроения, что и листовой чай, чай CTC удовлетворяет требования удобства и последовательности, поддерживая стабильное расширение в нишевом, но важном сегменте европейского рынка чая. Вместе листовой чай и чай CTC служат различным потребительским и бизнес-потребностям, иллюстрируя разнообразные предпочтения, которые подпитывают эволюционирующий чайный ландшафт Европы.

По типу продукта: Травяной чай разрушает гегемонию черного чая

Черный чай остался доминирующим сегментом на европейском рынке чая в 2024 году, удерживая значительную долю рынка 45,21%. Это устойчивое предпочтение подчеркивает сильную потребительскую лояльность черного чая, движимую в значительной степени его богатым, насыщенным вкусом и классической привлекательностью. Он продолжает быть основным продуктом в домохозяйствах и заведениях общественного питания, часто ассоциируясь с традиционными ритуалами чаепития и культурным наследием, особенно в таких странах, как Великобритания и Германия. Универсальность черного чая позволяет употреблять его чистым или с добавками, такими как молоко, сахар или лимон, удовлетворяя широкий спектр вкусовых предпочтений. Хотя инновации в сортах и смесях черного чая замедлились по сравнению со специальными чаями, он остается надежным генератором дохода, учитывая его укоренившееся положение. Стабильность сегмента также поддерживается хорошо устоявшимися каналами распространения и постоянным потребительским спросом на доверенные, знакомые продукты.

В отличие от этого, сегмент травяного чая, хотя и меньший по рыночной доле, является самой быстрорастущей категорией в Европе, расширяясь с замечательным среднегодовым темпом роста 8,71%. Этот быстрый рост отражает смещающееся потребительское внимание к здоровью и благополучию, при этом покупатели все больше принимают травяные смеси за их функциональные преимущества, такие как расслабление, здоровье пищеварения и поддержка иммунитета. Травяные чаи часто содержат ингредиенты, такие как ромашка, мята, имбирь и куркума, которые отмечаются за их естественные терапевтические свойства. Привлекательность сегмента дополнительно усиливается растущим потребительским интересом к альтернативам без кофеина и продуктам с чистой этикеткой с прозрачными источниками. Кроме того, инновационные вкусовые комбинации и удобные форматы, такие как готовые к употреблению травяные чаи, расширили охват рынка. В результате травяной чай вырезает значительную нишу, привлекая молодые, заботящиеся о здоровье демографические группы и стимулируя новые возможности для разработки продуктов и расширения рынка в европейском чайном ландшафте.

По категориям: Органический всплеск бросает вызов доминированию обычного

Обычный чай сохранил доминирующее положение на европейском рынке чая в 2024 году, составляя 84,38% общих продаж. Эта значительная доля рынка подчеркивает сильное потребительское предпочтение традиционным чайным предложениям, которые имеют давно устоявшееся признание бренда и широкую доступность. Обычные чаи выигрывают от обширных сетей распространения и широкого спектра продуктов, удовлетворяющих различные вкусы и ценовые категории. Многие потребители продолжают выбирать эти знакомые варианты за их последовательное качество и доступную цену. Хотя он не обязательно рассматривается как самый инновационный сегмент, обычный чай остается надежным двигателем дохода для основных игроков. Его укоренившееся присутствие поддерживается давними привычками и предпочтениями в различных европейских регионах, особенно на зрелых рынках, таких как Германия и Великобритания.

С другой стороны, органический чай является самым быстрорастущим сегментом, расширяясь с впечатляющим среднегодовым темпом роста 9,12%. Этот рост тесно связан с увеличивающимся потребительским спросом на заботящиеся о здоровье и экологически ответственные продукты, поскольку все больше покупателей ищут органические сертификации и устойчивые источники. Подъем углеродно-нейтральных обязательств ведущими компаниями дополнительно повысил привлекательность линий органического чая, соответствуя более широким тенденциям климата и этического потребления. Органические чаи привлекают нишевую, но быстро расширяющуюся демографическую группу, которая ценит чистоту, прослеживаемость и сниженное использование химикатов в культивации. Усиленные маркетинговые усилия вокруг органических и экологически чистых продуктов, наряду с инновациями в упаковке и каналах розничной торговли, стимулируют более широкое принятие по всей Европе. Эта динамика сигнализирует о значительном сдвиге в потребительских приоритетах и представляет сильные возможности для брендов капитализировать на ориентированных на устойчивость инновациях на рынке чая.

По типу упаковки: Инновации бросают вызов традиционным форматам

Коробки захватили наибольшую долю доходов европейского рынка чая в 2024 году, составляя 69,12% общих продаж. Их доминирование в значительной степени обусловлено превосходной видимостью на полке, что помогает привлечь потребительское внимание как в физической розничной торговле, так и в специализированных магазинах. Коробки также предпочитаются за их пригодность в качестве подарочных вариантов, часто имеющих привлекательные дизайны и премиальную упаковку, которые повышают воспринимаемую стоимость. Этот формат упаковки поддерживает широкое разнообразие типов чая, от повседневных смесей до роскошных ассортиментов, удовлетворяя разнообразные потребительские предпочтения. Устоявшиеся каналы распространения помогли коробкам сохранить их ведущее положение, выигрывая от знакомства покупателей и легкости укладки и отображения. Кроме того, коробки предоставляют достаточное пространство для брендинга и подробной информации о продукте, что укрепляет потребительское доверие и решения о покупке.

В отличие от этого, паучи представляют самый быстрорастущий сегмент упаковки, расширяясь с надежным среднегодовым темпом роста 7,12%. Этот рост стимулируется подъемом электронной коммерции и прямых продаж потребителям, где легкая, эффективная по пространству упаковка имеет решающее значение для оптимизации затрат на доставку. Паучи также привлекают потребителей, которые отдают приоритет свежести и удобству, поскольку многие поставляются с перезакрывающимися функциями, которые помогают сохранить аромат и качество чая после открытия. Их гибкий формат идеален для разнообразия чайных смесей, включая премиальные листовые и специальные продукты, удовлетворяющие эволюционирующие потребительские образы жизни, сосредоточенные на портативности и легкости использования. Инновации в дизайне паучей сделали их все более привлекательными и в розничных средах, предлагая отличительную полочную привлекательность с современной эстетикой. Поскольку цифровые продажи продолжают расти по всей Европе, ожидается, что паучи консолидируют свое рыночное положение, удовлетворяя спрос на устойчивые, практичные и дружественные к потребителю решения упаковки.

По каналам распространения: Цифровая трансформация изменяет розничный ландшафт

Каналы офф-трейд доминировали на европейском рынке чая в 2024 году, составляя 71,13% общих доходов. Эта значительная доля в первую очередь обусловлена обширным охватом супермаркетов и продуктовых магазинов, которые предлагают удобство, широкие ассортименты продуктов и конкурентные цены. Эти розничные точки остаются предпочтительными точками покупки для большинства потребителей, поддерживая стабильные продажи в различных чайных сегментах, включая обычные, органические и специальные чаи. Сила офф-трейд также исходит от хорошо устоявшихся сетей распространения, промоционных мероприятий и привлекательного размещения на полках, которые повышают видимость и доступность продуктов. Кроме того, подъем электронной коммерции в рамках офф-трейд способствовал сохранению этого доминирующего положения, удовлетворяя потребителей, ценящих удобство и варианты доставки на дом.

В отличие от этого, каналы он-трейд являются самым быстрорастущим сегментом, расширяясь с заметным среднегодовым темпом роста 8,97%. Это ускорение подпитывается возрождением экспериенциального ресторанного дела, поскольку потребители возвращаются к социальным и досуговым мероприятиям после пандемии. Среды он-трейд предлагают уникальные возможности для премиализации, брендового взаимодействия и инноваций через специальные и готовые к употреблению чайные предложения, адаптированные для улучшения клиентского опыта. Рост в он-трейд также отражает сильный спрос на высококачественные, функциональные и ремесленные чаи, которыми можно наслаждаться в кураторских условиях, усиливая брендовое воздействие. Кроме того, операторы он-трейд все больше отдают приоритет устойчивости, этическим источникам и новым чайным форматам для удовлетворения эволюционирующих потребительских ожиданий. Этот динамично растущий сегмент жизненно важен для будущего расширения рынка, предоставляя пути для премиального ценообразования и более глубоких потребительских связей за пределами традиционных розничных каналов.

Географический анализ

Европейский рынок чая в 2024 году видит Германию как явного лидера с командной долей 24,31% по объему, подкрепляя ее статус как крупнейшего потребителя чая в Европе. Немецкие потребители демонстрируют сильные предпочтения в черных, зеленых, травяных и готовых к употреблению чаях, поддерживаемые зрелой и разнообразной чайной культурой. В то время как немецкий рынок показывает признаки зрелости с небольшими объемными снижениями, он остается краеугольным камнем европейского чайного ландшафта, генерируя значительный доход и поддерживая лидерство, предпочитая смеси с низким содержанием сахара и функциональные. Устоявшиеся супермаркеты страны, электронная коммерция и специализированные розничные каналы предоставляют надежную платформу для продолжения инноваций продуктов и премиализации в рамках ее зрелого, но эволюционирующего рынка.

Соединенное Королевство, напротив, готово к быстрому росту до 2030 года с прогнозируемым среднегодовым темпом роста 6,46%. Этот всплеск в значительной степени приписывается глубоко укоренившемуся наследию Великобритании с чаем и расцветающему потребительскому спросу на ремесленные и премиальные смеси. Рыночная капитализация Великобритании, пропитанная культурной идентичностью, которая почитает потребление чая, видит выраженный спрос на органические, специальные и ориентированные на здоровье продукты. Данные от ITC Trade Map показывают, что стоимость импорта чая в Великобритании выросла с 303,18 млн долларов США в 2021 году до ожидаемых 377,01 млн долларов США в 2024 году [3]Источник: ITC Trade Map, "Импортная стоимость чая (ароматизированного или нет), код ГС: 0902", www.trademap.org , дополнительно подчеркивая устойчивую траекторию роста рынка. Городские миллениалы и заботящиеся о здоровье потребители стимулируют этот рост, тяготея к инновационным чайным сортам, таким как одного происхождения, травяные и функциональные чаи. Поддерживаемая расширяющимися каналами электронной коммерции и премиальными запусками продуктов, которые гармонизируют традицию с современными тенденциями велнеса, Великобритания находится на пути к тому, чтобы стать топ европейским рынком по доходам.

Другие европейские страны активно способствуют рыночной динамике с различными моделями роста и предпочтениями. Румыния и Испания являются развивающимися рынками с увеличивающимся потреблением чая. Эти страны, наряду с Польшей, Данией и Швецией, свидетельствуют о расширяющемся спросе, стимулируемом растущим осознанием здоровья и принятием премиальных и органических чаев. Между тем, Франция поддерживает солидное положение с постепенным ростом, усиленным потребительской базой, которая ценит качество и устойчивость. Это географическое разнообразие обогащает общий европейский рынок чая, представляя возможности для адаптированного маркетинга, инноваций продуктов и инициатив устойчивости, подходящих местным предпочтениям и эволюционирующим потребительским тенденциям.

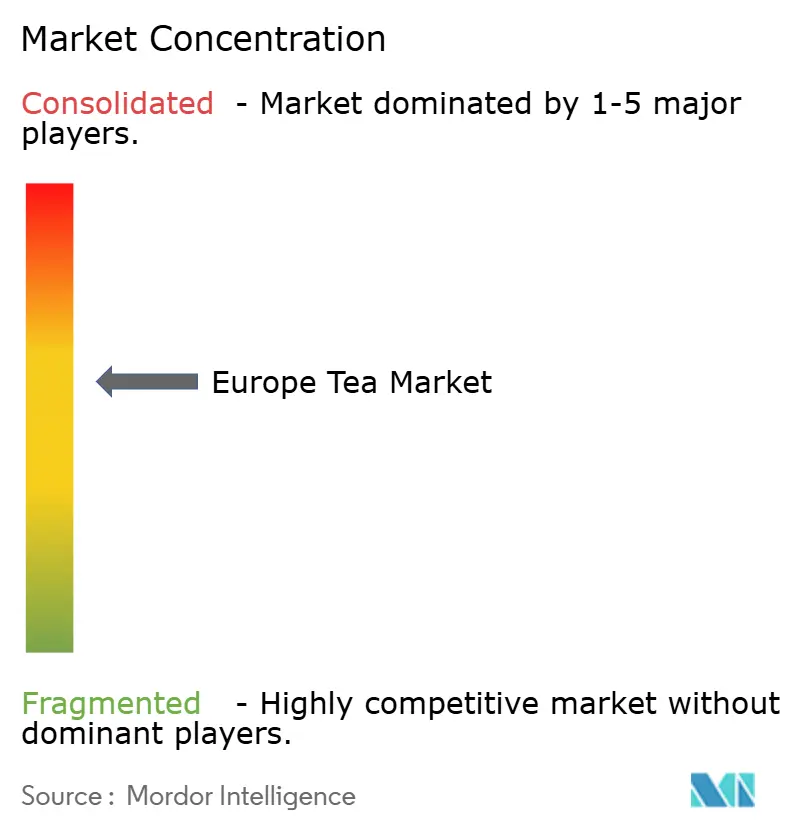

Конкурентная среда

Европейский рынок чая демонстрирует умеренный уровень концентрации с оценкой концентрации рынка 6, отражая сбалансированную конкурентную среду, где как крупные многонациональные корпорации, так и нишевые специализированные бренды успешно работают. Эта структура позволяет разнообразные стратегии, при которых доминирующие компании используют свой значительный масштаб и ресурсы для оптимизации цепочек поставок и маркетингового охвата, в то время как меньшие, специализированные бренды часто капитализируют на уникальных продуктовых предложениях и сильных потребительских отношениях, построенных вокруг историй происхождения и ремесленных качеств. Такая среда способствует инновациям и разнообразию, обеспечивая хорошее удовлетворение потребительских предпочтений в различных сегментах - от массового рынка до премиального и органического.

Ведущие игроки, такие как Ekaterra от Unilever, Twinings от Associated British Foods и Bettys & Taylors of Harrogate Ltd, занимают выдающиеся позиции благодаря своим обширным сетям распространения, охватывающим супермаркеты, магазины шаговой доступности, платформы электронной коммерции и каналы общественного питания по всей Европе. Их хорошо устоявшееся признание бренда и финансовые возможности позволяют им поддерживать рыночное лидерство, инвестируя значительные средства в разработку продуктов, инициативы устойчивости и потребительское взаимодействие. Эти компании превосходят в сочетании традиционного брендового капитала с современными тенденциями, такими как линии продуктов, заботящиеся о здоровье, готовые к употреблению чаи и экологически чистая упаковка. Их масштабные преимущества также позволяют им договариваться о выгодных контрактах на поставки и оптимизировать логистику, что меньшим конкурентам трудно сравнить.

Между тем, специализированные бренды и меньшие игроки дополняют рынок, нацеливаясь на нишевые потребительские сегменты, ищущие высококачественные, одного происхождения, органические или этически произведенные чаи. Такие бренды используют дифференцированные стратегии позиционирования, которые подчеркивают прослеживаемость, мастерство и преимущества велнеса, часто вовлекая потребителей через рассказывание историй и прозрачные цепочки поставок. Это разнообразие обогащает конкурентную среду, стимулируя премиализацию и вдохновляя крупные фирмы на непрерывные инновации. В конечном итоге, умеренно концентрированная структура европейского рынка чая поддерживает динамическое взаимодействие, где масштаб, наследие, устойчивость и ориентированная на потребителя дифференциация определяют успех как для основных игроков, так и для развивающихся специализированных брендов.

Лидеры европейской чайной индустрии

-

Associated British Foods PLC

-

Unilever PLC

-

Teekanne GmbH & Co. KG

-

Bettys & Taylors of Harrogate Ltd

-

Tata Consumer Products Limited

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Май 2025: Kaytea представила новую линию порошков для быстрого приготовления холодного чая, нацеливаясь на британский рынок со своим видением 'гидратации следующего поколения'. Эти удобные порошки поставляются в трех соблазнительных вкусах: Персик и Манго, Лимон и вечно популярный Классический Молочный Чай. Созданные для легкого приготовления, эти предварительно смешанные порошки можно легко размешать в горячей воде, украсить льдом или смешать с холодной водой для освежающего напитка.

- Ноябрь 2024: PG Tips, выдающийся британский чайный бренд, представил новую линейку специально смешанных черных чаев. Этот ассортимент включает классику, такую как Эрл Грей, Чай, Голд и Английский завтрак, все адаптированные к изменяющимся вкусам потребителей. Примечательно, что эти новые смеси созданы для гармонии с давней британской традицией добавления молока в чай.

- Июль 2024: Brichall Tea запустил свое последнее предложение: Зеленый чай и мята. Эта освежающая смесь соединяет успокаивающую сущность премиальных зеленых чайных листьев с живой бодростью полностью натуральной мяты. Разработанный для обеспечения идеального баланса вкуса и велнеса, этот продукт удовлетворяет потребителей, ищущих восстанавливающий и заботящийся о здоровье вариант напитка.

- Апрель 2024: Typhoo, владелец недавно запущенного травяного чайного бренда Herbalistas, представил надежную линейку из пяти чаев. Каждый чай заботливо насыщен растительными адаптогенами, ноотропами и аминокислотами. Представленные чаи включают Bedtime Bliss, Zen Time, Shine & Rise, Happy Place и Daily Restore.

Область охвата отчета по европейскому рынку чая

Чай - это напиток, который производится из комбинации высушенных листьев растения Camellia sinensis (чай) с горячей водой. Чай является вторым по популярности напитком в мире после воды. Европейский рынок чая сегментирован по форме, типу, каналу распространения и географии. Основываясь на форме, он сегментирован на листовой чай и чай CTC. По типу рынок сегментирован на черный чай, зеленый чай, травяной чай и другие типы. Основываясь на канале распространения, он сегментирован на гипермаркеты/супермаркеты, специализированных ритейлеров, магазины шаговой доступности, онлайн-ритейлеров и другие каналы распространения. Кроме того, основываясь на географии, он сегментирован на Испанию, Соединенное Королевство, Францию, Германию, Россию и Италию. Для каждого сегмента определение размера рынка и прогнозы были сделаны на основе стоимости (в миллионах долларов США).

| Листовой чай |

| Чай CTC |

| Черный чай |

| Зеленый чай |

| Травяной чай |

| Улун |

| Фруктово-настоянный и ароматизированный чай |

| Другие типы продуктов |

| Коробка |

| Пакет |

| Пауч |

| Саше |

| Другие типы упаковки |

| Обычный |

| Органический |

| Офф-трейд | Супермаркеты/Гипермаркеты |

| Магазины шаговой доступности | |

| Интернет-магазины | |

| Интернет-магазины | |

| Другие каналы распространения | |

| Он-трейд |

| Германия |

| Соединенное Королевство |

| Франция |

| Россия |

| Италия |

| Испания |

| Нидерланды |

| Польша |

| Швеция |

| Остальная Европа |

| По форме | Листовой чай | |

| Чай CTC | ||

| По типу продукта | Черный чай | |

| Зеленый чай | ||

| Травяной чай | ||

| Улун | ||

| Фруктово-настоянный и ароматизированный чай | ||

| Другие типы продуктов | ||

| По типу упаковки | Коробка | |

| Пакет | ||

| Пауч | ||

| Саше | ||

| Другие типы упаковки | ||

| По категории | Обычный | |

| Органический | ||

| По каналу распространения | Офф-трейд | Супермаркеты/Гипермаркеты |

| Магазины шаговой доступности | ||

| Интернет-магазины | ||

| Интернет-магазины | ||

| Другие каналы распространения | ||

| Он-трейд | ||

| По географии | Германия | |

| Соединенное Королевство | ||

| Франция | ||

| Россия | ||

| Италия | ||

| Испания | ||

| Нидерланды | ||

| Польша | ||

| Швеция | ||

| Остальная Европа | ||

Ключевые вопросы, освещенные в отчете

Какова прогнозируемая стоимость европейского рынка чая к 2030 году?

Ожидается, что он достигнет 25,49 млрд долларов США, поддерживаемый среднегодовым темпом роста 5,12%, движимым премиализацией и спросом на велнес.

Какой тип продукта растет быстрее всего в Европе?

Травяной чай лидирует со среднегодовым темпом роста 8,71%, поддерживаемый функциональными преимуществами и ботаническим разнообразием.

Насколько значительна роль органического чая в Европе?

Хотя обычный чай доминирует, органические варианты расширяются со среднегодовым темпом роста 9,12%, поскольку потребители платят премии за сертифицированную устойчивость.

Какие форматы упаковки набирают обороты?

Перезакрывающиеся паучи растут со среднегодовым темпом роста 7,12% из-за пригодности для электронной коммерции и сохранения свежести.

Почему Германия играет ключевую роль в региональном чайном ландшафте?

Германия командует 24,31% доли рынка, обширной импортной инфраструктурой и культурно укоренившимися традициями потребления.

Последнее обновление страницы: