Размер и доля рынка умного производства в Европе

Анализ рынка умного производства в Европе от Mordor Intelligence

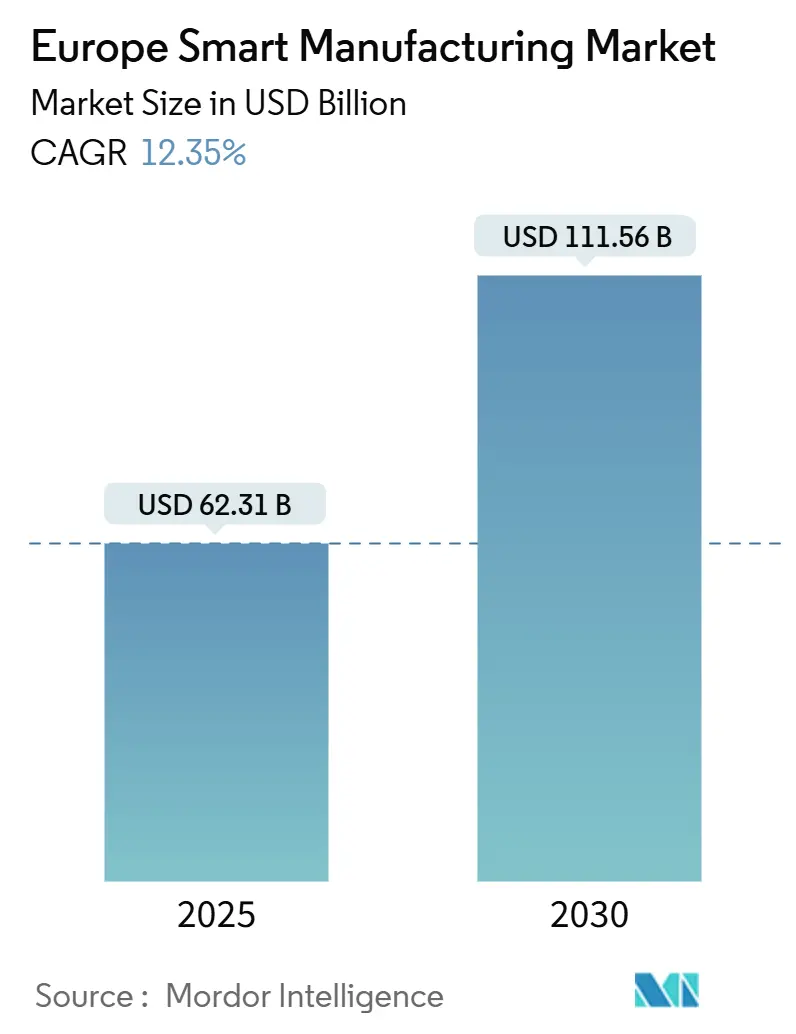

Размер рынка умного производства в Европе в настоящее время оценивается в 62,31 млрд долларов США в 2025 году и прогнозируется достигнуть 111,56 млрд долларов США к 2030 году, расширяясь со среднегодовым темпом роста 12,35%. Усиливающаяся инфляция затрат на рабочую силу, крупные государственные инвестиции, такие как программа InvestAI на 200 млрд евро (213 млрд долларов США), и нарастающее регулятивное давление в рамках Закона о киберустойчивости коллективно ускоряют внедрение подключенных производственных технологий. Промышленная робототехника продолжает служить основой автоматизации производственных площадок, в то время как развертывание пограничного ИИ и цифровых двойников открывает инсайты процессов в реальном времени, которые увеличивают использование активов. Предприятия стремятся к платформенным экосистемам, которые объединяют управляющее оборудование, подключение IIoT и программное обеспечение аналитики, чтобы они могли сократить потребление энергии и соответствовать мандатам нулевых выбросов. Конкурентное поле сужается, поскольку действующие игроки поглощают специалистов по ИИ, а правительства связывают фискальные стимулы с гарантиями локального суверенитета данных, превращая рынок умного производства в Европе в стратегический столп экономической устойчивости.

Ключевые выводы отчета

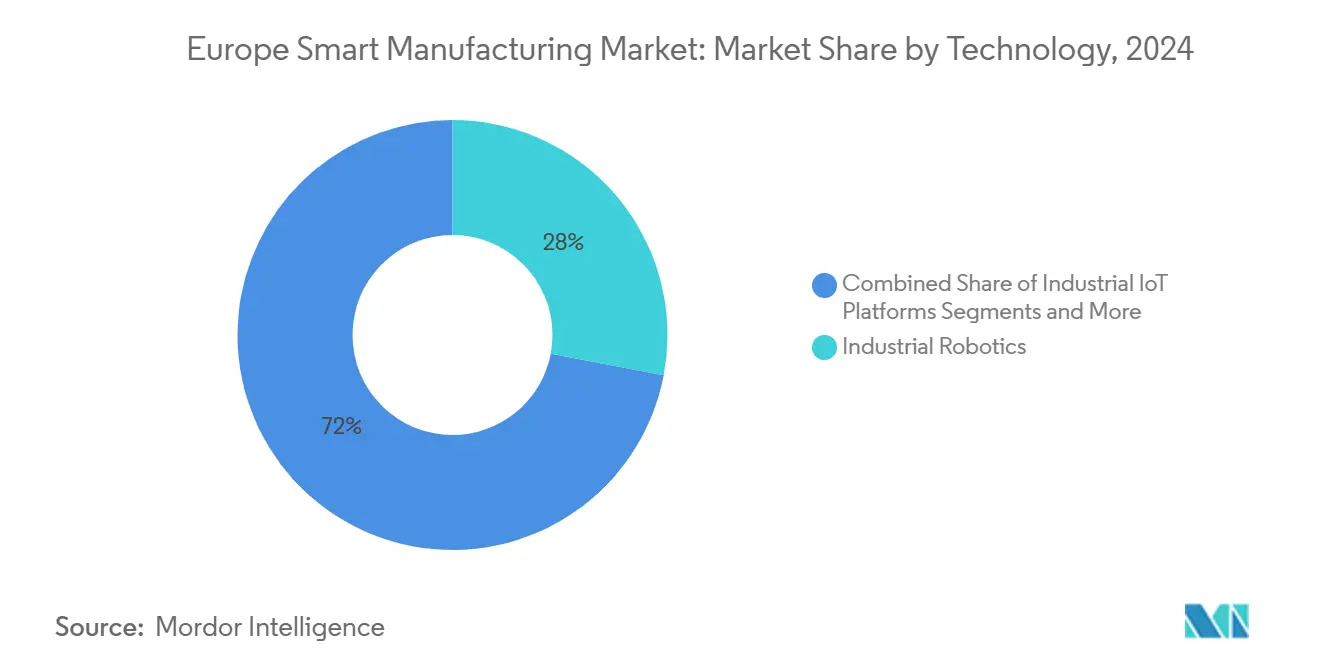

- По технологии промышленная робототехника лидировала с 28% доли рынка умного производства в Европе в 2024 году; цифровые двойники и моделирование прогнозируется масштабировать со среднегодовым темпом роста 16,8% к 2030 году.

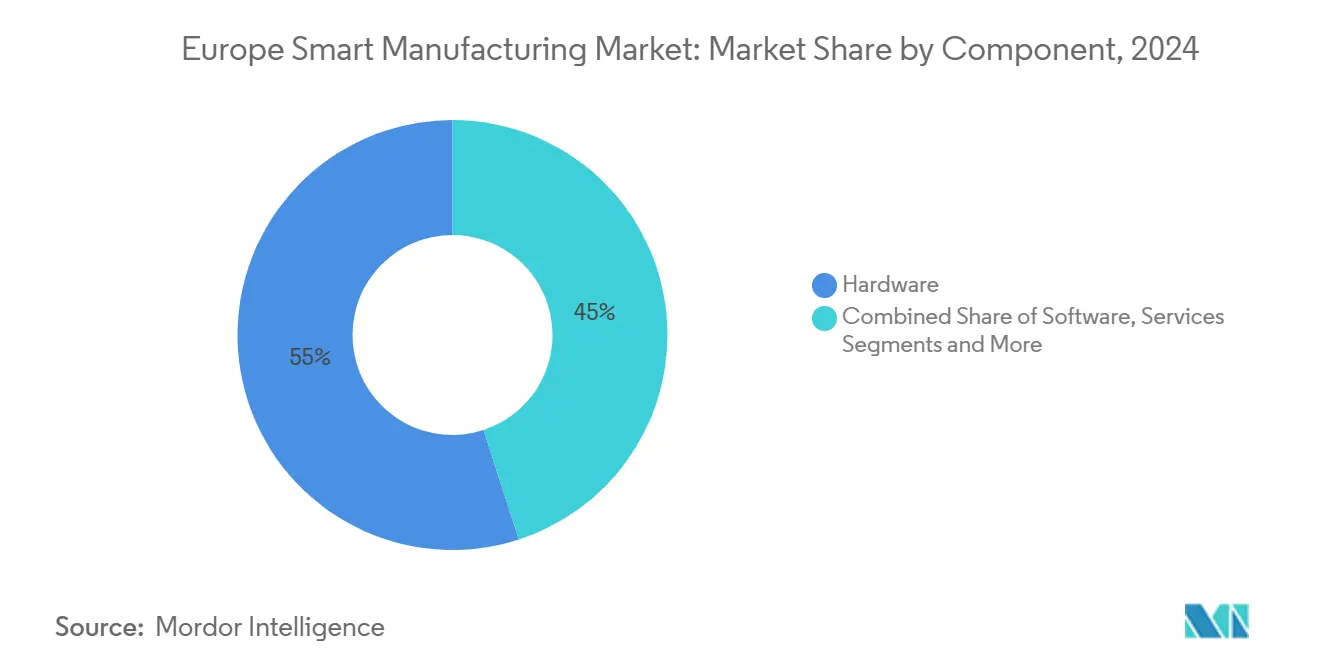

- По компоненту аппаратное обеспечение захватило 55% доли выручки размера рынка умного производства в Европе в 2024 году, в то время как устройства пограничных вычислений развиваются со среднегодовым темпом роста 14,5% до 2030 года.

- По отрасли конечного пользователя автомобильная сохранила 23% долю рынка умного производства в Европе в 2024 году, тогда как электроника и полупроводники показывают самый быстрый среднегодовой темп роста 14,9% к 2030 году.

- По стране Германия занимала 24% размера рынка умного производства в Европе в 2024 году, а Польша расширяется со среднегодовым темпом роста 12,4% до 2030 года.

Тенденции и инсайты рынка умного производства в Европе

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Схемы финансирования ЕС Индустрия-4.0 | +2.10% | Германия, Франция, Нидерланды, распространение на ЦВЕ | Среднесрочный (2-4 года) |

| Растущее давление затрат на рабочую силу, стимулирующее автоматизацию заводов | +3.20% | Северная и Западная Европа | Краткосрочный (≤ 2 лет) |

| Быстрое внедрение подключения IIoT | +2.80% | Германия, Великобритания, Нидерланды, расширение в Польшу и Чешскую Республику | Среднесрочный (2-4 года) |

| Мандаты нулевых выбросов ускоряют решения по оптимизации энергии | +1.90% | По всему ЕС, раннее внедрение в Германии и Скандинавии | Долгосрочный (≥ 4 лет) |

| Развертывание инспекции качества пограничного ИИ в МСП | +1.40% | Германия, Италия, Франция, возникающие в ЦВЕ | Среднесрочный (2-4 года) |

| Развертывание промышленных частных сетей 5G | +1.10% | Великобритания, Германия, Франция | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Схемы финансирования ЕС Индустрия-4.0

Надежное европейское финансирование открывает беспрецедентный капитал для цифровой трансформации. Программа Manufacturing-X Германии предоставляет 150 млн евро (160 млн долларов США) для создания интероперабельных промышленных пространств данных, в то время как более широкая архитектура InvestAI мобилизует 200 млрд евро (213 млрд долларов США) для инфраструктуры ИИ. Доступ МСП к соответствующим грантам снижает барьеры входа; пилотный проект Made Smarter Великобритании уже направил 22 млн фунтов стерлингов (28 млн долларов США) в 350 технических проектов, которые создали 1600 новых рабочих мест. Венчурный импульс следует за государственными расходами, что иллюстрируется 67% скачком стартапов производства с поддержкой ИИ в Германии и обязательствами гиперскейлеров от AWS, Microsoft и Apple. Эти потоки капитала позиционируют рынок умного производства в Европе как достоверную альтернативу азиатскому контрактному производству, защищая региональный технологический суверенитет. [1]BMWK, "Manufacturing-X Funding Programme", Federal Ministry for Economic Affairs and Climate Action, bmwk.de

Растущее давление затрат на рабочую силу, стимулирующее автоматизацию заводов

Средние почасовые затраты на рабочую силу в ЕС выросли на 5% в годовом исчислении до 33,5 евро (35,7 долларов США) в 2024 году, увеличивая разрыв между Западной Европой и регионами с более низкой заработной платой. Люксембург возглавляет блок с 55,2 евро (58,8 долларов США) в час, обостряя конкурентную срочность для автоматизации среди производителей премиум-класса. Работодатели также сталкиваются с острым дефицитом талантов: 75% фирм, опрошенных в 21 стране, сообщают о трудностях заполнения квалифицированных ролей. Эти взаимосвязанные давления превращают автоматизацию из дискреционного рычага эффективности в экзистенциальное требование, ускоряя замену повторяющихся задач робототехникой и системами компьютерного зрения по всему рынку умного производства в Европе. [2]European Commission, "Data Space for Manufacturing (deployment)", hadea.ec.europa.eu

Быстрое внедрение подключения IIoT

Частные сети 5G и недорогие модули модернизации обеспечивают пропускную способность и детерминизм, необходимые для крупномасштабного захвата машинных данных. Развертывание Ericsson на португальском цементном заводе CIMPOR иллюстрирует управление замкнутым циклом, которое одновременно сокращает выбросы и простои обслуживания. В Великобритании более дюжины маяковых установок используют 5G для оркестровки автономных управляемых транспортных средств и аналитики в реальном времени. Интеграция оборудования brownfield упрощается благодаря plug-and-play IoT-узлам, которые преобразуют выходы RS-232 в протоколы MQTT, позволяя унаследованным активам питать корпоративные озера данных. Эта сеть подключения поддерживает предиктивное обслуживание и способствует децентрализованному управлению данными, требуемому внутри рынка умного производства в Европе. [3]Ericsson, "Ericsson and Vodafone deploy private 5G at CIMPOR Portugal", ericsson.com

Мандаты нулевых выбросов ускоряют решения по оптимизации энергии

Климатическая политика ЕС направляет капитал к электрифицированному технологическому теплу и управлению энергией с поддержкой ИИ. Завод Siemens в Фюрте сократил потребление энергии на единицу продукции на 64%, увеличив выпуск на 145%, подтверждая эффект тройного результата. Интеграция MES и EMS в реальном времени позволяет операторам модулировать потребление энергии против колеблющихся цен на электричество, встраивая устойчивость в решения базовой стоимости. Автомобильные OEM воспроизводят модель через автоматизированные внутрицеховые системы вождения, которые сокращают логистическое время и использование батарей. Следовательно, соответствие углеродным требованиям становится встроенным преимуществом в рамках рынка умного производства в Европе.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Проблемы кибербезопасности и суверенитета данных | -1.80% | Германия и Франция, по всему ЕС | Краткосрочный (≤ 2 лет) |

| Высокие капитальные затраты на интеграцию brownfield | -2.30% | Германия, Великобритания, Италия | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Проблемы кибербезопасности и суверенитета данных

Закон о киберустойчивости обеспечивает многоуровневые оценки соответствия рискам и может налагать штрафы до 15 млн евро (16 млн долларов США) или 2,5% от глобального оборота. Перекрывающиеся правила GDPR и NIS 2 увеличивают рабочие нагрузки документации, особенно для МСП с ограниченными кибер-командами. Страх экстерриториальной передачи данных замедляет миграцию на гиперскейлерные платформы, размещенные за пределами ЕС, заставляя поставщиков предлагать суверенные облака или устройства пограничной аналитики. Эти затраты на соответствие удлиняют циклы развертывания и сдерживают краткосрочный темп роста рынка умного производства в Европе.

Высокие капитальные затраты на интеграцию brownfield

Установленная база гетерогенных машинных контроллеров в Европе требует индивидуальных решений модернизации. Исследования показывают, что бюджеты модернизации могут достигать 50% от затрат на новое оборудование, растягивая периоды окупаемости за пределы порогов типичных инвестиционных комитетов. Сложность интеграции увеличивает болевые точки дефицита навыков, при этом 66% польских МСП все еще работают без роботов, несмотря на намерения автоматизации. Финансово ограниченные компании среднего размера могут отложить проекты, уступая позиции цифровым нативным конкурентам и снижая достижимый среднегодовой темп роста для рынка умного производства в Европе.

Анализ сегментов

По технологии: робототехника ведет, пока цифровые двойники ускоряются

Промышленная робототехника занимала 28% доли рынка умного производства в Европе в 2024 году, поддерживаемая автоматизацией финальной сборки автомобилей и стандартизированными сварочными ячейками. Расширение FANUC в Испании сигнализирует о преследовании недообслуженных южноевропейских кластеров, в то время как его взрывобезопасный коллаборативный окрасочный робот открывает приложения для опасных сред. Платформы цифровых двойников и моделирования масштабируются со среднегодовым темпом роста 16,8%, встраивая основанные на физике модели вместе с ИИ для прогнозирования поведения активов и сокращения интервалов ввода в эксплуатацию. Конвергенция моделирования с MES открывает оптимизацию замкнутого цикла, позиционируя цифровые двойники как самый быстрый рычаг в рынке умного производства в Европе.

Системы автоматического управления (ПЛК, SCADA, РСУ) испытывают замещающий спрос, поскольку заводы мигрируют на полевые шины на основе Ethernet. Слои HMI с поддержкой ИИ, такие как Experion Operations Assistant от Honeywell, предоставляют контекстные рекомендации, которые сокращают усталость от сигнализации. Проникновение MES ускоряется через приобретения, такие как Valmet-FactoryPal, обогащая панели OEE предписывающими инсайтами. Аддитивное производство сохраняет нишевую опору в выполнении запасных частей, где сложность геометрии превосходит экономику объема. Этот расширяющийся набор инструментов цементирует диверсифицированные потоки доходов по всему рынку умного производства в Европе.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По компоненту: доминирование аппаратного обеспечения встречается с ростом пограничных вычислений

Аппаратное обеспечение обеспечило 55% выручки в 2024 году, поскольку фирмы оснащали линии датчиками, приводами и серверами с ускорением GPU. Новое промышленное облако ИИ NVIDIA в Германии с 10 000 GPU иллюстрирует региональную инфраструктуру, которая позволяет производителям обучать модели зрения локально. Устройства пограничных вычислений растут на 14,5% в год, сокращая задержку для контрольных циклов менее миллисекунды и удовлетворяя требования суверенитета данных. Камеры машинного зрения, привязанные к локальным платформам вывода, инспектируют 100% деталей без узких мест пропускной способности, эскалируя внедрение внутри размера рынка умного производства в Европе.

Программные слои теперь дифференцируют конкурентное преимущество. Наборы SCADA интегрируют реплики цифровых двойников, а механизмы аналитики ИИ ранжируют переменные первопричин. Интеграция ERP-to-PLM создает единую генеалогию продукта, жизненно важную для строго регулируемых секторов. Доходы от услуг растут, поскольку интеграторы предоставляют круглосуточное управляемое обнаружение и реагирование для выполнения мандатов Закона о киберустойчивости. Эти предложения сдвигают пул стоимости к повторяющимся подпискам, изменяя профили валовой маржи по всему рынку умного производства в Европе.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По отрасли конечного пользователя: лидерство автомобильной отрасли сталкивается с вызовом электроники

Автомобильная отрасль представляла 23% спроса в 2024 году, однако ее поворот к электрификации требует гибких линий кузова и модулей батарей. Автоматизированная система вождения BMW внутри завода показывает, как OEM используют инфраструктуру лидара для сокращения времени простоя внутренней логистики. Электроника и полупроводники опережают всех конкурентов со среднегодовым темпом роста 14,9%, подкрепляемые Европейским законом о чипах и расширением фабрики ams OSRAM на 588 млн евро (626 млн долларов США). Аэрокосмическая и оборонная промышленность следует с инструментами НДК с поддержкой ИИ, финансируемыми программой модернизации GE Aerospace на 78 млн евро (83 млн долларов США). Межсекторальные развертывания расширяют клиентскую базу, питающую размер рынка умного производства в Европе.

Процессные отрасли также ускоряются. Операторы химической промышленности развертывают цифровые двойники для виртуального испытания изменений катализаторов, сокращая дорогостоящие пилотные прогоны. Группы пищевых продуктов и напитков инвестируют в визуальную инспекцию для соответствия аллергенам, в то время как фармацевтические заводы используют скиды непрерывного производства с модельно-предиктивным контролем для гибкости пропускной способности. Результирующая диверсификация защищает рынок умного производства в Европе от цикличности одного сектора.

Географический анализ

Германия составляла 24% размера рынка умного производства в Европе в 2024 году, подкрепленная плотным Mittelstand и инициативой пространства данных Manufacturing-X на 150 млн евро (160 млн долларов США). Тем не менее, затраты на рабочую силу находятся на 13% выше средних показателей конкурентов, стимулируя автоматизацию как нейтрализатор затрат. Польша лидирует в росте со среднегодовым темпом роста 12,4%, привлекая инвестиции в зеленые технологии, такие как завод тепловых насосов Aira на 300 млн евро (320 млн долларов США), который будет отгружать 500 000 единиц ежегодно. Государственные гранты и близость к западным OEM делают Польшу логичным местом переполнения для расширения мощностей, добавляя объем к рынку умного производства в Европе.

Великобритания использует надежную экосистему частного 5G для пилотирования пограничной аналитики в аэрокосмических и энергетических кластерах. Франция делает акцент на открытых фреймворках ИИ, в то время как Италия направляет стимулирующие фонды аэрокосмической промышленности в центры обработки композитных деталей. Меньшие рынки - Нидерланды, Швеция, Австрия и Швейцария - используют передовые широкополосные сети и сотрудничество университетов и промышленности для пилотирования высокоразнообразного производства малых объемов, коллективно обогащая географическое разнообразие в рынке умного производства в Европе.

Конкурентный ландшафт

Рынок умного производства в Европе показывает умеренную фрагментацию, но усиливающуюся консолидацию. Приобретение Altair компанией Siemens за 10,6 млрд долларов США накладывает CAE и симуляцию ИИ поверх ее портфолио Xcelerator, преследуя полный контроль от проектирования до развертывания. Покупка MA micro automation компанией Hitachi за 71,5 млн евро (76 млн долларов США) добавляет экспертизу сборки медицинских устройств, расширяя охват цепочки стоимости. Планируемое выделение робототехники ABB сигнализирует о стратегическом фокусе портфолио, стремясь раскрыть стоимость для акционеров и ускорить вертикально-специфические инновации.

Партнерства с лидерами ИИ переопределяют дорожные карты: Rockwell и NVIDIA совместно разрабатывают автономные мобильные роботы, в то время как KION объединяется с NVIDIA и Accenture для алгоритмической оптимизации складских потоков. Стартапы пограничного ИИ, такие как ROBOVIS, получают институциональную поддержку для обслуживания ниш МСП, которые упускают действующие игроки. Поставщики теперь дифференцируются через киберзащищенные архитектуры, соответствующие Закону о киберустойчивости, превращая готовность сертификации в квалификатор продаж по всему рынку умного производства в Европе.

Лидеры индустрии умного производства в Европе

-

ABB Ltd

-

Honeywell UK Ltd.

-

Siemens AG

-

Rockwell Automation Inc.

-

Robert Bosch GmbH

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Июнь 2025: NVIDIA открывает промышленное облако ИИ в Германии с 10 000 GPU для поддержки BMW, Mercedes-Benz и Schaeffler.

- Май 2025: SKAN AG приобретает 76% Metronik за 25 млн евро (27 млн долларов США) выручки для расширения цифровых услуг в производстве наук о жизни.

- Март 2025: Siemens выделяет 150 млн канадских долларов (111 млн долларов США) на глобальный R&D центр производства ИИ для производства батарей в Канаде.

- Март 2025: GE Aerospace инвестирует 78 млн евро (83 млн долларов США) в пять европейских площадок, развертывая инспекцию с поддержкой ИИ.

Объем отчета о рынке умного производства в Европе

Умное производство (УП) - это стратегия, основанная на технологиях, которая контролирует производственный процесс с использованием подключенного к Интернету оборудования. Цель УП состоит в том, чтобы найти способы автоматизации деятельности и повысить производительность через аналитику данных.

Европейский рынок умного производства сегментирован по технологии (программируемый логический контроллер (ПЛК), диспетчерский контроль и сбор данных (SCADA), планирование корпоративных ресурсов (ERP), распределенная система управления (РСУ), человеко-машинный интерфейс (ЧМИ), управление жизненным циклом продукта (PLM), система управления производством (MES)), компоненту (коммуникационные сегменты, устройства управления, системы машинного зрения, робототехника, датчики), отрасли конечного пользователя (автомобильная, нефть и газ, химическая и нефтехимическая, фармацевтическая, пищевая и напитки, металлы и горнодобыча), и стране (Великобритания, Франция, Германия, Россия, Испания, Италия).

| Системы автоматического управления (ПЛК, SCADA, РСУ) |

| Промышленная робототехника |

| Платформы промышленного IoT |

| Человеко-машинный интерфейс (ЧМИ) |

| Система управления производством (MES) |

| Управление жизненным циклом продукта (PLM) |

| Цифровой двойник и моделирование |

| Аддитивное производство / 3D-печать |

| Аппаратное обеспечение | Датчики |

| Контроллеры / IPC | |

| Устройства пограничных вычислений | |

| Системы машинного зрения | |

| Робототехника | |

| Программное обеспечение | Программное обеспечение SCADA и ЧМИ |

| Программное обеспечение аналитики и ИИ | |

| Программное обеспечение ERP и PLM | |

| Услуги | Интеграция и консалтинг |

| Обслуживание и поддержка | |

| Управляемые услуги |

| Автомобильная |

| Аэрокосмическая и оборонная |

| Химическая и нефтехимическая |

| Пищевая и напитки |

| Фармацевтическая и биотехнологическая |

| Металлы и горнодобыча |

| Электроника и полупроводники |

| Нефть и газ |

| Коммунальные услуги и энергетика |

| Германия |

| Великобритания |

| Франция |

| Италия |

| Испания |

| Россия |

| Нидерланды |

| Швеция |

| Польша |

| Бельгия |

| Австрия |

| Швейцария |

| Норвегия |

| Финляндия |

| По технологии | Системы автоматического управления (ПЛК, SCADA, РСУ) | |

| Промышленная робототехника | ||

| Платформы промышленного IoT | ||

| Человеко-машинный интерфейс (ЧМИ) | ||

| Система управления производством (MES) | ||

| Управление жизненным циклом продукта (PLM) | ||

| Цифровой двойник и моделирование | ||

| Аддитивное производство / 3D-печать | ||

| По компоненту | Аппаратное обеспечение | Датчики |

| Контроллеры / IPC | ||

| Устройства пограничных вычислений | ||

| Системы машинного зрения | ||

| Робототехника | ||

| Программное обеспечение | Программное обеспечение SCADA и ЧМИ | |

| Программное обеспечение аналитики и ИИ | ||

| Программное обеспечение ERP и PLM | ||

| Услуги | Интеграция и консалтинг | |

| Обслуживание и поддержка | ||

| Управляемые услуги | ||

| По отрасли конечного пользователя | Автомобильная | |

| Аэрокосмическая и оборонная | ||

| Химическая и нефтехимическая | ||

| Пищевая и напитки | ||

| Фармацевтическая и биотехнологическая | ||

| Металлы и горнодобыча | ||

| Электроника и полупроводники | ||

| Нефть и газ | ||

| Коммунальные услуги и энергетика | ||

| По стране | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Россия | ||

| Нидерланды | ||

| Швеция | ||

| Польша | ||

| Бельгия | ||

| Австрия | ||

| Швейцария | ||

| Норвегия | ||

| Финляндия | ||

Ключевые вопросы, освещенные в отчете

Какова текущая оценка рынка умного производства в Европе?

Рынок составляет 62,31 млрд долларов США в 2025 году и прогнозируется достигнуть 111,56 млрд долларов США к 2030 году.

Какой технологический сегмент лидирует на рынке?

Промышленная робототехника занимает наибольшую долю в 28%, обусловленную автомобильными и проектами замещения труда.

Почему Польша растет быстрее других европейских стран?

Польша сочетает более низкие затраты на рабочую силу с государственными стимулами, привлекая инвестиции, такие как завод тепловых насосов Aira на 300 млн евро, что приводит к среднегодовому темпу роста 12,4% до 2030 года.

Как Закон о киберустойчивости влияет на производителей?

Закон требует строгого соблюдения кибербезопасности для подключенных продуктов и может налагать штрафы до 15 млн евро (17,39 млн долларов США) или 2,5% от глобального оборота, заставляя компании внедрять безопасность по дизайну.

Какой компонентный сегмент развивается быстрее всего?

Аппаратное обеспечение пограничных вычислений развивается со среднегодовым темпом роста 14,5%, поскольку производители перемещают аналитику в реальном времени ближе к производственной линии.

Какие стратегические шаги предпринимают действующие игроки, чтобы оставаться конкурентоспособными?

Крупные игроки приобретают компании, ориентированные на ИИ, такие как сделка Siemens по приобретению Altair за 10,6 млрд долларов США, и заключают альянсы с лидерами GPU для интеграции передовой аналитики и робототехники.

Последнее обновление страницы: