Размер и доля европейского рынка автоматизации упаковки

Анализ европейского рынка автоматизации упаковки компании Mordor интеллект

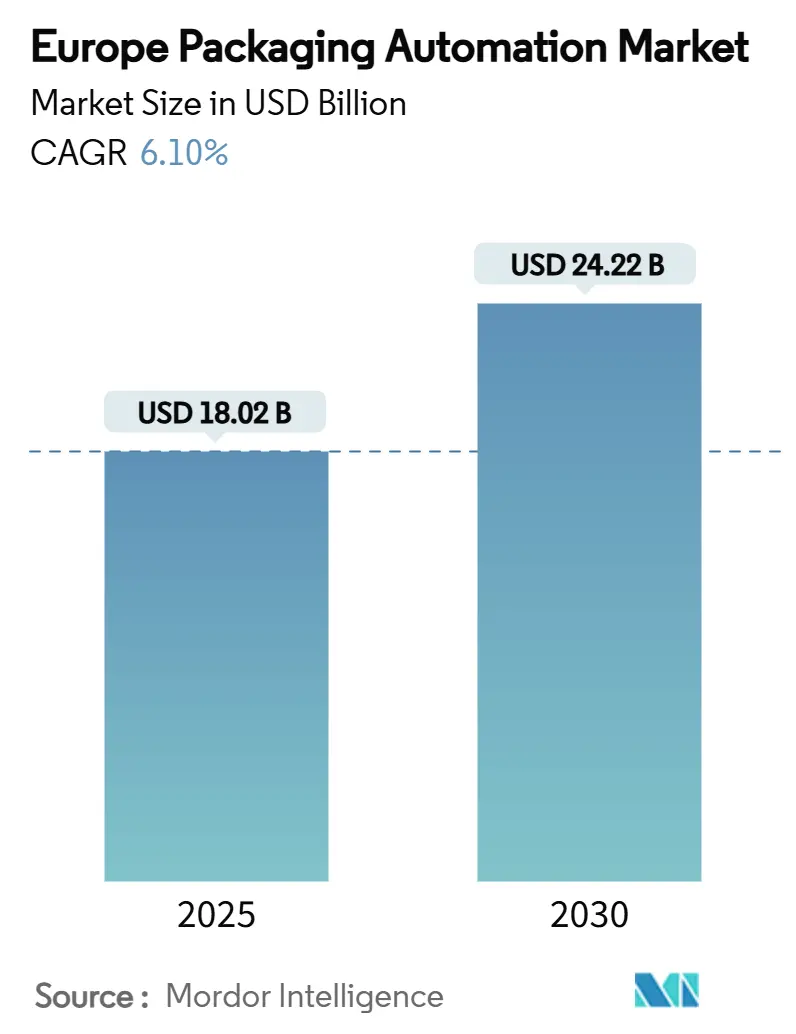

Размер европейского рынка автоматизации упаковки оценивается в 18,02 млрд долларов США в 2025 году и, как ожидается, достигнет 24,22 млрд долларов США к 2030 году при среднегодовом темпе роста 6,10% в течение прогнозируемого периода (2025-2030). Повышенные регулятивные требования, особенно Регламент ЕС по упаковке и упаковочным отходам (PPWR), сходятся с ростом затрат на труд и быстрым технологическим прогрессом для изменения приоритетов капиталовложений в европейском производстве. Компании автоматизируют производство для обеспечения соответствия требованиям по переработке, закрытия пробелов в трудовых ресурсах и защиты маржи от колебаний цен на энергию. Цифровизация производственных линий, от ИИ-инспекции до коботов-паллетайзеров, создает новые конкурентные базовые линии. Одновременно конечные пользователи расширяют пулы поставщиков для смягчения волатильности сырьевых материалов и воздействия киберрисков, тем самым повышая ожидания в отношении интегрированных, безопасных и модернизируемых решений автоматизации. Усиливающийся контроль покупателей в отношении общей стоимости владения благоприятствует поставщикам, способным объединить аппаратное обеспечение, аналитику и услуги жизненного цикла в единое ценностное предложение, ускоряя консолидацию среди производителей оборудования и специалистов по программному обеспечению.

Ключевые выводы отчета

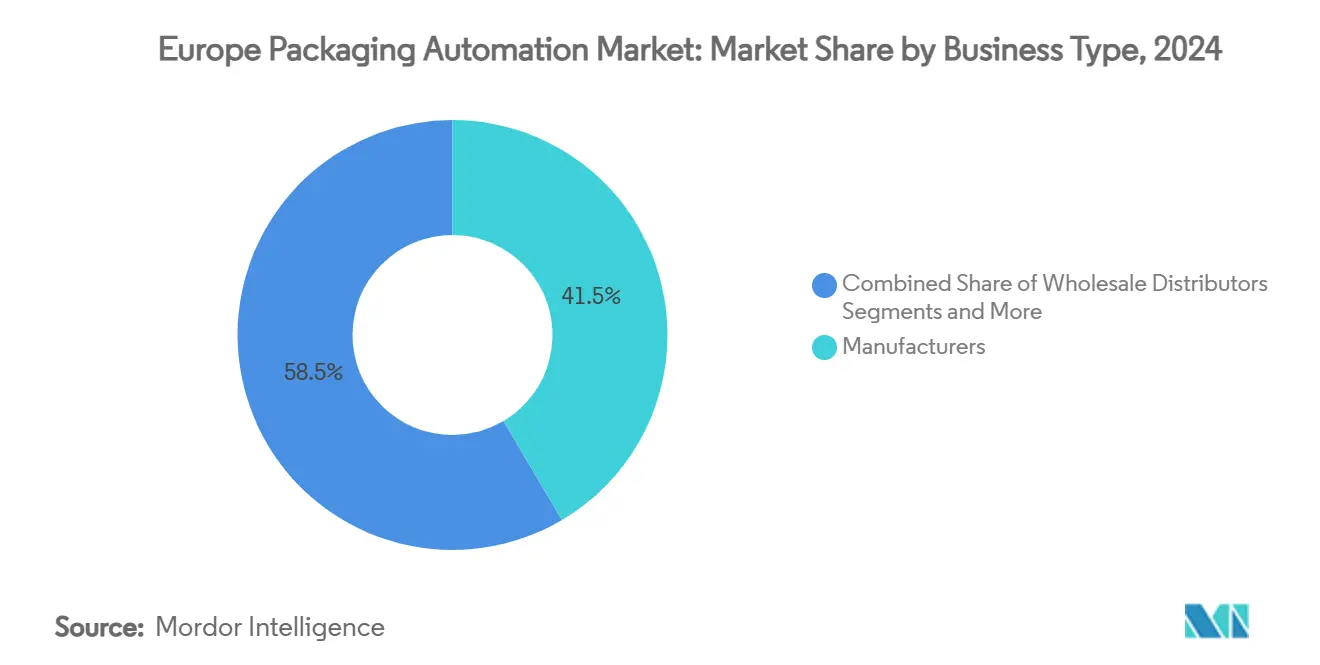

- По типу бизнеса производители лидировали с 41,5% доли европейского рынка автоматизации упаковки в 2024 году, в то время как B2C интернет-ритейлеры, по прогнозам, покажут самый быстрый среднегодовой темп роста 13,0% до 2030 года.

- По отраслям конечных пользователей продукты питания и напитки совместно составили доминирующую долю 44,0% в 2024 году; фармацевтика, по прогнозам, будет развиваться со среднегодовым темпом роста 12,3% до 2030 года.

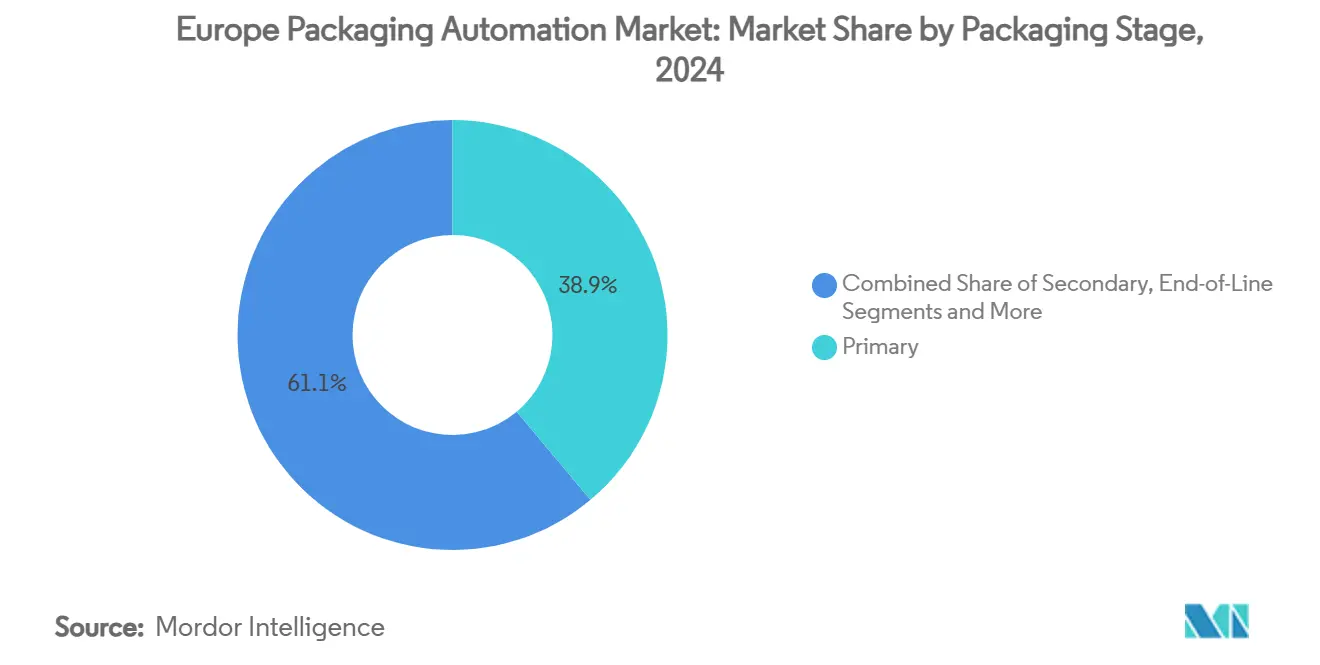

- По стадиям упаковки оборудование конечной линии является самым быстрорастущим сегментом, показывая среднегодовой темп роста 10,1% против доли первичной упаковки 38,9% в 2024 году.

- По типу продукта наполнительные машины занимали 27,8% размера европейского рынка автоматизации упаковки в 2024 году, тогда как системы паллетизации и депаллетизации расширяются со среднегодовым темпом роста 13,9%.

- По географии Германия захватила 37,0% доходов в 2024 году; Франция является самым быстрым восходящим игроком со среднегодовым темпом роста 8,2% в период 2025-2030 годов.

Тенденции и аналитика европейского рынка автоматизации упаковки

Анализ влияния драйверов

| Драйвер | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Давление на снижение операционных расходов | +1.2% | Общеевропейское, сильнее всего в Германии и Франции | Средний срок (2-4 года) |

| Сокращение квалифицированных трудовых ресурсов | +1.8% | Ядро Западной Европы | Долгий срок (≥ 4 лет) |

| Мандаты ЕС по упаковочным отходам и отслеживаемости | +1.5% | По всему ЕС | Короткий срок (≤ 2 лет) |

| Массовая кастомизация и сокращение SKU | +0.9% | Западная Европа и страны Северной Европы | Средний срок (2-4 года) |

| Предиктивное обслуживание на основе ИИ | +0.6% | Ранние последователи по всей Европе | Долгий срок (≥ 4 лет) |

| Модульные коботы "подключи и работай" | +0.8% | Германия, Франция, Великобритания | Средний срок (2-4 года) |

| Источник: Mordor Intelligence | |||

Давление на снижение операционных расходов

Упаковочные заводы по всей Европе сталкиваются с устойчивой инфляцией заработной платы и счетами за энергию, которые остаются значительно выше уровней 2022 года, делая автоматизацию самым четким путем для компенсации операционного давления. ABB задокументировала 25% рост производительности в Striebel & John после развертывания многороботного упаковочного острова, который также сократил количество картонных SKU с 15 до 9.[1]ABB, "электрический Cabinets Packaged Quickly и Flexibly Thanks к ABB роботы," abb.com Подобные достижения поддерживают 10,1% маржу EBITDA Krones в 2024 году, несмотря на устойчиво высокие цены на полимеры, сигнализируя, что ранние последователи расширяют свой разрыв в затратах над поздними.

Сокращение квалифицированных трудовых ресурсов

Занятость в обрабатывающей промышленности в ЕС упала на 2,1% в 2024 году, при этом техники упаковочных линий входят в число самых сложных для заполнения ролей. Мобильная станция коботов на батарейках Bosch Rexroth позволяет одному оператору контролировать задачи, которые ранее требовали команды из трех человек, освобождая дефицитные трудовые ресурсы для работы с более высокой добавленной стоимостью.[2]Bosch Rexroth, "Мобильный Cobot Station," boschrexroth.com Ячейки OmniVance "подключи и работай" от ABB дополнительно снижают барьер экспертизы, поставляясь предварительно настроенными и самокалибрующимися, позволяя МСП развертывать роботов без собственных программистов.

Мандаты ЕС по упаковочным отходам и отслеживаемости

PPWR обязывает производителей использовать полностью перерабатываемую упаковку к 2030 году и соответствовать пороговым значениям содержания переработанного материала по конкретным материалам. Соответствие ускоряет спрос на высокоточную сортировку, визуальную инспекцию и цифровое кодирование, способное отслеживать каждую упаковку до ее потребительского назначения.[3]европейский Parliament, "упаковка и упаковка отходы Regulation Texts Adopted," europarl.europa.eu В фармацевтике Директива о фальсифицированных лекарственных средствах подталкивает к принятию автоматизированных пакетов сериализации и агрегации, таких как полуавтоматическое решение Systech, представленное на Pharmapack 2025.

Массовая кастомизация и сокращение SKU

Количество SKU на многих европейских заводах потребительских товаров выросло примерно на 15% в годовом исчислении с 2023 года, заставляя оборудование выполнять ультрабыстрые переналадки без инструментов. Линейные транспортные модули Beckhoff и конвейерная технология B&R для партии из одного изделия обеспечивают дискретную обработку упаковок без остановки линии, защищая пропускную способность даже при увеличении вариантов.

Анализ влияния ограничений

| Ограничение | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Высокие первоначальные капиталовложения | -1.4% | Наиболее остро в МСП Южной Европы | Короткий срок (≤ 2 лет) |

| Уязвимости кибербезопасности | -0.8% | По всему ЕС | Средний срок (2-4 года) |

| Отсутствие стандартов интероперабельности | -0.7% | Устаревшие заводы по всей Европе | Долгий срок (≥ 4 лет) |

| Волатильность поставок сырья | -0.5% | Все регионы | Короткий срок (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Высокие первоначальные капиталовложения

Роботизированные линии под ключ могут потребовать 5-10 миллионов евро, цифра, которая все еще отпугивает многих средних конвертеров даже после грантов и налоговых льгот. Поставщики отвечают подписными моделями, которые переносят расходы из капитальных бюджетов в OPEX, хотя длинные периоды окупаемости остаются препятствием для семейных фирм.[4]Infosys Limited, "модульный Plant автоматизация для Умный производство," infosys.com

Уязвимости кибербезопасности

Директива NIS2 классифицирует большинство упаковочных заводов как "основные субъекты", принуждая к соблюдению строгих протоколов безопасности и правил отчетности об инцидентах. Интеграторы теперь встраивают сегментацию сетей, обнаружение аномалий в реальном времени и управляемое исправление в новые проекты, добавляя стоимость и сложность дизайна.

Сегментный анализ

По типу бизнеса: Производители расширяют преимущество масштаба

Производители захватили 41,5% доли европейского рынка автоматизации упаковки в 2024 году, привязав расходы на автоматизацию к общим программам эффективности всего завода. Их масштаб поддерживает развертывание нескольких линий, которые амортизируют программное обеспечение и обслуживание на более высоких объемах. Оптовые дистрибьюторы принимают автоматизацию главным образом для паллетизации и кросс-докинга, тогда как омниканальные ритейлеры объединяют системы "товары к человеку" с автоматизированной упаковкой для ускорения циклов выполнения. B2C интернет-операторы, поддерживаемые 887 млрд евро региональных онлайн-продаж в течение 2024 года, покажут среднегодовой темп роста 13,0% до 2030 года, самый быстрый в иерархии сегментов. Инвестиции тяготеют к интеллектуальной сортировке, авто-упаковке и модулям измерения, способным обрабатывать тысячи индивидуализированных посылок в час. Отправители персональных документов и контрактные упаковщики остаются нишевыми, но показывают стабильное принятие принтеров с возможностью отслеживания и защитных от вскрытия герметизаторов.

Растущая доля оригинальных производителей пересматривает решения "делать против покупать", передавая вторичную или третичную упаковку на аутсорсинг ко-упаковщикам, но сохраняя право собственности на основные операции наполнения и закрытия. Этот сдвиг расширяет адресуемую базу для модульных решений, которые могут быть передислоцированы при колебаниях портфеля заказов, обеспечивая поставщикам поддержание повторяющихся доходов от модернизаций и расширений линий.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По отраслям конечных пользователей: Продукты питания и напитки доминируют, фармацевтика набирает обороты

Продукты питания и напитки контролируют совместную долю 44,0% на европейском рынке автоматизации упаковки, опираясь на непрерывные наполнители, ротационные укупорщики и кейс-пакеры с оборачиванием, оптимизированные для высокообъемных SKU. Обновления Coca-Cola 2025 года в Генсхагене и Люнебурге включают стеклянные линии на 60 000 контейнеров в час, подчеркивая продолжающийся аппетит к высокоскоростным системам. Между тем фармацевтический сектор, подстегиваемый сериализацией и спросом на персонализированные лекарства, расширяется со среднегодовым темпом роста 12,3% до 2030 года. Автоматизированная агрегация, инспекция и совместимая с холодовой цепью паллетизация являются топовыми инвестиционными областями, с Systech и ABB, пилотирующими многокамерные видение-пакеты, которые сертифицируют каждую связку перед выпуском.

Бренды косметики и средств личной гигиены принимают гибкие картонеры и аппликаторы рукавов для печати по требованию, чтобы сбалансировать премиальную эстетику с растущим количеством SKU. Производители бытовой химии и моющих средств фокусируются на герметичном дозировании и экономящих место вторичных упаковках для навигации по ужесточающимся правилам транспортных выбросов. Кондитерские и хлебопекарные предприятия развертывают дельта-роботов для деликатной обработки и ультразвуковые герметизаторы пакетов для сохранения хрупких продуктов на скорости, в то время как провайдеры 3pl масштабируют автоматизированные почтовые отправители и аппликаторы этикеток для омниканальных клиентов.

По стадии упаковки: Конечная линия набирает импульс

Первичные операции сохранили долю 38,9% в 2024 году благодаря укоренившемуся спросу на наполнители, закаточные машины и вакуумные герметизаторы, которые защищают целостность продукта у источника. Однако решения конечной линии опережают все другие стадии со среднегодовым темпом роста 10,1%, поскольку заводы преследуют устранение труда в паллетизации, стретч-обертывании и интралогистике. Размер европейского рынка автоматизации упаковки только для роботизированных паллетайзеров растет быстро, поддерживаемый системами, такими как управляемый видением блок AWL, способный обрабатывать 800 посылок в час. Вторичная упаковка поддерживает актуальность через упаковщики с оборачиванием и лотками, которые консолидируют готовые для розничной торговли связки, в то время как третичная и складская автоматизация интегрируют AGV с платформами WMS для оптимизации времени циклов док-док.

Производители все чаще специфицируют целостные компоновки, где первичные, вторичные и конечной линии активы разделяют гармонизированные элементы управления, обеспечивая мониторинг единой панели управления и предиктивное обслуживание. Этот архитектурный сдвиг вознаграждает поставщиков, способных к интероперабельности "подключи и производи" через открытые протоколы, такие как OPC UA PackML.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По типу продукта: Наполнение стабильно, паллетизация растет

Наполнительные машины составляют 27,8% размера европейского рынка автоматизации упаковки, поддерживаемые устойчивыми требованиями к пропускной способности напитков и вязких продуктов питания. Объемные наполнители с сервоприводом и асептические блочные системы остаются основными элементами капитальные затраты из-за их прямой связи с доходной мощностью. Оборудование для маркировки и кодирования пользуется постоянным спросом от регулятивной маркировки партий и логотипов устойчивости, в то время как платформы формование-наполнение-запечатывание обслуживают гибкие пакеты, завоевывающие позиции в закусках и нутрицевтиках.

Блоки паллетизации и депаллетизации показывают самое резкое расширение со среднегодовым темпом роста 13,9%. Коботы, оснащенные зрением, теперь обрабатывают пакеты смешанной высоты без пользовательских захватов, сокращая время переналадки и площадь пола. Кейс-пакеры эволюционируют к архитектурам дельта-роботов с верхней загрузкой, которые управляют несколькими паттернами SKU на одной раме. Упаковка в мешки, укупорка и стретч-обертывание имеют инкрементальные приросты, в то время как встроенная инспекция и рентгеновские системы видят повышенный спрос, поскольку производители привязывают KPI безопасности пищи к капиталу бренда.

Географический анализ

Германия лидировала на европейском рынке автоматизации упаковки с долей доходов 37,0% в 2024 году, опираясь на свою укоренившуюся экосистему машиностроения и статус экспортера. Флагманские проекты, такие как модернизация пивоварни Krombacher на 100 млн евро, которая интегрирует передовое программное обеспечение для формирования паттернов и материальных потоков, иллюстрируют продолжающиеся внутренние реинвестиции даже на фоне приглушенного макроэкономического фона. Германия также выигрывает от кластерных эффектов вокруг Баварии и Баден-Вюртемберга, где инженерные таланты, поставщики компонентов и университетские НИОКР формируют плотные сети, которые ускоряют продуктовые циклы.

Франция является самым быстрорастущим национальным рынком, прогнозируется среднегодовой темп роста 8,2% до 2030 года. Быстрое принятие отражает агрессивную позицию страны по сокращению отходов, включая налоги на пластик и схемы расширенной ответственности производителя, которые подстегивают инвестиции в отслеживаемые, перерабатываемые системы упаковки. Производители продуктов питания расширяют коботов-паллетайзеров, в то время как фармацевтические кластеры в Лионе и Иль-де-Франс развертывают инспекционные туннели нового поколения для удовлетворения соответствия экспортных рынков.

Великобритания остается ключевым принимающим, несмотря на навигацию по сложности таможенного оформления после Брекзита. Спрос концентрируется на сериализированных фармацевтических упаковках, розливе спирта и бочках специальной химии. Италия использует давний опыт в бутиковом машиностроении для роскошных продуктов питания, вин и косметики, побуждая к проникновению выше среднего сервоприводных картонеров и флоу-враперов. Испания подчеркивает энергоэффективные модернизации, все чаще сочетая приводы переменной скорости с газофазной стерилизацией для согласования производительности с углеродными лимитами.

Скандинавские страны пионерят испытания материалов на основе волокон и требуют роботики, которая обрабатывает переменные, легкие субстраты без деформации. Нидерланды нацелены на упаковку без ископаемого топлива к 2050 году, подпитывая заказы на полностью электрические паллетайзеры и AGV. Польша и Чехия регистрируют двузначный рост автоматизации от заводов товары повседневного спроса и контрактного наполнения на зеленых полях, хотя нехватка талантов и пробелы финансирования сдерживают скорость развертывания. В целом, региональная гетерогенность поддерживает возможности поставщиков для многоуровневых предложений: премиальные высокопропускные линии в зрелых экономиках и модульные комплекты "плати по мере роста" в развивающихся.

Конкурентная среда

Структура отрасли умеренно концентрирована и склоняется к большей интеграции. ABB, Siemens и Rockwell автоматизация применяют межотраслевую экспертизу в области управления и программного обеспечения для выигрыша многолинейных контрактов, которые объединяют SCADA, приводы и слои кибербезопасности. Krones фокусируется исключительно на напитках и жидкой пище, показав 12,1% рост доходов в 2024 году на основе модернизационных обновлений и приобретения портфеля литьевого формования Netstal, что расширяет охват в производство преформ.

Стратегические ходы сосредоточиваются вокруг трех тем: (1) платформизация - ячейки OmniVance от ABB поставляются предварительно откалиброванными, сокращая дни ввода в эксплуатацию до 70%; (2) вертикальная интеграция - сделка Krones по Netstal втягивает формование в дом, захватывая смежную маржу; и (3) предложения кибербезопасности - промышленный периферийный от Siemens встраивает фреймворки нулевого доверия для решения мандатов NIS2. Консолидация настроена на продолжение, поскольку производители машин среднего звена, лишенные глубины программного обеспечения, ищут защитные слияния или рискуют быть отодвинутыми в сторону, когда конечные пользователи получают комплексные решения от единого поставщика.

Появляющиеся претенденты нацеливаются на ИИ-зрение и предиктивную аналитику. Несколько базирующихся в Германии стартапов предлагают развернутые на границе модели контроля качества, которые самообучаются за часы, сокращая ложные отклонения. Партнерства с провайдерами облачных услуг расширяют эту аналитику до дашбордов всего парка, создавая сервисные аннуитеты для интеграторов, позволяя пользователям перейти к обслуживанию на основе состояния. Ожидается, что поставщики, способные сочетать мехатронику с ценностью уровня данных, превзойдут другие в течение прогнозного горизонта.

Лидеры европейской индустрии автоматизации упаковки

-

JLS автоматизация

-

Mitsubishi Corporation

-

Rockwell автоматизация

-

DESTACO

-

Swisslog Holding AG

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Февраль 2025: Krones показала рост доходов на 12,1% в 2024 году до 5,29 млрд евро и дала ориентир на рост 7-9% на 2025 год на основе устойчивого спроса на автоматизацию напитков.

- Февраль 2025: Bosch Rexroth представила 7-осевую мобильную станцию коботов, способную на четырехчасовую автономную работу, решая дефициты трудовых ресурсов на упаковочных линиях.

- Январь 2025: Systech продемонстрировала полуавтоматическую платформу агрегации на Pharmapack для упрощения соответствия сериализации ЕС.

- Январь 2025: Coca-Cola Europacific Partners Германия ввела в эксплуатацию три высокоскоростные линии Krones, включая систему на 60 000 контейнеров в час для стекла в Люнебурге.

Охват отчета по европейскому рынку автоматизации упаковки

В последние несколько лет производственные линии по всему миру претерпели значительные изменения с появлением автоматизации и робототехники. Высокие уровни конкуренции и растущий интерес к сокращению времени выполнения требуют от производителей по всему миру автоматизации для поддержания высоких уровней производительности и эффективности. Исследование предоставляет сегментацию рынка по наполнению, маркировке, упаковке в мешки, паллетизации и другим. Оно также предоставляет понимание регионального рынка с анализом рыночных тенденций, производителей и отраслевых консультантов.

| Производители |

| Оптовые дистрибьюторы |

| Омниканальные ритейлеры |

| B2B интернет-ритейлеры |

| B2C интернет-ритейлеры |

| Отправители персональных документов |

| Другие |

| Продукты питания |

| Напитки |

| Фармацевтика |

| Косметика и средства личной гигиены |

| Бытовая химия и моющие средства |

| Химическая |

| Кондитерская и хлебопекарная |

| Складирование и 3PL |

| Другие |

| Первичная (наполнение/запечатывание) |

| Вторичная (картонирование/кейс-пакинг) |

| Конечная линия (паллетизация/стретч-обертывание) |

| Третичная и интралогистика |

| Наполнительные машины |

| Маркировка и кодирование |

| Формование-наполнение-запечатывание (H/VFFS) |

| Упаковка в мешки и пакеты |

| Паллетизация и депаллетизация |

| Другие |

| Германия |

| Великобритания |

| Франция |

| Италия |

| Испания |

| Остальная Европа |

| По типу бизнеса | Производители |

| Оптовые дистрибьюторы | |

| Омниканальные ритейлеры | |

| B2B интернет-ритейлеры | |

| B2C интернет-ритейлеры | |

| Отправители персональных документов | |

| Другие | |

| По отраслям конечных пользователей | Продукты питания |

| Напитки | |

| Фармацевтика | |

| Косметика и средства личной гигиены | |

| Бытовая химия и моющие средства | |

| Химическая | |

| Кондитерская и хлебопекарная | |

| Складирование и 3PL | |

| Другие | |

| По стадии упаковки | Первичная (наполнение/запечатывание) |

| Вторичная (картонирование/кейс-пакинг) | |

| Конечная линия (паллетизация/стретч-обертывание) | |

| Третичная и интралогистика | |

| По типу продукта | Наполнительные машины |

| Маркировка и кодирование | |

| Формование-наполнение-запечатывание (H/VFFS) | |

| Упаковка в мешки и пакеты | |

| Паллетизация и депаллетизация | |

| Другие | |

| По географии | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Остальная Европа |

Ключевые вопросы, на которые отвечает отчет

Каков текущий размер европейского рынка автоматизации упаковки?

Европейский рынок автоматизации упаковки составляет 18,02 млрд долларов США в 2025 году и, по прогнозам, достигнет 24,22 млрд долларов США к 2030 году.

Какой сегмент по типу бизнеса растет быстрее всего?

Прогнозируется, что B2C интернет-ритейлеры покажут среднегодовой темп роста 13,0% в период с 2025 по 2030 год, поскольку объемы онлайн-покупок увеличивают спрос на автоматизированную упаковку посылок.

Почему автоматизация конечной линии расширяется быстрее, чем первичная упаковка?

Нехватка трудовых ресурсов и давление электронной коммерции делают роботизированную паллетизацию и стретч-обертывание привлекательными, обеспечивая среднегодовой темп роста 10,1% для оборудования конечной линии до 2030 года.

Как регулирование ЕС влияет на инвестиции в автоматизацию?

Регламент PPWR и требования по сериализации заставляют производителей добавлять возможности отслеживания, инспекции и обработки перерабатываемых материалов, превращая автоматизацию в необходимость для соответствия требованиям, а не дискреционное обновление.

Какая страна лидирует на рынке и какая растет быстрее всего?

Германия лидирует с долей доходов 37,0% в 2024 году, в то время как Франция является самой быстрорастущей географией со среднегодовым темпом роста 8,2% в период 2025-2030 годов.

Последнее обновление страницы: