Объем европейского рынка кормовых пробиотиков

| Период исследования | 2017 - 2029 | |

| Размер Рынка (2024) | 661.90 Миллион долларов США | |

| Размер Рынка (2029) | 832.80 Миллион долларов США | |

| Наибольшая доля по подкатегории добавки | Бифидобактерии | |

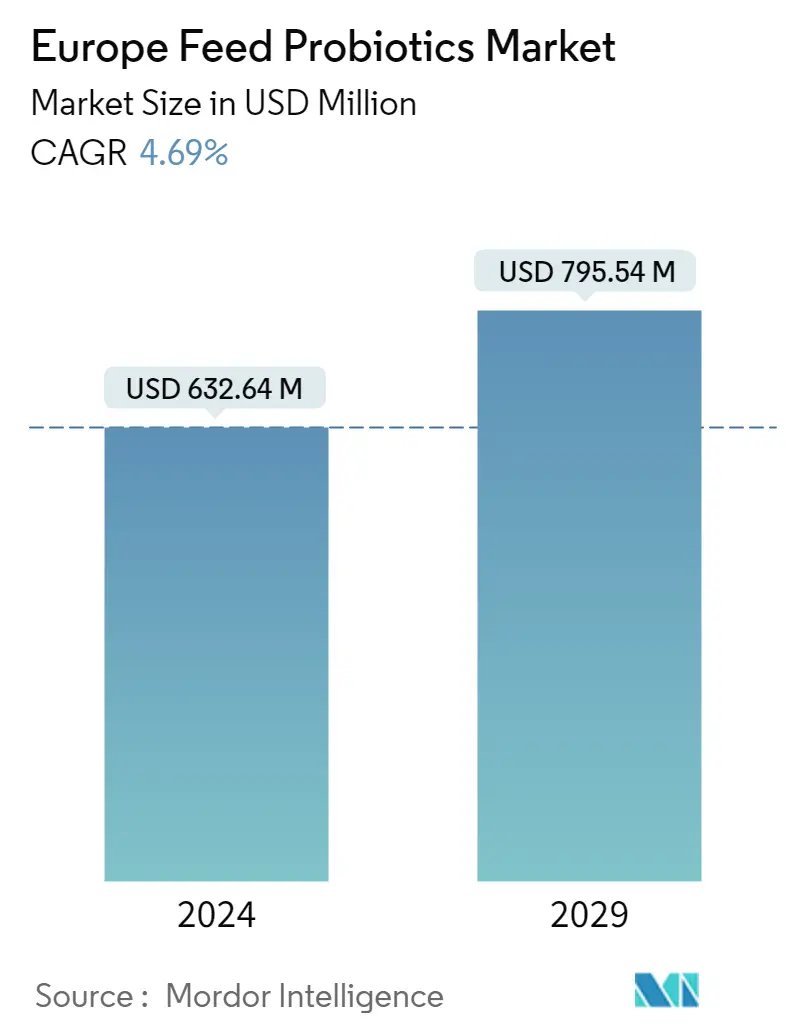

| CAGR (2024 - 2029) | 4.69 % | |

| Наибольшая доля по странам | Испания | |

| Концентрация Рынка | Высокий | |

Ключевые игроки | ||

| ||

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка кормовых пробиотиков в Европе

Объем европейского рынка кормовых пробиотиков оценивается в 632,64 миллиона долларов США в 2024 году и, как ожидается, достигнет 795,54 миллиона долларов США к 2029 году, при этом среднегодовой темп роста составит 4,69% в течение прогнозируемого периода (2024-2029 годы).

- В 2022 году доля пробиотиков на европейском рынке кормовых добавок составила 7,6%. Использование пробиотиков в кормах для животных возросло благодаря их преимуществам в улучшении роста и продуктивности животных, защите от патогенов, улучшении функции иммунной системы, укреплении костей и борьбе с паразитизмом. В результате рыночная стоимость кормовых пробиотиков выросла на 11,3% с 2017 по 2022 год.

- Бифидобактерии и лактобактерии являются крупнейшими субдобавками кормовых пробиотиков, потребляемых в Европе, на их долю в 2022 году придется 57,1% рыночной стоимости кормовых пробиотиков в регионе. Лактобактерии помогают стимулировать пищеварительную систему, бороться с болезнетворными бактериями и вырабатывать витамины, а бифидобактерии помогают увеличение веса и улучшение здоровья и продуктивности животных.

- Птица-птица была крупнейшим сегментом животного происхождения на европейском рынке кормовых пробиотиков в 2022 году, занимая 36,0% рыночной доли. Прогнозируется, что этот сегмент будет расти со среднегодовым темпом роста 4,8% в течение прогнозируемого периода. Увеличение использования кормовых пробиотиков у домашней птицы обусловлено их положительным влиянием на показатели роста и общее состояние здоровья.

- Испания является основным рынком кормовых пробиотиков в Европе, на долю которого в 2022 году придется 15,5% рыночной стоимости, за ней следуют Франция (15,3%) и Германия (13,6%). Высокая доля рынка Испании обусловлена увеличением производства кормов на 2,6% в 2022 году по сравнению с предыдущим годом.

- Прогнозируется, что в течение прогнозируемого периода среднегодовой темп роста европейского рынка кормовых пробиотиков составит 4,7%. Этот рост в первую очередь объясняется увеличением общего производства кормов в регионе, которое увеличилось на 2,0% в период с 2017 по 2022 год. Кроме того, поскольку спрос на продукты животного происхождения продолжает расти, ожидается, что использование пробиотиков в кормах для животных будет расти в течение прогнозный период.

- Пробиотики становятся все более популярными в животноводстве, поскольку они могут улучшить рост и продуктивность, защитить животных от патогенов, а также улучшить иммунную систему и прочность костей. В Европе кормовые пробиотики заняли 7,7% рынка кормовых добавок в стоимостном выражении, со значительным ростом на 10,8% в период с 2017 по 2022 год.

- Бифидобактерии и лактобактерии являются двумя наиболее потребляемыми кормовыми пробиотиками в регионе, на их долю в 2022 году придется соответственно 29,4% и 27,6% европейского рынка кормовых пробиотиков. Высокая доля этих пробиотиков объясняется их эффективным действием и функциями. Тем не менее, ожидается, что остальная часть сегмента пробиотиков будет конкурентоспособно расти в течение прогнозируемого периода.

- Испания, Франция, Германия и Россия были основными рынками кормовых пробиотиков в Европе, на их долю в 2022 году пришлось 56,3%. Испания была крупнейшим рынком со стоимостью 89,8 миллионов долларов США в 2022 году. По прогнозам, к 2022 году он достигнет 126,4 миллионов долларов США. 2029 г. со среднегодовым темпом роста 5,0%, в основном за счет увеличения производства кормов, т. е. на 2,5% в 2022 г. по сравнению с предыдущим годом.

- Соединенное Королевство является самым быстрорастущим рынком кормовых пробиотиков в регионе с прогнозируемым среднегодовым темпом роста 5,4% в течение прогнозируемого периода. Рост связан с увеличением поголовья скота и производства кормов в стране. Например, общий объем производства кормов в Великобритании увеличился на 4,7% в период с 2017 по 2022 год.

- Общий объем производства кормов в Европе в 2022 году составил 262,9 миллиона метрических тонн, что на 2,0% больше, чем в 2017 году. Увеличение производства кормов и рост поголовья скота в основном являются движущей силой рынка региона. Таким образом, ожидается, что среднегодовой темп роста европейского рынка кормовых пробиотиков составит 4,7% в течение прогнозируемого периода.

Тенденции европейского рынка кормовых пробиотиков

- В молочном секторе Европы наблюдается рост, а говядина является третьим по величине мясом, потребляемым в регионе, что способствует росту поголовья жвачных животных.

- Поголовье свиней в Испании составляло 24,3% от поголовья свиней в Европе, а государственная поддержка выращивания свиней в Венгрии еще больше способствует увеличению спроса на свиней.

- Вспышка птичьего гриппа и российско-украинская война оказали негативное влияние на производство кормов, но рост поголовья птицы увеличил спрос на корма для птицы.

- Государственное финансирование и снижение финансовых рисков помогают увеличить производство кормов для жвачных животных, но политика защиты животных и растущие расходы на коммунальные услуги являются сдерживающими факторами для региона.

- Эпидемия африканской чумы свиней (АЧС) в восточных странах ЕС и высокая стоимость зерна оказали негативное влияние в 2020-2021 годах, а увеличение поголовья свиней приведет к увеличению спроса на производство кормов для свиней.

Обзор европейской индустрии кормовых пробиотиков

Европейский рынок кормовых пробиотиков достаточно консолидирован пять крупнейших компаний занимают 69,03%. Основными игроками на этом рынке являются Adisseo, Cargill Inc., DSM Nutritional Products AG, Evonik Industries AG и IFF (Danisco Animal Nutrition) (отсортировано в алфавитном порядке).

Лидеры европейского рынка кормовых пробиотиков

Adisseo

Cargill Inc.

DSM Nutritional Products AG

Evonik Industries AG

IFF(Danisco Animal Nutrition)

Other important companies include CHR. Hansen A/S, Kemin Industries, Kerry Group Plc, Marubeni Corporation (Orffa International Holding B.V.), MIAVIT Stefan Niemeyer GmbH.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости европейского рынка кормовых пробиотиков

- Октябрь 2022 г . Партнерство между Evonik и BASF предоставило Evonik определенные неисключительные лицензионные права на OpteinicsTM, цифровое решение, позволяющее улучшить понимание и снизить воздействие на окружающую среду промышленности по производству животного белка и кормов.

- Июль 2022 г . Кемин Индастриз представила пробиотические продукты Enterosure для контроля роста патогенных бактерий у домашней птицы и скота.

- Июль 2022 г . Cargill расширила сотрудничество с Innovafeed, чтобы обеспечить аквафермеров инновационными и питательными ингредиентами, включая добавки.

Отчет о рынке кормовых пробиотиков в Европе – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 4.1 Поголовье животных

- 4.1.1 Птица

- 4.1.2 Жвачные животные

- 4.1.3 Свинья

- 4.2 Производство кормов

- 4.2.1 Аквакультура

- 4.2.2 Птица

- 4.2.3 Жвачные животные

- 4.2.4 Свинья

- 4.3 Нормативно-правовая база

- 4.3.1 Франция

- 4.3.2 Германия

- 4.3.3 Италия

- 4.3.4 Нидерланды

- 4.3.5 Россия

- 4.3.6 Испания

- 4.3.7 Турция

- 4.3.8 Великобритания

- 4.4 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

- 5.1 Субдобавка

- 5.1.1 Бифидобактерии

- 5.1.2 Энтерококк

- 5.1.3 лактобактерии

- 5.1.4 Педиококк

- 5.1.5 Стрептококк

- 5.1.6 Другие пробиотики

- 5.2 Животное

- 5.2.1 Аквакультура

- 5.2.1.1 От суб-животного

- 5.2.1.1.1 Рыба

- 5.2.1.1.2 Креветка

- 5.2.1.1.3 Другие виды аквакультуры

- 5.2.2 Птица

- 5.2.2.1 От суб-животного

- 5.2.2.1.1 Бройлер

- 5.2.2.1.2 Слой

- 5.2.2.1.3 Другие домашние птицы

- 5.2.3 Жвачные животные

- 5.2.3.1 От суб-животного

- 5.2.3.1.1 Мясной скот

- 5.2.3.1.2 Молочный скот

- 5.2.3.1.3 Другие жвачные животные

- 5.2.4 Свинья

- 5.2.5 Другие животные

- 5.3 Страна

- 5.3.1 Франция

- 5.3.2 Германия

- 5.3.3 Италия

- 5.3.4 Нидерланды

- 5.3.5 Россия

- 5.3.6 Испания

- 5.3.7 Турция

- 5.3.8 Великобритания

- 5.3.9 Остальная Европа

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Компания Ландшафт

- 6.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 6.4.1 Adisseo

- 6.4.2 Cargill Inc.

- 6.4.3 CHR. Hansen A/S

- 6.4.4 DSM Nutritional Products AG

- 6.4.5 Evonik Industries AG

- 6.4.6 IFF(Danisco Animal Nutrition)

- 6.4.7 Kemin Industries

- 6.4.8 Kerry Group Plc

- 6.4.9 Marubeni Corporation (Orffa International Holding B.V.)

- 6.4.10 MIAVIT Stefan Niemeyer GmbH

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ КОРМОВЫХ ДОБАВОК

8. ПРИЛОЖЕНИЕ

- 8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Размер мирового рынка и DRO

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Сегментация индустрии кормовых пробиотиков в Европе

Бифидобактерии, энтерококки, лактобактерии, педиококки, стрептококки покрываются субдобавкой в виде сегментов. Аквакультура, Домашняя птица, Жвачные животные и Свиньи представлены в виде сегментов Животные. Франция, Германия, Италия, Нидерланды, Россия, Испания, Турция, Великобритания представлены в виде сегментов по странам.

- В 2022 году доля пробиотиков на европейском рынке кормовых добавок составила 7,6%. Использование пробиотиков в кормах для животных возросло благодаря их преимуществам в улучшении роста и продуктивности животных, защите от патогенов, улучшении функции иммунной системы, укреплении костей и борьбе с паразитизмом. В результате рыночная стоимость кормовых пробиотиков выросла на 11,3% с 2017 по 2022 год.

- Бифидобактерии и лактобактерии являются крупнейшими субдобавками кормовых пробиотиков, потребляемых в Европе, на их долю в 2022 году придется 57,1% рыночной стоимости кормовых пробиотиков в регионе. Лактобактерии помогают стимулировать пищеварительную систему, бороться с болезнетворными бактериями и вырабатывать витамины, а бифидобактерии помогают увеличение веса и улучшение здоровья и продуктивности животных.

- Птица-птица была крупнейшим сегментом животного происхождения на европейском рынке кормовых пробиотиков в 2022 году, занимая 36,0% рыночной доли. Прогнозируется, что этот сегмент будет расти со среднегодовым темпом роста 4,8% в течение прогнозируемого периода. Увеличение использования кормовых пробиотиков у домашней птицы обусловлено их положительным влиянием на показатели роста и общее состояние здоровья.

- Испания является основным рынком кормовых пробиотиков в Европе, на долю которого в 2022 году придется 15,5% рыночной стоимости, за ней следуют Франция (15,3%) и Германия (13,6%). Высокая доля рынка Испании обусловлена увеличением производства кормов на 2,6% в 2022 году по сравнению с предыдущим годом.

- Прогнозируется, что в течение прогнозируемого периода среднегодовой темп роста европейского рынка кормовых пробиотиков составит 4,7%. Этот рост в первую очередь объясняется увеличением общего производства кормов в регионе, которое увеличилось на 2,0% в период с 2017 по 2022 год. Кроме того, поскольку спрос на продукты животного происхождения продолжает расти, ожидается, что использование пробиотиков в кормах для животных будет расти в течение прогнозный период.

| Бифидобактерии |

| Энтерококк |

| лактобактерии |

| Педиококк |

| Стрептококк |

| Другие пробиотики |

| Аквакультура | От суб-животного | Рыба |

| Креветка | ||

| Другие виды аквакультуры | ||

| Птица | От суб-животного | Бройлер |

| Слой | ||

| Другие домашние птицы | ||

| Жвачные животные | От суб-животного | Мясной скот |

| Молочный скот | ||

| Другие жвачные животные | ||

| Свинья | ||

| Другие животные |

| Франция |

| Германия |

| Италия |

| Нидерланды |

| Россия |

| Испания |

| Турция |

| Великобритания |

| Остальная Европа |

| Субдобавка | Бифидобактерии | ||

| Энтерококк | |||

| лактобактерии | |||

| Педиококк | |||

| Стрептококк | |||

| Другие пробиотики | |||

| Животное | Аквакультура | От суб-животного | Рыба |

| Креветка | |||

| Другие виды аквакультуры | |||

| Птица | От суб-животного | Бройлер | |

| Слой | |||

| Другие домашние птицы | |||

| Жвачные животные | От суб-животного | Мясной скот | |

| Молочный скот | |||

| Другие жвачные животные | |||

| Свинья | |||

| Другие животные | |||

| Страна | Франция | ||

| Германия | |||

| Италия | |||

| Нидерланды | |||

| Россия | |||

| Испания | |||

| Турция | |||

| Великобритания | |||

| Остальная Европа | |||

Определение рынка

- ФУНКЦИИ - В исследовании кормовые добавки рассматриваются как коммерчески производимые продукты, которые используются для улучшения таких характеристик, как привес, коэффициент конверсии корма и потребление корма при скармливании в соответствующих пропорциях.

- РЕСЕЛЛЕРЫ - Компании, занимающиеся перепродажей кормовых добавок без добавленной стоимости, были исключены из рынка, чтобы избежать двойного учета.

- КОНЕЧНЫЕ ПОТРЕБИТЕЛИ - Конечными потребителями на исследуемом рынке считаются производители комбикормов. В сферу охвата не входят фермеры, покупающие кормовые добавки для непосредственного использования в качестве добавок или премиксов.

- ВНУТРЕННЕЕ ПОТРЕБЛЕНИЕ КОМПАНИИ - В исследование вошли компании, занимающиеся производством комбикормов, а также производством кормовых добавок. Однако при оценке размеров рынка было исключено внутреннее потребление кормовых добавок такими компаниями.

Методология исследования

Mordor Intelligence следует четырехэтапной методологии во всех наших отчетах.

- Шаг 1: Определить ключевые переменные: Количественные ключевые переменные (отрасль и внешние) в отношении конкретного сегмента продукта и страны выбираются из группы соответствующих переменных и факторов на основе исследований на рабочем столе и обзора литературы; вместе с первичными экспертными входами. Эти переменные дополнительно подтверждаются с помощью регрессионного моделирования (при необходимости).

- Шаг 2: Создать рыночную модель: Для создания надежной методологии прогнозирования переменные и факторы, определенные на шаге 1, тестируются на основе доступных исторических рыночных цифр. Через итеративный процесс устанавливаются переменные, необходимые для прогнозирования рынка, и модель создается на основе этих переменных.

- Шаг 3: Проверить и завершить: На этом важном этапе все рыночные цифры, переменные и звонки аналитиков проверяются через обширную сеть экспертов первичного исследования из изучаемого рынка. Респонденты выбираются на всех уровнях и функциях для создания глобальной картины изучаемого рынка.

- Шаг 4: Результаты исследования: Синдицированные отчеты, индивидуальные консалтинговые задания, базы данных и платформы подписки.