Объем рынка кормовых аминокислот в Европе

| Период исследования | 2017 - 2029 | |

| Размер Рынка (2024) | 2.27 Миллиардов долларов США | |

| Размер Рынка (2029) | 2.82 Миллиардов долларов США | |

| Наибольшая доля по подкатегории добавки | Лизин | |

| CAGR (2024 - 2029) | 4.48 % | |

| Наибольшая доля по странам | Испания | |

| Концентрация Рынка | Середина | |

Ключевые игроки | ||

| ||

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка кормовых аминокислот в Европе

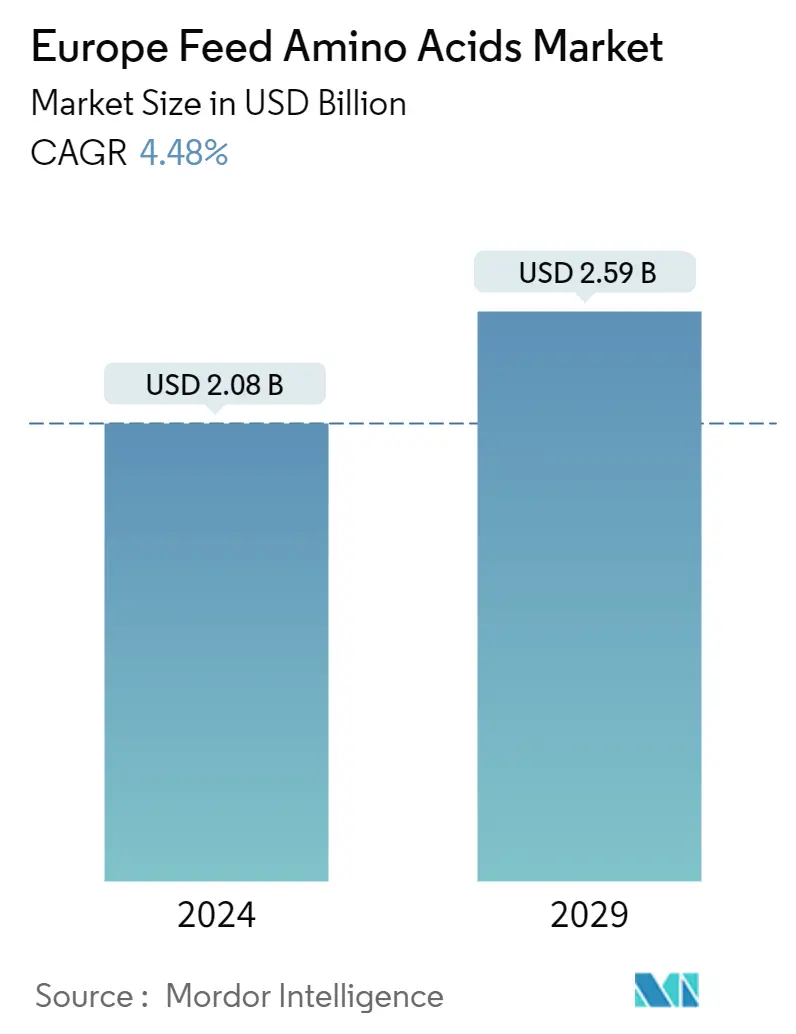

Объем европейского рынка кормовых аминокислот оценивается в 2,08 миллиарда долларов США в 2024 году и, как ожидается, достигнет 2,59 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 4,48% в течение прогнозируемого периода (2024-2029 годы).

- Кормовые аминокислоты стали жизненно важным компонентом европейского рынка кормовых добавок, их доля на рынке составит 24,9% в 2022 году, в первую очередь благодаря их роли в стимулировании роста животных и синтезе белка. Лизин и метионин традиционно были крупнейшими субдобавками кормовых аминокислот в регионе благодаря их способности улучшать такие характеристики эффективности, как здоровье кишечника и пищеварение у животных.

- Тем не менее, ожидается, что метионин и триптофан будут демонстрировать самый быстрый рост среди кормовых аминокислот в регионе со среднегодовыми темпами роста 4,8% и 4,7% соответственно в течение прогнозируемого периода. Этот рост можно объяснить растущим спросом на мясо и мясные продукты в сочетании с растущим осознанием использования добавок, которые способствуют росту животных, как важнейшего атрибута в коммерческом сельском хозяйстве.

- Испания была крупнейшим рынком кормовых аминокислот в регионе, на ее долю приходилось 15,7% доли рынка в стоимостном выражении. Далее следуют Франция, Германия и Россия с долями рынка 14,4%, 13,7% и 11,3% соответственно в стоимостном выражении в 2022 году. Эти страны имеют более высокие доли рынка из-за более высокого спроса на потребление и производство мяса и мясопродуктов.

- Птицы являются крупнейшим видом животных на рынке кормовых аминокислот в 2022 году, их доля рынка составит 34,9% из-за увеличения спроса на мясо птицы и яйца.

- В заключение, ожидается, что растущий спрос на мясо и мясные продукты в сочетании с растущим пониманием преимуществ добавок, способствующих росту животных, будет стимулировать рынок кормовых аминокислот в Европе в среднем на 4,5% в течение прогнозируемого периода.

- В 2022 году аминокислоты представляли значительную долю европейского рынка кормовых добавок, составляя около 5,3% его общей стоимости и 1,1% от общего объема. Этот рост объясняется растущим спросом на белок животного происхождения и способностью аминокислот повышать качество и продуктивность продуктов животного происхождения.

- Испания доминировала на рынке кормовых аминокислот в Европе с рыночной стоимостью 299,9 млн долларов США в 2022 году, при этом ожидается, что среднегодовой темп роста составит 5,0% в течение прогнозируемого периода. Лизин и метионин были наиболее потребляемыми аминокислотами в Испании, на их долю в 2022 году приходилось 31,4% и 28,4% рыночной стоимости соответственно.

- С другой стороны, Франция имеет давний рынок кормовых аминокислот и в 2022 году занимала вторую по величине долю в Европе - 274,1 миллиона долларов США.

- Среди всех видов животных домашняя птица была крупнейшим видом животных, на долю которого в 2022 году пришлось 34,9% доли рынка в Европе, за ней следовали свиньи и жвачные животные, на долю которых приходилось 33,1% и 28% доли рынка соответственно. Эта тенденция напрямую связана с увеличением производства кормов в регионе с использованием большего количества аминокислот.

- Великобритания и Россия были самыми быстрорастущими рынками в Европе зарегистрированные среднегодовые темпы роста составили 5,1% и 5,0% в течение прогнозируемого периода соответственно. Движущими факторами являются растущие темпы поголовья скота и производства кормов. Например, поголовье свиней в России увеличилось на 15,0% в период с 2017 по 2020 год.

- В период с 2017 по 2022 год общее производство кормов в Европе выросло на 1,9%. В результате, с учетом производства кормов и роста поголовья животных, ожидается, что среднегодовой темп роста рынка кормовых аминокислот составит 4,5% в течение прогнозируемого периода.

Тенденции рынка кормовых аминокислот в Европе

- В молочном секторе Европы наблюдается рост, а говядина является третьим по величине мясом, потребляемым в регионе, что способствует росту поголовья жвачных животных.

- Поголовье свиней в Испании составляло 24,3% от поголовья свиней в Европе, а государственная поддержка выращивания свиней в Венгрии еще больше способствует увеличению спроса на свиней.

- Вспышка птичьего гриппа и российско-украинская война оказали негативное влияние на производство кормов, но рост поголовья птицы увеличил спрос на корма для птицы.

- Государственное финансирование и снижение финансовых рисков помогают увеличить производство кормов для жвачных животных, но политика защиты животных и растущие расходы на коммунальные услуги являются сдерживающими факторами для региона.

- Эпидемия африканской чумы свиней (АЧС) в восточных странах ЕС и высокая стоимость зерна оказали негативное влияние в 2020-2021 годах, а увеличение поголовья свиней приведет к увеличению спроса на производство кормов для свиней.

Обзор отрасли кормовых аминокислот в Европе

Европейский рынок кормовых аминокислот умеренно консолидирован пять крупнейших компаний занимают 51,25%. Основными игроками на этом рынке являются Adisseo, Archer Daniel Midland Co., Evonik Industries AG, IFF (Danisco Animal Nutrition) и SHV (Nutreco NV) (отсортировано в алфавитном порядке).

Лидеры европейского рынка кормовых аминокислот

Adisseo

Archer Daniel Midland Co.

Evonik Industries AG

IFF(Danisco Animal Nutrition)

SHV (Nutreco NV)

Other important companies include Ajinomoto Co., Inc., Alltech, Inc., Dangschat T.O.H. GmbH & Co. KG, Kemin Industries, Lonza Group Ltd..

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости европейского рынка кормовых аминокислот

- Октябрь 2022 г . Партнерство между Evonik и BASF предоставило Evonik определенные неисключительные лицензионные права на OpteinicsTM, цифровое решение, позволяющее улучшить понимание и снизить воздействие на окружающую среду промышленности по производству животного белка и кормов.

- Февраль 2021 г . IFF сотрудничает с подразделением DuPont Nutrition Biosciences и продолжает работать в рамках IFF. В результате сделки стоимость объединенной компании оценивается в 45,4 млрд долларов США на основе стоимости предприятия. Окончательное соглашение о слиянии позволит создать ведущие ингредиенты и решения для клиентов по всему миру.

- Ноябрь 2020 г . Adisseo приобрела Framelco Group, голландскую компанию по производству кормовых добавок. Это позволило компании предлагать инновационные продукты для животноводства и аквакультуры с добавленной стоимостью.

Отчет о рынке кормовых аминокислот в Европе – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 4.1 Поголовье животных

- 4.1.1 Птица

- 4.1.2 Жвачные животные

- 4.1.3 Свинья

- 4.2 Производство кормов

- 4.2.1 Аквакультура

- 4.2.2 Птица

- 4.2.3 Жвачные животные

- 4.2.4 Свинья

- 4.3 Нормативно-правовая база

- 4.3.1 Франция

- 4.3.2 Германия

- 4.3.3 Италия

- 4.3.4 Нидерланды

- 4.3.5 Россия

- 4.3.6 Испания

- 4.3.7 Турция

- 4.3.8 Великобритания

- 4.4 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

- 5.1 Субдобавка

- 5.1.1 Лизин

- 5.1.2 Метионин

- 5.1.3 Треонин

- 5.1.4 Триптофан

- 5.1.5 Другие аминокислоты

- 5.2 Животное

- 5.2.1 Аквакультура

- 5.2.1.1 От суб-животного

- 5.2.1.1.1 Рыба

- 5.2.1.1.2 Креветка

- 5.2.1.1.3 Другие виды аквакультуры

- 5.2.2 Птица

- 5.2.2.1 От суб-животного

- 5.2.2.1.1 Бройлер

- 5.2.2.1.2 Слой

- 5.2.2.1.3 Другие домашние птицы

- 5.2.3 Жвачные животные

- 5.2.3.1 От суб-животного

- 5.2.3.1.1 Мясной скот

- 5.2.3.1.2 Молочный скот

- 5.2.3.1.3 Другие жвачные животные

- 5.2.4 Свинья

- 5.2.5 Другие животные

- 5.3 Страна

- 5.3.1 Франция

- 5.3.2 Германия

- 5.3.3 Италия

- 5.3.4 Нидерланды

- 5.3.5 Россия

- 5.3.6 Испания

- 5.3.7 Турция

- 5.3.8 Великобритания

- 5.3.9 Остальная Европа

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Компания Ландшафт

- 6.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 6.4.1 Adisseo

- 6.4.2 Ajinomoto Co., Inc.

- 6.4.3 Alltech, Inc.

- 6.4.4 Archer Daniel Midland Co.

- 6.4.5 Dangschat T.O.H. GmbH & Co. KG

- 6.4.6 Evonik Industries AG

- 6.4.7 IFF(Danisco Animal Nutrition)

- 6.4.8 Kemin Industries

- 6.4.9 Lonza Group Ltd.

- 6.4.10 SHV (Nutreco NV)

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ КОРМОВЫХ ДОБАВОК

8. ПРИЛОЖЕНИЕ

- 8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Размер мирового рынка и DRO

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Сегментация промышленности кормовых аминокислот в Европе

Лизин, метионин, треонин, триптофан включены в субдобавку в виде сегментов. Аквакультура, Домашняя птица, Жвачные животные и Свиньи представлены в виде сегментов Животные. Франция, Германия, Италия, Нидерланды, Россия, Испания, Турция, Великобритания представлены в виде сегментов по странам.

- Кормовые аминокислоты стали жизненно важным компонентом европейского рынка кормовых добавок, их доля на рынке составит 24,9% в 2022 году, в первую очередь благодаря их роли в стимулировании роста животных и синтезе белка. Лизин и метионин традиционно были крупнейшими субдобавками кормовых аминокислот в регионе благодаря их способности улучшать такие характеристики эффективности, как здоровье кишечника и пищеварение у животных.

- Тем не менее, ожидается, что метионин и триптофан будут демонстрировать самый быстрый рост среди кормовых аминокислот в регионе со среднегодовыми темпами роста 4,8% и 4,7% соответственно в течение прогнозируемого периода. Этот рост можно объяснить растущим спросом на мясо и мясные продукты в сочетании с растущим осознанием использования добавок, которые способствуют росту животных, как важнейшего атрибута в коммерческом сельском хозяйстве.

- Испания была крупнейшим рынком кормовых аминокислот в регионе, на ее долю приходилось 15,7% доли рынка в стоимостном выражении. Далее следуют Франция, Германия и Россия с долями рынка 14,4%, 13,7% и 11,3% соответственно в стоимостном выражении в 2022 году. Эти страны имеют более высокие доли рынка из-за более высокого спроса на потребление и производство мяса и мясопродуктов.

- Птицы являются крупнейшим видом животных на рынке кормовых аминокислот в 2022 году, их доля рынка составит 34,9% из-за увеличения спроса на мясо птицы и яйца.

- В заключение, ожидается, что растущий спрос на мясо и мясные продукты в сочетании с растущим пониманием преимуществ добавок, способствующих росту животных, будет стимулировать рынок кормовых аминокислот в Европе в среднем на 4,5% в течение прогнозируемого периода.

| Лизин |

| Метионин |

| Треонин |

| Триптофан |

| Другие аминокислоты |

| Аквакультура | От суб-животного | Рыба |

| Креветка | ||

| Другие виды аквакультуры | ||

| Птица | От суб-животного | Бройлер |

| Слой | ||

| Другие домашние птицы | ||

| Жвачные животные | От суб-животного | Мясной скот |

| Молочный скот | ||

| Другие жвачные животные | ||

| Свинья | ||

| Другие животные |

| Франция |

| Германия |

| Италия |

| Нидерланды |

| Россия |

| Испания |

| Турция |

| Великобритания |

| Остальная Европа |

| Субдобавка | Лизин | ||

| Метионин | |||

| Треонин | |||

| Триптофан | |||

| Другие аминокислоты | |||

| Животное | Аквакультура | От суб-животного | Рыба |

| Креветка | |||

| Другие виды аквакультуры | |||

| Птица | От суб-животного | Бройлер | |

| Слой | |||

| Другие домашние птицы | |||

| Жвачные животные | От суб-животного | Мясной скот | |

| Молочный скот | |||

| Другие жвачные животные | |||

| Свинья | |||

| Другие животные | |||

| Страна | Франция | ||

| Германия | |||

| Италия | |||

| Нидерланды | |||

| Россия | |||

| Испания | |||

| Турция | |||

| Великобритания | |||

| Остальная Европа | |||

Определение рынка

- ФУНКЦИИ - В исследовании кормовые добавки рассматриваются как коммерчески производимые продукты, которые используются для улучшения таких характеристик, как прирост веса, коэффициент конверсии корма и потребление корма при скармливании в соответствующих пропорциях.

- РЕСЕЛЛЕРЫ - Компании, занимающиеся перепродажей кормовых добавок без добавленной стоимости, были исключены из рынка, чтобы избежать двойного учета.

- КОНЕЧНЫЕ ПОТРЕБИТЕЛИ - Конечными потребителями на исследуемом рынке считаются производители комбикормов. В сферу охвата не входят фермеры, покупающие кормовые добавки для непосредственного использования в качестве добавок или премиксов.

- ВНУТРЕННЕЕ ПОТРЕБЛЕНИЕ КОМПАНИИ - В исследование вошли компании, занимающиеся производством комбикормов, а также производством кормовых добавок. Однако при оценке размеров рынка было исключено внутреннее потребление кормовых добавок такими компаниями.

Методология исследования

Mordor Intelligence следует четырехэтапной методологии во всех наших отчетах.

- Шаг 1: Определить ключевые переменные: Количественные ключевые переменные (отрасль и внешние) в отношении конкретного сегмента продукта и страны выбираются из группы соответствующих переменных и факторов на основе исследований на рабочем столе и обзора литературы; вместе с первичными экспертными входами. Эти переменные дополнительно подтверждаются с помощью регрессионного моделирования (при необходимости).

- Шаг 2: Создать рыночную модель: Для создания надежной методологии прогнозирования переменные и факторы, определенные на шаге 1, тестируются на основе доступных исторических рыночных цифр. Через итеративный процесс устанавливаются переменные, необходимые для прогнозирования рынка, и модель создается на основе этих переменных.

- Шаг 3: Проверить и завершить: На этом важном этапе все рыночные цифры, переменные и звонки аналитиков проверяются через обширную сеть экспертов первичного исследования из изучаемого рынка. Респонденты выбираются на всех уровнях и функциях для создания глобальной картины изучаемого рынка.

- Шаг 4: Результаты исследования: Синдицированные отчеты, индивидуальные консалтинговые задания, базы данных и платформы подписки.