Размер и доля рынка систем охлаждения дата-центров Европы

Анализ рынка систем охлаждения дата-центров Европы от Mordor Intelligence

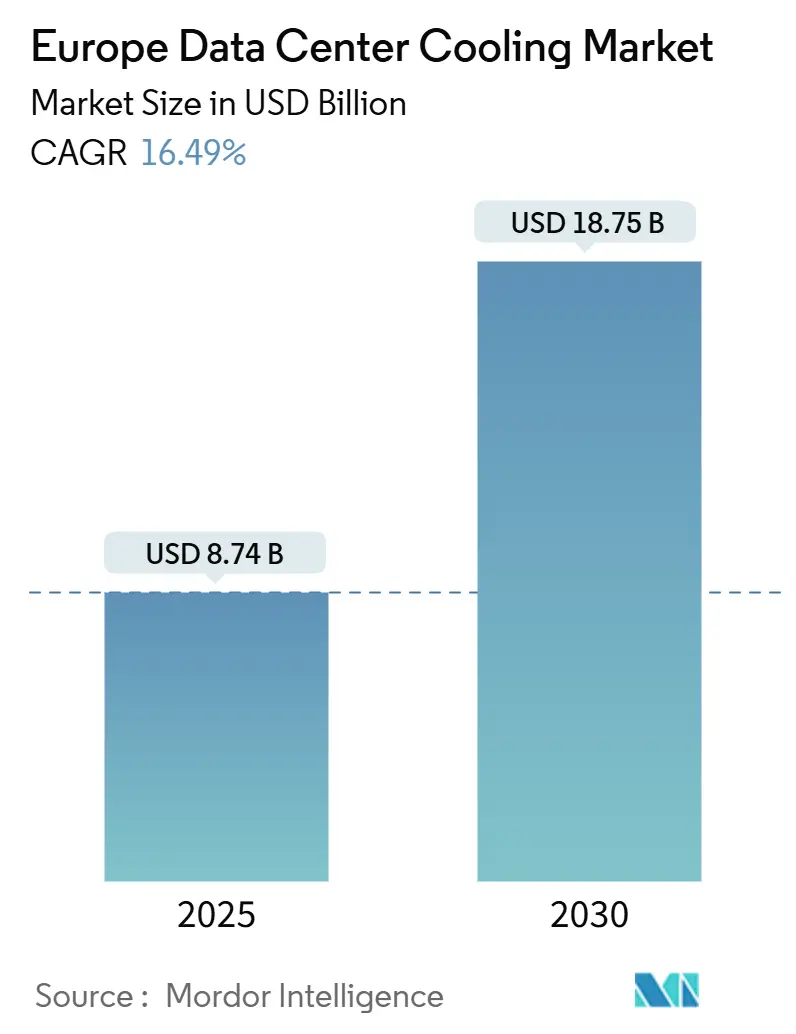

Рынок систем охлаждения дата-центров Европы составляет 8,74 млрд долл. США в 2025 году и прогнозируется достичь 18,75 млрд долл. США к 2030 году, развиваясь с CAGR 16,49%. Спрос на мощности, готовые к ИИ, более строгие правила энергоэффективности и постоянные ограничения поставок в коридоре FLAP-D объединились для ускорения инвестиций в передовое управление температурным режимом. Естественные условия свободного охлаждения в Северном регионе, а также обязательное повторное использование отработанного тепла для объектов свыше 1 МВт, меняют выбор технологий в пользу жидкостных систем и интеграции с районным отоплением. Консолидация поставщиков усиливается, поскольку действующие поставщики HVAC приобретают специалистов по жидкостному охлаждению для обеспечения компетенций, необходимых для стоек высокой плотности. Нехватка компонентов и задержки подключения к сети остаются краткосрочными тормозами, однако операторы с запасом капитала используют жидкостное охлаждение для увеличения плотности стоек и премиальной маржи ИИ, укрепляя лидерство региона в устойчивой цифровой инфраструктуре.

Ключевые выводы отчета

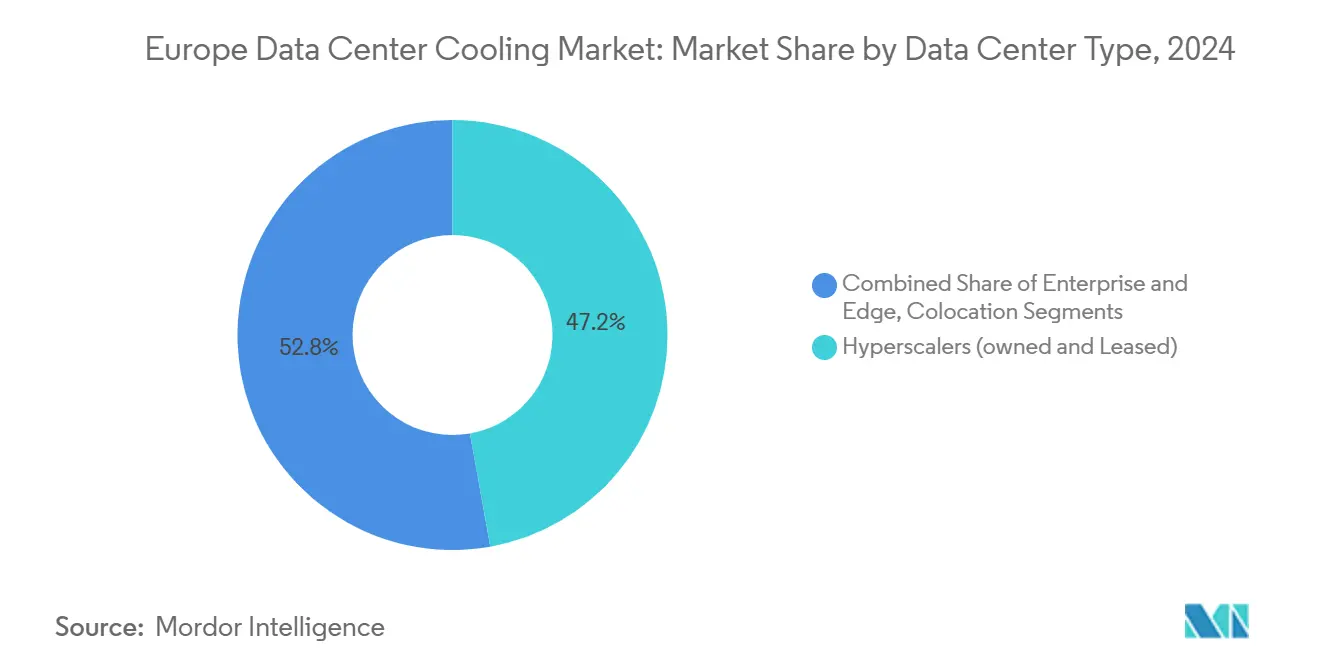

- По типу дата-центра гипермасштабируемые объекты занимали 47,2% доли европейского рынка систем охлаждения дата-центров в 2024 году, показав самое быстрое расширение с CAGR 16,9% до 2030 года.

- По классификации уровней объекты уровня 3 лидировали с долей доходов 65,3% в 2024 году; прогнозируется, что объекты уровня 4 будут расти с CAGR 17,4% в период 2025-2030 годов.

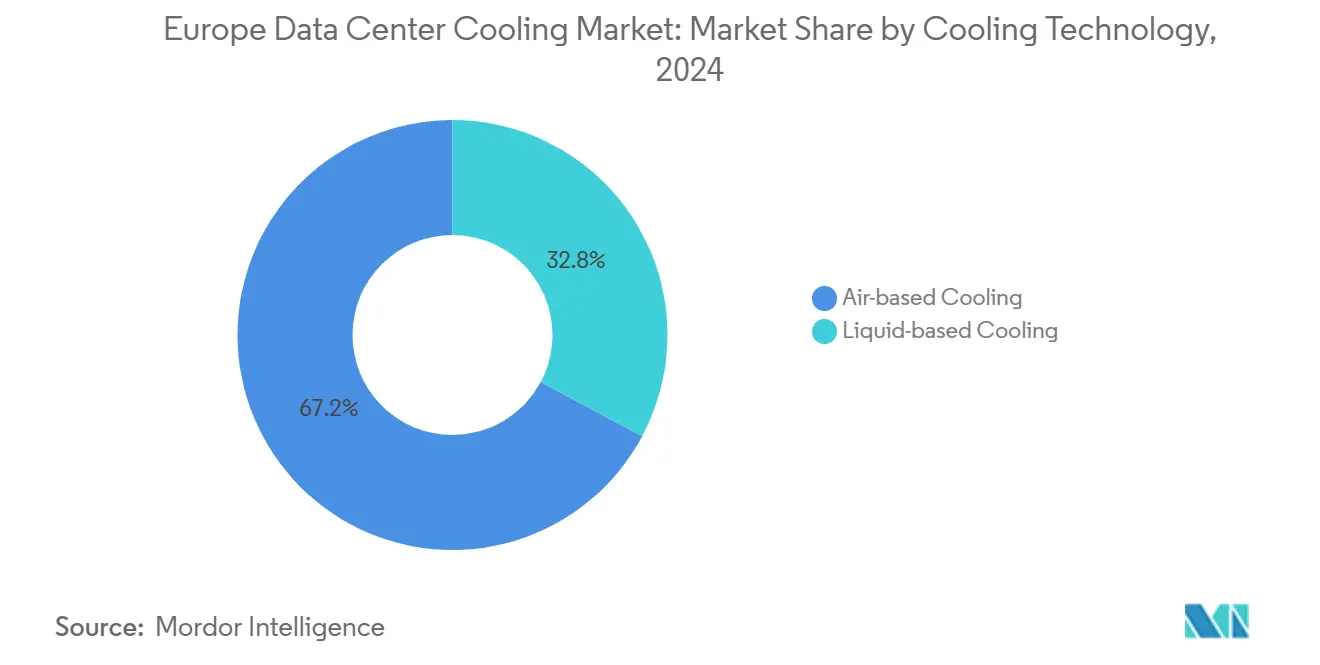

- По технологии охлаждения воздушные решения сохранили долю 67,2% в 2024 году, тогда как прогнозируется, что жидкостные системы будут расти с CAGR 18,2% до 2030 года.

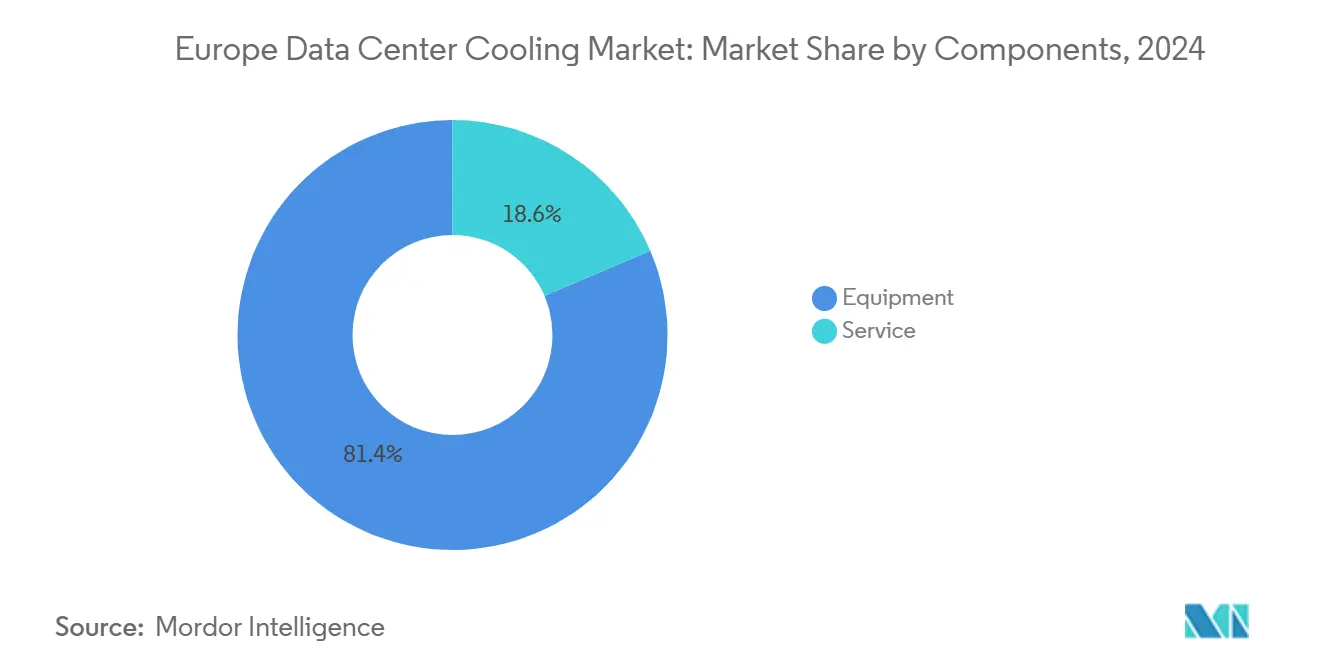

- По компонентам оборудование занимало 81,4% доли размера рынка систем охлаждения дата-центров Европы в 2024 году; ожидается, что услуги вырастут с CAGR 17,4% до 2030 года.

- По странам Великобритания составляла 34,3% размера рынка систем охлаждения дата-центров Европы в 2024 году; Польша представляет самый быстрорастущий национальный рынок с CAGR 16,5% до 2030 года.

Тенденции и аналитика рынка систем охлаждения дата-центров Европы

Анализ воздействия драйверов

| Драйвер | (~)% влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Растущая плотность мощности стоек, управляемых ИИ | +4.2% | Глобально, с концентрацией в коридоре FLAP-D | Краткосрочно (≤ 2 лет) |

| Европейский зеленый курс и связанные мандаты энергоэффективности | +3.8% | По всему ЕС, наиболее сильно в Германии и Нидерландах | Среднесрочно (2-4 года) |

| Расширения гипермасштабируемых и колокационных центров в коридоре FLAP-D | +3.1% | Франкфурт, Лондон, Амстердам, Париж, Дублин | Среднесрочно (2-4 года) |

| Климатическое преимущество свободного охлаждения Северной Европы | +2.4% | Страны Северной Европы, распространяющиеся на Северную Германию | Долгосрочно (≥ 4 лет) |

| Доходы от районного отопления от повторного использования отработанного тепла | +1.8% | Страны Северной Европы, Германия, Нидерланды | Долгосрочно (≥ 4 лет) |

| Суверенные кластеры ИИ, внедряющие микро-модульное жидкостное охлаждение | +1.3% | Национальные инициативы в основных экономиках ЕС | Среднесрочно (2-4 года) |

| Источник: Mordor Intelligence | |||

Растущая плотность мощности стоек, управляемых ИИ

Кластеры обучения ИИ повышают нагрузку стоек с 10-15 кВт до 40-60 кВт, сдвиг, который делает обычные блоки CRAH неадекватными. Vertiv отметила 37% годовой рост заказов на жидкостное охлаждение в третьем квартале 2024 года по мере ускорения GPU-интенсивных проектов. Суверенные программы ИИ усиливают тенденцию: новая Суверенная ИИ-фабрика Beyond.pl в Польше использует микро-модульные жидкостные модули для концентрации национальных вычислений в безопасных площадках.[1]Beyond.pl, "Sovereign AI Factory launch press release," telekomtalk.infoБолее высокое содержание жидкостного охлаждения стимулирует спрос на медь, добавляя дополнительную нагрузку на цепочки поставок, уже справляющиеся с длительными сроками поставки.

Европейский зеленый курс и связанные мандаты энергоэффективности

Директива об энергоэффективности обязывает объекты свыше 1 МВт рекуперировать отработанное тепло, если это технически осуществимо, направляя проекты к контурам охлаждения с низкой эксергией, связанным с муниципальными сетями. Центр Avalon 3 Retelit в Милане уже перенаправляет 2,5 МВт в районное отопление, сокращая 3300 тонн CO₂ ежегодно.[2]Retelit, "Avalon 3 heat-reuse project," retelit.it Параллельно поэтапный отказ от F-газов ускоряет миграцию к хладагентам с низким GWP или жидкостным технологиям без хладагентов.

Расширения гипермасштабируемых и колокационных центров в коридоре FLAP-D

Вакансии в FLAP-D снизились в 2024 году и прогнозируется их рост в 2025 году, заставляя гипермасштабируемые компании предварительно арендовать мощности за 16 месяцев до запуска. Кампус Colt Frankfurt West был полностью забронирован до завершения строительства корпуса. Системы охлаждения теперь являются ключевым дифференциатором; расширение Digital Realty во Франкфурте продвигает жидкостные системы, оптимизированные для ИИ, как премиум-функцию.[3]Digital Realty, "Digital Realty expands in Frankfurt," digitalrealty.com

Климатическое преимущество свободного охлаждения Северной Европы

Северные температуры позволяют операторам достигать показателей PUE около 1,1, сокращая счета за электроэнергию до 40%. XTX Markets выделила 1 млрд евро на кампус в Каяани, который будет полагаться на наружный воздух и экспорт тепла в местную сеть. Охлаждение фьордной водой в Green Mountain в Норвегии полностью устраняет нагрузки чиллеров и поддерживает государственную стратегию цифрового экспорта.

Анализ воздействия ограничений

| Ограничение | (~)% влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Высокие капитальные затраты на модернизацию жидкостного охлаждения | -2.8% | Глобально, особенно затрагивающие устаревшие объекты | Краткосрочно (≤ 2 лет) |

| Сложность поэтапного отказа от F-газов/хладагентов по всему ЕС | -1.9% | По всему ЕС, наибольшее влияние в Южной Европе | Среднесрочно (2-4 года) |

| Нехватка сертифицированных навыков водоподготовки | -1.4% | Глобально, остро в Восточной и Южной Европе | Среднесрочно (2-4 года) |

| Мораторий на подключение к сети в мегаполисах с дефицитом электроэнергии | -1.1% | Амстердам, Дублин, столичные районы Лондона | Краткосрочно (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Высокие капитальные затраты на модернизацию жидкостного охлаждения

Модернизация существующего зала под контуры прямого охлаждения чипов может стоить свыше 1000 долл. США за кВт, цифра, которая заставляет операторов взвешивать строительство 'с нуля' против модернизации. Сроки поставки компонентов 12-16 месяцев для насосов, клапанов CDU и высокопроизводительных чиллеров продлевают окупаемость проектов. Нехватка навыков добавляет операционные расходы, поскольку экспертиза в области химии воды требует премиальных ставок.

Сложность поэтапного отказа от F-газов/хладагентов по всему ЕС

Ограничение F-газов до 2030 года сжимает доступность смесей с высоким GWP, повышая цены и усложняя планирование технического обслуживания. Запуск Blue e+ S от Rittal, снижающий GWP на 56%, иллюстрирует затраты на пересмотр дизайна, но также путь к соответствию. Различные календари исполнения в странах-членах увеличивают юридическую нагрузку для многострановых операторов.

Сегментный анализ

По типу дата-центра: гипермасштабируемые центры стимулируют трансформацию рынка

Гипермасштабируемые объекты захватили 47,2% доли европейского рынка систем охлаждения дата-центров в 2024 году и прогнозируется их рост с CAGR 16,9%, подтверждая их непропорционально большое влияние на миграцию технологий. Их обширные капитальные бюджеты поглощают более высокие первоначальные затраты на погружные резервуары и теплообменники задней двери, ускоряя кривые обучения экосистемы. Корпоративные и периферийные объекты отстают в принятии, но пилотируют модульное распределение хладагента для удовлетворения локализованного вывода ИИ. Операторы колокации выбирают средний путь, предлагая 'люксы жидкостного охлаждения', которые снижают риск клиентской трансформации, подход, который поддерживает растущий доход от услуг.

Мандаты суверенного ИИ усиливают импульс гипермасштабируемых центров. Новейшие европейские проекты Microsoft выделяют целые залы под стойки, готовые к жидкостному охлаждению, обеспечивая вычислительные площади, которые обычные воздушные компоновки не могут разместить. Арендодатели колокации отвечают маркетингом жидкостного охлаждения как услуги, премию, которую они возвращают через сборы за более высокую плотность. Операторы периферийных центров, под давлением требований к задержке, принимают компактные модули диэлектрической жидкости, иллюстрируя, как динамика масштаба фильтруется через всю экосистему.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По типу уровня: уровень 4 становится пионером жидкостного охлаждения

Уровень 3 остается основным выбором с долей 65,3% размера рынка систем охлаждения дата-центров Европы в 2024 году, предпочитаемый за сбалансированную устойчивость и стоимость. Однако площади уровня 4 расширяются с CAGR 17,4%, поскольку суверенные облака и регулируемые секторы требуют одновременной ремонтопригодности. Чертежи уровня 4 часто интегрируют двойные контуры охлаждающей жидкости с насосами N+N, устанавливая новые нормы надежности.

Менеджеры уровня 3 принимают селективные жидкостные модернизации - теплообменники задней двери для арендаторов ИИ, ряды CRAH для стоек общего назначения - создавая гибридные среды, которые продлевают жизнь активов. Объекты уровня 1/2 занимают нишевую релевантность для распределения контента и резервного копирования; их упрощенное охлаждение часто использует непрямое свободное охлаждение для минимизации расходов. Органы стандартизации пересматривают, достаточно ли текущие определения уровней учитывают избыточность жидкостных систем, предполагая будущие кодификации проектирования.

По технологии охлаждения: жидкостные системы набирают стратегический импульс

Воздушные методы по-прежнему составляют 67,2% доходов 2024 года. Экономайзерные чиллеры и блоки CRAH доминируют в реконструированных объектах, а непрямые испарительные башни остаются экономически эффективными в умеренном климате. Однако давление нарастает от роста жидкостного охлаждения с CAGR 18,2%, возглавляемого пластинами прямого охлаждения чипов и однофазным погружением. Поставщики погружения демонстрируют тепловую мощность чипов свыше 1000 Вт, позволяя стойкам ИИ превышать исторические потолки плотности.

Дружественные к модернизации теплообменники задней двери заполняют разрыв для устаревших залов, обеспечивая охлаждение 30 кВт на стойку без изменений водопровода на уровне пола. Технологическая гонка стимулирует M&A: Baltimore Aircoil лицензировала патенты на погружение DUG для обеспечения присутствия в нишах высокой плотности. Традиционные специалисты по воздушному охлаждению формируют партнерства для защиты доли, отражая признание того, что потолок производительности одного только воздуха достигнут для вычислений следующего поколения.

По компонентам: рост услуг отражает сложность внедрения

Оборудование сохранило долю 81,4% в 2024 году, соотношение, поддерживаемое аппаратно-интенсивными циклами строительства. Однако прогнозируется рост сегмента услуг на 17,4% CAGR, поскольку операторы передают на аутсорсинг проектирование, ввод в эксплуатацию и предиктивное обслуживание. Стартапы жидкостного охлаждения объединяют мониторинг качества жидкости, аналитику обнаружения утечек и обучение в повторяющиеся контракты, расширяя пожизненный доход на МВт.

Услуги по установке захватывают наибольшую долю, отражая специализированные навыки монтажа труб, сварки и герметизации, необходимые для контуров охлаждающей жидкости. Спрос на обслуживание также повышен, поскольку надежность насосов напрямую влияет на метрики SLA времени безотказной работы. Консультации по утилизации отработанного тепла и соответствию регулированию ЕС становятся прибыльной нишей, с инжиниринговыми фирмами, моделирующими термодинамические и финансовые доходы от подключений к районному отоплению.

Географический анализ

Великобритания лидировала с 34,3% размера рынка систем охлаждения дата-центров Европы в 2024 году, стимулируемая финансово-ориентированным облачным спросом Лондона и благоприятными амортизационными льготами. Ограничения энергосети вокруг кольца M25 подтолкнули проекты к решениям с PUE менее 1,2. 30 МВт проект Green Mountain в Восточном Лондоне нацелен на высокопроизводительные рабочие нагрузки и использует передовые жидкостные контуры для соблюдения лимитов распределения мощности. Правительственные прогнозы, оценивающие вклад сектора в 44 млрд фунтов стерлингов к 2035 году, поддерживают политическую поддержку.

Польша является выдающимся фронтиром роста с CAGR 16,5%. Гипермасштабируемые компании, привлеченные средними затратами на электроэнергию и близостью к ЕС, обязались потратить миллиарды евро; только Google выделила 3 млрд евро на региональные облачные зоны. Кампус Atman стоимостью 344 млн долл. США в Варшаве добавляет 14,4 МВт с контурами жидкостного охлаждения, которые поддерживают стойки 50 кВт.

Конкурентная среда

Конкуренция на европейском рынке систем охлаждения дата-центров усиливается, поскольку масштаб и широта технологий становятся решающими. Приобретение Motivair компанией Schneider Electric за 850 млн долл. США обеспечило IP погружения и производство CDU высокой мощности. Vertiv использует глобальную сервисную франшизу для заключения многолетних договоров поддержки и показала 19,2% органический рост чистых продаж в третьем квартале 2024 года.

Стратегические альянсы дополняют M&A. Munters и ZutaCore объединяют адиабатическую обработку воздуха с контурами диэлектрической жидкости прямо на чип, соединяя залы смешанной плотности. Платформа QuantumLeap Carrier объединяет чиллеры, стойки CDU и управление ИИ, сигнализируя поворот от дискретного оборудования к интегрированным экосистемам.

Нарушители, такие как Submer, Iceotope и Asperitas, нацеливаются на ниши погружения, заставляя действующих игроков лицензировать или приобретать. Возможность белого пространства лежит в гибридных архитектурах: поставщики, объединяющие экономизацию воздушной стороны с близко связанными жидкостными контурами, позиционируют себя для выигрыша циклов обновления в реконструированных объектах. Возможности услуг становятся рвом; поставщики, предлагающие пакеты проектирования-строительства-эксплуатации, закрепляют операторов в десятилетних потоках доходов.

Лидеры отрасли систем охлаждения дата-центров Европы

-

Vertiv Group Corp.

-

Stulz GmbH

-

Schneider Electric SE

-

Rittal GmbH & Co. KG

-

Asetek A/S

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Февраль 2025: Carrier Global представила QuantumLeap, набор, интегрирующий прямое охлаждение чипа и интеллектуальные элементы управления для дата-центров ИИ.

- Февраль 2025: Green Mountain и KMW завершили строительство объекта в районе FLAP-D рядом с Франкфуртом, добавив мощности, готовые к жидкостному охлаждению.

- Январь 2025: XTX Markets выделила 1 млрд евро на кампус в Каяани, Финляндия, использующий охлаждение наружным воздухом и экспорт тепла.

- Январь 2025: Владелец Lidl объявил о кампусе мощностью 200 МВт в Любенау, Германия, продвигая конвейер высокоплотного строительства страны.

Область применения отчета о рынке систем охлаждения дата-центров Европы

Охлаждение дата-центра относится к коллективному оборудованию, инструментам, техникам и процессам, которые обеспечивают идеальную рабочую температуру в объекте дата-центра. С увеличением мощности и более высокой плотности растет потребность в IT-оборудовании с энергоэффективным охлаждением. Преимущества, предлагаемые технологией, и поддержка правительства путем введения правил эффективности для дата-центров, ожидается, непосредственно стимулируют рост рынка в различных областях, таких как IT, BFSI, телекоммуникации и т.д., в регионе.

Европейский рынок систем охлаждения дата-центров сегментируется по технологии охлаждения (воздушное охлаждение (CRAH, чиллер и экономайзер, градирня (прямое, непрямое и двухступенчатое охлаждение) и другие)) и жидкостное охлаждение (погружное охлаждение, прямое охлаждение чипа и теплообменник задней двери)), вертикали конечного пользователя (IT и телеком, розничная торговля и потребительские товары, здравоохранение, медиа и развлечения, федеральные и институциональные агентства и другие конечные пользователи), и географии (Великобритания, Германия, Россия, Дания, Норвегия, Нидерланды, Испания, Польша, Швейцария, Австрия, Бельгия, Франция, Италия, Ирландия, Швеция и остальная Европа). Размеры рынка и прогнозы предоставляются в стоимостном выражении (долл. США) для всех вышеперечисленных сегментов.

| Гипермасштабируемые (собственные и арендованные) |

| Корпоративные и периферийные |

| Колокация |

| Уровни 1 и 2 |

| Уровень 3 |

| Уровень 4 |

| Воздушное охлаждение | Чиллер и экономайзер (системы DX) |

| CRAH | |

| Градирня (покрывает прямое, непрямое и двухступенчатое охлаждение) | |

| Другие | |

| Жидкостное охлаждение | Погружное охлаждение |

| Прямое охлаждение чипа | |

| Теплообменник задней двери |

| По услугам | Консультации и обучение |

| Установка и развертывание | |

| Техническое обслуживание и поддержка | |

| По оборудованию |

| Великобритания |

| Германия |

| Нидерланды |

| Испания |

| Польша |

| Швейцария |

| Австрия |

| Остальная Европа |

| По типу дата-центра | Гипермасштабируемые (собственные и арендованные) | |

| Корпоративные и периферийные | ||

| Колокация | ||

| По типу уровня | Уровни 1 и 2 | |

| Уровень 3 | ||

| Уровень 4 | ||

| По технологии охлаждения | Воздушное охлаждение | Чиллер и экономайзер (системы DX) |

| CRAH | ||

| Градирня (покрывает прямое, непрямое и двухступенчатое охлаждение) | ||

| Другие | ||

| Жидкостное охлаждение | Погружное охлаждение | |

| Прямое охлаждение чипа | ||

| Теплообменник задней двери | ||

| По компонентам | По услугам | Консультации и обучение |

| Установка и развертывание | ||

| Техническое обслуживание и поддержка | ||

| По оборудованию | ||

| По странам | Великобритания | |

| Германия | ||

| Нидерланды | ||

| Испания | ||

| Польша | ||

| Швейцария | ||

| Австрия | ||

| Остальная Европа | ||

Ключевые вопросы, рассмотренные в отчете

Каков текущий размер рынка систем охлаждения дата-центров Европы?

Рынок систем охлаждения дата-центров Европы оценивается в 8,74 млрд долл. США в 2025 году и прогнозируется достичь 18,75 млрд долл. США к 2030 году.

Какой сегмент занимает наибольшую долю рынка систем охлаждения дата-центров Европы?

Гипермасштабируемые дата-центры лидируют с долей рынка 47,2% в 2024 году, что обусловлено крупными развертываниями ИИ и облачных технологий.

Почему технологии жидкостного охлаждения набирают популярность в Европе?

Стойки ИИ теперь превышают 40 кВт, выходя за пределы возможностей воздушного охлаждения, а правила энергоэффективности ЕС отдают предпочтение жидкостным системам, которые поддерживают повторное использование отработанного тепла и низкий PUE.

Как регулирование ЕС влияет на выбор охлаждения?

Директива об энергоэффективности требует рекуперации тепла для крупных объектов, а поэтапный отказ от F-газов ограничивает хладагенты с высоким GWP, заставляя операторов переходить к эффективным жидкостным решениям или решениям с низким GWP.

Последнее обновление страницы: