Размер и доля рынка непрерывного мониторинга глюкозы Европы

Анализ рынка непрерывного мониторинга глюкозы Европы от Mordor Intelligence

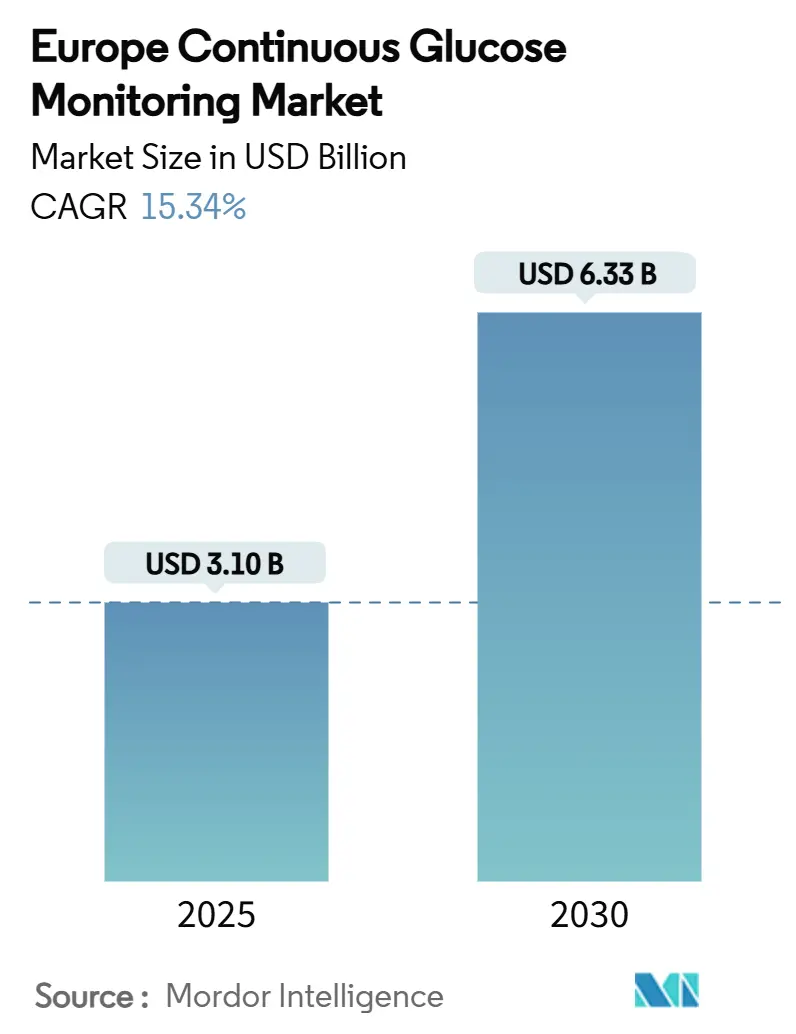

Размер рынка непрерывного мониторинга глюкозы Европы оценивается в 3 099,62 млн долларов США в 2025 году и, согласно прогнозу, достигнет 6 328,31 млн долларов США к 2030 году, развиваясь со среднегодовым темпом роста 15,34%. Расширение отражает общеевропейские реформы возмещения расходов, ускоряющуюся интеграцию телемедицины и свод правил EU-MDR, который гармонизирует утверждение устройств. Германия, Франция и Великобритания остаются основными центрами спроса, поскольку государственные страховщики расширяют покрытие для диабета 1-го типа и диабета 2-го типа, леченного инсулином. Локализация производства - наиболее примечательно завод Dexcom стоимостью 300 млн евро в Ирландии и расширенный дублинский центр Abbott - снижает экспортную зависимость и позиционирует регион как базу производства датчиков. Конкурентная интенсивность умеренная: Abbott, Dexcom и Medtronic по-прежнему контролируют около 70% выручки, тем не менее Senseonics и i-SENS получают новые сертификаты CE Mark, которые представляют варианты с более длительным ношением и более низкой стоимостью.

Ключевые выводы отчета

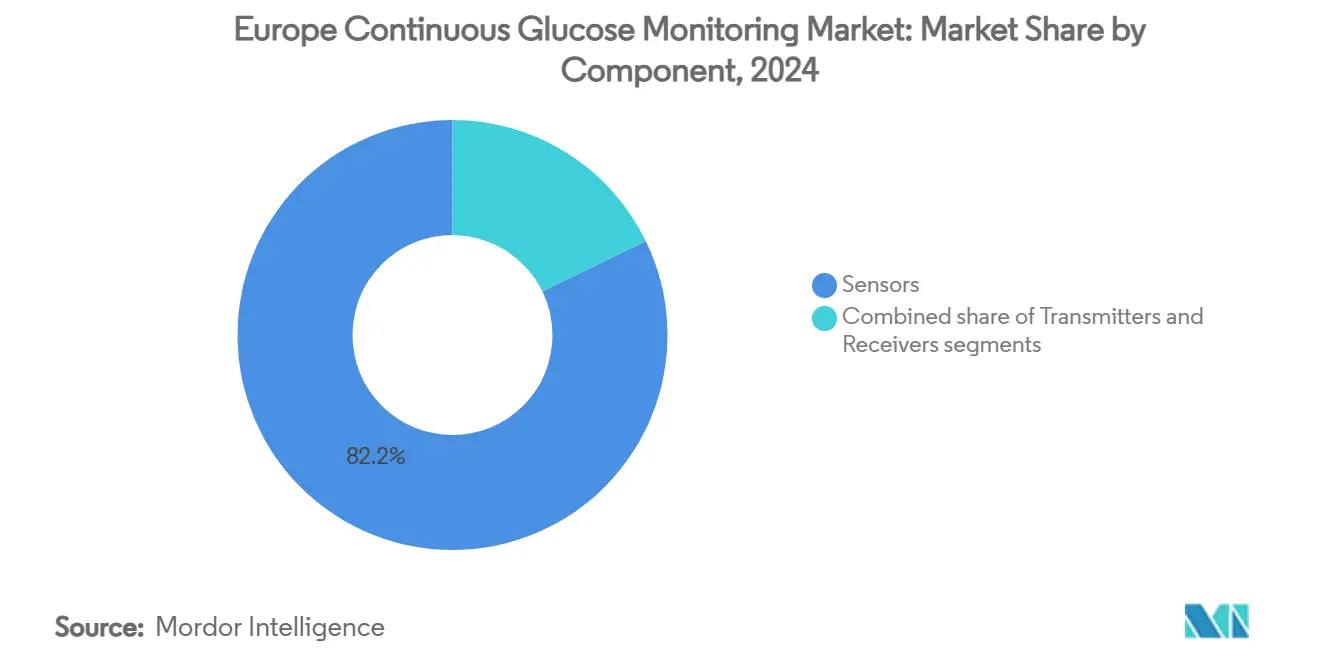

- По компонентам датчики захватили 82,21% доли рынка непрерывного мониторинга глюкозы Европы в 2024 году; прогнозируется, что передатчики будут расти со среднегодовым темпом роста 14,62% до 2030 года.

- По конечным пользователям домашнее/персональное использование составило 72,24% размера рынка непрерывного мониторинга глюкозы Европы в 2024 году, в то время как больничные/клинические условия должны расшириться со среднегодовым темпом роста 15,72% к 2030 году.

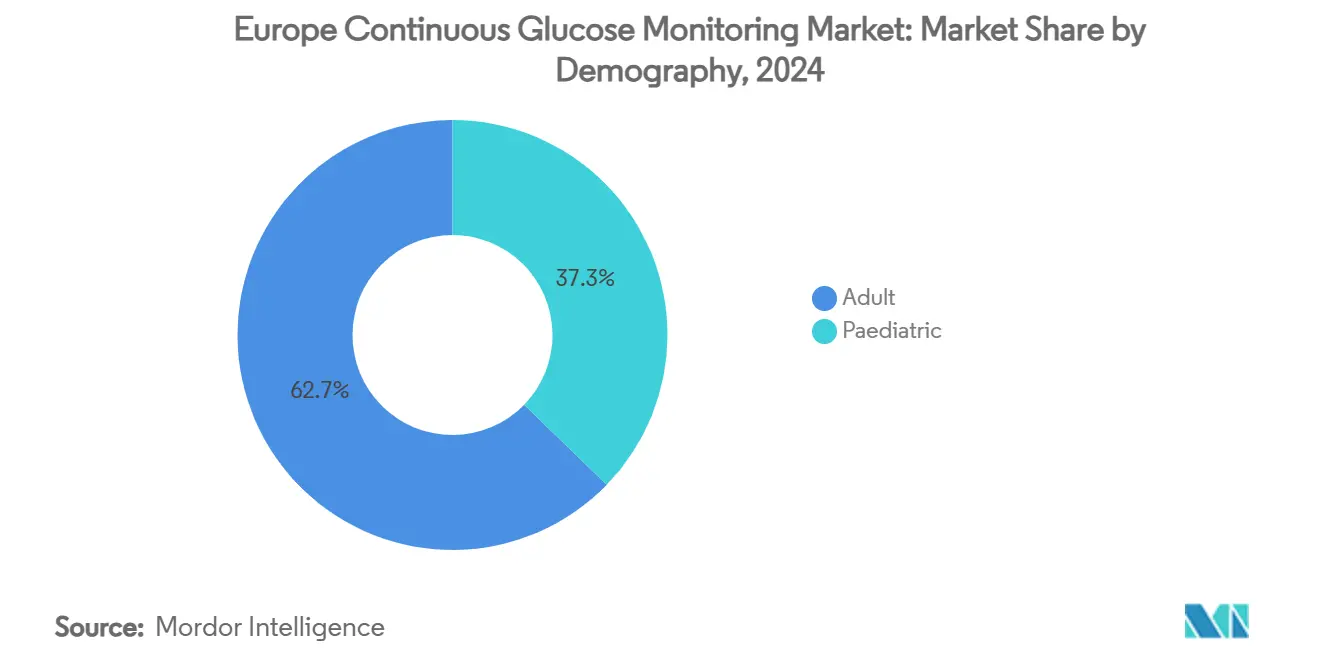

- По демографии взрослые пользователи представляли 62,73% выручки в 2024 году, тогда как педиатрические применения прогнозируются с самым быстрым среднегодовым темпом роста 15,79% до 2030 года.

- По географии Германия лидировала с долей выручки 22,56% в 2024 году; страна также прогнозируется с самым высоким среднегодовым темпом роста в регионе 17,07% до 2030 года.

Тенденции и аналитика рынка непрерывного мониторинга глюкозы Европы

Анализ влияния драйверов

| Драйвер | (~) % влияния на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Рост распространенности диабета в Европе | +2.8% | Германия, Франция, Великобритания (наибольшее влияние); остальная Европа | Долгосрочный (≥4 лет) |

| Расширение возмещения расходов на устройства непрерывного мониторинга глюкозы | +3.2% | Германия, Франция, Великобритания; распространение на Италию и Испанию | Среднесрочный (2-4 года) |

| Достижения в области удобных для пользователя носимых датчиков | +2.1% | В масштабе ЕС; центры НИОКР в Ирландии и Швейцарии | Среднесрочный (2-4 года) |

| Спрос на удаленный мониторинг, обусловленный телемедициной | +1.9% | В масштабе ЕС, поддерживаемый политикой цифрового здравоохранения после COVID | Краткосрочный (≤2 лет) |

| Интеграция данных непрерывного мониторинга глюкозы в национальные электронные медицинские карты | +1.7% | Германия, Франция, Великобритания, Нидерланды лидируют в внедрении | Долгосрочный (≥4 лет) |

| Автоматизация производства снижает стоимость датчиков | +1.4% | Производственные центры в Ирландии, Германии, Швейцарии | Долгосрочный (≥4 лет) |

| Источник: Mordor Intelligence | |||

Рост распространенности диабета в Европе

Импульс рынка непрерывного мониторинга глюкозы Европы основан на 65,6 млн взрослых, в настоящее время живущих с диабетом, цифра, которая, по прогнозам, вырастет до 72,4 млн к 2050 году[1]International Diabetes Federation, "IDF Diabetes Atlas 11th Edition," idf.org . Более раннее начало диабета 2-го типа в Восточной Европе расширяет адресный пул пациентов за пределы исторического фокуса на диабете 1-го типа. Немецкие когортные исследования показывают улучшение HbA1c до 7,13% среди пользователей непрерывного мониторинга глюкозы по сравнению с 7,66% для не-пользователей, укрепляя уверенность врачей. Эндокринологи все чаще назначают непрерывный мониторинг глюкозы при диагностике, а не после неудачи с измерением из пальца, встраивая технологию как лечение первой линии. Этот эпидемиологический попутный ветер поддерживает рынок непрерывного мониторинга глюкозы Европы даже во время экономических спадов.

Расширение возмещения расходов на устройства непрерывного мониторинга глюкозы

Государственное покрытие в Германии с 2016 года, расширенный список Assurance Maladie во Франции в 2024 году и программа FreeStyle Libre NHS England коллективно устраняют барьеры первоначальной стоимости. Возмещаемые пользователи сканируют глюкозу 16,3 раза в день по сравнению с 4-6 тестами из пальца. Предсказуемые выплаты способствуют инвестициям производителей в разработку продуктов и масштабированию производства. Италия и Испания следуют политическому пути через региональные тендеры, создавая эффект домино по всей Южной Европе. Волна возмещения расходов обеспечивает двузначную видимость выручки для рынка непрерывного мониторинга глюкозы Европы до 2030 года.

Достижения в области удобных для пользователя носимых датчиков

Дизайн без калибровки, сопряжение со смартфоном и предупреждения о трендах на основе ИИ повышают приверженность. Непрерывный мониторинг глюкозы Roche с машинным обучением получил сертификат CE Mark в 2024 году, предлагая автоматизированные предложения по дозировке[2]Roche Holding AG, "Roche Receives CE Mark for New CGM System," roche.com . Simplera Sync от Medtronic продлевает ношение до 7 дней без калибровки из пальца. Dexcom и Abbott нацеливаются на 100 млн ежегодный выпуск датчиков с ирландских линий к 2027 году, стремясь снизить стоимость единицы на 25-30%. Эти инновации укрепляют лояльность пациентов и привлекают первых пользователей, укрепляя присутствие рынка непрерывного мониторинга глюкозы Европы.

Спрос на удаленный мониторинг, обусловленный телемедициной

Системы здравоохранения ЕС инвестировали 2,3 млрд евро в цифровые платформы в 2024 году, встраивая потоки непрерывного мониторинга глюкозы в панели управления клиницистов. Немецкие диабетические центры сообщают о 40% меньшем количестве экстренных визитов среди пациентов под теле-мониторингом. Удаленный обзор экономит время клиницистов и операционные бюджеты больниц, ускоряя продление контрактов. Национальные программы электронных медицинских карт в Германии, Франции и Нидерландах стандартизируют загрузку данных непрерывного мониторинга глюкозы, усиливая цифровую эволюцию рынка непрерывного мониторинга глюкозы Европы.

Анализ влияния ограничений

| Ограничение | (~) % влияния на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Высокая стоимость устройства и пробелы в частичном возмещении | -2.1% | Восточная Европа; Южная Италия и Испания | Среднесрочный (2-4 года) |

| Проблемы точности датчиков / калибровки | -1.5% | Больницы и клиники по всему ЕС | Краткосрочный (≤2 лет) |

| Препараты GLP-1 снижают частоту мониторинга | -1.8% | Германия, Франция, Великобритания с высоким внедрением GLP-1 | Краткосрочный (≤2 лет) |

| Неопределенность EU-MDR для неинвазивного непрерывного мониторинга глюкозы нового поколения | -1.2% | Инновационная разработка по всему ЕС | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Высокая стоимость устройства и пробелы в частичном возмещении

Неравенство доходов в Восточной Европе удерживает доплаты пациентов на высоком уровне. Некоторые южные регионы Италии по-прежнему возмещают только 70% стоимости датчиков, замедляя внедрение. Местные группы защиты лоббируют полное покрытие, но бюджетные ограничения продлевают переговоры. Производители развертывают ваучеры помощи пациентам, но с трудом быстро закрывают пробелы в доступности. Эти очаги умеряют рост объемов на рынке непрерывного мониторинга глюкозы Европы до обеспечения более широкого паритета финансирования.

Проблемы точности датчиков и калибровки

Внедрение в больницах отстает из-за беспокойства о точности во время быстрых гликемических колебаний. Только 16,7% трастов Великобритании имеют формальные руководящие принципы по стационарному непрерывному мониторингу глюкозы. Клинические команды ссылаются на критические для дозировки решения и риски помех. Обучающие модули и новые алгоритмы, которые самостоятельно корректируются для изменений перфузии, проходят испытания. Пока результаты не убедят институциональные комитеты, рынок непрерывного мониторинга глюкозы Европы сталкивается со скоростными препятствиями в сегменте неотложной помощи.

Сегментный анализ

По компонентам: датчики стимулируют расширение рынка

Датчики составили 82,21% выручки 2024 года на рынке непрерывного мониторинга глюкозы Европы, отражая их расходный характер и 14-дневные циклы замены. Рост сегмента прогнозируется со среднегодовым темпом роста 15,68% до 2030 года, поскольку версии с продленным ношением, такие как 6-месячный Eversense E3 от Senseonics, одобренный в 2024 году, набирают обороты. Ожидается, что автоматизированные ирландские производственные линии от Dexcom и Abbott поднимут годовую мощность до 100 млн единиц к 2027 году, снизив стоимость единицы ниже 30 евро и стимулируя использование в регионах с низкими доходами. Приемники и передатчики удерживали 17,79% доли, но переход к приложениям для смартфонов постепенно размывает продажи специализированного оборудования. Программные подписки, которые интерпретируют данные непрерывного мониторинга глюкозы, появляются как свежий пул маржи, диверсифицируя выручку за пределы физических датчиков. Стандарты интероперабельности, встроенные в EU-MDR, поощряют экосистемы, ориентированные на приложения, и сторонние аналитические решения, тенденция, которая углубляет привязку к платформе для рынка непрерывного мониторинга глюкозы Европы.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По конечным пользователям: доминирует домашнее персональное использование

Домашние/персональные пользователи представляли 72,24% доли рынка непрерывного мониторинга глюкозы Европы в 2024 году и прогнозируются для поддержания среднегодового темпа роста 15,20% до 2030 года. Сдвиг отражает желание пациентов к автономии, оповещениям в реальном времени на смартфоне и телемедицинским консультациям, которые сокращают поездки в клинику. Больницы и клиники с долей 27,76% тем не менее показывают среднегодовой темп роста 15,72%, поскольку протоколы инфекционного контроля, принятые во время COVID-19, нормализуют использование датчиков в отделениях. Данные Великобритании показывают 23%-е снижение стационарной гипогликемии там, где непрерывный мониторинг глюкозы является стандартом. Капитальные бюджеты теперь благоприятствуют непрерывному мониторингу глюкозы над прерывистыми мониторами из пальца, потому что рабочая нагрузка медсестер снижается, а продолжительность пребывания уменьшается. Модули интеграции рабочих процессов, добавленные к электронным медицинским картам, смягчают более ранние проблемы калибровки и продвигают больничное проникновение по всему рынку непрерывного мониторинга глюкозы Европы.

По демографии: педиатрический сегмент показывает самый быстрый рост

Взрослые составляют 62,73% выручки 2024 года, но педиатрические пользователи - удерживающие 37,27% - показывают самый быстрый среднегодовой темп роста 15,79% до 2030 года. Обновленные руководящие принципы ISPAD предписывают непрерывный мониторинг глюкозы как стандарт для детей, и режимы возмещения в Германии покрывают 95% педиатрических расходов. Внедрение превышает 85% среди вновь диагностированных детей по сравнению с 60% среди взрослых, подчеркивая поколенческое принятие технологий, которое будет формировать долгосрочный спрос. Растущая заболеваемость диабетом 2-го типа среди подростков в Восточной Европе еще больше расширяет пул. Родительский спрос на удаленные оповещения и надзор в школьные дни добавляет преимущество случая использования, которое глюкометры из пальца не могут обеспечить. Производители устройств адаптируют прочность клея, графику приложений и тонкие провода для защиты чувствительной кожи. Педиатрические пользовательские интерфейсы поощряют самоуправление раньше в жизни, закрепляя пожизненную лояльность на рынке непрерывного мониторинга глюкозы Европы. По мере того как эти дети взрослеют во взрослую жизнь, циклы замены удлиняются, но объемы единиц остаются высокими, обеспечивая долговечную опору роста для рынка непрерывного мониторинга глюкозы Европы.

Географический анализ

Германия сгенерировала 22,56% выручки 2024 года на рынке непрерывного мониторинга глюкозы Европы и прогнозируется для публикации самого высокого среднегодового темпа роста региона 17,07% до 2030 года. Более 1000 диабетических центров страны, щедрое государственное покрытие и быстрая зрелость телемедицины позиционируют ее как полигон для доказательства инноваций. Франция следовала с долей 17,39% и среднегодовым темпом роста 16,29%, поскольку Assurance Maladie расширила показания, а отечественные мажоры, такие как Sanofi, поддержали национальные закупочные альянсы. Великобритания удерживала долю 16,21%; покрытие NHS для FreeStyle Libre компенсирует связанное с Brexit регулятивное расхождение, поддерживая стабильные объемы устройств.

Италия составляла 12,44% размера рынка непрерывного мониторинга глюкозы Европы в 2024 году и должна составлять 15,15%, поскольку региональные пробелы в финансировании сокращаются. Доля Испании 9,88% и среднегодовой темп роста 13,61% отражают децентрализованное возмещение, которое постепенно синхронизируется с национальными планами по диабету. Россия захватила долю 9,36%; санкции и валютное давление сокращают рост до 11,64%, но местные проекты сборки могли бы перенаправить цепочки поставок.

Остальная часть Европы составляла 12,15% выручки со среднегодовым темпом роста 14,09%. Польша, Чешская Республика и Венгрия демонстрируют негабаритный импульс, поскольку фонды сплоченности ЕС поддерживают развертывания цифрового здравоохранения. Скандинавские страны, хотя и меньше по населению, демонстрируют почти универсальное использование датчиков благодаря всестороннему социальному здравоохранению и паритету цифровых записей. В совокупности растущее проникновение по восточным государствам компенсирует зрелые базовые эффекты в Западной Европе, усиливая долгосрочную устойчивость рынка непрерывного мониторинга глюкозы Европы.

Конкурентная среда

Рынок непрерывного мониторинга глюкозы Европы умеренно консолидирован, с Abbott, Dexcom и Medtronic, совместно доминирующими на рынке. Abbott использует статус первопроходца в флэш-мониторинге и самые широкие списки плательщиков; его экосистема Libre доминирует в аптечных каналах. Medtronic интегрирует свой датчик Simplera Sync с замкнутой петлей MiniMed 780G, предлагая сквозную автоматизацию инсулина[3]Medtronic plc, "MiniMed 780G Launches in Europe," medtronic.com .

Roche возвращается с предиктором на основе ИИ, который дифференцируется на программном обеспечении, а не на оборудовании, в то время как меньшие европейские стартапы нацеливаются на неинвазивное фотонное зондирование, но сталкиваются с препятствиями доказательств EU-MDR. Поскольку интероперабельность смартфонов стандартизирует каналы данных, прибыльная дифференциация поворачивается к подпискам аналитики, предсказательным оповещениям и панелям приверженности, связанным со страховщиками. Установленные лидеры инвестируют в облачные платформы для защиты своей доли, но ловкие программные игроки партнеры с аппаратными действующими лицами, распространяя захват стоимости. Эти сходящиеся стратегии поддерживают здоровое соперничество и ритм продукта, обеспечивая, что рынок непрерывного мониторинга глюкозы Европы остается технологически динамичным и клиентоориентированным.

Лидеры отрасли непрерывного мониторинга глюкозы Европы

-

Medtronic

-

Dexcom Inc.

-

Abbott Laboratories

-

Senseonics Holdings Inc.

-

F. Hoffmann-La Roche Ltd

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Февраль 2025: Senseonics завершила подачу заявки на сертификат CE Mark для Eversense 365, первого 12-месячного непрерывного монитора глюкозы.

- Июль 2024: Roche получила сертификат CE Mark для своей системы непрерывного мониторинга глюкозы с поддержкой ИИ, которая обеспечивает анализ трендов машинного обучения и автоматизированные рекомендации по дозировке инсулина.

- Январь 2024: Medtronic запустила усовершенствованную гибридную систему замкнутого цикла MiniMed 780G в Европе с датчиком Simplera Sync.

- Январь 2024: DexCom начал строительство своего первого европейского производственного предприятия в Атенри, графство Голуэй, Ирландия. С крупной инвестицией в 300 млн евро, распределенной на пять лет, этот завод знаменует значительную веху для DexCom в Европе. После ввода в эксплуатацию ирландское предприятие улучшит распространение продукции DexCom по Европе, Ближнему Востоку и Африке (EMEA).

Объем отчета по рынку непрерывного мониторинга глюкозы Европы

Устройства непрерывного мониторинга глюкозы используют глюкозооксидазу для измерения уровня сахара в крови. В датчике платина сочетается с глюкозооксидазой для производства пероксида водорода, который затем производит электрический сигнал, который отправляется на передатчик. Рынок непрерывного мониторинга глюкозы Европы сегментирован по компонентам и географии. Отчет предлагает стоимость (в долларах США) и объем (в единицах) для вышеуказанных сегментов.

| Датчики |

| Передатчики |

| Приемники |

| Больницы / Клиники |

| Дом / Персональное |

| Взрослые |

| Педиатрические |

| Германия |

| Великобритания |

| Франция |

| Италия |

| Испания |

| Россия |

| Остальная Европа |

| По компонентам | Датчики |

| Передатчики | |

| Приемники | |

| По конечным пользователям | Больницы / Клиники |

| Дом / Персональное | |

| По демографии | Взрослые |

| Педиатрические | |

| По географии | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Россия | |

| Остальная Европа |

Ключевые вопросы, на которые даны ответы в отчете

Какого уровня выручки ожидается достичь устройствам непрерывного мониторинга глюкозы в Европе к 2030 году?

Прогнозируется, что продажи поднимутся до 6 328,31 млн долларов США к 2030 году, более чем удвоив общий показатель 2025 года.

Насколько быстро растет спрос на непрерывный мониторинг глюкозы по всей Европе?

Прогнозируется, что годовая выручка будет расти со среднегодовым темпом роста 15,34% между 2025 и 2030 годами, отражая сильное внедрение телемедицины и более широкое возмещение.

Какая страна в настоящее время лидирует во внедрении устройств непрерывного мониторинга глюкозы в Европе?

Германия занимает топовую позицию с долей 22,56% в 2024 году и должна показать самый быстрый среднегодовой темп роста в регионе 17,07% до 2030 года.

Почему педиатрические пользователи являются самым быстрорастущим сегментом для непрерывного мониторинга глюкозы в Европе?

Обновленные педиатрические руководящие принципы, почти универсальное возмещение в Германии и 85% внедрение среди вновь диагностированных детей стимулируют среднегодовой темп роста 15,79% для этой группы.

Как политика возмещения влияет на проникновение непрерывного мониторинга глюкозы в европейских системах здравоохранения?

Расширенное государственное покрытие в Германии, Франции и Великобритании устраняет барьеры первоначальной стоимости, стимулируя ежедневные показатели сканирования, которые далеко превышают тестирование из пальца, и стимулируя устойчивый спрос на устройства.

Какой эффект может иметь широкое внедрение терапии GLP-1 на продажи устройств непрерывного мониторинга глюкозы?

Более широкое использование агонистов рецепторов GLP-1 может снизить частоту мониторинга среди пациентов с диабетом 2-го типа, создавая умеренный встречный ветер, который вычитает примерно 1,8 процентных пункта от роста.

Последнее обновление страницы: