Анализ рынка биоудобрений в Европе

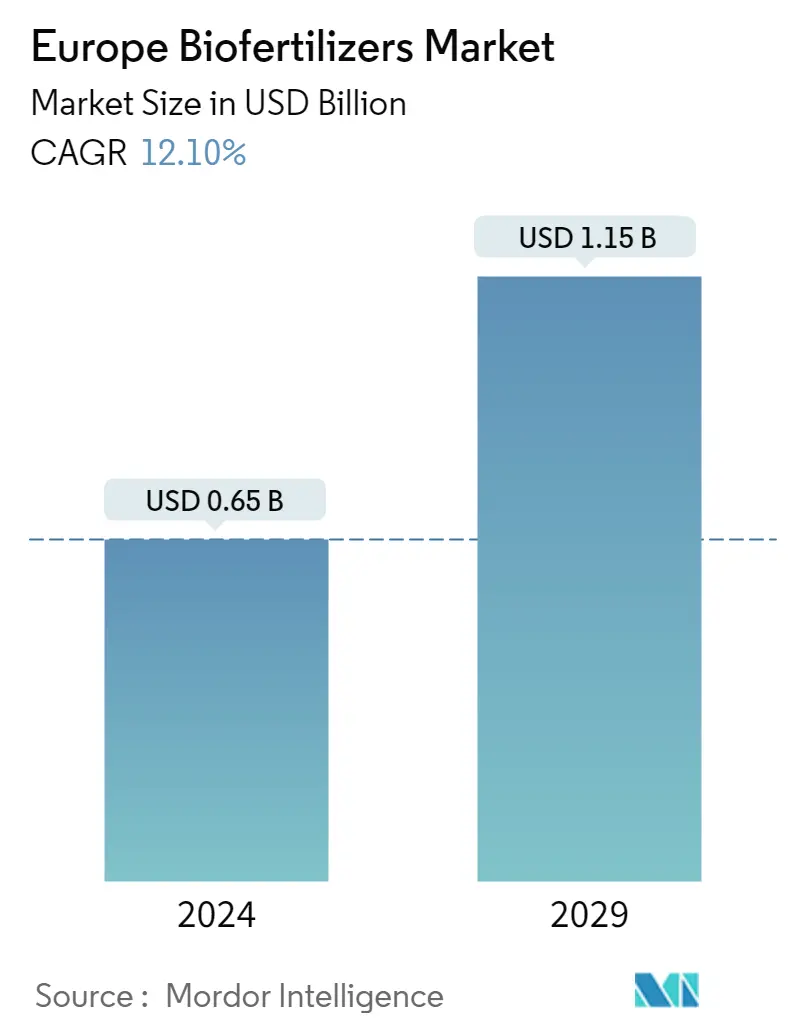

Объем европейского рынка биоудобрений оценивается в 0,65 миллиарда долларов США в 2024 году и, как ожидается, достигнет 1,15 миллиарда долларов США к 2029 году, при этом среднегодовой темп роста составит 12,10% в течение прогнозируемого периода (2024-2029 годы).

- Европейский Союз постоянно поощряет использование биоудобрений, поскольку они экономически эффективны, советуя фермерам оптимизировать применение химических удобрений или полностью или частично заменить их экологически чистыми, чтобы обеспечить большую экономическую отдачу. Общая сельскохозяйственная политика ЕС способствует внедрению и использованию биологических продуктов и органического земледелия. Он предусматривает до 30% бюджета в виде прямых экологических выплат фермерам для поддержания устойчивых методов ведения сельского хозяйства. Существующие проблемы, такие как низкое содержание питательных веществ и влаги в почвах и растущие экологические проблемы, открывают путь для биоудобрений в регионе. Они становятся потенциальным решением для синхронизации высвобождения питательных веществ в соответствии с потребностями растений.

- Недавно Европейская комиссия представила Европейский зеленый курс — дорожную карту, которая позволит Европе стать климатически нейтральным континентом к 2050 году. Эти планы ведут к внедрению устойчивых методов, таких как точное земледелие, органическое земледелие, агроэкология, агролесомелиорация и более строгие стандарты защиты животных. что положительно повлияет на рынок. Достижение целей развития сельских районов, которые способствуют реализации стратегии разумного, устойчивого и инклюзивного роста Европы до 2020 года за счет улучшения управления почвенными ресурсами, сохранения биоразнообразия, содействия передаче знаний и инноваций, а также повышения эффективности использования ресурсов, также способствует развитию благоприятной окружающей среды. для биоудобрений.

- Кроме того, несколько игроков рынка выпускают новые продукты, которые еще больше способствуют росту производства биоудобрений в регионе. Например, Symborg выпустила новый продукт биоудобрения под названием Qlimax, инновационный активатор почвы, который действует как пребиотик. Таким образом, с ростом внедрения современных методов ведения сельского хозяйства и ростом инициатив правительств и компаний в регионе по внедрению устойчивых методов ведения сельского хозяйства и с учетом вышеупомянутых факторов ожидается, что рынок биоудобрений в Европе будет расти в течение прогнозируемого периода.

Тенденции европейского рынка биоудобрений

Внедрение практики органического земледелия

В последние годы возникло растущее движение за устойчивое сельское хозяйство, продвигающее методы, которые уменьшают социальные и экологические проблемы, связанные с методами ведения сельского хозяйства. За последние три десятилетия органические продукты питания и сельское хозяйство росли год от года по всей Европе. В мае 2020 года в стратегии Европейской комиссии от фермы до вилки органическая продукция была названа ключевым сектором для достижения продовольственных амбиций Европейского зеленого курса. В стратегии говорится Рынок органических продуктов питания будет продолжать расти, и органическое сельское хозяйство нуждается в дальнейшем развитии. В рамках этой стратегии комиссия опубликовала План действий в области органической продукции на 2021–2027 годы, целью которого является стимулирование спроса и предложения органической продукции.

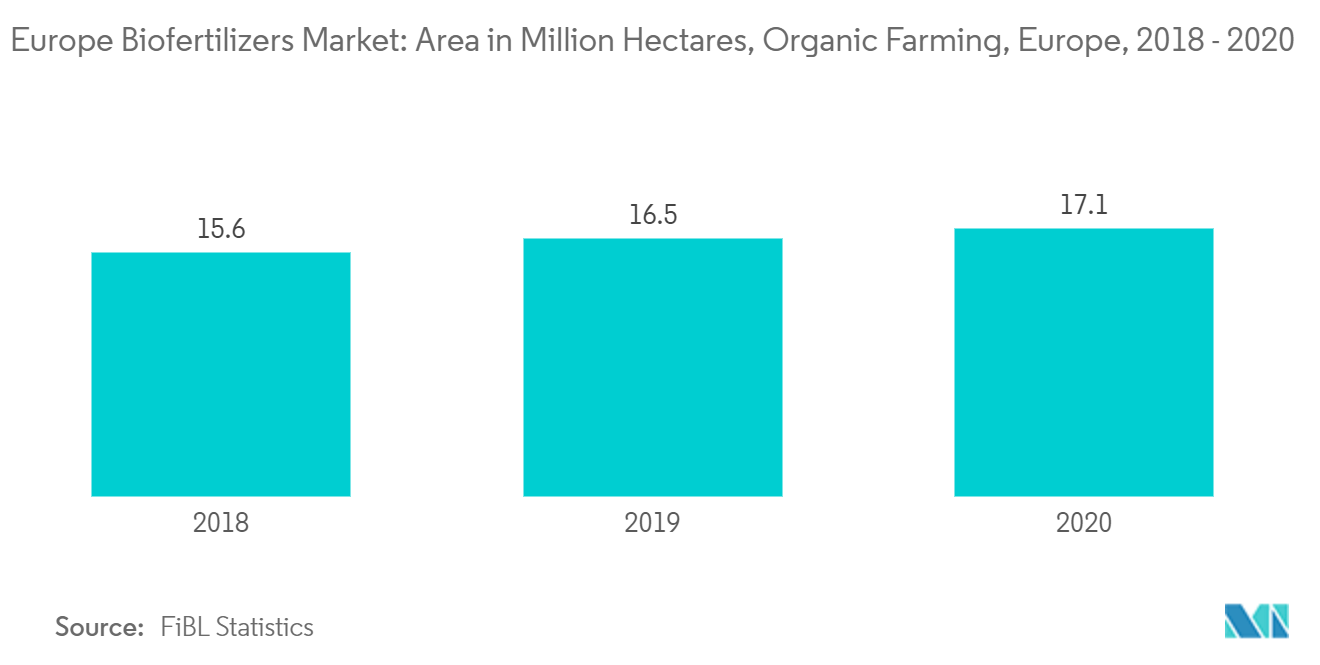

Более того, возросшая институциональная поддержка побуждает фермеров переходить на органическое сельское хозяйство. Например, по данным Научно-исследовательского института органического сельского хозяйства (FiBL), площадь органического земледелия в 2018 году составила 15,6 млн га, а в 2020 году она увеличилась примерно на 9,6% и достигла 17,1 млн га. Более того, растущая обеспокоенность по поводу продовольственной и экологической безопасности привело к появлению более безопасных продуктов для полевого применения, таких как биоудобрения. Таким образом, растущая осведомленность об устойчивом производстве в регионах привела к более широкому использованию биоудобрений в регионе. Таким образом, ожидается, что рынок значительно вырастет в течение прогнозируемого периода. В дополнение к этому, рост доходов и улучшение методов ведения сельского хозяйства делают органическую урожайность более устойчивой. Таким образом, растущий спрос на органические продукты питания привел к увеличению площадей под органическим сельским хозяйством, что привело к увеличению спроса на биоудобрения.

Обработка почвы доминирует на рынке

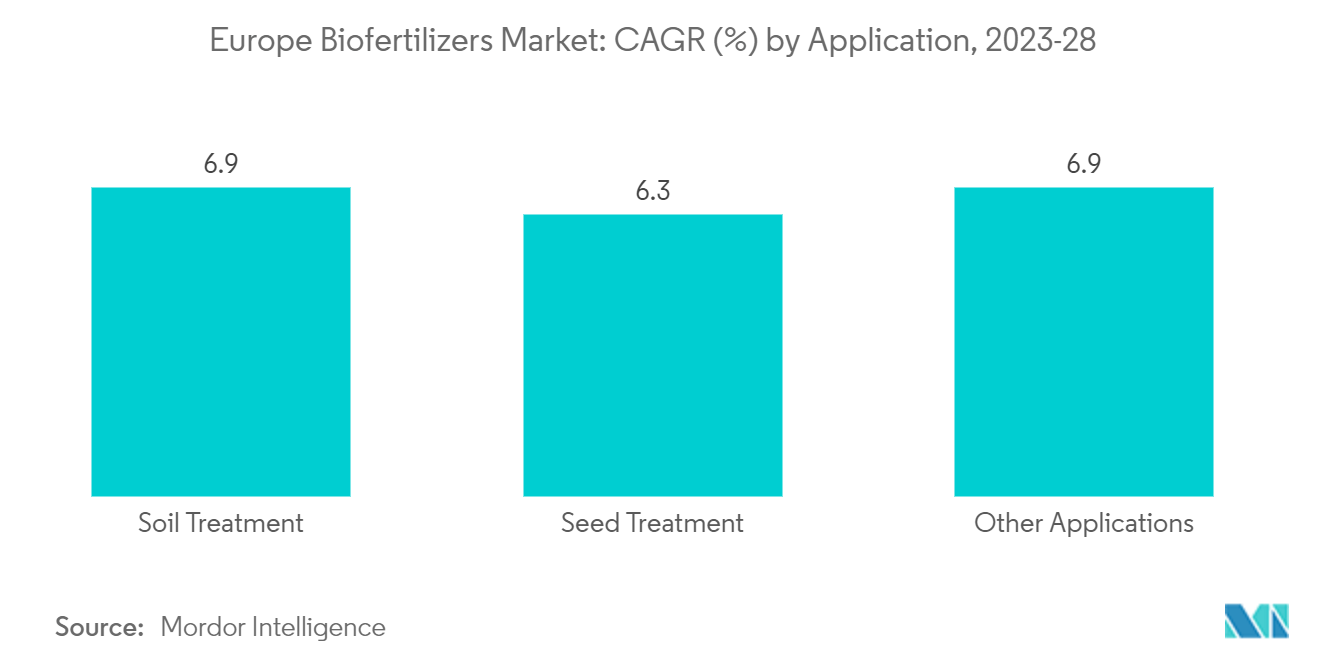

В Европе большое разнообразие сельскохозяйственных почв из-за больших различий в климате, геологии, землепользовании и культурах. Неправильные методы ведения сельского хозяйства привели к потерям азота, загрязнению почвы, поверхностных и подземных вод на большей части территории. В некоторых регионах проблемой также является засоление почв. В результате для решения этих проблем было рекомендовано несколько методов устойчивого ведения сельского хозяйства (SAP), включая биоудобрения, поскольку они улучшат физические качества почвы и биоразнообразие, потенциально увеличивая урожайность сельскохозяйственных культур.

Спрос на высококачественные продукты питания, экспортный сельскохозяйственный сектор и высокомеханизированные методы ведения сельского хозяйства в регионе побуждают фермеров выбирать продукты для обработки почвы для поддержания состояния почвы. Строгие нормативные структуры по охране окружающей среды могут помочь увеличить продажи биоудобрений для обработки почвы на европейских рынках.

По данным Объединенного исследовательского центра Европейской комиссии, в Германии действуют более 100 установок по очистке почвы, общая производительность которых составляет почти 4 миллиона метрических тонн в год. Страна вкладывает значительные средства в хорошую обработку почвы для выращивания сельскохозяйственных культур, принимая меры по восстановлению почвы, адаптируя использование микробных биоудобрений, устойчивое управление стрессом почвы и другие методы.

В регионе растет использование биоудобрений для обработки почвы, поскольку фермеры переходят на биологические продукты вместо химических удобрений. Благодаря этому компании-производители биоудобрений в Европе выпускают на рынок новые и инновационные продукты. Например, в марте 2021 года Daymsa, испанская компания-производитель сельскохозяйственных ресурсов, запустила EnerPlus в Португалии. Это новое биоудобрение, способствующее питанию растений за счет биологической активации почвы.

Таким образом, растущий спрос на улучшение качества почвы в регионе, а также запуск новых продуктов со стороны игроков способствуют росту обработки почвы с использованием биоудобрений в течение прогнозируемого периода.

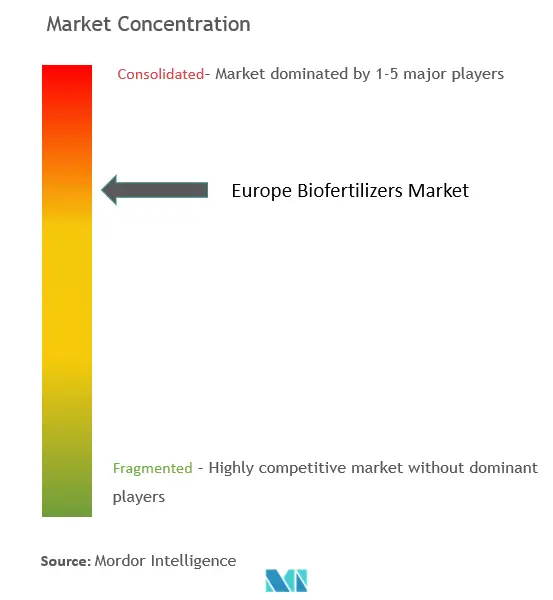

Обзор европейской индустрии биоудобрений

Европейский рынок биоудобрений достаточно консолидирован. Компании применяют различные стратегии, такие как запуск новых продуктов, партнерство и поглощение, чтобы завоевать большую долю рынка. Инвестиции в НИОКР и внедрение новых продуктов являются основной стратегией всех крупных компаний, работающих на рынке биоудобрений. Некоторые из известных игроков на рынке включают ASB Greenworld, Agrinos AS, Rizobacter Argentina SA и Andermatt Biocontrol AG.

Лидеры европейского рынка биоудобрений

ASB Greenworld

Agrinos AS

Rizobacter Argentina SA

DESARROLLO AGRÍCOLA Y MINERO, S.A.

Andermatt Biocontrol AG

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости европейского рынка биоудобрений

- Июнь 2022 г.: Novozymes A/S и AgroFresh образуют партнерство для разработки биологических решений и улучшения качества продуктов питания после сбора урожая.

- Июль 2021 г.: Symborg Corporate SL подписала дистрибьюторское соглашение с Corteva Agrisciences. Соглашение поможет компании распространять свою продукцию биоудобрений BlueN по всему Европейскому Союзу.

- Март 2021 г.: Symborg Corporate SL открыла новое производственное предприятие в Испании по производству экологически чистой продукции для сельского хозяйства, такой как биоудобрения.

Сегментация европейской индустрии биоудобрений

Биоудобрения — это вещества, содержащие живые микробы, которые при внесении в семена, растения и почву стимулируют рост, обеспечивая необходимые питательные вещества, такие как N, P и другие минеральные питательные вещества.

Европейский рынок биоудобрений сегментирован по микроорганизмам (ризобии, азоспириллы, азотобактеры, сине-зеленые водоросли, фосфаторастворимые бактерии, микориза и другие микроорганизмы), применению (обработка почвы, обработка семян и другие виды применения), типу сельскохозяйственной культуры (зерновые и зерновые). , зернобобовые и масличные культуры, технические культуры, фрукты и овощи и другие виды сельскохозяйственных культур), технологии (биоудобрения, обогащенные носителем, жидкие биоудобрения и другие технологии) и география (Германия, Великобритания, Франция, Испания, Италия, Россия и остальные страны). Европы). В отчете представлен размер рынка и прогнозы стоимости в миллионах долларов США для вышеупомянутых сегментов.

| Ризобий |

| Азоспириллы |

| Азотобактерия |

| Сине-зеленые водоросли |

| Бактерии, солюбилизирующие фосфаты |

| Микориза |

| Другие микроорганизмы |

| Обработка почвы |

| Обработка семян |

| Другие приложения |

| Зерно и крупы |

| Зернобобовые и масличные культуры |

| Коммерческие культуры |

| Фрукты и овощи |

| Другие типы культур |

| Биоудобрения, обогащенные носителем |

| Жидкие биоудобрения |

| Другие технологии |

| Германия |

| Великобритания |

| Франция |

| Испания |

| Италия |

| Россия |

| Остальная Европа |

| Микроорганизм | Ризобий |

| Азоспириллы | |

| Азотобактерия | |

| Сине-зеленые водоросли | |

| Бактерии, солюбилизирующие фосфаты | |

| Микориза | |

| Другие микроорганизмы | |

| Приложение | Обработка почвы |

| Обработка семян | |

| Другие приложения | |

| Тип культуры | Зерно и крупы |

| Зернобобовые и масличные культуры | |

| Коммерческие культуры | |

| Фрукты и овощи | |

| Другие типы культур | |

| Технологии | Биоудобрения, обогащенные носителем |

| Жидкие биоудобрения | |

| Другие технологии | |

| География | Германия |

| Великобритания | |

| Франция | |

| Испания | |

| Италия | |

| Россия | |

| Остальная Европа |

Часто задаваемые вопросы по исследованию рынка биоудобрений в Европе

Насколько велик европейский рынок биоудобрений?

Ожидается, что объем европейского рынка биоудобрений достигнет 0,65 млрд долларов США в 2024 году, а среднегодовой темп роста составит 12,10% и достигнет 1,15 млрд долларов США к 2029 году.

Каков текущий размер европейского рынка биоудобрений?

Ожидается, что в 2024 году объем европейского рынка биоудобрений достигнет 0,65 миллиарда долларов США.

Кто являются ключевыми игроками на европейском рынке биоудобрений?

ASB Greenworld, Agrinos AS, Rizobacter Argentina SA, DESARROLLO AGRÍCOLA Y MINERO, S.A., Andermatt Biocontrol AG — крупнейшие компании, работающие на европейском рынке биоудобрений.

Какие годы охватывает этот европейский рынок биоудобрений и каков был размер рынка в 2023 году?

В 2023 году объем европейского рынка биоудобрений оценивается в 0,58 миллиарда долларов США. В отчете рассматривается исторический размер европейского рынка биоудобрений за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер европейского рынка биоудобрений на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет о европейской индустрии биоудобрений

Статистические данные о доле, размере и темпах роста доходов на европейском рынке биоудобрений в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ европейских биоудобрений включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.