Анализ европейского рынка биодизельного топлива

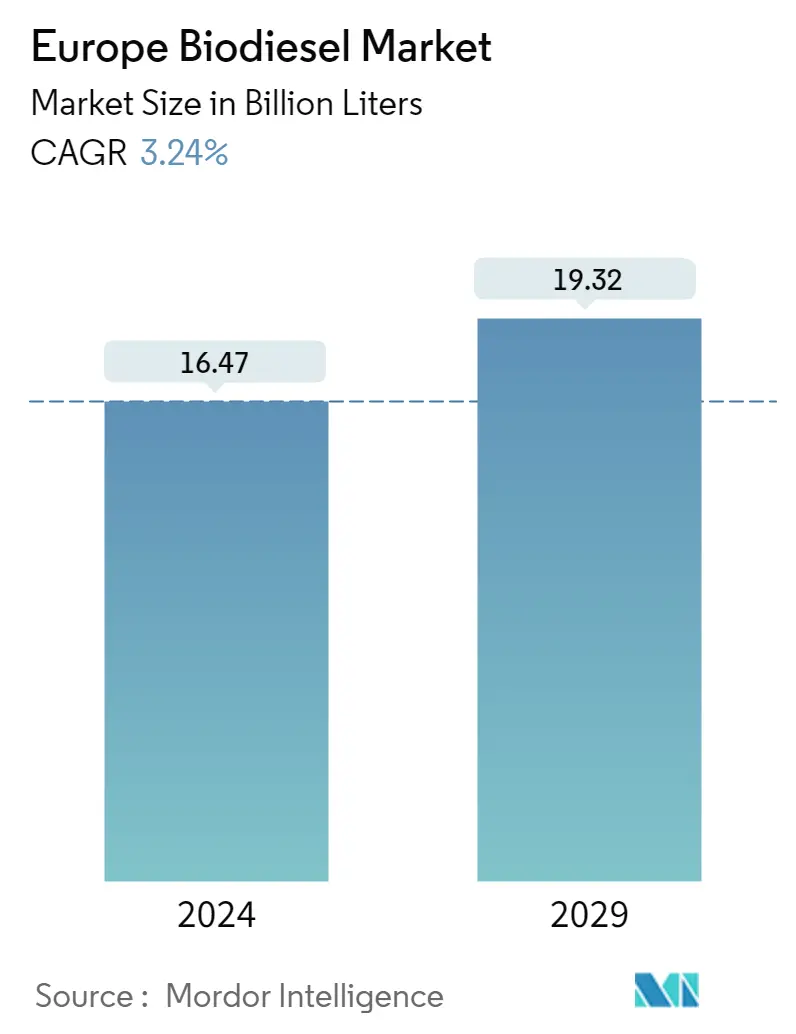

Объем европейского рынка биодизеля оценивается в 16,47 миллиарда литров в 2024 году и, как ожидается, достигнет 19,32 миллиарда литров к 2029 году, при этом среднегодовой темп роста составит 3,24% в течение прогнозируемого периода (2024-2029 годы).

- Ожидается, что в среднесрочной перспективе такие факторы, как политика и регулирование со стороны правительства, а также опасения по поводу энергетической безопасности, будут стимулировать рынок в течение прогнозируемого периода.

- С другой стороны, ожидается, что доступность и цена сырья, такого как растительные масла и животные жиры, будут препятствовать росту рынка в течение прогнозируемого периода.

- Тем не менее, усилия по исследованиям и разработкам сосредоточены на поиске альтернативного сырья для производства биодизеля. Передовое сырье, такое как водоросли и отработанные масла, открывает возможности для повышения устойчивости, снижения воздействия на землепользование и увеличения доступности сырья, создавая новые возможности для производства биодизеля.

- Ожидается, что Германия будет доминировать на рынке в течение прогнозируемого периода. Благодаря поддерживающей политике правительства.

Тенденции европейского рынка биодизельного топлива

Пальмовое масло, вероятно, будет доминировать на рынке

- Пальмовое масло – одно из наиболее широко производимых растительных масел в мире. Крупнейшие страны-производители пальмового масла, такие как Индонезия и Малайзия, имеют крупные плантации и эффективные процессы добычи, что обеспечивает значительные и надежные поставки пальмового масла. Такое обильное предложение дает пальмовому маслу конкурентное преимущество с точки зрения доступности и стоимости по сравнению с другим сырьем.

- Пальмовое масло имеет высокое содержание энергии, что делает его эффективным сырьем для производства биодизеля. Его энергетическая плотность позволяет повысить выход биодизеля на единицу сырья, что приводит к рентабельному производству. Энергоэффективность пальмового масла повышает его привлекательность для производителей биодизельного топлива и потенциально может способствовать его доминированию на рынке.

- Кроме того, пальмовое масло обладает благоприятными свойствами для производства биодизеля, такими как низкая вязкость и высокая смазывающая способность. Эти свойства повышают эффективность биодизеля в дизельных двигателях и делают его совместимым с существующей дизельной инфраструктурой. Положительные свойства биодизеля на основе пальмового масла способствуют его рыночному потенциалу и конкурентоспособности.

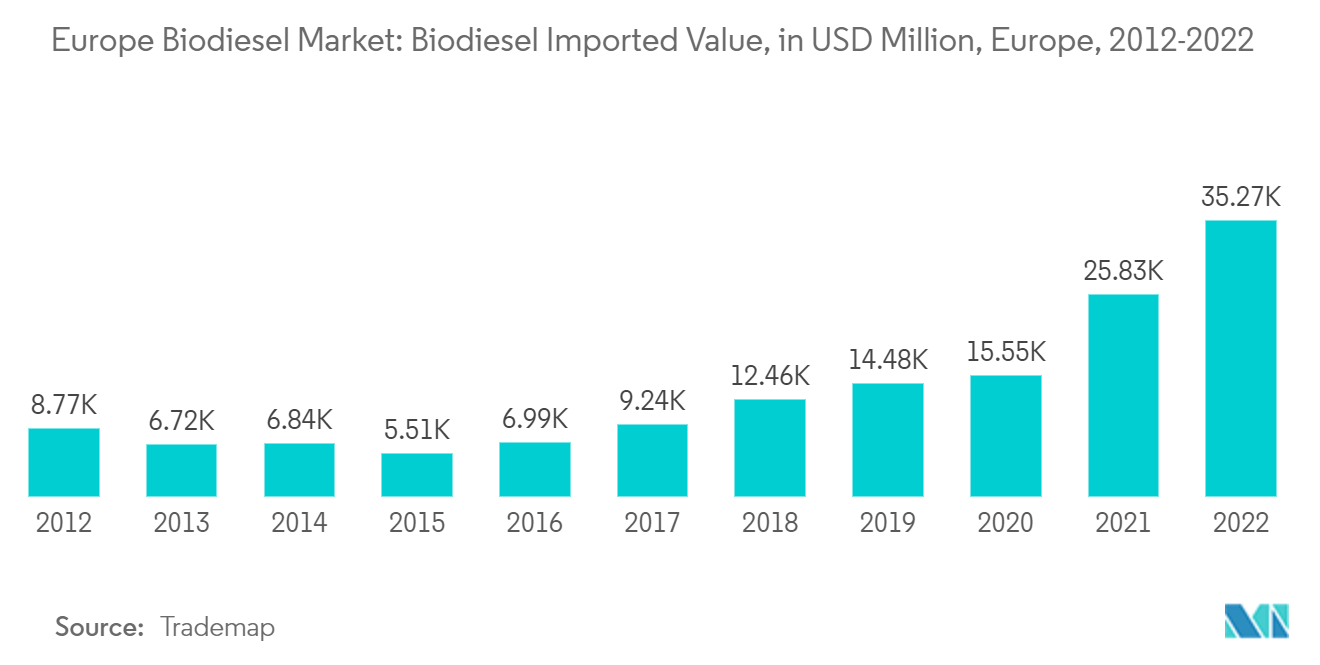

- Стоимость биодизеля, импортированного в Европу, значительно выросла в период с 2021 по 2022 год. По данным Statista, общая стоимость импорта биодизеля увеличилась более чем на 36%, что означает рост потребления биодизеля в регионах.

- В декабре 2022 года Европейский Союз достиг предварительного соглашения о введении постановления, которое обяжет компании предоставлять доказательства того, что их пальмовое масло и другие товары, продаваемые на территории ЕС, не связаны с вырубкой лесов.

- Таким образом, согласно рассмотренным выше пунктам, сегмент пальмового масла, скорее всего, будет доминировать на рынке в течение прогнозируемого периода.

Германия будет доминировать на рынке

- Германия внедрила поддерживающую политику и правила для продвижения возобновляемых источников энергии, включая биодизель. Страна ставит амбициозные цели в области возобновляемой энергетики и предлагает финансовые стимулы и субсидии для производства биодизеля. Эта поддержка стимулирует инвестиции и рост биодизельной промышленности, позиционируя Германию как ключевого игрока.

- Германия известна своим передовым инженерным и технологическим опытом. Страна имеет сильную инфраструктуру исследований и разработок, позволяющую разрабатывать и внедрять инновационные технологии производства биодизеля. Немецкие компании находятся в авангарде разработки эффективных и экономически выгодных процессов производства биодизеля, что дает им конкурентное преимущество на рынке.

- В феврале 2022 года Renewable Energy Group объявила о своих планах по расширению мощностей предварительной очистки на своем заводе по переработке биодизеля в Эмдене, Германия. Это расширение направлено на то, чтобы обеспечить возможность переработки сложного сырья в возобновляемое топливо, включая то, которое обычно трудно перерабатывать.

- Германия имеет хорошо развитую инфраструктуру для производства, распределения и использования биодизеля. В стране имеется множество заводов по производству биодизеля, обширная сеть предприятий по смешиванию и заправочных станций. Существующая инфраструктура обеспечивает прочную основу для роста и доминирования рынка биодизеля в Германии.

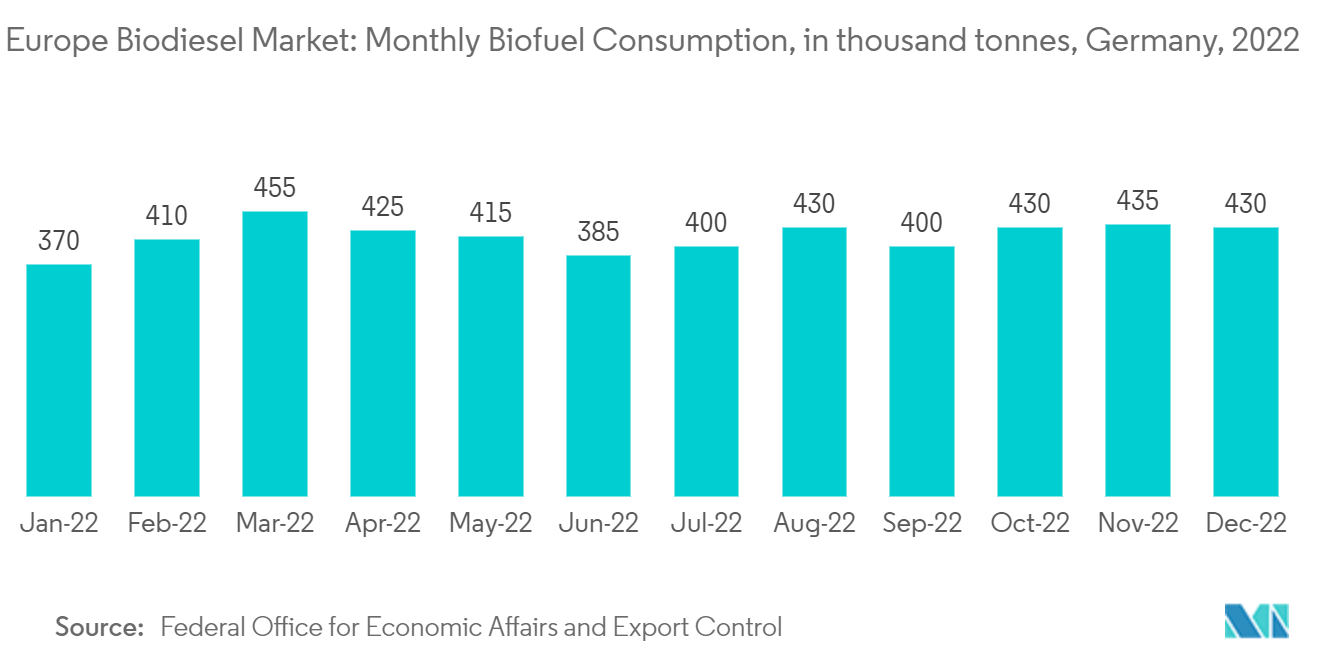

- В 2022 году потребление биодизеля в Германии составило 2,516 миллиона метрических тонн (около 755 миллионов галлонов), снизившись с 2,560 миллиона тонн (приблизительно 768,5 миллиона галлонов) в 2021 году. Напротив, использование этанола в смесях выросло почти на 2,9 процента, увеличившись с 1,153 миллиона тонн. (386 миллионов галлонов) до 1,186 миллиона тонн (приблизительно 397 миллионов галлонов).

- Таким образом, согласно упомянутым выше пунктам, Германия, вероятно, станет важным игроком на рынке биодизеля в Европе.

Обзор биодизельной отрасли Европы

Европейский рынок биодизеля полуфрагментирован. Некоторые из основных игроков на рынке (в произвольном порядке) включают Shell PLC, BP PLC, Bunge Limited, Air Liquide SA, Harvest Energy и другие.

Лидеры европейского рынка биодизеля

Shell PLC

BP PLC

Bunge Limited

Air Liquide SA

Harvest Energy

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости европейского рынка биодизеля

- В январе 2023 года Министерство окружающей среды Германии объявило о планах в ближайшее время направить в кабинет министров предложения по отказу страны от использования биотоплива на основе сельскохозяйственных культур для достижения сокращения выбросов парниковых газов.

- Март 2022 г. Rossi Biofuel Zrt, дочерняя компания ENVIEN Group, открыла новый завод по производству биодизельного топлива в Венгрии. Этот завод построила компания BDI-BioEnergy International GmbH. Предприятие представляет собой многосырьевой завод в Комароме, Венгрия. Мощность нового завода составляет 60 000 тонн в год, и, таким образом, общая мощность компании по производству биодизеля увеличилась со 150 000 до 210 000 тонн в год.

Сегментация биодизельной промышленности Европы

Биодизель — это возобновляемое топливо, полученное из источников биомассы, таких как растительные масла, животные жиры или переработанные кулинарные масла. Его производят путем переэтерификации, которая включает в себя химическую реакцию сырья биомассы со спиртом (обычно метанолом или этанолом) в присутствии катализатора, такого как гидроксид натрия или гидроксид калия.

Европейский рынок биодизеля сегментирован по сырью, биодизельным смесям и географическому положению. По сырью рынок сегментирован на крупное зерно, сахарные культуры, растительное масло и другие; по биодизельным смесям рынок сегментирован на B5, B20 и B100. В отчете также рассматриваются размер рынка и прогнозы европейского рынка биодизеля в основных регионах. В отчете представлены размер рынка и прогнозы европейского рынка биодизеля по объему для всех вышеуказанных сегментов.

| Рапсовое масло |

| Пальмовое масло |

| Использованное растительное масло |

| Другое сырье |

| Б5 |

| Б20 |

| Б100 |

| Германия |

| Испания |

| Великобритания |

| Франция |

| Остальная Европа |

| Сырье | Рапсовое масло |

| Пальмовое масло | |

| Использованное растительное масло | |

| Другое сырье | |

| Биодизельные смеси | Б5 |

| Б20 | |

| Б100 | |

| География | Германия |

| Испания | |

| Великобритания | |

| Франция | |

| Остальная Европа |

Часто задаваемые вопросы по исследованию рынка биодизельного топлива в Европе

Насколько велик европейский рынок биодизеля?

Ожидается, что объем европейского рынка биодизеля достигнет 16,47 млрд литров в 2024 году, а среднегодовой темп роста составит 3,24% и достигнет 19,32 млрд литров к 2029 году.

Каков текущий размер европейского рынка биодизеля?

Ожидается, что в 2024 году объем европейского рынка биодизеля достигнет 16,47 млрд литров.

Кто являются ключевыми игроками на европейском рынке биодизельного топлива?

Shell PLC, BP PLC, Bunge Limited, Air Liquide SA, Harvest Energy — крупнейшие компании, работающие на европейском рынке биодизеля.

Последнее обновление страницы:

Отчет о биодизельной промышленности Европы

Статистические данные о доле, размере и темпах роста доходов на европейском рынке биодизеля в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ биодизельного топлива в Европе включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.