Анализ строительного рынка Египта

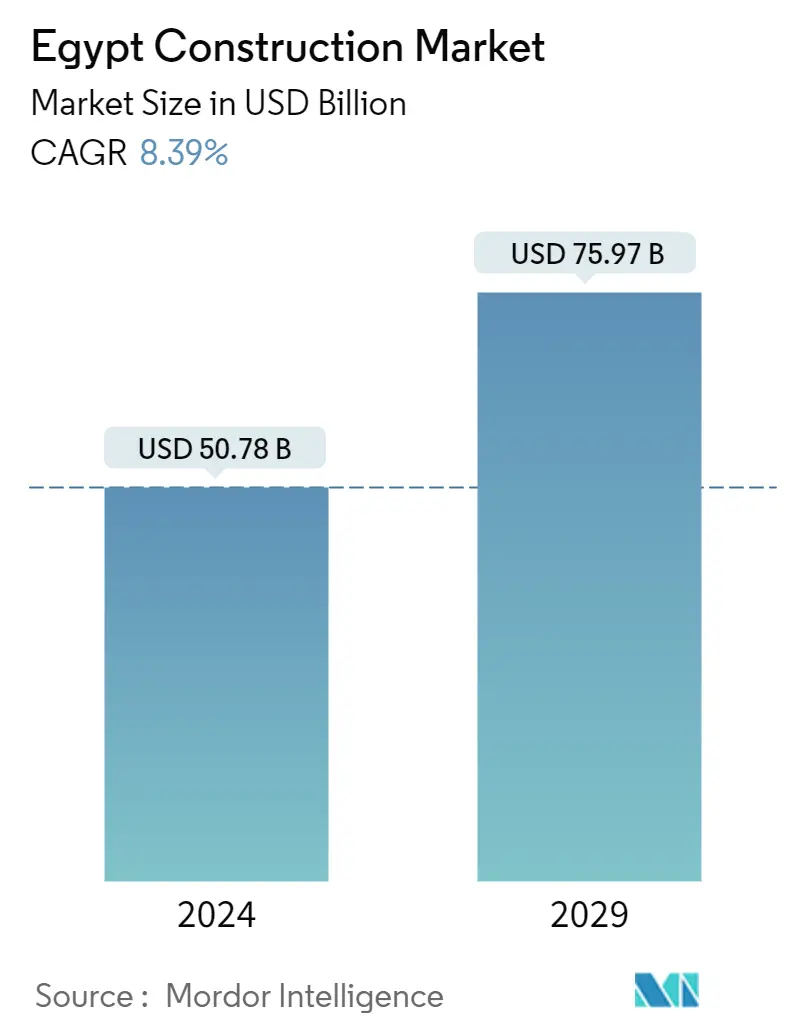

Объем строительного рынка Египта оценивается в 50,78 млрд долларов США в 2024 году и, как ожидается, достигнет 75,97 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 8,39% в течение прогнозируемого периода (2024-2029 гг.).

Египтяне всегда рассматривали строительную индустрию как безопасное убежище для своего богатства. За предыдущие десять лет в этом секторе наблюдался значительный рост. Активное государственно-частное партнерство, распространение зеленых зданий и потребность в высококачественной инфраструктуре станут ключевыми факторами этого роста. Для большинства египтян инвестиции в недвижимость уже давно считаются убежищем из-за постоянного роста ее стоимости.

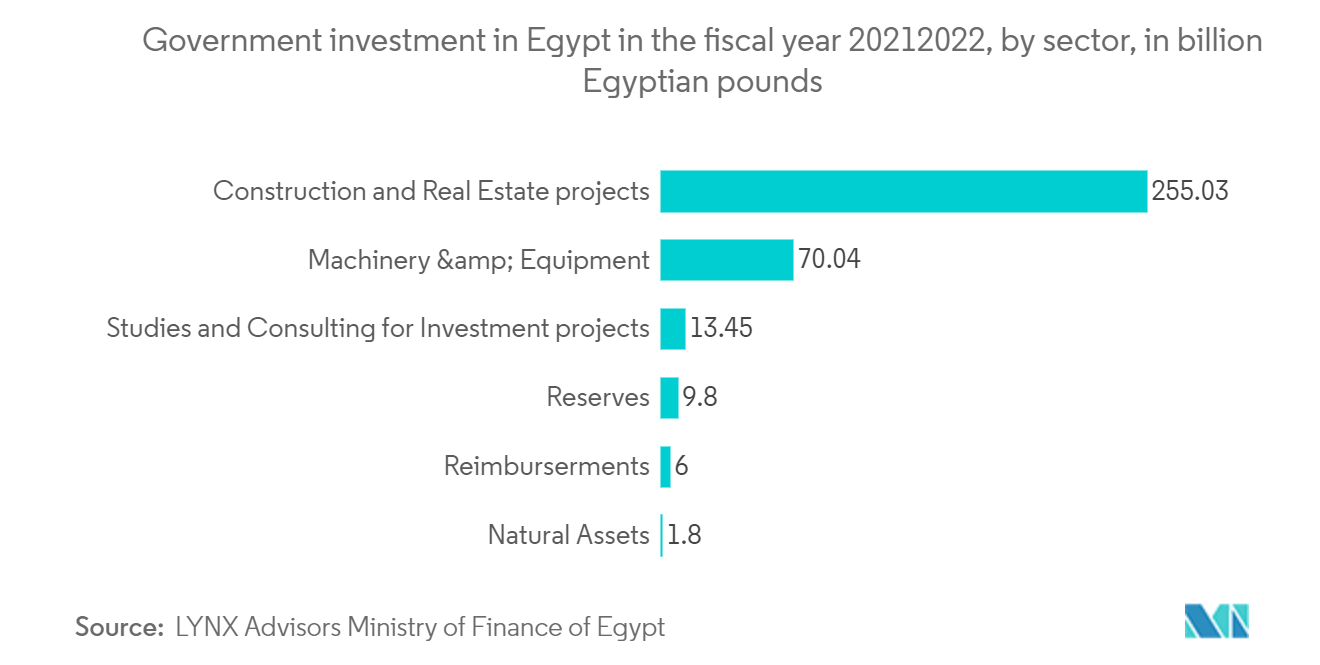

Правительство Египта сделало значительные инвестиции в строительную отрасль. Кроме того, правительство модернизирует транспортные системы, порты и аэропорты. Сейчас Минтранс прорабатывает около 25 проектов, связанных с железнодорожной отраслью. Развитие дорог и обеспечение достаточного транзита между городами являются основными приоритетами правительства.

Пандемия Covid-19 изменила представление строительной отрасли о цифровизации. Проблемы со здоровьем вынудили сектор принять более гибкие и командные методы работы. Такие инструменты, как архитектурно-информационное моделирование (BIM) и общие среды данных, сделали это возможным. Однако, по мнению экспертов, потребности и поддерживающие правила внедрения цифровых инструментов становятся долгосрочными изменениями. Кроме того, спонсоры проекта должны выступать в качестве агентов перемен.

Египет является крупнейшим проектным рынком в Африке и третьим по величине на Ближнем Востоке и в Северной Африке (Мена) после Саудовской Аравии и Объединенных Арабских Эмиратов (1,3 триллиона долларов США и 519 миллиардов долларов США соответственно).

Египет объявил о планах построить высокоскоростной поезд, соединяющий всю страну. В качестве генерального подрядчика компания Siemens получила контракт на этот проект стоимостью 8,7 млрд долларов США. По планам страны, в Египте может быть построено до 14 новых умных городов. Министерство жилищного строительства утверждает, что менее чем за два года Египет завершил инфраструктурные проекты на сумму около 1,7 триллиона египетских фунтов (около 106,25 миллиарда долларов США).

Управление новых городских сообществ (NUCA) намерено построить больше городов с интегрированными образовательными, медицинскими, торговыми и развлекательными услугами. Эта организация отвечает за создание этих новых городов и привязку их к существующей инфраструктуре.

Тенденции строительного рынка Египта

Увеличение инвестиций в жилой сегмент со стороны государства, стимулирующее рынок

По данным Министерства планирования и экономического развития, египетская экономика продемонстрировала высокие экономические показатели во втором квартале текущего 2021-2022 финансового года (2021-2022 финансового года), который заканчивается 30 июня 2022 года.

Суверенные фонды благосостояния Ближнего Востока проявили интерес к инвестированию до 120 миллиардов долларов США в Египет в ближайшие годы.

В 2022 году общий объем инвестиций в недвижимость в Каире увеличился до 20 миллиардов долларов США, из которых 16 миллиардов долларов США было направлено на жилищный сектор. За тот же год средние цены на жилую недвижимость выросли примерно на 10 процентов.

Правительство Египта также работает над несколькими механизмами для увеличения экспорта недвижимости, включая создание фонда недвижимости с административными и коммерческими активами, приносящими доход, а также торговлю недвижимостью на Египетской фондовой бирже (EGX).

В декабре 2022 года Египетский фонд городского развития (UDF) начал общенациональный масштабный проект городского жилищного строительства стоимостью 600 миллиардов египетских фунтов (20,11 миллиарда долларов США). Проект предполагает строительство 230 городских территорий в столицах провинций и важных городах по всей стране общей площадью более 14 422 акров.

Тридцать пять участков общей площадью 1750 акров будут застроены в срочном порядке, 60 участков общей площадью 2600 акров будут застроены в приоритетном порядке, а остальные 135 участков общей площадью 10 149 акров будут застроены на второй приоритетной основе. Весь проект будет завершен за пять лет.

Растущий спрос на инфраструктурные проекты стимулирует рынок

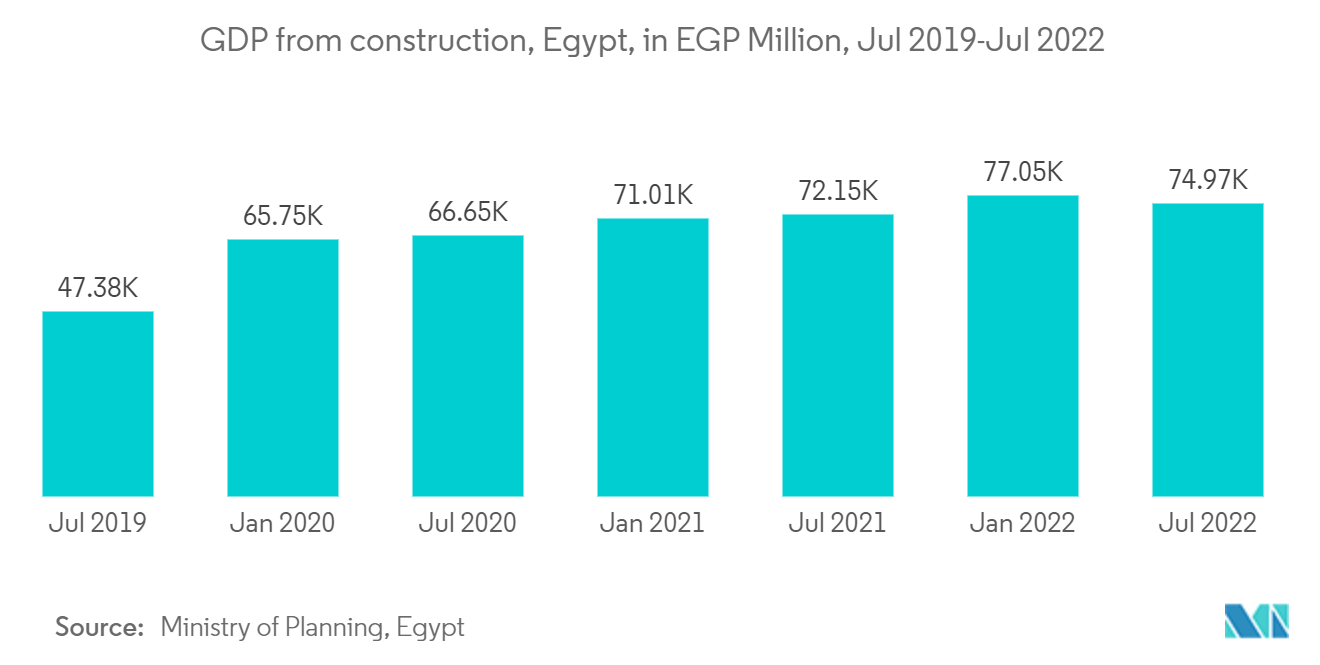

Несмотря на высокую инфляцию, обесценивание валюты и рост затрат на энергию и материалы, строительная отрасль Египта, по прогнозам, к концу 2022 года вырастет на 9,7% в реальном выражении. На строительство приходится 14% ВВП Египта, что является самым большим процентом в отрасли.

Как сообщалось в мае 2022 года, в Египте разрабатывались проекты на сумму около 93 миллиардов долларов США, при этом на различных предварительных стадиях находятся проекты на сумму более 425 миллиардов долларов США. Проектная деятельность стала ярким пятном для египетской экономики в последние годы, несмотря на воздействие Covid-19, и иностранные правительства требуют финансировать разработку проектов в стране посредством соглашений о финансировании экспортных кредитов.

В марте 2022 года правительство планировало реализовать 45 крупных национальных и стратегических инфраструктурных проектов в 2022/2023 финансовом году (1 июля 2022 года – 30 июня 2023 года), включая строительство 10 поперечных магистралей по Нилу, строительство 18 путепроводов, завершение электрификации железнодорожных сигналов протяженностью 1000 км, расширение сети метрополитена и завершение строительства 47 станций скоростных поездов.

В число упомянутых проектов вошли проект строительства 3-й линии Каирского метро стоимостью 4,8 млрд долларов США, протяженность которой составит 17,7 км и будет состоять из 15 станций; монорельсовая дорога Восточный Каир-NAC стоимостью 4,5 млрд долларов США, длина которой составит 54 км и будет включать 22 станции после завершения строительства в 2023 году; и 50-километровый мост Короля Салмана стоимостью 4,5 миллиарда долларов США, также называемый Саудовско-Египетской дорогой.

Еще один крупный проект — расширение Каирского метрополитена. Строительство первой фазы линии 4 стоимостью 6,3 млрд фунтов стерлингов (400,3 млн долларов США) будет включать прокладку 19 км железной дороги для 16 станций и должно быть завершено в 2026 году.

Обзор строительной отрасли Египта

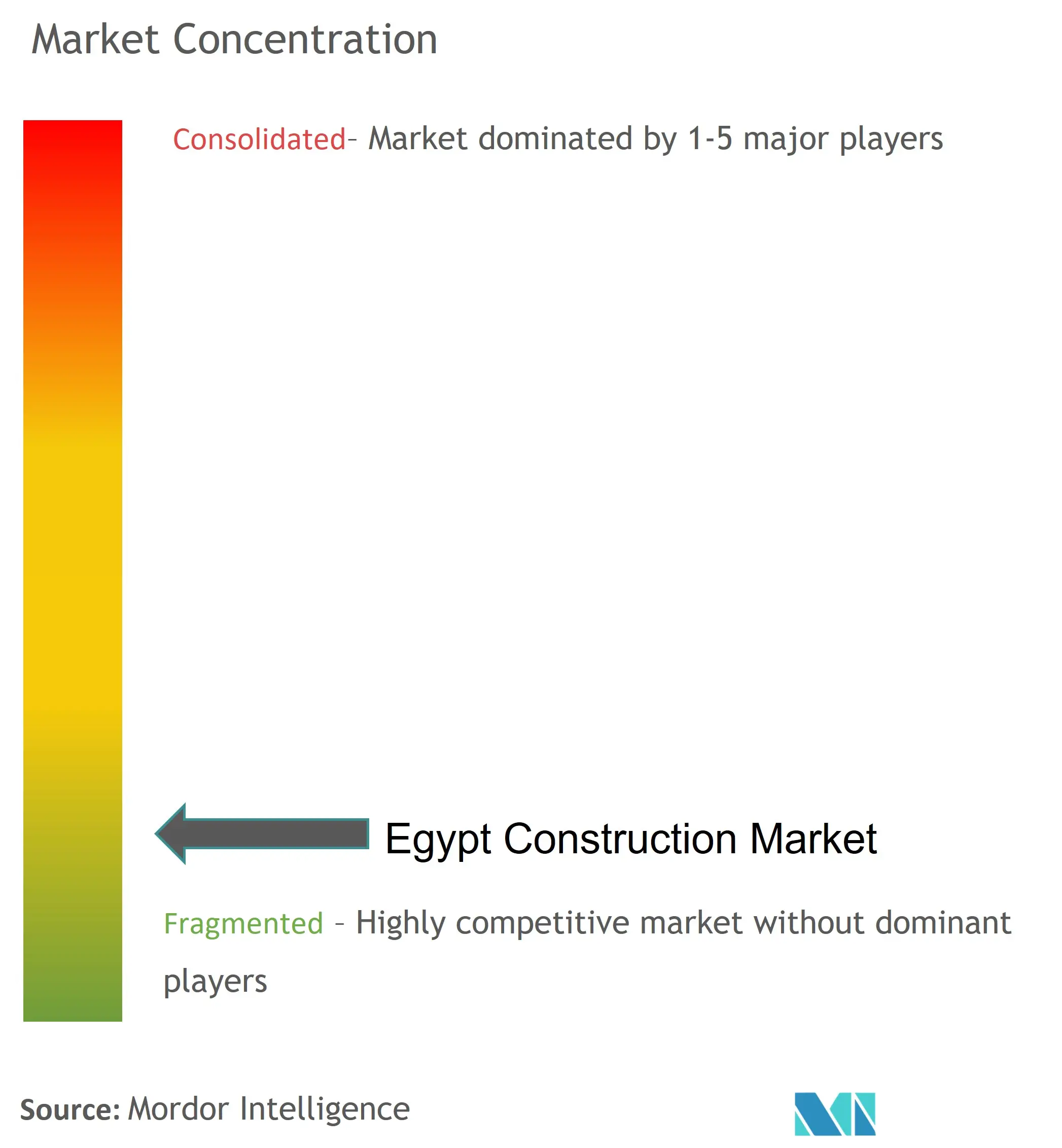

Строительный рынок Египта фрагментирован по своей природе, на нем присутствует множество глобальных, региональных и местных игроков. В число ключевых игроков на рынке входят HAConstruction (HAC), DORRA Group, AL-AHLY Development, Palm Hills Developments и Arab Contractors. Рынок высококонкурентен и предлагает множество возможностей для частных фирм. Правительство предпринимает необходимые шаги для поддержки этого сектора, сотрудничая с частными фирмами в реализации различных программ строительства жилья для малоимущих.

Лидеры строительного рынка Египта

H.A.Construction (H.A.C)

DORRA Group

AL-AHLY Development

Palm Hills Developments

The Arab Contractors

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости строительного рынка Египта

- Октябрь 2022 г. ERG Developments в Новой административной столице (NAC) начала строительство жилого комплекса Ri8 стоимостью примерно 3,5 миллиарда египетских фунтов. Комплекс Ri8 площадью 25 акров является частью проекта Zawya Projects, который должен был быть построен в три этапа и включает в себя 34 жилых строения с 1063 квартирами.

- Ноябрь 2022 г. Orascom Construction PLC объявила, что объединила свои усилия исключительно с датской компанией COBOD, чтобы впервые представить в Египте передовую технологию 3D Printing Construction (3DPC). Наибольшее внимание партнерства должно было быть уделено трем направлениям деятельности завершению проекта, продаже оборудования, а также эксплуатации и техническому обслуживанию. Ожидалось, что партнерство также изучит способы использования технологии 3DPC для печати целых зданий на египетском рынке.

Сегментация строительной отрасли Египта

Строительство включает в себя любую физическую работу на объекте, которая включает в себя возведение конструкции, облицовку, внешнюю отделку, опалубку, крепеж, услуги по установке, разгрузку оборудования, расходных материалов и т.п.

Полный анализ строительного рынка Египта, включая оценку экономики и вклад секторов в экономику, обзор рынка, оценку размера рынка для ключевых сегментов, возникающие тенденции в сегментах рынка, динамику рынка, географические тенденции и COVID-19. 19 последствий, включено в отчет.

Строительный рынок Египта сегментирован по секторам (жилая, коммерческая, промышленная, транспортная инфраструктура, энергетика и коммунальные услуги).

В отчете представлены размеры рынка и прогнозы египетского строительного рынка в стоимостном выражении (в долларах США) для всех вышеуказанных сегментов.

| Жилой |

| Коммерческий |

| Промышленный |

| Транспортная инфраструктура |

| Энергетика и коммунальные услуги |

| По секторам | Жилой |

| Коммерческий | |

| Промышленный | |

| Транспортная инфраструктура | |

| Энергетика и коммунальные услуги |

Часто задаваемые вопросы по исследованию строительного рынка Египта

Насколько велик строительный рынок Египта?

Ожидается, что объем строительного рынка Египта достигнет 50,78 млрд долларов США в 2024 году, а среднегодовой темп роста составит 8,39% и достигнет 75,97 млрд долларов США к 2029 году.

Каков текущий размер строительного рынка Египта?

Ожидается, что в 2024 году объем строительного рынка Египта достигнет 50,78 млрд долларов США.

Кто являются ключевыми игроками на строительном рынке Египта?

H.A.Construction (H.A.C), DORRA Group, AL-AHLY Development, Palm Hills Developments, The Arab Contractors — основные компании, работающие на строительном рынке Египта.

В какие годы охватывает строительный рынок Египта и каков был размер рынка в 2023 году?

В 2023 году объем строительного рынка Египта оценивался в 46,85 млрд долларов США. В отчете рассматривается исторический размер рынка строительного рынка Египта за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер строительного рынка Египта на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет строительной отрасли Египта

Статистические данные о доле, размере и темпах роста доходов на рынке строительства Египта в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ строительства в Египте включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.