Размер и доля рынка распределенной генерации энергии

Анализ рынка распределенной генерации энергии от Mordor Intelligence

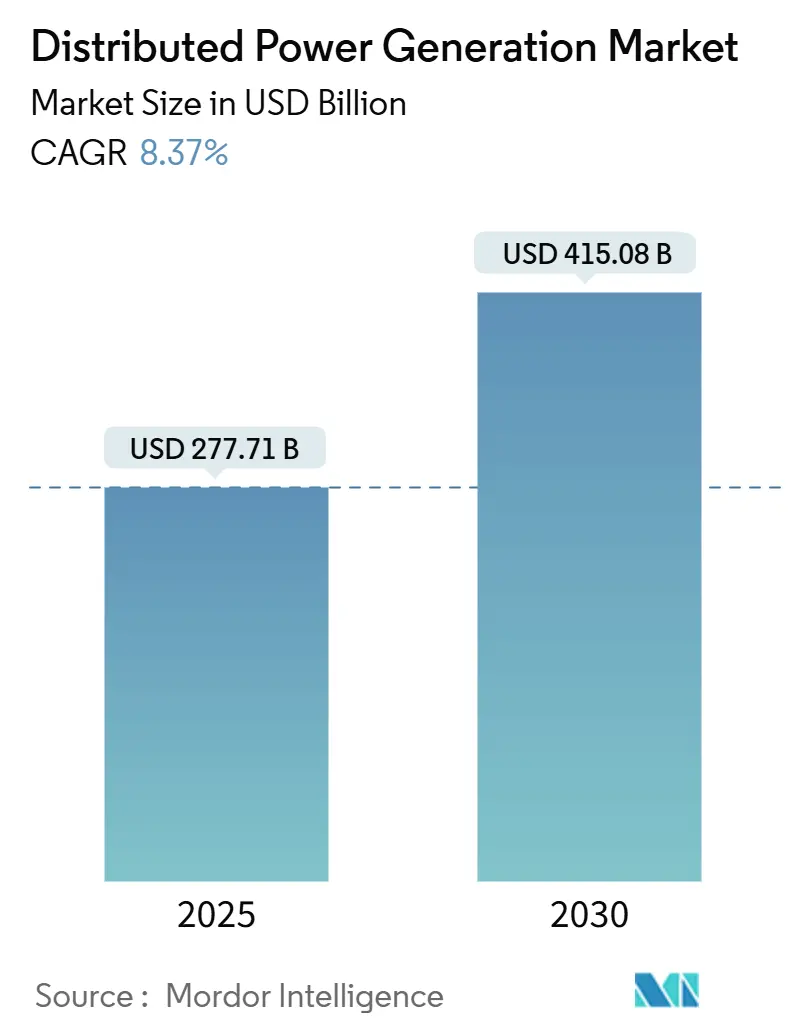

Размер рынка распределенной генерации энергии оценивается в 277,71 млрд долларов США в 2025 году и, как ожидается, достигнет 415,08 млрд долларов США к 2030 году при среднем годовом росте 8,37% в прогнозный период (2025-2030).

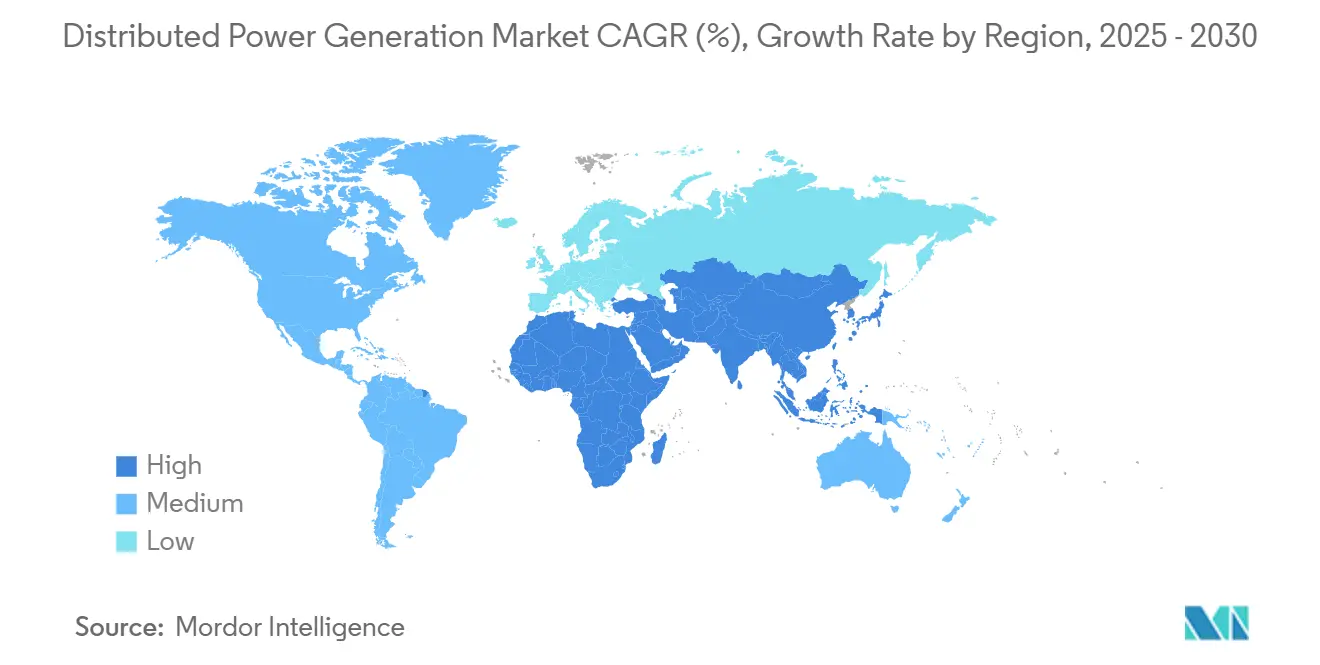

Расширение отражает структурный переход от централизованного энергоснабжения к локальным активам, которые объединяют солнечную энергию, топливно-гибкие двигатели и цифровое управление. Широкомасштабное снижение стоимости оборудования, про-возобновляемое регулирование и растущие потребности в устойчивости сети являются основными ускорителями. Азиатско-Тихоокеанский регион является опорой объемов и динамики, в то время как Северная Америка использует обильные запасы газа, а Европа сосредотачивается на энергетической безопасности. Технологическая конкуренция вращается вокруг водородных топливных элементов и интегрированных микросетевых предложений, которые объединяют хранение, программное обеспечение и услуги. В то же время узкие места межсетевых соединений, потребности в капитале для хранения энергии и ужесточение ограничений выбросов формируют инвестиционные риски.

Основные выводы отчета

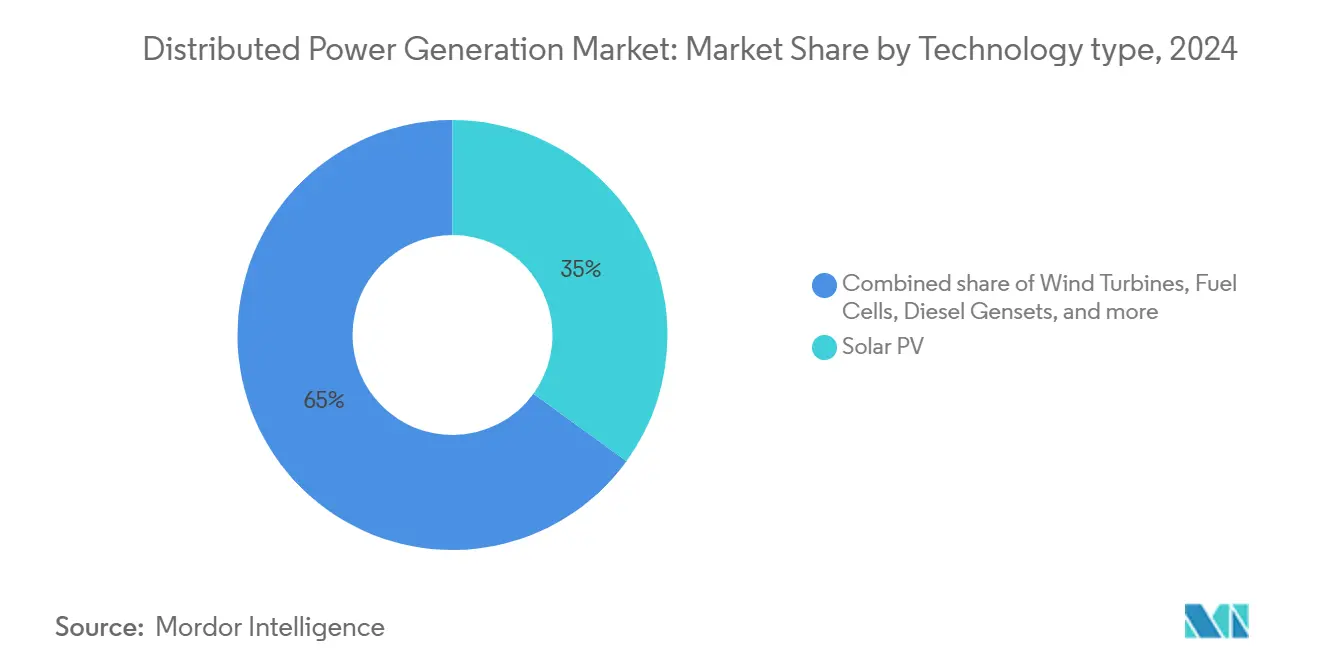

- По технологиям солнечные фотоэлементы лидировали с 35% долей выручки в 2024 году, тогда как прогнозируется, что топливные элементы будут расширяться в среднем на 11,8% в год до 2030 года.

- По номинальной мощности диапазон 0-100 кВт составил 47% доли рынка распределенной генерации энергии в 2024 году; системы выше 1 000 кВт готовы продвигаться в среднем на 10,2% в год до 2030 года.

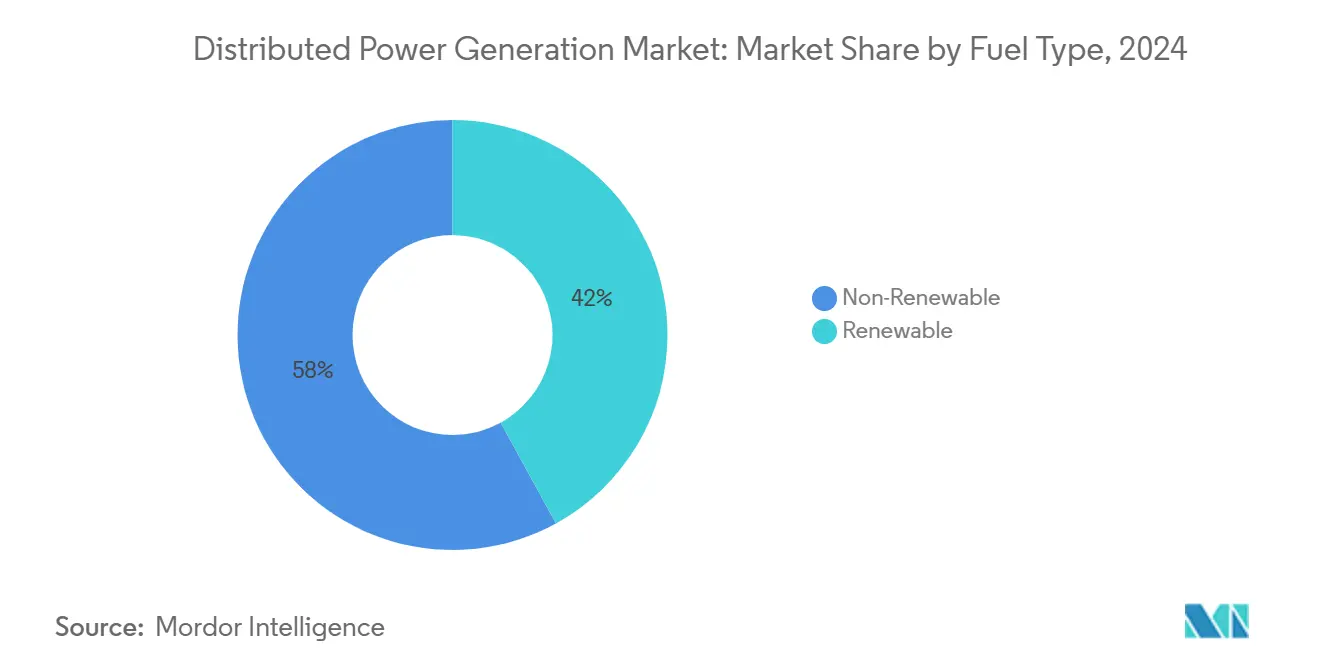

- По типу топлива невозобновляемые источники составили 58% доли в 2024 году, в то время как возобновляемые являются самыми быстрорастущими со средним годовым ростом 13,55% до 2030 года.

- По подключению проекты, подключенные к сети, захватили 65% выручки в 2024 году; автономные схемы растут в среднем на 10,9% в год по мере масштабирования удаленных микросетей.

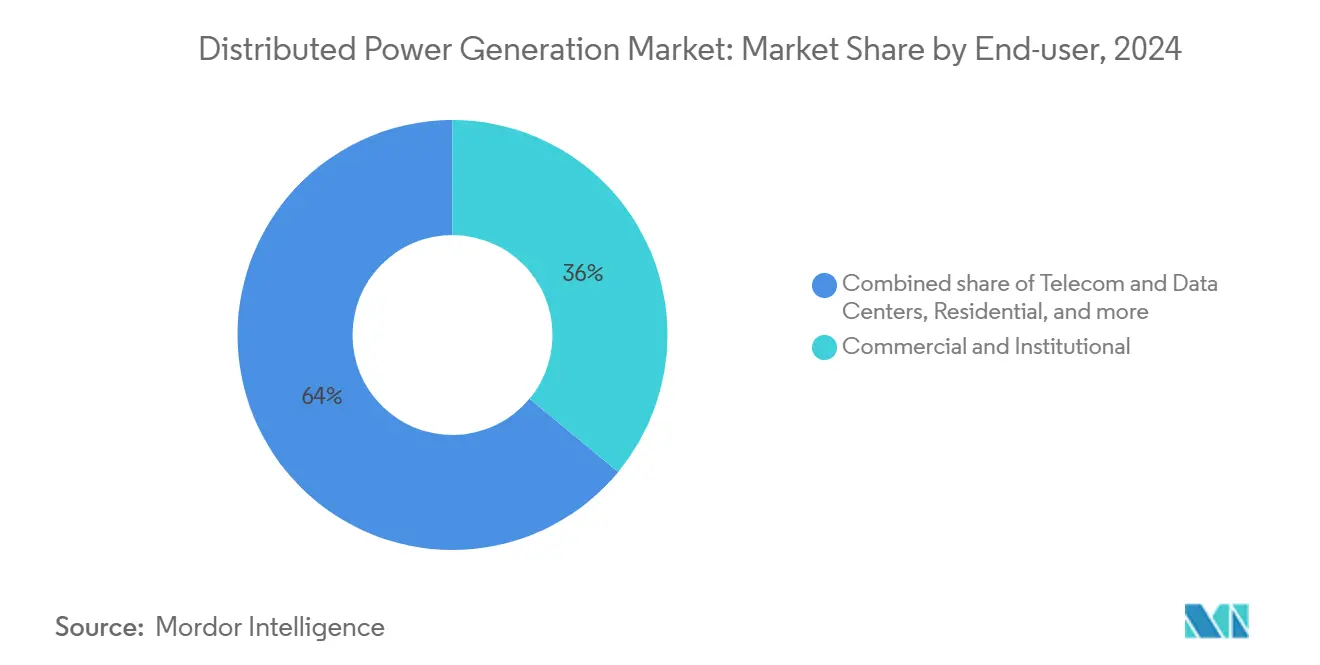

- По конечным пользователям коммерческие и институциональные объекты удерживали 36% спроса в 2024 году, в то время как установки телекоммуникационных и дата-центров растут в среднем на 12,5% в год в прогнозный период.

- По географии Азиатско-Тихоокеанский регион занимал 44% доли в 2024 году и остается самым быстрорастущим регионом со средним годовым ростом 11,1% до 2030 года.

Глобальные тенденции и аналитика рынка распределенной генерации энергии

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз среднего годового роста | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Быстрое снижение приведенной стоимости электроэнергии малых солнечных фотоэлементов | +2.80% | Ядро Азиатско-Тихоокеанского региона; распространение на Ближний Восток и Африку | Средний срок (2-4 года) |

| Бум коммерческих и промышленных установок за счетчиком | +2.10% | Европа и Северная Америка | Короткий срок (≤ 2 лет) |

| Внедрение микросетей для телекоммуникационных вышек | +1.90% | Африка, Ближний Восток, островные государства | Долгий срок (≥ 4 лет) |

| Волатильность цен на природный газ, сдвигающая спрос к биогазовым генераторам | +1.40% | Северная Америка | Средний срок (2-4 года) |

| Обязательные стандарты портфеля возобновляемых источников для муниципальных коммунальных предприятий | +1.60% | Соединенные Штаты | Долгий срок (≥ 4 лет) |

| Пилотные проекты водородных топливных элементов в дата-центрах | +1.30% | Ближний Восток, глобальные дата-центры | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Быстрое снижение приведенной стоимости электроэнергии малых солнечных фотоэлементов

Цены китайских модулей TOPCon упали до 0,16 долларов США за ватт в 2024 году, вызвав общерегиональное снижение приведенной стоимости электроэнергии и изменив экономику распределенной генерации.(1)Источник: Международное агентство по возобновляемым источникам энергии, 'Стоимость генерации возобновляемой энергии в 2024 году', irena.org Стандартизация монтажного труда, недорогие инверторы и льготное финансирование усиливают эффект, позиционируя Азиатско-Тихоокеанский регион как глобальный эталон для малых фотоэлектрических систем. Правительства упрощают лицензирование и правила сетевых кодов, еще больше сокращая циклы проектов. Ценовое давление заставляет поставщиков в других регионах дифференцироваться по эффективности и специфическому для применений дизайну.

Бум коммерческих и промышленных установок за счетчиком

Европейские компании ускоряют локальную генерацию для хеджирования волатильных оптовых цен и выполнения корпоративных обязательств по декарбонизации. Рекордные добавления кровельных установок в Германии следуют правилам ЕС, которые требуют солнечной энергии на новых коммерческих зданиях с 2026 года, распространяясь на модернизацию к 2028 году.(2)Источник: Европейский парламент, 'Директива по солнечной энергии в зданиях', europarl.europa.eu Аккумуляторные системы в паре с фотоэлементами позволяют сдвигать нагрузку и получать доход от вспомогательных услуг, делая распределенные активы финансовым и экологическим инструментом. Североамериканские предприятия копируют модель, стимулируемые федеральными налоговыми льготами и государственными мандатами чистой энергии.

Внедрение микросетей для телекоммуникационных вышек в Африке и на островах

Надежное питание для мобильных сетей критически важно, однако дизельная логистика увеличивает расходы в отдаленных районах. Солнечные микросети с аккумуляторами теперь поддерживают развертывание на нескольких объектах, при этом операторы, такие как IHS Nigeria и CrossBoundary Energy, доказывают банковскую надежность для кластеров вышек. Интеграция спутниковой связи и мониторинга IoT снижает необходимость в локальном вмешательстве, улучшая время работы. Институты финансирования развития направляют льготный капитал, расширяя дизайн микросетей на прилегающие сообщества и укрепляя цели доступа к энергии.

Волатильность цен на природный газ, сдвигающая спрос к биогазовым генераторам

Спотовые цены на природный газ в США составили в среднем 4,15 долларов США за млн БТЕ в первом квартале 2025 года и остаются подверженными колебаниям экспорта СПГ.(3)Источник: Управление энергетической информации США, 'Краткосрочный энергетический прогноз июнь 2025', eia.gov Операторы распределенной генерации смягчают ценовые риски, развертывая двухтопливные генераторы, способные переключаться на биогаз или возобновляемый природный газ. Долгосрочные контракты на покупку электроэнергии захватывают кредиты возобновляемой энергии, улучшая доходность проектов. Дата-центры в ограниченных сетях предпочитают такой подход, сочетая поршневые двигатели с низкоуглеродными топливными путями.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз среднего годового роста | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Барьеры межсетевого соединения распределительных сетей | −1.8% | Развивающиеся экономики по всему миру | Средний срок (2-4 года) |

| Капиталоемкое сопряжение с накопителями энергии | −2.2% | Глобально | Короткий срок (≤ 2 лет) |

| Строгие ограничения NOx/PM на дизельные генераторы | −1.1% | Европа; распространение по всему миру | Долгий срок (≥ 4 лет) |

| Сложное лицензирование кровельных фотоэлементов в исторических центрах | −0.9% | Европа; отдельные глобальные города | Средний срок (2-4 года) |

| Источник: Mordor Intelligence | |||

Барьеры межсетевого соединения распределительных сетей в развивающихся экономиках

Возобновляемые источники энергии, ожидающие в глобальных очередях межсетевого соединения, превышают 3 000 ГВт, и 80% заявок отозваны из-за растущих расходов или длительных исследований.(4)Федеральная комиссия по регулированию энергетики, 'Окончательное правило по улучшению межсетевого соединения генераторов', ferc.gov Развивающиеся сети не имеют современных стандартов и кадрового потенциала, поэтому малые проекты сталкиваются с непропорциональными задержками. Хотя реформа 'первый готовый, первый обслуженный' находится в процессе, прогресс вне развитых рынков остается медленным, ограничивая ближайшее развертывание.

Капиталоемкое сопряжение с накопителями энергии для прерывистой распределенной генерации

Цены на аккумуляторные системы снизились до 148 долларов США за кВт⋅ч в 2024 году, однако первоначальные затраты по-прежнему напрягают проекты мощностью менее 100 кВт. Даже с бонусами по инвестиционному налоговому кредиту приведенная стоимость 4-часового литий-ионного хранения колеблется около 124 долларов США за МВт⋅ч. Долгосрочные тепловые или сжато-воздушные конструкции имеют более низкую тенденцию для 8-часовых рабочих циклов, но требуют специфической для объекта инженерии. Пока рынки капитала не примут риски торгового хранения в масштабе, многие распределенные схемы ограничивают проникновение возобновляемых источников, чтобы избежать избыточного размера батарей.

Анализ сегментов

По технологиям: топливные элементы переходят от пилота к портфелю

Солнечный сегмент занимал 35% выручки 2024 года, опираясь на жилые и легкие коммерческие крыши, которые используют упрощенные комплекты крепления и инверторов. Доля солнечной энергии в размере рынка распределенной генерации энергии в 2024 году составила 88,9 млрд долларов США. Хотя сегодня они меньше, топливные элементы демонстрируют самый высокий среднегодовой рост 11,8%, ведомые проектами в кампусах дата-центров, где операторы ищут бездизельное время работы. Caterpillar подтвердил 1,5 МВт водородную топливно-элементную резервную систему, которая соответствовала целевому уровню обслуживания 99,999% для гиперскейлового объекта в Вайоминге. Микро-ветротурбины и поршневые газовые двигатели дополняют смесь, обслуживая нишевые объекты, которые ценят либо эффективность землепользования, либо комбинированную теплоэнергетическую способность. Конкурентная динамика теперь сосредотачивается на интеграции хранения и силовой электроники, а не на отдельном генерирующем оборудовании.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По номинальной мощности: экономия масштаба на обоих концах

Домашние и малые бизнес-системы в диапазоне 0-100 кВт захватили 47% спроса 2024 года, отражая закупки на основе комплектов и модели под ключ. Сегмент составил наибольшую долю рынка распределенной генерации энергии в единичных терминах. На другом полюсе решения выше 1 000 кВт зафиксируют средний годовой рост 10,2% до 2030 года, поскольку промышленные кампусы выбирают локальную генерацию для обхода сетевых ограничений. Поставщики дифференцируются через цифровые двойники и аналитику эксплуатации и обслуживания, которые точно настраивают диспетчеризацию против коммунальных тарифов. Пакеты среднего диапазона 101-1 000 кВт обслуживают больницы и университетские кампусы, балансируя стандартизированные скиды с ограниченной пользовательской инженерией.

По типу топлива: возобновляемые источники будут двигать рынок

Невозобновляемые источники поставляли 58% выработки в 2024 году; однако прогнозируется, что возобновляемые будут двигать спрос на 13,55% среднегодового роста до 2030 года и захватят долю некоторых невозобновляемых типов топлива. Солнечная и ветровая энергия по-прежнему доминируют в возобновляемом блоке, но биогазовые двигатели и биомассовые ТЭЦ расширяют смесь в агро-промышленных зонах. Природный газ остается предпочтительным переходным топливом там, где существует доступ к трубопроводам, благодаря возможности быстрого запуска и низким NOx. Гибридные массивы смешивают фотоэлементы или ветер с газовыми двигателями, направляясь к соблюдению выбросов при обеспечении устойчивости.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По подключению: доминируют интерактивные с сетью активы

Активы, подключенные к сети, обеспечили 65% выручки 2024 года, используя нетто-учет, премии за подачу и платежи за вспомогательные услуги. Эти системы теперь оснащены двунаправленными инверторами и программным обеспечением, которое монетизирует поддержку частоты и напряжения, расширяя доходы за пределы простого экспорта энергии. Автономная мощность, растущая на 10,9% ежегодно, остается необходимой для островных сообществ и удаленных шахт. Жилые решения 'микросеть в коробке', которые объединяют солнечную энергию, аккумулятор 10-15 кВт⋅ч и зарядку автомобиля от дома к автомобилю, появились в 2025 году, предлагая до 60% экономии на счетах при обеспечении участия в сетевых услугах при подключении.

По конечным пользователям: цифровая инфраструктура вырывается вперед

Коммерческие и институциональные пользователи удерживали 36% доли в 2024 году. Эта группа включает кампусы, здравоохранение и муниципальные здания, все из которых ценят определенность затрат и устойчивость. Объекты дата-центров и телекоммуникаций покажут средний годовой рост 12,5%, поднимаясь с скромных базовых уровней, поскольку рабочие нагрузки ИИ умножают плотность мощности. Сделка Vantage Data Centers на 1 ГВт микросети с VoltaGrid подчеркивает тенденцию к мульти-гигаватт-часовым газовым плюс аккумуляторным платформам, которые обходят задержки сети. Внедрение в жилом секторе выигрывает от финансовых инноваций, таких как подписные энергетические услуги, которые объединяют оборудование, обслуживание и программное обеспечение в одном счете.

Географический анализ

Азиатско-Тихоокеанский регион доминировал на рынке распределенной генерации энергии с 44% долей выручки в 2024 году и продолжает показывать самый быстрый средний годовой рост 11,1% до 2030 года. Региональное лидерство основывается на массовом производстве фотоэлектрических модулей, обширных политических стимулах и растущем спросе на электроэнергию. Только китайская кровельная программа реализовала более 50 ГВт новой мощности в 2024 году, в то время как индийские распределительные коммунальные предприятия агрегируют кровельные установки в виртуальные электростанции. Несколько правительств Юго-Восточной Азии формализуют режимы нетто-биллинга, открывая инвестиции за счетчиком.

Северная Америка занимает второе место по абсолютной стоимости и сочетает обильное предложение природного газа с благоприятными налоговыми кредитами. Программа American Municipal Power на 20 МВт за счетчиком в Мичигане типифицирует, как муниципальные коммунальные предприятия используют местную генерацию для срезания пиков. Тридцать стандартов портфеля возобновляемых источников на уровне штатов катализируют солнечную энергию плюс хранение в школах и муниципальных объектах. Кластеры дата-центров в Вирджинии, Техасе и Альберте стимулируют раннее внедрение двухтопливных или водородных двигателей, еще больше поднимая профиль спроса региона.

Европейская стратегия распределенной генерации соответствует императивам энергетической безопасности после геополитических газовых нарушений. Стандарт ЕС по солнечной энергии обязывает новые коммерческие здания интегрировать фотоэлементы с 2026 года, толкая разработчиков к распределенным схемам. Франция мандатирует 50% покрытие солнечными батареями на парковках более 1 500 м², со штрафами до 40 000 евро за несоблюдение, ускоряя модернизацию коммерческой недвижимости. Германия упростила регистрацию 'балконных электростанций' до 800 Вт, расширяя участие домохозяйств. Ограничения объектов наследия и длительное лицензирование на городском уровне сдерживают рост в исторических городских ядрах.

Конкурентная среда

Рынок распределенной генерации энергии характеризуется сбалансированным сочетанием диверсифицированных промышленных OEM и специализированных технологических поставщиков. Caterpillar, Cummins и Siemens опираются на глобальные сервисные сети и портфели многотопливных двигателей, обеспечивая сильное доминирование в больших классах мощности. Лидерство Generac в жилом секторе усиливается приобретением MOTORTECH, добавляя передовые системы управления газовыми двигателями, которые расширяют ассортимент продукции.

Стратегическая консолидация ускоряется. Deutz приобрела Blue Star Power Systems для обеспечения доли североамериканского генератора, нацеливаясь на 100 миллионов долларов США дополнительной выручки. Siemens заключил партнерство с EnergyHub для интеграции программного обеспечения управления распределенными энергетическими ресурсами, позиционируя группу для оркестрируемых сетью потоков стоимости. OEM все чаще объединяют хранение, управление и долгосрочные сервисные соглашения, отражая предпочтения покупателей к решениям устойчивости под ключ.

Инновации в белых пространствах сосредотачиваются на водородных топливных элементах и островных микросетях. Ballard Power Systems подписала договор поставки с Sierra Northern Railway для переоборудования дизельных локомотивов, подчеркивая технологические переливы в тяжелый транспорт. Поставщики топливных элементов ухаживают за операторами дата-центров, которые требуют безэмиссионного резерва, но настаивают на надежности пять девяток. Участники рынка, способные оркестрировать генерацию, хранение и нагрузку через облачные платформы, лучше всего позиционированы для захвата премиальных маржей.

Лидеры индустрии распределенной генерации энергии

Ansaldo Energia SpA

Ballard Power Systems Inc.

Caterpillar Inc.

Siemens AG

General Electric Co.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Июнь 2025: Ballard Power Systems согласилась поставить 1,5 МВт двигателей топливных элементов Sierra Northern Railway для водородных модернизаций локомотивов.

- Май 2025: Caterpillar запустила трехлетнюю программу по коммерциализации водородно-гибридных решений на своей линейке двигателей C13D, софинансируемую Министерством энергетики США.

- Апрель 2025: Generac завершила приобретение MOTORTECH, усиливая управление газовыми генераторами в жилых и коммерческих портфелях.

- Март 2025: ADQ и Energy Capital Partners сформировали совместную платформу на 25 млрд долларов США для инвестиций в американские активы, работающие на природном газе, которые поддерживают растущие нагрузки дата-центров.

Глобальный охват отчета по рынку распределенной генерации энергии

Распределенная энергия относится к локальной генерации и использованию электроэнергии. Она также называется децентрализованной генерацией электроэнергии. Источники распределенной генерации обычно включают солнечную, ветровую энергию, энергию из отходов и комбинированную теплоэнергетику. Рынок децентрализованной генерации энергии растет, поскольку многие страны выбирают распределенную генерацию как локальную опцию для производства электроэнергии в районах, не подключенных к сети.

Рынок распределенной генерации энергии сегментирован по технологиям и географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Южная Америка, Ближний Восток и Африка). По технологиям рынок сегментирован на солнечные фотоэлементы, дизельные генераторы, генераторы природного газа, микросети и другие технологии. Отчет охватывает размер рынка и прогнозы для всех основных регионов. Для каждого сегмента размер рынка и прогнозы были сделаны на основе выручки (миллионы долларов США).

| Солнечные фотоэлементы (кровельные и наземные ≤5 МВт) |

| Ветряные турбины (≤5 МВт) |

| Микротурбины |

| Газовые турбины (≤50 МВт) |

| Топливные элементы (PEMFC, SOFC, другие) |

| Дизельные генераторы |

| Генераторы природного газа |

| Гидрокинетические и малые гидро (≤10 МВт) |

| Другие (биомасса ТЭЦ, двигатели Стирлинга) |

| 0-100 кВт |

| 101-1 000 кВт |

| Свыше 1 000 кВт |

| Возобновляемые |

| Невозобновляемые |

| К сети |

| Автономные и удаленные |

| Жилой сектор |

| Коммерческие и институциональные |

| Промышленные и производственные |

| Коммунальные и независимые производители электроэнергии для пикового/резервного обеспечения |

| Телекоммуникации и дата-центры |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Соединенное Королевство |

| Германия | |

| Франция | |

| Испания | |

| Скандинавские страны | |

| Россия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Малайзия | |

| Таиланд | |

| Индонезия | |

| Вьетнам | |

| Австралия | |

| Остальной Азиатско-Тихоокеанский регион | |

| Южная Америка | Бразилия |

| Аргентина | |

| Колумбия | |

| Остальная Южная Америка | |

| Ближний Восток и Африка | Объединенные Арабские Эмираты |

| Саудовская Аравия | |

| Южная Африка | |

| Египет | |

| Остальной Ближний Восток и Африка |

| По технологиям | Солнечные фотоэлементы (кровельные и наземные ≤5 МВт) | |

| Ветряные турбины (≤5 МВт) | ||

| Микротурбины | ||

| Газовые турбины (≤50 МВт) | ||

| Топливные элементы (PEMFC, SOFC, другие) | ||

| Дизельные генераторы | ||

| Генераторы природного газа | ||

| Гидрокинетические и малые гидро (≤10 МВт) | ||

| Другие (биомасса ТЭЦ, двигатели Стирлинга) | ||

| По номинальной мощности | 0-100 кВт | |

| 101-1 000 кВт | ||

| Свыше 1 000 кВт | ||

| По типу топлива | Возобновляемые | |

| Невозобновляемые | ||

| По подключению | К сети | |

| Автономные и удаленные | ||

| По конечным пользователям | Жилой сектор | |

| Коммерческие и институциональные | ||

| Промышленные и производственные | ||

| Коммунальные и независимые производители электроэнергии для пикового/резервного обеспечения | ||

| Телекоммуникации и дата-центры | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Европа | Соединенное Королевство | |

| Германия | ||

| Франция | ||

| Испания | ||

| Скандинавские страны | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Малайзия | ||

| Таиланд | ||

| Индонезия | ||

| Вьетнам | ||

| Австралия | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Колумбия | ||

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Объединенные Арабские Эмираты | |

| Саудовская Аравия | ||

| Южная Африка | ||

| Египет | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, на которые отвечает отчет

Каков текущий размер рынка распределенной генерации энергии?

Размер рынка распределенной генерации энергии составляет 277,71 млрд долларов США в 2025 году и направляется к достижению 415,08 млрд долларов США к 2030 году.

Какой регион лидирует на рынке распределенной генерации энергии?

Азиатско-Тихоокеанский регион удерживает лидерство с 44% долей выручки в 2024 году, движимый низкозатратным производством солнечной энергии и быстрым ростом спроса на электроэнергию.

Какой технологический сегмент растет быстрее всего?

Топливные элементы показывают самый высокий средний годовой рост 11,8% до 2030 года, движимые инвестициями в дата-центры и водородную экономику.

Почему дата-центры внедряют распределенную генерацию?

Операторы дата-центров развертывают локальные микросети для обеспечения надежности пять девяток, хеджирования волатильных цен на электроэнергию и достижения обязательств по декарбонизации.

Как задержки межсетевого соединения влияют на рынок?

Глобальная очередь в 3 000 ГВт и растущие расходы на исследования толкают многие проекты распределенной генерации к принятию гибридных или автономных конфигураций, пока регуляторы работают над мерами реформы очереди.

Последнее обновление страницы: