Размер и доля рынка цифрового управления транзакциями (DTM)

Анализ рынка цифрового управления транзакциями (DTM) от Mordor Intelligence

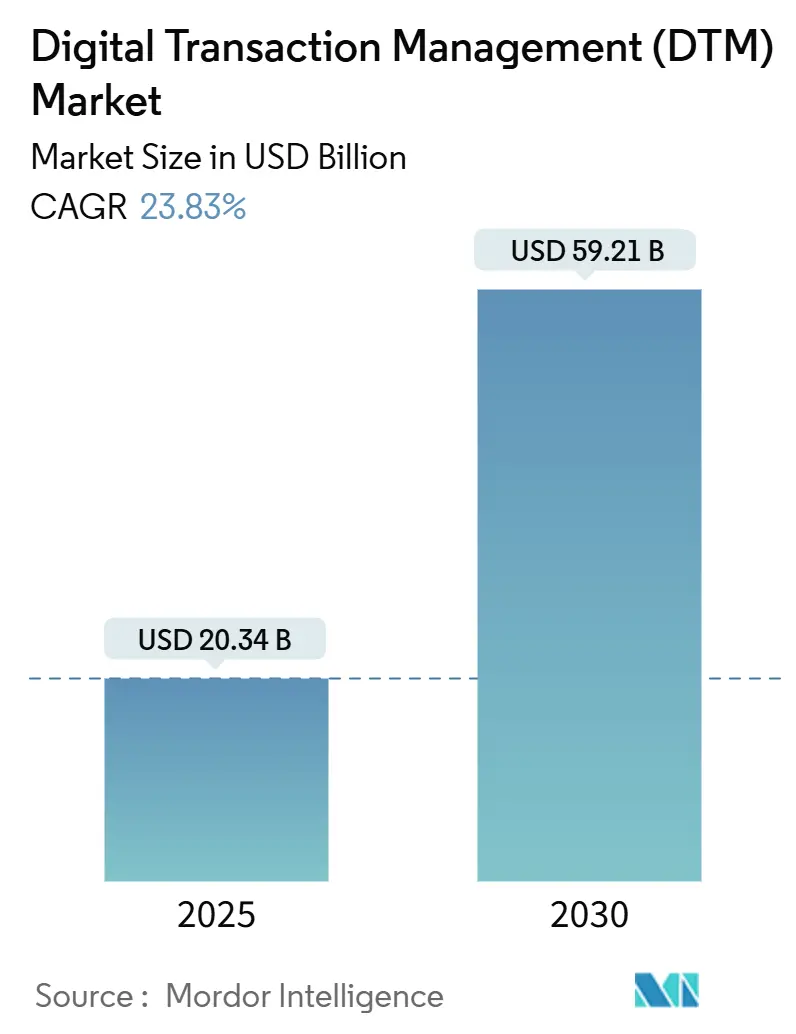

Рынок цифрового управления транзакциями составляет 20,34 млрд долл. США в 2025 году и, по прогнозам, достигнет 59,21 млрд долл. США к 2030 году, поддерживая устойчивый среднегодовой темп роста 23,83%. Инвесторы рассматривают эту траекторию как свидетельство того, что организации теперь воспринимают цифровые рабочие процессы как часть основной стратегии, а не как оптимизацию вспомогательных операций. Ускоренное внедрение блокчейна для создания защищенных от подделки аудиторских следов, быстрое принятие политик удаленной работы, которые благоприятствуют облачной доставке, и устойчивый рост генеративных инструментов ИИ для документов в совокупности укрепляют спрос. Соответствие кибер-регулированию - в первую очередь HIPAA, GDPR и eIDAS - еще больше узаконивает решения, которые гарантируют целостность данных, подтверждение личности и глобальную принудительность.

Ключевые выводы отчета

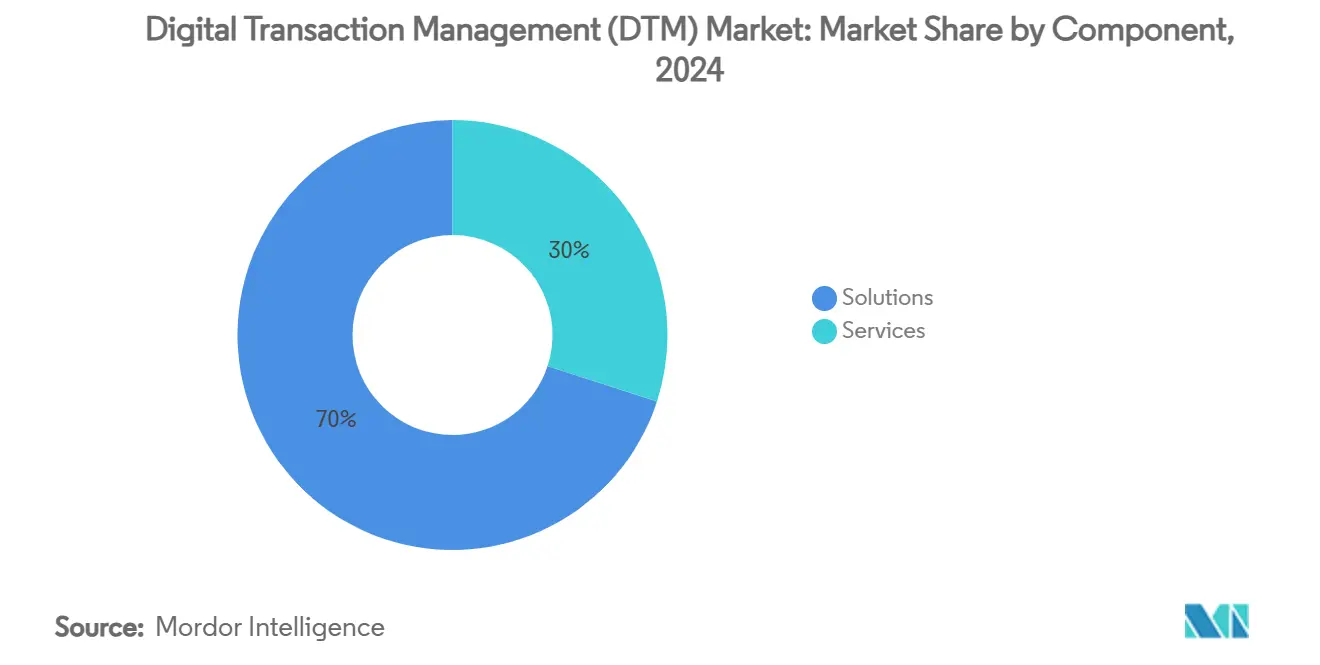

- По компонентам решения лидировали с 70% долей выручки в 2024 году, в то время как услуги, по прогнозам, будут расширяться со среднегодовым темпом роста 28,3% до 2030 года.

- По способу развертывания облако захватило 75% доли рынка цифрового управления транзакциями в 2024 году и продвигается со среднегодовым темпом роста 26,1% до 2030 года.

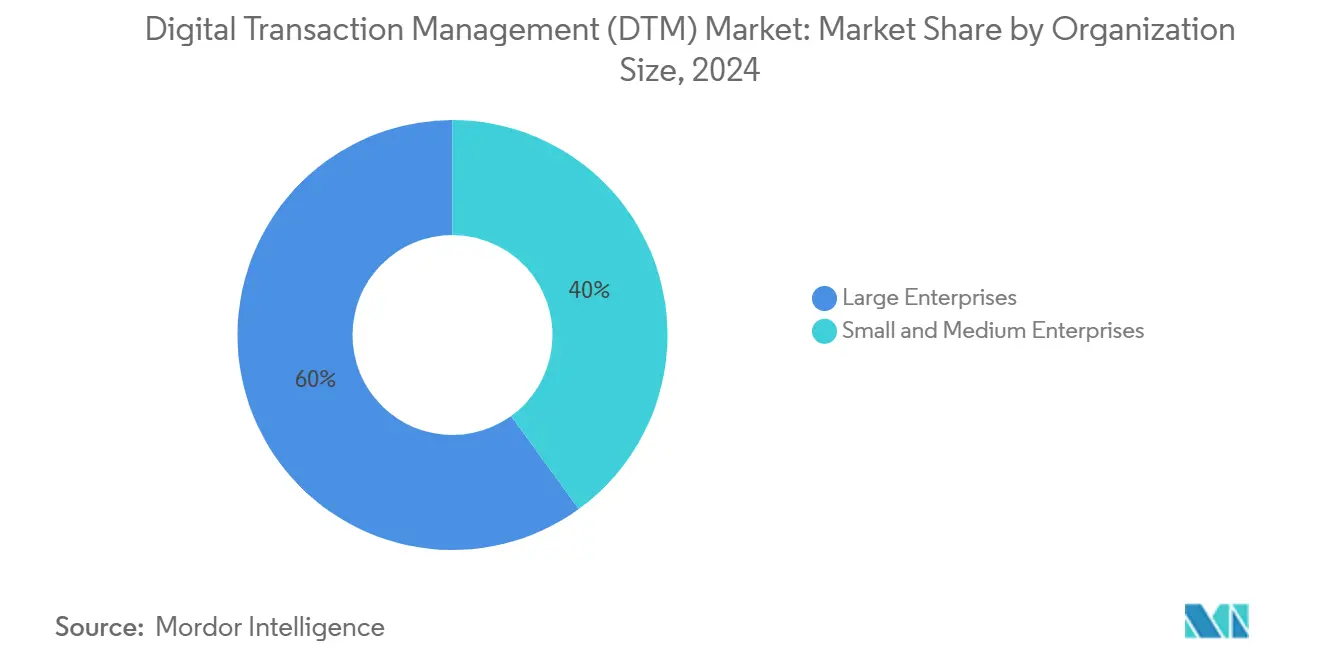

- По размеру организации крупные предприятия командовали 60% размера рынка цифрового управления транзакциями в 2024 году; МСП, по прогнозам, будут расти со среднегодовым темпом роста 27,5% между 2025-2030 гг.

- По отрасли конечных пользователей банковские, финансовые услуги и страхование занимали 26% рынка цифрового управления транзакциями в 2024 году; здравоохранение и науки о жизни является самым быстрым игроком со среднегодовым темпом роста 28,5% до 2030 года.

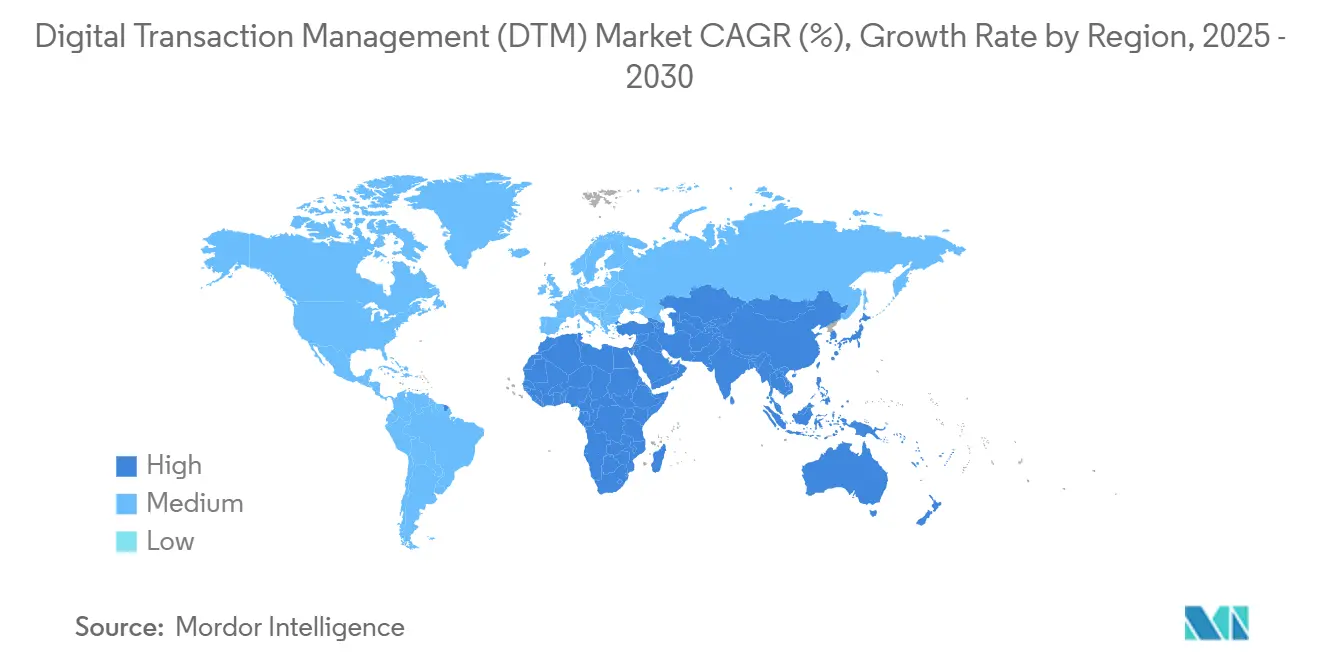

- Регионально Северная Америка сохранила лидерство с долей 30,21% в 2024 году; Азиатско-Тихоокеанский регион, по прогнозам, обеспечит самый высокий среднегодовой темп роста 28,6% за тот же период.

Глобальные тенденции и аналитические данные рынка цифрового управления транзакциями (DTM)

Анализ влияния драйверов

| Драйвер | (~) % влияния на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Ускорение внедрения электронной подписи в регулируемых отраслях | +5.2% | Глобально, со значительным влиянием в Северной Америке и Европе | Среднесрочный период (2-4 года) |

| Переход к комплексной автоматизации жизненного цикла контрактов в банковских, финансовых услугах и страховании и государственном секторе | +4.8% | Северная Америка, Европа, развитые страны АТР | Среднесрочный период (2-4 года) |

| Обязательное соблюдение требований удаленной работы, стимулирующее внедрение облачного DTM | +3.7% | Глобально | Краткосрочный период (≤ 2 лет) |

| Генеративные ИИ-ассистенты сокращают время оборота документов | +4.3% | Северная Америка, Европа, развитые страны АТР | Среднесрочный период (2-4 года) |

| Принятие Click-Wrap стимулирует конверсию электронной коммерции в Азии | +2.9% | Азиатско-Тихоокеанский регион с распространением на Ближний Восток | Среднесрочный период (2-4 года) |

| Структуры цифровой идентификации (eIDAS 2.0, Aadhaar, NID) катализируют внедрение | +3.1% | Европа, Индия, Юго-Восточная Азия | Долгосрочный период (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Ускорение внедрения электронной подписи в регулируемых отраслях

Правила выборов в США теперь разрешают электронные подписи в 43 штатах, и Министерство транспорта завершает поправки, которые рассматривают электронные подтверждения как юридически действительные для записей о тестировании на наркотики. [1]National Association of Secretaries of State, "States Embrace E-Signatures to Support Secure and Convenient Elections Process," nass.org Эти прецеденты демонстрируют, как законодательная открытость устраняет остаточный скептицизм, позволяя предприятиям сократить циклы документооборота на 75%, сохраняя при этом соответствие требованиям. Крупные поставщики медицинских услуг, например, полагаются на квалифицированные электронные подписи для синхронизации межгосударственных форм согласия без почтовых задержек, тем самым повышая удовлетворенность пациентов и сокращая административные накладные расходы.

Переход к комплексной автоматизации жизненного цикла контрактов в банковских, финансовых услугах и страховании и государственном секторе

Банки обрабатывают более 20 000 активных контрактов одновременно, подвергая их утечке доходов до 9%, когда надзор слаб. Развертывание основанных на блокчейне Citi Token Services показывает, как расчет в реальном времени может уменьшить операционный риск и разблокировать преимущества оборотного капитала для казначеев. [2]Citi, "Citi Transforms Transaction Banking Services with Besu," lfdecentralizedtrust.org Государственные органы следуют примеру, централизуя документы закупок в поисковые репозитории, обеспечивая почти мгновенные политические аудиты и смягчая мошенничество. Вместе эти шаги подчеркивают, почему комплексная автоматизация - помимо простых электронных подписей - становится обязательной статьей бюджетирования для директоров по информационным технологиям.

Генеративные ИИ-ассистенты сокращают время оборота документов

Совместно разработанные плагины Adobe и Microsoft теперь встраивают суммаризацию, извлечение положений и переформатирование Liquid Mode в рабочие процессы Office. ИИ-классификация OpenKM вводит аналогичную скорость в проекты конверсии архивных файлов, сокращая дорогостоящую ручную индексацию (openkm.us). Omega Healthcare обработала 60 миллионов транзакций с UiPath, доказав способность ИИ поддерживать точность в масштабе, атрибут критически важный для сильно проверяемых отраслей (omegahms.com). По мере стабилизации этих функций команды закупок сообщают о 33% более быстрых утверждениях и заметно более низких показателях исключений.

Структуры цифровой идентификации катализируют внедрение

Предстоящий EU Digital Identity Wallet Европы и система Aadhaar Индии стандартизируют верификацию учетных данных через границы, позволяя бизнесу удовлетворять KYC за минуты, а не дни. [3]World Bank, "Identification for Development (ID4D) Workshop," id4d.worldbank.org Для коридоров денежных переводов портативные удостоверения личности стимулируют прозрачность комиссий и доверие клиентов, что, в свою очередь, поощряет финтехи встраивать рынок цифрового управления транзакциями в потребительские приложения. Долгосрочный эффект заключается в том, что бесшовные идентичности устраняют трение в электронном подписании и межплатформенных рабочих процессах документов, поднимая глобальные траектории принятия.

Анализ влияния ограничений

| Ограничение | (~) % влияния на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Сложные трансграничные крипто-подпись регулирования | -2.7% | Глобально, с особым влиянием в коридорах ЕС-Великобритания-США | Среднесрочный период (2-4 года) |

| Высокая стоимость квалифицированного удаленного подтверждения личности на развивающихся рынках | -2.1% | Развивающаяся Азия, Африка, Латинская Америка | Среднесрочный период (2-4 года) |

| Фрагментированные устаревшие рабочие процессы основного банковского дела препятствуют полной автоматизации | -1.9% | Глобально, с более высоким влиянием на установленных банковских рынках | Долгосрочный период (≥ 4 лет) |

| Ограниченная инфраструктура 5G / Edge в сельских районах замедляет мобильное использование DTM | -1.6% | Сельские регионы всех континентов | Краткосрочный период (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Сложные трансграничные крипто-подпись регулирования

eIDAS присваивает высший доказательственный вес квалифицированным электронным подписям, однако взаимное признание за пределами ЕС остается неравномерным (helpx.adobe.com). Кроме того, мандаты суверенитета данных, такие как GDPR, конфликтуют с экстерриториальными запросами под действием US CLOUD Act (isaca.org). Эта лоскутная система повышает расходы на юридические консультации и удлиняет планы выхода на рынок для поставщиков, пытающихся поддерживать многонациональные рабочие процессы, тем самым умеряя краткосрочное ускорение рынка цифрового управления транзакциями.

Ограниченная инфраструктура 5G / Edge в сельских районах замедляет мобильное использование DTM

Финтех-приложения, работающие на высокоскоростных 5G-связях, могут рассчитываться по сделкам со скоростью 10 Гбит/с с более сильным шифрованием конечных точек. Тем не менее многие сельские районы все еще зависят от 3G или раннего LTE, задерживая принятие мобильного нотариального заверения и подписания полевых услуг. Поставщики должны поэтому инвестировать в автономное кэширование и гибридные сети, добавляя сложность и стоимость, которые умеренно подавляют общий рост до распространения инфраструктуры.

Сегментный анализ

По компонентам: услуги превосходят рост решений

Решения генерировали 70% выручки 2024 года, но услуги, по прогнозам, будут расширяться со сложным темпом 28,3% до 2030 года, самым высоким в рамках рынка цифрового управления транзакциями. Финансовые институты, модернизирующие устаревшие стеки, часто не имеют внутренней регуляторной экспертизы, подпитывая спрос на интеграцию, соответствие требованиям и управляемую поддержку. Примерные взаимодействия в 2024 году сократили ошибки обработки и операционные расходы, когда консультационные команды объединили рабочие процессы электронной подписи с основными банковскими реестрами.

Категория решений не стагнирует; модули блокчейна встраивают неизменяемые аудиторские следы, в то время как ИИ-классификация автоматизирует захват данных. Поставщики выпускают вертикально-специфичные шаблоны, которые удовлетворяют HIPAA и SOC 2 из коробки, сокращая время до ценности для клиентов здравоохранения и финансов. Тем не менее сложная природа критически важных рабочих процессов подразумевает постоянную зависимость от внешних специалистов, что поддерживает кривую выручки услуг.

По способу развертывания: доминирование облака ускоряется

Облачные платформы занимали 75% доли в 2024 году, и их среднегодовой темп роста 26,1% означает, что размер рынка цифрового управления транзакциями для облачных развертываний может удвоиться задолго до 2030 года. Предприятия ценят подписочное ценообразование, быстрое предоставление и сертифицированные центры обработки данных, которые проходят аудиты ISO 27001 и FedRAMP. Многооблачные архитектуры теперь направляют конфиденциальные данные в местные суверенные облака, резервируя пиковые мощности на публичной инфраструктуре, балансируя гибкость с соответствием требованиям.

Локальные установки все еще существуют для обороны, критической инфраструктуры и отдельных финансовых институтов, однако даже эти покупатели принимают гибридные плоскости управления, которые отражают облачные функции за брандмауэром. По мере созревания управления ключами шифрования, конфиденциальных вычислений и структур нулевого доверия сопротивление полной облачной конверсии будет размываться, поддерживая восходящий уклон в принятии облака.

По размеру организации: МСП сокращают разрыв в принятии

Крупные предприятия командовали 60% выручки в 2024 году, но МСП отслеживают среднегодовой темп роста 27,5%, который превосходит более крупных конкурентов. Исследования показывают, что МСП, которые оцифровали счета, увидели 29% ускорение в дебиторской задолженности и 45% падение просроченных платежей (jetir.org). Низкокодовые конфигураторы и freemium ценовые уровни снижают барьеры входа, в то время как платежные бренды сообщают, что 70% азиатско-тихоокеанских МСП повысили оборот после внедрения цифровых методов (visa.com). В результате рынок цифрового управления транзакциями увидит более плоскую кривую принятия по размерам компаний к 2030 году.

Проблемы сохраняются - бюджетные ограничения, пробелы в навыках персонала и культурный консерватизм. Целевые инкубаторные программы теперь объединяют обучение, руководства по соответствию и мелкотикетное финансирование для снижения риска первых проектов. Поставщики, выравнивающиеся со стратегиями устойчивой резилиентности и предпринимательско-ориентированными рамками, помогают МСП строить уверенность, тем самым сокращая отток и укрепляя пожизненную ценность.

По отрасли конечного пользователя: здравоохранение нарушает доминирование банковских, финансовых услуг и страхования

Банковские, финансовые услуги и страхование сохранили 26% долю выручки в 2024 году, поддержанную регуляторными диктатами для непрерывных аудиторских следов и безопасного архивирования. Банки начали встраивать управляемые ИИ аналитики положений для флагирования риска и обеспечения обязательств после подписания. Тем не менее размер рынка цифрового управления транзакциями в здравоохранении, по прогнозам, будет расти быстрее всего, скачкообразно со среднегодовым темпом роста 28,5% до 2030 года. Исследование, опубликованное в Nature, подтверждает, что основанные на блокчейне системы медицинских записей улучшают целостность данных, сохраняя при этом право собственности пациента. Поставщики также обращаются к роботизированной автоматизации процессов для авторизации льгот, демонстрируя ощутимые сбережения.

Розничная торговля, электронная коммерция, государственный сектор, ИТ-телеком и образование следуют с доменно-специфичными объемами. Администраторы образования принимают инструменты жизненного цикла контрактов для грантов, пожертвований и соглашений с поставщиками, проясняя надзор за расходами без расширения персонала. Такая вертикальная диффузия подтверждает межотраслевую релевантность зрелых DTM-фреймворков.

Географический анализ

Северная Америка генерировала 30,21% выручки рынка цифрового управления транзакциями в 2024 году. Зрелая юридическая ясность вокруг электронных записей поощряет как частный сектор, так и федеральное принятие. Предстоящее правило Министерства транспорта США по электронным формам тестирования на наркотики демонстрирует непрерывное регуляторное укрепление цифрового доверия (federalregister.gov). Дорожные карты соответствия здравоохранения в Соединенных Штатах аналогично ускоряют использование, поскольку поставщики эксплуатируют HIPAA-совместимые стеки электронной подписи для упрощения претензий (iclg.com). Технологические поставщики со штаб-квартирами в регионе продолжают развертывать ИИ-функции, которые дифференцируют качество обслуживания и оправдывают премиальное лицензирование.

Азиатско-Тихоокеанский регион является самой быстрорастущей ареной со среднегодовым темпом роста 28,6%. Регион обрабатывает более половины мировых цифровых платежей, и B2C электронная коммерция, по прогнозам, превысит 4 триллиона евро (4,3 триллиона долл. США) к 2027 году (tmcnet.com). Унифицированный платежный интерфейс Индии нацелен на более 200 миллиардов ежегодных транзакций, интенсифицируя спрос на масштабируемые двигатели подписи. Сегменты гостеприимства, логистики и государственного управления аналогично принимают цифровые контракты, чтобы идти в ногу с мобильно-первой потребительской базой. Регуляторная гетерогенность остается, однако такие страны, как Индонезия, признают цифровые контракты при условии, что основные принципы согласия удовлетворены (mondaq.com), сигнализируя о постепенной конвергенции.

Европа извлекает выгоду из гармонизированного режима eIDAS, где квалифицированные электронные подписи удерживают эквивалентность с рукописными (helpx.adobe.com). Предстоящие положения eIDAS 2.0 и EU Digital Identity Wallet обещают бесшовную трансграничную подпись, укрепляя рыночную уверенность. Латинская Америка и Ближний Восток и Африка записывают меньшие базовые линии, но высокие темпы роста. Программы оцифровки правительства в Бразилии и экономиках Залива, в сочетании с расширяющимся широкополосным доступом, создают благоприятные условия для индустрии цифрового управления транзакциями на этих территориях.

Конкурентная среда

Топ компании на рынке цифрового управления транзакциями

Глобальная конкуренция показывает умеренную концентрацию. DocuSign, Adobe и OneSpan закрепляют высший уровень, дополненный региональными специалистами и облачными новичками. Notary On-Demand DocuSign адресует высокорисковые операции с недвижимостью и автомобилями, нацеливаясь на захват дополнительной комиссионной выручки путем упрощения удаленного нотариального заверения. Продвижение Adobe для поддержки квалифицированных подписей во всех государствах ЕС выравнивает его дорожную карту с неизбежными регуляторными потребностями, тем самым защищая долю против европейских действующих игроков.

Средние вызовщики дифференцируются через секторный фокус. eOriginal подчеркивает цифровые оригинальные документы для вторичных ипотечных рынков, что подтверждается его выбором для защиты миллиардов в электронных нотах. Entrust и Namirial пакетируют верификацию личности с контролями подписи, привлекая банковских клиентов, борющихся с обязательствами KYC. Поддержанные венчурным капиталом дизрапторы добавляют ИИ-первые пользовательские опыты, которые декодируют намерения документов и автозаполняют метаданные, генерируя временные сбережения, которые отделы маркетинга могут квантифицировать.

M&A остается существенным механизмом для построения возможностей. Корпоративные команды развития приобретают ИИ стартапы для встраивания обработки естественного языка, в то время как стратегические союзы с гиперскейловыми облачными поставщиками обеспечивают распространение. Дорожные карты поставщиков центрируются на трех рычагах: ИИ для предиктивных инсайтов, блокчейн для целостности и низкокодовая конфигурация для расширения адресуемых рынков. Поставщики, которые превосходят по всем трем измерениям, вероятно, консолидируют лидерство до 2030 года.

Лидеры индустрии цифрового управления транзакциями (DTM)

-

DocuSign Inc.

-

Adobe Inc.

-

eOriginal, Inc.

-

OneSpan Inc.

-

Dropbox, Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Апрель 2025: Adobe расширила свою платформу Acrobat Sign для поддержки квалифицированных электронных подписей во всех государствах-членах ЕС, улучшая соответствие регулированию eIDAS 2.0 и облегчая трансграничные транзакции Adobe.

- Март 2025: DocuSign запустила Notary On-Demand, новую услугу, направленную на трансформацию традиционных процессов нотариального заверения и решение неэффективностей в высокорисковых транзакциях Monexa AI.

- Март 2025: DT Midstream объявила о портфеле органических проектов на 2,3 миллиарда долларов США, нацеливаясь на долгосрочный темп роста скорректированной EBITDA 5-7%, со значительными инвестициями в расширения трубопроводов и новые проекты.

- Февраль 2025: Citi внедрила Citi Token Services for Cash, используя технологию блокчейна для облегчения платежей в долларах США в реальном времени и быстрого расчета, получив признание с наградой Model Bank Award 2024 за инновации в цифровых активах.

Глобальный объем отчета по рынку цифрового управления транзакциями (DTM)

Цифровое управление транзакциями (DTM) заключается в переходе от бумажных процессов документооборота к полностью цифровым для обеспечения цифрового выполнения транзакционных процессов. DTM включает электронные подписи, передачу и сертификацию документов, интеграцию и управление данными и формами, а также разнообразие мета-процессов вокруг управления электронными транзакциями и связанными документами. Поставщики предлагают это решение и услуги для отраслей конечных пользователей, таких как банковские, финансовые услуги и страхование, здравоохранение, ИТ и телекоммуникации, среди других, рассматриваемых в этом исследовании.

Рынок цифрового управления транзакциями (DTM) сегментирован по компонентам (решение, услуга), размеру организации (малое и среднее предприятие, крупное предприятие), отрасли конечного пользователя (банковские, финансовые услуги и страхование, здравоохранение, розничная торговля, ИТ, телекоммуникации и другие типы отраслей конечных пользователей) и географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион и остальной мир). Размеры рынка и прогнозы представлены в стоимостном выражении (долл. США) для всех вышеуказанных сегментов.

| Решения |

| Услуги |

| Облако |

| Локальная установка |

| Малые и средние предприятия |

| Крупные предприятия |

| Банковские, финансовые услуги и страхование |

| Здравоохранение и науки о жизни |

| Розничная торговля и электронная коммерция |

| Правительство и государственный сектор |

| ИТ и телекоммуникации |

| Образование |

| Другие отрасли конечных пользователей |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Великобритания |

| Германия | |

| Франция | |

| Италия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка | |

| Ближний Восток | Объединенные Арабские Эмираты |

| Саудовская Аравия | |

| Остальной Ближний Восток | |

| Африка | Южная Африка |

| Остальная Африка |

| По компонентам | Решения | |

| Услуги | ||

| По способу развертывания | Облако | |

| Локальная установка | ||

| По размеру организации | Малые и средние предприятия | |

| Крупные предприятия | ||

| По отрасли конечного пользователя | Банковские, финансовые услуги и страхование | |

| Здравоохранение и науки о жизни | ||

| Розничная торговля и электронная коммерция | ||

| Правительство и государственный сектор | ||

| ИТ и телекоммуникации | ||

| Образование | ||

| Другие отрасли конечных пользователей | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Европа | Великобритания | |

| Германия | ||

| Франция | ||

| Италия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Ближний Восток | Объединенные Арабские Эмираты | |

| Саудовская Аравия | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Остальная Африка | ||

Ключевые вопросы, отвеченные в отчете

Что движет быстрым ростом рынка цифрового управления транзакциями?

Устойчивый спрос проистекает из масштабируемости облака, более строгих мандатов соответствия и появления управляемой ИИ автоматизации документов, которая сокращает время обработки до 75%, сохраняя при этом целостность данных.

Каким будет размер рынка цифрового управления транзакциями к 2030 году?

Рынок, по прогнозам, достигнет 59,21 млрд долл. США к 2030 году по траектории среднегодового темпа роста 23,83%.

Какой регион предлагает самый высокий потенциал роста для поставщиков?

Ожидается, что Азиатско-Тихоокеанский регион обеспечит среднегодовой темп роста 28,6% до 2030 года, поддерживаемый проникновением смартфонов, правительственными платежными инициативами и растущими объемами электронной коммерции.

Почему услуги растут быстрее, чем решения?

Предприятия требуют специализированной интеграции, соответствия требованиям и управляемой поддержки для подключения DTM инструментов с устаревшими системами, движущего среднегодовой темп роста выручки услуг 28,3%.

Какую роль играет блокчейн в цифровом управлении транзакциями?

Блокчейн укрепляет аудируемость и сокращает циклы расчета, с проектами, такими как Citi Token Services, демонстрирующими движение наличности в долларах США в реальном времени, которое удовлетворяет строгим банковским контролям.

Как МСП извлекают выгоду из принятия DTM платформ?

МСП сообщают о 29% ускорении возврата наличности и 45% падении поздних платежей после перехода к цифровым счетам и электронным подписям, сужая разрыв в принятии с крупными предприятиями.

Последнее обновление страницы: