Размер и доля рынка аренды строительного оборудования

Анализ рынка аренды строительного оборудования от Mordor Intelligence

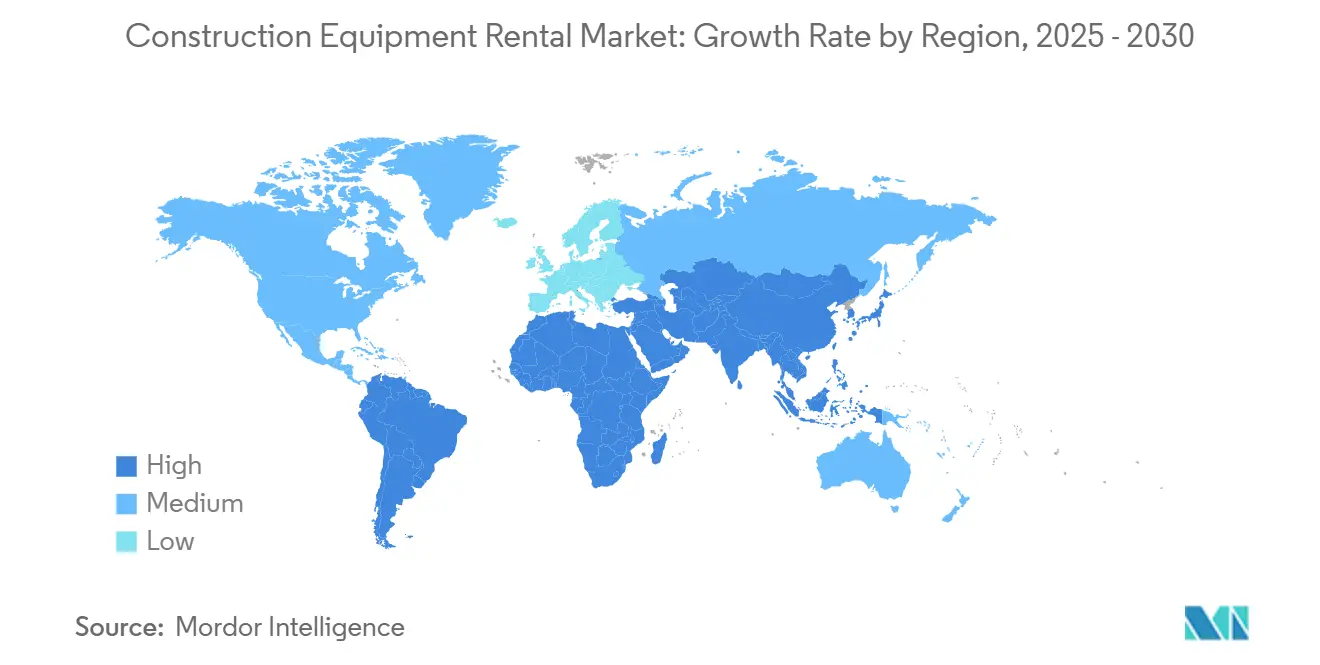

Рынок аренды строительного оборудования достиг 141,42 млрд долларов США в 2025 году и прогнозируется к расширению со среднегодовым темпом роста 4,85%, увеличив выручку до 179,21 млрд долларов США к 2030 году. Импульс обусловлен рекордными инфраструктурными программами государственного сектора, расширяющимися предпочтениями подрядчиков в пользу моделей с низким уровнем активов и быстрой цифровизацией арендных операций. Растущее внедрение электрических машин и машин на водородных топливных элементах в сочетании с сервисными контрактами, ориентированными на результат, меняет стратегии парка и открывает премиальные ценовые ниши. Азиатско-Тихоокеанский регион сохраняет лидерство по масштабу благодаря устойчивым программам строительства автомагистралей, железных дорог и городского обновления, в то время как Ближний Восток демонстрирует самый быстрый региональный рост, поддерживаемый мегапроектами 'Видения 2030'. Конкурентная интенсивность растет, поскольку крупные игроки ускоряют поглощения для получения географической плотности и технологических возможностей. Оптимизация парка с использованием телематики становится критически важным рычагом для повышения утилизации и удержания клиентов, частично компенсируя негативные факторы нехватки квалифицированной рабочей силы и сложности обслуживания многобрендового парка.

Ключевые выводы отчета

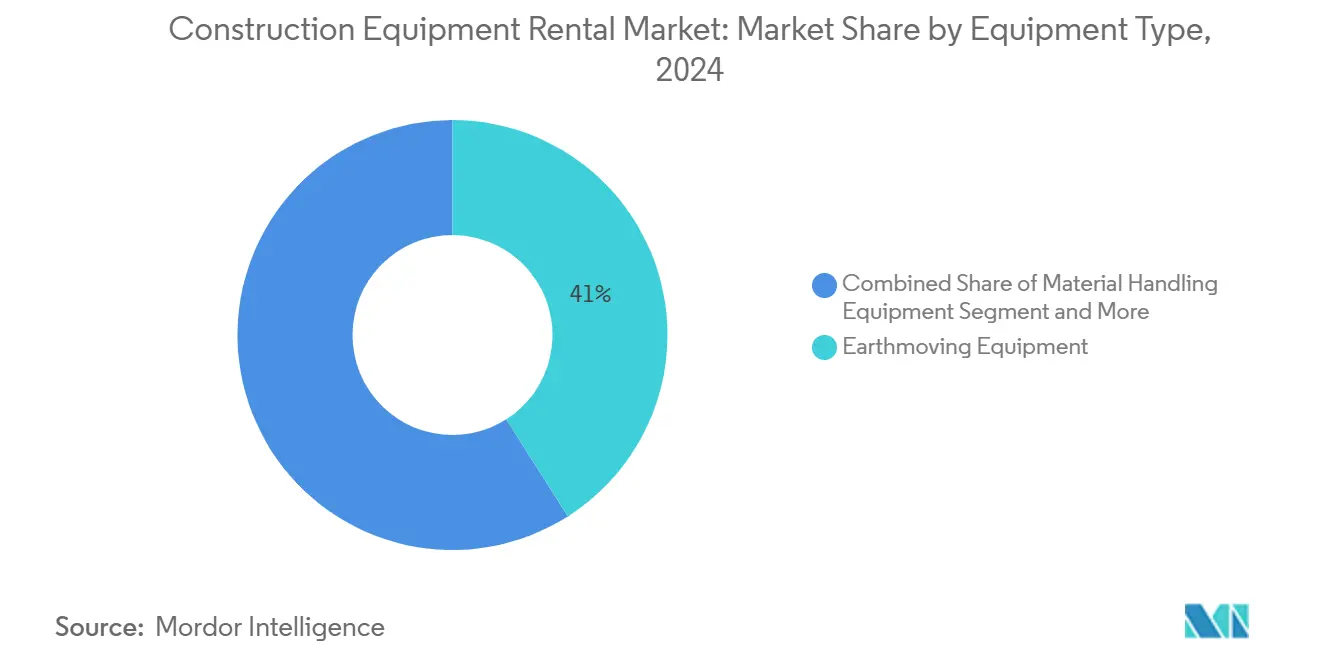

- По типу оборудования землеройное оборудование лидировало с 40,98% выручки 2024 года, в то время как электрические экскаваторы показали самый быстрый прогноз среднегодового темпа роста 8,81% до 2030 года.

- По типу привода установки с двигателями внутреннего сгорания доминировали с долей рынка аренды строительного оборудования 85,74% в 2024 году.

- По применению инфраструктурные проекты составили 35,98% размера рынка аренды строительного оборудования в 2024 году, тогда как горнодобывающая промышленность и карьерные работы являются самой быстрорастущей нишей со среднегодовым темпом роста 6,49% в период с 2025 по 2030 год.

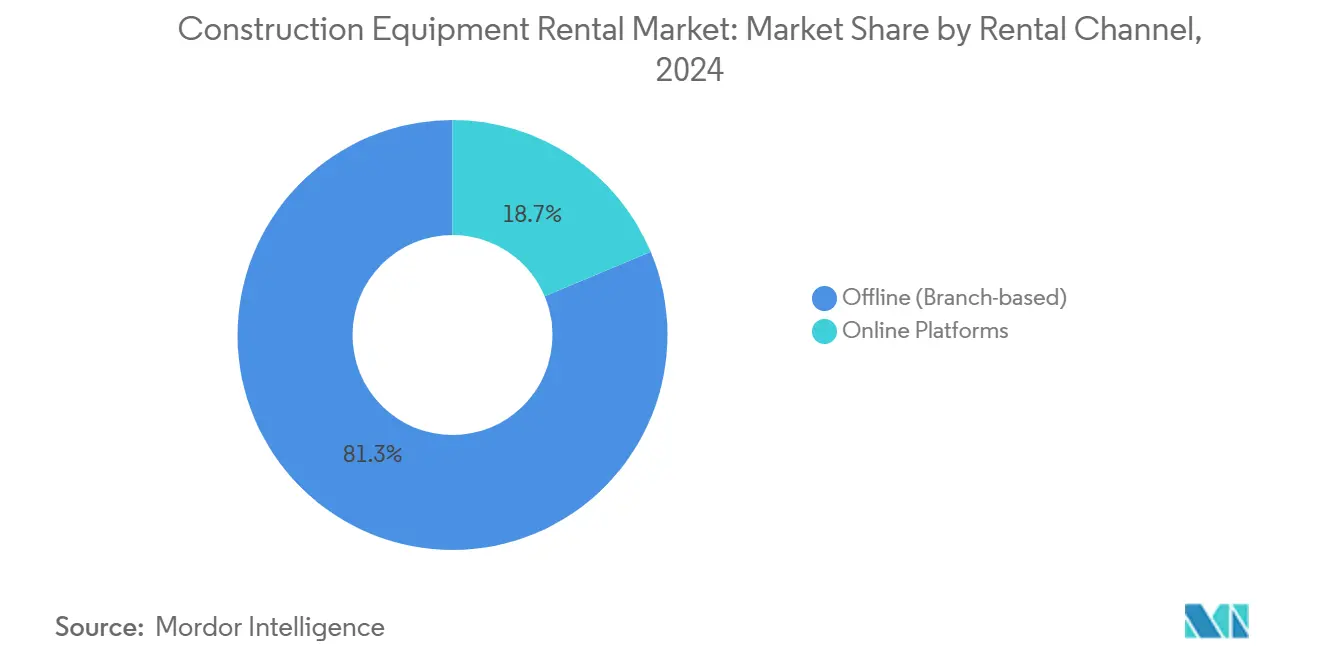

- По каналу аренды традиционные филиальные операции сохранили долю 81,33% рынка аренды строительного оборудования в 2024 году.

- По типу услуг среднесрочные контракты (1-12 месяцев) захватили 47,99% спроса в 2024 году, в то время как аренда менее 30 дней показывает самый высокий среднегодовой темп роста 8,05% до 2030 года.

- По географии Азиатско-Тихоокеанский регион захватил долю 39,01% рынка аренды строительного оборудования в 2024 году.

Глобальные тенденции и инсайты рынка аренды строительного оборудования

Анализ воздействия драйверов

| Драйвер | (~) % Воздействие на CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Программа мегапроектов, подпитываемая инфраструктурными стимулами | +1.2% | Глобально, с концентрацией в Северной Америке, Азиатско-Тихоокеанском регионе и на Ближнем Востоке | Среднесрочный период (2-4 года) |

| Переход подрядчиков от моделей CAPEX к OPEX | +0.9% | Глобально, особенно выражено в Северной Америке и Европе | Краткосрочный период (≤ 2 лет) |

| Мандаты ESG стимулируют аренду электрического оборудования | +0.8% | Северная Америка и ЕС лидируют, АТЭС следует | Долгосрочный период (≥ 4 лет) |

| Рост контрактов с оплатой по использованию и ориентированных на результат | +0.7% | Основа АТЭС, распространение на БВА и Южную Америку | Среднесрочный период (2-4 года) |

| Рост цифровых арендных платформ на развивающихся рынках | +0.6% | Северная Америка и ЕС, расширение в АТЭС | Среднесрочный период (2-4 года) |

| Оптимизация парка через данные повышает ROI | +0.5% | Глобально, с ранним внедрением на развитых рынках | Краткосрочный период (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Программа инфраструктурных мегапроектов со стимулированием

Американский Закон об инвестициях в инфраструктуру и рабочих местах на сумму 1,2 трлн долларов США и Национальная программа инфраструктуры Индии на сумму 1,4 трлн долларов США подпитывают многолетние циклы спроса на оборудование[1]"Объявления о финансировании двухпартийного закона об инфраструктуре", Министерство транспорта США, transportation.gov. United Rentals сообщает, что мегапроекты уже составляют растущую долю арендных заказов, поддерживая предсказуемую утилизацию на протяжении полных жизненных циклов проектов. Подрядчики все чаще предпочитают арендовать специализированные машины для дискретных фаз, чтобы избежать простоя капитала, в то время как компоненты возобновляемой энергии этих программ стимулируют раннее внедрение водородных и аккумуляторно-электрических землеройных машин. Азиатско-Тихоокеанский регион и Северная Америка получают наибольшую выгоду, учитывая их плотные логистические сети и установленные арендные филиалы, способные поставлять разнообразную смесь парка. Масштаб общественных работ также побуждает более мелких поставщиков объединять оборудование через цифровые биржи, расширяя доступ за пределы городов первого уровня.

Переход от CAPEX к OPEX среди подрядчиков

Высокие процентные ставки и волатильные портфели заказов побуждают менеджеров парков арендовать до 80% строительного оборудования, значительно снижая левередж баланса. Отложенные покупки, о которых сообщили 37% американских подрядчиков, подчеркивают растущую привлекательность моделей операционных расходов. Соглашения 'Оборудование как услуга' передают риски обслуживания и остаточной стоимости арендным специалистам, позволяя подрядчикам перенаправить капитал на основное выполнение проектов. Более мелкие фирмы получают конкурентное равенство, получая доступ к премиальным машинам, ранее выходившим за рамки их бюджета. Арендные фирмы, в свою очередь, получают прибыль от более высоких коэффициентов оборота оборудования и возможности обновлять парки быстрее, обеспечивая соответствие ужесточающимся нормам выбросов.

Строгие цели ESG ускоряют электрические аренды

Города, такие как Осло, теперь требуют безископаемые строительные машины, стимулируя двузначный ежегодный рост заказов электрического оборудования. United Rentals развернула линейку солнечно-аккумуляторных генераторов и заключила партнерские отношения по зарядным решениям на рабочих площадках. Арендные дома используют масштаб для поглощения высоких цен покупки и централизации зарядной инфраструктуры, снижая общую стоимость владения на единицу. Подрядчики получают выгоду от более тихой работы и соответствия нормативным требованиям без предварительного капитального воздействия, однако ограничения сохраняются в отношении дальности действия аккумулятора и питания на площадке. Поэтому гибридные энергетические пакеты и водородные прототипы позиционируются как промежуточные решения для тяжелых применений.

Взрыв цифровых арендных платформ на развивающихся рынках

Проникновение смартфонов и улучшенная логистика катализировали волну арендных маркетплейсов на базе приложений по всему Азиатско-Тихоокеанскому региону. 24-часовой портал самообслуживания United Rentals регистрирует растущие объемы транзакций, в то время как мобильное приложение Sunbelt Rentals обеспечивает инвентаризацию и выставление счетов в реальном времени. Более мелкие региональные поставщики используют эти платформы для достижения национальных клиентских баз, обходя ограничения физических филиалов. Результатом является сокращение времени поставки оборудования, повышение прозрачности цен и более сильные следы данных для аналитики утилизации. Внедрение платформ также расширяет доступ к специальным инструментам, более тесно согласовывая выбор оборудования с потребностями конкретных задач.

Анализ воздействия ограничений

| Ограничение | (~) % Воздействие на CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Сложное обслуживание многобрендовых парков | -0.4% | Глобально, особенно остро в Северной Америке и Европе | Среднесрочный период (2-4 года) |

| Нехватка квалифицированных операторов увеличивает риск простоя | -0.3% | Глобально, влияет на крупных операторов арендного парка | Краткосрочный период (≤ 2 лет) |

| Прямые продажи OEM угрожают традиционным каналам | -0.2% | Северная Америка и Европа, расширение глобально | Долгосрочный период (≥ 4 лет) |

| Неопределенность остаточной стоимости аккумуляторных активов | -0.2% | Глобально, сконцентрировано на рынках, внедряющих электрическое оборудование | Долгосрочный период (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Дефицит квалифицированных операторов повышает риск простоя

К 2026 году потребуется более 80 000 дополнительных операторов тяжелого оборудования, в то время как 41% нынешних операторов приближаются к выходу на пенсию. Недоукомплектованные площадки с трудом полностью используют арендованную технику, раздувая временные рамки проектов и подрывая арендную доходность. Инциденты безопасности, связанные с неопытными операторами, также повышают страховые и ремонтные расходы. Ведущие арендаторы теперь предлагают обучение на основе симуляторов, которое сжимает процесс адаптации с шести месяцев до семи недель, шаг, которому приписывается снижение претензий по ущербу на двузначные числа. Тем не менее, разрыв в талантах ограничивает быстрое развертывание продвинутых электрических и водородных моделей, требующих дополнительной технической квалификации.

Высокая сложность многобрендового обслуживания

Разнообразные парки, включающие дизельные, аккумуляторные, гибридные и водородные платформы, увеличивают требования к специализированным деталям и диагностическим навыкам. Сектору нужно 73 500 новых технических специалистов по тяжелому оборудованию в течение пяти лет, однако предложение остается ограниченным. Более мелкие арендные провайдеры часто передают обслуживание на аутсорсинг авторизованным OEM мастерским, теряя контроль над маржой и увеличивая время оборота. Крупные группы инвестируют в централизованные технические центры и программное обеспечение для прогнозного обслуживания, но капитальные затраты могут давить на краткосрочную прибыль. Эта дифференциация ускоряет консолидацию, поскольку региональные независимые компании ищут эффективность масштаба через слияния или продажи стратегическим покупателям.

Сегментный анализ

По типу транспортного средства: землеройное оборудование закрепляет утилизацию парка

Землеройная техника составила 40,98% мирового дохода рынка аренды строительного оборудования в 2024 году. Экскаваторы и экскаваторы-погрузчики остаются основным выбором для дорожного полотна, фундаментов и траншейных работ, с коэффициентами утилизации, часто превышающими 70% в пиковые сезоны. В рамках этого класса электрические мини-экскаваторы демонстрируют среднегодовой темп роста 8,81%, движимые городскими ограничениями по шуму и выбросам.

Установки для обработки материалов, такие как краны и телескопические погрузчики, имеют второстепенное значение из-за расширений высотных зданий в Азии и странах Залива. Интеграция телематики в парки землеройного оборудования поддерживает прогнозное обслуживание, тем самым продлевая срок службы активов и повышая индексы удовлетворенности клиентов.

Параллельный сдвиг виден в услугах послепродажного обслуживания, где арендаторы объединяют обучение операторов и соглашения о круглосуточной полевой поддержке, чтобы оправдать премиальные дневные ставки. Цифровые двойники больших грейдеров и бульдозеров проходят испытания для моделирования схем износа, информируя оптимальные циклы замены. В сочетании с модернизацией автономного управления бульдозеров эти достижения обещают ступенчатое изменение производительности, хотя нормативное принятие варьируется по юрисдикциям. Поэтому владельцы парков располагают инвестиции в шахматном порядке, отдавая приоритет проектам метро с высокой утилизацией, при этом отслеживая эластичность спроса в сельской местности.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По типу привода: малоэмиссионная пропульсия набирает обороты

Установки с двигателями внутреннего сгорания сохранили долю 85,74% в 2024 году, подчеркивая укоренившуюся инфраструктуру заправки и знакомство операторов. Тем не менее рынок аренды строительного оборудования переживает перелом, поскольку правительства внедряют мандаты с нулевыми выбросами для плотных городских зон. Прототипы водородных топливных элементов регистрируют самый высокий прогнозируемый среднегодовой темп роста 16,99% до 2030 года, поддерживаемые быстрой заправкой и расширенными рабочими циклами относительно аккумуляторных систем. Аккумуляторно-электрические модели масштабируются быстрее всего в компактных экскаваторах и ножничных подъемниках, сегментах, где беспокойство о дальности ограничено и зарядка может происходить на ночь на площадке.

Гибридные энергетические системы действуют как мостовая технология. United Rentals сообщает о экономии топлива до 80% и снижении затрат на 34% при сопряжении генераторов с аккумуляторными энергоаккумулирующими пакетами. Принятие, однако, зависит от четких прогнозов остаточной стоимости: неопределенные цены вторичного рынка для высокоемкостных литиевых батарей снижают агрессивные развертывания парка. Для снижения риска ведущие арендаторы используют обновления на основе подписки, позволяющие быстрый оборот в случае изменения технологии или регулирования.

По применению: инфраструктура остается двигателем спроса

Инфраструктурные работы представили 35,98% глобальных аренд в 2024 году, движимые заменой мостов, расширениями железных дорог и проектами модернизации портов. Доля рынка аренды строительного оборудования, связанная с общественными работами, намечена оставаться повышенной до 2030 года, поскольку правительства перерабатывают стимулирующие средства в активы длительного срока службы. Горнодобывающая промышленность и карьерные работы, поддерживаемые восстановлением цен на сырьевые товары и разведкой критических минералов для цепей поставок энергохранения, показывают самый быстрый рост со среднегодовым темпом роста 6,49%. Электрические тягачи и короткохвостые экскаваторы, предназначенные для ограниченных подземных операций, набирают обороты в этой нише.

Строительство коммерческой недвижимости вносит стабильный, хотя и умеренный, спрос на фоне неопределенностей гибридной работы, тогда как жилищное строительство отстает из-за высоких ипотечных ставок в нескольких развитых рынках. Расширение промышленных заводов, особенно для полупроводниковых и аккумуляторных заводов, появляется как значительный карман роста в Северной Америке и Восточной Азии. Арендные провайдеры перебалансируют парки в сторону вилочных погрузчиков большей грузоподъемности и точных подъемных решений для обслуживания этих капиталоемких объектов.

По каналу аренды: онлайн-платформы быстро масштабируются

Транзакции на основе филиалов все еще составили 81,33% рынка аренды строительного оборудования в 2024 году, подчеркивая ценность физических сервисных узлов и технической помощи в тот же день. Тем не менее онлайн-бронирования расширяются со среднегодовым темпом роста 10,93%, поскольку подрядчики ценят круглосуточную видимость доступности парка и ценообразования. Пилотные программы в Индии и Бразилии показывают, что заказ с приоритетом мобильных устройств сжимает время бронирования с нескольких часов до минут.

Гибридные модели, сочетающие цифровой фронт-энд с локальным выполнением, появляются как лучшая практика. ProControl NextGen от Herc Rentals предоставляет менеджерам площадок телематические панели управления, автоматические уведомления о прекращении аренды и прямую интеграцию счетов, снижая простой оборудования и риск споров. Более мелкие независимые компании интегрируются с агрегированными маркетплейсами, чтобы избежать тяжелых IT-трат, при этом получая выгоду от более широкого охвата. В целом, тренд переопределяет ожидания клиентов в отношении прозрачности и скорости обслуживания.

По типу услуг: смешение продолжительности отражает неопределенность проектов

Среднесрочные контракты продолжительностью 1-12 месяцев контролировали 47,99% общего дохода 2024 года. Эта продолжительность соответствует типичному жизненному циклу фаз инфраструктурных проектов, от земляных работ до структурного каркаса, предлагая благоприятные дневные ставки относительно краткосрочных арендных соглашений. Тем не менее краткосрочные аренды менее одного месяца растут со среднегодовым темпом роста 8,05%, поскольку цифровые платформы снижают трение транзакций.

Долгосрочные соглашения конкурируют с лизингом и прямой покупкой, особенно для активов повторного использования, таких как башенные краны. Чтобы оставаться актуальными, арендные дома добавляют услуги с добавленной стоимостью: встроенную телематику, профилактическое обслуживание и гарантированные SLA времени работы. Некоторые провайдеры пробуют динамическое ценообразование, которое изгибается на основе схем утилизации, параллельно управлению доходностью авиационных мест. По мере зрелости данных такие модели могут изменить профили маржи по всей отрасли.

Географический анализ

Азиатско-Тихоокеанский регион удерживал 39,01% мирового арендного дохода в 2024 году, подкрепленный расширениями китайского 'Пояса и пути', рекордными затратами на капитальные расходы Индии и стабильным конвейером общественных работ Японии. Китайские OEM захватили 75% мирового поставок электрического строительного оборудования в 2024 году, агрессивно экспортируя в Юго-Восточную Азию. Строительный сектор Индии находится на пути к добавлению 1 трлн долларов США к ВВП к 2030 году, энергетизируя общенациональное расширение филиалов ведущих арендаторов. Япония, восстанавливающаяся после двух кварталов сокращения заказов на машины, вернулась к росту в начале 2025 года, поскольку инвестиции в полупроводниковые заводы усилились.

Ближний Восток представляет самую быстрорастущую территорию со среднегодовым темпом роста 7,56% до 2030 года. Конвейер 'Видения 2030' Саудовской Аравии, включая проекты метро Эр-Рияда и города НЕОМ, толкает спрос на аренду выше 12% ежегодного роста. ОАЭ также получает выгоду от больших коридоров и смешанных застроек, таких как сообщество Масаар стоимостью 8 млрд дирхамов ОАЭ. Компании со специализацией на кранах и телескопических погрузчиках перемещают парки в Залив, чтобы воспользоваться сильными коэффициентами утилизации и привлекательной доходностью.

Северная Америка показывает здоровый среднегодовой темп роста 6,58%. Крупные инфраструктурные пакеты и крепкие частные промышленные строения поддерживают стабильную утилизацию парка. Европа демонстрирует более медленный рост 5,30%, но лидирует в малоэмиссионных арендах благодаря строгим нормам дизеля Stage V и муниципальным мандатам нулевого углерода. Южная Америка продвигается со среднегодовым темпом роста 7,34%, подпитываемая модернизацией транспортных коридоров и оживлением сырьевого сектора. Африка в среднем показывает рост 6,90%, хотя доступ к финансированию и ясность регулирования остаются неравномерными по рынкам.

Конкурентный ландшафт

Рынок аренды строительного оборудования умеренно фрагментирован, выявляя достаточное пространство для консолидации. United Rentals лидирует после своего приобретения Shore Hire в Австралии в 2024 году, которое расширило возможности опалубки траншей. Herc Rentals подскочила на третье место после своего соглашения в июне 2025 года о покупке H&E Equipment Services, увеличив про-форма доходы до 5 млрд долларов США.

Технологические инвестиции являются основной осью дифференциации. Развертывание IoT от Sunbelt Rentals на 600 000 активов улучшило обороты активов и предоставило клиентам аналитику использования[2]"Sunbelt Rentals использует IoT для оптимизации утилизации парка", PTC, ptc.com. Loxam пилотирует водородные генераторные установки во Франции для решения городских ограничений выбросов, в то время как Nishio Rent All партнерствует с японскими OEM для испытания автономных бульдозеров. Региональные независимые компании используют специальные ниши, такие как воздушные рабочие платформы или выработка энергии, для защиты своей доли от многонациональных корпораций, но сталкиваются с растущими капитальными требованиями для парков, соответствующих ESG.

Стратегические партнерства распространяются. United Rentals сотрудничает с поставщиками аккумуляторного хранения для объединения решений чистой энергии, а бренд Sunbelt от Ashtead совместно разрабатывает API данных с поставщиками программного обеспечения для управления проектами, чтобы встроить арендные метрики в панели управления подрядчиков. Эти альянсы помогают прилипчивости и открывают пути перекрестных продаж. Тем временем OEM, такие как Caterpillar, расширяют каналы заводской прямой аренды, усиливая конкурентное давление, но также стимулируя продажи вторичного парка, поскольку арендаторы обновляют инвентарь.

Лидеры отрасли аренды строительного оборудования

-

Herc Rentals

-

United Rentals Inc.

-

Ashtead Group PLC

-

Loxam Group

-

Caterpillar Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые события

- Март 2025: Herc Holdings изменила свой кредитный механизм для финансирования приобретения H&E Equipment Services за 2,9 млрд долларов США, позиционируя себя как третьего по величине арендатора в Северной Америке.

- Август 2024: United Rentals приобрела Shore Hire, добавив оборудование для опалубки траншей и управления трафиком в четырех австралийских штатах.

- Август 2024: Wheeler Machinery Co. купила Diamond Equipment & Tool Rental в Юте, расширив покрытие Cat Rental Store до 18 объектов.

- Январь 2024: United Rentals запустила парк солнечно-аккумуляторных генераторов EHR, первый такого рода в арендном секторе.

Объем глобального отчета по рынку аренды строительного оборудования

Аренда строительного оборудования означает место для извлечения и хранения крупных транспортных средств или крупных частей машин, обычно связанных со строительством, которые доступны для общественного использования, что может включать дополнительные и дополнительные розничные виды деятельности.

Рынок аренды строительного оборудования сегментирован по типу транспортного средства (землеройное оборудование и оборудование для обработки материалов), типу привода (двигатель внутреннего сгорания и гибридный привод) и географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион и остальной мир). Отчет предлагает размер рынка и прогнозы для рынка аренды строительного оборудования в стоимостном выражении (млрд долларов США) для всех вышеуказанных сегментов.

| Землеройное оборудование | Экскаваторы-погрузчики |

| Погрузчики | |

| Экскаваторы | |

| Бульдозеры | |

| Мини-погрузчики | |

| Другое землеройное | |

| Оборудование для обработки материалов | Краны |

| Вилочные погрузчики | |

| Самосвалы | |

| Телескопические погрузчики | |

| Другое оборудование для обработки материалов | |

| Бетонное и дорожно-строительное оборудование | |

| Энергетическое оборудование | |

| Другое оборудование |

| Двигатель внутреннего сгорания |

| Гибридный |

| Электрический |

| Водородный топливный элемент |

| Жилищное строительство |

| Коммерческое строительство |

| Промышленное / производственное |

| Инфраструктура (дороги, мосты, порты) |

| Горнодобывающая промышленность и карьерные работы |

| Нефть и газ |

| Офлайн (на основе филиалов) |

| Онлайн-платформы |

| Краткосрочная аренда (менее 1 месяца) |

| Среднесрочная аренда (1 - 12 месяцев) |

| Долгосрочная аренда (свыше 1 года) |

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Остальная часть Северной Америки | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Россия | ||

| Остальная часть Европы | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Австралия | ||

| Остальная часть АТЭС | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Чили | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия |

| Объединенные Арабские Эмираты | ||

| Турция | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Нигерия | ||

| Остальная часть Африки | ||

| По типу оборудования | Землеройное оборудование | Экскаваторы-погрузчики | |

| Погрузчики | |||

| Экскаваторы | |||

| Бульдозеры | |||

| Мини-погрузчики | |||

| Другое землеройное | |||

| Оборудование для обработки материалов | Краны | ||

| Вилочные погрузчики | |||

| Самосвалы | |||

| Телескопические погрузчики | |||

| Другое оборудование для обработки материалов | |||

| Бетонное и дорожно-строительное оборудование | |||

| Энергетическое оборудование | |||

| Другое оборудование | |||

| По типу привода | Двигатель внутреннего сгорания | ||

| Гибридный | |||

| Электрический | |||

| Водородный топливный элемент | |||

| По применению | Жилищное строительство | ||

| Коммерческое строительство | |||

| Промышленное / производственное | |||

| Инфраструктура (дороги, мосты, порты) | |||

| Горнодобывающая промышленность и карьерные работы | |||

| Нефть и газ | |||

| По каналу аренды | Офлайн (на основе филиалов) | ||

| Онлайн-платформы | |||

| По типу услуг | Краткосрочная аренда (менее 1 месяца) | ||

| Среднесрочная аренда (1 - 12 месяцев) | |||

| Долгосрочная аренда (свыше 1 года) | |||

| По географии | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Остальная часть Северной Америки | |||

| Европа | Германия | ||

| Великобритания | |||

| Франция | |||

| Италия | |||

| Испания | |||

| Россия | |||

| Остальная часть Европы | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Япония | |||

| Индия | |||

| Южная Корея | |||

| Австралия | |||

| Остальная часть АТЭС | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Чили | |||

| Остальная часть Южной Америки | |||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия | |

| Объединенные Арабские Эмираты | |||

| Турция | |||

| Остальной Ближний Восток | |||

| Африка | Южная Африка | ||

| Нигерия | |||

| Остальная часть Африки | |||

Ключевые вопросы, освещенные в отчете

Какова текущая стоимость рынка аренды строительного оборудования?

Рынок сгенерировал 141,42 млрд долларов США в 2025 году и прогнозируется достичь 179,21 млрд долларов США к 2030 году.

Какой регион лидирует на рынке аренды строительного оборудования?

Азиатско-Тихоокеанский регион составляет 39,01% мирового дохода, поддерживаемого крупномасштабными инфраструктурными программами в Китае, Индии и Японии.

Какой тип оборудования имеет наибольшую долю рынка?

Землеройная техника, возглавляемая экскаваторами и экскаваторами-погрузчиками, удерживала 40,98% дохода в 2024 году.

Как быстро ожидается рост оборудования на водородных топливных элементах?

Прогнозируется, что водородные модели будут расширяться со среднегодовым темпом роста 16,99% до 2030 года, самым быстрым среди всех типов приводов.

Почему подрядчики переходят от CAPEX к OPEX для оборудования?

Аренда снижает предварительный капитал, переносит риски обслуживания на специалистов и позволяет доступ к новейшей малоэмиссионной технологии без воздействия амортизации.

Последнее обновление страницы: