Анализ рынка строительной химии

Объем рынка строительной химии оценивается в 84,39 млрд долларов США в 2024 году и, как ожидается, достигнет 111,57 млрд долларов США к 2029 году, среднегодовой рост составит 5,74% в течение прогнозируемого периода (2024-2029 гг.).

\п- \п

- Вспышка COVID-19 негативно повлияла на рынок в 2020 году. С началом пандемии COVID-19 строительные работы остановились во всем мире, особенно в крупных строительных центрах, таких как Китай, Индия, США и европейские страны. Прогнозируется, что в прогнозируемый период рынок будет устойчиво расти благодаря глобальному росту строительного сектора. \п

- В краткосрочной перспективе растущая строительная деятельность в Азиатско-Тихоокеанском регионе, особенно в азиатских странах, и усиление спроса на продукцию на водной основе являются одними из факторов, способствующих росту изучаемого рынка. \п

- Ужесточение экологических норм в отношении выбросов ЛОС остается препятствием для роста изучаемого рынка. \п

- Более того, усиление внимания к экологически чистым материалам и предстоящим строительным проектам в Соединенных Штатах, вероятно, предоставит возможности для роста рынка. \п

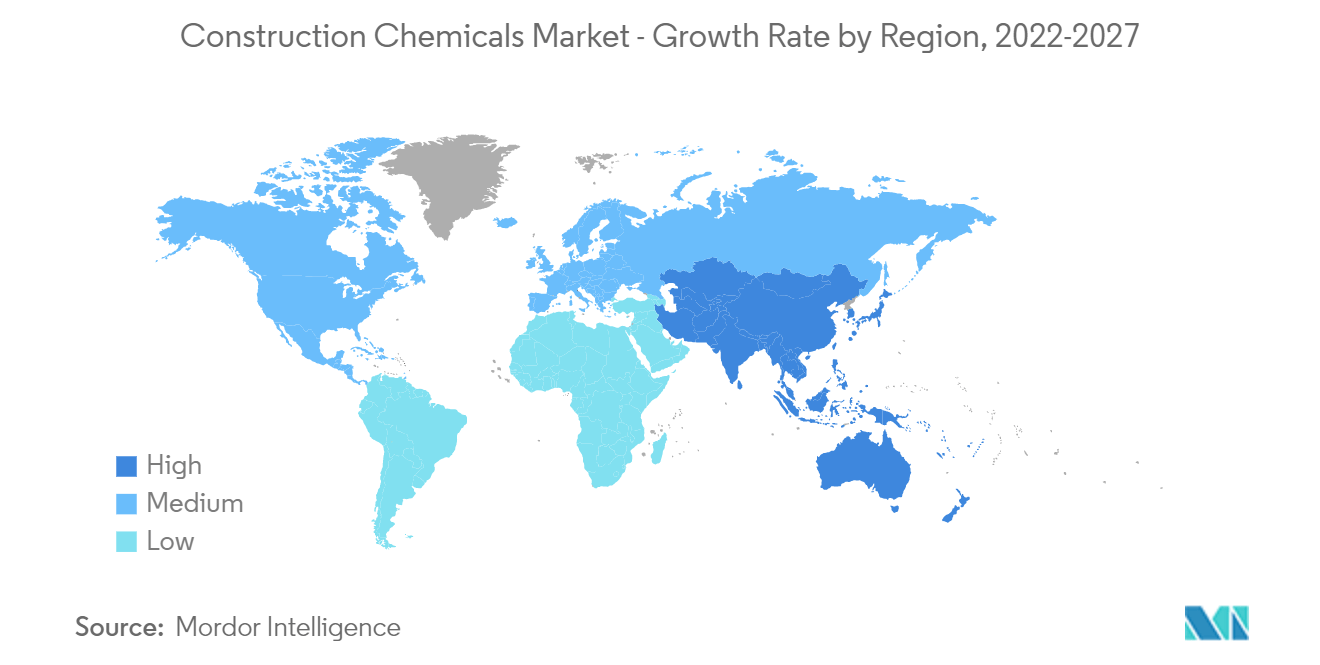

- Азиатско-Тихоокеанский регион доминировал на рынке и, как ожидается, продолжит доминировать на нем в течение прогнозируемого периода. \п

Тенденции рынка строительной химии

Увеличение спроса со стороны жилого сегмента

- Элитный класс – это синоним роскоши, а элитное жилье – это роскошные резиденции. Спрос на квартиры, пентхаусы, виллы и бунгало в закрытых комплексах с дизайном и удобствами мирового класса быстро растет, и девелоперы запускают проекты, чтобы удовлетворить этот спрос.

- Многие жители проявляют огромный интерес к покупке роскошных домов по всему миру ради комфорта, престижа и конфиденциальности. Таким образом, во всем мире увеличивается количество проектов элитного жилья.

- Ожидалось, что самые высокие темпы роста в этом отношении будут зарегистрированы в Азиатско-Тихоокеанском регионе благодаря расширяющемуся рынку жилищного строительства в Китае и Индии. В Азиатско-Тихоокеанском регионе находится крупнейший сегмент строительства недорогого жилья, в котором лидируют Китай, Индия и различные страны Юго-Восточной Азии.

- Ожидается, что растущая экономическая мощь и высокие инвестиции со стороны людей с высокими доходами увеличат спрос на роскошные дома в таких регионах, как США, Канада, Германия, Великобритания, Индия и Япония. Таким образом, это, вероятно, принесет пользу рынку строительной химии.

- В октябре 2021 года Жилищный союз штата Сан-Паулу (Secovi-SP) зарегистрировал продажу 5555 новых жилых единиц в Сан-Паулу. Это число, скорее всего, вырастет из-за потребительских расходов на жилое жилье. Более того, ожидается, что растущая тенденция строительства жилья на одну семью в Бразилии поддержит индустрию жилищного строительства в предстоящий период.

- Таким образом, исходя из вышеупомянутых факторов, ожидается, что жилой сегмент будет доминировать на рынке в течение прогнозируемого периода.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Строительный сектор Азиатско-Тихоокеанского региона является крупнейшим в мире и растет здоровыми темпами благодаря росту населения, увеличению доходов среднего класса и урбанизации.

- Активизация строительства инфраструктуры и выход крупных игроков из Европейского Союза на прибыльный рынок Китая еще больше способствовали расширению отрасли.

- Кроме того, за последние 50 лет в Китае проводилось множество ремонтных работ, было построено много зданий, и сейчас они серьезно повреждены, поэтому реконструкция существующих старых строительных проектов очень популярна в городе и сельской местности, а также в сельской местности. с изображением основного рынка строительной химии.

- В феврале 2022 года тайваньская строительно-строительная компания Shining Building Business Co. планировала запустить новые жилищные проекты стоимостью 30 миллиардов тайваньских долларов (1,08 миллиарда долларов США) на Тайване и в Китае. План включал проекты стоимостью 10,8 миллиардов тайваньских долларов на Тайване и 19 миллионов тайваньских долларов в Чэнду, Китай.

- Более того, правительство Индии активно стимулирует жилищное строительство, стремясь обеспечить жильем около 1,3 миллиарда человек. В ближайшие семь лет в страну, вероятно, будет инвестировано около 1,3 триллиона долларов США в жилищное строительство. Ожидается также, что в стране будет построено 60 миллионов новых домов.

- Строительство новых нефтехимических предприятий повысило спрос в частном секторе, а промышленные и строительные проекты в цифровом районе Пунггол способствовали росту спроса в государственном секторе Сингапура. Ожидается, что в секторе инфраструктуры также будет наблюдаться относительно здоровый рост, главным образом благодаря усилиям по модернизации автомобильной, железнодорожной и другой инфраструктуры общественного транспорта страны, а также инвестициям в проекты строительства энергетических и коммунальных услуг. Правительство планировало инвестировать 28 миллиардов сингапурских долларов (20,9 миллиардов долларов США) в расширение и модернизацию транспортной системы к 2022 году.

- Следовательно, ожидается, что все подобные рыночные тенденции будут стимулировать спрос на строительную химию в регионе в течение прогнозируемого периода.

Обзор отрасли строительной химии

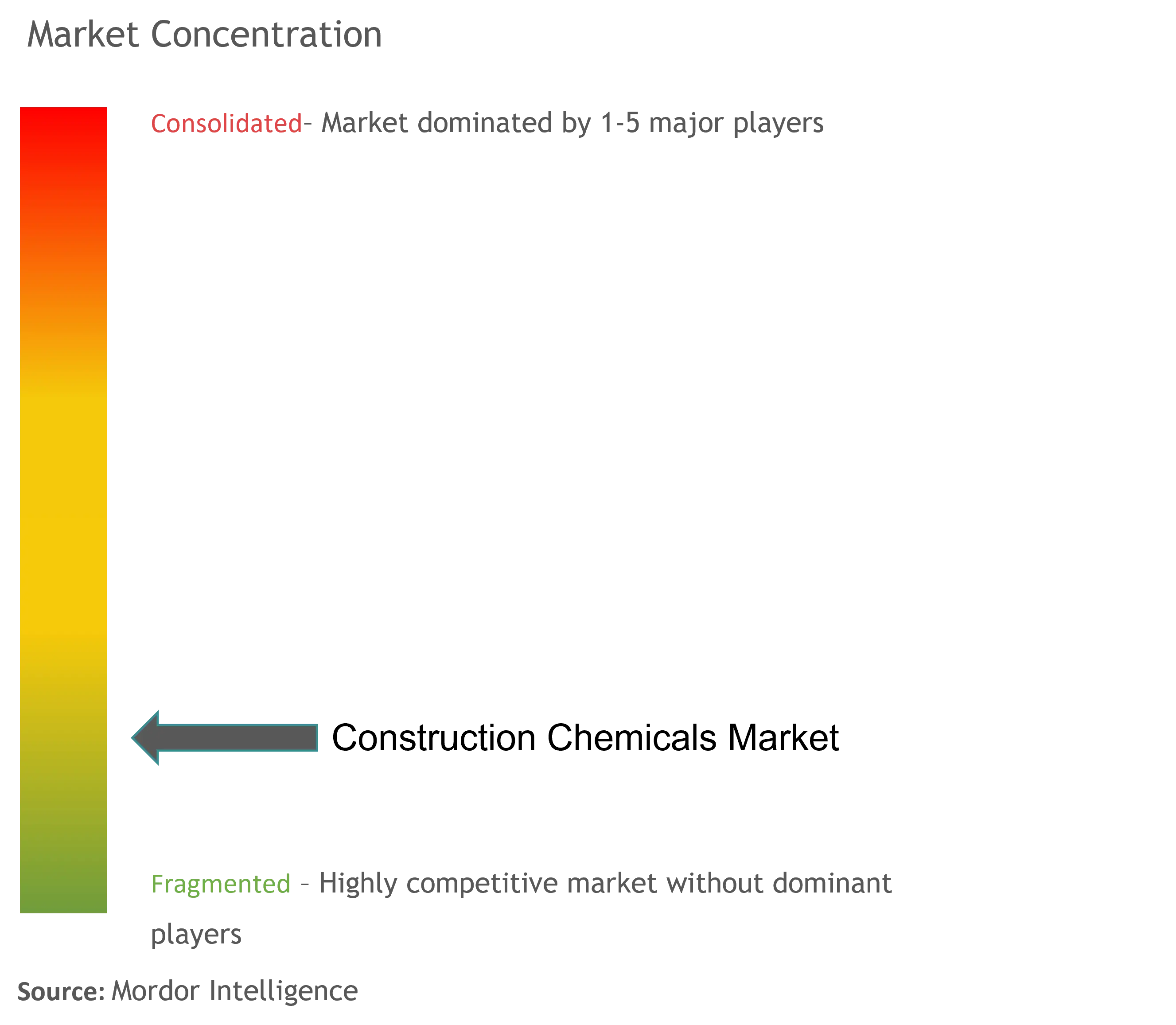

Рынок строительной химии по своей природе фрагментирован. В число крупных игроков на рынке входят, среди прочего, Sika AG, MBCC Group, RPM International Inc., MAPEI SpA и Dow.

Лидеры рынка строительной химии

MAPEI

RPM International Inc.

Sika AG

Dow

MBCC Group

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка строительной химии

- \п

- В феврале 2022 года компания Sika открыла новое производственное предприятие в Танзании, Восточная Африка, и уже производит растворы, а также добавки для бетона на местном уровне. Эти инвестиции помогут компании в обратной интеграции. \п

- В январе 2022 года Holcim согласилась купить PRB Group, крупнейшего во Франции независимого производителя специализированных строительных решений, за 340 миллионов евро (395 миллионов долларов США) чистого объема продаж в 2022 году (оценка). PRB Group предлагает широкий спектр высокоэффективных строительных решений, включая покрытия, изоляцию, клеи и системы напольных покрытий, а также сложные решения по энергоэффективности и восстановлению. \п

Сегментация промышленности строительной химии

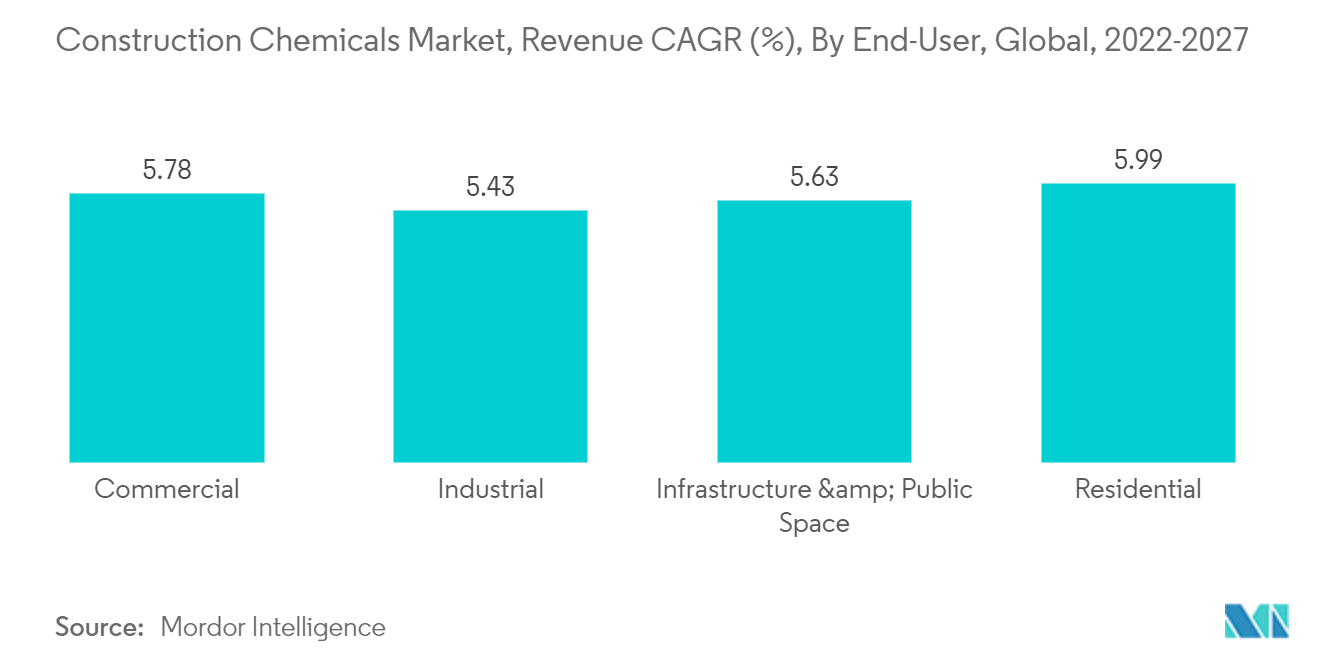

Химические вещества, смешанные с цементом, бетоном и другими строительными материалами для получения превосходных строительных материалов, называются строительными химикатами. Рынок сегментирован по типу продукта, отрасли конечного пользователя и географическому положению. По продуктам рынок сегментирован на добавки для бетона и средства для измельчения цемента, средства для обработки поверхности, ремонт и восстановление, защитные покрытия, промышленные полы, гидроизоляцию, клеи и герметики, а также затирки и анкеры. По отраслям конечных пользователей рынок сегментирован на коммерческие, промышленные, инфраструктурные и общественные места, а также жилые помещения. В отчете также рассматриваются размер рынка и прогнозы рынка строительной химии в 41 стране основных регионов. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе выручки (млн долларов США).

| Бетонная добавка |

| Обработка поверхности |

| Ремонт и реабилитация |

| Защитные покрытия |

| Промышленные полы |

| Гидроизоляция |

| Клей и герметики |

| Затирка и анкер |

| Средства для измельчения цемента |

| Коммерческий | Офисное помещение |

| Розничная торговля | |

| Образовательные институты | |

| Больницы | |

| Отели | |

| Другая реклама | |

| Промышленный | Цемент |

| Железо и сталь | |

| Капитальные товары | |

| Автомобиль | |

| Фармацевтический | |

| Бумага | |

| Нефтехимия (включая удобрения) | |

| Еда и напитки | |

| Другие отрасли промышленности | |

| Инфраструктура и общественные места | Дороги и мосты |

| Железнодорожные пути | |

| Метры | |

| Аэропорты | |

| Вода | |

| Энергия | |

| Правительственные здания | |

| Статуи и памятники | |

| Жилой | Элитное Жилье |

| Жилье среднего класса | |

| Недорогое жилье |

| Азиатско-Тихоокеанский регион | Китай (включая Тайвань) |

| Индия | |

| Япония | |

| Индонезия | |

| Австралия и Новая Зеландия | |

| Южная Корея | |

| Таиланд | |

| Малайзия | |

| Филиппины | |

| Бангладеш | |

| Вьетнам | |

| Сингапур | |

| Шри-Ланка | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Россия | |

| Бенилюкс | |

| Турция | |

| Швейцария | |

| Скандинавские страны | |

| Польша | |

| Португалия | |

| Испания | |

| Остальная Европа | |

| Южная Америка | Бразилия |

| Аргентина | |

| Колумбия | |

| Чили | |

| Остальная часть Южной Америки | |

| Средний Восток | Саудовская Аравия |

| Катар | |

| Объединенные Арабские Эмираты | |

| Кувейт | |

| Египет | |

| Остальной Ближний Восток | |

| Африка | Южная Африка |

| Нигерия | |

| Алжир | |

| Марокко | |

| Остальная часть Африки |

| Тип продукта | Бетонная добавка | |

| Обработка поверхности | ||

| Ремонт и реабилитация | ||

| Защитные покрытия | ||

| Промышленные полы | ||

| Гидроизоляция | ||

| Клей и герметики | ||

| Затирка и анкер | ||

| Средства для измельчения цемента | ||

| Отрасль конечных пользователей | Коммерческий | Офисное помещение |

| Розничная торговля | ||

| Образовательные институты | ||

| Больницы | ||

| Отели | ||

| Другая реклама | ||

| Промышленный | Цемент | |

| Железо и сталь | ||

| Капитальные товары | ||

| Автомобиль | ||

| Фармацевтический | ||

| Бумага | ||

| Нефтехимия (включая удобрения) | ||

| Еда и напитки | ||

| Другие отрасли промышленности | ||

| Инфраструктура и общественные места | Дороги и мосты | |

| Железнодорожные пути | ||

| Метры | ||

| Аэропорты | ||

| Вода | ||

| Энергия | ||

| Правительственные здания | ||

| Статуи и памятники | ||

| Жилой | Элитное Жилье | |

| Жилье среднего класса | ||

| Недорогое жилье | ||

| География | Азиатско-Тихоокеанский регион | Китай (включая Тайвань) |

| Индия | ||

| Япония | ||

| Индонезия | ||

| Австралия и Новая Зеландия | ||

| Южная Корея | ||

| Таиланд | ||

| Малайзия | ||

| Филиппины | ||

| Бангладеш | ||

| Вьетнам | ||

| Сингапур | ||

| Шри-Ланка | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Россия | ||

| Бенилюкс | ||

| Турция | ||

| Швейцария | ||

| Скандинавские страны | ||

| Польша | ||

| Португалия | ||

| Испания | ||

| Остальная Европа | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Колумбия | ||

| Чили | ||

| Остальная часть Южной Америки | ||

| Средний Восток | Саудовская Аравия | |

| Катар | ||

| Объединенные Арабские Эмираты | ||

| Кувейт | ||

| Египет | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Нигерия | ||

| Алжир | ||

| Марокко | ||

| Остальная часть Африки | ||

Часто задаваемые вопросы по исследованию рынка строительной химии

Насколько велик рынок строительной химии?

Ожидается, что объем рынка строительной химии достигнет 84,39 млрд долларов США в 2024 году, а среднегодовой темп роста составит 5,74% и достигнет 111,57 млрд долларов США к 2029 году.

Каков текущий размер рынка строительной химии?

Ожидается, что в 2024 году объем рынка строительной химии достигнет 84,39 млрд долларов США.

Кто являются ключевыми игроками на рынке Строительная химия?

MAPEI, RPM International Inc., Sika AG, Dow, MBCC Group – основные компании, работающие на рынке строительной химии.

Какой регион на рынке Строительная химия является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион занимает наибольшую долю на рынке строительной химии?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка строительной химии.

Какие годы охватывает рынок строительной химии и каков был размер рынка в 2023 году?

В 2023 году объем рынка строительной химии оценивался в 79,81 миллиарда долларов США. В отчете рассматривается исторический размер рынка строительной химии за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка строительной химии за годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет о промышленности строительной химии

Статистические данные о доле, размере и темпах роста доходов на рынке строительной химии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ строительной химии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.