Размер и доля рынка аренды автомобилей Китая

Анализ рынка аренды автомобилей Китая от Mordor Intelligence

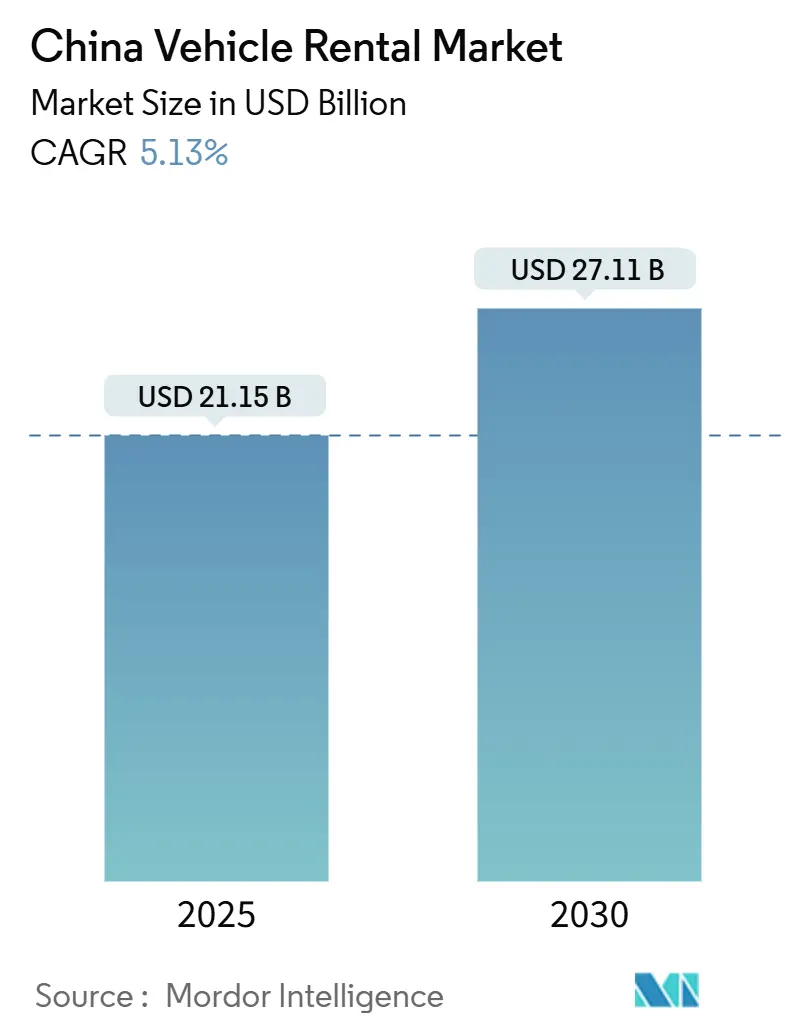

Размер рынка аренды автомобилей Китая оценивается в 21,15 миллиарда долларов США в 2025 году и ожидается, что достигнет 27,11 миллиарда долларов США к 2030 году при среднегодовом темпе роста 5,13% в течение прогнозного периода (2025-2030 гг.). Восстановление внутреннего туристического сектора, более строгие квоты на номерные знаки в городах первого уровня и общенациональный мандат на 80% парка новой энергетики совпадают для поддержания повышенного спроса по потребительским и корпоративным каналам. Рост числа водителей среднего класса с лицензиями в городах второго и третьего уровней, быстрое распространение приложений для бронирования с поддержкой ИИ и политический уклон в сторону электрических моделей меняют состав парка быстрее, чем в любой предыдущий пятилетний период.

Ключевые выводы отчета

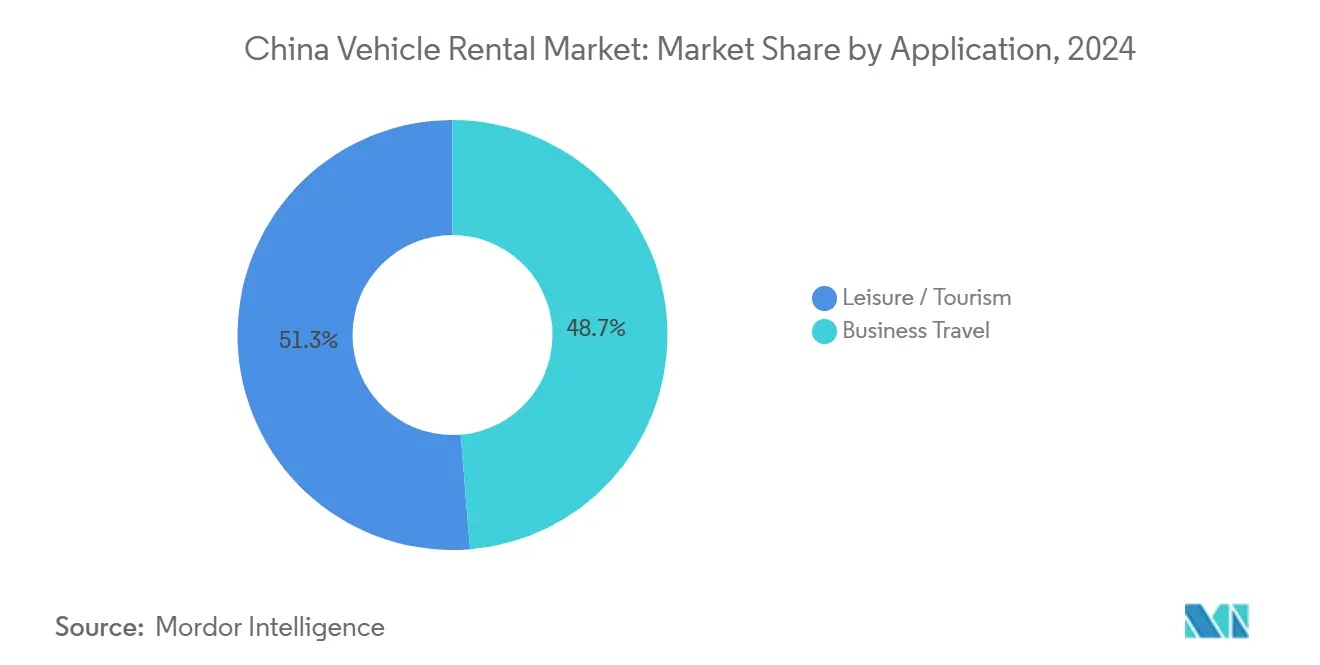

- По применению досуг и туризм занимали 51,27% доли рынка аренды автомобилей Китая в 2024 году; прогнозируется, что деловые поездки будут расти со среднегодовым темпом роста 5,22% к 2030 году.

- По типу бронирования онлайн-платформы составляли 64,38% доли выручки в 2024 году, в то время как гибридные модели офлайн-онлайн показывают самый быстрый прогнозируемый среднегодовой темп роста 5,41% до 2030 года.

- По типу конечного пользователя клиенты самостоятельного вождения контролировали 71,32% размера рынка аренды автомобилей Китая в 2024 году, однако услуги с водителем должны расти на 5,45% ежегодно к 2030 году.

- По классу транспортного средства автомобили эконом-класса лидировали с 48,75% доли выручки в 2024 году; прогнозируется, что сегмент SUV/MPV будет расти со среднегодовым темпом роста 5,61% до 2030 года.

- По силовой установке модели с двигателями внутреннего сгорания составляли 62,11% доли рынка аренды автомобилей Китая в 2024 году, в то время как прогнозируется рост гибридных электрических транспортных средств со среднегодовым темпом роста 5,78% к 2030 году.

- По продолжительности аренды краткосрочные контракты на одну неделю или менее захватили 58,83% доли выручки в 2024 году; ожидается, что среднесрочная аренда от одной недели до одного месяца будет расти со среднегодовым темпом роста 4,97% до 2030 года.

- По каналу обслуживания внеаэропортовые и центральные городские локации занимали 64,51% доли выручки в 2024 году, в то время как точки в аэропортах должны продвигаться со среднегодовым темпом роста 5,33% к 2030 году.

- По регионам Восточный Китай захватил 34,71% доли выручки в 2024 году; Южно-Центральный Китай продвигается со среднегодовым темпом роста 5,76% до 2030 года.

Тенденции и аналитические данные рынка аренды автомобилей Китая

Анализ воздействия драйверов

| Драйвер | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Восстановление внутреннего туризма | +1.2% | Общенациональный, с ранними успехами в Восточном Китае, Южно-Центральном Китае | Краткосрочный (≤ 2 лет) |

| Квоты на номерные знаки в городах первого уровня | +0.9% | Восточный Китай, Северный Китай (фокус на Пекине, Шанхае) | Долгосрочный (≥ 4 лет) |

| Растущий средний класс с водительскими правами | +0.8% | Общенациональный, сосредоточенный в городах второго и третьего уровней | Среднесрочный (2-4 года) |

| Мандаты по электрификации парка открывают зоны с нулевыми выбросами | +0.7% | Общенациональный, приоритет в городах первого уровня | Среднесрочный (2-4 года) |

| Переход к цифровому и мобильному бронированию | +0.6% | Общенациональный, во главе с принятием технологий в Восточном Китае | Краткосрочный (≤ 2 лет) |

| Корпоративные ESG цели | +0.5% | Общенациональный, сосредоточенный в Восточном Китае, Южно-Центральном Китае | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Восстановление внутреннего туризма стимулирует досуговую аренду

Досуговые бронирования резко возросли после того, как власти сообщили о 295 миллионах внутренних поездок во время майских праздников 2024 года, потратив более 20 миллиардов и подняв спрос на транспортные средства в направлениях уездного уровня. Города, такие как Лючжоу и Цзыбо, привлекли посетителей впервые, которые предпочли самостоятельные поездки общественному транспорту, подняв среднюю продолжительность аренды выше четырех дней во многих внутренних локациях. Zuzuche ответила подключением 3000 внутренних партнеров-поставщиков в течение четырех месяцев, демонстрируя преимущество масштабируемости платформы цифровых маркетплейсов. Культурно-ночной туризм на объектах наследия поддерживал высокую загрузку до поздних вечерних часов, поддерживая окна премиального ценообразования. Импульс остается неизменным, поскольку Министерство культуры и туризма прогнозирует, что внутренние поездки превысят 6 миллиардов в 2025 году, закрепляя досуг как основу рынка аренды автомобилей Китая.[1]"Бюллетень внутренних праздничных поездок 2024," Министерство культуры и туризма, gov.cn

Квоты на номерные знаки в городах первого уровня стимулируют спрос на аренду

Ежегодная лотерея Пекина ограничивает частные автомобили 100 000 новых номеров, 70% зарезервировано для электромобилей, в то время как аукционы Шанхая часто превышают 95 000 юаней за номер. Эти ограничения делают ежедневную аренду дешевле владения для многих пассажиров. Тяньцзинь планирует выпускать 80 000 дополнительных зеленых номеров ежегодно, но сохраняет ограничения на ископаемое топливо, поддерживая ценовое давление. Квоты на номера сократили потребление топлива и выбросы из выхлопных труб почти на 50% в затронутых городах, но они одновременно создали надежный поток арендаторов, которые рассматривают автомобили как случайные утилиты, а не как активы. Политика также искажает парки в сторону электромобилей, укрепляя правительственные углеродные цели и изменяя форму рынка аренды автомобилей Китая.[2]"Результаты аукциона номеров частных автомобилей," Шанхайское муниципальное народное правительство, shanghai.gov.cn

Растущий средний класс с водительскими правами

Китай добавил более 22 миллионов лицензированных водителей в 2024 году, большинство проживает в центрах второго уровня, таких как Чэнду и Чанша, где рост располагаемого дохода встречается с ограниченным покрытием метро. Среднее 26-месячное ожидание номеров Пекина и 70% распределение номеров для электромобилей перенаправляют намерения владения в спрос на аренду, особенно для использования в выходные и праздничные дни. Исследования Университета Цинхуа показывают 16% снижение запланированных поездок на работу на частном автомобиле среди домохозяйств, ограниченных квотами, однако случайное принятие аренды выросло параллельно. Эффект латентного спроса остается видимым в опросах автосалонов, указывающих, что продажи новых автомобилей могли бы быть на 72% выше без контроля номеров, подчеркивая структурный толчок рынку аренды автомобилей Китая.

Переход к платформам цифрового и мобильного бронирования

Онлайн-каналы составляют большинство бронирований в 2024 году и продолжают опережать офлайн-рост через прогнозное ценообразование и самообслуживающую передачу транспортных средств. Алгоритмы ИИ теперь сопоставляют 80% получений в пределах 200 метров от арендатора, сокращая холостой пробег и снижая расходы парка. API Zuzuche связывает парки 600 городов с единым интерфейсом, предоставляя даже небольшим местным операторам национальный охват. Супер-приложения интегрируют поездки на автомобилях, железнодорожные билеты и бронирование отелей, подталкивая потребительские точки контакта к экосистемам мобильности одного окна. Поскольку проникновение 5G превышает 80% в Восточном Китае, видимость инвентаря в реальном времени становится стандартным ожиданием по всему рынку аренды автомобилей Китая.

Анализ воздействия ограничений

| Ограничение | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Риск замещения поездками на автомобилях и роботакси | -1.1% | Общенациональный, сосредоточенный в городах первого уровня | Среднесрочный (2-4 года) |

| Растущие расходы на приобретение и финансирование транспортных средств | -0.8% | Общенациональный, острый в городах второго и третьего уровней | Краткосрочный (≤ 2 лет) |

| Волатильность провинциальных квот на номера нарушает логистику парка | -0.7% | Восточный Китай, Северный Китай (фокус на Пекине, Шанхае, Тяньцзине) | Среднесрочный (2-4 года) |

| Неопределенность остаточной стоимости электромобилей давит на прибыльность | -0.6% | Общенациональный, сосредоточенный в городах первого и второго уровней | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Риск замещения поездками на автомобилях и роботакси

Apollo Go от Baidu завершила 839 000 автономных поездок в четвертом квартале 2023 года по тарифам на 60-70% ниже традиционных такси, иллюстрируя разрушительный ценовой разрыв. Pony.ai нацелена на парк из 1000 транспортных средств к 2025 году, в то время как WeRide запустила беспилотные услуги, связывающие международный аэропорт Пекин Дасин в феврале 2025 года. Операторы роботакси получают выгоду от доступности 24/7 и более низких расходов, связанных с водителями, отвлекая спрос, который исторически благоприятствовал аренде для трансферов из аэропорта и внутригородских поручений. Консалтинговые прогнозы помещают сегмент роботакси почти в 76 миллиардов долларов США к 2030 году, сигнализируя о конкурентных встречных ветрах для рынка аренды автомобилей Китая, если действующие лица не смогут обеспечить автономные партнерства.[3]"Отчет об операциях Apollo Go за четвертый квартал 2023 года," Baidu Apollo, baidu.com

Растущие расходы на приобретение и финансирование транспортных средств

Дефицит полупроводников и более высокие цены на литий добавили до 15 000 юаней на единицу в инфляции затрат OEM в течение 2024 года, расширяя капитальный барьер для обновления парка. Только BYD инвестировала более 5 миллиардов долларов США в исследования и разработки в том году, переводя это в более дорогие счета-фактуры для компаний по аренде, покупающих оптом. Переход к электрическим паркам усугубляет капитальное напряжение, поскольку остаточные стоимости остаются волатильными, а инфраструктура зарядки требует предварительных вложений. Более мелкие операторы часто сталкиваются с процентными ставками на 150-200 базисных пунктов выше первичной ставки, еще больше сжимая маржу на рынке аренды автомобилей Китая.

Сегментный анализ

По применению: спрос на досуг поддерживает лидерство на рынке

Досуг и туризм занимали 51,27% доли рынка аренды автомобилей Китая в 2024 году, подкрепленные 7,6% скачком в праздничных поездках и возобновленным интересом к культурным объектам уездного уровня. Короткие дорожные отпуска и семейные встречи делают автомобили самостоятельного вождения предпочтительным вариантом, доводя среднюю загрузку до 74% в пиковые недели. Деловые поездки отстают по абсолютному размеру, но записывают самый высокий рост; их прогнозируемый среднегодовой темп роста 5,22% выигрывает от открытия границ и корпоративных ESG целей, благоприятствующих аренде над собственными парками.

Эффекты второго порядка уже видны в моделях расходов: досуговые клиенты резервируют на 2,1 дня дольше, чем средние допандемические показатели, в то время как деловые путешественники все чаще выбирают пакеты с водителем, которые объединяют телематику и панели выбросов для целей отчетности. Интеграции платформ с туристическими достопримечательностями позволяют пакеты автомобиль плюс билет в один клик, продлевая окно монетизации на аренду.

По типу бронирования: углубление онлайн-доминирования

Онлайн-резервирования захватили 64,38% выручки в 2024 году - доказательство того, что бесперебойные мобильные путешествия стали базовыми ставками, это также растет со среднегодовым темпом роста 5,41% до 2030 года. Двигатели прогнозного ценообразования сокращают окна от поиска до бронирования до четырех минут в среднем и увеличивают дополнительную дополнительную продажу на 18%, повышая пожизненную ценность на клиента. Офлайн-магазины по-прежнему имеют значение в городах низшего уровня, где пешеходный трафик остается заметным, но омниканальные станции передачи теперь позволяют получение ключей по QR-коду без персонала, закрывая разрыв в удобстве.

Инвестиции продолжают склоняться к облачной CRM и датчикам IoT в автомобиле, которые подают данные об использовании обратно на платформу, обеспечивая поворот инвентаря в тот же день по нескольким районам. В результате операторы парков, использующие динамическое онлайн-распределение, достигают на 12% более высокого дохода на транспортное средство, чем коллеги, полагающиеся на статические офлайн-резервирования, дифференциал, ожидаемый для расширения на рынке аренды автомобилей Китая.

По типу конечного пользователя: самостоятельное вождение правит, в то время как услуги с водителем масштабируются

Контракты самостоятельного вождения контролировали 71,32% общей выручки в 2024 году, подпитываемые культурным предпочтением независимых поездок и растущей уверенностью за рулем. Тем не менее пакеты с водителем продвигаются на 5,45% ежегодно, поскольку корпоративные команды закупок рассматривают их как более безопасные и более соответствующие аудиторским следам ESG. Парки с водителем имеют проникновение NEV выше 60%, превышающее широкий средний показатель и позиционирующее их хорошо для зон с низким уровнем выбросов в центральных деловых районах Пекина или Шэньчжэня.

Рост самостоятельного вождения остается надежным через семейно-ориентированные маршруты, тенденции уличного кемпинга и легкость навигации на основе приложений в незнакомых провинциях. Одновременно продукты с водителем диверсифицируются в логистику мероприятий и трансферы через границы в Гонконг, расширяя адресуемый спрос внутри рынка аренды автомобилей Китая.

По классу транспортного средства: объем эконома, импульс SUV

Автомобили эконом-класса представляли 48,75% развертываний парка в 2024 году, ценимые за доступность в условиях инфляционного давления. Категории SUV/MPV, однако, показывают среднегодовой темп роста 5,61%, поскольку многопоколенческие поездки требуют дополнительных мест и багажной вместимости. Гибриды доминируют в новых заказах SUV, отражая желание потребителей облегчить тревогу о запасе хода без жертвования метриками устойчивости. Роскошная аренда процветает главным образом в Шанхае и Пекине, где корпоративное гостеприимство составляет более половины выручки сегмента. Категория среднего масштаба мостит цену и комфорт, привлекая стартапы, которые балансируют имидж с затратами.

Технология, а не отделка, теперь направляет решения о покупке: интегрированные видеорегистраторы, голосовая информационно-развлекательная система и уровни ADAS 2+ являются стандартными в 70% новых единиц, заказанных для рынка аренды автомобилей Китая, увеличивая безопасность и снижая страховые премии.

По силовой установке: ДВС по-прежнему лидирует, но гибриды ускоряются

Двигатели внутреннего сгорания занимали 62,11% объема 2024 года благодаря запасам устаревших парков и более широкой инфраструктуре заправки. Гибридные электрические транспортные средства растут быстрее всего со среднегодовым темпом роста 5,78%, предлагая краткосрочный путь соответствия для операторов, опасающихся полных батарейных электриков. Электрификация парка набирает импульс, поскольку MIIT ожидает, что парки общественного сектора достигнут 80% проникновения NEV к 2025 году, подталкивая компании по аренде к быстрому выравниванию. Аренда батарейных электромобилей сталкивается с проблемами времени простоя зарядки, однако решения, такие как 5-минутная система ультра-зарядки BYD, обещают сократить интервалы поворота и склонить расчет затрат-выгод к полным электрикам в крупных аэропортах.

Риск остаточной стоимости остается главным сдерживающим фактором; однако гарантии обратного выкупа, поддерживаемые OEM, теперь покрывают 36 месяцев на большинстве высокообъемных моделей электромобилей, снижая неопределенность и поддерживая более широкое развертывание по всему рынку аренды автомобилей Китая.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По продолжительности аренды: краткосрочное доминирование встречает среднесрочный подъем

Контракты менее семи дней захватили 58,83% бронирований 2024 года, отражая циклы праздничных и проектных поездок. Среднесрочная аренда, охватывающая от одной недели до одного месяца, регистрирует среднегодовой темп роста 4,97%, поскольку корпорации переходят от фиксированных парков к бюджетам мобильности на основе подписки. Пакеты подписки включают страхование, обслуживание и панели отчетности по CO₂, привлекая финансовые и консалтинговые фирмы, обеспокоенные раскрытием ESG. Долгосрочная аренда остается нишевым, но стабильным потоком, обслуживающим проектные площадки и правительственные тендеры, которые требуют гарантированного времени работы.

Гибкие дополнения продолжительности - где клиенты конвертируют трехдневный найм в месячный план без штрафов - набирают популярность, снижая отток и стабилизируя денежный поток для операторов внутри рынка аренды автомобилей Китая.

По каналу обслуживания: внеаэропортовые участки расширяют доступ

Внеаэропортовые и центральные городские локации доставили 64,51% выручки 2024 года, поскольку они соответствуют ежедневным потребностям городской мобильности и снижают затраты на поиск последней мили. Получения в киосках торговых центров, точки разблокировки в стиле велосипедного шеринга и депо на жилых парковках теперь образуют плотную сетку в городах первого и второго уровней. Стойки в аэропортах восстанавливаются быстрее всего, фиксируя среднегодовой темп роста 5,33%, поскольку входящие деловые поездки нормализуются и множатся полетные соединения. Увеличенные двусторонние полеты в Гуанчжоу и Шэньчжэнь питают премиальные категории и спрос с водителем.

Операторы интегрируют API планирования маршрутов с транспортными каналами авиационных властей, позволяя передачу drop-and-go в среднем за 45 секунд, что поднимает оборотные ставки на рынке аренды автомобилей Китая.

Географический анализ

Восточный Китай генерировал 34,71% оборота 2024 года, поддерживаемый кластером финансовых услуг Шанхая, экспортными фабриками Цзянсу и процветающим центром электронной коммерции Чжэцзяна. Сильные располагаемые доходы, высокие премии за номерные знаки и сложное цифровое принятие удерживают загрузку и доходность выше национальных средних. Циклы обновления парка здесь сокращаются до 18 месяцев, отражая потребительский аппетит к гибридам и электромобилям с последними технологиями.

Южно-Центральный Китай является самым быстрорастущим регионом со среднегодовым темпом роста 5,76% до 2030 года. Полупроводниковый коридор Шэньчжэня и экспортно-импортная основа Гуанчжоу воссоздают стабильные потоки деловых поездок, в то время как близость к Гонконгу добавляет трансграничный спрос на аренду. Местные власти субсидируют общественные зарядные сети, позволяя операторам подтолкнуть проникновение электромобилей за 50% к 2026 году.

Северный Китай, привязанный к Пекину, выигрывает от политических событий, международных саммитов и высоких объемов культурного туризма. Строгие квоты на номера продолжают конвертировать неудачных заявителей лотереи в арендаторов, поддерживая стабильную выручку несмотря на более медленный макроэкономический рост. Западный и Северо-Восточный Китай по-прежнему отстают в доле, но ускоряются, поскольку инфраструктура, туристические маршруты и горнодобывающие инвестиции открывают свежие маршруты, коллективно увеличивая след рынка аренды автомобилей Китая.

Конкурентный ландшафт

Огромное количество фирм действует общенационально, однако топ-шесть брендов контролируют почти половину парка, сигнализируя о умеренной концентрации. CAR Inc. использует более 1000 городских точек и глубокие связи с SAIC для поддержания преимуществ масштаба. eHi Car Service партнерствует с Didi для объединения алгоритмов спроса и интеграции кросс-продаж поездок на автомобилях.

Zuzuche дифференцируется через мета-платформу, которая размещает почти 6000 микро-операторов и запускает обнаружение мошенничества ИИ на каждый запрос бронирования в течение 200 миллисекунд. Автопроизводители, такие как BYD, развертывают собственные лизинговые подразделения для засеивания новых моделей электромобилей, в то время как технологические гиганты Baidu и Pony.ai пилотируют роботакси, которые могли бы обойти посредников аренды.

Защитные стратегии варьируются от корпоративных долгосрочных пакетов подписки до эксклюзивного доступа к зарядным станциям для членов лояльности. Предложения, связанные с ESG, динамическое ценообразование и калькуляторы углерода в приложениях теперь решают долю кошелька внутри рынка аренды автомобилей Китая.

Лидеры индустрии аренды автомобилей Китая

-

Avis Budget Group, Inc.

-

The Hertz Corporation

-

eHi Car Service (Enterprise Holdings)

-

Shouqi Car rental (Europcar Mobility Group)

-

Beijing China Auto Rental (CAR Inc.)

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние события в отрасли

- Март 2025: BYD представила свою супер-зарядку E-Platform на 5 минут и объявила о 4000 национальных ультра-быстрых станциях, облегчая поворот электромобилей для операторов парков.

- Февраль 2025: WeRide запустила Robotaxi GXR на беспилотных аэропортовых маршрутах в Пекине, нацеливаясь на несколько сотен транспортных средств к концу года.

- Май 2024: NIO представила SUV Onvo L60 за 219 900 юаней, расширяя варианты электромобилей с более низкой ценой для арендных парков через план 100 магазинов.

Область действия отчета о рынке аренды автомобилей Китая

Аренда транспортного средства - это наем транспортного средства на короткие периоды времени, которые обычно варьируются от нескольких часов до нескольких недель. Вышеупомянутая область была рассмотрена в исследовании рынка.

Рынок аренды автомобилей Китая был сегментирован по применению, типу бронирования и типу конечного пользователя.

| Досуг / Туризм |

| Деловые поездки |

| Офлайн-доступ |

| Онлайн-доступ |

| Самостоятельное вождение |

| С водителем |

| Эконом |

| Средний масштаб |

| Роскошь |

| SUV / MPV |

| Двигатель внутреннего сгорания (ДВС) |

| Гибридное электрическое транспортное средство (HEV) |

| Батарейное электрическое транспортное средство (BEV) |

| Краткосрочная (менее или равно 1 неделе) |

| Среднесрочная (от 1 недели до 1 месяца) |

| Долгосрочная (более 1 месяца) |

| В аэропорту |

| Вне аэропорта / в центре города |

| Восточный Китай |

| Южно-Центральный Китай |

| Северный Китай |

| Западный Китай |

| Северо-Восточный Китай |

| По применению | Досуг / Туризм |

| Деловые поездки | |

| По типу бронирования | Офлайн-доступ |

| Онлайн-доступ | |

| По типу конечного пользователя | Самостоятельное вождение |

| С водителем | |

| По классу транспортного средства | Эконом |

| Средний масштаб | |

| Роскошь | |

| SUV / MPV | |

| По силовой установке | Двигатель внутреннего сгорания (ДВС) |

| Гибридное электрическое транспортное средство (HEV) | |

| Батарейное электрическое транспортное средство (BEV) | |

| По продолжительности аренды | Краткосрочная (менее или равно 1 неделе) |

| Среднесрочная (от 1 недели до 1 месяца) | |

| Долгосрочная (более 1 месяца) | |

| По каналу обслуживания | В аэропорту |

| Вне аэропорта / в центре города | |

| По регионам | Восточный Китай |

| Южно-Центральный Китай | |

| Северный Китай | |

| Западный Китай | |

| Северо-Восточный Китай |

Ключевые вопросы, отвеченные в отчете

Насколько большой рынок аренды автомобилей Китая в 2025 году?

Размер рынка аренды автомобилей Китая составляет 21,15 миллиарда долларов США в 2025 году и находится на пути к среднегодовому темпу роста 5,13% до 2030 года.

Какое применение доминирует на рынке аренды автомобилей Китая?

Досуг и туризм лидируют с 51,27% доли выручки в 2024 году, движимые национальным восстановлением внутренних поездок.

Какой канал бронирования наиболее популярен?

Онлайн-платформы командуют 64,38% долей, поддерживаемые ценообразованием на основе ИИ и мобильными самообслуживающими получениями.

Насколько быстро растет гибридная аренда?

Ожидается, что гибридные транспортные средства будут расширяться со среднегодовым темпом роста 5,78%, самым высоким среди всех силовых установок, поскольку они мостят запас хода и цели устойчивости.

Какой регион растет быстрее всего?

Южно-Центральный Китай показывает самый сильный импульс со среднегодовым темпом роста 5,76%, подпитываемый технологическими и торговыми секторами Шэньчжэня и Гуанчжоу.

Являются ли роботакси угрозой для компаний по аренде?

Да; автономные парки от Baidu, Pony.ai и WeRide уже предлагают поездки по ценам до 70% ниже, чем традиционные такси, оказывая давление на традиционный спрос на аренду в городах первого уровня.

Последнее обновление страницы: