Размер и доля рынка индустрии китайского туризма и гостиничного бизнеса

Анализ рынка индустрии китайского туризма и гостиничного бизнеса от Mordor Intelligence

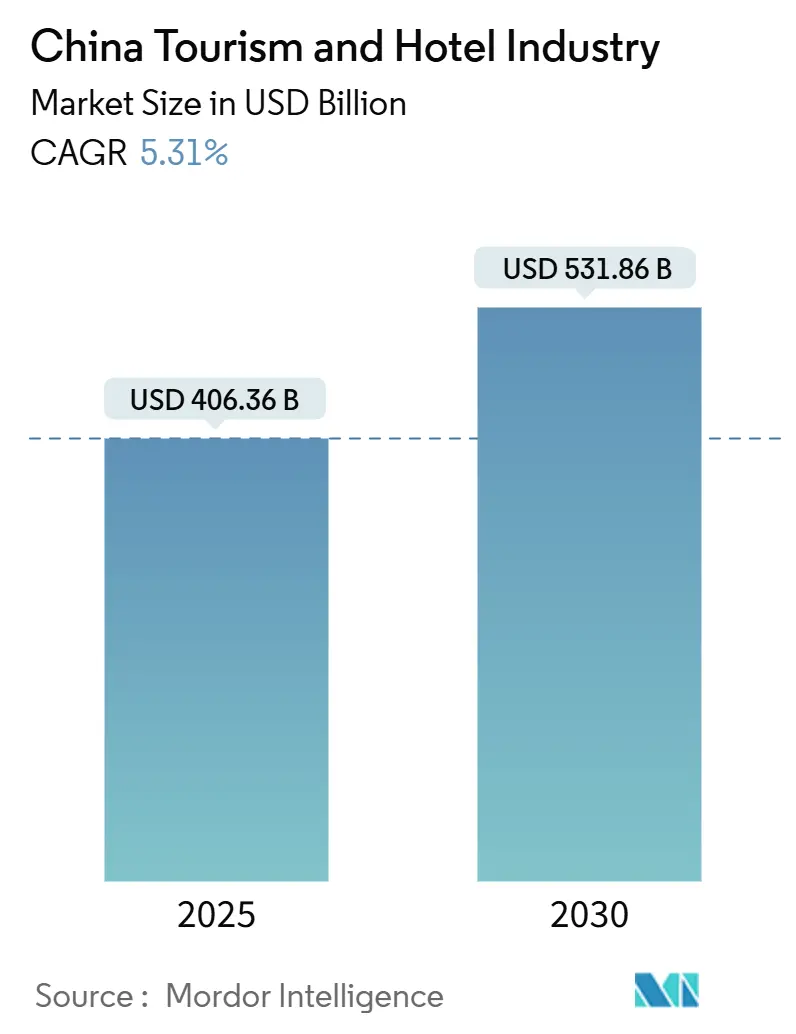

Ожидается, что китайская индустрия туризма и гостиничного бизнеса вырастет с 406,36 млрд долларов США в 2025 году до 531,86 млрд долларов США к 2030 году со среднегодовым темпом роста 5,31% в прогнозируемый период (2025-2030).

Китайская индустрия туризма и гостиничного бизнеса составляет 406,36 млрд долларов США в 2025 году и готова достичь 531,86 млрд долларов США к 2030 году при поддержке здорового среднегодового темпа роста 5,31%. Внутренний туризм остается основой спроса, но восстановление въездных прибытий, расширяющийся средний класс и растущее благосостояние в городах низших уровней расширяют потоки доходов. Крупномасштабные инвестиции в железные дороги, аэропорты и автомагистрали открыли новые коридоры развития для гостиничных операторов, в то время как цифровые экосистемы бронирования продолжают трансформировать экономику распределения. Конкуренция усиливается в сегменте среднего уровня, однако роскошный пайплайн ускоряется, поскольку состоятельные китайские потребители стремятся к высококачественному, экспериентальному проживанию. Ужесточение экологических правил и ценовое давление в небольших городах будут испытывать маржу операторов, но политическая поддержка туризма и устойчивый рост спроса, связанного с мероприятиями, придают сектору широту и устойчивость.

Ключевые выводы отчета

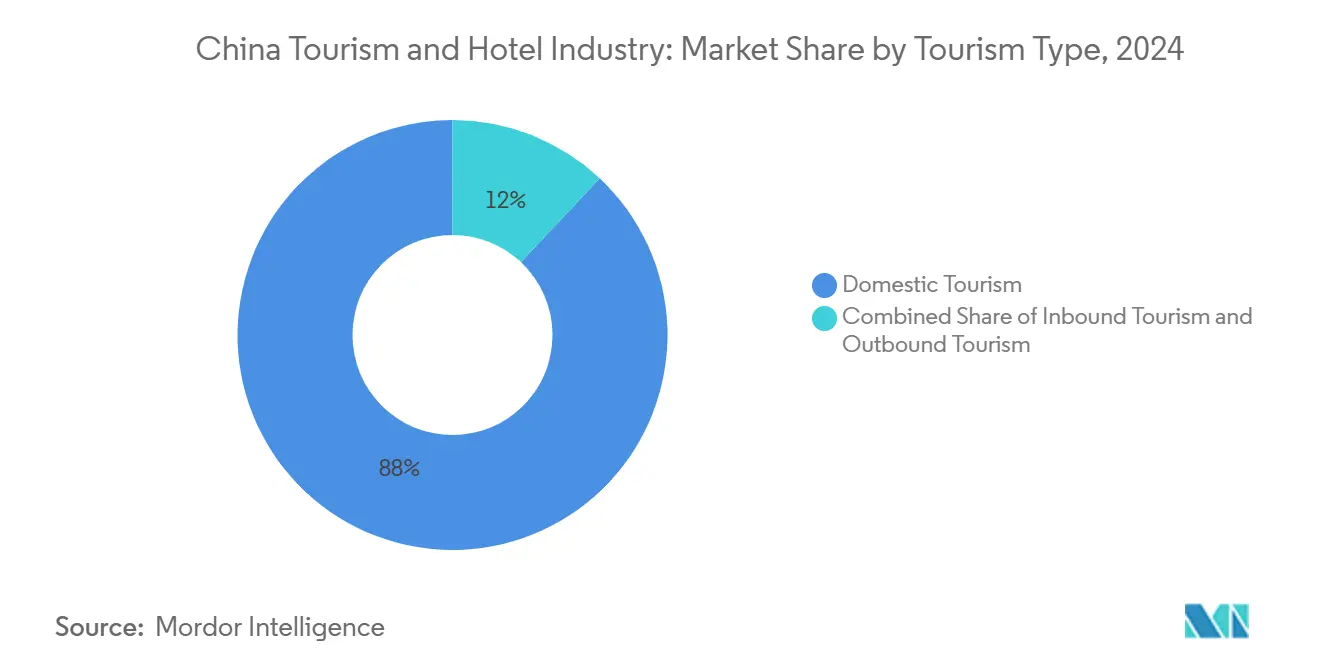

- По типу туризма внутренний туризм лидировал с долей 88% в китайской индустрии туризма и гостиничного бизнеса в 2024 году; прогнозируется, что въездной туризм будет расширяться со среднегодовым темпом роста 8,4% до 2030 года.

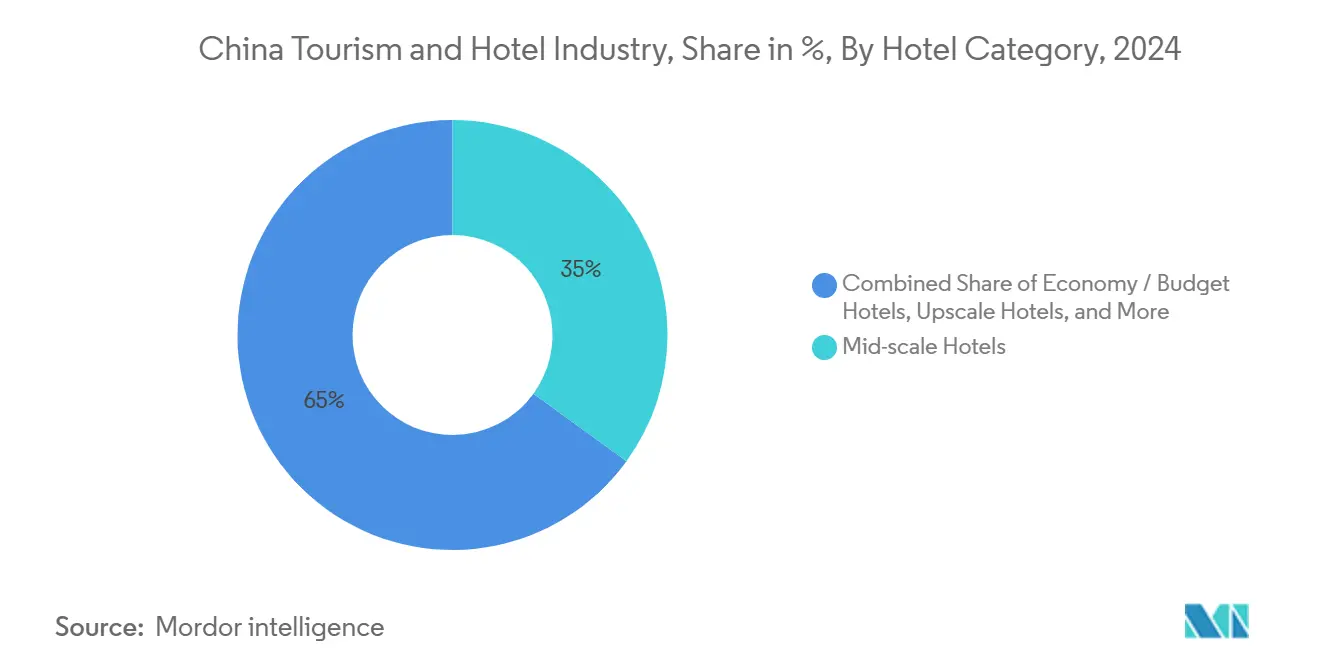

- По категории отелей отели среднего уровня удерживали 35% доли китайской индустрии туризма и гостиничного бизнеса в 2024 году, в то время как роскошные отели демонстрируют самый быстрый рост со среднегодовым темпом роста 9,8% до 2030 года.

- По цели отдых, приключения и экотуризм захватили 64% размера китайской индустрии туризма и гостиничного бизнеса в 2024 году, тогда как деловой туризм и MICE растут со среднегодовым темпом роста 12,3% до 2030 года.

- По каналу бронирования онлайн туристические агентства командовали 55% размера китайской индустрии туризма и гостиничного бизнеса в 2024 году; экосистемы супер-приложений растут со среднегодовым темпом роста 12,2% в период 2025-2030 годов.

- По форме собственности независимые отели составляли 47% китайской индустрии туризма и гостиничного бизнеса в 2024 году, но международные сети расширяются со среднегодовым темпом роста 9,9% до 2030 года.

- Пять ведущих операторов - Jin Jiang International, Huazhu Group, BTG Homeinns, Marriott International и Hilton Worldwide - удерживают существенную долю рынка китайского туризма в 2024 году.

Тенденции и аналитические данные рынка индустрии китайского туризма и гостиничного бизнеса

Анализ воздействия драйверов

| Драйвер | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Урбанизация и развитие инфраструктуры | +2.1% | Национальный, с концентрацией в городах 2-го и 3-го уровней | Долгосрочный (≥ 4 года) |

| Государственная поддержка и политика продвижения въездного и внутреннего туризма | +1.6% | Глобальный, с акцентом на ключевые рынки источников | Среднесрочный (2-4 года) |

| Расширение роскошных и бутик-отелей | +0.8% | Города 1-го уровня и премиальные туристические направления | Среднесрочный (2-4 года) |

| Увеличение событийного туризма (MICE, спорт, мегасобытия) | +0.5% | Крупные городские центры (Пекин, Шанхай, Гуанчжоу) | Краткосрочный (≤ 2 года) |

| Рост внутреннего туризма | +0.3% | Национальный, с фокусом на культурные и природные достопримечательности | Краткосрочный (≤ 2 года) |

| Источник: Mordor Intelligence | |||

Урбанизация и развитие инфраструктуры

Города второго и третьего уровней переживают беспрецедентную волну гостиничного строительства, поскольку высокоскоростная железная дорога и региональные аэропорты сокращают время в пути и снижают стоимость поездок. Девелоперы сгруппировались вокруг новых транспортных узлов, превращая земли возле станций в районы смешанного использования с якорными отелями среднего и выше среднего уровня. Получившийся переток спроса расширил рынок китайского туризма и гостиничного бизнеса за пределы традиционных прибрежных входных точек, распределив риски для операторов и дав инвесторам доступ к быстрорастущим местным экономикам. Сдвиг также поддерживает более глубокий пайплайн франчайзинговых отелей под отечественным управлением, многие из которых соответствуют развивающимся государственным стандартам зеленого строительства и энергоэффективности.

Государственная поддержка и политика продвижения туризма

Упрощенные процедуры электронных виз, расширенные соглашения о безвизовом въезде и общенациональные кампании по маркетингу направлений стимулируют въездные прибытия, укрепляя уверенность среди международных брендов, которые приостановили проекты в 2022-2023 годах. Параллельные реформы в области совместимости мобильных платежей для иностранных карт снижают повседневные трения для гостей, упрощая их путь от зала прилета до регистрации в отеле. Местные власти продолжают субсидировать модернизацию объектов наследия и инициативы сельского домашнего проживания, расширяя продуктовую линейку под зонтиком рынка китайского туризма и гостиничного бизнеса. Эти меры помогают стабилизировать сезонные колебания загрузки и поощряют отельеров поддерживать уровень персонала и последовательность обслуживания.

Расширение роскошных и бутик-отелей

Состоятельные отечественные путешественники, возвращающиеся из зарубежных поездок, требуют дизайнерские номера, спа-центры, ориентированные на велнес, и гипер-локальное питание. Операторы отвечают через коллекции мягких брендов, кросс-маркетинг наследственных ремесел и возрожденные городские особняки, переделанные в интимные бутики. Международные сети используют флагманские роскошные отели для демонстрации привилегий программ лояльности, в то время как ведущие отечественные группы запускают премиальные ответвления для захвата трафика апгрейда из своих экономичных портфелей. Пролиферация брендов в верхнем сегменте способствует инновациям в обслуживании и дает направлениям, таким как Санья, рычаги для позиционирования себя против других курортных кластеров Азиатско-Тихоокеанского региона.

Увеличение событийного туризма (MICE, спорт, мегасобытия)

Специально построенные конгресс-центры и стадионные комплексы в крупных городах привлекают корпоративные конгрессы, киберспортивные турниры и многодневные музыкальные фестивали. Получающиеся периоды сжатия поднимают тарифы на номера и поддерживают более высокую доходность F&B, смягчая отели во время более слабых досуговых периодов. Девелоперы адаптируют новые объекты вокруг безколонных бальных залов, готовой к трансляции связности и опций всплывающей розничной торговли, которые быстро конвертируются между конференциями и потребительскими ярмарками. Принятие технологий - от 5G до приложений управления мероприятиями - создает гибридные модели доходов, которые варьируются от хостинга прямых трансляций до спонсорских партнерств.

Анализ воздействия ограничений

| Ограничение | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Остаточные трения с визами и карантином эпохи пандемии для въездных путешественников | -0.8% | Глобальный, особенно влияющий на дальнемагистральные рынки источников | Краткосрочный (≤ 2 года) |

| Усиливающаяся ценовая конкуренция среди отечественных гостиничных сетей | -0.5% | Национальный, наиболее острый в городах 2-го и 3-го уровней | Среднесрочный (2-4 года) |

| Растущие расходы на соблюдение ESG для гостиничных объектов | -0.3% | Национальный, с большим влиянием на объекты международных сетей | Среднесрочный (2-4 года) |

| Геополитические напряжения, подавляющие дальнемагистральные рынки источников | -0.3% | Преимущественно влияющие на североамериканские и европейские рынки источников | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Трения с визами и карантином эпохи пандемии

Хотя медицинские протоколы легче, чем в 2023 году, спорадические изменения правил оставляют некоторых дальнемагистральных путешественников в неопределенности. Групповые бронирования из Европы и Северной Америки остаются чувствительными к внезапным требованиям тестирования или изменениям пропускной способности рейсов. Отельеры смягчают краткосрочную волатильность, нацеливаясь на региональный азиатский трафик, предлагая гибкие политики отмены и запуская языково-специфичные микросайты бронирования для ускорения восстановления лидов после стабилизации ограничений.

Усиливающаяся ценовая конкуренция

Быстрый франчайзинг стимулирует плотный пайплайн открытий среднего уровня, которые конкурируют по дневным тарифам, а не по дифференцированному брендовому опыту. Операторы добиваются экономии от масштаба в закупках и центральных системах резервирования, однако растущие расходы на заработную плату и коммунальные услуги сжимают маржу GOP. Для защиты доли сети экспериментируют с платным членством, динамическим ценообразованием, привязанным к геймификации на основе приложений, и кросс-промо с платформами доставки для роста доходов вне номеров.

Сегментный анализ

По типу туризма: внутренний спрос обеспечивает устойчивость рынка

Внутренние путешественники удерживали 88% рынка китайского туризма и гостиничного бизнеса в 2024 году, доминирование, которое поддерживало общенациональную загрузку выше 60%, даже когда границы ужесточились. Расходы городских жителей на выходные культурные побеги и многопоколенческие семейные поездки продолжают ускорять спрос на номера в провинциальных столицах и живописных округах. Государственные продления праздников и льготные железнодорожные билеты поощряют межпровинциальные путешествия, которые расширяют модели пребывания за пределы пиков Золотой недели. Независимые бутик-отели подчеркивают местный наследственный декор и меню 'от фермы до стола', чтобы захватить этот культурно мотивированный сегмент.

Въездной туризм, хотя и меньший, является наиболее динамичным компонентом, демонстрируя среднегодовой темп роста 8,4% до 2030 года. Размер рынка китайского туризма и гостиничного бизнеса, приходящийся на международных гостей, ожидается достичь 69 млрд долларов США к 2030 году по мере нормализации пропускной способности рейсов и расширения безвизовых коридоров. Операторы обновляют номера двуязычным IPTV, киосками с поддержкой иностранных карт и признанными во всем мире велнес-удобствами для повышения RevPAR. Брендовые партнерства с международными авиакомпаниями и круизными линиями дополнительно интегрируют воронки бронирования, укрепляя амбиции страны по восстановлению своего статуса премиальных азиатских ворот до 2020 года.

Примечание: Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По цели: досуговые путешествия переопределяют гостиничный опыт

Досуг, приключения и эко-ориентированные поездки составили 64% доходов 2024 года, делая развлекательные поездки основным двигателем рынка китайского туризма и гостиничного бизнеса. Потребители ищут кураторские путешествия, которые сочетают активный отдых с культурным погружением, побуждая отели добавлять станции проката велосипедов, мастерские чайной церемонии и площадки для наблюдения за ночным небом. Пакеты часто включают билеты на выступления нематериального наследия или вход в геопарки, увеличивая общие расходы на гостя и продлевая среднюю продолжительность пребывания.

Деловые путешествия и MICE восстанавливаются быстрее общего спроса, со среднегодовым темпом роста 12,3% до 2030 года. Размер рынка китайского туризма и гостиничного бизнеса для встреч прогнозируется превысить 120 млрд долларов США к концу десятилетия по мере масштабирования конференций вместе с бумом цифровой экономики. Отельеры устанавливают студии гибридных встреч высокой четкости, круглосуточные коворкинг-лаунжи и калькуляторы углеродной компенсации для обслуживания корпоративных политических сдвигов к зеленым мероприятиям. Загрузка в будние дни, поддерживаемая деловыми группами, позволяет более сильное управление тарифами на выходных, когда досуговые промо заполняют остающиеся запасы.

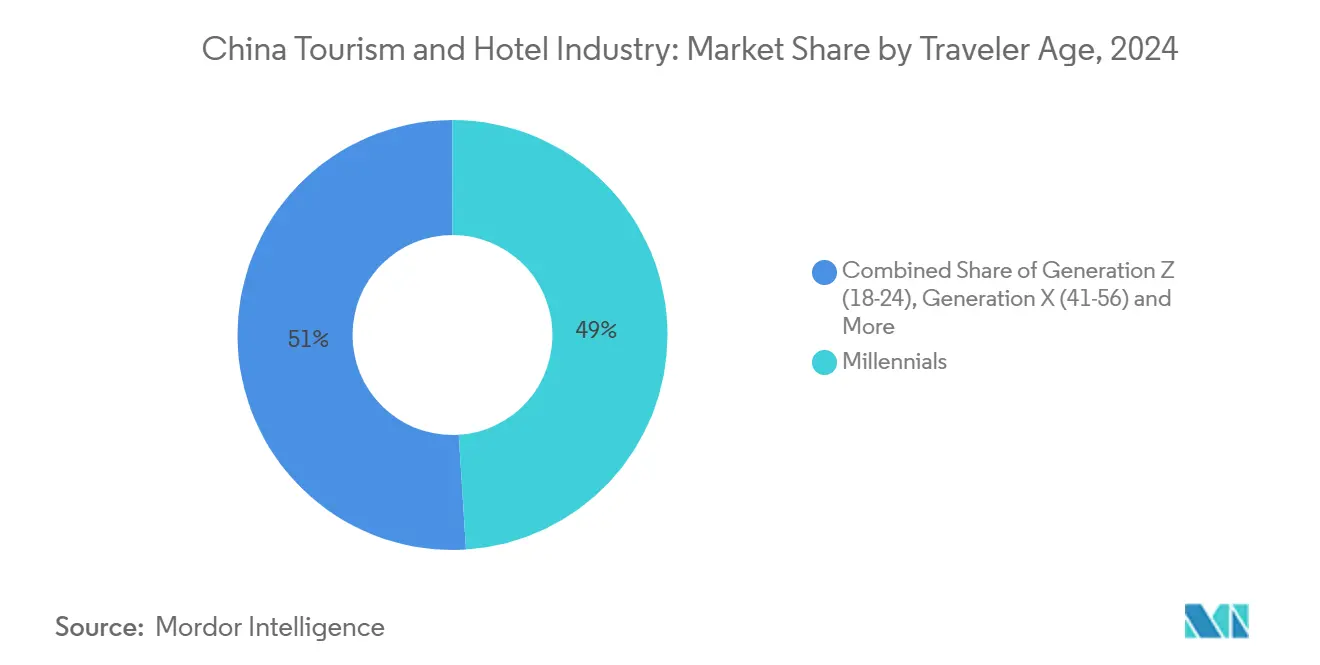

По возрасту путешественников: поколенческие предпочтения изменяют дизайн отелей

Миллениалы удерживали долю 49% в 2024 году, формируя подходы брендов к лояльности, контенту и планированию удобств. Мобильно-ориентированный менталитет стимулирует бесшовную регистрацию через QR-коды и чат-боты обслуживания номеров на базе ИИ. Отели инвестируют в открытые социальные пространства, общие кухни и всплывающие художественные коллаборации для поощрения взаимодействия между сверстниками, усиливая привязанность среди этой влиятельной когорты в рамках более широкого рынка китайского туризма и гостиничного бизнеса.

Бэби-бумеры, хотя и численно меньшие, обеспечивают стабильную премиальную среднюю дневную ставку через предпочтение объектов высшего уровня, которые подчеркивают безопасность и велнес. Курорты все чаще добавляют меню с низким содержанием натрия, безбарьерную сантехнику и управляемые сессии осознанности для удержания этой демографии. Поколение X балансирует как корпоративные, так и семейные приоритеты, предпочитая эффективность, экспресс-прачечную, кобрендовые пакеты трансфера из аэропорта и четкое погашение баллов лояльности - тем самым создавая мост между ожиданиями молодых и старых гостей.

Примечание: Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По каналу бронирования: цифровые платформы доминируют в ландшафте распределения

Онлайн туристические агентства обработали 55% транзакций номеров 2024 года, закрепив свою позицию в центре цепи распределения рынка китайского туризма и гостиничного бизнеса. Их мета-поисковые системы, промо прямых трансляций и глубокие скидочные флеш-продажи влияют на чувствительных к цене потребителей. Отели, стремящиеся к облегчению маржи, инвестируют в мини-программы прямого бронирования, встроенные в платформы социальной коммерции, объединяя дополнения, такие как бесплатный завтрак или поздний выезд, чтобы переманить гостей от комиссионно-тяжелых посредников.

Экосистемы супер-приложений, расширяющиеся со среднегодовым темпом роста 12,2%, дают потребителям универсальный путь от вдохновения поездки до заказа такси и бронирования ресторанов. Бесшовная связь между платежами, социальными лентами и планировщиками поездок на базе ИИ повышает удобство, вызывая быстрые приросты доли среди пользователей поколения Z. Отели интегрируют статус лояльности в эти супер-приложения для доставки таргетированных push-предложений и чата обслуживания в реальном времени, тем самым взращивая пожизненную ценность и возможности апселла на основе данных в развивающемся рынке китайского туризма и гостиничного бизнеса.

По категории отелей: доминирование среднего уровня на фоне роста роскоши

Отели среднего уровня захватили 35% доходов 2024 года, отражая спрос от чувствительных к цене путешественников, которые все еще ожидают последовательного качества. Сетевые группы стандартизируют постельное белье, ароматические профили и завтраки-буфеты в тысячах подразделений, используя облачные инструменты PMS для оптимизации затрат. Широкий охват сегмента защищает операторов во время колебаний спроса, но незначительная брендовая дифференциация означает продолжающуюся ценовую конкуренцию в пригородных узлах.

Роскошный запас, хотя и меньший сегодня, быстро растет со среднегодовым темпом роста 9,8% и прогнозируется составить более 13% от общих номеров к 2030 году. Отели дифференцируются через фирменные спа, рестораны направлений под руководством знаменитых шефов и кураторские художественные коллекции, отражающие китайскую эстетику. Улучшенный потенциал RevPAR компенсирует более высокие затраты на строительство и эксплуатацию, помогая глобальным брендам оправдать агрессивную экспансию и подпитывая экспериентальный уровень китайской индустрии туризма и гостиничного бизнеса.

Примечание: Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета.

По форме собственности/брендингу: проникновение сетей трансформирует структуру рынка

Независимые отели представляли 47% номеров в 2024 году, придавая рынку китайского туризма и гостиничного бизнеса его исторически фрагментированный профиль. Многие объекты используют региональные архитектурные стили и местные удобства для сохранения характера. Цифровые маркетинговые партнерства с нишевыми OTA, нацеленными на энтузиастов наследия, поддерживают загрузку, однако ограниченный масштаб закупок и маркетинговые бюджеты ограничивают конкурентоспособность против более крупных сетей.

Международные брендовые сети, растущие со среднегодовым темпом роста 9,9%, добавляют стандартизированные сервисные фреймворки, которые успокаивают иностранных посетителей и высококлассных отечественных путешественников. Модели с низким уровнем активов, центрированные на управленческих контрактах, позволяют быстрое проникновение во вторичные города, где затраты на землю остаются переваримыми. Отечественные сети одновременно масштабируют свои премиальные суббренды, сжимая разрыв между глобальными и местными предложениями и ускоряя профессионализацию по всему рынку китайского туризма и гостиничного бизнеса.

Географический анализ

Восточный Китай сохранил наибольшую долю дохода 37,0% рынка страхования путешествий в 2024 году. Совокупный гостиничный инвентарь в Пекине, Шанхае и Гуанчжоу обеспечивает наивысшую среднюю дневную ставку по стране, однако зрелость ограничивает рост пайплайна до выбранных репозиционирований и мега-проектов смешанного использования. Роскошные кластеры вдоль Бунда или в пределах исторических зон пекинских дворов закрепляют флагманские запуски глобальных брендов, которые полагаются на видимость ворот для питания воронок лояльности и кросс-продаж по всей Азии.

Юго-Западный Китай представляет наиболее динамичный фронт роста, прогнозируется продвижение со среднегодовым темпом роста 7,9% в течение 2025-2030 годов. Узлы второго уровня, такие как Чэнду, Ханчжоу и Ухань, теперь поставляют основную массу новых ключей номеров. Только Чэнду имел 147 активных проектов на конец 2024 года, отражая его подъем как западного логистического и цифрово-медийного узла. Физическая связность от расширенных метро-сетей и высокоскоростной железной дороги стимулирует аппетит инвесторов, с девелоперами, захватывающими brownfield участки возле технопарков или новых конгресс-центров. Средние ADR в этих городах все еще отстают от прибрежных аналогов, однако более быстрый рост RevPAR и более низкие премии за землю создают более сильный потенциал доходности в рамках более широкого рынка китайского туризма и гостиничного бизнеса.

Курорты назначений в Санье, Гуйлине и Лицзяне катаются на сезонных пиках, связанных со школьными каникулами и общественными фестивалями. Скачки ADR высокого сезона выше 40% от плечевых тарифов поддерживают круглогодичную прибыльность, несмотря на падения загрузки в непиковые месяцы. Операторы развертывают динамические модели персонала и краткосрочные всплывающие F&B для соответствия колеблющемуся спросу, при этом объединяя велнес, активный отдых и культурное погружение в пакетные предложения, которые продлевают пребывания. Сельские бутик-кластеры - часто переоборудованные фермерские дома - используют аппетиты городских жителей к природе и местной кухне, усиливая географическую диверсификацию и обогащая нарратив рынка китайского туризма и гостиничного бизнеса.

Конкурентный ландшафт

Отечественные группы, такие как Jin Jiang International и Huazhu, используют обширные базы лояльности, быстрые прототипные развертывания и глубокие отношения с муниципальными властями для ускорения счета франшиз. Их облачные PMS и унифицированные платформы закупок обеспечивают синергию затрат, которая подрывает меньших конкурентов. Международные сети, напротив, подчеркивают сегментацию брендов, предлагая все от апартаментов длительного пребывания до роскоши, ориентированной на стиль жизни, для захвата дискретных пулов спроса в рамках рынка китайского туризма и гостиничного бизнеса.

Война среднего уровня является самой жестокой ареной. Отечественные лидеры заливают города 3-го уровня стандартизированными построениями, в то время как иностранные группы локализуют концепции select-service, адаптированные к китайским предпочтениям завтрака и семейно-дружественным планировкам номеров. Роскошная гонка видит Marriott и Hilton, конкурирующих в партнерствах арт-кураторства и знаковом ресторанном деле уровня Мишлен, в то время как местный высококлассный претендент BTG Homeinns позиционирует китайское культурное повествование как противовес импортированному гламуру.

Специализированные ниши дают неиспользованный потенциал роста. Велнес-курорты объединяют консультации традиционной медицины с современной спа-терапией. Продукты длительного пребывания отслеживают мобильность талантов технологического сектора. Бренды, ориентированные на пожилых людей, экспериментируют с безбарьерным дизайном, клиниками на территории и дружественными к возрасту экскурсиями. Одновременно растут ожидания ESG; бренды принимают солнечные панели, сбор дождевой воды и умные энергетические системы, управляемые ИИ, для соответствия новым регуляциям без эрозии маржи, усиливая дифференциацию обслуживания на современном рынке китайского туризма и гостиничного бизнеса.

Лидеры индустрии китайского туризма и гостиничного бизнеса

Jin Jiang International Holdings Co., Ltd.

Huazhu Group Ltd.

BTG Homeinns Hotels Group Co., Ltd.

Marriott International Inc.

Hilton Worldwide Holdings Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние события в отрасли

- Май 2025: Marriott International подписал 161 сделку в Большом Китае, добавив почти 31 000 номеров, с увеличением подписаний роскошных номеров на 73% по сравнению с 2023 Marriott International.

- Апрель 2025: H World Group Limited расширила свою сеть до 11 147 отелей общей сложностью 1 088 218 номеров и держала 3 013 отелей в разработке H World Group Limited.

- Март 2025: H World Group Limited расширила свою сеть до 11 147 отелей общей сложностью 1 088 218 номеров и держала 3 013 отелей в разработке H World Group Limited.

- Ноябрь 2024: IHG Hotels & Resorts запустила бренд образа жизни Atwell Suites в Большом Китае IHG Hotels & Resorts.

Область отчета индустрии китайского туризма и гостиничного бизнеса

Индустрия туризма и гостиничного бизнеса охватывает предприятия и услуги, участвующие в предоставлении размещения, питания и рекреационных активностей для путешественников, туристов и посетителей. Она включает широкий спектр предприятий, включая рестораны, гостиницы типа 'постель и завтрак', туристические компании, мотели, отели и туристические агентства. Китайская индустрия туризма и гостиничного бизнеса сегментирована по типу и продукту. По типу рынок сегментирован на въездной туризм и выездной туризм. По продукту рынок сегментирован на сетевые отели и независимые отели. Отчет предлагает размер рынка и прогнозы для китайской индустрии туризма и гостиничного бизнеса в стоимости (USD) для всех вышеупомянутых сегментов.

| Внутренний туризм |

| Въездной туризм |

| Выездной туризм |

| Досуг и приключения и экотуризм |

| Деловой / MICE |

| Поколение Z (18-24) |

| Миллениалы (25-40) |

| Поколение X (41-56) |

| Бэби-бумеры (57+) |

| Онлайн туристические агентства (OTA) |

| Прямые веб-сайты и приложения отелей |

| Офлайн туристические агентства |

| Экономичные / бюджетные отели |

| Отели среднего уровня |

| Высококлассные отели |

| Роскошные отели |

| Сервисные апартаменты и длительное пребывание |

| Независимые отели |

| Отечественные сетевые аффилированные отели |

| Международные сетевые аффилированные отели |

| Центральный Китай |

| Восточный Китай |

| Северный Китай |

| Северо-Восточный Китай |

| Северо-Западный Китай |

| Южный Китай |

| Юго-Западный Китай |

| По типу туризма | Внутренний туризм |

| Въездной туризм | |

| Выездной туризм | |

| По цели | Досуг и приключения и экотуризм |

| Деловой / MICE | |

| По возрасту путешественников | Поколение Z (18-24) |

| Миллениалы (25-40) | |

| Поколение X (41-56) | |

| Бэби-бумеры (57+) | |

| По каналу бронирования | Онлайн туристические агентства (OTA) |

| Прямые веб-сайты и приложения отелей | |

| Офлайн туристические агентства | |

| По категории отелей | Экономичные / бюджетные отели |

| Отели среднего уровня | |

| Высококлассные отели | |

| Роскошные отели | |

| Сервисные апартаменты и длительное пребывание | |

| По форме собственности / брендингу | Независимые отели |

| Отечественные сетевые аффилированные отели | |

| Международные сетевые аффилированные отели | |

| По регионам | Центральный Китай |

| Восточный Китай | |

| Северный Китай | |

| Северо-Восточный Китай | |

| Северо-Западный Китай | |

| Южный Китай | |

| Юго-Западный Китай |

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка китайского туризма и гостиничного бизнеса?

Рынок оценивается в 406,4 млрд долларов США в 2025 году и прогнозируется подняться до 531,9 млрд долларов США к 2030 году.

Какая категория отелей удерживает наибольшую долю?

Отели среднего уровня командуют 35% доходов 2024 года, извлекая выгоду из сильного спроса среди чувствительных к стоимости отечественных путешественников.

Как быстро растет въездной туризм?

Въездной туризм является самым быстрорастущим сегментом, продвигающимся со среднегодовым темпом роста 8,4% до 2030 года, поскольку облегчение виз и восстановление рейсов поддерживают прибытия.

Какую роль играют цифровые каналы в бронировании отелей?

OTA составляют 55% ночей в номерах, в то время как экосистемы супер-приложений расширяются со среднегодовым темпом роста 12,2%, объединяя путешествия с повседневными услугами.

Какие города являются самыми горячими рынками развития?

Чэнду лидирует в строительном пайплайне, с Ханчжоу и Уханем близко позади, движимыми улучшенными транспортными связями и растущей деловой активностью.

Последнее обновление страницы: