Размер и доля китайского рынка автострахования

Анализ китайского рынка автострахования от Mordor Intelligence

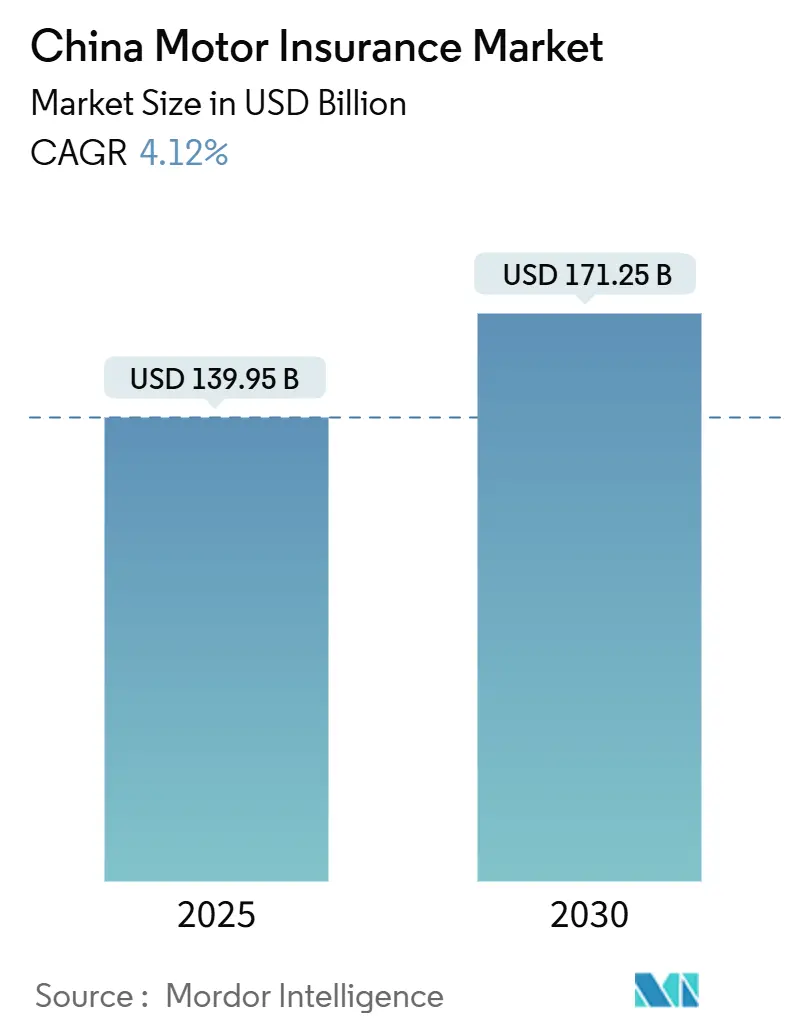

Размер китайского рынка автострахования составил 139,95 млрд долларов США в 2025 году и, по прогнозам, достигнет 171,25 млрд долларов США к 2030 году, что означает стабильный среднегодовой темп роста 4,12%. Китайский рынок автострахования демонстрирует умеренный рост валовых доходов, однако его внутренняя динамика быстро развивается. Премии расширяются благодаря росту новых энергетических транспортных средств, сегмент которых растет впечатляющими годовыми темпами 12,5%. Этот темп роста значительно превышает общий рынок, при этом новые энергетические транспортные средства теперь представляют 11,5% от общих премий. Рост цифровой дистрибуции изменяет структуру затрат. Платформы, которые продают напрямую потребителям, онлайн-агрегаторы и встроенные каналы продаж набирают обороты, снижая традиционное преимущество по затратам, которым когда-то пользовались агенты. Региональные тенденции расходятся: в то время как Восточный Китай продолжает лидировать по объему премий, он показывает признаки насыщения. Напротив, Северо-Западный Китай становится областью устойчивого роста, демонстрируя 10,1% годового темпа роста, поддерживаемого инфраструктурными проектами и сельскими субсидиями. После ценовых реформ 2020 года конкуренция усилилась. К 2024 году три крупнейших страховщика, PICC, Ping An и China Pacific, обеспечили доминирующую долю прибыли от андеррайтинга, подчеркнув расширяющиеся разрывы в показателях.

Ключевые выводы отчета

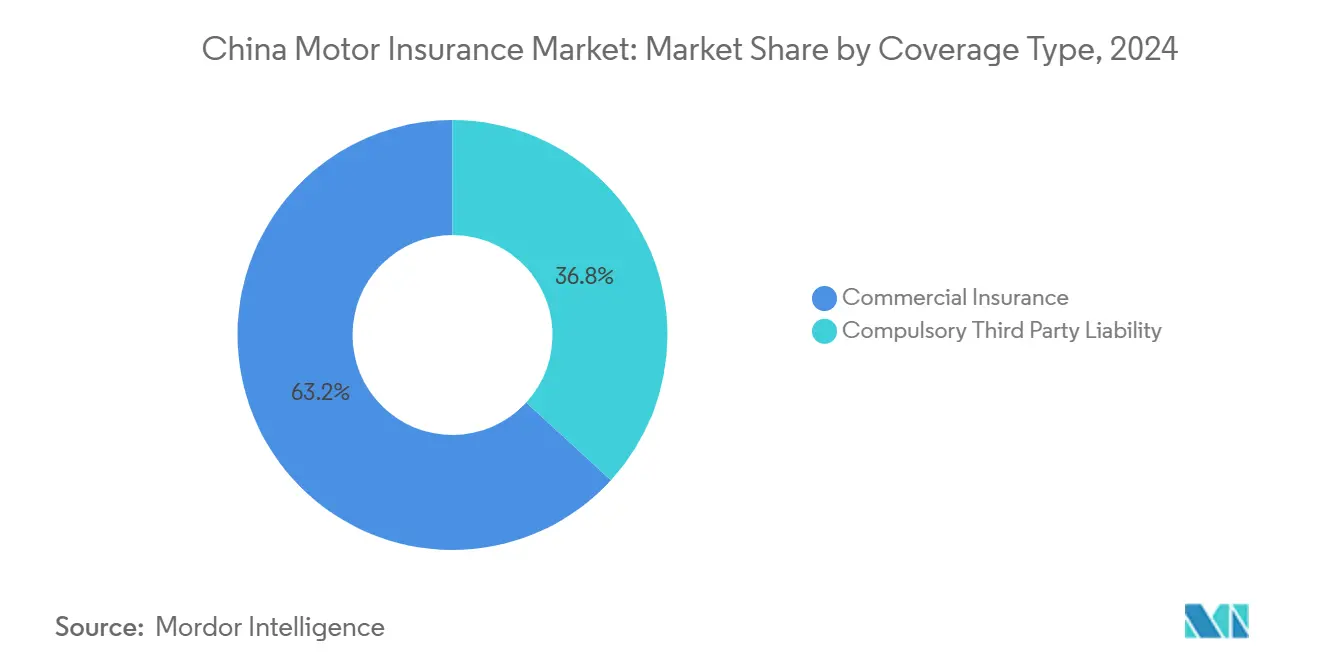

- По типу покрытия коммерческое автострахование лидировало с 63,2% доли китайского рынка автострахования в 2024 году, в то время как ОСАГО прогнозируется к расширению с среднегодовым темпом роста 11,82% до 2030 года.

- По типу транспортного средства NEV заняли 11,5% доли размера китайского рынка автострахования в 2025 году и продвигаются с среднегодовым темпом роста 12,51% в период 2025-2030 годов.

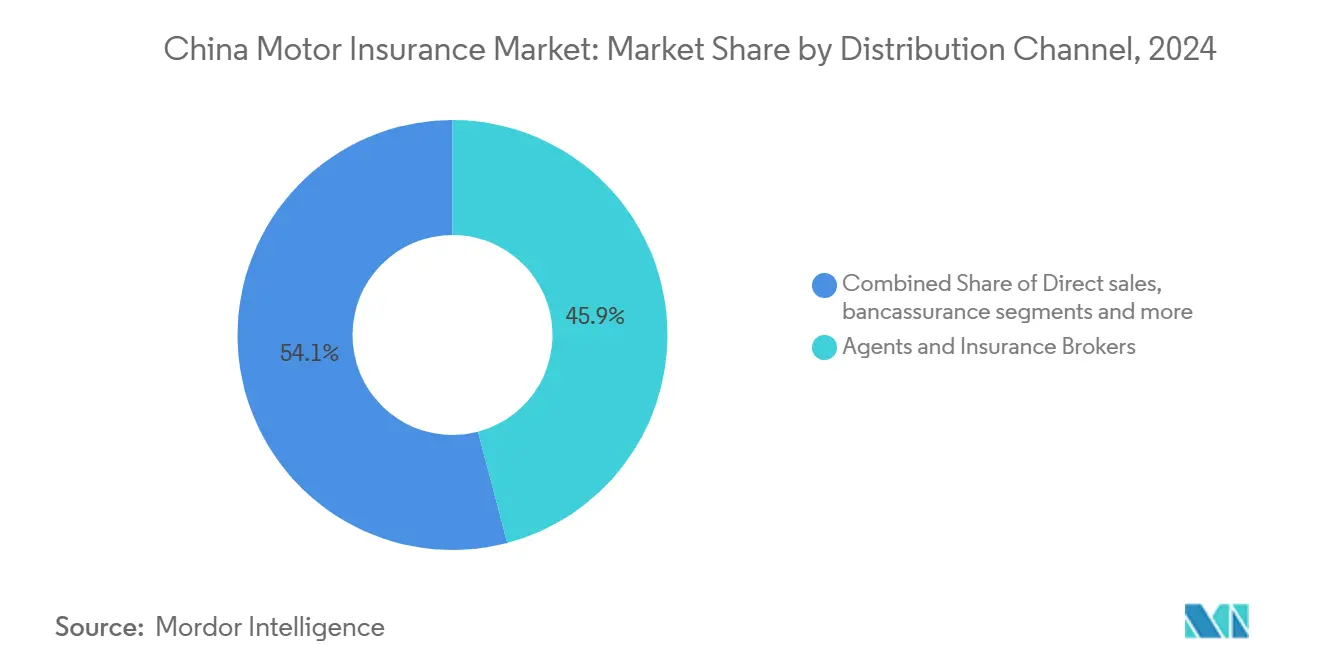

- По каналу распределения агенты и брокеры держали 45,9% подписанных премий в 2024 году, тогда как онлайн-агрегаторы и встроенные модели зафиксировали самый быстрый рост с среднегодовым темпом роста 14,22%.

- По географии Восточный Китай внес 28,2% доходов в 2024 году; Северо-Западный Китай готовится расти быстрее всего с среднегодовым темпом роста 10,11% до 2030 года.

Тенденции и анализ китайского рынка автострахования

Анализ воздействия драйверов

| Драйвер | (~) % Воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Взрывной рост NEV, повышающий высокоценный премиальный пул | +1.8% | Национальный; сконцентрирован в Восточном и Юго-Центральном Китае | Среднесрочный (2-4 года) |

| Дерегулирование онлайн автополисов, стимулирующее принятие D2C | +0.9% | Национальный; раннее принятие в Восточном Китае | Краткосрочный (≤ 2 лет) |

| UBI программы на основе телематики, катализируемые руководящими принципами подключенных транспортных средств | +0.7% | Восточный, Юго-Центральный и Северный Китай | Среднесрочный (2-4 года) |

| Расширение автопарка городов 3-4 уровня через программу сельских субсидий | +1.2% | Северо-Западный, Юго-Западный и Северо-Восточный Китай | Среднесрочный (2-4 года) |

| Цифровизация коммерческого автопарка от спроса на логистику электронной коммерции | +0.6% | Национальный; сосредоточен на логистических хабах | Краткосрочный (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Взрывной рост новых энергетических транспортных средств (NEV), повышающий высокоценный премиальный пул

Ландшафт китайского автострахования трансформируется благодаря быстрому принятию новых энергетических транспортных средств (NEV). В 2023 году было продано 8,1 миллиона NEV, что составляет почти 60% от мировых регистраций электромобилей[1]AM Best, "China's New Energy Vehicle Growth Transforms the Country's Motor Insurance Market," news.ambest.com. К 2024 году NEV составили более половины всех регистраций новых автомобилей в Китае. Из-за дорогостоящего ремонта батарей и специализированных компонентов NEV привлекают премии в размере 4 003 юаней, значительно превышающие 2 209 юаней для традиционных автомобилей. Эта тенденция увеличивает общую стоимость застрахованного рискового пула, приводя к повышенным средним претензиям. Страховщики, сталкивающиеся с давлением пересмотра ценовых моделей при скудных исторических данных о потерях, отмечают, что связанные с NEV полисы имеют коэффициенты убытков на 10-20 процентных пунктов выше, чем у обычных транспортных средств[2]International Energy Agency, "Trends in Electric Cars - Global EV Outlook 2024," iea.org. Страховщики, которые используют передовые возможности андеррайтинга на основе данных, способны капитализировать этот структурный сдвиг, получая устойчивый рост премий.

Дерегулирование онлайн автополисов, стимулирующее принятие модели прямых продаж потребителям

В 2020 году Китай провел реформу своего регулирования, сняв обязательные тарифные ограничения. Это изменение дало страховщикам возможность принять гибкое ценообразование и напрямую продвигать полисы через цифровые платформы[3]Swiss Re, "China's motor insurance reforms: a global view," swissre.com. В результате появились цифровые игроки, такие как ZhongAn, создающие индивидуальные микрополисы для нишевых клиентских сегментов. Они также сумели снизить коэффициенты расходов на дистрибуцию с приблизительно 25% до почти 10%. Эта экономия затрат обеспечивает более конкурентное ценообразование, стимулируя более быстрое принятие потребителями платформ прямых продаж (D2C). Тем не менее, по мере усиления ценовой конкуренции маржа сжимается, что приводит к консолидации среди более мелких, менее эффективных игроков.

UBI программы на основе телематики, катализируемые руководящими принципами подключенных транспортных средств

В Китае телематическое страхование на основе использования (UBI) растет, поддерживаемое новыми правилами для подключенных транспортных средств, которые проясняют владение данными и согласие пользователей. Как доминирующий игрок в регионе, Китай готов сыграть ключевую роль на рынке UBI Азиатско-Тихоокеанского региона, который, по прогнозам, будет расширяться устойчивым среднегодовым темпом роста 24% до 2032 года. Крупные страховщики, включая PICC, находятся в авангарде, запуская инициативы, такие как "Lubao" в сотрудничестве с Tencent. Эти программы используют послепродажные устройства для мониторинга привычек вождения, предлагая скидки до 30% осторожным водителям. Несмотря на перспективы индивидуального ценообразования и улучшенного управления рисками, препятствия, такие как стандартизация данных и соблюдение регулятивных требований, замедляют темп широкого принятия.

Расширение автопарка городов 3-4 уровня через программу субсидий сельских транспортных средств

В городах 3-го и 4-го уровня владение транспортными средствами переживает быстрый рост, демонстрируя годовые темпы роста 15-20%. Этот рост значительно превосходит увеличение на 3-5%, наблюдаемое на рынках 1-го уровня. Движущей силой этого импульса являются правительственные субсидии, предлагающие до 10 000 юаней скидки на покупки новых транспортных средств. Эти стимулы укрепляют застрахованный автопарк в областях, которые ранее были недопроникнуты. Поскольку владение транспортными средствами в этих регионах приближается к городским центрам, страховщики оказываются использующими ранее неисследованные премиальные пулы, сталкиваясь с минимальной конкуренцией от установленных игроков. Тем не менее, вызовы маячат; средние премии меньше, ремонтная инфраструктура остается неразвитой, и риски мошенничества повышены. Чтобы преодолеть эти препятствия и обеспечить прибыльность, страховщики должны повернуть, создавая экономически эффективные продукты и принимая цифровые решения по урегулированию претензий.

Анализ воздействия ограничений

| Ограничение | (~) % Воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Убытки от андеррайтинга портфелей электромобилей из-за затрат на ремонт батарей | −0.8% | Национальный; наиболее высокий в Восточном Китае | Краткосрочный (≤ 2 лет) |

| Усиливающаяся ценовая конкуренция после де-тарификации | −1.1% | Национальный | Среднесрочный (2-4 года) |

| Модальный сдвиг к общественному транспорту в мегаполисах, сокращающий частный пул | −0.5% | Пекин, Шанхай, другие мегаполисы | Долгосрочный (≥ 4 лет) |

| Всплеск мошеннических претензионных колец, эксплуатирующих цифровые каналы | −0.7% | Национальный | Краткосрочный (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Убытки от андеррайтинга портфелей электромобилей из-за затрат на ремонт батарей

Высокая стоимость замены батареи, часто превышающая 100 000 юаней, приводит к тому, что средняя тяжесть претензий для NEV на 30-40% выше, чем для бензиновых транспортных средств, что приводит к структурно повышенным коэффициентам убытков в ближайшей перспективе. Это давление на прибыльность особенно сложно для более мелких страховщиков, многие из которых отвечают добавлением надбавок NEV или исключением определенных покрытий вообще. Напротив, более крупные страховщики пытаются компенсировать эти риски, договариваясь о скидках на ремонт с автопроизводителями и инвестируя в специализированное обучение экспертов по претензиям. Тем не менее, общее напряжение на маржу андеррайтинга ограничивает темп прибыльного расширения полисов NEV.

Усиливающаяся ценовая конкуренция после де-тарификации

В 2024 году, после снятия тарифного контроля, средние премии автострахования снизились на 15-20%, при этом некоторые полисы теперь доступны менее чем за 2 000 юаней. В периоды продления усиленное конкурентное давление приводит к широко распространенному дисконтированию, что, в свою очередь, значительно сужает маржу андеррайтинга. Эта агрессивная ценовая стратегия привлекла внимание регуляторов, которые мониторят показатели платежеспособности. Власти намекнули на возможные вмешательства, такие как введение капитальных требований или ценовых руководящих принципов, если эти неустойчивые ценовые тактики продолжатся.

Анализ сегментов

По типу покрытия: ОСАГО набирает обороты, несмотря на доминирование коммерческого

Коммерческое автострахование генерировало 63,2% валовых подписанных премий в 2024 году, однако обязательное страхование ответственности перед третьими лицами движется к более быстрому росту с среднегодовым темпом роста 11,82% до 2030 года. Размер китайского рынка автострахования только для ОСАГО прогнозируется к росту наряду с более строгим правоприменением в юрисдикциях нижнего уровня и более высокими лимитами телесных повреждений. Параллельно инновации продуктов смешивают ОСАГО с модульными коммерческими дополнениями, предоставляя чувствительным к стоимости автомобилистам гибкость без жертвования основной защитой.

Ценовая либерализация расширяет разрыв между коэффициентами убытков игроков по ОСАГО, стимулируя компании, разбирающиеся в данных, к совершенствованию сегментации рисков. Цифровые платформы превосходят в перекрестных продажах коммерческих одобрений покупателям ОСАГО, используя поведенческую аналитику, которая предлагает программы прощения аварий или помощи на дороге при оформлении заказа. Со временем более высокая доля полисов, вероятно, перейдет в среднеценовые гибридные пакеты, закрепляя роль ОСАГО как входного продукта в рамках более широкого китайского рынка автострахования.

По типу транспортного средства: NEV переопределяют профили рисков и премии

Легковые автомобили сохранили 68% премий в 2024 году, однако проникновение NEV является трансформационной темой. Премии NEV выросли в шесть раз за пять лет, подняв их долю размера китайского рынка автострахования до 11,5% в 2025 году. Субсидии, налоговые льготы и расширяющиеся зарядные сети продвигают сегмент. Игроки создают специфичные для батарей графики амортизации и предлагают пособия по замещающим транспортным средствам для отражения более длительных циклов ремонта.

Коммерческие грузовики и автобусы вносят меньшую долю, но демонстрируют волатильную тяжесть претензий из-за длительного воздействия пробега. Электрифицированные автобусы составили почти 70% мировых продаж в 2024 году, заставляя андеррайтеров переоценить агрегированные катастрофические риски, такие как пожары депо. Покрытие двухколесных и микромобильных транспортных средств, часто организуемое через супер-приложения, привлекает курьеров гиг-экономики, ищущих защиту по требованию, и ожидается, что оно покажет двузначный рост, поскольку политики городских заторов ужесточаются.

По каналу распределения: Цифровые платформы бросают вызов традиционному доминированию

Агенты и брокеры все еще создавали 46% премий в 2024 году, используя личные сети для удержания продлений. Тем не менее, онлайн-агрегаторы и встроенные каналы расширяются с среднегодовым темпом роста 14,2%, постепенно захватывая долю на китайском рынке автострахования. Производители NEV, такие как NIO и BYD, встраивают страхование в точку продажи, эксплуатируя собственные телематические данные, которые улучшают отбор рисков.

Порталы прямых писателей и подразделения банкострахования также масштабируются, поддерживаемые унифицированными озерами данных, которые снижают затраты на приобретение и обеспечивают мгновенное ценообразование. К 2030 году только встроенные продукты могут распределить премии на 237,0 млрд долларов США, значительно перебалансировав экономику каналов. Традиционные посредники отвечают объединением поставарийных услуг с добавленной стоимостью и партнерством с цифровыми торговыми площадками для сохранения актуальности в развивающемся китайском рынке автострахования.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

Географический анализ

Восточный Китай внес 28% премий в 2024 году, отражая плотное владение транспортными средствами, высокий располагаемый доход и передовые ремонтные экосистемы. NEV составляют более 40% новых регистраций в Шанхае, обостряя потребность в специализированных продуктах и экспертизе претензий. Конкурентная интенсивность здесь самая высокая, и большинство пилотных развертываний ИИ-основанной сортировки претензий происходит в этом регионе перед общенациональными внедрениями.

Северо-Западный Китай, начиная с более низкой базы, регистрирует среднегодовой темп роста 10,1% до 2030 года, поскольку инициатива сельских субсидий стимулирует первичное владение транспортными средствами. Расширяющиеся дорожные сети и трансграничные коридоры электронной коммерции стимулируют поглощение коммерческого автопарка. Однако более низкие средние премии за полис и разреженные ремонтные объекты увеличивают операционные расходы, побуждая страховщиков полагаться на мобильные подразделения экспертов по ущербу и облачные приложения для инспекций.

Юго-Центральный Китай балансирует зрелые метрополии, такие как Гуанчжоу, с коридорами роста в близлежащих префектурах. Производственные кластеры генерируют спрос на грузовое и флотское покрытие, в то время как потребительский рынок отражает национальные средние показатели по проникновению. Северо-восточные промышленные зоны полагаются на покрытие тяжелых грузовиков, связанное с цепочкой поставок угля и стали, тогда как юго-западные туристические экономики видят растущий спрос на продукты краткосрочной аренды и микромобильного страхования. Северокитайские мегаполисы проводят ограничения заторов, подталкивая страховщиков к ответственности общественного транспорта, поездкам-шерингу и сегментам совместной мобильности для компенсации сокращающихся частных автомобильных пулов. Эти расходящиеся модели подчеркивают необходимость региональных специфических тактик андеррайтинга и дистрибуции по всему китайскому рынку автострахования.

Конкурентный ландшафт

Три ведущих игрока PICC Property & Casualty Co., Ltd, Ping An Property & Casualty Insurance Co и China Pacific Property Insurance Co. (CPIC P/C) держат большинство подписанных премий, что переводится в выраженные преимущества масштаба и позволяет им захватить 104% отраслевой прибыли от андеррайтинга в 2024 году. Они развертывают собственные ИИ-движки для оценки котировок, флаггирования мошенничества и автоматизированной оценки ущерба; основанный на изображении инструмент Ping An сокращает разрешение претензий с часов до минут. Игроки среднего уровня преследуют оборонительные альянсы, совместно финансируя обмены данными, которые обогащают актуарные модели при разделении инфраструктурных затрат. Рынок концентрирован в конкурентно динамичной среде.

Нарушение теперь исходит из-за пределов традиционных страховых кругов. Производители NEV запускают собственных андеррайтеров, которые объединяют финансирование, послепродажное обслуживание и покрытие. Брокерское подразделение NIO иллюстрирует модель, используя детальную телематику для сегментации риска и конкурентного ценообразования. Технологические конгломераты, такие как Xiaomi, входят в область с предложениями, встроенными в приложения, которые интегрируют аналитику поведения вождения по всей экосистеме их устройств, дополнительно создавая давление на действующих игроков в плане клиентского опыта.

Стратегическая дифференциация все больше зависит от данных. Игроки, способные поглощать телематику OEM, следы использования мобильных устройств и каналы датчиков ремонтных мастерских, могут калибровать премии с более высокой точностью, открывая прибыль в среде низких ставок. Ниши белого пространства лежат в микромобильности, трансграничном автомобильном покрытии и встроенных услугах риска флота, каждая из которых в настоящее время недостаточно обслуживается относительно потенциала роста. В течение прогнозного горизонта регулятивная открытость к новому капиталу и продолжающиеся реформы вокруг платежеспособности могут способствовать селективным прорывам претендентов, хотя укоренившиеся лидеры остаются в выигрыше благодаря операционному масштабу, доверию бренда и собственным клиентским базам на китайском рынке автострахования.

Лидеры отрасли китайского автострахования

-

PICC Property & Casualty Co., Ltd.

-

Ping An Property & Casualty Insurance Co.

-

China Pacific Property Insurance Co.

-

China United Property Insurance Co.

-

AXA Tianping Property & Casualty

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Май 2025: Xiaomi представила "Умное страхование вождения", используя свою экосистему подключенных устройств и ИИ-движки для адаптации цен к индивидуальным паттернам вождения

- Март 2025: China Taiping Insurance Holdings сообщила о росте доходов автомобильной линии на 2,8% за 2024 год и подчеркнула лидерство в трансграничном автомобильном покрытии в районе Большого залива

- Январь 2025: AM Best сообщила, что премии NEV выросли в шесть раз за пять лет, отметив препятствия для прибыли, связанные с повышенными коэффициентами убытков

- Июнь 2024: Cheche Group партнерствовала с NIO Insurance Broker для упрощения цифровой доставки страхования для покупателей NEV

Область применения отчета по китайскому рынку автострахования

Автострахование - это тип страхования, который обеспечивает покрытие транспортных средств для защиты их от потенциальных финансовых обязательств. Этот страховой полис защищает застрахованное транспортное средство, будь то автомобиль или мотоцикл, от ущерба, вызванного авариями и другими потенциальными рисками. Отчет предоставляет тщательное исследование китайского автострахования, охватывающее оценку экономики, обзор рынка, оценку размера рынка для важных сегментов, идентификацию новых тенденций, анализ рыночной динамики и профили ключевых компаний. Китайское автострахование сегментировано по типу страхования и каналу распределения. Типы страхования, такие как обязательное страхование автогражданской ответственности и коммерческое автострахование, сегментируют рынок. Рынок категоризирован на различные типы каналов распределения, а именно прямые, агентские, онлайн и другие. Отчет предоставляет размеры рынка и прогнозы доходов (в долларах США) для всех этих сегментов в рамках китайского рынка автострахования.

| Обязательное страхование ответственности перед третьими лицами (ОСАГО) |

| Коммерческое автострахование |

| Легковые автомобили |

| Коммерческие транспортные средства |

| Электрические и гибридные транспортные средства (NEV) |

| Тяжелые грузовики и автобусы |

| Двухколесные и микромобильные транспортные средства |

| Прямые продажи (собственные и цифровые) |

| Агенты и страховые брокеры |

| Банкострахование / собственные автофинансовые компании |

| Онлайн агрегаторы и встроенные платформы |

| Прочие |

| Восточный Китай (Шанхай, Цзянсу, Чжэцзян, Аньхой) |

| Юго-Центральный Китай (Гуандун, Фуцзянь, Хайнань, Гуанси, Хунань, Хубэй) |

| Северный Китай (Пекин, Тяньцзинь, Хэбэй, Шаньси, Внутренняя Монголия) |

| Северо-Восточный Китай (Ляонин, Цзилинь, Хэйлунцзян) |

| Юго-Западный Китай (Сычуань, Чунцин, Гуйчжоу, Юньнань, Тибет) |

| Северо-Западный Китай (Шэньси, Ганьсу, Цинхай, Нинся, Синьцзян) |

| По типу покрытия | Обязательное страхование ответственности перед третьими лицами (ОСАГО) |

| Коммерческое автострахование | |

| По типу транспортного средства | Легковые автомобили |

| Коммерческие транспортные средства | |

| Электрические и гибридные транспортные средства (NEV) | |

| Тяжелые грузовики и автобусы | |

| Двухколесные и микромобильные транспортные средства | |

| По каналу распределения | Прямые продажи (собственные и цифровые) |

| Агенты и страховые брокеры | |

| Банкострахование / собственные автофинансовые компании | |

| Онлайн агрегаторы и встроенные платформы | |

| Прочие | |

| По региону (Китай) | Восточный Китай (Шанхай, Цзянсу, Чжэцзян, Аньхой) |

| Юго-Центральный Китай (Гуандун, Фуцзянь, Хайнань, Гуанси, Хунань, Хубэй) | |

| Северный Китай (Пекин, Тяньцзинь, Хэбэй, Шаньси, Внутренняя Монголия) | |

| Северо-Восточный Китай (Ляонин, Цзилинь, Хэйлунцзян) | |

| Юго-Западный Китай (Сычуань, Чунцин, Гуйчжоу, Юньнань, Тибет) | |

| Северо-Западный Китай (Шэньси, Ганьсу, Цинхай, Нинся, Синьцзян) |

Ключевые вопросы, освещенные в отчете

Каков прогнозируемый размер китайского рынка автострахования к 2030 году?

По прогнозам, рынок достигнет 171,25 млрд долларов США к 2030 году, растя с среднегодовым темпом роста 4,1%.

Почему премии NEV выше, чем премии традиональных транспортных средств

NEV несут более дорогостоящие батарейные системы и специализированные требования к ремонту, поднимая средние премии до 4 003 юаней против 2 209 юаней для транспортных средств с двигателем внутреннего сгорания.

Как дерегулирование цен повлияло на конкуренцию?

С 2020 года дерегулирование спровоцировало интенсивное ценовое соперничество, снизив средние премии на 15-20% и консолидировав прибыль от андеррайтинга среди трех ведущих перевозчиков.

Какие каналы распределения растут быстрее всего?

Онлайн агрегаторы и встроенные страховые платформы расширяются с среднегодовым темпом роста 14,2%, опережая агентов и брокеров.

Последнее обновление страницы: