Объем рынка инженерных пластмасс в Китае

| Период исследования | 2017 - 2029 | |

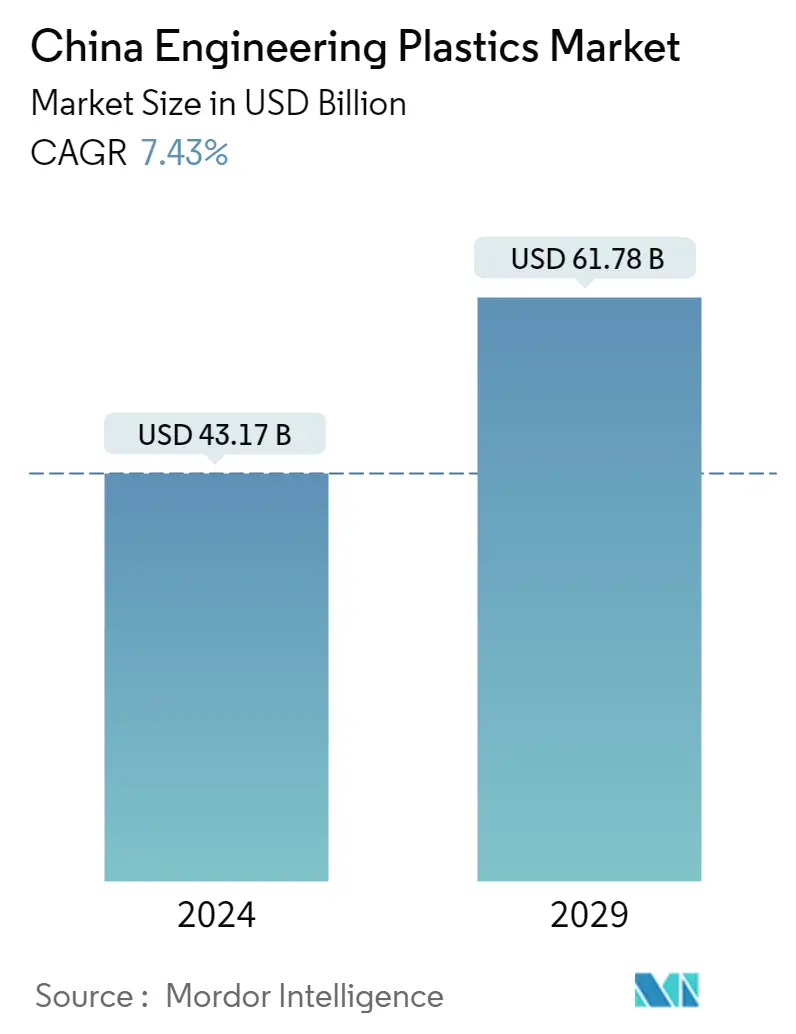

| Размер Рынка (2024) | 43.17 млрд долларов США | |

| Размер Рынка (2029) | 61.78 миллиарда долларов США | |

| Наибольшая доля по отрасли конечного пользователя | Электрика и электроника | |

| CAGR (2024 - 2029) | 7.43 % | |

| Самый быстрорастущий по отрасли конечного пользователя | Автомобильная промышленность | |

| Концентрация Рынка | Низкий | |

Ключевые игроки | ||

| ||

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка инженерных пластмасс Китая

Объем китайского рынка инженерных пластмасс оценивается в 43,17 млрд долларов США в 2024 году и, как ожидается, достигнет 61,78 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 7,43% в течение прогнозируемого периода (2024-2029 гг.).

Упаковка потеряет свою долю рынка в пользу электротехнической и электронной промышленности

- Конструкционные пластмассы находят применение в самых разных областях от внутренних стеновых панелей и дверей в аэрокосмической промышленности до жесткой и гибкой упаковки. На рынке конструкционных пластмасс в Азиатско-Тихоокеанском регионе лидируют упаковочная, электротехническая и электронная промышленность, а также автомобильная промышленность. В 2022 году на долю упаковочной электротехнической и электронной промышленности приходилось около 39,65% и 35,86% рынка конструкционных пластиков соответственно.

- В 2020 году потребление конструкционных пластмасс в Китае упало на 2,88% по объему по сравнению с предыдущим годом из-за сбоев в глобальной цепочке поставок. Однако в 2021 году потребление восстановилось и продолжило неуклонно расти, увеличившись в объёме на 2,35% в 2022 году.

- Упаковочная промышленность потребляет наибольшее количество инженерных пластиков в стране из-за крупномасштабного производства пластиковых бутылок, используемых, среди прочего, для упаковки напитков, питьевой воды, средств личной гигиены и бытовой химии. Китай является крупнейшим рынком электронной коммерции в мире, его доля составляет почти 50%. По прогнозам, выручка рынка электронной коммерции страны в 2027 году составит около 2,3 триллиона долларов США по сравнению с 1,4 триллиона долларов США в 2023 году. В 2022 году отрасль потребила 7,09 миллиона тонн смолы, а к 2029 году ожидается, что этот показатель достигнет 9,6 миллиона тонн. Эти факторы стимулируют потребление в отрасли, среднегодовой темп роста которого, как ожидается, составит 6,47% в стоимостном выражении в течение прогнозируемого периода.

- Автомобильная промышленность является самой быстрорастущей отраслью конечного потребителя на китайском рынке конструкционных пластмасс, среднегодовой темп роста выручки которой, как ожидается, составит 9,40% в течение прогнозируемого периода. Это соответствует растущему спросу отрасли на легкие конструкционные пластмассовые композиты, такие как поликарбонат, полиамид и фторполимер, для использования в компонентах транспортных средств из-за их преимуществ, таких как использование при высоких температурах, химическая инертность, стойкость к истиранию и нетоксичность. возможности выщелачивания, которые обеспечивают стабильную производительность.

Тенденции рынка инженерных пластмасс Китая

- Рост расходов на оборону приведет к увеличению спроса на компоненты военной авиации

- Государственная политика поддержки электромобилей для стимулирования автомобильного производства

- Рост располагаемых доходов и растущая урбанизация будут стимулировать строительную отрасль.

- Развивающиеся потребительские тенденции в сочетании с ростом электронной коммерции способствуют экономическому росту.

- Обилие сырья и хорошо развитая обрабатывающая промышленность для поддержки торговли.

- Цены на смолу будут продолжать зависеть от мировых цен на сырую нефть

- Правительство Китая вводит новые правила, чтобы повысить уровень переработки отходов в стране.

- Ожидается, что к 2029 году объем производства поликарбонатной смолы достигнет 3,0 миллионов тонн, что приведет к увеличению производства переработанного поликарбоната в ближайшие годы.

- На механическую переработку приходится около 85-90% производимого в стране вторичного ПЭТ.

- Отходы электрического и электронного оборудования (WEEE) в Китае достигли около 10 миллионов тонн, что, как ожидается, приведет к увеличению переработки АБС-пластиков.

Обзор индустрии инженерных пластмасс Китая

Рынок инженерных пластиков Китая фрагментирован пять крупнейших компаний занимают 31,57%. Основными игроками на этом рынке являются CHIMEI, China Resources (Holdings) Co.,Ltd., Far Eastern New Century Corporation, Formosa Plastics Group и Sanfame Group (отсортировано в алфавитном порядке).

Лидеры рынка инженерных пластмасс Китая

CHIMEI

China Resources (Holdings) Co.,Ltd.

Far Eastern New Century Corporation

Formosa Plastics Group

Sanfame Group

Other important companies include Chang Chun Group, China Petroleum & Chemical Corporation, Covestro AG, Dongyue Group, Henan Energy Group Co., Ltd., Highsun Holding Group, Jilin Joinature Polymer Co., Ltd., PetroChina Company Limited, Shenzhen Wote Advanced Materials Co.,Ltd., Zhejiang Hengyi Group Co., Ltd..

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка инженерных пластмасс Китая

- Февраль 2023 г . Covestro AG представила поликарбонат Makrolon 3638 для применения в здравоохранении и биологических науках, таких как устройства для доставки лекарств, оздоровительные и носимые устройства, а также одноразовые контейнеры для биофармацевтического производства.

- Октябрь 2022 г . Dongyue Group завершила строительство своего проекта по производству ПВДФ мощностью около 10 000 тонн в год в Китае. По завершении этого проекта общая мощность компании по производству ПВДФ достигла 25 000 тонн в год.

- Август 2022 г . Covestro AG объявила о планах построить свою первую специализированную линию по механической переработке (MCR) поликарбонатов в Шанхае, Китай, для создания более устойчивых решений, в первую очередь для электротехники и электроники, автомобилей и потребительских товаров.

Отчет о рынке инженерных пластиков Китая – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 4.1 Тенденции конечных пользователей

- 4.1.1 Аэрокосмическая промышленность

- 4.1.2 Автомобильная промышленность

- 4.1.3 Строительство и Строительство

- 4.1.4 Электрика и электроника

- 4.1.5 Упаковка

- 4.2 Тенденции импорта и экспорта

- 4.3 Ценовые тенденции

- 4.4 Обзор переработки

- 4.4.1 Тенденции переработки полиамида (PA)

- 4.4.2 Тенденции переработки поликарбоната (ПК)

- 4.4.3 Тенденции переработки полиэтилентерефталата (ПЭТ)

- 4.4.4 Тенденции переработки стирольных сополимеров (ABS и SAN)

- 4.5 Нормативно-правовая база

- 4.5.1 Китай

- 4.6 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

- 5.1 Отрасль конечных пользователей

- 5.1.1 Аэрокосмическая промышленность

- 5.1.2 Автомобильная промышленность

- 5.1.3 Строительство и Строительство

- 5.1.4 Электрика и электроника

- 5.1.5 Промышленность и машиностроение

- 5.1.6 Упаковка

- 5.1.7 Другие отрасли конечных пользователей

- 5.2 Тип смолы

- 5.2.1 Фторполимер

- 5.2.1.1 По типу субсмолы

- 5.2.1.1.1 Этилентетрафторэтилен (ЭТФЭ)

- 5.2.1.1.2 Фторированный этиленпропилен (ФЭП)

- 5.2.1.1.3 Политетрафторэтилен (ПТФЭ)

- 5.2.1.1.4 Поливинилфторид (ПВФ)

- 5.2.1.1.5 Поливинилиденфторид (ПВДФ)

- 5.2.1.1.6 Другие типы субсмол

- 5.2.2 Жидкокристаллический полимер (ЖКП)

- 5.2.3 Полиамид (ПА)

- 5.2.3.1 По типу субсмолы

- 5.2.3.1.1 Производительность

- 5.2.3.1.2 Полиамид (ПА) 6

- 5.2.3.1.3 Полиамид (ПА) 66

- 5.2.3.1.4 Полифталамид

- 5.2.4 Полибутилентерефталат (ПБТ)

- 5.2.5 Поликарбонат (ПК)

- 5.2.6 Полиэфирэфиркетон (PEEK)

- 5.2.7 Полиэтилентерефталат (ПЭТ)

- 5.2.8 Полиимид (ПИ)

- 5.2.9 Полиметилметакрилат (ПММА)

- 5.2.10 Полиоксиметилен (ПОМ)

- 5.2.11 Сополимеры стирола (АБС и САН)

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Компания Ландшафт

- 6.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 6.4.1 Chang Chun Group

- 6.4.2 CHIMEI

- 6.4.3 China Petroleum & Chemical Corporation

- 6.4.4 China Resources (Holdings) Co.,Ltd.

- 6.4.5 Covestro AG

- 6.4.6 Dongyue Group

- 6.4.7 Far Eastern New Century Corporation

- 6.4.8 Формоза Пластикс Групп

- 6.4.9 Henan Energy Group Co., Ltd.

- 6.4.10 Highsun Holding Group

- 6.4.11 Jilin Joinature Polymer Co., Ltd.

- 6.4.12 PetroChina Company Limited

- 6.4.13 Sanfame Group

- 6.4.14 Shenzhen Wote Advanced Materials Co.,Ltd.

- 6.4.15 Zhejiang Hengyi Group Co., Ltd.

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ ENGINEERING PLASTICS

8. ПРИЛОЖЕНИЕ

- 8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Модель пяти сил Портера (анализ привлекательности отрасли)

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Динамика рынка (DRO)

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Сегментация промышленности инженерных пластмасс Китая

Аэрокосмическая промышленность, автомобилестроение, строительство, электротехника и электроника, промышленность и машиностроение, упаковка рассматриваются как сегменты по отраслям конечных пользователей. Фторполимер, жидкокристаллический полимер (LCP), полиамид (PA), полибутилентерефталат (PBT), поликарбонат (PC), полиэфирэфиркетон (PEEK), полиэтилентерефталат (PET), полиимид (PI), полиметилметакрилат (PMMA), полиоксиметилен (POM), сополимеры стирола (ABS и SAN) подразделяются на сегменты по типу смолы.

- Конструкционные пластмассы находят применение в самых разных областях от внутренних стеновых панелей и дверей в аэрокосмической промышленности до жесткой и гибкой упаковки. На рынке конструкционных пластмасс в Азиатско-Тихоокеанском регионе лидируют упаковочная, электротехническая и электронная промышленность, а также автомобильная промышленность. В 2022 году на долю упаковочной электротехнической и электронной промышленности приходилось около 39,65% и 35,86% рынка конструкционных пластиков соответственно.

- В 2020 году потребление конструкционных пластмасс в Китае упало на 2,88% по объему по сравнению с предыдущим годом из-за сбоев в глобальной цепочке поставок. Однако в 2021 году потребление восстановилось и продолжило неуклонно расти, увеличившись в объёме на 2,35% в 2022 году.

- Упаковочная промышленность потребляет наибольшее количество инженерных пластиков в стране из-за крупномасштабного производства пластиковых бутылок, используемых, среди прочего, для упаковки напитков, питьевой воды, средств личной гигиены и бытовой химии. Китай является крупнейшим рынком электронной коммерции в мире, его доля составляет почти 50%. По прогнозам, выручка рынка электронной коммерции страны в 2027 году составит около 2,3 триллиона долларов США по сравнению с 1,4 триллиона долларов США в 2023 году. В 2022 году отрасль потребила 7,09 миллиона тонн смолы, а к 2029 году ожидается, что этот показатель достигнет 9,6 миллиона тонн. Эти факторы стимулируют потребление в отрасли, среднегодовой темп роста которого, как ожидается, составит 6,47% в стоимостном выражении в течение прогнозируемого периода.

- Автомобильная промышленность является самой быстрорастущей отраслью конечного потребителя на китайском рынке конструкционных пластмасс, среднегодовой темп роста выручки которой, как ожидается, составит 9,40% в течение прогнозируемого периода. Это соответствует растущему спросу отрасли на легкие конструкционные пластмассовые композиты, такие как поликарбонат, полиамид и фторполимер, для использования в компонентах транспортных средств из-за их преимуществ, таких как использование при высоких температурах, химическая инертность, стойкость к истиранию и нетоксичность. возможности выщелачивания, которые обеспечивают стабильную производительность.

| Аэрокосмическая промышленность |

| Автомобильная промышленность |

| Строительство и Строительство |

| Электрика и электроника |

| Промышленность и машиностроение |

| Упаковка |

| Другие отрасли конечных пользователей |

| Фторполимер | По типу субсмолы | Этилентетрафторэтилен (ЭТФЭ) |

| Фторированный этиленпропилен (ФЭП) | ||

| Политетрафторэтилен (ПТФЭ) | ||

| Поливинилфторид (ПВФ) | ||

| Поливинилиденфторид (ПВДФ) | ||

| Другие типы субсмол | ||

| Жидкокристаллический полимер (ЖКП) | ||

| Полиамид (ПА) | По типу субсмолы | Производительность |

| Полиамид (ПА) 6 | ||

| Полиамид (ПА) 66 | ||

| Полифталамид | ||

| Полибутилентерефталат (ПБТ) | ||

| Поликарбонат (ПК) | ||

| Полиэфирэфиркетон (PEEK) | ||

| Полиэтилентерефталат (ПЭТ) | ||

| Полиимид (ПИ) | ||

| Полиметилметакрилат (ПММА) | ||

| Полиоксиметилен (ПОМ) | ||

| Сополимеры стирола (АБС и САН) |

| Отрасль конечных пользователей | Аэрокосмическая промышленность | ||

| Автомобильная промышленность | |||

| Строительство и Строительство | |||

| Электрика и электроника | |||

| Промышленность и машиностроение | |||

| Упаковка | |||

| Другие отрасли конечных пользователей | |||

| Тип смолы | Фторполимер | По типу субсмолы | Этилентетрафторэтилен (ЭТФЭ) |

| Фторированный этиленпропилен (ФЭП) | |||

| Политетрафторэтилен (ПТФЭ) | |||

| Поливинилфторид (ПВФ) | |||

| Поливинилиденфторид (ПВДФ) | |||

| Другие типы субсмол | |||

| Жидкокристаллический полимер (ЖКП) | |||

| Полиамид (ПА) | По типу субсмолы | Производительность | |

| Полиамид (ПА) 6 | |||

| Полиамид (ПА) 66 | |||

| Полифталамид | |||

| Полибутилентерефталат (ПБТ) | |||

| Поликарбонат (ПК) | |||

| Полиэфирэфиркетон (PEEK) | |||

| Полиэтилентерефталат (ПЭТ) | |||

| Полиимид (ПИ) | |||

| Полиметилметакрилат (ПММА) | |||

| Полиоксиметилен (ПОМ) | |||

| Сополимеры стирола (АБС и САН) | |||

Определение рынка

- Отрасль конечных пользователей - Упаковка, электротехника и электроника, автомобилестроение, строительство и другие отрасли — это отрасли конечного пользователя, рассматриваемые на рынке инженерных пластиков.

- Смола - В рамках исследования рассматривается потребление первичных смол, таких как фторполимер, поликарбонат, полиэтилентерефталат, полибутилентерефталат, полиоксиметилен, полиметилметакрилат, сополимеры стирола, жидкокристаллический полимер, полиэфирэфиркетон, полиимид и полиамид в первичных формах. Переработка рассматривается отдельно в отдельной главе.

Методология исследования

Во всех наших отчетах разведка Мордора использует четырехэтапную методологию.

- Шаг 1. Определите ключевые переменные: Количественные ключевые переменные (отраслевые и внешние), относящиеся к конкретному сегменту продукта и стране, выбираются из группы соответствующих переменных и факторов на основе кабинетных исследований и обзора литературы; наряду с первичными экспертными мнениями. Эти переменные дополнительно подтверждаются посредством регрессионного моделирования (там, где это необходимо).

- Шаг 2. Постройте рыночную модель: Чтобы построить надежную методологию прогнозирования, переменные и факторы, определенные на этапе 1, сравниваются с доступными историческими рыночными показателями. Посредством итерационного процесса устанавливаются переменные, необходимые для прогноза рынка, и на основе этих переменных строится модель.

- Шаг 3. Проверка и завершение: На этом важном этапе все рыночные цифры, переменные и запросы аналитиков проверяются через обширную сеть первичных экспертов-исследователей изучаемого рынка. Респонденты отбираются по уровням и функциям для создания целостной картины изучаемого рынка.

- Шаг 4 Результаты исследования: Синдицированные отчеты, индивидуальные консультационные задания, базы данных и платформы подписки