Размер и доля рынка строительного оборудования Китая

Анализ рынка строительного оборудования Китая от Mordor Intelligence

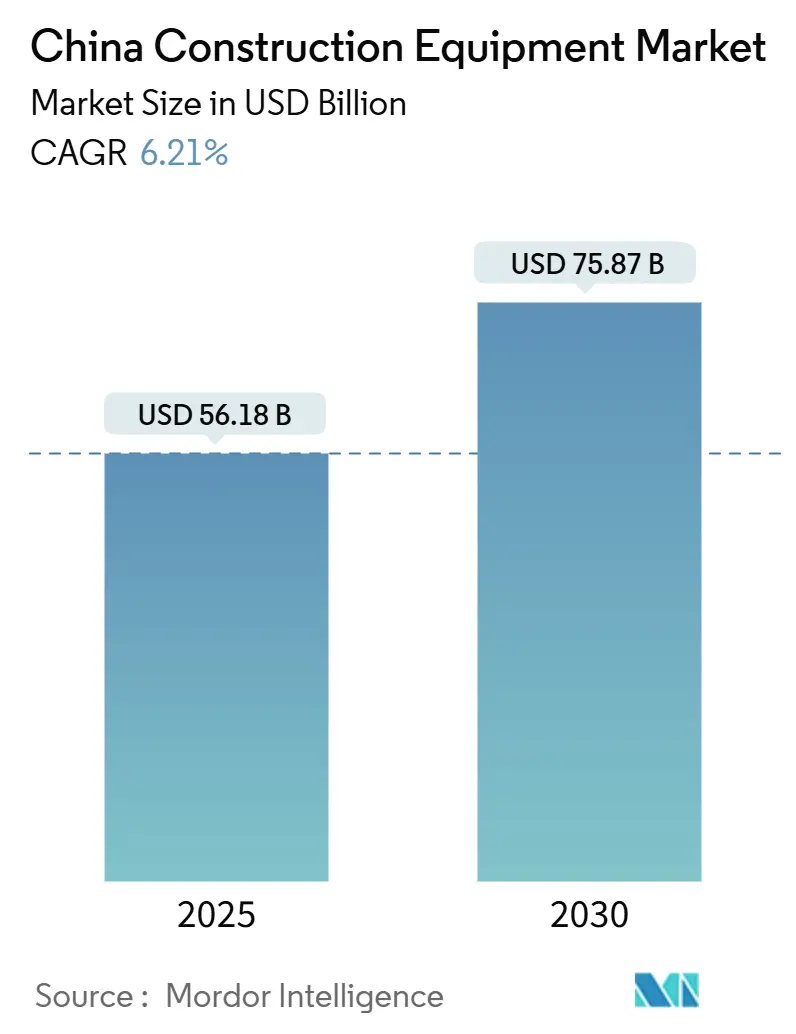

Рынок строительного оборудования Китая оценивается в 56,18 млрд долларов США в 2025 году и, по прогнозам, достигнет 75,87 млрд долларов США к 2030 году, что отражает CAGR 6,21%. Устойчивые расходы государственного сектора на железнодорожные, автомобильные и городские транспортные связи в сочетании с активной политикой продвижения электрической и интеллектуальной техники поддерживают спрос даже при охлаждении активности жилищного строительства. Крупномасштабные проекты, такие как строительство национальной железнодорожной сети протяженностью 180 000 км, на которую было выделено 590 млрд юаней в 2025 году, поддерживают портфель заказов на здоровом уровне и способствуют спросу на высокопроизводительное землеройное и подъемное оборудование. В то же время электрификация переходит от пилотных проектов к масштабному развертыванию, поскольку ценовой паритет с дизельным топливом сокращается, а субсидии компенсируют капитальные затраты. Экспортная динамика обеспечивает дополнительную поддержку: зарубежные поставки превзошли внутренние поставки, что свидетельствует о том, что китайские производители оригинального оборудования (OEM) могут опираться на зарубежные инфраструктурные циклы для балансировки локальных спадов.

Ключевые выводы отчета

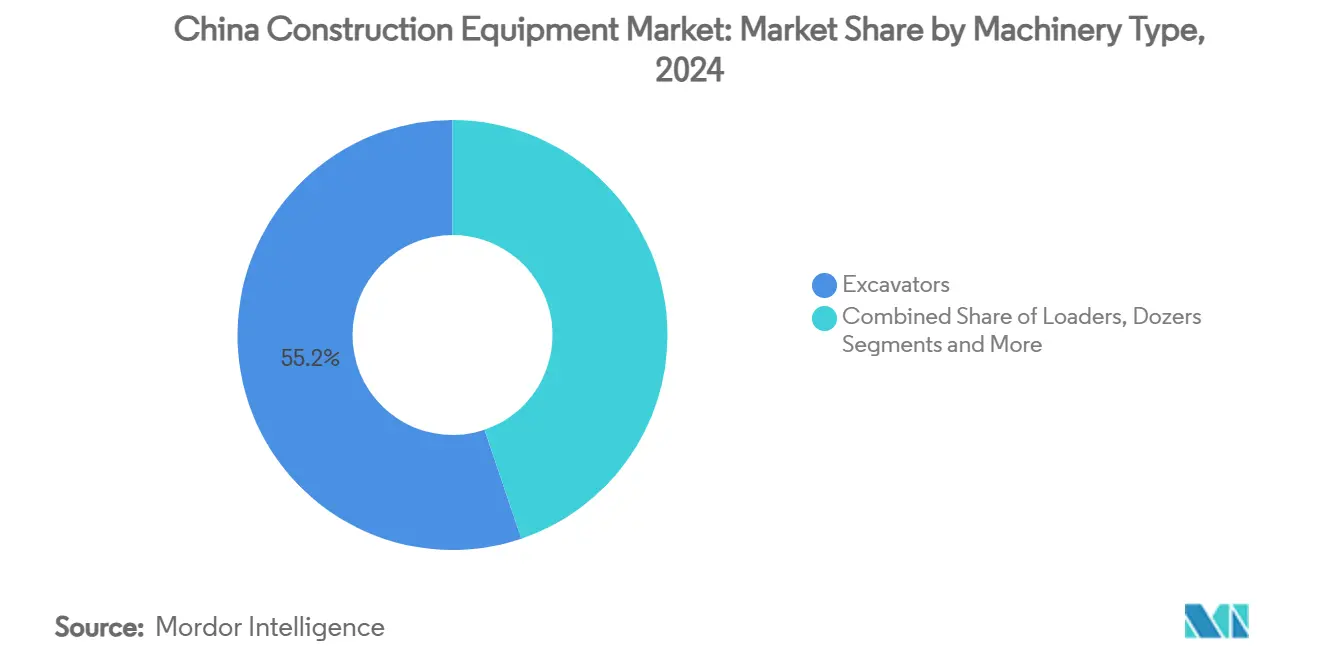

- По типу техники землеройная техника (экскаваторы) лидировала с 55,28% доли рынка строительного оборудования Китая в 2024 году; прогнозируется, что электрические экскаваторы покажут CAGR 12,15% до 2030 года.

- По типу привода системы с двигателем внутреннего сгорания (дизель) сохранили 92,64% доли размера рынка строительного оборудования Китая в 2024 году, в то время как полностью электрические агрегаты расширяются со CAGR 37,85% до 2030 года.

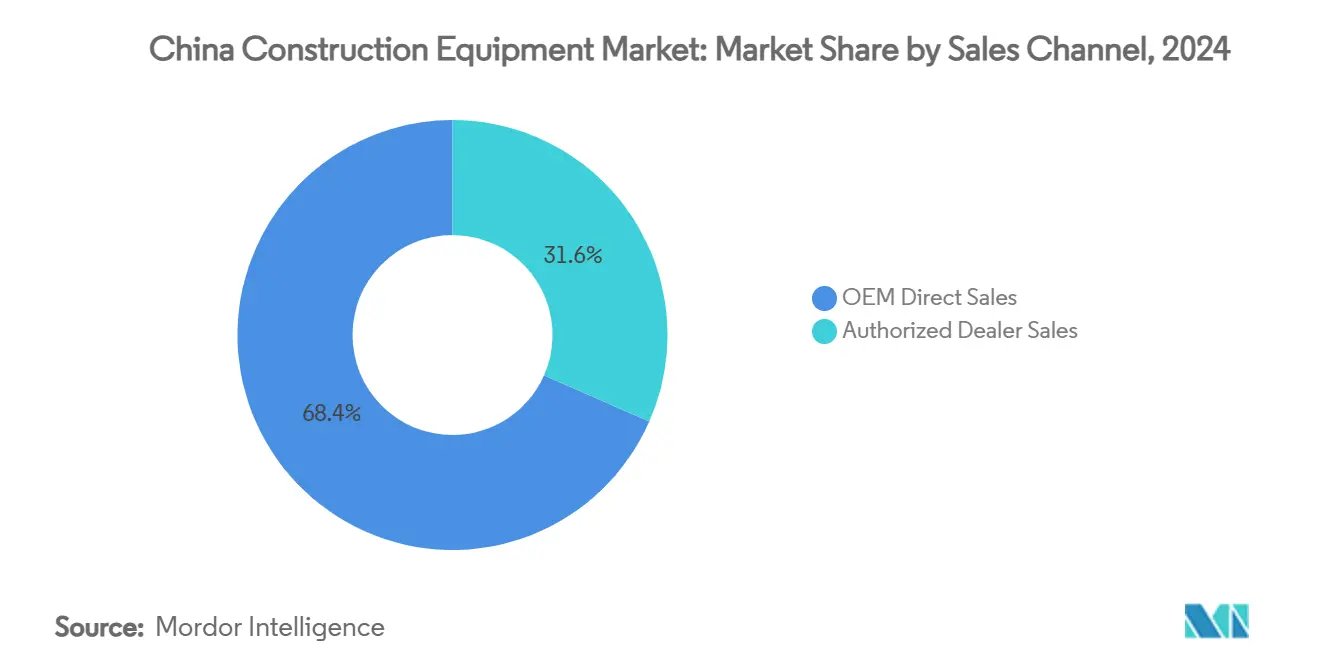

- По каналу продаж прямые продажи OEM составили 68,42% рынка строительного оборудования Китая в 2024 году; продажи через авторизованных дилеров показали самый быстрый рост со CAGR 11,50%.

- По применению инфраструктурное строительство составило 45,87% размера рынка строительного оборудования Китая в 2024 году, в то время как проекты возобновляемой энергетики растут со CAGR 14,48%.

Тенденции и аналитика рынка строительного оборудования Китая

Анализ влияния драйверов

| Драйвер | (~) % влияния на прогноз CAGR | Географическая релевантность | Временной горизонт влияния |

|---|---|---|---|

| Государственные инвестиции в инфраструктуру и Инициатива пояса и пути | +1.8% | Национальный, с распространением на Юго-Восточную и Центральную Азию | Долгосрочный (≥ 4 лет) |

| Модернизация оборудования и политика электрификации | +1.2% | Национальный, с ранним внедрением в городах первого уровня | Среднесрочный (2-4 года) |

| Расширение экспортного рынка и международная конкурентоспособность | +0.9% | Глобальный, особенно Юго-Восточная Азия, Африка и Южная Америка | Среднесрочный (2-4 года) |

| Цифровизация и внедрение технологий умного строительства | +0.7% | Национальный, сконцентрированный в крупных мегаполисах | Долгосрочный (≥ 4 лет) |

| Урбанизация и развитие умных городов | +0.6% | Национальный, сосредоточенный на городах второго и третьего уровня | Долгосрочный (≥ 4 лет) |

| Расширение деятельности в области добычи полезных ископаемых и карьерных работ | +0.4% | Региональный, сконцентрированный во Внутренней Монголии, Синьцзяне и Шаньси | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Государственные инвестиции в инфраструктуру и Инициатива пояса и пути

Рост инфраструктурных инвестиций Китая представляет собой основной катализатор роста: только регион дельты реки Янцзы выделил 140 млрд юаней на строительство железных дорог в 2024 году, установив рекордный максимум, превышающий 125,3 млрд юаней предыдущего года[1]Wang Ying, "Yangtze River Delta region invests in railway network development", China Daily, chinadaily.com.. Политика обновления оборудования Государственной комиссии по развитию и реформам на 2025 год расширяет поддержку в промышленных, энергетических, транспортных и сельскохозяйственных секторах, делая акцент на высокотехнологичных, интеллектуальных и зеленых технологиях с усиленными субсидиями по процентным ставкам кредитов для снижения стоимости финансирования[2]"Notice on the Implementation of Large-scale Equipment Renewal and Trade-in Policies for Consumer Goods in 2025 (Fa Gai Huan Zi [2025] No. 13)", National Development and Reform Commission, ndrc.gov.cn.. Эта политическая структура создает устойчивый спрос за пределами традиционных строительных циклов, поскольку инфраструктурные проекты обычно требуют 3-5-летних жизненных циклов оборудования с предсказуемыми моделями замены. Международное измерение Инициативы пояса и пути усиливает экспортные возможности отечественных производителей: 70% китайского экспорта экскаваторов направлялось в страны ИПП в 2022 году, создавая благоприятный цикл, где масштабы внутреннего производства обеспечивают конкурентоспособные международные цены. Расширение железнодорожной сети до 180 000 км к 2030 году, включая 60 000 км высокоскоростных железных дорог, требует специализированного строительного оборудования для туннелирования, строительства мостов и укладки путей - сегментов, где китайские производители развили технологические преимущества благодаря опыту отечественных проектов.

Модернизация оборудования и политика электрификации

Государственный мандат по модернизации оборудования создает спрос на замену независимо от новой строительной деятельности, при этом Каталог руководства по основному технологическому оборудованию Министерства промышленности и информационных технологий на 2024 год отдает приоритет передовой строительной технике. Внедрение электрического строительного оборудования ускоряется за счет прямых субсидий и преимуществ эксплуатационных расходов, при этом китайские производители достигают ценового паритета между электрическими и дизельными версиями в определенных применениях, кардинально изменяя расчеты общей стоимости владения. Каталог продвижения зеленых технологий (издание 2024 года) включает 112 передовых технологий в семи секторах, при этом строительное оборудование занимает видное место в категориях энергоэффективности и охраны окружающей среды. Модели 'оборудование как услуга' набирают обороты, поскольку операторы стремятся минимизировать капитальные затраты при получении доступа к новейшим технологиям, при этом интегрированные услуги установки-демонтажа улучшают соблюдение требований безопасности и операционную эффективность. Политика создает двухуровневый рынок, где премиальное электрическое и интеллектуальное оборудование обеспечивает более высокую маржу, в то время как обычное дизельное оборудование сталкивается с ценовым давлением, что выгодно производителям с сильными возможностями НИОКР и технологическими портфолио.

Расширение экспортного рынка и международная конкурентоспособность

Экспорт китайского строительного оборудования демонстрирует замечательную устойчивость: поставки экскаваторов увеличились на 34% в годовом исчислении в феврале 2023 года, что обусловлено глобальными инфраструктурными проектами и конкурентными ценовыми преимуществами[3]"China's Digger Exports Jump Amid Flurry of Global Infrastructure Projects", YICAI Global, yicaiglobal.com.. Рост международной выручки XCMG на 33% до 37,22 млрд юаней (5,14 млрд долларов США) в 2023 году, что составляет 40% общего дохода, иллюстрирует успешные стратегии диверсификации рынка, которые снижают зависимость от циклов внутреннего спроса. Результаты Zoomlion за первый квартал 2025 года показывают, что международная выручка достигла 54,2% общей выручки на уровне 6,57 млрд юаней с ростом 15,2% в годовом исчислении, демонстрируя устойчивую динамику зарубежной экспансии. Конкурентное преимущество проистекает из масштабов производства, интеграции цепочки поставок и агрессивных ценовых стратегий, с которыми устоявшиеся международные игроки с трудом могут конкурировать в ценочувствительных развивающихся рынках. Развитие инфраструктуры Юго-Восточной Азии, особенно проекты высокоскоростных железных дорог, соединяющих Китай с региональными столицами, создает захваченный спрос на китайское оборудование и технологические стандарты, обеспечивая долгосрочное присутствие на рынке за пределами отдельных проектных циклов.

Цифровизация и внедрение технологий умного строительства

Интеграция технологий умного строительства ускоряется благодаря государственным мандатам и повышению операционной эффективности. Цифровой интеллектуальный строительный кластер XCMG демонстрирует передовые возможности в проекте обслуживания скоростной автомагистрали Ляньхо, демонстрируя системы прецизионного мощения и мониторинга в реальном времени. Первый в мире парк из 100 автономных электрических горнодобывающих грузовиков 5G-Advanced, запущенный на руднике Имин во Внутренней Монголии, представляет собой прорывное развертывание интегрированных систем ИИ, облачных вычислений и автономных систем в тяжелых строительных применениях. Цифровая индустриализация значительно сокращает выбросы углерода в строительных применениях, при этом цифровые услуги оказываются более эффективными, чем цифровые технологии в достижении экологических целей. Сенсорные технологии обеспечивают системы прогнозного обслуживания и мониторинга состояния, которые сокращают время простоя оборудования и продлевают операционные жизненные циклы, создавая конкурентные преимущества для производителей, предлагающих интегрированные цифровые услуги. Внедрение технологий создает сетевые эффекты, где ранние пользователи получают операционные преимущества, стимулируя общеотраслевую цифровую трансформацию и создавая барьеры для входа производителей, не имеющих цифровых возможностей.

Анализ влияния ограничений

| Ограничение | (~) % влияния на прогноз CAGR | Географическая релевантность | Временной горизонт влияния |

|---|---|---|---|

| Дилевередж сектора недвижимости и замедление строительства | -1.4% | Национальный, особенно города второго и третьего уровня | Краткосрочный (≤ 2 лет) |

| Торговые напряженности и тарифные барьеры на международных рынках | -0.8% | Глобальный, преимущественно затрагивающий Северную Америку и Европу | Среднесрочный (2-4 года) |

| Нарушения цепочки поставок и инфляция стоимости сырья | -0.6% | Глобальный, с особым влиянием на сталь и полупроводниковые компоненты | Краткосрочный (≤ 2 лет) |

| Экологические регулирования и расходы на соответствие стандартам выбросов | -0.4% | Национальный, с более строгим исполнением в крупных мегаполисах | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Дилевередж сектора недвижимости и замедление строительства

Процесс дилевериджа сектора недвижимости создает временные нарушения спроса, поскольку застройщики сокращают запуск новых проектов и закупки оборудования, особенно влияя на сегменты компактной техники и оборудования для жилищного строительства. Однако государственные инициативы городского обновления и программы доступного жилья обеспечивают альтернативные источники спроса, при этом крупные города отдают приоритет модернизации инфраструктуры и строительству общественных объектов над спекулятивной застройкой. Рыночная дифференциация возникает между государственными предприятиями, поддерживающими стабильные операции, и частными застройщиками, сталкивающимися с финансовыми ограничениями, создавая возможности для лизинга оборудования и гибких финансовых моделей, которые снижают капитальные требования для строительных фирм.

Торговые напряженности и тарифные барьеры на международных рынках

Международные торговые напряженности создают ценовое давление и вызовы доступа к рынку, при этом американские тарифы потенциально влияют на китайских производителей на 250-350 млн долларов США во втором квартале 2025 года согласно прогнозу прибылей Caterpillar, хотя китайские компании сообщают о минимальном прямом воздействии из-за ограниченного присутствия на американском рынке. Стратегия XCMG по увеличению международных продаж свыше 50% при создании локализованных производственных мощностей демонстрирует адаптивные ответы на торговые барьеры, включая открытие учебных центров в Дюссельдорфе и запуск финансово-лизинговых компаний для поддержки европейских клиентов. Продажа Volvo Construction Equipment своей доли SDLG за 837 млн долларов США отражает стратегическое репозиционирование на фоне меняющейся торговой динамики, потенциально создавая возможности приобретения для китайских производителей, стремящихся к устоявшимся дистрибьюторским сетям. Ограничение стимулирует инновации в локализации продукции и диверсификации цепочки поставок, при этом производители разрабатывают региональные варианты и создают зарубежные производственные мощности для обхода торговых барьеров при сохранении ценовой конкурентоспособности.

Сегментный анализ

По типу техники: экскаваторы остаются основой, электрические варианты ведут импульс

Землеройная техника, такая как экскаваторы, контролировала 55,28% доли рынка строительного оборудования Китая в 2024 году, закрепляя свою роль в земляных работах, горнодобывающих и метротуннельных проектах. Растущие инфраструктурные затраты и экспортный спрос поддерживают объемы поставок на высоком уровне, в то время как электрические экскаваторы фиксируют CAGR 12,15% до 2030 года, поскольку субсидии и падающие затраты на батареи разрушают преимущество дизеля в стоимости жизненного цикла. Вилочные погрузчики, телескопические погрузчики и воздушные платформы получают устойчивую поддержку от автоматизации складов, связанной с выполнением электронной коммерции. Дорожно-строительные машины выигрывают от циклов обслуживания расширяющейся национальной сети автомагистралей протяженностью 177 000 км, при этом автономные катки и асфальтоукладчики доказывают свою заголовочную особенность на громких модернизациях скоростных автомагистралей.

Технологическая конвергенция определяет будущую конкуренцию. Экскаваторы теперь поставляются со стандартной телематикой, полуавтономными алгоритмами копания и заводскими быстроразъемными соединениями, которые сокращают время смены навесного оборудования. Бетономешалки и насосы интегрируют IoT-датчики для оптимизации качества осадки и логистики диспетчеризации, обеспечивая своевременную заливку в плотных городских ядрах. Размер рынка строительного оборудования Китая только для экскаваторов, по прогнозам, приблизится к 37 млрд долларов США к 2030 году, обеспечивая экономию от масштаба для OEM, инвестирующих в собственные аккумуляторные блоки и управляющее программное обеспечение. По мере созревания стандартов совместимости поставщики компонентов с контроллерами открытой архитектуры получат переговорную силу, изменив цепочку создания стоимости в сторону программно-центрических экосистем.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По типу привода: дизель преобладает, в то время как аккумуляторно-электрический набирает обороты

Двигатель внутреннего сгорания (дизель) по-прежнему питал 92,64% проданных единиц в 2024 году, поддерживаемый устоявшейся топливной инфраструктурой, длинными рабочими циклами и более низким первоначальным ценообразованием. Однако полностью электрические варианты демонстрируют CAGR 37,85% до 2030 года, сигнализируя о решающем фазовом изменении. Размер рынка строительного оборудования Китая для аккумуляторно-электрических моделей готов превысить 8 млрд долларов США к 2030 году благодаря мандатам нулевых выбросов в Пекине, Шанхае и Шэньчжэне, которые ограничивают новые дизельные закупки для муниципальных работ. Гибридные трансмиссии предлагают мостовое решение, сокращая расход топлива на 20-25% в рабочих циклах с частым холостым ходом.

Ценовой паритет зависит от плотности батарей, логистики зарядки и остаточной стоимости. OEM-финансовые подразделения теперь объединяют зарядные депо и микросети на солнечной энергии в лизинги оборудования, предоставляя подрядчикам гарантированное ценообразование киловатт-час на время жизни проекта. Тем временем операторы государственной сети испытывают схемы vehicle-to-grid, которые монетизируют простаивающие батареи техники в нерабочие часы, добавляя дополнительный источник дохода. Роль дизеля останется выраженной в шахтах с экстремальными температурами и отдаленных коридорах Пояса и пути без доступа к сети. Тем не менее его доля будет размываться быстрее всего в сегментах городских гражданских работ, где правила шума и выбросов кусают сильнее всего.

По каналу продаж: доминируют прямые OEM-отношения, продажи через авторизованных дилеров ускоряются

Прямые продажи OEM представляли 68,42% рынка строительного оборудования Китая в 2024 году. Сложное согласование спецификаций, интегрированное подключение телематики и объединенное финансирование держат клиентов тесно связанными с заводскими отделами продаж. Продажи через авторизованных дилеров ускоряются со CAGR 11,50%, поскольку авторизованные дилеры сохраняют актуальность в городах второго уровня, где личные сети и оперативность запчастей направляют решения о покупках среди конечных пользователей, что критично для стимулирования спроса через этот канал продаж.

Ожидается, что доминирование прямых продаж OEM сохранится в прогнозный период, поддерживаемое способностью производителей предлагать индивидуальные решения и комплексные послепродажные услуги. Дополнительно растущая актуальность авторизованных дилеров в недообслуживаемых регионах подчеркивает развивающуюся динамику дистрибьюторской сети, поскольку они удовлетворяют локализованные потребности и повышают доступность клиентов к продуктам и услугам.

По применению: инфраструктура лидирует, возобновляемая энергетика набирает темп

Инфраструктурные проекты обеспечили 45,87% рынка строительного оборудования Китая в 2024 году, закрепленные расширениями железных дорог, автомагистралей и метро. Устойчивость сегмента компенсирует слабость в частном жилищном строительстве, опираясь на суверенные и местные правительственные финансовые конверты. Тем временем строительство возобновляемой энергетики является самой быстрорастущей вертикалью, фиксируя CAGR 14,48%, поскольку Китай стремится к своей цели 1200 ГВт солнечной и ветровой энергии к 2030 году. Спрос на оборудование охватывает сваебойные установки для турбинных фундаментов, высотные краны для установки лопастей и специализированные транспортеры для размещения фотоэлектрических модулей.

Городские коммунальные услуги - водоочистка и районное отопление - питают заказы, особенно там, где распространяются пригороды на зеленом поле. Хотя и циклически подверженная товарным колебаниям, горнодобыча демонстрирует технологическое лидерство: автономная перевозка и дистанционно управляемые буровые платформы на участке Имин во Внутренней Монголии демонстрируют 24/7 производительность в суровых зимних условиях. Строительство зданий будет отставать от более широкого рыночного роста в краткосрочной перспективе, но остается стратегическим сегментом для компактных электрических и высотных бетононасосов, адаптированных для городских застроечных проектов.

Географический анализ

Региональные модели расходов формируют стратегии продуктового микса. Благодаря плотным железнодорожным и портовым модернизациям прибрежные экономические центры, такие как Шанхай, Цзянсу и Чжэцзян, концентрируют более трети общих капитальных затрат на технику, делая их ранними пользователями электрических и цифровых парков. Затраты дельты реки Янцзы в размере 140 млрд юаней на железные дороги в 2024 году установили новый национальный эталон, создав эффекты кластеризации для поставщиков компонентов и поставщиков услуг, которые сокращают циклы поставки.

В коридоре Пекин-Тяньцзинь-Хэбэй и Большом заливе Гуандун-Гонконг-Макао ограничения зеленых участков ускоряют переход к компактному оборудованию с нулевыми выбросами для расширений метро и модернизаций аэропортов. Наоборот, западные провинции используют коридоры Пояса и пути для направления капитала в дорожные, трубопроводные и горнодобывающие предприятия. Последний участок протяженностью 490 км высокоскоростной линии Шанхай-Чунцин-Чэнду, поддерживаемый 128,8 млрд юаней, exemplifies межрегиональную координацию, которая поддерживает разнообразие потока заказов.

Приграничные торговые зоны от Синьцзяна до Гуанси видят специализированный спрос на погрузчики материалов и краны, обслуживающие китайско-европейские грузовые центры, которые достигли 100 000 совокупных поездок в 2024 году. Дизель остается преобладающим из-за разреженных точек зарядки, хотя пилотные водородные и станции замены батарей появляются вдоль ключевых коридоров. Такая географическая неоднородность требует от OEM поддержания модульных продуктовых линий - сопряжения аккумуляторных блоков, двигателей или гибридных модулей с идентичными шасси - чтобы сборочные заводы могли быстро реагировать на местные закупочные спецификации.

Конкурентная среда

Конкуренция интенсивна, но умеренно сконцентрирована: SANY и XCMG меняются лидерством в зависимости от экскавационных и крановых циклов, каждая показывает двузначный экспортный рост в 2024 году через наращивание дилеров и собственные лизинговые подразделения.

Стратегические повороты фокусируются на технологической и сервисной дифференциации, а не только на цене. Цифрово оптимизированный кампус SANY в Чанше сократил полный цикл сборки насосных грузовиков до 12 дней, повысив эффективность персонала на 98%. Иностранные действующие компании защищают свою долю в премиальных сегментах; Caterpillar использует свою глобальную сеть запчастей, в то время как Komatsu встраивает программное обеспечение Smart Construction для продвижения аналитики с добавленной стоимостью. Выходные движения, такие как продажа Volvo CE доли SDLG за 837 млн долларов США, создают цели приобретения для отечественных групп, стремящихся к европейским платформам.

Автономные и электрифицированные ниши являются новыми полями битвы. Горнодобывающие грузовики Huawei 5G-Advanced подчеркивают, что ИКТ-компании входят в цепочки создания стоимости тяжелого оборудования, поднимая риски сотрудничества и конкуренции для традиционных OEM. Партнерства между поставщиками батарей, телематическими стартапами и производителями техники распространяются, указывая, что будущая ценность будет накапливаться у фирм, контролирующих экосистемы данных, так же как механическую интеллектуальную собственность.

Лидеры отрасли строительного оборудования Китая

-

Sany Heavy Industry Co. Ltd.

-

Zoomlion Heavy Industry Science and Technology Co., Ltd.

-

LiuGong, официально Guangxi LiuGong Machinery Co., Ltd.

-

Shantui Construction Machinery Co., Ltd.

-

Xuzhou Construction Machinery Group Co., Ltd. (XCMG)

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние развития отрасли

- Июнь 2025: Volvo Construction Equipment согласился продать свою долю в китайской SDLG за 837 млн долларов США, что знаменует значительную продажу, отражающую стратегическое репозиционирование на фоне меняющейся рыночной динамики и потенциально создающую возможности приобретения для китайских производителей, стремящихся к устоявшимся дистрибьюторским сетям.

- Май 2025: Huawei Technologies запустил первый в мире парк из 100 автономных электрических горнодобывающих грузовиков 5G-Advanced на руднике Имин во Внутренней Монголии, представляющий прорывное развертывание интегрированных систем ИИ, облачных вычислений и автономных систем в тяжелых строительных применениях с грузоподъемностью 90 метрических тонн и возможностями работы в экстремальных погодных условиях.

- Январь 2025: Государственная комиссия по развитию и реформам Китая выпустила комплексные политики для крупномасштабного обновления оборудования и замены потребительских товаров, расширив поддержку в промышленных, энергетических, транспортных и сельскохозяйственных секторах с усиленными субсидиями по процентным ставкам кредитов и акцентом на высокотехнологичные, интеллектуальные и зеленые технологии.

Область применения отчета по рынку строительного оборудования Китая

Строительное оборудование определяется как любой тип оборудования, используемого для выполнения, завершения, возведения, эксплуатации или обслуживания любого строительного проекта или работы. Строительное оборудование также используется в земляных работах при строительстве дорог, мостов и плотин. Некоторые типы строительного оборудования, такие как экскаваторы и колесные погрузчики, также используются для добычи полезных ископаемых.

Китайский рынок строительного оборудования сегментирован по типу техники, типу привода, каналу продаж и типу применения. По типу техники рынок сегментирован на краны, телескопические погрузчики, экскаваторы, погрузчики и экскаваторы-погрузчики, и автогрейдеры. По типу привода рынок сегментирован на обычные, гибридные и электрические. По каналу продаж рынок сегментирован на OEM и послепродажный. По типу применения рынок сегментирован на строительство зданий, инфраструктуру и энергетику. Отчет также предоставляет размер рынка и прогнозы в стоимостном выражении в млрд долларов США и по объему в единицах для всех вышеупомянутых сегментов.

| Землеройная техника | Экскаваторы |

| Погрузчики | |

| Бульдозеры | |

| Оборудование для обработки материалов | Краны |

| Вилочные погрузчики | |

| Телескопические погрузчики | |

| Дорожно-строительная техника | Автогрейдеры |

| Катки/уплотнители | |

| Асфальтоукладчики | |

| Бетонное оборудование | Бетономешалки |

| Бетононасосы |

| Двигатель внутреннего сгорания (дизель) |

| Гибридный |

| Полностью электрический |

| Прямые продажи OEM |

| Продажи через авторизованных дилеров |

| Строительство зданий |

| Инфраструктурное строительство |

| Энергетика и природные ресурсы |

| Прочие |

| По типу техники | Землеройная техника | Экскаваторы |

| Погрузчики | ||

| Бульдозеры | ||

| Оборудование для обработки материалов | Краны | |

| Вилочные погрузчики | ||

| Телескопические погрузчики | ||

| Дорожно-строительная техника | Автогрейдеры | |

| Катки/уплотнители | ||

| Асфальтоукладчики | ||

| Бетонное оборудование | Бетономешалки | |

| Бетононасосы | ||

| По типу привода | Двигатель внутреннего сгорания (дизель) | |

| Гибридный | ||

| Полностью электрический | ||

| По каналу продаж | Прямые продажи OEM | |

| Продажи через авторизованных дилеров | ||

| По применению | Строительство зданий | |

| Инфраструктурное строительство | ||

| Энергетика и природные ресурсы | ||

| Прочие | ||

Ключевые вопросы, освещенные в отчете

Каков текущий размер рынка строительного оборудования Китая?

Размер рынка строительного оборудования Китая составил 56,18 млрд долларов США в 2025 году и, по прогнозам, достигнет 75,87 млрд долларов США к 2030 году.

Какой сегмент техники доминирует в продажах в Китае?

Экскаваторы составляют 55,28% продаж, что делает их ведущим типом техники в инфраструктурных, горнодобывающих и городских проектах.

Как быстро растет электрическое строительное оборудование в Китае?

Полностью электрические модели расширяются со CAGR 37,85%, что является самым быстрым среди всех типов привода, поддерживаемым субсидиями и достижением ценового паритета.

Какие регионы имеют наивысшее внедрение передового оборудования?

Прибрежные центры первого уровня, такие как дельта реки Янцзы, Пекин-Тяньцзинь-Хэбэй и Большой залив, лидируют во внедрении электрической и цифровой техники из-за строгих правил выбросов и плотных инфраструктурных инвестиций.

Последнее обновление страницы: