Размер и доля рынка ветроэнергетики Бразилии

Анализ рынка ветроэнергетики Бразилии от Mordor Intelligence

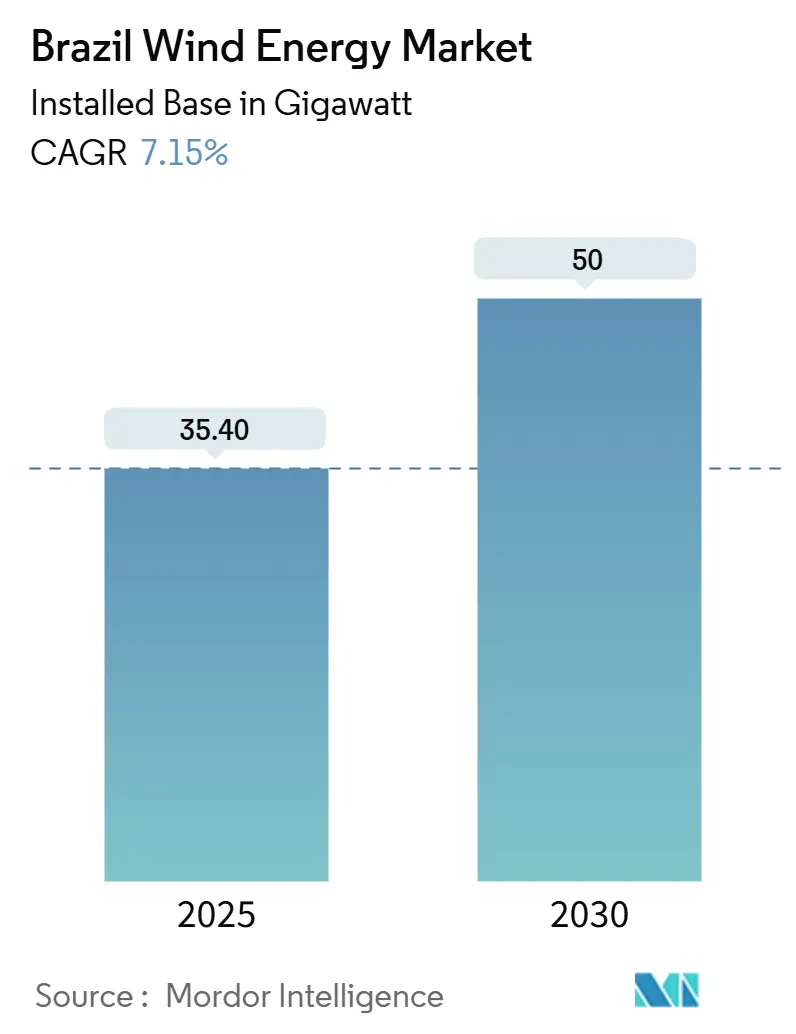

Ожидается, что размер рынка ветроэнергетики Бразилии в терминах установленной базы вырастет с 35,40 гигаватт в 2025 году до 50 гигаватт к 2030 году со среднегодовым темпом роста 7,15% в прогнозном периоде (2025-2030).

Растущий спрос на чистое электричество в промышленных коридорах, полная либерализация свободной контрактной среды (ACL) к 2028 году и исключительный ресурс пассатов на северо-востоке поддерживают это расширение. Разработчики теперь ведут переговоры о долгосрочных соглашениях о покупке электроэнергии напрямую с промышленными потребителями, блокируя потоки доходов, что снижает зависимость от регулируемых аукционов. Между тем, программы укрепления сети под руководством Chesf и Национального системного оператора (ONS) добавляют 1700 км новых линий передачи, постепенно снижая историческую перегрузку, которая когда-то блокировала десятки ветропарков. Стоимость генерации продолжает снижаться по мере того, как турбины 4-6 МВт поднимают коэффициенты мощности выше 50%, в то время как льготное кредитование от BNDES и Banco do Nordeste поддерживает конкурентоспособность капитальных затрат. Валютная волатильность и задержки лицензирования морских фундаментов остаются предметами наблюдения, но пока не сорвали траекторию роста сектора.

Ключевые выводы отчета

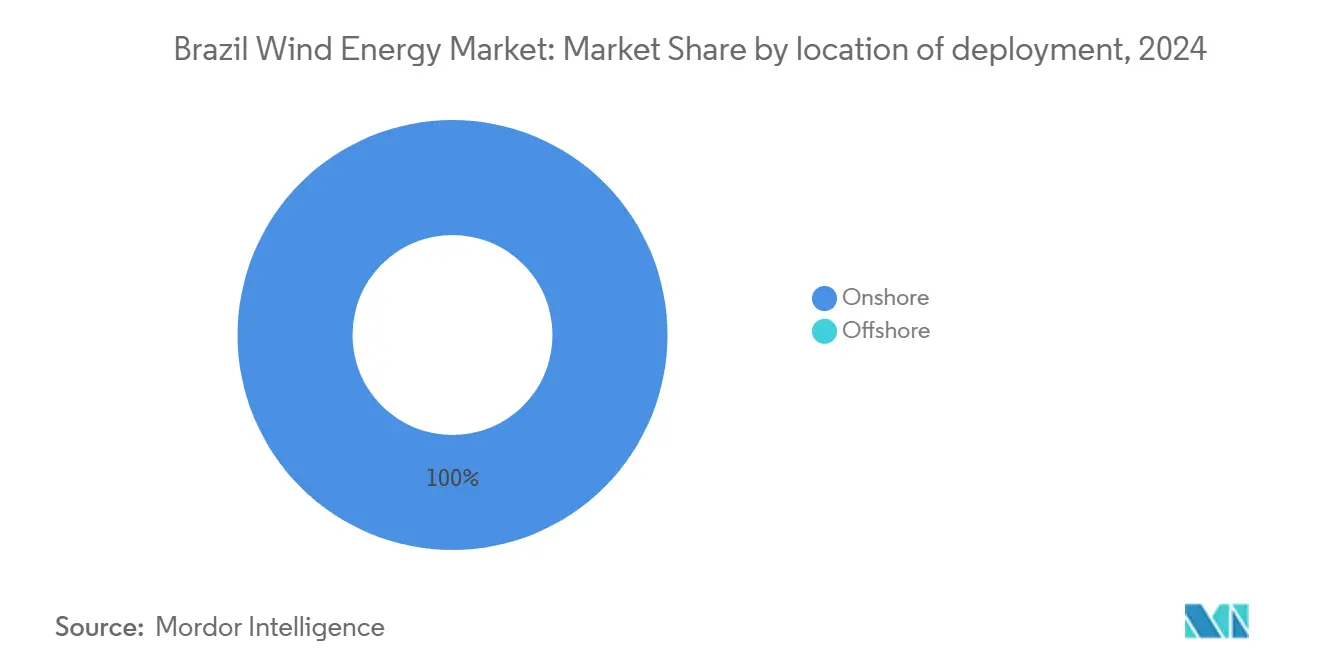

- По местоположению развертывания наземные установки занимали 100% доли рынка ветроэнергетики Бразилии в 2024 году, в то время как морской сегмент прогнозируется к росту со среднегодовым темпом роста 85% до 2030 года.

- По мощности турбин агрегаты от 2 до 4 МВт лидировали с 75% долей рынка в 2024 году; турбины свыше 4 МВт расширяются со среднегодовым темпом роста 13% на фоне ускоряющейся волны перевооружения.

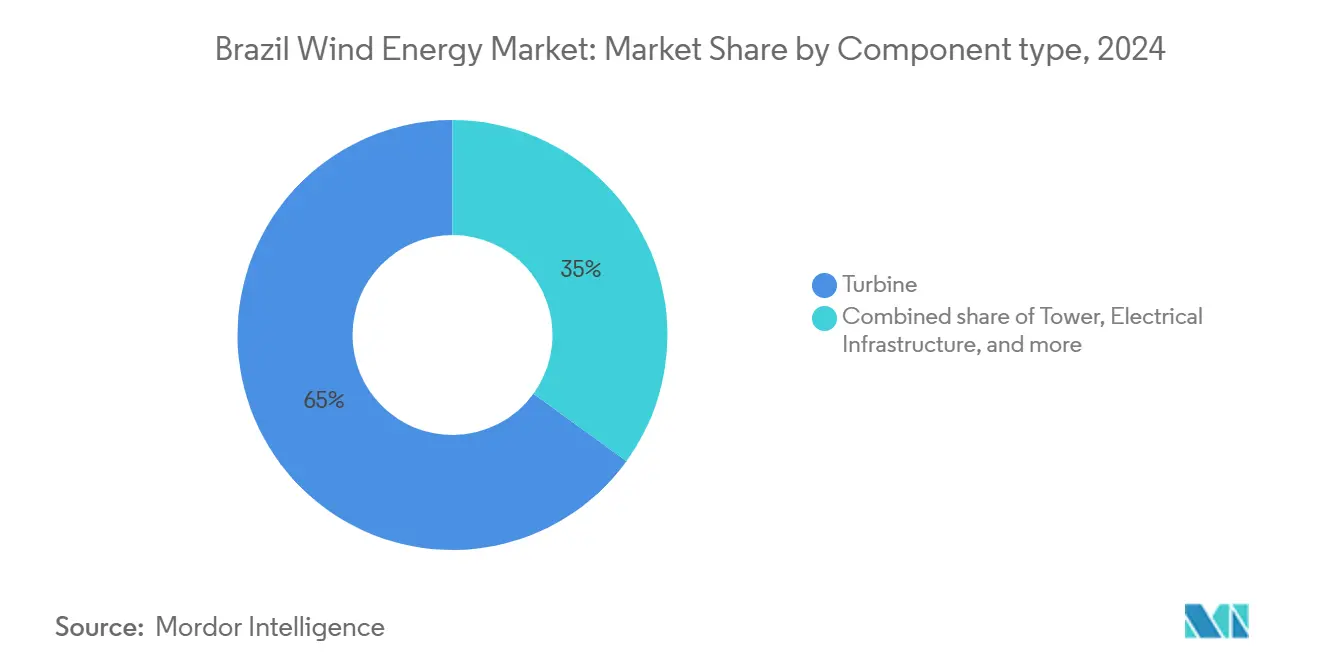

- По компонентам турбины составляли 65% размера рынка ветроэнергетики Бразилии в 2024 году, тогда как электрическая инфраструктура развивается со среднегодовым темпом роста 15% до 2030 года.

- По типу установки новое строительство захватило 92% доли размера рынка ветроэнергетики Бразилии в 2024 году, однако перевооружение является самым быстрорастущим сегментом со среднегодовым темпом роста 21%.

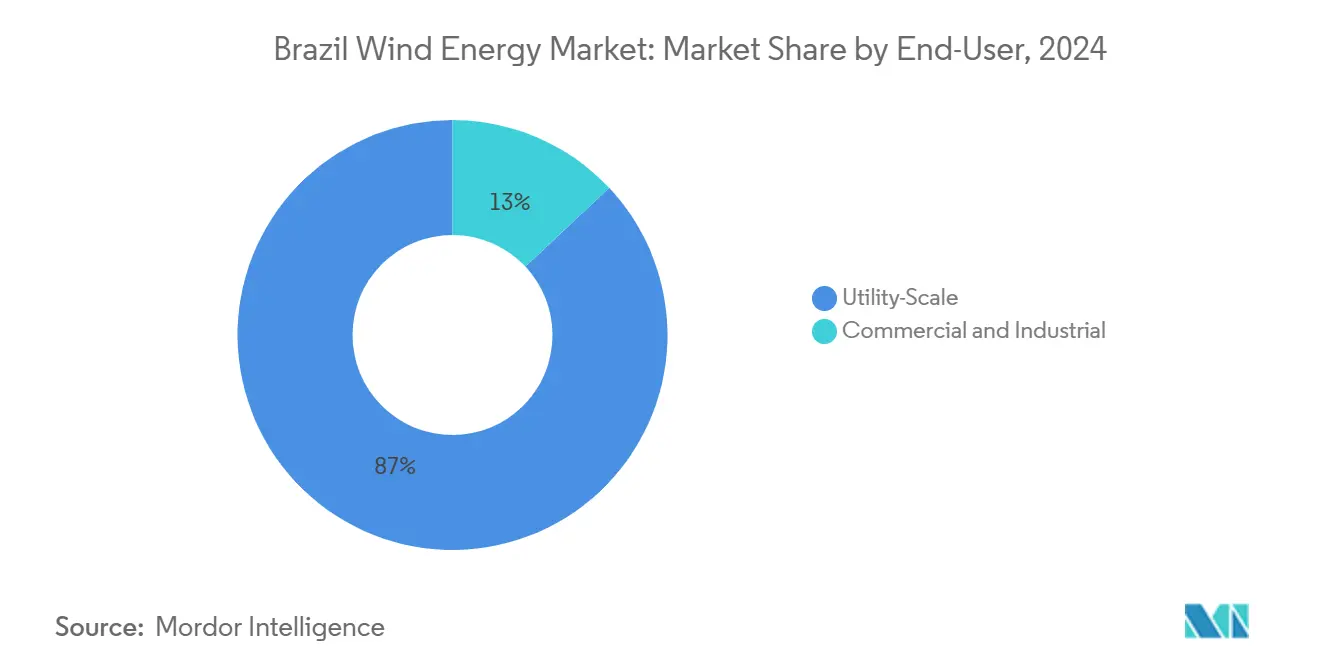

- По конечным пользователям проекты коммунального масштаба контролировали 87% доходов рынка в 2024 году, в то время как коммерческий и промышленный спрос растет со среднегодовым темпом роста 18% по мере ускорения либерализации ACL.

Тенденции и аналитика рынка ветроэнергетики Бразилии

Анализ воздействия драйверов

| Драйвер | (~) % влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Быстрое наращивание контрактов свободного рынка электроэнергии Бразилии (ACL), стимулирующее соглашения о покупке электроэнергии ветроэнергетики | +3.20% | Национальный, сосредоточен в северо-восточных и юго-восточных промышленных коридорах | Средний срок (2-4 года) |

| Расширение северо-восточной сети (Chesf & ONS), открывающее новые соединения | +2.80% | Северо-восток Бразилии, распространение на пропускную способность передачи на юго-восток | Долгосрочный (≥ 4 года) |

| Снижение LCOE от турбин 4-6 МВт, ускоряющее перевооружение | +2.10% | Национальный, ранние достижения в Риу-Гранди-ду-Норти, Сеара, Баия | Краткосрочный (≤ 2 года) |

| Корпоративные цели декарбонизации бразильских промышленных и коммерческих потребителей, стимулирующие собственные закупки | +1.90% | Юго-восточные и южные промышленные центры, расширяющиеся на северо-восток | Средний срок (2-4 года) |

| Выгодные линии финансирования BNDES и BNB для оборудования, соответствующего местному содержанию | +1.70% | Национальный, с фокусом на региональное развитие северо-востока | Долгосрочный (≥ 4 года) |

| Сильный ресурс пассатов на северо-восточном побережье, снижающий изменчивость | +1.50% | Северо-восточные прибрежные и внутренние плато регионы | Долгосрочный (≥ 4 года) |

| Источник: Mordor Intelligence | |||

Быстрое наращивание контрактов ACL, стимулирующее соглашения о покупке ветроэнергии

Пороги приемлемости в ACL упали до 500 кВт в 2023 году, открыв прямые закупки энергии для гораздо более широкого пула коммерческих покупателей. Корпоративные соглашения о покупке электроэнергии теперь превышают 840 миллионов долларов США в контрактной стоимости, возглавляемые соглашениями, такими как сделка ArcelorMittal, которая покроет 38% его бразильской нагрузки ветроэнергией к 2030 году. Сложные хеджинговые продукты, торгуемые на энергетическом столе B3, обеспечивают ценовую определенность как для генераторов, так и для покупателей. По мере сокращения регулируемых субсидий контракты ACL обеспечивают конкурентоспособные тарифы в диапазоне 23-34 долларов США/МВтч, поддерживая банковские возможности новых ветропроектов. Аналитики ожидают, что полное открытие ACL к 2028 году ускорит рынок ветроэнергетики Бразилии, позволив разработчикам точно сопоставлять графики строительства с кривыми промышленного спроса.

Расширение северо-восточной сети, открывающее новые соединения

Линия Asa Branca длиной 1700 км и связанные с ней проекты ONS разработаны для эвакуации избыточной возобновляемой энергии из богатых ветром штатов в центры нагрузки на юго-востоке. Доля Iberdrola в 1 миллиард долларов США в коридоре подчеркивает иностранную уверенность в дорожной карте сети Бразилии. Историческое сокращение, которое когда-то оставляло 36 ветроэлектростанций в автономном режиме, начало ослабевать по мере энергизации новых цепей. Каждый километр сверхвысоковольтной мощности открывает заблокированные проекты, переводя в гигаватты дополнительной ветрогенерации без использования новых участков. Расширение также обеспечивает гибридизацию, поскольку солнечные фермы в Сертане могут использовать работы по укреплению, сглаживая дневные профили нагрузки и улучшая общую стабильность сети.

Снижение LCOE от турбин 4-6 МВт, ускоряющее перевооружение

Современные платформы с роторами 160 м могут утроить номинальную мощность на унаследованных фундаментах, снизив приведенные затраты ниже 30 долларов США/МВтч и подняв средние коэффициенты мощности проекта выше 50%.(1)World Wind Energy Association, "Repowering Potential in Brazil,"Ранний флот PROINFA Бразилии достигает конца гарантии, делая перевооружение экономически неотразимым, особенно в Риу-Гранди-ду-Норти, где скорости ветра превышают 8 м/с круглый год. Разработчики также сохраняют экологические лицензии, гражданские работы и точки подключения к сети, сокращая сроки строительства. OEM сообщают о портфелях заказов, все более доминируемых агрегатами 5-6 МВт, в то время как стимулы BNDES благоприятствуют проектам, соответствующим пороговым значениям местного содержания для башен и сборки гондолы.

Корпоративные цели декарбонизации бразильских промышленных и коммерческих потребителей

Цели по выбросам Scope 2, закрепленные в научно обоснованных целях, принуждают промышленных гигантов блокировать возобновляемые поставки. 195-мегаваттный контракт Anglo American в комплексе Rio do Vento Casa dos Ventos сократит 430 000 т CO₂ ежегодно, иллюстрируя дивиденд по выбросам, доступный горнякам, сталелитейщикам и нефтехимическим операторам.(2)Anglo American, "Casa dos Ventos PPA cuts 430 kt CO₂," angloamerican.comПлатформа международных сертификатов возобновляемой энергии (I-REC) дает экспортно-ориентированным фирмам достоверную документацию, выравнивая бразильские источники чистой энергии с глобальными нормами ESG-отчетности. Аппетит промышленных и коммерческих потребителей также обусловлен предсказуемым почасовым профилем генерации режима пассатов Бразилии, который дополняет непрерывные промышленные нагрузки лучше, чем одна только солнечная энергия.

Анализ воздействия ограничений

| Ограничение | (~) % влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Риск перегрузки передачи в Риу-Гранди-ду-Норти и Баии | -2.40% | Риу-Гранди-ду-Норти, Баия, коридоры передачи на юго-восток | Краткосрочный (≤ 2 года) |

| Медленное экологическое лицензирование морских фундаментов и кабелей | -1.80% | Прибрежные регионы, федеральные воды под юрисдикцией IBAMA | Средний срок (2-4 года) |

| Конкуренция от быстро падающих капитальных затрат на коммунальную солнечную энергию в Сертане | -1.30% | Внутренний северо-восток, регион Сертан, области с высоким солнечным излучением | Средний срок (2-4 года) |

| Обесценивание реала, повышающее стоимость импортируемых компонентов гондолы | -1.10% | Национальный, влияющий на все проекты с импортным оборудованием | Краткосрочный (≤ 2 года) |

| Источник: Mordor Intelligence | |||

Риск перегрузки передачи в Риу-Гранди-ду-Норти и Баии

Системное нарушение 2023 года, которое изолировало север-северо-восток от остальной части Бразилии, сократило 18 900 МВт нагрузки и выявило хрупкость сети.(3)Agência Nacional de Energia Elétrica, "Relatório de Ocorrências do SIN 2023," aneel.gov.brПиковое сокращение достигло 2,5 ГВт в ветреные месяцы, подрывая торговые доходы и снижая доверие инвесторов. Хотя новые линии строятся, промежуточные ограничения заставляют некоторых разработчиков принимать неоптимальные тарифы или размещать проекты ближе к более слабым ветровым режимам с лучшим доступом к сети. Премия за перегрузку также увеличивает плату за подключение, сжимая маржу для независимых производителей электроэнергии без долгосрочных хеджей.

Медленное экологическое лицензирование морских фундаментов и кабелей

IBAMA проверяет беспрецедентный конвейер морских ветропредложений на 189 ГВт, но протоколы лицензирования остаются итеративными, что приводит к многолетним обзорам.(4)Instituto Brasileiro do Meio Ambiente, "Processos de licenciamento eólico offshore," ibama.gov.brДетальные оценки миграционных путей, бентосных мест обитания и рыболовных зон удлиняют временные рамки и благоприятствуют компаниям с финансовой мощью для управления сложными исследованиями. Первый аукцион Бразилии ожидается после публикации окончательных правил, но до тех пор морские перспективы остаются в планировочном лимбе, задерживая диверсификацию от наземных активов, несмотря на выявленный технический потенциал 96 ГВт на северо-восточном шельфе.

Сегментный анализ

По местоположению развертывания: морская энергетика появляется несмотря на доминирование наземной

Наземные станции обеспечили всю операционную базу 35,4 ГВт в 2025 году, отражая зрелость наземных коридоров развития. Размер рынка ветроэнергетики Бразилии для наземной энергетики достиг - (значение в долларах опущено, так как не предоставлена долларовая цифра), сохраняя превосходные коэффициенты мощности 45-50%. Морские перспективы, хотя и зарождающиеся, показывают среднегодовой темп роста 85% до 2030 года по мере схождения федерального законодательства и интереса глобальных операторов. Демонстрационные проекты, такие как морской массив Asa Branca мощностью 720 МВт, нацелены на первую энергию в 2025 году, используя средние скорости ветра 8 м/с и постоянные режимы пассатов. Коммунальные гиганты рассматривают морские участки как хедж против нехватки земли и узких мест передачи, учитывая прямые кабельные маршруты в юго-восточные центры спроса. Локализация цепочки поставок идет полным ходом, с мастерскими по лопастям в порту Сеара, готовящимися обслуживать пилоты плавающих платформ. Хотя кривые затрат остаются выше наземных ориентиров, доступ к более глубоким пулам мощности и превосходным коэффициентам нагрузки подтверждает коммерческую логику ранних участников в морском пространстве.

Разработчики продолжают отдавать предпочтение северо-восточному побережью, где батиметрия поддерживает фундаменты с фиксированным дном в пределах 20 км от берега. Поэтапное лицензирование IBAMA разрешает последовательные кампании сбора данных, сокращая расписание критического пути. Тем не менее, инвесторы ищут ясности в стеках доходов, ожидая, что ACL поглотит большую часть раннего морского предложения через заказные соглашения о покупке электроэнергии, а не аукционы мощности. Финансовые структуры могут смешивать зеленый кредит BNDES с гарантиями экспортного кредита от OEM турбин, стремящихся обеспечить якорные заказы. Если узкие места сети на суше переживут модернизацию передачи, сравнительное преимущество прямого морского соединения в городские центры может ускорить развертывание капитала, изменив будущую географию рынка ветроэнергетики Бразилии.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По мощности турбин: более крупные платформы управляют волной перевооружения

Турбины мощностью 2-4 МВт командовали 75% установленной мощности в 2024 году, отражая нормы закупок первого десятилетия ветрового расширения Бразилии. Машины свыше 4 МВт масштабируются со среднегодовым темпом роста 13% по мере снижения LCOE и подъема высот ступиц свыше 140 м, получая доступ к более устойчивым слоям атмосферного пограничного слоя. Экономика перевооружения опирается на повторное использование дорог и фундаментов, сокращая гражданские работы до 40% и обеспечивая быстрое переразвертывание капитала. Доля рынка ветроэнергетики Бразилии для устаревших агрегатов менее 2 МВт сокращается каждый цикл аукциона, освобождая участки для многомегаваттных замен, которые выжимают больше мегаватт-часов из первоклассных ветровых коридоров.

Правила местного содержания предписывают бразильские изготовленные башни и сборку гондолы, побуждая OEM, такие как Goldwind, инвестировать 28,6 миллиона долларов США в производственный узел Баии. 347 МВт заказов Vestas в 2024 году подтверждают устойчивый аппетит к турбинам высокого рейтинга, в то время как сделка Nordex с Auren Energia на 112 МВт показывает диверсифицированное участие OEM. Операторы сетей приветствуют гибкость скорости нарастания современных преобразователей, которые улучшают контроль напряжения в сети, все более насыщенной возобновляемыми потоками. В течение прогноза ожидается, что переход к машинам 4-6 МВт потянет среднефлотский средний рейтинг до 3,9 МВт, твердо встраивая технологию следующего поколения как новую норму рынка ветроэнергетики Бразилии.

По компонентам: электрическая инфраструктура выигрывает по мере роста сложности сети

Турбины составляли 65% общих капитальных расходов в 2024 году, но доля снижается по мере ускорения спроса на электрический баланс системы. Продвинутые STATCOM, синхронные компенсаторы и аккумуляторные системы являются стандартными в крупных кластерах, поднимая сегмент электрической инфраструктуры до среднегодового темпа роста 15%. Размер рынка ветроэнергетики Бразилии для силовой электроники выиграл от пилотного фонда ANEEL в 300 миллионов реалов, который поддержал 20 проектов поддержки сети до 2024 года. Контракт Siemens Energy на модернизацию передачи на 300 миллионов реалов с Eletrobras подчеркивает коммерческую выгоду для OEM, специализирующихся на интеграции сети.

Поставщики башен продолжают масштабировать стальные плитные дворы в портах Пецем и Суапе, обслуживая спрос на высоту ступиц 120 м и выше. Инженерия фундаментов также эволюционирует по мере миграции морских проектов от монопайлов к жакетным и полупогружным платформам, подходящим для континентального шельфа Бразилии. Между тем, зависимость от импорта гондолы подвергает проекты обесцениванию реала, подталкивая разработчиков к обеспечению своп-линий и включению пунктов корректировки цен в контракты EPC. С политиками, подталкивающими гибридные пилоты ветер-плюс-накопление, пул стоимости электрической инфраструктуры готов расшириться, изменив структуры затрат в индустрии ветроэнергетики Бразилии.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По типу установки: перевооружение ускоряется по мере старения флота

Новые постройки все еще представляли 92% активности в 2024 году, но перевооружение является выдающимся исполнителем, поднимаясь на 21% ежегодно по мере приближения ферм первого поколения к 15-летним отметкам жизни. Энергетические тарифы в недавних контрактах ACL выравниваются с золотой точкой 23-34 доллара США/МВтч, делая замену турбин 1,5 МВт агрегатами 5-6 МВт финансово привлекательной. Размер рынка ветроэнергетики Бразилии для перевооружения будет поэтому быстро масштабироваться до 2030 года при поддержке упрощенного лицензирования, которое использует существующие экологические разрешения.

С точки зрения ESG перевооружение минимизирует нарушение земли и поддерживает согласие сообщества, ключевой фактор в регионах, где плотность ветра доминирует в местных горизонтах. Финансисты ценят более низкий риск исполнения, поскольку ветровые режимы, почвенные условия и точки сети хорошо охарактеризованы. OEM между тем обеспечивают послепродажные доходы через услуги по демонтажу, переработку лопастей в цементные печи и повторное использование металлов. По мере того как все больше производителей электроэнергии принимают стратегии ротации активов, прибыли от перевооружения могут соперничать с дополнениями зеленого поля, сигнализируя о структурной эволюции в логике роста рынка ветроэнергетики Бразилии.

По конечному пользователю: сегмент промышленных и коммерческих потребителей появляется по мере расширения ACL

Схемы поставки коммунального масштаба удерживали 87% доходов в 2024 году, поддерживаемые правительственными аукционами и многогигаваттными портфелями, управляемыми действующими игроками. Хотя и небольшой, коммерческий и промышленный срез растет со среднегодовым темпом роста 21% по мере того, как рыночная либерализация позволяет фабрикам и дата-центрам источать энергию напрямую от ветроферм. Совместное предприятие ArcelorMittal в Баии на 553,5 МВт типично для этого сдвига, направляя 840 миллионов долларов США в собственную генерацию, которая защищает сталелитейщика от волатильности спотовых цен. Приобретение Casa dos Ventos América Varejista расширяет этот шаблон, создавая интегрированного разработчика-ритейлера, способного доставлять заказные энергоблоки с сертификацией I-REC.

Корпоративные покупатели предпочитают более устойчивый профиль генерации от заката до рассвета коридора пассатов, который дополняет дневной импорт солнечной энергии и ограничивает сетевые сборы в пиковые часы. По мере того как пороги приемлемости падают до 0 кВт к 2028 году, средние предприятия присоединятся к крупным корпорациям в исполнении долгосрочных соглашений о покупке электроэнергии, дополнительно диверсифицируя микс спроса бразильского рынка ветроэнергетики. Разработчики уже сегментируют конвейеры для балансировки регулируемого и свободнорыночного воздействия, упаковывая портфели, которые смешивают торговый рост с контрактной безопасностью, стратегия, вероятно, доминирующая в повестках дня советов директоров до конца десятилетия.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

Географический анализ

Северо-восток Бразилии принимает примерно 80% национальной ветровой мощности, при этом один только Риу-Гранди-ду-Норти превосходит несколько стран по годовому ветровому выходу. Его медианная скорость ветра 8 м/с и коэффициенты мощности 45-50% сокращают риск сокращения и обеспечивают профили, близкие к базовой нагрузке, позволяя штату стать чистым экспортером электроэнергии на юго-восток через HVDC-связи. Сеара позиционирует себя как морского пионера, используя портовую инфраструктуру в Пецеме для размещения монопайлов и лопастей, в то время как университеты моделируют гидродинамику плавающих платформ. Баия, второй по величине наземный рынок, сочетает прибрежные бризы с ветром внутреннего плато, примером чего является комплекс Oitis Iberdrola мощностью 566,5 МВт, который простирается на 12 км через полузасушливую местность. Хотя перегрузка ограничила диспетчерский потенциал Баии, запланированные усиления в рамках плана ONS 2026 готовы открыть дополнительные 4 ГВт мощности эвакуации.

Пиауи и Мараньян добавляют географическое разнообразие, дополняя коридоры пассатов внутренними карманами струйного течения, подходящими для более высоких турбин. Портфель Invenergy на 600 МВт, охватывающий Пиауи и Риу-Гранди-ду-Норти, сигнализирует аппетит разработчика хеджировать локационный риск, распределяя проекты по границам штатов. Гидрологическая комплементарность также имеет значение: ветер достигает пика в засушливые сезоны, облегчая нагрузку на резервуары в более широкой национальной системе. Эта синергия улучшает политическое принятие, поскольку планировщики рассматривают ветер как страховой хедж против климатической изменчивости гидро, выраженной в годы Эль-Ниньо. Глядя на юг, Санта-Катарина и Риу-Гранди-ду-Сул предлагают умеренный, но растущий потенциал, особенно для гибридной агро-ветровой колокации, которая компенсирует счета за электроэнергию ферм и поддерживает сельские доходы.

Юго-восточные промышленные штаты, особенно Сан-Паулу и Минас-Жерайс, демонстрируют ограниченные ветровые ресурсы, но командуют основной частью нагрузки. Передача на дальние расстояния, следовательно, остается основой энергетического перехода Бразилии. Прогнозы ONS указывают, что регион будет импортировать до 28 ГВт возобновляемой энергии к 2030 году, требуя непрерывного расширения коридоров 500 кВ и гибких интерконнекторов. По мере падения цен на батареи разработчики могут сочетать ветер с накоплением для арбитража цен пикового часа на юго-восточном свободном рынке, укрепляя стек доходов и расширяя географический спрос на рынок ветроэнергетики Бразилии.

Конкурентный ландшафт

Рынок ветроэнергетики Бразилии показывает умеренную концентрацию, при этом пять ведущих OEM-Vestas, Siemens Gamesa, GE Vernova, Nordex и Goldwind-поставляют примерно 60% кумулятивных установок. Это поддерживает сбалансированную переговорную силу между разработчиками и поставщиками оборудования. Конкурентная динамика все больше фокусируется на правах доступа к сети и финансовых структурах, а не на чистых затратах на турбины. Поворот Casa dos Ventos в ритейлинг показывает, как разработчики проектов стремятся захватить нижестоящие маржи в ACL. Equinor и Shell при поддержке Statoil исследуют морские блоки, используя глобальный опыт для обеспечения ранних разрешений, несмотря на регулятивную неопределенность.

Местное содержание остается стратегическим рычагом. Фабрика Goldwind в Баии подчеркивает китайскую игру лидерства по затратам, в то время как европейские OEM инвестируют в совместные предприятия по лопастям и башням для соответствия критериям финансирования BNDES. Владение передачей является вторым полем битвы: ENGIE и Iberdrola развертывают капитал в линиях, которые связывают ветровые кластеры с национальной магистралью, встраивая преимущества вертикальной интеграции. Финансовые инновации также пролиферируют; зеленые кредитные линии Banco do Nordeste объединяют валютные хеджи, и игроки частного капитала, такие как Patria, структурируют флипы активов институциональным инвесторам по завершении, перерабатывая доходы в новые конвейеры зеленого поля.

Политическая неопределенность вокруг морских роялти и аукционов морского дна сдерживает темп инвестиций, но не сдержала нефтяных гигантов от посева пилотных проектов. Тендер Petrobras 2025 года на демонстрационный массив сигнализирует государственный импульс, вероятно, ускоряющийся, как только IBAMA прояснит требования к базовому мониторингу. В этой среде рыночные игроки дифференцируются через определенность исполнения, устойчивость цепочки поставок и навыки создания соглашений о покупке электроэнергии-способности, которые будут формировать сдвиги доли на рынке ветроэнергетики Бразилии в течение приходящего десятилетия.

Лидеры индустрии ветроэнергетики Бразилии

-

Neoenergia SA

-

Vestas Wind Systems AS

-

Siemens Gamesa Renewable Energy SA

-

Nordex SE

-

ABB Ltd

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Июнь 2025: Petrobras запустила тендеры на исследование морского ветропилотного проекта, ознаменовав вход государственной нефтяной компании в морские возобновляемые источники энергии.

- Февраль 2025: Invenergy и Patria Investments приобрели портфель ветроэнергетики на 600 МВт у ContourGlobal и Eletrobras, удвоив бразильскую рабочую силу Invenergy.

- Август 2024: Casa dos Ventos купила América Varejista для расширения торговых операций ACL с планом строительства солнечно-ветровой энергии на 3,5 миллиарда реалов.

- Апрель 2024: ArcelorMittal и Casa dos Ventos образовали совместное предприятие на 553,5 МВт в Баии, крупнейшее корпоративное соглашение о покупке электроэнергии в Бразилии.

Объем отчета по рынку ветроэнергетики Бразилии

Ветроэнергетика-это возобновляемая энергия, генерируемая путем использования энергии ветра для производства электричества. Ветровые турбины создают ветроэнергию с большими лопастями, соединенными с ротором. Когда ветер дует, он заставляет ротор вращаться, что затем генерирует электричество.

Рынок ветроэнергетики Бразилии сегментирован по местоположению развертывания. По местоположению развертывания рынок сегментирован на наземный и морской. Отчет предлагает размер рынка и прогнозы для рынка ветроэнергетики Бразилии в терминах гигаватт (ГВт) для всех вышеперечисленных сегментов.

| Наземная |

| Морская |

| До 2 МВт |

| 2-4 МВт |

| Свыше 4 МВт |

| Турбина (лопасти ротора, ступица, гондола) |

| Башня |

| Электрическая инфраструктура (трансформатор, коммутационное оборудование, кабель) |

| Прочий баланс системы |

| Новая установка |

| Перевооружение |

| Коммунальный масштаб (независимые производители электроэнергии и коммунальные предприятия) |

| Коммерческий и промышленный (собственный/за счетчиком) |

| Сегментация по местоположению развертывания | Наземная |

| Морская | |

| Сегментация по мощности турбин | До 2 МВт |

| 2-4 МВт | |

| Свыше 4 МВт | |

| Сегментация по компонентам | Турбина (лопасти ротора, ступица, гондола) |

| Башня | |

| Электрическая инфраструктура (трансформатор, коммутационное оборудование, кабель) | |

| Прочий баланс системы | |

| Сегментация по типу установки | Новая установка |

| Перевооружение | |

| Сегментация по конечному пользователю | Коммунальный масштаб (независимые производители электроэнергии и коммунальные предприятия) |

| Коммерческий и промышленный (собственный/за счетчиком) |

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка ветроэнергетики Бразилии?

Операционный флот достиг 35,4 ГВт в 2025 году и, как ожидается, поднимется до 50 ГВт к 2030 году со среднегодовым темпом роста 7,15%.

Почему северо-восток Бразилии так доминирует в ветрогенерации?

Постоянные системы пассатов обеспечивают средние скорости 8 м/с и коэффициенты мощности 45-50%, делая регион одним из самых продуктивных ветровых коридоров в мире.

Как скоро Бразилия может увидеть коммерческие морские ветропроекты?

Пилотные массивы, такие как проект Asa Branca мощностью 720 МВт, нацелены на первую энергию в 2025 году, в ожидании лицензирования IBAMA и первого аукциона морского дна.

Что движет корпоративными инвестициями в соглашения о покупке ветроэнергии?

Либерализация ACL и научно обоснованные цели декарбонизации позволяют промышленным покупателям блокировать долгосрочную чистую электроэнергию по стабильным тарифам, снижая воздействие волатильных спотовых цен.

Насколько большая возможность перевооружения?

Ранние фермы PROINFA с турбинами менее 2 МВт входят в окна замены; прогнозируется рост перевооружения со среднегодовым темпом роста 21%, потенциально соперничая с объемами нового строительства к 2030 году.

Последнее обновление страницы: