Размер и доля рынка аккумуляторных систем для электромобилей

Анализ рынка аккумуляторных систем для электромобилей от Mordor Intelligence

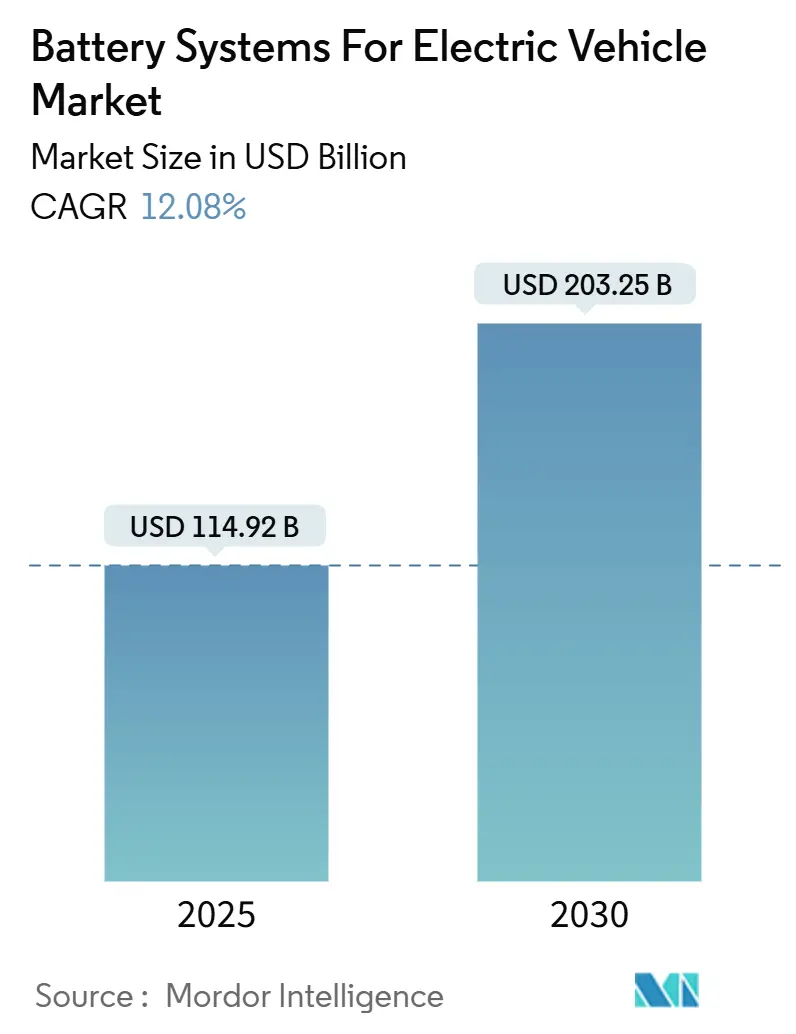

Рынок аккумуляторных систем для электромобилей составляет 114,92 млрд долларов США в 2025 году и, согласно прогнозам, достигнет 203,25 млрд долларов США к 2030 году, что отражает среднегодовой темп роста 12,08% к 2030 году. Стимулируемые льготами цели внедрения в Северной Америке и Европе, быстрое снижение стоимости литий-ионной химии и вертикально интегрированное развертывание гигафабрик в Азии, Северной Америке и Европе поддерживают это расширение. Рынок также выигрывает от твердотельных прорывов, которые обещают более высокую плотность энергии и безопасность, в то время как многокомпонентные батареи, сочетающие литий-ионные с натрий-ионными или ультраконденсаторами, расширяют гибкость конструкции. Конкурентная интенсивность остается высокой, поскольку китайские производители используют преимущества по стоимости литий-железо-фосфата для завоевания доли рынка, даже когда регулятивные рамки в Соединенных Штатах и Европейском союзе ужесточают требования к местному содержанию. Раздвоение цепочки поставок, отзывы из-за теплового разгона и волатильность критически важных полезных ископаемых умеряют прогноз, но не сбивают с пути долгосрочную траекторию роста.

Ключевые выводы отчета

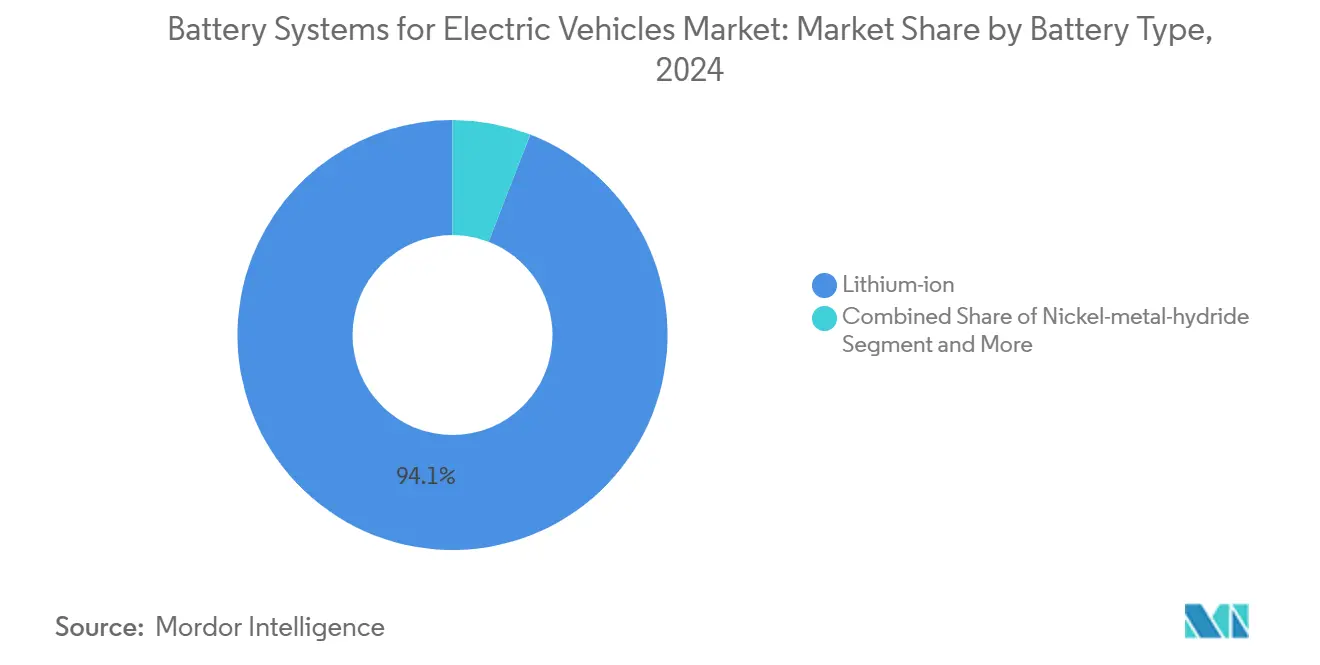

- По типу аккумуляторов литий-ионные лидировали с 94,12% доли рынка аккумуляторных систем для электромобилей в 2024 году, в то время как твердотельные батареи прогнозируются к росту со среднегодовым темпом роста 39,92% до 2030 года.

- По химическому составу аккумуляторов никель-марганец-кобальт занял 61,38% доли выручки в 2024 году; натрий-ионные прогнозируются к расширению со среднегодовым темпом роста 44,16% к 2030 году.

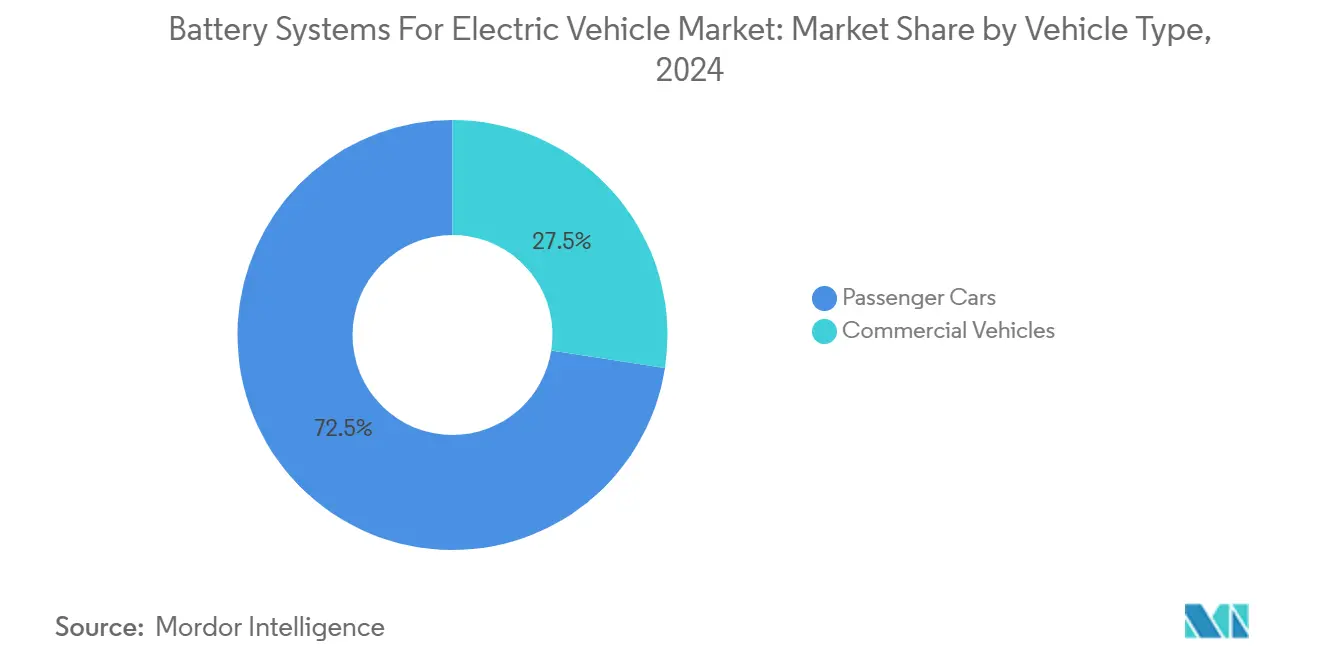

- По типу транспортных средств легковые автомобили удерживали 72,54% размера рынка аккумуляторных систем для электромобилей в 2024 году, в то время как коммерческий транспорт показывает самый быстрый среднегодовой темп роста 19,47%.

- По технологии движения аккумуляторные электромобили доминировали с долей 71,46% в 2024 году; подключаемые гибриды готовы продвигаться со среднегодовым темпом роста 14,09% к 2030 году.

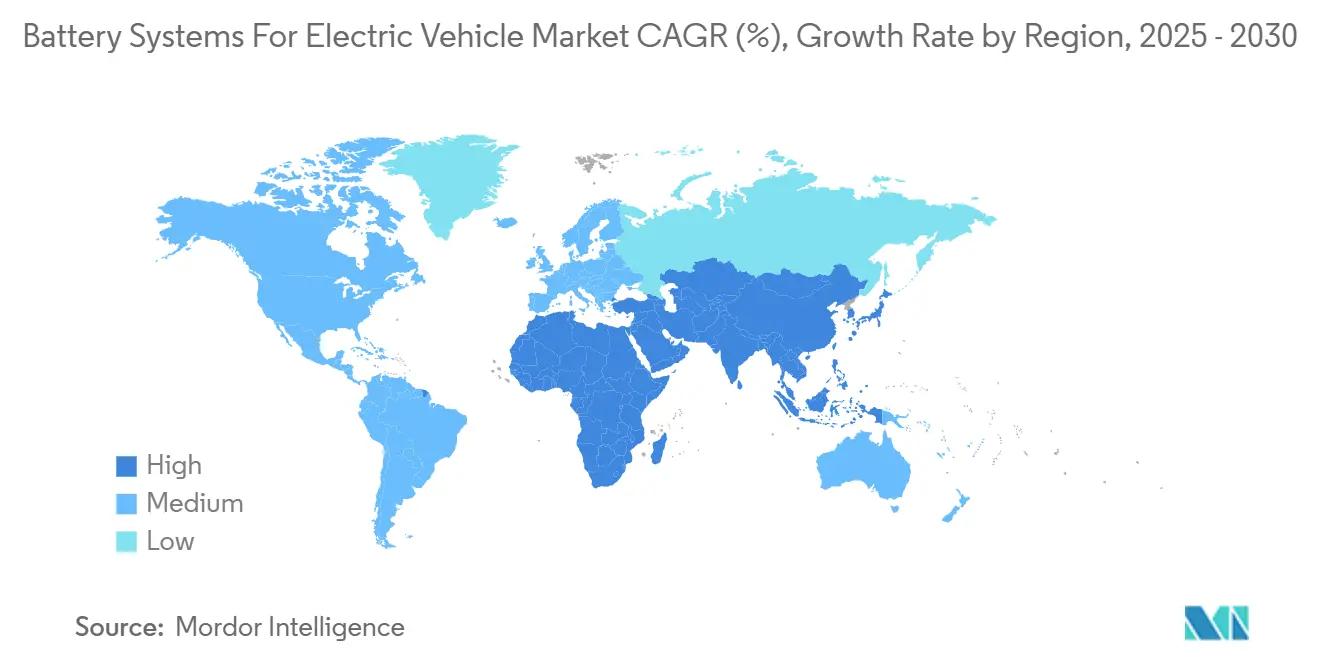

- По географии Азиатско-Тихоокеанский регион захватил 64,32% рынка аккумуляторных систем для электромобилей в 2024 году, в то время как регион Ближнего Востока и Африки регистрирует самый высокий среднегодовой темп роста 15,74%.

Глобальные тенденции и аналитика рынка аккумуляторных систем для электромобилей

Анализ влияния драйверов

| Драйвер | (~) % влияния на прогноз среднегодового темпа роста | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Государственные стимулы и мандаты нулевых выбросов | +3.2% | Глобально, с наибольшим воздействием в Северной Америке и ЕС | Средний срок (2-4 года) |

| Снижение стоимости литий-ионных батарей и прирост плотности энергии | +2.8% | Глобально | Долгий срок (≥ 4 лет) |

| Строительство гигафабрик автопроизводителями и соглашения о поставках | +2.1% | Северная Америка, Европа, основные страны АТЭС | Средний срок (2-4 года) |

| Расширение сети быстрой зарядки | +1.9% | Глобально, с ранними успехами в Китае, Калифорнии, Европе | Короткий срок (≤ 2 лет) |

| Программы 'автомобиль-сеть', монетизирующие батареи | +1.1% | Северная Америка и ЕС, пилотные программы в АТЭС | Долгий срок (≥ 4 лет) |

| Страховые скидки, связанные с состоянием батареи | +0.7% | Северная Америка и ЕС | Короткий срок (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Государственные стимулы и мандаты нулевых выбросов

Регулятивные рамки ускоряют спрос, закрепляя минимальные объемы продаж для электрических силовых установок. Соединенные Штаты предлагают налоговые льготы до 7 500 долларов США на квалифицированное транспортное средство и ежегодно повышают пороги местного содержания. Правило Advanced Clean Cars II Калифорнии обязывает автопроизводителей достичь 22% продаж с нулевыми выбросами в 2025 году и 100% к 2035 году[1]"Advanced Clean Cars II Regulation," California Air Resources Board, arb.ca.gov. Великобритания мандирует 80% электрических продаж к 2030 году, в то время как Канада нацеливается на 100% к 2035 году. Поскольку несоблюдение влечет значительные штрафы, большинство производителей автомобилей закрепляют многолетние контракты на поставку батарей, обеспечивая производителей элементов гарантиями объема и видимостью денежных потоков.

Снижение стоимости литий-ионных батарей и прирост плотности энергии

Эффекты кривой обучения и замещение материалов продолжают направлять траектории стоимости вниз. Несколько ведущих производителей элементов нацеливаются на снижение стоимости батарей ниже 60 долларов США за кВт·ч к 2026 году по сравнению с 118 долларами США за кВт·ч в 2024 году. Плотность энергии растет благодаря кремнийсодержащим анодам, которые повышают удельную емкость на 25-50%, в то время как литий-железо-фосфат улучшает объемную плотность с усовершенствованными покрытиями катода. Быстрое снижение стоимости расширяет общий адресуемый рынок до легковых автомобилей начального уровня, двухколесного транспорта и коммерческих автопарков, чувствительных к стоимости.

Строительство гигафабрик автопроизводителями и соглашения о поставках

Автопроизводители инвестируют миллиарды долларов в региональные гигафабрики для снижения логистических рисков, соответствия правилам местного содержания и захвата восходящих маржей. Новые североамериканские предприятия коллективно добавляют свыше 500 ГВт·ч к 2030 году, достаточной мощности для десяти миллионов автомобилей среднего размера ежегодно. Европейские совместные предприятия следуют за ними, с испанскими, немецкими и северными заводами, объединяющимися для превышения 400 ГВт·ч. Локализация сокращает время транзита, снижает тарифы и позволяет кастомизацию элементов под конкретные платформы.

Расширение сети быстрой зарядки

Программы государственно-частного финансирования ускоряют плотность зарядных устройств, нацеливаясь на универсальное покрытие вдоль автомагистралей и плотных городских коридоров. Соединенные Штаты стремятся к 500 000 зарядным устройствам к 2030 году, в то время как Европейский союз связывает национальные цели с базой зарегистрированных электромобилей[2]"Global EV Outlook 2024," iea.org. Китай уже имеет 2,6 миллиона общественных зарядных точек. Поскольку время зарядки сокращается до 10 минут для добавления запаса хода в 400 км, конструкции элементов интегрируют усовершенствованные термальные пластины и электролиты с высокой C-скоростью для сохранения срока службы цикла.

Анализ влияния ограничений

| Ограничение | (~) % влияния на прогноз среднегодового темпа роста | Географическая значимость | Временные рамки воздействия |

|---|---|---|---|

| Поставка полезных ископаемых и волатильность цен | -2.3% | Глобально, с наивысшим воздействием в регионах, зависимых от Китая | Долгий срок (≥ 4 лет) |

| Отзывы из-за теплового разгона и восприятие безопасности | -1.8% | Глобально, с повышенной чувствительностью на развитых рынках | Средний срок (2-4 года) |

| Торговые барьеры и правила местного содержания | -1.4% | Преимущественно Северная Америка и ЕС, распространение на союзные страны | Средний срок (2-4 года) |

| Неопределенная экономика переработки для LFP / натрий-ионных | -0.9% | Глобально, с ранним воздействием на рынках с высокими мандатами переработки | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Поставка критически важных полезных ископаемых и волатильность цен

Концентрация в восходящей переработке подвергает производителей геополитическому риску. Китай перерабатывает 80% глобального катодного материала из литий-железо-фосфата, в то время как одна страна производит большинство кобальта. Ожидается, что спрос на литий вырастет в пять раз к 2030 году, однако утверждения шахт отстают, вынуждая к ценовым колебаниям, которые сжимают маржи производителей элементов. Усилия по диверсификации требуют нескольких лет для материализации, продлевая зависимость от доминирующих поставщиков и подрывая видимость цен.

Отзывы из-за теплового разгона и восприятие безопасности

Громкие пожары батарей вызывают регулятивное внимание и дорогостоящие отзывы. Производители укрепляют батареи керамическими сепараторами, межэлементными противопожарными барьерами и усовершенствованным термальным управлением, однако восприятие потребителей восстанавливается медленно. Более строгие стандарты удержания требуют, чтобы батареи сохраняли 70% емкости в течение восьми лет, повышая затраты на валидацию и продлевая циклы разработки.

Сегментный анализ

По типу аккумуляторов: доминирование литий-ионных сталкивается с возникающими вызовами

Литий-ионная технология удерживала 94,12% доли рынка аккумуляторных систем для электромобилей в 2024 году и остается объемным лидером до 2030 года. Быстрая инновация на уровне батарей направляет гравиметрические плотности к 300 Вт·ч/кг при снижении стоимости ниже 60 долларов США за кВт·ч. Укоренившаяся производственная экосистема сегмента охватывает материалы, форматы элементов и потоки переработки, усиливая масштабные преимущества и снижая барьеры входа для новых автопроизводителей.

Твердотельные элементы регистрируют самый высокий среднегодовой темп роста 39,92%, движимые керамическими сепараторами, которые сдерживают рост дендритов и сокращают потерю емкости до 5% после 1000 циклов. Их превосходная накопление энергии позволяет компактные конструкции батарей, которые освобождают пространство салона и снижают снаряженную массу, ключевые факторы в высокопроизводительных моделях или моделях с расширенным запасом хода. Коммерческая готовность зависит от автоматизированных линий спекания и высокого давления ламинирования, которые сокращают производственную стоимость до паритета с обычными литий-ионными к концу десятилетия.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По химическому составу аккумуляторов: лидерство NMC оспаривается преимуществами LFP по стоимости

Химия никель-марганец-кобальт составляла 61,38% размера рынка аккумуляторных систем для электромобилей в 2024 году, закрепляя свою позицию в премиальных легковых автомобилях и легких грузовиках, которые требуют максимального запаса хода. Постоянное сокращение содержания кобальта и богатые марганцем составы снижают подверженность ценовым скачкам и проблемам этического снабжения.

Литий-железо-фосфат резко растет на основе надежной безопасности, обильного снабжения сырьем и более низкой стоимости, привлекая бюджетные сегменты и тяжелые коммерческие автомобили. Натрий-ионные элементы, растущие со среднегодовым темпом роста 44,16%, открывают работу при низких температурах до −40 °C и переносят частые циклы быстрой зарядки. Их почти нулевое содержание лития буферизует ценовые риски и позволяет использование внутренних ресурсов в регионах, лишенных литиевых запасов. Гибридные батареи, сочетающие натрий-ионные и литий-ионные, оптимизируют стоимость при сохранении производительности, создавая архитектурный мост к полному переходу на натрий-ионные, когда плотность достигнет 200 Вт·ч/кг.

По типу транспортных средств: коммерческий транспорт движет самым быстрым ростом

Легковые автомобили доминируют в выручке с долей 72,54% в 2024 году. Субсидии, расширение модельных линеек и падение цен на батареи делают электрические седаны и кроссоверы доступными для массовых потребителей. Плотность зарядной инфраструктуры в городах и вдоль коридоров устраняет тревогу запаса хода, закрепляя траектории внедрения.

Коммерческие автомобили регистрируют самый быстрый среднегодовой темп роста 19,47%, поскольку операторы автопарков эксплуатируют предсказуемые рабочие циклы и преимущества общей стоимости. Высокое ежедневное использование увеличивает экономию топлива, а специализированная зарядка в депо облегчает инфраструктурные вызовы. Электрические фургоны последней мили, тракторы класса 8 с мегаваттной зарядкой и такси с заменой батарей находят применение на рынках, где зоны нулевых выбросов и сборы за заторы штрафуют автопарки внутреннего сгорания. Специализированные коммерческие батареи отдают предпочтение длительному календарному сроку службы и надежной термальной толерантности над заголовочным запасом хода, стимулируя диверсификацию химии в LFP и натрий-ионные.

По технологии движения: доминирование BEV с возрождением PHEV

Аккумуляторные электромобили представляли 71,46% рынка аккумуляторных систем для электромобилей в 2024 году и сохраняют лидирующий статус, поскольку регулирование все более поэтапно отказывается от двигателей внутреннего сгорания. Специализированные платформы BEV оптимизируют скейтбордные архитектуры, понижая центр тяжести и обеспечивая интеграцию системы продвинутой помощи водителю.

Подключаемые гибриды, растущие со среднегодовым темпом роста 14,09%, решают пробелы в инфраструктуре и психологические проблемы запаса хода в пригородных и сельских районах. Новое поколение высокоэнергетических батарей обеспечивает до 400 км запаса хода только на электричестве, снижая зависимость от бензина при сохранении дальней гибкости. Операторы автопарков в Европе эксплуатируют налоговые преимущества, связанные с долей пробега нулевых выбросов, ускоряя корпоративное внедрение PHEV. Гибридные электромобили без возможности подключения постепенно стабилизируются, поскольку потребители переходят к моделям с возможностью подключения, которые максимизируют право на льготы.

Географический анализ

Азиатско-Тихоокеанский регион сохранил долю 64,32% рынка аккумуляторных систем для электромобилей в 2024 году, закрепленную интегрированной цепочкой поставок, которая простирается от переработки полезных ископаемых через сборку элементов до производства автомобилей. Один только Китай поддерживает значительный рост до 2030 года, поскольку внутренний спрос остается сильным, а экспорт растет, особенно в Юго-Восточную Азию и Латинскую Америку. Япония продвигает твердотельные исследования, в то время как Корея поворачивается к химии с высоким содержанием марганца для восстановления конкурентоспособности. Выравнивание государственных стимулов и скоординированные расходы на инфраструктуру продолжают укреплять региональную экосистему.

Северная Америка регистрирует второй по величине рынок, Закон о снижении инфляции направляет 369 млрд долларов США в финансирование чистой энергии и устанавливает эскалирующие пороги критически важных полезных ископаемых, создавая надежный конвейер новых гигафабрик и среднепоточных проектов переработки. Аналогично, Европа продвигается со среднегодовым темпом роста 9,40% на основе политики Зеленого курса и Европейского батарейного альянса. Стратегическая автономия движет локализованным производством катодов и сборкой элементов, финансируемой государственно-частными совместными предприятиями. Германия возглавляет исследовательские партнерства, которые продвигают кремнийсодержащие аноды, в то время как Испания и Франция фокусируются на массовом литий-железо-фосфате.

Регион Ближнего Востока и Африки показывает самый высокий региональный рост со среднегодовым темпом роста 15,74%. Саудовская Аравия инвестирует 6 млрд долларов США в интегрированный батарейный комплекс для диверсификации своей экономики и обеспечения нисходящего автомобильного производства. Объединенные Арабские Эмираты нацеливаются на 25% проникновение электромобилей к 2035 году, закрепляя строительство зарядных коридоров вдоль межэмиратских автомагистралей. Проекты ранней стадии в Гане, Марокко и Руанде выигрывают от льготного финансирования и технической помощи агентств развития, позиционируя континент для локализованной электрификации двухколесного транспорта и легкого коммерческого транспорта.

Конкурентный ландшафт

Высокая концентрация рынка сохраняется, с лидерством CATL. Его масштабное преимущество проистекает из вертикальной интеграции, которая охватывает партнерства в горнодобыче, производство элементов и сети замены батарей. BYD использует собственное производство автомобилей для оптимизации форматов лезвийных батарей, в то время как корейские действующие игроки подчеркивают химию с высоким содержанием никеля и автомобильные процессы качества для защиты премиальных ниш. Японские производители фокусируются на твердотельных патентах и экспертизе керамических сепараторов, выстраивая совместные предприятия с глобальными автопроизводителями для ускорения коммерциализации.

Технологическая дифференциация формирует стратегическое позиционирование. Китайские поставщики расширяют мощность литий-железо-фосфата для снижения ценовых точек в начальных сегментах, в то время как западные предприятия приоритизируют бескобальтовые высокомарганцевые катоды для соответствия регулятивным порогам снабжения. Интеллектуальная собственность вокруг твердотельных электролитов остается сконцентрированной среди горстки игроков, ограничивая быстрых последователей. Тем временем бизнес-модели батарея-как-услуга, которые отделяют владение элементами от автомобилей, привлекают инвестиции платформ мобильности, создавая основу для экосистем повторяющихся доходов.

Геополитические встречные ветры теперь влияют на стратегию закупок. Правила иностранных организаций, вызывающих озабоченность, в Соединенных Штатах ограничивают право на льготы для элементов, содержащих китайские материалы. Европейские импортные тарифы и углеродные пограничные корректировки могут последовать. Следовательно, совместные предприятия, миноритарные доли участия и долгосрочные договоры поставок диверсифицируют снабжение и хеджируют риск соответствия.

Лидеры отрасли аккумуляторных систем для электромобилей

-

Panasonic Corporation

-

Samsung SDI Co Ltd

-

Contemporary Amperex Technology Co., Limited. (CATL)

-

BYD Co. Ltd.

-

LG Energy Solution Ltd.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние события в отрасли

- Апрель 2025: CATL запустила свою натрий-ионную батарею Naxtra с плотностью 175 Вт·ч/кг, 90% сохранением мощности при −40 °C и готовностью к массовому производству.

- Апрель 2025: Murata Manufacturing и QuantumScape начали сотрудничество по масштабированию керамической пленки для твердотельных сепараторов.

- Март 2025: Ведущий автопроизводитель подписал высокообъемное соглашение о поставке батарей, превышающее 100 ГВт·ч для производства в Соединенных Штатах с 2028 года.

- Февраль 2025: Volkswagen и CATL расширили свое сотрудничество в Китае для кодификации архитектуры литий-ионных батарей следующего поколения.

Область применения глобального отчета о рынке аккумуляторных систем для электромобилей

Аккумуляторная система означает полную систему накопления энергии, включая аккумуляторный элемент, аккумуляторный модуль, систему управления батареей, схему балансировки элементов, мониторинг и зондирование, систему термального управления, систему управления безопасностью и физическую интеграцию и алгоритмы и исходный код, связанные с ними.

Рынок аккумуляторных систем для электромобилей сегментирован по типу, типу транспортного средства и географии. По типу рынок сегментирован как литий-ионные, никель-металлгидридные батареи, свинцово-кислотные батареи, ультраконденсаторы и другие. По типу транспортного средства рынок сегментирован как легковые автомобили и коммерческий транспорт. По географии рынок сегментирован как Северная Америка, Европа, Азиатско-Тихоокеанский регион, Южная Америка и Ближний Восток и Африка.

Отчет предлагает размер рынка и прогнозы для всех вышеуказанных сегментов в стоимостном выражении (доллары США).

| Литий-ионные |

| Никель-металлгидридные |

| Свинцово-кислотные |

| Ультраконденсаторы |

| Твердотельные и другие |

| NMC |

| NCA |

| LFP |

| LMO |

| Натрий-ионные и перспективные |

| Легковые автомобили |

| Коммерческий транспорт |

| Аккумуляторный электромобиль (BEV) |

| Подключаемый гибридный электромобиль (PHEV) |

| Гибридный электромобиль (HEV) |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Остальная Северная Америка | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Нидерланды | |

| Россия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Южная Корея | |

| Индия | |

| Австралия | |

| Таиланд | |

| Ближний Восток и Африка | Саудовская Аравия |

| Объединенные Арабские Эмираты | |

| Турция | |

| Южная Африка | |

| Египет | |

| Остальной Ближний Восток и Африка |

| По типу аккумуляторов | Литий-ионные | |

| Никель-металлгидридные | ||

| Свинцово-кислотные | ||

| Ультраконденсаторы | ||

| Твердотельные и другие | ||

| По химическому составу аккумуляторов | NMC | |

| NCA | ||

| LFP | ||

| LMO | ||

| Натрий-ионные и перспективные | ||

| По типу транспортных средств | Легковые автомобили | |

| Коммерческий транспорт | ||

| По технологии движения | Аккумуляторный электромобиль (BEV) | |

| Подключаемый гибридный электромобиль (PHEV) | ||

| Гибридный электромобиль (HEV) | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Остальная Северная Америка | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Нидерланды | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Южная Корея | ||

| Индия | ||

| Австралия | ||

| Таиланд | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Объединенные Арабские Эмираты | ||

| Турция | ||

| Южная Африка | ||

| Египет | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, освещенные в отчете

Почему Азиатско-Тихоокеанский регион является крупнейшим региональным участником рынка аккумуляторных систем для электромобилей?

Интегрированная цепочка поставок от переработки полезных ископаемых до сборки автомобилей, в сочетании с агрессивными субсидиями на покупку и расходами на инфраструктуру, позволяет региону контролировать 64,32% глобальной выручки.

Какая химия набирает самую быструю динамику после литий-ионной?

Натрий-ионные демонстрируют самый высокий среднегодовой темп роста 44,16% благодаря низкостоимостному сырью и надежной производительности при низких температурах.

Как твердотельные батареи повлияют на рост рынка к 2030 году?

Твердотельные элементы растут со среднегодовым темпом роста 39,92%, повышая плотность энергии и безопасность; ожидается, что они захватят материальную долю, когда производственная стоимость приблизится к паритету с литий-ионными батареями.

Что сдерживает отрасль аккумуляторных систем для электромобилей, несмотря на сильный спрос?

Концентрация критически важных полезных ископаемых, отзывы из-за теплового разгона и развивающиеся торговые барьеры коллективно влияют на прогноз среднегодового темпа роста.

Какой сегмент транспортных средств предлагает наиболее привлекательную возможность роста?

Коммерческий транспорт лидирует со среднегодовым темпом роста 19,47%, поскольку операторы автопарков получают быстрые преимущества общей стоимости владения и соответствуют мандатам зон нулевых выбросов.

Последнее обновление страницы: