Размер и доля фармацевтического рынка Австралии

Анализ фармацевтического рынка Австралии от Mordor Intelligence

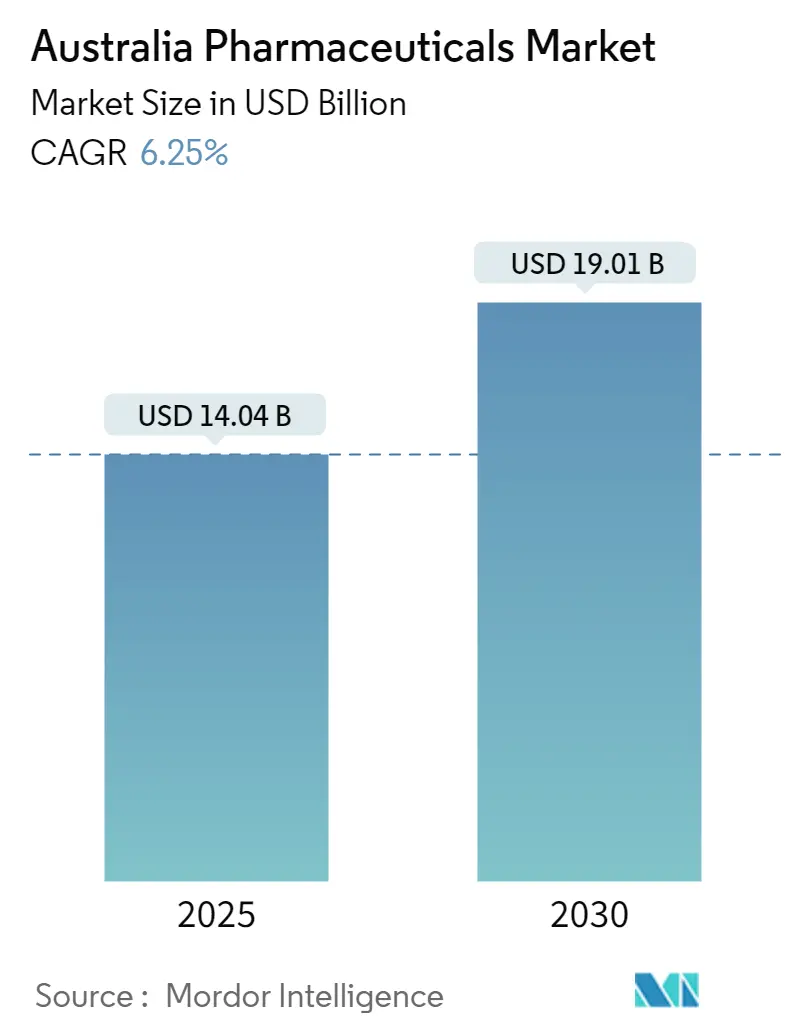

Размер фармацевтического рынка Австралии достиг 14,04 млрд долларов США в 2025 году, и прогнозируется его расширение со среднегодовым темпом роста 6,25%, увеличив доходы до 19,01 млрд долларов США к 2030 году. Устойчивый спрос обусловлен растущей когортой пожилых людей, увеличением распространенности хронических заболеваний и активизацией государственных инвестиций в рамках Схемы льготных лекарственных средств (PBS). В то же время приоритетные процедуры рассмотрения в Управлении терапевтических товаров (TGA) и поэтапная подача документов для терапий редких заболеваний сокращают регуляторные сроки, обеспечивая более быструю коммерциализацию высокоценных биологических препаратов. Устойчивость цепочки поставок также улучшается, поскольку государственные гранты стимулируют внутреннее производство противомикробных препаратов, инъекционных препаратов и мРНК-вакцин, сокращая 90%-ную зависимость Австралии от импорта активных фармацевтических ингредиентов (АФИ). Внедрение цифрового здравоохранения завершает картину роста: более 219 млн электронных рецептов было выписано с 2020 года, ускоряя переход к онлайн и гибридным моделям отпуска, которые повышают приверженность к лечению и снижают расходы на отпуск лекарств.

Ключевые выводы отчета

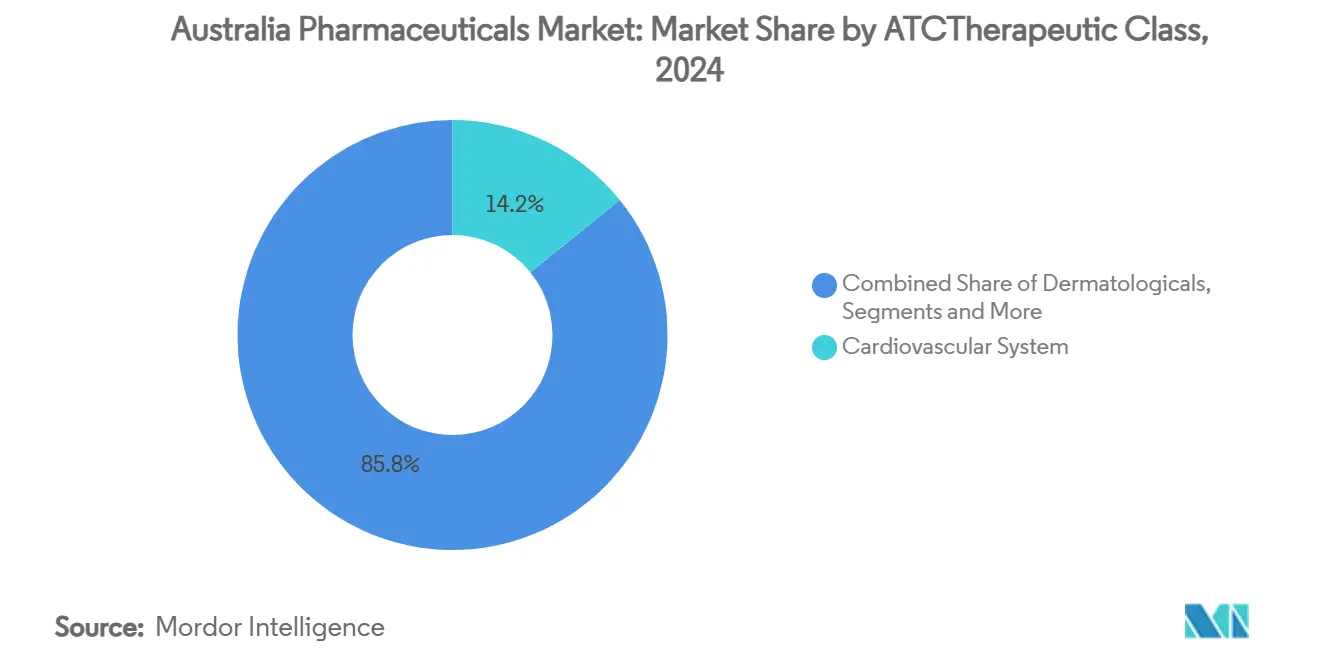

- По классификации АТС/Терапевтическим классам сердечно-сосудистые препараты заняли 14,26% доли фармацевтического рынка Австралии в 2024 году, в то время как онкологические препараты развиваются со среднегодовым темпом роста 7,31% до 2030 года.

- По типу препаратов рецептурные лекарства держали 86,58% доли фармацевтического рынка Австралии в 2024 году; безрецептурные препараты движутся к среднегодовому темпу роста 6,87% до 2030 года.

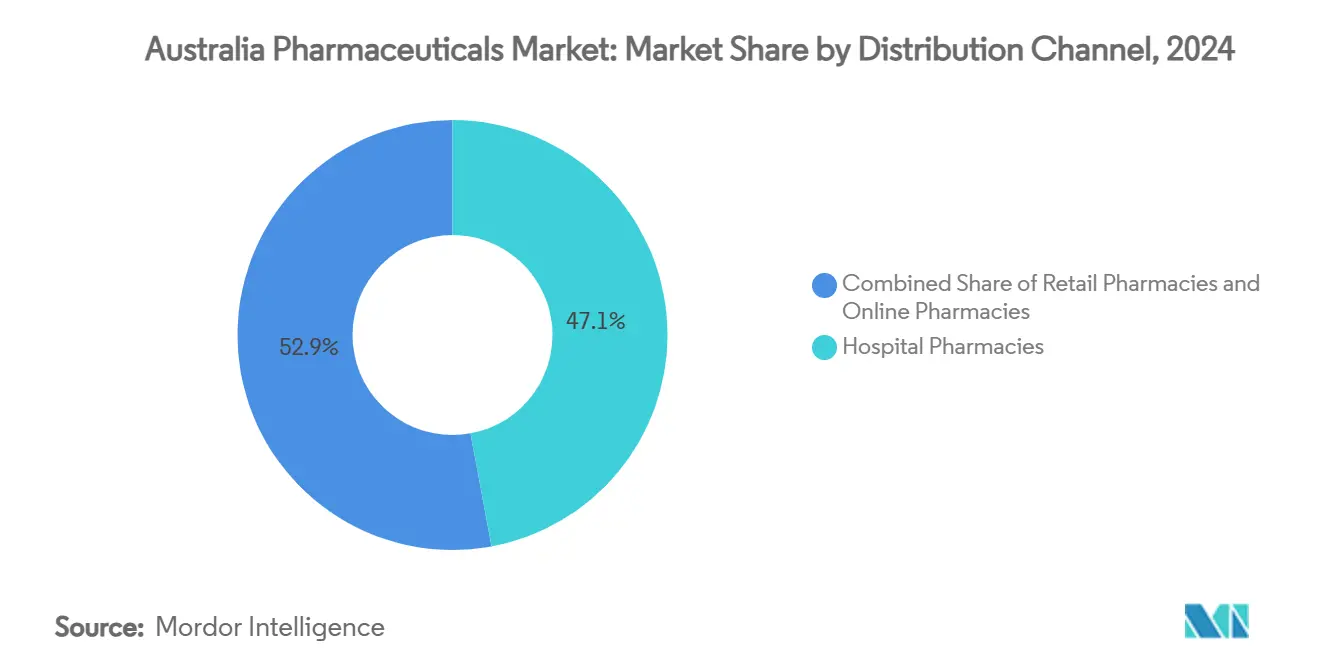

- По каналам дистрибуции больничные аптеки составляли 47,19% размера фармацевтического рынка Австралии в 2024 году, в то время как онлайн-аптеки представляют быстрорастущий канал со среднегодовым темпом роста 7,25%.

- По лекарственным формам таблетки занимали 52,15% доли размера фармацевтического рынка Австралии в 2024 году; прогнозируется расширение инъекционных препаратов со среднегодовым темпом роста 7,05% в период 2025-2030 гг.

Тенденции и аналитические данные фармацевтического рынка Австралии

Анализ влияния драйверов

| Драйвер | (~ ) % Влияние на прогноз среднегодового темпа роста | Географическая актуальность | Временные рамки влияния |

|---|---|---|---|

| Растущее пожилое население и бремя хронических заболеваний | +1.8% | Национальный - мегаполисы | Долгосрочно (≥ 4 лет) |

| Сильное государственное финансирование через расширения PBS | +1.2% | Национальный - повышение доступности в сельской местности | Среднесрочно (2-4 года) |

| Растущее внедрение биологических препаратов и биоаналогов | +0.9% | Национальный - раннее внедрение в мегаполисах | Среднесрочно (2-4 года) |

| Цифровое здравоохранение и электронные рецепты улучшают приверженность | +0.7% | Национальный - ускорение в городах | Краткосрочно (≤ 2 лет) |

| Стимулы по возврату производства | +0.5% | Национальный - промышленные центры | Долгосрочно (≥ 4 лет) |

| Расширение экосистемы клинических исследований обеспечивает ранний доступ | +0.4% | Национальный - исследовательские центры | Среднесрочно (2-4 года) |

| Источник: Mordor Intelligence | |||

Растущее пожилое население и бремя хронических заболеваний

Австралийская когорта старше 65 лет уже превышает 4,2 млн человек и, по прогнозам, увеличит расходы на здравоохранение в шесть раз к 2063 году; только сердечно-сосудистые заболевания затрагивают 1,2 млн человек, а расходы на управление диабетом достигли 1,2 млрд австралийских долларов в 2024 году. Сложная полифармакотерапия, связанная с мультиморбидностью, стимулирует повторные назначения, о чем свидетельствует рост доходов от иммуноглобулина на 20% в 2024 году. Недавно введенный 60-дневный отпуск нацелен на сокращение визитов пациентов, но внедрение остается на уровне 30% подходящих рецептов из-за инерции клиницистов. Взаимодействие старения, хронических заболеваний и упрощенных пополнений запасов генерирует устойчивый спрос, который защищает фармацевтический рынок Австралии от макроэкономических спадов.

Сильное государственное финансирование через расширения PBS

Федеральные фармацевтические расходы должны вырасти с 13 млрд долларов США до 21 млрд долларов США к 2031 году при содействии 264 новых или измененных позиций PBS, утвержденных с июля 2022 года. Годовые доплаты пациентов ограничены 25 австралийскими долларами до 2029 года, поддерживая справедливый доступ к высокоценным онкологическим препаратам, таким как трастузумаб дерукстекан, цена PBS которого упала с более чем 160 000 долларов США до 31,60 австралийских доллара за рецепт. [1]Министерство здравоохранения правительства Австралии, "Продлевающий жизнь препарат для рака молочной железы получает расширенный доступ в PBS," health.gov.au Планируемые реформы оценки медицинских технологий обещают включение в PBS в течение шести месяцев для превосходных продуктов, ускоряя конверсию доходов для 90% квалифицирующихся заявок.

Растущее внедрение биологических препаратов и биоаналогов

Упрощенные пути TGA расширили внедрение биоаналогов: биоаналоги трастузумаба и бевацизумаба стоимостью 80 млн австралийских долларов вышли на рынок в рамках альянса Biocon-Sandoz. Процессы предварительной регистрации теперь нацелены на 220 рабочих дней, облегчая вход новых иммунотерапий, таких как тислелизумаб для рака легких и пищевода. Поскольку биоаналоги, экономящие расходы, получают предпочтение в формулярах, биологические инновации остаются сильными с агонистами рецепторов GLP-1 и генными терапиями, продвигающимися через пайплайны рассмотрения.

Цифровое здравоохранение и электронные рецепты улучшают приверженность

Более 219 млн электронных рецептов было отпущено с 2020 года при поддержке инвестиций в инфраструктуру в размере 111,8 млн австралийских долларов, которые связывают назначающих врачей, аптеки и пациентов по всей стране. Функции Активного списка рецептов позволяют управлять несколькими рецептами через каналы, усиливая приверженность при сокращении ошибок транскрипции. Регуляторные органы, однако, предупреждают против асинхронного назначения с поддержкой ИИ после роста жалоб на телемедицину, побуждая к новым руководящим принципам, которые требуют надзора клинициста в реальном времени.

Анализ влияния ограничений

| Ограничение | (~ ) % Влияние на прогноз среднегодового темпа роста | Географическая актуальность | Временные рамки влияния |

|---|---|---|---|

| Строгие регуляторные сроки TGA и затраты на соответствие | -0.8% | Национальный | Среднесрочно (2-4 года) |

| Контроль цен PBS сжимает маржу | -0.6% | Национальный | Долгосрочно (≥ 4 лет) |

| Уязвимость цепочки поставок к импортным АФИ | -0.5% | Национальный | Среднесрочно (2-4 года) |

| Разрывы в доступности среди молодых демографических групп | -0.3% | Национальный | Долгосрочно (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Строгие регуляторные сроки TGA и затраты на соответствие

Стандартные одобрения рецептурных препаратов требуют 255 рабочих дней, и даже приоритетные рассмотрения занимают 150 дней, продлевая сжигание денежных средств для инновационных терапий [2]Управление терапевтических товаров, "Подача заявки на рецептурное лекарство через путь приоритетного рассмотрения," tga.gov.au. Обязательные подачи eCTD и высокорисковые аудиты дополнительно увеличивают расходы на соответствие, особенно для малых и средних спонсоров, не имеющих внутренних регуляторных возможностей.

Контроль цен PBS сжимает маржу

Правила раскрытия цен связывают возмещения PBS с фактическими рыночными ценами, сокращая доходы оригинаторов, как только на рынок входит генерическая конкуренция. Расходы на статины, например, упали с 1,1 млрд австралийских долларов в 2011 году до 167,7 млн австралийских долларов в 2022 году несмотря на стабильные объемы. Одноразовая наценка в рамках Гарантии безопасности поставок лекарств частично компенсирует тонкие маржи, но требует четырех-шестимесячного складского запаса, который связывает оборотный капитал.

Сегментный анализ

По классификации АТС/Терапевтическим классам: Онкология опережает, сердечно-сосудистые закрепляют объем

Сегмент сердечно-сосудистой системы генерировал 14,26% размера фармацевтического рынка Австралии в 2024 году, поддерживаемый 1,2 млн диагностированных пациентов и запуском PBS NEXLETOL, пероральной LDL-снижающей терапии, обеспеченной в рамках эксклюзивного лицензионного пакта CSL Seqirus [3]Репортеры Biotech Dispatch, "CSL Seqirus обеспечивает права на коммерциализацию в Австралии-НЗ холестерин-снижающей терапии," biotechdispatch.com.au. Доходы от онкологии, между тем, растут со среднегодовым темпом роста 7,31% до 2030 года, движимые возмещениями PBS для антитело-лекарственных конъюгатов, таких как трастузумаб дерукстекан и ингибиторы контрольных точек, как тислелизумаб.

Конкурентная интенсивность наивысшая в онкологии, где местная плотность клинических исследований и ускоренные пути TGA сокращают цикл от скамьи до постели. Сердечно-сосудистые терапии полагаются на инкрементальные инновации и распространенность болезней образа жизни, предлагая стабильные денежные потоки, но сталкиваясь с более широким риском эрозии цен. Оба сегмента выигрывают от массового внедрения биологических препаратов, но онкология требует премиальных цен, которые поддерживают общий рост фармацевтического рынка Австралии.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По типу препаратов: Доминирование рецептурных, импульс безрецептурных

Рецептурные лекарства захватили 86,58% доли фармацевтического рынка Австралии в 2024 году, отражая модель субсидирования PBS, которая направляет спрос через врачебные рецепты. Безрецептурные (OTC) препараты набирают тракцию со среднегодовым темпом роста 6,87%, поскольку понижение в расписании мигреневых и аллергических терапий и пилотные программы назначения фармацевтов расширяют доступ.

Рецептурный сегмент растет в тандеме с развертыванием биоаналогов - каждый новый биоаналог сокращает средние расходы PBS примерно на 25% в затрагиваемом классе - в то время как сегмент OTC получает прибыль от тенденций самообслуживания среди цифрово-активных потребителей. Вместе взятые, двойные каналы диверсифицируют доходы и смягчают ценовое давление PBS, усиливая долгосрочную устойчивость фармацевтического рынка Австралии.

По каналам дистрибуции: Больницы лидируют, онлайн растет

Больничные аптеки держали 47,19% размера фармацевтического рынка Австралии в 2024 году на основе сложных раковых инфузий, биологических препаратов и лекарств интенсивной терапии. Онлайн-аптеки показывают самый быстрый среднегодовой темп роста 7,25%, движимые законодательством об электронных рецептах, которое позволяет отправлять рецепты по электронной почте или СМС в любую лицензированную аптеку по всей стране.

В то время как больницы сохраняют твердую позицию в онкологии и лекарствах острой помощи, электронные коммерческие игроки захватывают пополнения для хронических заболеваний и категории благополучия, изменяя логистику последней мили. Гибридные модели отпуска, которые сочетают больничные, розничные и онлайн каналы, переопределят сложность цепочки поставок и усилят конкуренцию за лояльность пациентов в рамках фармацевтического рынка Австралии.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По лекарственным формам: Инъекционные ускоряются

Таблетки остались рабочей лошадкой с 52,15% долей в 2024 году, но инъекционные препараты масштабируются со среднегодовым темпом роста 7,05%, поскольку биологические препараты и генные терапии распространяются. Модернизация Pfizer в Мельбурне за 150 млн долларов США добавляет автоматизированные линии наполнения-укупорки для противомикробных препаратов, в то время как расширение IV-жидкостей Baxter поднимает национальное производство до 80 млн единиц к 2027 году.

Рост инъекционных препаратов подчеркивает поворот к прецизионной медицине, с внутренними мощностями, смягчающими риски холодовой цепи и импортных узких мест. Таблетки сохранят лидерство по объему, но маржинальная выгода все больше мигрирует к высокосложным инъекционным препаратам, которые повышают терапевтическую ценность на дозу в рамках фармацевтического рынка Австралии.

Географический анализ

Мегаполисы - Сидней, Мельбурн и Брисбен - стимулируют внедрение инноваций, составляют большинство активности клинических исследований и размещают флагманские производственные проекты, такие как завод мРНК Moderna, который может выпускать 100 млн доз ежегодно. Региональная диверсификация принимает форму, поскольку завод Noumed за 100 млн долларов США в Южной Австралии и площадка IV-жидкостей Baxter в Западном Сиднее снижают риски концентрации в одном штате.

Телемедицина и электронные рецепты закрывают разрывы доступа между сельскими и городскими районами, но сохраняющиеся дефициты в доступности специалистов удерживают внедрение PBS ниже в отдаленных областях. Федеральные программы безопасности цепочки поставок требуют шестимесячных запасов критических позиций PBS, обеспечивая общенациональное покрытие во время импортных шоков.

Глядя вперед, пилотные программы назначения фармацевтов под руководством штатов в Квинсленде и Виктории дополнительно децентрализуют первичную помощь и наклонят канальный микс к общественным аптекам - особенно для поддерживающих препаратов хронических заболеваний - поддерживая сбалансированное географическое расширение по всему фармацевтическому рынку Австралии.

Конкурентный ландшафт

Рынок показывает умеренную концентрацию: многонациональные компании, такие как Pfizer, Novartis и AstraZeneca, доминируют в высокоценных сегментах, но отечественный чемпион CSL поддерживает лидерство в плазменных производных и вакцинах от гриппа. Доходы CSL в 2024 году выросли на 20% за счет спроса на иммуноглобулин, хотя потенциальные торговые тарифы могут сжать бюджеты НИОКР.

Партнерства множатся: CSL Seqirus лицензировала терапии холестерина NEXLETOL (целевая популяция 1,2 млн) от Esperion, в то время как Biocon и Sandoz объединили усилия по онкологическим биоаналогам стоимостью 80 млн австралийских долларов. Производственные инновации становятся возникающим дифференциатором; роботизированные линии Pfizer и инновационный центр Zorzi Ego Pharmaceutical за 156 млн австралийских долларов подчеркивают поворот к продвинутым, экономически эффективным производственным площадкам.

Нишевые биотехи, такие как Telix Pharmaceuticals и Starpharma, используют регуляторные быстрые треки для радиотераностики и платформ доставки на основе дендримеров, соответственно, создавая цели поглощения для глобальных мейджоров, стремящихся диверсифицировать пайплайны. В целом, конкурентный успех зависит от экспертизы возмещения PBS, генерации фармакоэкономических доказательств и устойчивой архитектуры цепочки поставок, которая может соответствовать строгим пороговым значениям Гарантии безопасности поставок лекарств.

Лидеры фармацевтической индустрии Австралии

-

Abbvie Inc.

-

Amgen Inc.

-

AstraZeneca plc

-

Eli Lilly & Co.

-

Pfizer Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые события

- Июль 2025: Neuraxpharm запускает новое австралийское подразделение, сосредоточенное на терапиях ЦНС, под руководством Авендрана Найду.

- Июль 2025: Ego Pharmaceuticals открывает модернизацию за 156 млн долларов США на десятилетие, включая инновационный центр Zorzi.

- Май 2025: Teva Pharma Australia представляет Radicava (эдаравон) для БАС после лицензирования Mitsubishi Tanabe.

- Август 2024: Novo Nordisk развертывает инъекции Wegovy для похудения в Австралии, отмечая свой 12-й глобальный запуск.

Область действия отчета по фармацевтическому рынку Австралии

Согласно области действия данного отчета, фармацевтические препараты относятся к рецептурным и безрецептурным лекарствам. Эти лекарства могут быть куплены частным лицом с рецептом врача или без него и безопасны для потребления при различных заболеваниях с согласия врача или без него. Фармацевтический рынок Австралии сегментирован по классификации АТС/Терапевтическим классам (Пищеварительный тракт и обмен веществ, Кровь и кроветворные органы, Сердечно-сосудистая система, Дерматологические препараты, Мочеполовая система и половые гормоны, Системные гормональные препараты, Противоинфекционные средства для системного применения, Противоопухолевые и иммуномодулирующие средства, Костно-мышечная система, Нервная система, Противопаразитарные средства, Инсектициды и Репелленты, Дыхательная система, Органы чувств и Другие терапевтические классы), типу препаратов (Брендовые и Генерики) и типу назначения (Рецептурные препараты (Rx) и Безрецептурные препараты (OTC)). Отчет предлагает стоимость (в млн долларов США) для вышеуказанных сегментов.

| Пищеварительный тракт и обмен веществ |

| Кровь и кроветворные органы |

| Сердечно-сосудистая система |

| Дерматологические препараты |

| Мочеполовая система и половые гормоны |

| Системные гормональные препараты |

| Противоинфекционные средства для системного применения |

| Противоопухолевые и иммуномодулирующие средства |

| Другие терапевтические классы |

| Брендовые |

| Генерики |

| Таблетки |

| Капсулы |

| Инъекционные препараты |

| Прочие (Топикальные, Пластыри и т.д.) |

| Больничные аптеки |

| Розничные аптеки |

| Онлайн-аптеки |

| По классификации АТС / Терапевтическим классам | Пищеварительный тракт и обмен веществ |

| Кровь и кроветворные органы | |

| Сердечно-сосудистая система | |

| Дерматологические препараты | |

| Мочеполовая система и половые гормоны | |

| Системные гормональные препараты | |

| Противоинфекционные средства для системного применения | |

| Противоопухолевые и иммуномодулирующие средства | |

| Другие терапевтические классы | |

| По типу препаратов | Брендовые |

| Генерики | |

| По лекарственным формам | Таблетки |

| Капсулы | |

| Инъекционные препараты | |

| Прочие (Топикальные, Пластыри и т.д.) | |

| По каналам дистрибуции | Больничные аптеки |

| Розничные аптеки | |

| Онлайн-аптеки |

Ключевые вопросы, отвеченные в отчете

Каков размер фармацевтического рынка Австралии?

Ожидается, что размер фармацевтического рынка Австралии достигнет 14,04 млрд долларов США в 2025 году и будет расти со среднегодовым темпом роста 6,25%, достигнув 19,01 млрд долларов США к 2030 году.

Какой терапевтический класс расширяется быстрее всего в Австралии?

Онкологические лекарства растут со среднегодовым темпом роста 7,31% до 2030 года, опережая все другие сегменты.

Кто являются ключевыми игроками на фармацевтическом рынке Австралии?

Abbvie Inc., Amgen Inc., AstraZeneca plc, Eli Lilly & Co. и Pfizer Inc. являются основными компаниями, работающими на фармацевтическом рынке Австралии.

Почему инъекционные препараты набирают долю?

Растущие одобрения биологических препаратов и генных терапий требуют инъекционной доставки, побуждая к отечественным инвестициям в мощности наполнения-укупорки.

Последнее обновление страницы: