Анализ рынка ударных вертолетов

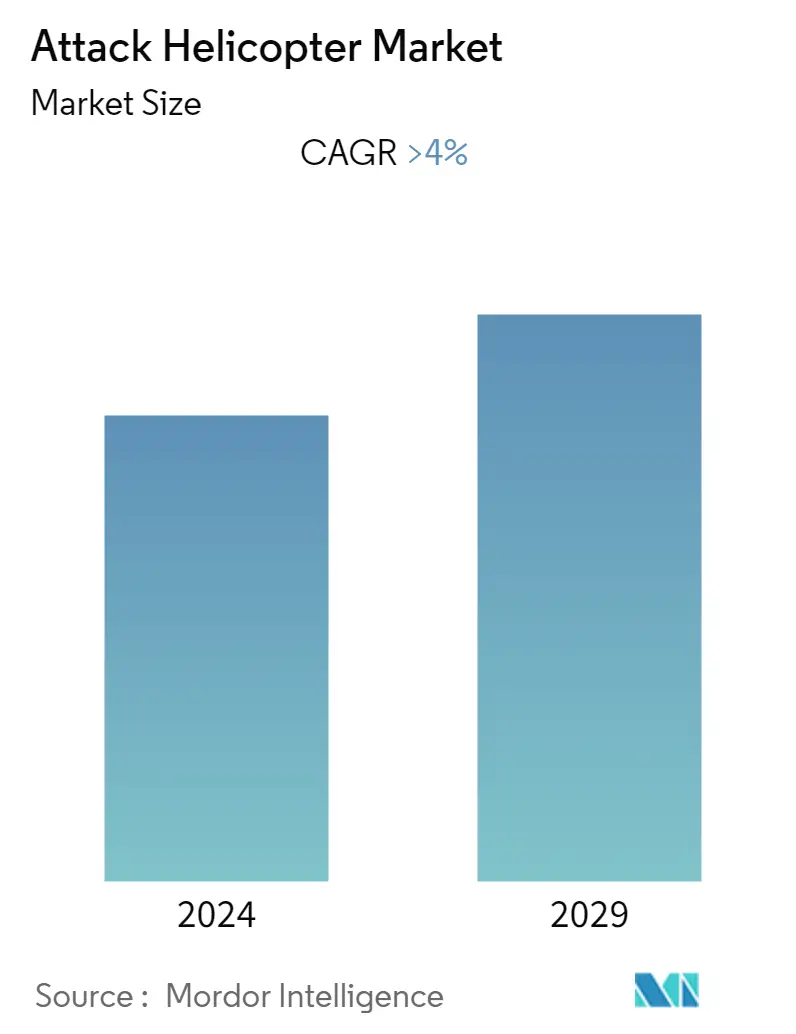

Ожидается, что в течение прогнозируемого периода (2020–2025 гг.) на рынке ударных вертолетов среднегодовой темп роста составит более 4%.

- Увеличение военных расходов, вызванное ростом политической и географической напряженности между странами, привело к увеличению закупок в таких странах, как Индия, Кувейт, Катар, Австралия, Россия и Объединенные Арабские Эмираты, среди других, для усиления своих боевых действий. возможности. Это является основным драйвером развития рынка ударных вертолетов.

- Кроме того, ожидается, что планы модернизации флота стран новыми и современными ударными вертолетами будут способствовать росту рынка в течение прогнозируемого периода.

- Ожидается, что рост партнерских отношений между местными и глобальными игроками для снижения производственных затрат и улучшения скорости поставок будет способствовать дальнейшему росту рынка в течение прогнозируемого периода.

Тенденции рынка ударных вертолетов

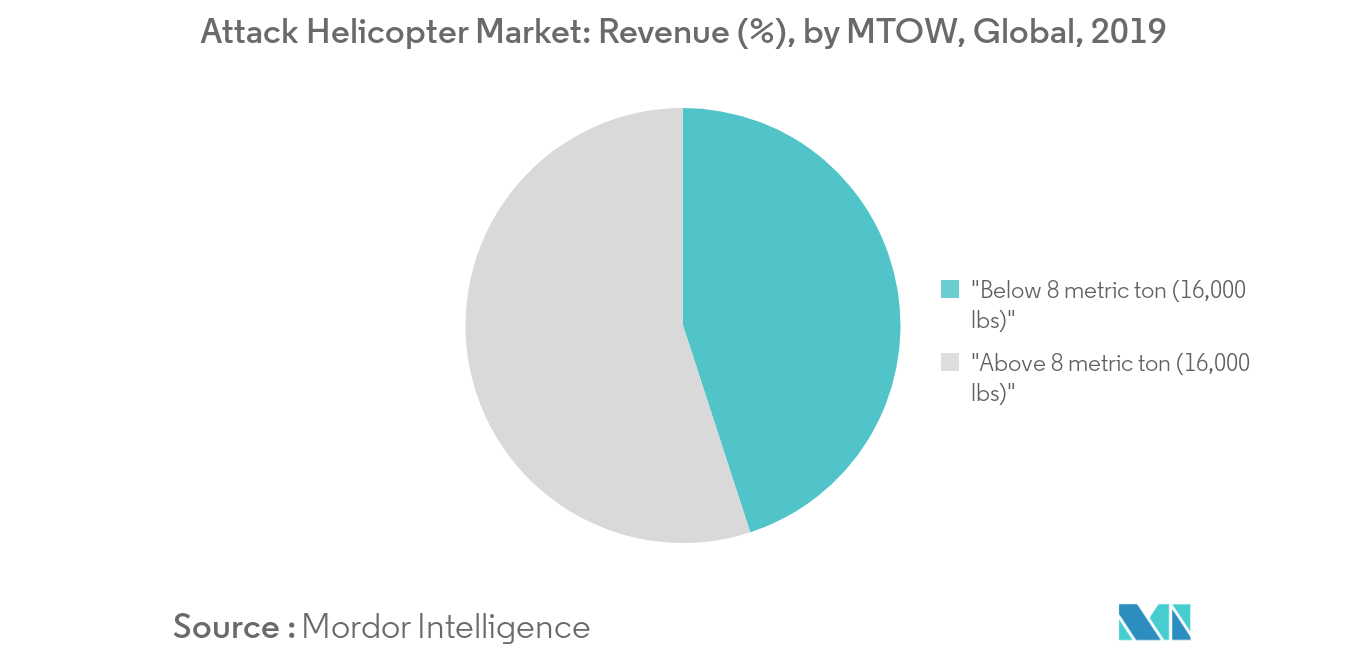

Сегмент грузоподъемностью более 8 метрических тонн (16 000 фунтов) ожидает наибольший рост в течение прогнозируемого периода

- Ожидается, что в сегменте ударных вертолетов массой более 8 метрических тонн (16 000 фунтов) в течение прогнозируемого периода будет зарегистрирован самый высокий среднегодовой темп роста. Растущий спрос на вертолеты, такие как Ка-50, Ми-28, Ми-35, Bell AH-1Z Viper и Boeing AH-64 Apache, среди прочих, вероятно, будет способствовать росту этого сегмента в течение прогнозируемого периода.

- В марте 2017 года США заключили с компанией Boeing пятилетний контракт на сумму 3,4 млрд долларов США на поставку 268 вертолетов AH-64E (24 новых и 244 модернизированных), а Россия планирует к 2019 году закупить более 100 вертолетов Ка-52 вместе с закупками. Ми-28Н, Ми-17 и Ми-26 для дальнейшего расширения парка боевых вертолетов.

- Более того, Турция планирует самостоятельно производить тяжелые ударные вертолеты, что, вероятно, будет способствовать дальнейшему росту этого сегмента в будущем.

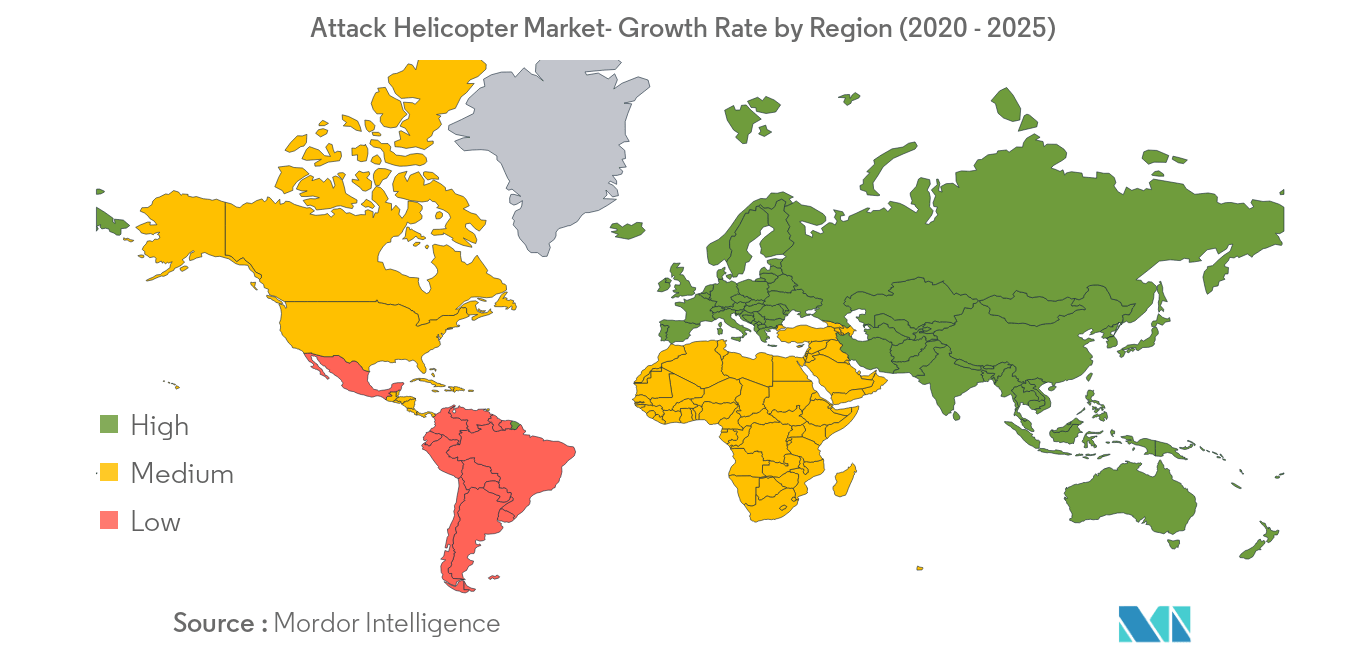

Ожидается, что Азиатско-Тихоокеанский регион будет генерировать самый высокий спрос в течение прогнозируемого периода.

- Ожидается, что в течение прогнозируемого периода Азиатско-Тихоокеанский регион будет генерировать самый высокий спрос на ударные вертолеты. Рост в этом регионе в основном обусловлен растущей географической напряженностью между странами, что стимулирует рост военных расходов на усиление защиты их границ. Для этого страны закупают новые вертолеты и модернизируют свой парк ударных вертолетов, чтобы усилить их боевые возможности.

- Например, в июле 2019 года Министерство обороны Австралии опубликовало запрос на информацию (RFI) для будущего плана приобретения около 29 ударных вертолетов для замены 22 вертолетов Tiger Airbus в австралийской армии. Поставки вертолетов запланированы на середину 2020-х годов.

- Кроме того, Индия заказала 22 вертолета AH-64 Apache, и первый вертолет она получила в мае 2019 года. Заказ на 22 ударных вертолета был размещен в сентябре 2015 года. При реализации таких планов закупок ожидается, что рост рынка будет самый высокий за прогнозируемый период.

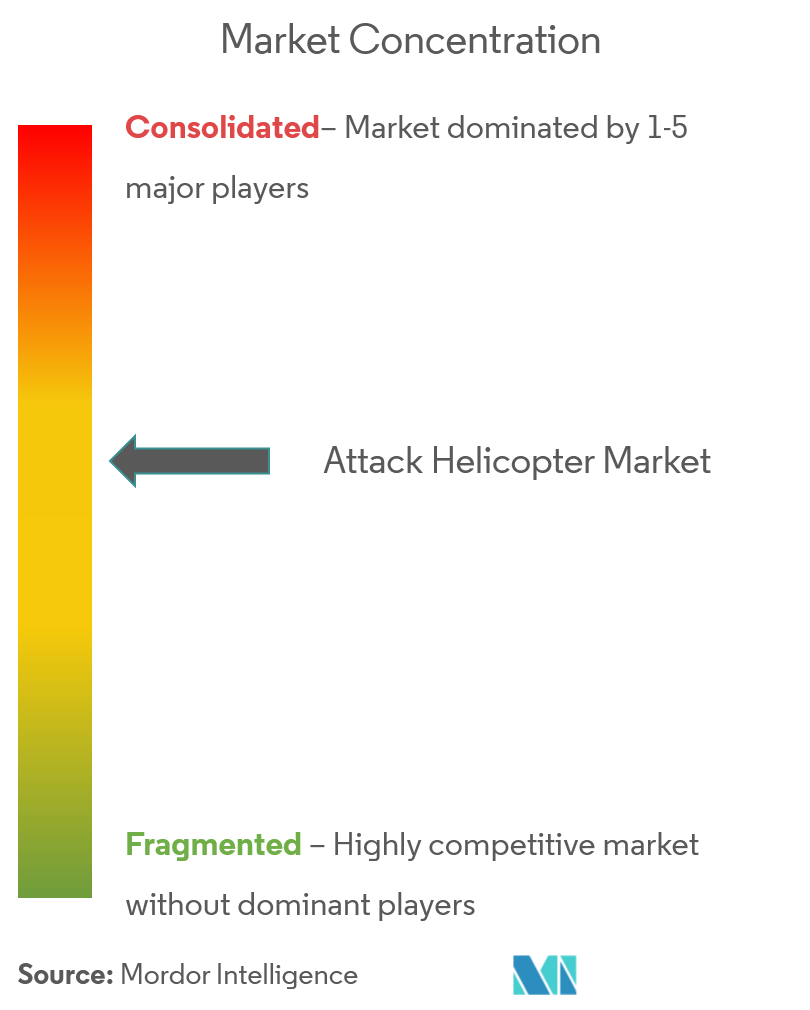

Обзор индустрии ударных вертолетов

- Видными игроками на рынке ударных вертолетов являются Вертолеты России, The Boeing Company, Lockheed Martin Corporation, Airbus SE и Textron Inc. Крупнейшие компании сотрудничают с местными компаниями, чтобы снизить производственные затраты и улучшить скорость поставок.

- Например, компании Boeing и Tata Advanced Systems Ltd. создали совместное предприятие Tata Boeing Aerospace Limited (TBAL) для производства вертолетов Apache в Индии. В марте 2018 года TBAL открыла завод площадью более 14 000 квадратных метров по производству фюзеляжей для вертолета AH-64 Apache.

- Таким образом, ожидается, что растущий акцент на отечественной разработке ударных вертолетов поддержит местные компании-производители и увеличит их присутствие на рынке в будущем.

Лидеры рынка ударных вертолетов

Russian Helicopters (Rostec)

The Boeing Company

Lockheed Martin Corporation

Airbus SE

Textron Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка ударных вертолетов

В июне 2021 года Госдепартамент США одобрил возможную продажу иностранным военным правительству Австралии вертолетов AH-64E Apache и сопутствующего оборудования. Стоимость продажи оценивается в 3,5 миллиарда долларов США.

В мае 2021 года правительство Филиппин объявило, что страна заказала у компании Turkish Aerospace шесть ударных вертолетов T129B Atak. Ожидается, что поставки начнутся в третьем квартале 2021 года. Бюджет, выделенный на приобретение, составляет около 286 миллионов долларов США (13,8 миллиарда филиппинских песо).

Сегментация отрасли ударных вертолетов

Исследование рынка ударных вертолетов включает в себя:.

| Менее 8 метрических тонн (16 000 фунтов) |

| Более 8 метрических тонн (16 000 фунтов) |

| Армия |

| Военно-морской |

| Воздушные силы |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Латинская Америка | Мексика |

| Бразилия | |

| Остальная часть Латинской Америки | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Австралия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Европа | Великобритания |

| Россия | |

| Франция | |

| Остальная Европа | |

| Ближний Восток и Африка | Объединенные Арабские Эмираты |

| Саудовская Аравия | |

| Египет | |

| Остальная часть Ближнего Востока и Африки |

| По MTOW | Менее 8 метрических тонн (16 000 фунтов) | |

| Более 8 метрических тонн (16 000 фунтов) | ||

| По платформе | Армия | |

| Военно-морской | ||

| Воздушные силы | ||

| География | Северная Америка | Соединенные Штаты |

| Канада | ||

| Латинская Америка | Мексика | |

| Бразилия | ||

| Остальная часть Латинской Америки | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Австралия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Европа | Великобритания | |

| Россия | ||

| Франция | ||

| Остальная Европа | ||

| Ближний Восток и Африка | Объединенные Арабские Эмираты | |

| Саудовская Аравия | ||

| Египет | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка ударных вертолетов

Каков текущий размер рынка ударных вертолетов?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) рынок ударных вертолетов будет регистрировать среднегодовой темп роста более 4%.

Кто являются ключевыми игроками на рынке ударных вертолетов?

Russian Helicopters (Rostec), The Boeing Company, Lockheed Martin Corporation, Airbus SE, Textron Inc. – основные компании, работающие на рынке ударных вертолетов.

Какой регион на рынке Боевые вертолеты является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Боевые вертолеты?

В 2024 году наибольшая доля рынка ударных вертолетов будет приходиться на Северную Америку.

Какие годы охватывает этот рынок ударных вертолетов?

В отчете рассматривается исторический размер рынка ударных вертолетов за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка ударных вертолетов на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об индустрии ударных вертолетов

Статистические данные о доле рынка ударных вертолетов, размере и темпах роста доходов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ Attack Helicopter включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.