Размер и доля рынка упаковки из бумаги Азиатско-Тихоокеанского региона

Анализ рынка упаковки из бумаги Азиатско-Тихоокеанского региона от Mordor Intelligence

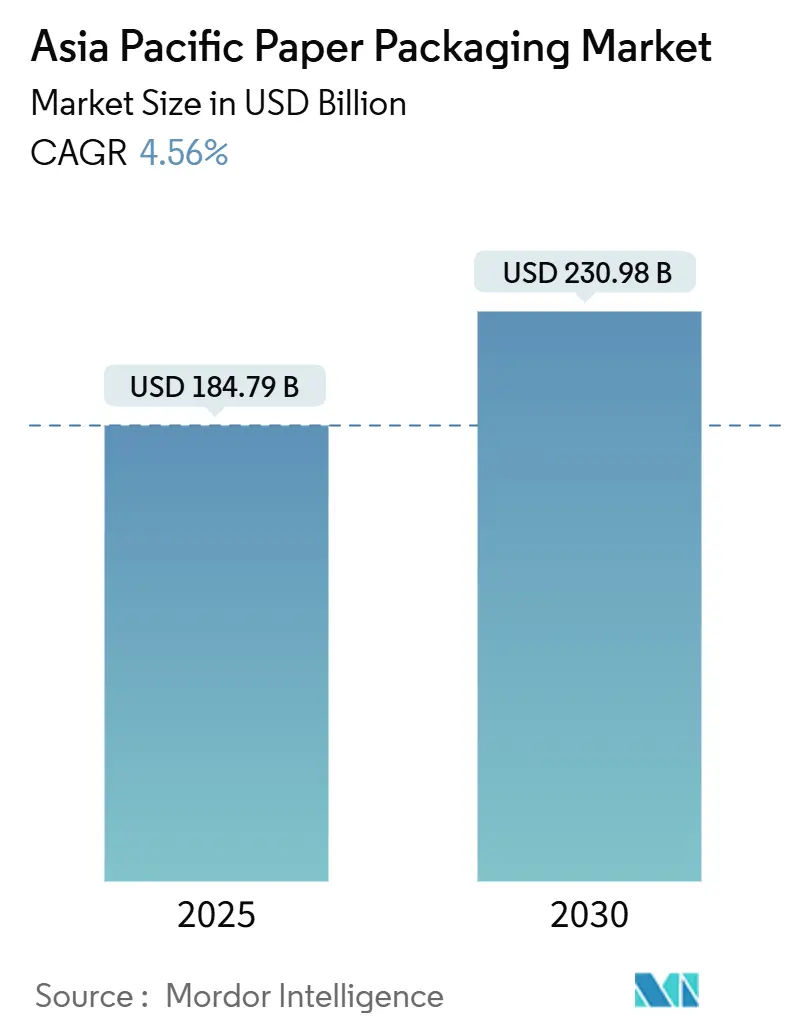

Размер рынка упаковки из бумаги Азиатско-Тихоокеанского региона достиг 184,79 миллиарда долларов США в 2025 году и прогнозируется вырасти до 230,98 миллиарда долларов США к 2030 году, отражая CAGR 4,56% за период. Интенсивная урбанизация, превышающая 60% в ведущих экономиках, в сочетании с электронной коммерцией, которая уже занимает 80% спроса на упаковку, поддерживает краткосрочное расширение объемов. Региональное принятие режимов расширенной ответственности производителя (EPR) во Вьетнаме, Австралии и Таиланде направляет капитал к переработанным сортам и высокобарьерным покрытиям, тем самым подталкивая средние продажные цены вверх при сокращении воздействия первичного волокна. Тарный картон остается основным субстратом, поскольку гофрированные форматы доминируют в логистике последней мили, однако картон быстро завоевывает популярность в премиальных потребительских товарах и регулируемых каналах здравоохранения, поскольку владельцы брендов отдают приоритет качеству печати, барьерной функциональности и устойчивости. Производители инвестируют в программное обеспечение для дизайна с поддержкой ИИ и цифровую печать малыми тиражами для удовлетворения взрывного роста SKU, даже когда колебания цен на лиственную целлюлозу и китайские избыточные мощности держат маржу под давлением.

Ключевые выводы отчета

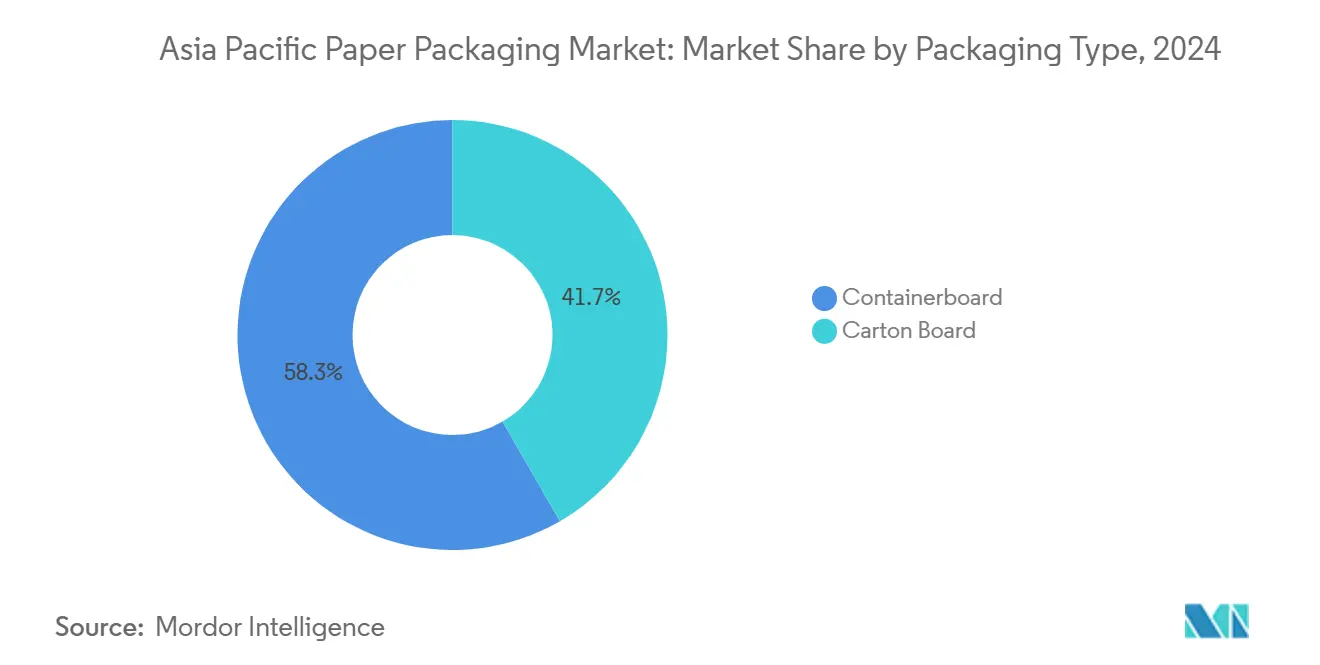

- По типу упаковки тарный картон лидировал с 58,34% доли рынка упаковки из бумаги Азиатско-Тихоокеанского региона в 2024 году, в то время как картон прогнозируется продвигаться с CAGR 5,54% к 2030 году.

- По сорту другие тестлайнеры захватили 39,56% доли размера рынка упаковки из бумаги Азиатско-Тихоокеанского региона в 2024 году; белый крафт-лайнер расширяется с CAGR 6,68% до 2030 года.

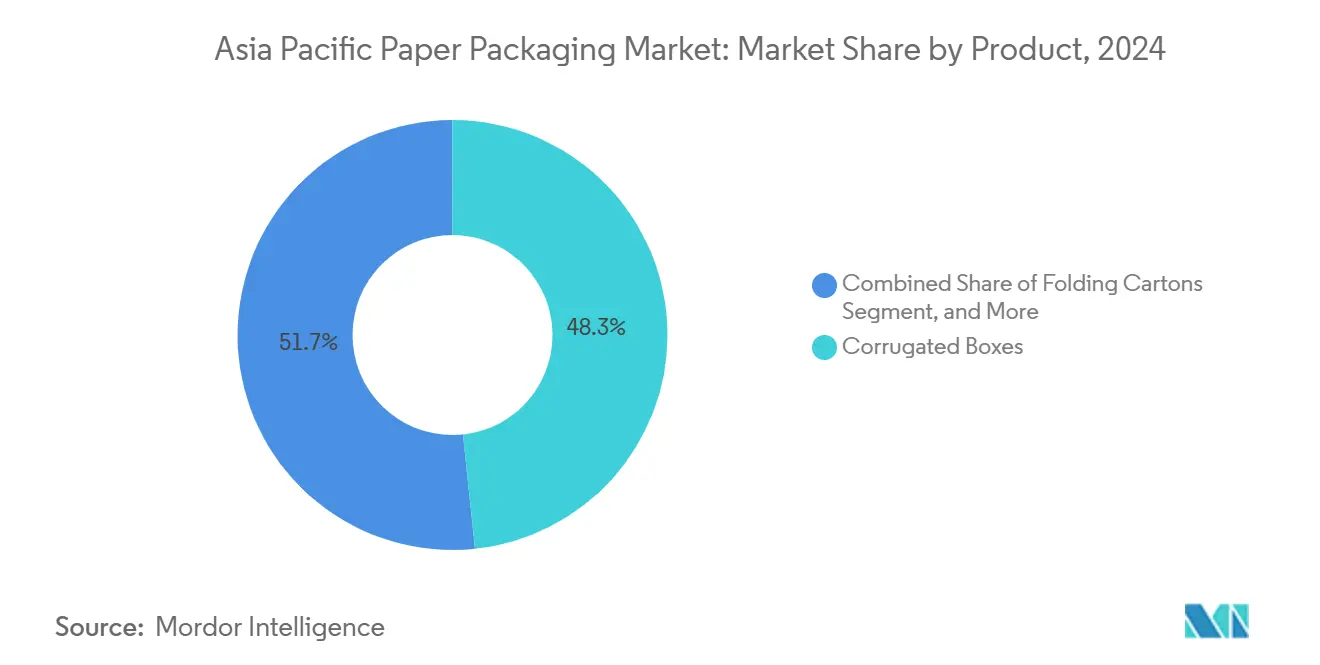

- По продукту гофрированные коробки составили 48,34% доли рынка упаковки из бумаги Азиатско-Тихоокеанского региона в 2024 году, тогда как складные коробки показывают наиболее быстрый CAGR 5,87% к 2030 году.

- По отрасли конечного потребителя продукты питания заняли 27,45% доли выручки в 2024 году, но электрика и электроника демонстрируют наивысший CAGR 8,45% в прогнозном окне.

Тенденции и insights рынка упаковки из бумаги Азиатско-Тихоокеанского региона

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Всплеск спроса на упаковку электронной коммерции | +1.2% | Глобально, с концентрацией в Китае, Индии, Юго-Восточной Азии | Краткосрочно (≤ 2 лет) |

| Быстрый переход к переработанным сортам бумаги | +0.8% | Ядро АТЭС, регулятивное распространение на развивающиеся рынки | Среднесрочно (2-4 года) |

| Расширение секторов продуктов питания, напитков и здравоохранения | +0.7% | Индия, Индонезия, Вьетнам с городской концентрацией | Среднесрочно (2-4 года) |

| Регулирование EPR и мандатов содержания по АТЭС | +0.6% | Австралия, Вьетнам, Таиланд с региональным расширением | Долгосрочно (≥ 4 лет) |

| Высокобарьерная покрытая бумага заменяет пластик | +0.5% | Япония, Австралия, Южная Корея ведут принятие | Долгосрочно (≥ 4 лет) |

| Генеративный ИИ-дизайн и печать малыми тиражами | +0.4% | Китай, Япония, Южная Корея технологические центры | Среднесрочно (2-4 года) |

| Источник: Mordor Intelligence | |||

Всплеск спроса на упаковку электронной коммерции

Гофрированные форматы теперь отправляют 80% всех посылок электронной коммерции в Азиатско-Тихоокеанском регионе, доводя годовые объемы коробок до рекордных максимумов и стимулируя конверсию заводов с газетной бумаги на переработанный тарный картон.[1]Norske Skog, "Update on Strategic Projects in Norske Skog," norskeskog.comТолько китайские экспресс-отправления сгенерировали приблизительно 22 миллиона тонн упаковочных отходов в 2024 году, побуждая муниципальные пилоты, которые субсидируют многоразовые гофрированные сумки. Региональные продавцы одновременно развертывают системы подгонки под продукт, которые сокращают использование картона до 30% без ущерба для защиты, повышая спрос на алгоритмические дизайнерские услуги. Производители поэтому создают микро-хабы, которые приближают мощности резки штампами и цифровой печати к центрам выполнения заказов, позволяя 24-часовой оборот для пользовательской графики. Усиливающаяся конкуренция в доставке в тот же день расширяет возможности для легких, высокопрочных сортов флютинга, которые снижают транспортные расходы последней мили.

Быстрый переход к переработанным сортам бумаги

Декрет EPR Вьетнама требует 20% переработки для картонной упаковки начиная с 2024 года, ускоряя инвестиции заводов в линии восстановления волокна замкнутого цикла, которые повышают мощность деинкинга. Проект регулирования Австралии 2024 года устанавливает минимальные пороги переработанного содержания для всей упаковки, перенося ответственность на владельцев брендов в случае пропуска целевых показателей и повышая спрос на сертифицированное постпотребительское волокно. Индия уже получает 70% производства бумаги из недревесных источников, предлагая отечественным преобразователям защиту от стоимости против волатильности первичной целлюлозы. Более высокая зависимость от вторичных волокон, однако, повышает энергоемкость на 15-20% из-за удаления загрязнений, побуждая заводы пилотировать ферментативные технологии очистки. Ранние адаптеры рекламируют двузначную экономию EPR-сборов, позиционируя специалистов переработанных сортов как предпочтительных поставщиков для многонациональных клиентов потребительских товаров.

Расширение секторов продуктов питания, напитков и здравоохранения

Растущие доходы и городские культуры удобства увеличивают покупки упакованных продуктов питания, в то время как регулятивные реформы стимулируют фармацевтическую сериализацию и гигиеническую выдачу. Индия нацелена на 204,81 миллиарда долларов США секторальной стоимости к 2025 году, протягивая спрос на жиростойкие складные коробки и многослойную жидкую упаковку. Позитивный список Японии для пищевых контактных материалов, действующий с июня 2025 года, увеличивает барьеры соответствия для синтетических смол и подталкивает ритейлеров к бумажным лоткам, которые соответствуют лимитам миграции. Дистрибьюторы здравоохранения специфицируют субстраты, совместимые с RFID и защищенными от взлома печатями, предпочитая покрытый картон гибким пластикам в логистике холодовой цепи. Премиумизация рынка напитков в Таиланде дополнительно катализирует принятие бумажных бутылок с биоосновными барьерными слоями, расширяя клиентскую базу для высокоплотного купстока.

Регулирование EPR и мандатов содержания по АТЭС

Правительственные вмешательства создают предсказуемый спрос на соответствующие субстраты, однако они также повышают операционную сложность для преобразователей, активных в множественных юрисдикциях. Австралия, Вьетнам и Таиланд теперь требуют отслеживаемой отчетности объемов восстановления после потребления, поощряя вертикально интегрированные фирмы приобретать объекты восстановления материалов. Производители с региональным опытом соответствия монетизируют сертификационные услуги, эффективно объединяя поставку упаковки с регулятивной гарантией. В долгосрочной перспективе обязательные пороги ожидаются поднять вверх, поддерживая стабильную ценовую реализацию для переработанного тарного картона и переработанного складного коробочного картона, которые соответствуют поэтапным стимулам. Компании, лишенные масштаба, вероятно, выйдут из убыточных сортов или создадут совместные предприятия для разделения инфраструктуры восстановления.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Волатильность цен на целлюлозу и шоки предложения | -0.9% | Глобально, с острым влиянием на импортозависимые рынки | Краткосрочно (≤ 2 лет) |

| Конкурентоспособные по стоимости гибкие пластиковые альтернативы | -0.6% | Юго-Восточная Азия, ценочувствительные применения | Среднесрочно (2-4 года) |

| Китайские избыточные мощности, вызывающие ценовые войны | -0.5% | Китай внутренний, распространение на региональный экспорт | Краткосрочно (≤ 2 лет) |

| Давление углеродной интенсивности на бумажные заводы | -0.4% | Япония, Австралия, Южная Корея со строгими целями по выбросам | Долгосрочно (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Волатильность цен на целлюлозу и шоки предложения

Лиственная целлюлоза показала в среднем 30% ценовую инфляцию в течение 2024 года, поскольку климатические события ограничили лесохозяйственную продукцию, заставив азиатские заводы объявить повышение цен на 31,50 долларов США за тонну на начало 2025 года. Девальвация валют в Индонезии и Таиланде увеличила доставленную стоимость еще на 5-10%, подрывая маржу преобразователей, привязанную к фиксированным контрактам. Импортозависимые процессоры ответили форвардными покупками для закрепления поставок, но ограничения хранения и стоимость риска запасов ограничивают эту тактику. Замещение на переработанные волокна снижает воздействие, однако вариация качества в восстановленном материале повышает нестабильность темпа производства. Заводы с собственными плантациями или сбалансированными волоконными корзинами таким образом получают переговорное преимущество над нижестоящими коробочными заводами.

Конкурентоспособные по стоимости гибкие пластиковые альтернативы

Мономатериальные полиолефиновые пленки теперь достигают кислородных барьерных показателей ниже 0,1 см³/м²·день после атомно-слойного осаждения, оставаясь при этом на 20-40% дешевле покрытой бумаги в ценочувствительных юго-восточных азиатских форматах закусок.[2]Farshad Sharbafian et al., "Alternative Oxygen Barrier Coatings," mdpi.com Расширение мощностей биоэтилена в Таиланде подчеркивает адаптацию индустрии пластмасс, предлагая возобновляемое содержание без сдачи стоимостного лидерства. Бренды продуктов питания, продающие односерверные пакетики, взвешивают стоимость единицы выше переработки, замедляя замещение бумаги. Для конкуренции преобразователи картона стандартизируют размеры заготовок и автоматизируют склеивание для сокращения трудозатрат, лоббируя сборы за свалки на непереработные пленки, которые сузили бы экономический разрыв.

Сегментарный анализ

По типу упаковки: доминирование тарного картона на фоне ускорения картона

Тарный картон контролировал 58,34% выручки 2024 года, поскольку гофрированные футляры стали стандартным отправителем для омниканального ритейла. Размер рынка упаковки из бумаги Азиатско-Тихоокеанского региона для тарного картона прогнозируется стабильно расширяться, поддерживаемый алгоритмами подгонки под продукт, которые поддерживают спрос на картон даже при снижении весов. CAGR картона 5,54% отражает премиум-позиционирование: складной коробочный картон и твердый отбеленный сульфат удовлетворяют высокографичные потребности продуктов питания, красоты и фармацевтики, захватывая долю от жестких пластиков.

Инвестиционный импульс благоприятствует переработанному тарному картону, проиллюстрированному конверсией Голбей Norske Skog в 320 миллионов евро, которая добавит 550,000 тонн в год лайнера на основе RCF к 2025 году.[3]Norske Skog, "Update on Strategic Projects in Norske Skog," norskeskog.com Интегрированные гиганты эксплуатируют собственные потоки OCC, тогда как нишевые специалисты картона капитализируют более короткие времена переключения и превосходство печатной поверхности. Поскольку сборы EPR наклоняют кривые затрат к переработке, средние независимые компании сталкиваются с давлением консолидации или должны поворачиваться к сервисным картонным нишам.

По сорту: лидерство тестлайнера бросает вызов инновации крафт-лайнера

Другие тестлайнеры держали 39,56% объема тарного картона в 2024 году, получая выгоду от обильного восстановленного волокна и более низкой стоимости. Доля рынка упаковки из бумаги Азиатско-Тихоокеанского региона для этих сортов может разрушиться, поскольку владельцы брендов требуют более сильных, ярких, белых вариантов, которые поднимают полочный вид. Белый крафт-лайнер растет быстрее всего с CAGR 6,68%, поскольку высокоразрешающая флексо и цифровая графика мигрируют на отправительские коробки, тренд, усиленный социальными медиа распаковки.

Складной коробочный картон доминировал в сортах картона на 41,45%, одновременно ведя рост сорта с CAGR 6,23%. Покрытия следующего поколения глины и PVOH предоставляют показатели передачи водяного пара, подходящие для молочных порошков, закрепляя расширение FBB. Производители, которые модифицируют завесные покрыватели, могут поворачиваться между жиростойкими пищевыми лайнерами и фармацевтическими блистер-кошельковыми основами, повышая гибкость активов. Заводы, лишенные покрывающих возможностей, вероятно, уступят позиции интегрированным соперникам, которые объединяют субстрат, дизайн и документацию соответствия.

По продукту: стабильность гофрированных коробок против динамизма складных коробок

Гофрированные коробки захватили 48,34% выручки в 2024 году, поддерживаемые потоками посылок электронной коммерции и амортизацией бытовой техники. Инновации легкого флютинга поддерживают прочность стека, сбрасывая до 15% граммажа, поддерживая конкурентоспособность рынка упаковки из бумаги Азиатско-Тихоокеанского региона против пластиковых ящиков. Складные коробки готовы к CAGR 5,87%, поскольку фармацевтика, личная гигиена и изысканные кондитерские изделия требуют высокоразрешающей печати и защиты от взлома.

Цифровые струйные прессы с водными чернилами открывают прибыльные микро-тиражи, убеждая контрактных упаковщиков онширить графику, а не импортировать заготовки. Картон для жидкой упаковки остается специализированной нишей, привязанной к асептическим напиткам; однако местные наполнители пилотируют бумажные бутылочные рукава для достижения целей сокращения пластика. Бумажные пакеты и мешки набирают импульс в быстрообслуживающем ритейле, помогаемые муниципальными запретами на тонкие пластиковые переносные пакеты.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По отрасли конечного потребителя: лидерство продуктов питания бросает вызов ускорение электроники

Применения продуктов питания представляли 27,45% продаж 2024 года, питаемые готовым для ритейла и стабильными на полке форматами блюд. Растущее осознание ожирения поощряет контролируемые по порции пакеты, поднимая спрос на более маленькие, структурно жесткие коробки. Размер рынка упаковки из бумаги Азиатско-Тихоокеанского региона, прикрепленный к продуктам питания, прогнозируется расти на 4,3% ежегодно, хотя переформулирование брендов к низкосахарным закускам могло бы умерить объем на SKU.

Электрика и электроника будет продвигаться с CAGR 8,45% до 2030 года, поскольку полупроводниковые фабрики множатся в Индии и Вьетнаме. Статикорассеивающие лайнеры, амортизирующие сотовые подушки и сериализованные коробочные штрих-коды теперь стандартны в высокоценной чиповой логистике. Сегменты личной гигиены и домашней химии показывают средне-однозначный рост, с брендами сульфат-фри детергентов, принимающими покрытые бумажные пакеты, которые стоят вертикально на полке, но перерабатываются на обочине. Коробки здравоохранения интегрируют RFID и брайль, усложняя печатные операции, но укрепляя защищенность поставщика.

Географический анализ

Влияние Китая происходит от вертикально интегрированных заводов, снабжающих отечественные бренды и экспортных отправителей, однако избыточные мощности держат цены лайнера волатильными. Правительственные обязательства по углеродному пику толкают заводы к биомассовым котлам и рекуперации тепла сточных вод, увеличивая капитальные бюджеты, но открывая стимулы зеленого финансирования. Производители, такие как Nine Dragons и APP, диверсифицируются в целлюлозу в Гуанси и Хайнань для обеспечения волокна и квалификации для лесных углеродных кредитов, укрепляя региональное влияние.

Восхождение Индии поддерживается молодой демографией, проникновением товаров быстрого потребления и политическим поворотом к цикличности, который вознаграждает заводы, использующие агро-остатки или восстановленное волокно. Экспортные заработки от бумаги и картона увеличились в шесть раз между 2016-2022 годами, подчеркивая конкурентоспособность в легком граммаже картона даже с логистическими узкими местами. Новые объявления мощностей от JK Paper и Century Plyboards подчеркивают доверие инвесторов, несмотря на повышения тарифов на энергию.

Вторичные рынки представляют разнообразные перспективы. Вьетнам ожидает упаковочную стоимость 3,5 миллиарда долларов США к 2026 году при 9,73% годовом росте, помогаемом ближним шорингом электронной сборки. Таиланд сочетает upstream биополимеры с downstream преобразователями для предложения покрытий на основе биоэтилена, выравниваясь с целями АСЕАН по сокращению пластиковых отходов. Австралия законодательно устанавливает полы переработанного содержания, которые вызывают интерес M&A от глобальных игроков, ищущих ESG-дружественную производственную базу. Менее зрелые экономики в Южной Азии и Тихоокеанских островах остаются легкими по объему, но обещают преимущества первопроходца, поскольку ритейл формализуется.

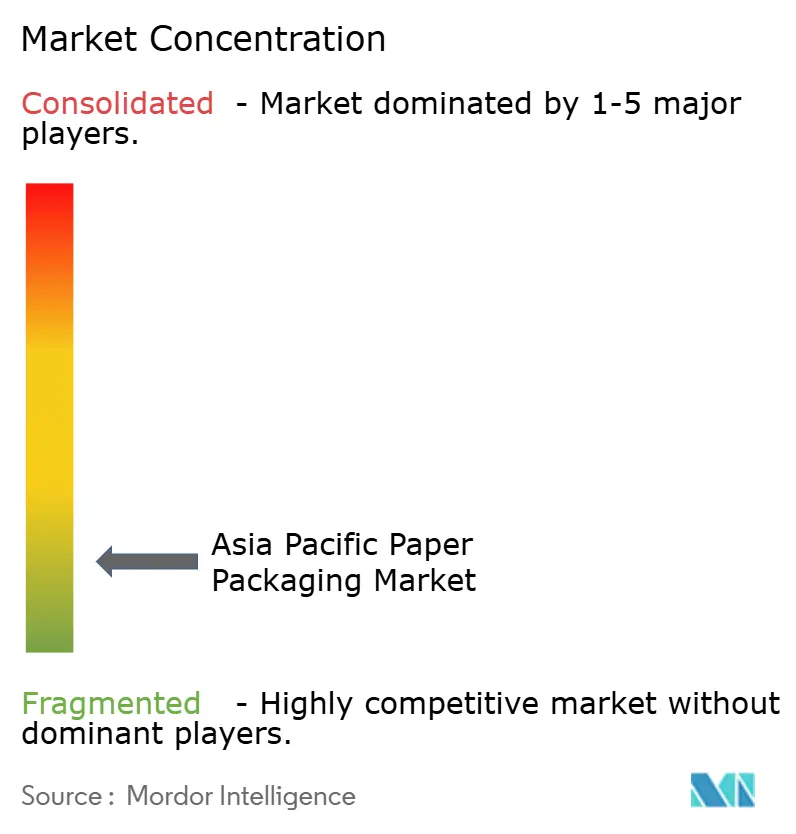

Конкурентный ландшафт

Регион демонстрирует умеренную фрагментацию: топ пять групп держат приблизительно 45% мощности лайнерборда, с APP, Nine Dragons и SCG Packaging, ведущими объемы. Вертикальная интеграция в целлюлозу, энергию и конверсию укрепляет позиции стоимости, тогда как средне-уровневые независимые компании полагаются на клиентскую близость в нишевых сегментах складных коробок. Недавние развертывания дизайна с поддержкой ИИ японскими преобразователями дифференцируют скорость сервиса, сжимая времена от концепции до полки с недель до дней.

Стратегический капитал концентрируется на линиях барьерного покрытия и восстановления OCC замкнутого цикла. Патент Amcor на AmFiber Performance Paper иллюстрирует преимущества первопроходца в высокобарьерных переработных форматах. SCG Packaging сообщил EBITDA 9,78 триллионов вьетнамских донгов в Q1 2025, кредитуя легкие переработные продукты для подъема маржи. International Paper и Kimberly-Clark выделяют североамериканские фонды для поддержания глобальной интеграции, однако все еще направляют R&D в Азию для высокорастущих сегментов.

Патентные заявки в морских биоразлагаемых покрытиях и ферментативной помощи деинкинга предполагают устойчивую технологическую гонку. Возникающие диспторы включают специализированные химические стартапы, снабжающие биоосновные смоляные добавки, и платформенные компании, предлагающие генеративный ИИ дизайн SaaS. Традиционные преобразователи отвечают через партнерства с OEM, такими как Heidelberg, для встроенных барьер-покрывающих флексо-прессов, объединяя печатную технологию с поставкой субстрата для закрепления отношений с владельцами брендов.

Лидеры индустрии упаковки из бумаги Азиатско-Тихоокеанского региона

-

SCG Packaging PCL

-

International Paper Company

-

Oji Holdings Corporation

-

Sarnti Packaging Co., Ltd.

-

Mondi Group

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние развития индустрии

- Апрель 2025: International Paper зафиксировал чистые продажи 2,141 миллиарда долларов США за Q1 2025, с отгрузками гофрированных изделий вверх на 2,5%.

- Апрель 2025: Stora Enso начала производство на своей новой линии потребительского картона в Оулу, Финляндия, нацеливаясь на азиатский экспорт через транссибирские маршруты.

- Март 2025: Основные китайские заводы, включая APP и Nine Dragons, внедрили повышения цен на 31,50 долларов США за тонну для противодействия инфляции целлюлозы и энергии.

- Сентябрь 2024: Oji Fibre Solutions подтвердила закрытие своего завода переработанной бумаги Penrose в Новой Зеландии на фоне постоянных потерь.

Охват отчета по рынку упаковки из бумаги Азиатско-Тихоокеанского региона

Бумага часто используется для упаковки продуктов в нескольких отраслях конечного потребителя. Существуют многочисленные сорта картонной упаковки. Как складные коробки, картон является наиболее распространенным материалом, используемым для производства контейнеров. В производстве картон требует целлюлозы, отбеливания (опционально), рафинирования, формирования листа, сушки, каландрирования и намотки. Материалы бумажной упаковки могут быть эффективно переиспользованы и переработаны по сравнению с другими материалами, такими как металлы и пластики. Вот почему бумажная упаковка считается экологически чистой и экономичной формой упаковки. Исследование отслеживает спрос на рынке бумажной упаковки через выручку, получаемую от различных продуктов бумажной упаковки, предлагаемых поставщиками, работающими на рынке в регионе.

Отчет по рынку бумаги и упаковки Азиатско-Тихоокеанского региона сегментирован по сорту (картон [твердый отбеленный сульфат (SBS), твердый неотбеленный сульфат (SUS), складной коробочный картон (FBB), покрытый переработанный картон (CRB) и непокрытый переработанный картон (URB)) и тарный картон [белый крафт-лайнер, другие крафт-лайнеры, белый тест-лайнер, другие тест-лайнеры, полухимический флютинг и переработанный флютинг]), типу продукта (складные коробки, гофрированные коробки), отрасли конечного потребителя (продукты питания, напитки, здравоохранение, личная гигиена, домашняя химия, электрические продукты и другие отрасли конечного потребителя), и стране (Китай, Индия, Япония, Индонезия, Таиланд, Вьетнам, Австралия и Новая Зеландия, остальной Азиатско-Тихоокеанский регион). Размер рынка и прогнозы представлены в денежном выражении (доллары США) для всех вышеуказанных сегментов.

| Картон |

| Тарный картон |

| Картон | Твердый отбеленный сульфат (SBS) |

| Твердый неотбеленный сульфат (SUS) | |

| Складной коробочный картон (FBB) | |

| Покрытый переработанный картон (CRB) | |

| Непокрытый переработанный картон (URB) | |

| Тарный картон | Белый крафт-лайнер |

| Другие крафт-лайнеры | |

| Белый тест-лайнер | |

| Другие тест-лайнеры | |

| Полухимический флютинг | |

| Переработанный флютинг |

| Складные коробки |

| Гофрированные коробки |

| Картон для жидкой упаковки |

| Бумажные пакеты и мешки |

| Продукты питания |

| Напитки |

| Здравоохранение и фармацевтика |

| Личная гигиена и косметика |

| Домашняя химия |

| Электрика и электроника |

| Другие отрасли конечного потребителя |

| Китай |

| Индия |

| Япония |

| Индонезия |

| Таиланд |

| Вьетнам |

| Австралия и Новая Зеландия |

| Остальной Азиатско-Тихоокеанский регион |

| По типу упаковки | Картон | |

| Тарный картон | ||

| По сорту | Картон | Твердый отбеленный сульфат (SBS) |

| Твердый неотбеленный сульфат (SUS) | ||

| Складной коробочный картон (FBB) | ||

| Покрытый переработанный картон (CRB) | ||

| Непокрытый переработанный картон (URB) | ||

| Тарный картон | Белый крафт-лайнер | |

| Другие крафт-лайнеры | ||

| Белый тест-лайнер | ||

| Другие тест-лайнеры | ||

| Полухимический флютинг | ||

| Переработанный флютинг | ||

| По продукту | Складные коробки | |

| Гофрированные коробки | ||

| Картон для жидкой упаковки | ||

| Бумажные пакеты и мешки | ||

| По отрасли конечного потребителя | Продукты питания | |

| Напитки | ||

| Здравоохранение и фармацевтика | ||

| Личная гигиена и косметика | ||

| Домашняя химия | ||

| Электрика и электроника | ||

| Другие отрасли конечного потребителя | ||

| По стране | Китай | |

| Индия | ||

| Япония | ||

| Индонезия | ||

| Таиланд | ||

| Вьетнам | ||

| Австралия и Новая Зеландия | ||

| Остальной Азиатско-Тихоокеанский регион | ||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка упаковки из бумаги Азиатско-Тихоокеанского региона?

Рынок оценивается в 184,79 миллиарда долларов США в 2025 году и прогнозируется достигнуть 230,98 миллиарда долларов США к 2030 году с CAGR 4,56%.

Какой тип упаковки доминирует в продажах в регионе?

Тарный картон лидирует с 58,34% выручки 2024 года, отражая интенсивное использование гофрированных коробок в электронной коммерции.

Какой сегмент показывает наиболее быстрый рост?

Картон расширяется с CAGR 5,54%, поскольку премиальные продукты питания, косметика и фармацевтика принимают высокопечатные сорта.

Почему Индия является наиболее быстро растущим страновым рынком?

Правительственные целевые показатели, растущее потребление и высокое использование переработанного волокна обеспечивают CAGR 7,56% до 2030 года

Как регулирование формирует выбор материалов?

Законы EPR по всей Австралии, Вьетнаму и Таиланду требуют пороговых значений переработанного содержания, направляя спрос к тарному картону из вторичного волокна и картону с барьерным покрытием.

Какие технологии обеспечивают конкурентное преимущество?

Платформы дизайна с генеративным ИИ и высокобарьерные, пригодные для переработки бумажные покрытия позволяют преобразователям предлагать быструю кастомизацию и решения для замены пластика.

Последнее обновление страницы: