Размер и доля рынка зеленых дата-центров АТЭС

Анализ рынка зеленых дата-центров АТЭС от Mordor Intelligence

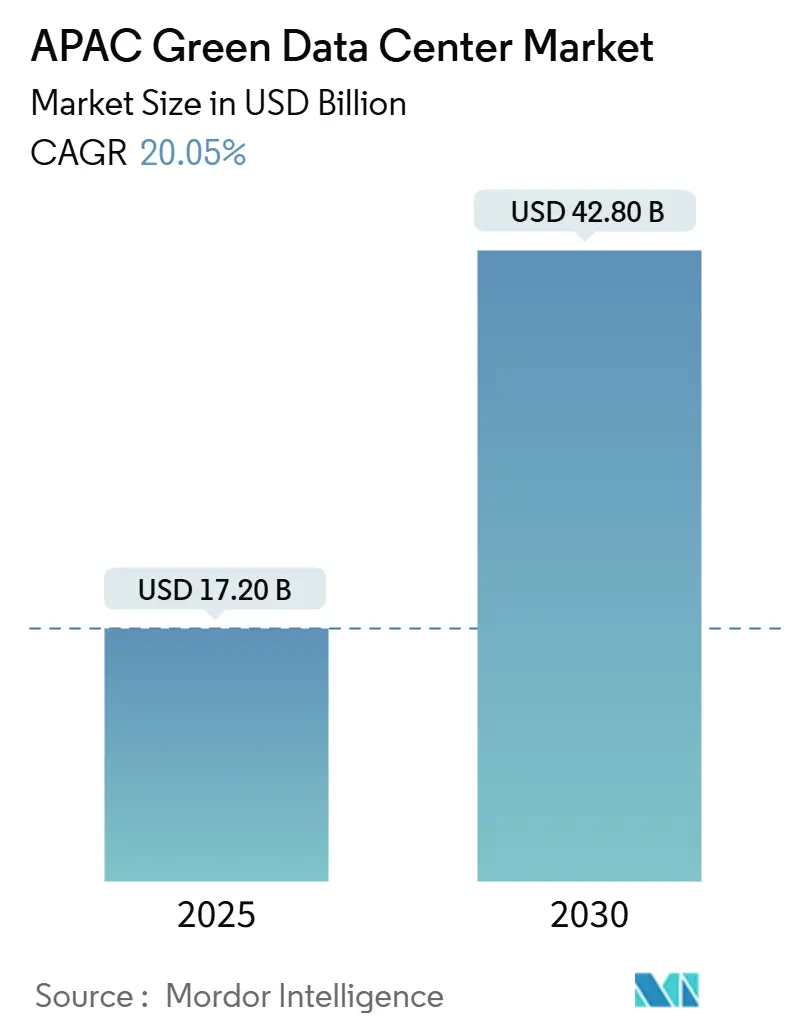

Рынок зеленых дата-центров Азиатско-Тихоокеанского региона в настоящее время оценивается в 17,2 млрд долл. США в 2025 году и, согласно прогнозам, достигнет 42,8 млрд долл. США к 2030 году, развиваясь со CAGR 20,05%. Растущие гиперскейловые развертывания, строгая политика нулевых выбросов и быстрое внедрение облачных технологий направляют капитал в энергоэффективные объекты по всему Китаю, Индии, Японии и Юго-Восточной Азии. Жидкостные и гибридные охлаждающие платформы, расширенные корпоративные соглашения о закупке электроэнергии и снижение средневзвешенной стоимости капитала от зеленого финансирования ускоряют портфели проектов. Компании также перепроектируют архитектуры электропитания для поддержки стоек, которые теперь превышают 100 кВт, в то время как правительства подталкивают решения о размещении к вторичным городам с обильными возобновляемыми источниками энергии. Конкурентная напряженность нарастает, поскольку специалисты по колокации, облачные гиперскейлеры и инфраструктурные инвестиционные трасты недвижимости конкурируют за дефицитные земли, доступ к сети и квалифицированную рабочую силу.

Ключевые выводы отчета

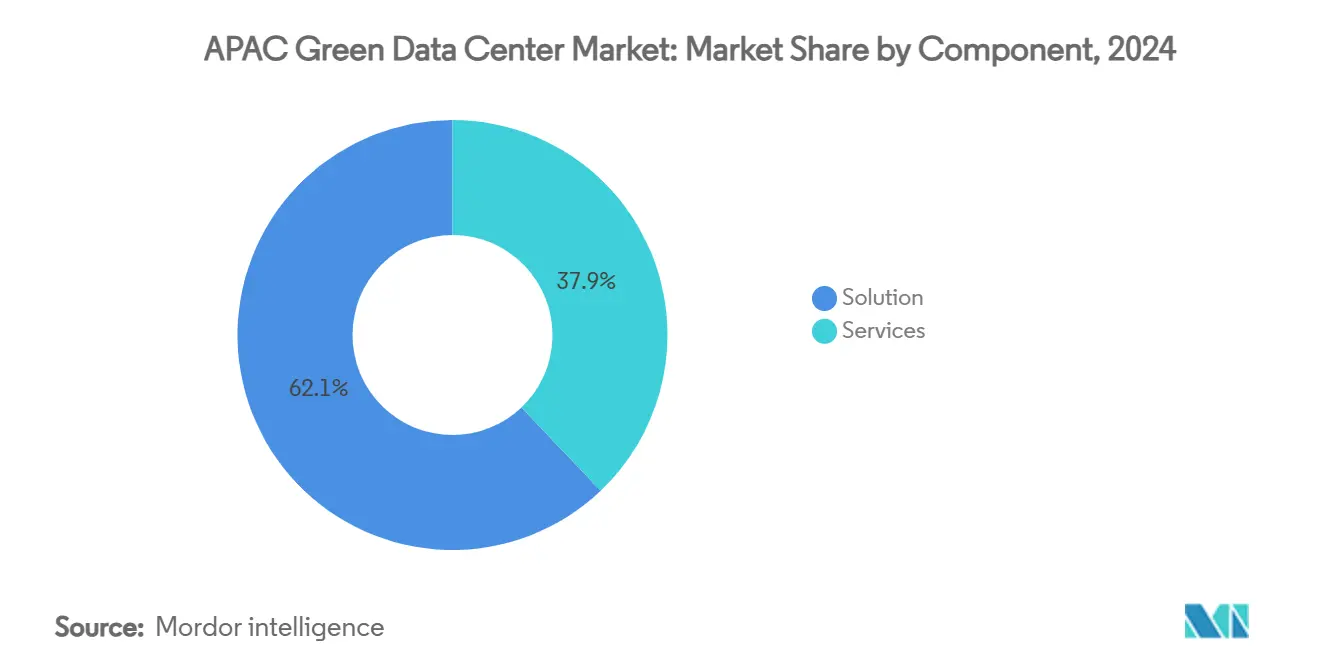

- По компонентам решения лидировали с 62,1% доли рынка зеленых дата-центров Азиатско-Тихоокеанского региона в 2024 году, в то время как прогнозируется, что услуги будут расширяться со CAGR 22,1% до 2030 года.

- По типу дата-центров провайдеры колокации составили 36,1% доли доходов рынка зеленых дата-центров Азиатско-Тихоокеанского региона в 2024 году; прогнозируется, что гиперскейлеры/провайдеры облачных услуг покажут самый быстрый CAGR 24,4% до 2030 года.

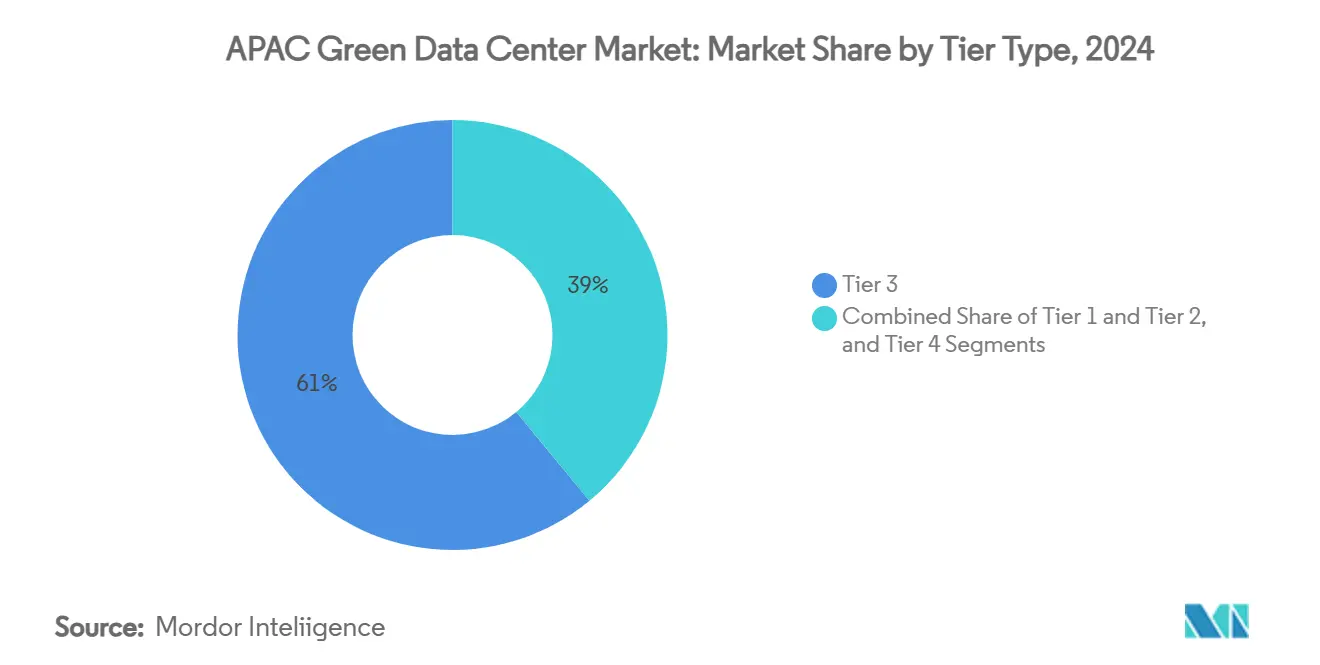

- По классификации уровней объекты Tier 3 удерживали 61% доли размера рынка зеленых дата-центров Азиатско-Тихоокеанского региона в 2024 году, тогда как объекты Tier 4 развиваются со CAGR 23,78% между 2025-2030 годами.

- По вертикалям телекоммуникации и ИТ удерживали 28,2% доли рынка зеленых дата-центров Азиатско-Тихоокеанского региона в 2024 году; правительственный сектор регистрирует самый высокий CAGR 25,2% до 2030 года

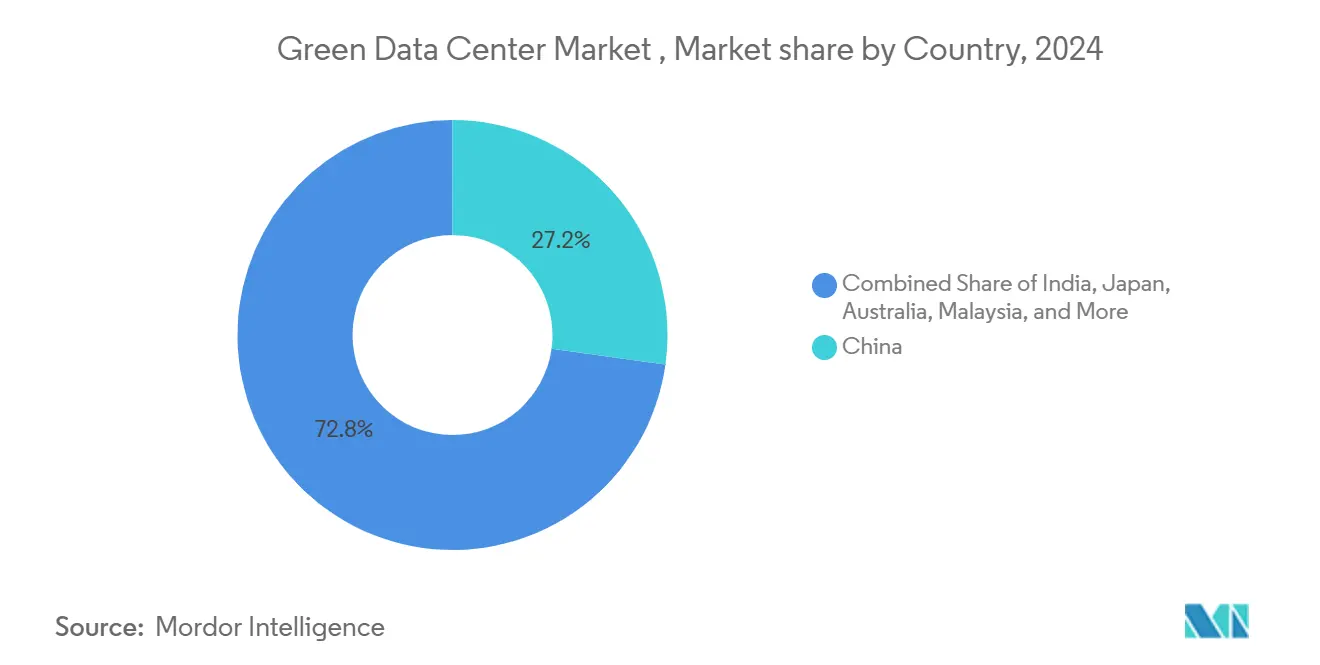

- По странам Китай захватил 27,2% доли рынка зеленых дата-центров Азиатско-Тихоокеанского региона в 2024 году, и Индия растет быстрее всего со CAGR 23,4% до 2030 года.

Тенденции и аналитика рынка зеленых дата-центров АТЭС

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Высокоплотные рабочие нагрузки на базе ИИ требуют жидкостного и гибридного охлаждения | +4.2% | Китай, Япония, Южная Корея | Средний срок (2-4 года) |

| Быстрое гиперскейловое и колокационное строительство по новым метрополисам Юго-Восточной Азии | +3.8% | Ядро Юго-Восточной Азии, распространение в Индии | Короткий срок (≤ 2 лет) |

| Правительственные мандаты по нулевым выбросам и зеленые налоговые стимулы | +3.1% | Китай, Япония, Сингапур, Австралия | Долгий срок (≥ 4 лет) |

| Декарбонизация сети и корпоративные PPA ускоряющие возобновляемое снабжение | +2.9% | Австралия, Япония, более широкий АТЭС | Средний срок (2-4 года) |

| Пилотные проекты малых модульных реакторов для безуглеродной базовой нагрузки | +1.8% | Япония, Южная Корея, Австралия | Долгий срок (≥ 4 лет) |

| REIT-стиль зеленого финансирования снижающий WACC для застройщиков | +2.1% | Сингапур, Гонконг, Япония, Австралия | Короткий срок (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Высокоплотные рабочие нагрузки на базе ИИ требуют жидкостного и гибридного охлаждения

Плотность стоек выросла с 10 кВт до свыше 100 кВт для серверов, богатых GPU, что привело к переходу к прямым, погружным и прецизионным системам жидкостного охлаждения. Операторы, такие как SK Telecom, партнерствуют с производителями оборудования для коммерциализации решений термального управления следующего поколения, которые могут сократить энергопотребление до 30% по сравнению с воздушным охлаждением. Equinix развертывает жидкостное охлаждение в более чем 100 объектах, включая Сингапур, для поддержания производительности ИИ-сервисов при сдерживании потребления воды. Ранние последователи получают преимущество по стоимости, поскольку более высокая плотность стоек сокращает требования к площади пола и ускоряет доход на квадратный фут.

Быстрое гиперскейловое и колокационное строительство по новым метрополисам Юго-Восточной Азии

Таиланд выделил 2,7 млрд долл. США на три гиперскейловых кампуса, в то время как Индонезия получает 100 млн долл. США от Digital Realty для расширения в Джакарте. Малайзия привлекла обязательство на 2 млрд долл. США от Google, которое включает локальные водоочистные сооружения. Новые объекты на этих рынках сокращают сроки развертывания для гиперскейлеров, сталкивающихся с ограничениями по мощности и земле в Сингапуре и Токио, хотя они напрягают региональные цепочки поставок для коммутационного оборудования, трансформаторов и специализированных подрядчиков.

Правительственные мандаты по нулевым выбросам и зеленые налоговые стимулы

Китай теперь требует 80% возобновляемой электроэнергии для новых дата-центров к 2030 году, меняя стратегии размещения и закупок энергии.[1]Национальная энергетическая администрация, "Руководящие мнения по ускорению зеленого и низкоуглеродного развития дата-центров," nea.gov.cn Технологическая дорожная карта зеленых дата-центров Сингапура устанавливает более высокие рабочие температурные диапазоны, которые могут сократить расходы на охлаждение до 5%, одновременно требуя обновления систем обработки воздуха.[2]Национальный секретариат по изменению климата, "Технологическая дорожная карта зеленых дата-центров Сингапура," nccs.gov.sg Включение дата-центров в структуры REIT в Японии снижает расходы на финансирование и направляет институциональный капитал к устойчивым активам. Соблюдение требований отличает операторов, которые рано инвестируют в модернизацию эффективности.

Декарбонизация сети и корпоративные PPA ускоряющие возобновляемое снабжение

Долгосрочные соглашения о закупке электроэнергии становятся основным путем для обеспечения электроэнергии с нулевым углеродом. Equinix подписала свое первое японское солнечное PPA на 30 МВт с Trina Solar. Малайзия увидит рост спроса на дата-центры на 68 ТВт⋅ч к 2030 году, делая комплексные солнечные и ветровые проекты критичными для устойчивости сети. Интегрированная внешняя генерация возобновляемой энергии дает операторам предсказуемость затрат и поддерживает национальные цели декарбонизации.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Моратории на землю и электроэнергию в зрелых узлах | −2.8% | Сингапур, Токио, другие плотные города | Короткий срок (≤ 2 лет) |

| Высокая премия капитальных затрат для устойчивых строений Tier III+ | −2.1% | Развитые рынки | Средний срок (2-4 года) |

| Нехватка квалифицированной рабочей силы для продвинутого охлаждения и DCIM | −1.9% | По всему региону, острая в развивающихся узлах | Средний срок (2-4 года) |

| Регулирования водного стресса ограничивающие испарительное охлаждение | −1.4% | Сингапур, Япония | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Моратории на землю и электроэнергию в зрелых узлах

Сингапур отменил свой четырехлетний мораторий в 2024 году, но выпустил только 80 МВт новой мощности, заставляя застройщиков соблюдать строгие правила эффективности и готовности к ИИ. Токио сталкивается с аналогичными вызовами, поскольку модернизация сети отстает от спроса, заставляя проекты переносить в Чибу или Хоккайдо. Ограниченные разрешения раздувают цены на землю и замедляют начало проектов, перенаправляя капитал в Куала-Лумпур, Джакарту и Бангкок.

Нехватка квалифицированной рабочей силы для продвинутого охлаждения и DCIM

Жидкостное охлаждение и программное обеспечение управления инфраструктурой в реальном времени требуют специализированных инженеров, которых мало по всему Азиатско-Тихоокеанскому региону. Таиланд указывает нехватку талантов среди своих главных вызовов дата-центров наряду с расходами на электроэнергию. Джакарта должна удвоить свою техническую рабочую силу для поддержки мощности, предназначенной на 2027 год. Фирмы, которые строят внутренние учебные трубопроводы или партнерствуют с профессиональными институтами, получают преимущество исполнения, в то время как другие сталкиваются с задержками графика и растущими премиями за труд.

Сегментный анализ

По компонентам: решения управляют спросом на интеграцию

Решения захватили 62,1% доли рынка зеленых дата-центров Азиатско-Тихоокеанского региона в 2024 году, поскольку предприятия предпочитают интегрированные стеки электропитания, охлаждения и автоматизации, которые могут быть быстро развернуты для кластеров ИИ. Энергооборудование остается крупнейшим подсегментом, поскольку объекты перепрокладывают электрические основы для более высокой плотности, в то время как продвинутые системы охлаждения регистрируют двузначный рост по мере распространения жидкостных технологий. Услуги сегодня меньше, но опережают все другие категории с CAGR 22,1%, подпитываемые спросом на проектно-строительную инженерию, интеграцию возобновляемой энергии и консультации по сертификации. Размер рынка зеленых дата-центров Азиатско-Тихоокеанского региона для услуг прогнозируется достичь 15,4 млрд долл. США к 2030 году, расширяясь наряду со сложными модернизациями. Поставщики, способные объединить программно-определенные платформы управления энергией с оборудованием жидкостного охлаждения, позиционируют себя как единые партнеры для гиперскейлеров.

Предприятия также обращаются к профессиональным услугам для аудитов углеродного учета, структурирования зеленых облигаций и переговоров по соглашениям о закупке электроэнергии. Низкоуглеродные материалы, такие как заменители цемента Amazon, которые сокращают воплощенный углерод на 64% в токийских строениях, подчеркивают, как инновации компонентов сочетаются с сервисными консультациями. Специалисты по интеграции, которые могут организовать электрические, механические и ИТ-системы, снижают риск ввода в эксплуатацию, сокращая циклы реализации доходов для инвесторов.

По типу дата-центра: гиперскейлеры ускоряют инвестиции

Операторы колокации удерживали 36,1% доли в 2024 году и остаются жизненно важными для предприятий, ищущих масштабируемые мощности без первоначального капитала. Тем не менее гиперскейлеры, движимые обучением моделей ИИ и суверенными облачными контрактами, регистрируют CAGR 24,4%, делая их основным локомотивом роста. Размер рынка зеленых дата-центров Азиатско-Тихоокеанского региона, связанный с гиперскейлерами, прогнозируется утроиться к 2030 году. Конкуренция за участки земельного банка в Джакарте, Джохоре и Батаме усиливается, поскольку такие компании, как TikTok, обещают 8,8 млрд долл. США за пять лет для хостинга в Таиланде.

Фирмы колокации отвечают, предлагая белые пространства, готовые к жидкости, коридоры охлаждения прямо к чипу и высокоплотные каналы питания, превышающие 40 кВт на стойку. Гиперскейлеры, в свою очередь, расширяют использование колокации для регионов выхода, где сроки самостоятельного строительства превышают спрос. Развертывания на периферии операторами связи добавляют еще один уровень, требуя микросайтов рядом с базовыми станциями 5G для поддержки аналитики в реальном времени.

По типу уровня: Tier 4 управляет премиальным позиционированием

Объекты Tier 3 поставляли 61% мощности в 2024 году, балансируя надежность и стоимость, тем не менее объекты Tier 4 продвигаются быстрее всего с CAGR 23,78%, поскольку двигатели вывода ИИ и рабочие нагрузки финансовой торговли повышают пороги времени безотказной работы. Новые кампусы Tier 4, такие как комплекс SoftBank Hokkaido Tomakomai мощностью 300 МВт, включают резервные блоки питания, локальные батарейные фермы и контуры жидкостного охлаждения, которые удерживают PUE ниже 1,2. Размер рынка зеленых дата-центров Азиатско-Тихоокеанского региона для объектов Tier 4 находится на пути к превышению 10 млрд долл. США к 2030 году, подчеркивая повышенную готовность платить за устойчивость.

Операторы Tier 3 противодействуют с аналитикой предиктивного обслуживания, которая подталкивает эффективную доступность к уровням Tier 4 без полного дублирования инфраструктуры. Tier 1 и Tier 2 остаются актуальными для тестирования-разработки или некритичной архивации, тем не менее их доля эрозирует, поскольку цифро-первые предприятия стандартизируются на высокой доступности.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По отраслевой вертикали: правительство лидирует в цифровой трансформации

Телекоммуникации и ИТ сохранили 28,2% доли в 2024 году, подпитываемые развертываниями 5G и расширением платформы как услуги. Правительственные рабочие нагрузки, однако, показывают самый быстрый CAGR 25,2% до 2030 года, поскольку национальные программы цифровой идентичности и платформы умных городов требуют суверенного хостинга. Индустрия зеленых дата-центров Азиатско-Тихоокеанского региона наблюдает, как министерства мигрируют рабочие нагрузки в облачные регионы, которые удовлетворяют местным законам о резидентности данных, одновременно соответствуя мандатам энергоэффективности.

Системы здравоохранения принимают периферийные узлы для телемедицины, в то время как банки реализуют гибридные архитектуры, которые соответствуют правилам локализации данных, но обеспечивают эластичные вычисления. Производители интегрируют локальные мини-дата-центры с публичными облачными связями для питания промышленного IoT и приложений цифрового двойника. Каждая вертикаль ищет операторов, которые могут доказать полномочия возобновляемой энергии и снизить латентность ниже 5 миллисекунд.

Географический анализ

Китай удерживал 27,2% рынка зеленых дата-центров Азиатско-Тихоокеанского региона в 2024 году, поддерживаемый политиками, требующими 80% зеленой электроэнергии для новых объектов к 2030 году и муниципальными целями, которые подталкивают PUE ниже 1,35 в Пекине.[3]Муниципальное правительство Пекина, "План действий по улучшению энергоэффективности дата-центров," beijing.gov.cn GDS Services уже достигла 40% возобновляемого снабжения с PUE 1,13, иллюстрируя прогресс к этим целям. Национальная торговля сертификатами возобновляемой энергии предоставляет аудиторский след, который помогает операторам выигрывать гиперскейловые контракты и получать доступ к зеленому финансированию.

Индия является самой быстрорастущей географией с CAGR 23,4%, поддерживаемой государственными стимулами, конкурентными тарифами и обильными инженерными талантами. Партнерство Телангана с NTT India и Neysa Networks по кластеру Хайдарабад мощностью 400 МВт демонстрирует готовность правительства ускорить разрешения для поместий суперкомпьютеров ИИ. Захваченная солнечно-ветровая станция Equinix в Махараштре показывает, как корпоративные PPA смягчают ограничения сети, одновременно фиксируя ценовую определенность.

Япония, Сингапур и Австралия остаются зрелыми, но ограниченными. Насыщение энергосети Токио подталкивает новые мощности к регионам вроде Кюсю, где местные правительства предлагают налоговые льготы. Правила Сингапура после моратория ограничивают новые мощности приращениями по 80 МВт со строгими условиями энергоэффективности. Австралия использует обильные солнечные ресурсы и прозрачные рынки PPA для привлечения операторов, ищущих четкие возобновляемые пути.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

Конкурентный ландшафт

Конкурентное поле охватывает гигантов колокации, облачных гиперскейлеров и инвестиционных трастов недвижимости, специализирующихся на цифровой инфраструктуре. Концентрация рынка усиливается в регулируемых узлах с ограниченными разрешениями, но остается более свободной в развивающихся метрополисах Юго-Восточной Азии. Дифференциация зависит от снабжения возобновляемой энергией, инноваций охлаждения и доступа к низкозатратному зеленому капиталу.

AWS сократила воплощенный углерод на 64% в своих токийских строениях через низкоуглеродный бетон, установив эталон для строительных практик. Keppel DC REIT внедрила рамки зеленого финансирования, которые соответствуют глобальным принципам облигаций, снижая расходы на финансирование и привлекая ESG-ориентированных инвесторов.[4]Keppel DC REIT, "Рамки зеленого финансирования," keppeldcreit.com Операторы, которые интегрируют локальную солнечную энергию, продвинутое батарейное хранение или пилотируют малые модульные реакторы, укрепляют долгосрочную конкурентоспособность.

Рост периферийных вычислений предлагает белые пространства для новичков, способных развертывать микрообъекты под легкими отпечатками PUE. Между тем, действующие лица стремятся обеспечить долгосрочные PPA для хеджирования волатильности электричества и удовлетворения табелей устойчивости арендаторов. Приобретение талантов остается дифференциатором, поскольку фирмы создают академии для сертификации техников в погружном охлаждении и аналитике DCIM.

Лидеры индустрии зеленых дата-центров АТЭС

-

Equinix Inc.

-

Digital Realty Trust Inc.

-

NTT DATA Group Corp.

-

China Telecom Corp. Ltd.

-

Schneider Electric SE

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние развития в индустрии

- Июнь 2025: AWS запустила свой тайваньский облачный регион с планом инвестиций в дата-центры на 5 млрд долл. США, обращаясь к растущему спросу на ИИ и облачные технологии в Северной Азии

- Июнь 2025: Nvidia подтвердила, что Foxconn построит суперкомпьютер Blackwell на Тайване, используя 10 000 GPU Blackwell.

- Май 2025: NTT India и Neysa Networks договорились с Телангана о строительстве кластера Хайдарабад мощностью 400 МВт, оснащенного 25 000 GPU

- Май 2025: Google обязалась выделить 2 млрд долл. США на малайзийский кампус, предоставив контракт на строительство на 237 млн долл. США компании Gamuda с обновлениями водоочистки

Область отчета по рынку зеленых дата-центров АТЭС

Отчет по рынку зеленых дата-центров Азиатско-Тихоокеанского региона описывает размер рынка, потенциал роста, возможности, обзор, исследования и сегментацию на основе услуг, решений, конечных пользователей и географий. Более того, отчет анализирует рынок на основе приложений, сегментированных по различным отраслям конечных пользователей, таким как BFSI, здравоохранение, правительство, энергетика и электроэнергетика, и информационные технологии. Рынок сегментирован по услугам (системная интеграция, услуги мониторинга, профессиональные услуги), решениям (электропитание, серверы, программное обеспечение управления, сетевые технологии, охлаждение), пользователям (колокация, облачные услуги), отраслям конечных пользователей (здравоохранение, финансовые услуги, правительство, телекоммуникации и ИТ) и географии (Индия, Китай, Япония, Южная Корея и остальная Азиатско-Тихоокеанский регион).

Размеры рынка и прогнозы представлены в стоимостном выражении (в млн долл. США) для всех вышеупомянутых сегментов.

| Услуга | Системная интеграция |

| Услуги мониторинга | |

| Профессиональные услуги | |

| Другие услуги | |

| Решение | Электропитание |

| Охлаждение | |

| Серверы | |

| Сетевое оборудование | |

| Программное обеспечение управления | |

| Другие решения |

| Провайдеры колокации |

| Гиперскейлеры/провайдеры облачных услуг |

| Предприятия и периферия |

| Tier 1 и 2 |

| Tier 3 |

| Tier 4 |

| Здравоохранение |

| Финансовые услуги |

| Правительство |

| Телекоммуникации и ИТ |

| Производство |

| Медиа и развлечения |

| Другие вертикали |

| Китай |

| Индия |

| Япония |

| Малайзия |

| Австралия |

| Индонезия |

| Таиланд |

| Сингапур |

| Южная Корея |

| Остальная Азиатско-Тихоокеанский регион |

| По компонентам | Услуга | Системная интеграция |

| Услуги мониторинга | ||

| Профессиональные услуги | ||

| Другие услуги | ||

| Решение | Электропитание | |

| Охлаждение | ||

| Серверы | ||

| Сетевое оборудование | ||

| Программное обеспечение управления | ||

| Другие решения | ||

| По типу дата-центра | Провайдеры колокации | |

| Гиперскейлеры/провайдеры облачных услуг | ||

| Предприятия и периферия | ||

| По типу уровня | Tier 1 и 2 | |

| Tier 3 | ||

| Tier 4 | ||

| По отраслевой вертикали | Здравоохранение | |

| Финансовые услуги | ||

| Правительство | ||

| Телекоммуникации и ИТ | ||

| Производство | ||

| Медиа и развлечения | ||

| Другие вертикали | ||

| По странам | Китай | |

| Индия | ||

| Япония | ||

| Малайзия | ||

| Австралия | ||

| Индонезия | ||

| Таиланд | ||

| Сингапур | ||

| Южная Корея | ||

| Остальная Азиатско-Тихоокеанский регион | ||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка зеленых дата-центров Азиатско-Тихоокеанского региона?

Размер рынка составляет 17,2 млрд долл. США в 2025 году.

Как быстро будет расти рынок зеленых дата-центров Азиатско-Тихоокеанского региона к 2030 году?

Прогнозируется его расширение со CAGR 20,05%, достигнув 42,8 млрд долл. США к 2030 году.

Какой сегмент компонентов развивается наиболее быстро?

Сегмент услуг развивается со CAGR 22,1% до 2030 года, отражая растущий спрос на проектирование-строительство и консультации по устойчивости.

Какая страна, как ожидается, покажет самый быстрый темп роста?

Прогнозируется, что Индия будет лидировать со CAGR 23,4% до 2030 года благодаря политическим стимулам и растущему спросу на облачные услуги.

Какую долю мощностей в настоящее время занимают объекты Tier 3?

Объекты Tier 3 составляют 61% рынка зеленых дата-центров Азиатско-Тихоокеанского региона в 2024 году.

Почему системы жидкостного охлаждения набирают популярность в регионе?

Они поддерживают плотность стоек ИИ свыше 100 кВт, снижая при этом энергопотребление до 30%, помогая операторам достигать целей эффективности и устойчивости.

Последнее обновление страницы: